Карты visa gold

Содержание:

Стоит ли заказывать дебетовую карту Альфа-Банка

Я не отвечу точно, стоит ли вам открывать дебетовую карту именно в Альфа-Банке, но рекомендовать могу. Только принять окончательное решение должны вы сами после прочтения статьи и изучения всех подробностей на сайте банка.

Отзывы о пластиковых продуктах Альфа-Банка можно прочитать на многих сайтах в интернете, в основном они положительные. Если вы хотите оформить карту без посещения учреждения, а затем пользоваться ей не только в РФ, но и в любой стране за границей, и получать при тратах кэшбэк в виде милей, баллов или просто денег – попробовать стоит.

Если вам что-то не понравится, вы сможете в любой момент закрыть карту. Для этого нужно будет обратиться к сотруднику Альфа-Банка в одном из его офисов, подать письменную заявку на закрытие и передать пластиковый продукт менеджеру. Он должен при вас его разрезать. Но учтите, что счет будет закрыт не сразу, а в течение 30-60 дней, и лучше по прошествии этого времени позвонить в банк и убедиться, что он действительно деактивирован и вам в будущем не выставят чек за его обслуживание.

А если вам нужна не просто карта для хранения денег и оплаты, но вы хотите получать на нее еще и кредитные средства, не помешает рассмотреть кредитные карты Альфа-Банка.

О дебетовой Альфа-Карте с преимуществами

Альфа-Банк обновил линейку карточных продуктов ещё в сентябре 2018 года. Одним из новых предложений стала Альфа-Карта с преимуществами. 13 апреля 2020 года тарифы по дебетовке изменились в лучшую сторону. В частности, банк отменил комиссию за годовое обслуживание.

Карта выпускается в рублях (есть возможность привязки к счёту в долларах или евро). Выбор платёжной системы остаётся за клиентом (Visa Gold или MasterCard World). Дебетовка представляет собой именной пластик со встроенным чипом и всеми современными опциями, в числе которых:

- поддержка платёжных сервисов Apple Pay, Google Pay, Samsung Pay, Garmin Pay и Кошелёк Pay (для MasterCard);

- технология 3D Secure;

- бесконтактные платежи payWave/PayPass.

Держатель карты получает доступ к онлайн-сервисам Альфа-Банка — мобильному приложению Альфа-Мобайл и интернет-банку Альфа-Клик. С их помощью можно оплачивать услуги, переводить средства другим клиентам, в том числе в другие банки, а также открывать вклады, накопительные счета и вести учёт собственных доходов и расходов.

Оформить карту

Условия по карте

Конкретные условия выдачи и использования кредитной карты зависят от ее разновидности.

Банк предоставляет 3 варианта карты:

- классик – обслуживание от 590 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 5,9%, минимум 500 рублей

- голд – обслуживание от 2990 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 4,9%, минимум 400 рублей

- платинум – обслуживание от 5490 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 3,9%, минимум 300 рублей

Хотя процентная ставка на сайте банка и заявлена у всех карт от 11,99% годовых, но по факту это нижняя граница больше для привлечения внимания.

По факту, ставку вы узнаете только в момент подписания договора и она будет существенно больше. Как-то же нужно банку отбивать такой большой льготный период.

В противном случае сразу попадаете либо на высокий процент, либо на комиссию за снятие наличных сверх 50000 тысяч.

Снятие наличных по карте 100 дней

Еще раз о снятии денег с карты без процентов в льготный период – это основная ее фишка и самый большой плюс.

Заказать карту можно заполнив заявку на сайте банка.

При снятии суммы больше 50 тысяч рублей со счета будет списана комиссия, которую включат в общую сумму задолженности. Комиссия составляет:

- стандартная карта – 5.9% от суммы превышения, но не меньше, чем 500 рублей

- золотая – 4.9% от суммы превышения, но не меньше, чем 400 рублей

- платиновая – 3.9% от суммы превышения, но не меньше, чем 500 рублей

В отличие от остальной суммы на комиссию льготный период не распространяется.

Процентная ставка

Процентная ставка составляет для всех карт от 11,99% годовых. Заманчивая цифра, но на самом деле условия индивидуальны и вряд ли рядовому клиенту дадут такую низкую ставку.

Еще один важный нюанс!

Если держатель карты не успел погасить свои долги в льготный период, то проценты начисляются с первого дня беспроцентного периода.

Другими словами, можно снять 100 000 рублей за два месяца, а потом задержать с погашением всего на пару дней и думать что сумма будет небольшая. Но нет, начислят проценты за 100 дней.

Льготный период карты 100 дней без процентов

Льготный период составляет 100 дней с момента первых трат, покупки или снятия наличных. Главное вовремя вносить минимальный платеж, 10% от суммы и не менее 300 рублей.

К последнему дню льготного периода нужно погасить весь долг.

Даже не так, лучше погасить весь долг за пару дней, чтобы исключить разного рода форс-мажорные обстоятельства.

Документы

Список документов зависит от лимита, на который рассчитывает заемщик:

- Карту с лимитом до 50 тысяч включительно выдают по одному паспорту.

- Для получения лимита в 200 тысяч необходим дополнительный документ, подтверждающий личность (к примеру, водительские права).

- Чтобы одобрили карту с лимитом до 1 млн, понадобится справка с работы по форме 2НДФЛ.

Как видите тут все просто, никаких подводных камней.

Годовое обслуживание

Стоимость годового обслуживания кредитной карты со льготным периодом в 100 дней:

- стандартная – от 590 рублей в год, но скорее всего больше, узнаете в момент оформления (у меня 1490 рублей)

- золотая – от 2990;

- платиновая – от 5490.

Данная сумма списывается со счета после заключения договора в течении суток и включается в сумму общего долга.

Требования к заемщику для получения карты 100 дней без процентов

Заемщик должен отвечать определенным требованиям:

- Гражданство РФ

- Постоянная регистрация на территории РФ

- Наличие постоянной регистрации или работы в регионе оформления карты

- Минимальный стаж на последнем месте работы: 6 месяцев

- Ежемесячный доход (учитывается совокупный доход клиента после налогообложения): 10 000 руб.

- Наличие контактного телефона (мобильного или домашнего по месту фактического проживания)

По контактным телефонам отдельный нюанс. От вас потребуется указать не только свой номер и телефон супруги (тем кто в браке), но еще любого знакомого который не прописан по тому же адресу что и вы. Как мне сказали в банке – это для экстренной связи.

Причины по которым банк может отказать в выдачи карты. Если вы попадаете в данные категории, то не тратьте время:

- Клиенты, которым банк уже отказал, в течение полугода. Речь идет только о рисковых отказах, а не те случаи когда клиент сам отказался.

- Клиенты, которые находятся в текущей просрочке или имеют 4 и более кредитов.

- Клиенты, у которых больше 20 000 рублей долгов ФССП.

- Клиенты, у которых истекший срок действия паспорта или паспорт, который находится в розыске.

- Клиенты, у которых нет гражданства, нет работы, имеются безнадёжные долги, долги в МФО, банкроты.

Так что хорошая кредитная история и социальный рейтинг начинает играть все большую роль в нашей жизни.

Как оформить: пошаговое руководство

В оформлении дебетовой карты от Альфа-Банка ничего сложного нет, так как особых требований к клиентам он не выдвигает. Достаточно наличия гражданского паспорта.

Подать заявку на открытие можно в ближайшем офисе учреждения и через интернет. В первом варианте вам нужно с собой взять паспорт и заполнить анкету вместе с менеджером банка. Он сразу сможет проконсультировать вас по доступным дебетовым платежным продуктам и подсказать, какой в вашем случае будет выгоднее оформить. Готовый пластик вы заберете через несколько дней.

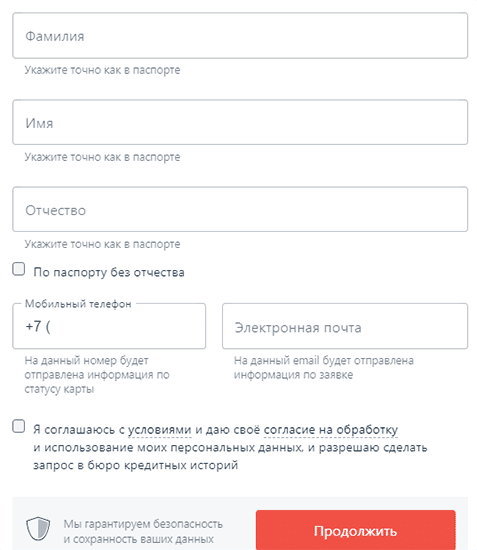

Во втором варианте вам нужно выполнить ряд действий.

- Согласиться с условиями договора, дать разрешение на обработку и использование персональных данных.

- Ввести серию, номер и дату выдачи гражданского паспорта, код подразделения, наименование органа эмитента, место рождения, дату рождения.

Указать адрес постоянной регистрации (регион, город, улицу, дом, корпус, квартиру).

Добавить имя и фамилию на английском языке, которые должны быть указаны на пластике, придумать и вписать кодовое слово для будущих идентификаций при звонках в банк, в пункте «Способ доставки» указать регион и город проживания, а затем выбрать: бесплатная и быстрая доставка на дом или получение пластика в отделении.

- Вписать одноразовый пароль, полученный в смс-уведомлении.

- Подписать документы и получить готовую карту выбранным способом.

Как начисляется кэшбэк?

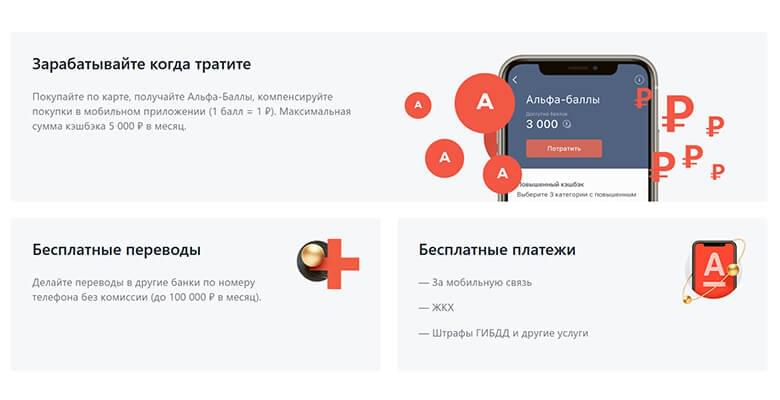

Владелец Альфа-Карты с преимуществами становится участником программы лояльности «Реверсивный Cashback». Коэффициент кэшбэка определяется исходя из суммы покупок в отчётном месяце:

- 1,5% — при торговом обороте от 10 000 до 100 000 рублей;

- 2% — при совершении покупок на сумму от 100 000 рублей.

Клиент получает вознаграждение в виде баллов, которые зачисляются на отдельный бонусный счёт до 15 числа месяца, следующего за отчётным. При расчёте кэшбэка применяется правило округления в меньшую сторону до суммы, кратной 100 рублям. Например, если стоимость покупки составила 250 рублей, то бонусы будут начислены на 200 рублей.

Чтобы обменять полученный кэшбэк на рубли, необходимо в личном кабинете компенсировать ранее оплаченные покупки. При этом сумма возмещения не должна превышать сумму накопленных бонусов. Обмен проводится по курсу 1 балл = 1 рубль. В течение 1 месяца клиент может накопить не более 5 000 баллов.

Альфа-Карта с преимуществами. Основные достоинства

«Альфа-Карта с преимуществами» обладает всеми теми же достоинствами, что и обычная «Альфа-Карта». Дополнительно у неё появляется кэшбэк, процент на остаток и возможность снятия наличных в чужих банкоматах без комиссии при тратах от 10 000 руб./мес., а при тратах от 100 000 руб./мес. выгода увеличивается.

1 Бесплатный выпуск и обслуживание.

С 13.04.2020 выпуск и обслуживание «Альфа-Карты с преимуществами» (в том числе и допок) стали бесплатными:

Чтобы сэкономить время, «Альфа-Карту с преимуществами» можно заказать онлайн. Во многих городах реализована доставка карт курьером. Изготовление пластика у «Альфы» обычно занимает не больше 3 дней.

ПОЛУЧИТЬ 500 РУБ. ЗА АЛЬФА-КАРТУ

2 Кэшбэк 1,5% – 2%.

UPD: 14.04.2020

При обороте трат по «Альфа-Карте» от 10 000 руб. до 100 000 руб. (не включительно) на все покупки положен кэшбэк в 1,5% баллами, при тратах от 100 000 руб. — 2% на все. Месячный лимит — 5000 руб./мес.:

Баллами можно компенсировать ранее совершенные покупки, при этом 1 балл соответствует 1 рублю.

При расчете вознаграждения сумма операции округляется в меньшую сторону до ближайшей суммы, кратной 100 руб. (с покупки на 190 руб. баллы начислят только за 100 руб.).

Максимальная сумма одной покупки, за которую будет положен кэшбэк, не должна превышать 50 000 руб.

Вот список операций, за которые кэшбэк не начисляется и которые не учитываются в общем обороте трат:

«Альфа» не предоставила конкретный перечень MCC-кодов, но, думаю, можно ориентироваться на подобный список исключений по «Доходной карте»:

Мобильная связь в исключениях, а коммуналка и налоги — нет.

3 Процент на остаток 4-5%.

UPD: 14.04.2020

При покупках по карте от 10 000 руб./мес. на ежедневный остаток до 100 000 руб. будет начисляться 4% годовых, при тратах от 100 000 руб./мес. — 5%:

4 Бесплатное снятие наличных в сторонних банкоматах.

UPD: 14.04.2020

Комиссия за снятие наличных в чужих банкоматах вернется при сумме покупок от 10 000 руб. или при среднемесячном остатке от 30 000 руб. при сумме обналички до 50 000 руб./мес.

UPD: 14.04.2020

Преимущества и недостатки

Так как мы рассмотрели все дебетовые карты Альфа-Банка и узнали что это такое, можно выделить их преимущества и недостатки в целом.

Преимущества.

- Возможность использования дебетовой карты без годового обслуживания при выполнении одно из нескольких требований банка (которые явно не завышены). К тому же за детскую, классическую карту МИР и Альфа-карту плата вообще не взимается.

- Большой выбор вариантов под любые потребности и интересы с выгодным кэшбэком.

- Возможность бесплатно и без комиссии оплачивать штрафы ГИБДД, зачислять деньги на баланс телефона и оплачивать коммунальные услуги.

- Серьезная система защиты от кражи средств мошенниками.

- Возможность бесконтактной оплаты.

- Удобная и многофункциональная версия личного кабинета для ПК «Альфа-клик» и для смартфона «Альфа-мобайл».

- Круглосуточная поддержка клиентов в телефонном режиме.

- Возможность заказа пластика в онлайн-режиме и получение его курьерской доставкой.

- Регулярные скидки от компаний-партнеров Альфа-Банка.

- Пополнение счета без процентов с карт других банков в любой стране мира и через устройства самообслуживания банков-партнеров.

Из недостатков я бы выделила необходимость платить за услугу смс-уведомлений о транзакциях 59 руб. в месяц. Вроде это и не огромные деньги, но если посчитать, что за год выйдет 708 руб., а плюс еще, может, придется платить все или некоторые месяцы за обслуживание счета, то в общем выйдет приличная сумма. Но сейчас практически все банки эту услугу предоставляют не на бесплатной основе. Поэтому полноценным минусом этот момент назвать сложно.

Онлайн-заявка на Альфа-Карту

Чтобы оформить Альфа-Карту с преимуществами, следует заполнить короткую заявку на сайте банка. В анкете необходимо указать желаемую платёжную систему, а также ввести следующие данные:

- ФИО, номер мобильного телефона и адрес электронной почты.

- Реквизиты паспорта — серию, номер, дату выдачи, код подразделения, место и дату рождения.

- Адрес постоянной регистрации и фактического проживания.

- Дополнительную информацию — имя на карте латиницей и кодовое слово (должно содержать не менее 1 цифры).

- Способ получения карты — в отделении, в ближайшем салоне сети Связной или курьерской доставкой.

В течение нескольких минут с клиентом свяжется менеджер банка для уточнения информации. Изготовление карты займёт от 1 до 3 дней, после чего пластик будет доставлен заявителю указанным способом. При получении при себе необходимо иметь паспорт.

Оформить карту

Условия обслуживания

Как уже было отмечено выше, за обслуживание Альфа-Карты с преимуществами плата не взимается. Для этого не нужно выполнять никаких условий и требований. Комиссия за выпуск также отсутствует.

Операции снятия наличных тарифицируются следующим образом:

- в банкоматах Альфа-Банка и партнёров — без комиссии;

- в устройствах других банков до 50 000 рублей в месяц — бесплатно (при условии совершения покупок на сумму от 10 000 рублей в месяц или сохранении постоянного остатка в размере более 30 000 рублей);

- в иных случаях — с комиссией 1,99% (минимум 199 рублей).

За снятие наличных в сторонних банкоматах со счёта сразу будет списана комиссия. Удержанная сумма вернётся на карту до конца следующего месяца при выполнении одного из указанных требований.

В сутки с карты можно снять не более 500 000 рублей, в месяц — до 1 000 000 рублей. При получении наличных с конвертацией в любом случае удерживается комиссия 5% от суммы.

Тарифы по денежным переводам через сервисы Альфа-Мобайл и Альфа-Клик представлены в таблице ниже.

| Тип перевода | Стоимость |

| На Альфа-Карту с карты другого банка | Бесплатно |

| На счета и карты клиентов Альфа-Банка, в том числе юридических лиц | Бесплатно |

| На карту в другой банк по номеру телефона | До 100 000 рублей в месяц — без комиссии, в иных случаях — 0,5% от суммы (максимум 1 500 рублей) |

| По номеру карты в другой банк | 1,95% от суммы (минимум 30 рублей) |

| По реквизитам счёта в сторонний банк в рублях | 9 рублей за один перевод |

| По реквизитам счёта в сторонний банк в иностранной валюте | 0,7% от суммы (минимум 990 рублей, максимум 9 900 рублей) |

Стоимость услуги Альфа-Чек (СМС-информирование об операциях) составляет 99 рублей в месяц.

Интернет-банк при получении дебетовой карты Альфа-Банка

Чтобы создать личный кабинет в «Альфа-клике», обратитесь в один из офисов Альфа-Банка лично, наберите номер горячей линии +7 495 78 888 78 или сделайте это самостоятельно на сайте.

- Нажмите «Интернет банк».

- Выберите «Получить логин».

- Впишите в пустые поля номер своей карточки, период ее действия и мобильный номер или номер счета в Альфа-Банке и телефон.

- Введите набор символов, поступивший в смс-уведомлении, нажмите на кнопку «Далее», после чего откроется окно с временным логином.

- Временный пароль будет прислан в смс-уведомлении.

В меню вы увидите ваши действующие счета и карты, с которых друг на друга очень просто перебрасывать деньги. При совершении каждой транзакции вы будете сначала подтверждать ее внесением кода из смс-сообщения.

При желании вы можете скачать на свой мобильный телефон приложение «Альфа-мобайл». Через него вы получите возможность совершать все те же действия и операции, что и через обычный интернет-банк.

Преимущества карты

Использование Альфа-карты с преимуществами имеет ряд положительных моментов, а именно:

- Единый размер кэшбэка на все покупки. Клиент может расплачиваться картой везде, не подстраиваясь под условия повышенных категорий.

- Начисление процента на остаток. Данная услуга позволяет извлекать дополнительную выгоду от использования дебетовки. Для увеличения дохода можно открыть накопительный Альфа-Счёт и получать до 6% годовых на остаток.

- Бесплатный перевыпуск. Комиссия за услугу не взимается независимо от причины (утеря, кража, наличие повреждений, утрата ПИН-кода, окончание срока действия).

- Возможность оформления дополнительной карты для членов семьи. Услуга предоставляется бесплатно.

- Бесплатное пополнение. В онлайн-сервисах Альфа-Банка на дебетовку можно без комиссии перевести деньги с карт других кредитных организаций.

- Снятие наличных без комиссии в любых банкоматах. В рамках установленного лимита можно бесплатно снимать деньги по всему миру.

Ещё одно преимущество данного продукта — это бесплатная и безопасная доставка пластика по указанному адресу. Благодаря такой возможности клиенты могут оформить карточку не выходя из дома.

Вывод

Если вы совершаете покупки в «Пятерочке» и «Перекрестке», то новая карта «Билайн» с кэшбэком в 5% за подобные операции практически реальными деньгами будет очень кстати. Требуемый оборот трат для выплаты вознаграждения небольшой (10 000 руб./мес.), к тому же у «Альфа-Банка» короткий список исключений (за коммуналку, налоги, страховки кэшбэк есть). Хорошо, что карта полностью бесплатна без каких-либо условий.

Вознаграждение в 25% за оплату мобильной связи «Билайн», скорее всего, долго не продержится, но пока дают – надо брать.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments