Финансовый план

Содержание:

С чего начать?

Начните вести таблицу учета доходов и расходов

Да, это кропотливое, порой утомительное занятие, но поверьте, оно того стоит. Двух-трех месяцев вполне достаточно, чтобы понять, сколько денег ваша семья зарабатывает в месяц и как вы их расходуете. И это понимание обернется выгодой для вас и вашей семьи.

Учет нужно вести ежедневно и записывать даже самые мелкие расходы — из них и складываются ежемесячные траты. Лучше распределять расходы по категориям (квартплата, продукты питания, развлечения, медицина, покупки), чтобы было проще их анализировать.

Проанализируйте доходы и расходы

Выясните, какие расходы у вас повторяются из месяца в месяц и сколько денег вам нужно. Определите, сколько в среднем вы тратите ежемесячно на медицину, одежду, продукты, транспорт и связь.

Сформулируйте цели

Цели — то, ради чего вы составляете план. Определите срок, за который вы планируете этих целей достичь. Планирование может быть долгосрочным (на 5, 10 и даже 20 лет) или краткосрочным (на несколько месяцев).

Составьте план

Учтите в нем свои ежемесячные траты. Проработайте разные варианты достижения целей: накопить, взять деньги в долг, получить кредит. Для каждой цели выберите те, которых собираетесь придерживаться в плане и в жизни. Не забудьте учесть в плане сумму, которую будете откладывать на сбережения, подумать о будущей пенсии и страховке (особенно если собираетесь брать кредит).

Следуйте плану и вовремя корректируйте его

План помогает отслеживать продвижение к цели, вовремя замечать проблемы, корректировать расходы при изменении ситуации и сохранять мотивацию, если вы имеете дело с долгосрочными и сложными целями.

Что такое личный финансовый план?

Вот еще одно определение.

Стандартов по составлению личного бизнес-плана нет, но, все же, стоит включить в него следующие разделы.

- Доходы и расходы. В этой части плана рассматриваются состав и структура доходов и расходов семьи, желательно – постатейно.

- Активы и пассивы. В этой части плана рассматривается имущество и накопления семьи (недвижимость, депозиты, фонды и т.д.), а также имеющиеся кредиты.

- Защита от рисков. Предполагает анализ защищенности человека и его семьи от различных неблагоприятных событий будущего, которые могут стать препятствием для достижения финансовых целей: ущерб и утрата имущества, ущерб третьим лицам и их имуществу, потеря трудоспособности, болезни и т.д.

- Финансовые цели. В этом разделе плана описываются все цели, которые семья желает достичь, их сроки и примерную стоимость. Например, это может быть покупка квартиры через 2 года, приобретение яхты через год, расширение собственного бизнеса и даже рождение ребенка.

- Расчет плана. Этот раздел содержит перечень действий по годам, таблицу с расчетами на весь период, а также, при желании, график накоплений, на весь расчетный период.

Все в мире очень быстро меняется, вместе с тем изменяется и ситуация в семье. Вследствие чего и финансовый план семьи требует изменений. Пересматривать его необходимо хотя бы раз в год. Желательно личный план корректировать при каждом изменении ситуации. Так, например, во время кризиса, план может пересматриваться ежеквартально.

Составляя план, человек может определить, достижимы ли его цели и что необходимо сделать для их достижения.

Такой финансовый план не дает 100% гарантии достижения целей, так как, невозможно, предугадать все:

- доходы в будущем;

- уровень инфляции;

- непредвиденные расходы и другие факторы.

Но имеющийся план позволит быстро отреагировать и скорректировать действия при изменении ситуации.

Виды финансовых планов

Для обеспечения грамотного и рационального управления бюджетами организации, существует несколько видов финансового планирования, у каждого из которых свои цели и задачи.

Стратегический финансовый план

Стратегический план предприятия – это долгосрочные планы на реализацию основных задач и масштабирования производственных процессов организации и её структур. Стратегия развития необходима для определения возможностей предприятия выполнять поставленные перед ним задачи в течение заявленного периода времени. Цель стратегического плана – сохранение активной деятельности организации, как единицы товарно-производственной цепи. Стратегический финансовый план включает в себя следующие общепринятые разделы:

- Инвестиционная политика: управление основными средствами предприятия, нематериальными активами, а так же отслеживание долгосрочных вложений.

- Оборотный капитал: управление денежными средствами предприятия, учёт запасов материальных и нематериальных активов, ведение дебиторской деятельности организации (кредитные взаимоотношения).

- Дивиденды: распределение части прибыльных средств между держателями акций, в соответствии с их долями.

- Прогнозы: планирование бюджета с учётом возможных доходов и расходов, определение возможных денежных источников.

- Контроль за системой управленияу

- Учетная политика организации.

Оперативный финансовый план

Оперативный финансовый план – это разработка тактики организации, для достижения первоочередных целей. Такое планирование касается закупок сырья, производства и реализации товара за небольшой период времени: неделя, месяц, квартал, год. Финансовый план за текущий год составляется на основе итогов прошлого финансового плана, с учётом изменения рыночных и индивидуальных показателей. Как правило, при учёте всех возможных рисков и неопределенностей, составляется три варианта оперативного финансового плана: оптимистический, пессимистический и наиболее вероятный. Основная задача оперативного финансового плана – управление денежными потоками и осуществление финансирования посредством прибыли и инвестиций. Оперативный план предприятия должен осуществляться повседневно на основе изменений рыночных и экономических показателей. Тактика определяет контроль и формирование всех ресурсов предприятия, а также ведение производственных процессов. Такой контроль необходим в качестве дополнения к основному финансовому планированию. Оперативный финансовый содержит:

- ведение платёжной отчётности по календарю;

- составление кассовой заявки;

- расчётный данные по кредитам в указанный платежный период.

Текущий финансовый план

Текущий финансовый план – это разработка и детализация стратегического плана предприятия. Цель текущего плана – оценка источников финансирования, эффективности работы организации в целом, а так же оценка всех путей достижения прибыли. Стратегический план имеет приблизительные данные о будущих производственных и организационных процессах, в то время как текущий финансовый план показывает соответствия относительно реализации стратегии в настоящий период времени, что позволяет вносить необходимые коррективы без какого-либо ущерба, а также предусмотреть негативные тенденции и вовремя их устранить.

Составление финансового плана

Работа по составлению финансового плана проводится в несколько этапов.

- Анализ исполнения финансового плана за предшествующий период.

- Рассмотрение проектируемых производственных и экономических показателей, на основе которых будет составляться финансовый план.

- Разработка проекта финансового плана на планируемый год.

Фактически, первый этап анализ исполнения финансового плана за предшествующий период проводится во время контроля исполнения финансового плана в общем цикле финансового планирования. Для этого проводится оценка соответствия запланированных показателей реальным фактам финансовой деятельности. При этом возможны три варианта. В первом варианте, если запланированные показатели не были достигнуты, определяются причины несоответствия и принимаются соответствующие меры. Если причины имеют внутреннюю природу возникновения, то информация направляется в соответствующие отделы предприятия, по вине которых произошло невыполнение плана, которые должны устранить их либо пересмотреть прогнозы своей деятельности. Если причины носят внешний характер или связаны с ошибочным прогнозированием финансово-экономической ситуации в стране, то это учитывается при корректировке показателей для будущего финансового плана. Во втором варианте запланированные показатели полностью соответствуют реальным. В этом случае при составлении будущего финансового плана учитываются вероятные темпы роста или сокращения отдельных показателей. В третьем варианте запланированные показатели ниже реальных, т.е. произошло перевыполнение плана. В данном случае также принимаются корректировки темпов роста или сокращения отдельных показателей при составлении будущего финансового плана. А также учитывается возможное увеличение показателей сверх запланированных в финансовом плане.

На втором этапе анализируются производственные, коммерческие, экономические, маркетинговые, сбытовые и др. показатели деятельности предприятия, а также изучается состояние экономики страны и прогнозируются возможные изменения финансово-экономических показателей. Для анализа используются следующие исходные данные:

- бухгалтерский баланс за 2-3 года, предшествующих планируемому периоду, а также на последнюю дату составления отчета;

- данные об объеме производства и реализации продукции за 2-3 года (за последний год в месячном или квартальном разрезе);

- смета затрат на производство;

- прогнозные расчеты отдела маркетинга и коммерческой службы по реализации продукции и прибыли;

- данные об объемах капитальных вложений, включая объемы незавершенного строительства по объектам;

- сведения о движении основных фондов и оборотных средств;

- проекты отпускных цен;

- анализ выполнения финансовых заданий за предыдущий год;

- нормы амортизационных отчислений;

- ставки платежей налогов и отчислений во внебюджетные фонды;

- другие финансовые нормативы.

На третьем этапе разработанный на основе этих данных финансовый план служит для увязки общего объема финансовых ресурсов с их источниками и направлениями расходования.

Другие примеры финансового раздела бизнес-плана

Бизнес: Автобизнес

-

Автозаправка

-

Автомойка

-

Автосервис

-

Магазин Автозапчастей

-

Такси

-

Шиномонтажная мастерская

Бизнес: Безопасность

Охранное предприятие

Бизнес: Бытовые услуги

-

Ателье по пошиву одежды

-

Клининговая компания

-

Прачечная

-

Химчистки

Бизнес: Гостиничный бизнес

Хостел

Бизнес: Деньги и Финансы

Ломбард

Бизнес: Животные

-

Ветеринарная аптека

-

Ветеринарная клиника

-

Зоомагазин

Бизнес: Здоровье

-

Массажный салон

-

Медицинский кабинет

-

Стоматологический кабинет

Бизнес: Красота

-

Барбершоп

-

Парикмахерская

-

Тату-салон

-

Тренажерный зал

-

Фитнес-клуб

-

Фотостудия

Бизнес: Образование

-

Детский развивающий центр

-

Репетиторский центр

-

Частный детский сад

Бизнес: Общепит

-

Блинная

-

Кальянная

-

Столовая

Бизнес: Одежда и обувь

-

Магазин детской одежды

-

Магазин обуви

Бизнес: Продукты питания

-

Кондитерская

-

Магазин разливного пива

-

Мини-пекарня

-

Продуктовый магазин

-

Продуктовый магазин формата «У дома»

Бизнес: Развлечения

-

Баня

-

Детская игровая комната

-

Магазин детских игрушек

-

Сауна

Бизнес: Растения

Магазин (салон) цветов

Бизнес: Туризм

Туристическое агентство

Бизнес: Фармацевтика

Аптека

Бизнес: Хозтовары

Магазин бытовой химии

Обязательная отчетность в разделах финансового плана для бизнес плана

Чтобы правильно прогнозировать финансовое развитие организации, необходимо отталкиваться от текущих показателей — этим вопросом занимается бухгалтерия.

Продемонстрировать все нюансы экономического положения предприятия помогут 3 формы отчетности. Разберем более детально каждую из них.

Форма №1. Движение средств

Следуя приказу №11 Министерства Финансов РФ, каждая организация, ведущая финансовую деятельность, обязана через бухгалтерию ежегодно предоставлять отчет по движению средств.

Исключениями являются мелкий бизнес и некоммерческие организации – их анализ деятельности может быть проведен и без него.

Финансовый план бизнес плана составить правильно без такой отчетности практически невозможно.

Документ отображает перемещение денежных потоков внутри организации на протяжении определенного времени – что весьма важно знать для анализа состояния компании. Отчет позволяет:

Отчет позволяет:

- найти дыры в финансировании и закрыть их, не прибегая к остановке производства;

-

выявить статьи расходов, что являются излишними.

Таким образом, появятся лишние деньги, которые можно направить в нужное русло;

- при прогнозировании в будущем использовать достоверную информацию по финансовому состоянию предприятия;

- предвидеть дополнительные статьи расходов и выделить на них часть финансирования заранее, чтобы избежать проблем в будущем;

-

выяснить, насколько бизнес окупается.

Вы сможете определиться, какое направление будет приоритетным на ближайшие 1-2 года. Где требуется дополнительное инвестирование, а что и вовсе стоит прикрыть.

Форма №2. Доходы и расходы организации

Дает возможность увидеть потенциальную прибыльность предприятия при финансировании различных направлений деятельности.

В документе фиксируются все расходы на ведение бизнеса. Существуют упрощенная и полная формы подачи информации.

Упрощенная форма содержит:

- прибыль без учета налога на добавленную стоимость и акцизов;

- траты на техническое обеспечение предприятия и себестоимость товара;

- процентная ставка к уплате налоговикам и другие траты/доходы организации;

- чистый доход/убыток за календарный год.

При подаче полной формы, ко всему прочему добавляют финансовые результаты от продаж и вычета налогов, а также итоговый финансовый отчет.

Цель использования этого документа, когда вы составляете финансовый план бизнес плана – выявить потенциально прибыльные направления, которые стоит развивать в будущем.

Составляя прогноз учитывайте:

- возможный объем продаж товара;

- дополнительные траты на производство, в силу непостоянности финансового рынка сырья и услуг;

- сумму постоянных затрат на производственную составляющую.

Ведомость позволит выявить продукцию, которая пользуется повышенным спросом и убрать производство, где спрос минимальный, в целях повышения денежного потока предприятия.

Форма №3. Общий баланс

Любой бизнес план обязан содержать информацию об активах и пассивах предприятия.

На его основании владелец может оценивать общий ход дел, отталкиваясь от показателей чистого дохода и расхода денежных средств.

Составляется периодичностью от 1 месяца до 1 года.

Составляющие финансового отчета:

-

Активы – все доступные денежные средства, которыми организация может распоряжаться на свое усмотрение.

Для большей наглядности их распределяют, в зависимости от вида или размещения.

-

Пассивы – отображают ресурсы, которые позволяют получить те самые активы.

Есть возможность использовать назначение выделенных средств для будущего финансирования бизнеса.

Грубо говоря, активы и пассивы — это одни и те же показатели, но в разной интерпретации.

Корректировку финансового плана без данного отчета провести невозможно. Он помогает заранее отследить и устранить пробелы в работе предприятия.

Комплексный подход к изучению этих 3-х источников финансового состояния проекта поможет беспристрастно оценивать ход дел. Цифры никогда не врут.

Зачем нужно финансовое планирование

Практически каждый предприниматель в Российской Федерации за исключением самозанятых граждан, в том или ином виде обязан вести бухгалтерский учет и подавать соответствующую отчетность контролирующим органам на регулярной основе. Таким образом, так как ведение бухгалтерии является составляющей частью финансового планирования, финансовый план присутствует в том или ином виде на каждом предприятии.

Однако предварительная разработка финансового плана позволяет решить сразу несколько задач, которые стоят перед каждым субъектом хозяйствования. Так, финансовый план предоставляет следующие возможности:

- Планирование распределения средств с наибольшей эффективностью. В финансовом плане отражены как текущие поступления, так и доходы от будущих поступлений за счет исполнения обязательств перед компанией и потенциальные доходы от ведения экономической деятельности. Точно так же отражаются в финансовом плане и расходы компании. Соответственно, имея единый документ, в котором четко зафиксированы планируемые будущие доходы и расходы, предприятие может распределять средства так, чтобы они работали с максимальной эффективностью, и чтобы предприятие не оказывалось в затруднительном положении.

- Прогнозирование будущей ситуации на рынке и на предприятии. Изучение финансовых планов и хода их исполнения позволяет аналитикам создавать реалистичные прогнозы финансовой ситуации и в последующих периодах. Правильно созданный прогноз, в свою очередь, дает возможность предупредить риски или воспользоваться открывающимися перспективами для повышения эффективности ведения экономической деятельности.

- Дополнительные гарантии в вопросах отчетности. В финансовом плане четко учитываются все отчисления со стороны предприятия в виде налогов и страховых сборов, а значит — составление финансового плана и его последующее исполнение обеспечивают дополнительную защиту от бухгалтерской ошибки или каких-то неточностей, которые могут привести к неблагоприятным последствиям для компании.

- Обеспечение эффективного управления. Финансовый план дает возможность руководителям понимать, насколько много у них есть возможностей для использования имеющихся финансов предприятия в целях улучшения организации труда и тех или иных процессов. Например — будет ли актуальным повышение мотивации трудящихся путем предоставления им премий или же наоборот, в ближайшее время необходимо будет снизить расходы на персонал.

- Система контроля и анализа. Благодаря предварительному прогнозированию и последующему анализу хода выполнения финансового плана, предприятие получает дополнительный инструмент, способный просигнализировать о наличии различных критических ситуаций, уязвимостей в финансовой политике компании и своевременно отреагировать на образовавшиеся проблемы.

Личный финансовый план, пример

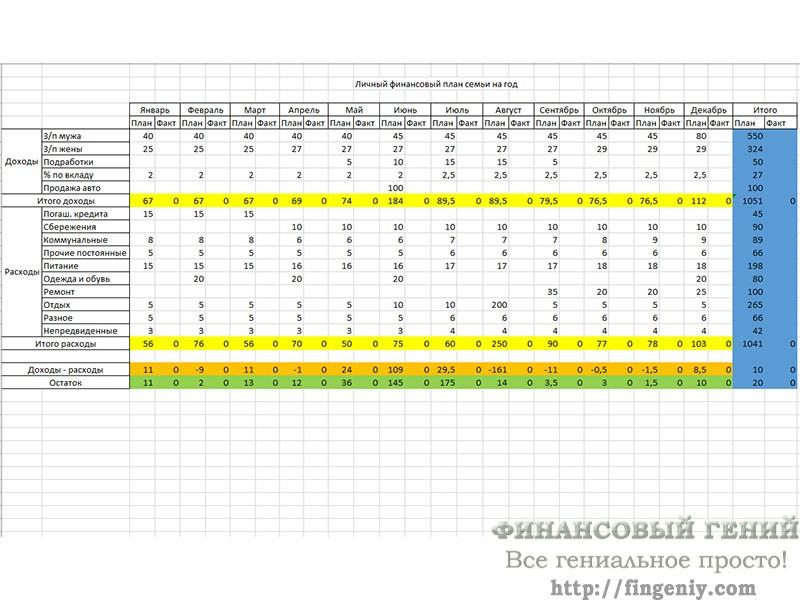

А теперь давайте рассмотрим, как составить финансовый план на год на примере. Все то, о чем я писал выше, я превратил в реальные цифры в тыс. ед. и составил в Excel таблицу с формулами подсчета, которую и предлагаю вашему вниманию (кликните по изображению, чтобы увеличить):

Заметьте, что в финансовом плане на каждый месяц и на год в целом я сделал 2 колонки: план и факт. План мы заполним сразу, а факт будем вносить по мере реализации задуманного. Так мы всегда, на каждом этапе будем видеть, насколько мы «вписываемся» в запланированный бюджет, в свой финансовый план.

В примере рассматриваем обычную семью, в которой основным доходом мужа и жены является заработная плата. Согласно имеющимся прогнозам, планируется ее небольшое постепенное повышение, а также в декабре муж традиционно получает большую премию (почти двойную зарплату). Все это вносим в личный финансовый план. Также семья имеет депозит в банке, с которого получает небольшой пассивный доход и который планирует пополнять накапливающимися сбережениями, небольшие подработки летом, и в июне планирует продать старый автомобиль. Все эти направления доходов тоже вносим в финансовый план на год, и подбиваем итог по доходам.

После этого начинаем планирование расходов. Как я уже писал, делаем это в порядке приоритетов, и сравнивая с данными прошедшего года. В данном случае мы в первую очередь планируем оставшееся погашение кредита (для этого нам достаточно будет первых трех месяцев), далее — ежемесячное создание сбережений

Также нам важно в конце года сделать небольшой ремонт (разобьем затраты на него на 4 месяца), а в августе семья планирует потратить крупную сумму на отпуск — ее тоже вписываем сразу (если не будет «вписываться» — далее можно корректировать)

Затем начинаем планировать все текущие расходы: коммунальные, питание, разное. В начале года планируем на эти статьи затрат примерно столько, сколько у нас уходило в последние месяцы прошлого года, затем постепенно увеличиваем суммы с поправкой на инфляцию. Коммунальные в отопительный сезон планируем больше, летом — меньше, учитываем предстоящее повышение тарифов.

Добавляем обязательные непредвиденные расходы (если их не будет — отлично, наш финансовый план перевыполнится, но если возникнут — средства на них всегда будут в наличие), оставляем небольшие ежемесячные расходы на отдых и развлечения. Нам осталось запланировать покупку одежды и обуви: планируем это на те месяцы, которые позволяют это сделать, в которых минимальны расходы по другим статьям и образуется большой накопительный остаток.

Все, наш личный финансовый план на год готов! Чтобы его составить, мне понадобилось не более получаса. Далее остается следовать намеченному плану, вносить фактические данные по итогам каждого месяца, взятые из домашней бухгалтерии, и реализовывать поставленные финансовые цели.

Реализовав свой личный финансовый план в примере, наша гипотетическая семья в следующем году:

- Полностью рассчитается с кредитом (45 тыс. ден. ед.);

- Увеличит свои сбережения (на 90 тыс. ден. ед.);

- Сделает ремонт (на 100 тыс. ден. ед.);

- Съездит отдохнуть в отпуск (на 200 тыс. ден. ед.);

- Пополнит запасы одежды и обуви (на 80 тыс. ден. ед).

При этом у нее всегда будут необходимые средства на питание, коммунальные услуги и прочие текущие расходы. В конце года образуется положительный остаток 20 тыс. ден. ед. А при отсутствии непредвиденных расходов финансовый план будет даже перевыполнен (дополнительно высвободится еще до 42 тыс. ден. ед.).

Теперь вы знаете, как составить финансовый план на год. Вы можете делать это, как я, в Excel или другом табличном редакторе (это удобно, т.к. можно забить все необходимые формулы для автоматизации подсчетов), в своей программе для домашней бухгалтерии, даже просто на бумаге, если все перечисленное выше для вас тяжело. Просто в этом случае придется потратить больше времени на подсчеты, но финансовый план все равно будет создан.

Желаю вам успешного финансового планирования, а главное — успешной реализации составленного финансового плана

Помните, что планировать финансы — всегда лучше, чем не планировать: так вы сможете достичь большего, затратив меньше, реализовать свои финансовые цели, быстрее рассчитаться с долгами, быстрее создать необходимые накопления, систематизировать и упорядочить личные финансы и семейный бюджет, исключить ситуации нехватки денег на что-то важное и необходимое

Присоединяйтесь к числу постоянных читателей Финансового гения, и получайте еще больше полезной информации, которая научит вас грамотно обращаться с личными финансами. До новых встреч на страницах сайта!

Структура финансового плана бизнес-плана

1. Расчетные нормативы

В данном пункте необходимо определить и описать следующие моменты:

- Цены, которые будут указаны в бизнес-плане (постоянные, текущие, с учетом или без учета налогов);

- Систему налогообложения, размер суммы налога, сроки его выплаты;

- Сроки, которые охватывает бизнес-план (горизонт планирования). Как правило, данный срок составляет около трех лет: первый год описывается более подробно, разделяется на ежемесячные периоды, тогда как следующие года разделяются на кварталы.

- Указание текущего уровня инфляции, данные об инфляции за последние несколько лет. Учет данного фактора касательно цен на расходные материалы, сырье и т.д. – всего, что необходимо будет закупать для реализации описываемого проекта.

2. Общепроизводственные расходы.

Данные по зарплатам коррелируют с ранее изложенной в организационном и производственном планах информацией.

Переменные, ситуативные расходы зависят от особенностей производства, товаров, услуг. Здесь могут учитываться разные факторы, к примеру, сезонность. Произвести правильные расчеты переменных расходов можно, только проанализировав объемы выпуска товара или оказания услуг и примерные уровни продаж.

Постоянные, регулярные расходы зависят от единственной переменной – времени. Данные расходы включают траты на управление бизнесом, маркетинг, поддержку помещений, обслуживание оборудование и т.д.

3. Смета затрат и подсчет себестоимости товара или услуги

Смета затрат (инвестиционные издержки) – это, по сути, перечень расходов, которые необходимо будет понести, чтобы реализовать проект, изложенный в бизнес-плане. Данный пункт должен быть описан максимально детально, так как он позволяет определить финансовую перспективность и эффективность инвестиций.

Если бизнес-проект предполагает производство определенной продукции, затраты на его организацию и осуществление должны покрываться при помощи начальных оборотных средств, которые тоже являются частью инвестиционных издержек.

Источниками таких средств могут стать инвестиции и, к примеру, кредитные средства.

Себестоимость же продукции рассчитывается исходя из информации о затратах, зарплатах, накладных расходах и т.д. При этом также нужно учитывать общие объемы производства и уровни продаж за конкретный период времени (к примеру, месяц или год).

4. Отчет о главных финансовых потоках

В данный пункт входит описание всех денежных потоков. Несомненно, этот отчет является одной из главных частей финансового плана, так как он призван показать, что проект будет финансово обеспечен на любом этапе его деятельности и что в течение проекта не будут случаться кассовые разрывы.

5. Отчет о прибылях и убытках

В этом пункте проводится финансовая оценка деятельности предприятия, описываются ее доходы, расходы, прибыли и убытки.

6. Финансовый баланс проекта

Для написания этого раздела необходимо составить прогноз баланса на основе всех предыдущих подсчетов или уже имеющихся отчетов (если предприятие уже функционирует). Данный прогноз также делится на месяцы, первый год, кварталы последующих годов и третий год ведения деятельности.

7. Анализ финансовых показателей проекта

После того, как вы составите баланс, вы сможете проанализировать главные финансовые показатели. Подобный анализ делается за весь срок реализации плана, после чего подводятся итоги, касающиеся финансовых характеристик проекта: его устойчивости, платежеспособности, рентабельности, сроков окупаемости, приведенной стоимости проекта.

9. Описания способов финансирования

В данном пункте необходимо описать, на какие средства будет реализовываться проект. Существует несколько видов финансирования, а именно акционерное, лизинговое и долговое. В качестве спонсора может выступать государство в виде субсидирования или кредитования или частные инвесторы, и это обязательно нужно указать в финансовом разделе бизнес-плана.

В этом же пункте нужно описать процесс займа и возврата заемных денег, указав источники, суммы, процентные ставки и график погашения долга.

Следует подчеркнуть, что финансовый план – это наиболее важная и сложная часть бизнес-плана. Любая допущенная ошибка может вылиться в отказ от финансирования, а значит, лучше доверить его составление человеку компетентному. Впрочем, если ваш проект прост и не подразумевает, к примеру, производство больших партий товара и их дальнейшую реализацию, вы можете составить его и самостоятельно.

Зачем нужен личный финансовый план

Личный финансовый план — одно из средств саморегулирования. Можно провести аналогию с тайм-менеджментом. Одно из его главных правил — составлять список дел на день. Также и здесь, только с большими сроками.

Личные финансовые планы различаются в зависимости от срока:

- Краткосрочные — до 1 года.

- Среднесрочные — от 1 до 3 лет.

- Долгосрочные от 3 лет и более.

Краткосрочный финансовый план помогает достигать финансовых целей в течение одного календарного года. Вы указываете уровень доходов и примерные траты на повседневные нужды. Так вы сможете видеть, сколько вы получаете средств из всех источников и как происходит расходование этих денег. План позволяет увидеть, какие статьи расходов преобладают в течение года, а также понять, можно ли их сократить и как.

Среднесрочное планирование нужно для покупки чего-то крупного: сбор средств на первый взнос по ипотеке, покупка автомобиля, дорогого гаджета и т. д. Такой план делается на основе годового. То есть планируется расход на несколько лет вперед. А на основе объема свободных средств выносится решение о том, что можно на них купить.

Долгосрочный финансовый план ориентирован на инвестиции и накопления: какую сумму вы будете ежегодно откладывать и во что будете эти деньги инвестировать (вклады, ценные бумаги, инвестиционные фонды). Долгосрочное планирование позволяет увидеть, какую сумму дохода вы сможете получать при небольших вложениях каждый год.

Финансовый план помогает трезво взглянуть на то, откуда вы получаете деньги и как их тратите. Компании пользуются таким планированием, когда нужно проанализировать эффективность своей деятельности. Люди же часто пренебрегают составлением финансовых планов. Но, если вдуматься, чем в этом смысле жизнь отличается от ведения бизнеса: те же доходы, расходы, различные взаимоотношения, кредиты, продажа своих услуг и прочее.

Кому нужен личный финансовый план

Личный финансовый план нужен каждому человеку. Для реализации своих целей трудно обойтись без денег. Именно для того, чтобы быть финансово независимым, нужно составлять свой индивидуальный план.

А есть и те, кому личный финансовый план просто необходим:

- Бизнесменам.

- Должникам.

- Фрилансерам.

- Людям, склонным к спонтанным тратам.

Бизнесмены всегда четко понимают, что состояние их компании целиком зависит от них. Если руководитель не умеет распоряжаться собственными деньгами, то что тогда говорить о делах компании?

С должниками ситуация несколько иная. Большинство людей, которые оказались в долговой яме, просто не хотят из нее выходить. Таким людям нужен четкий план, как заработать деньги, что можно тратить, а какие средства — использовать для погашения собственных долгов.

Фрилансеры — люди, которые работают сами на себя. Бизнесмены в сети, которые предоставляют собственные разовые услуги. Именно из-за того, что стабильность финансового состояния таких людей оставляет желать лучшего, им нужен финансовый план. Он должен включать «объем заказов, сумму, планируемый доход». Минимальный набор действий, который нужно совершать каждый месяц для того, чтобы оставаться финансово независимым.

И, наконец, последняя категория — импульсивные люди. Наверняка, у вас есть знакомый, который время от времени говорит «Я не знаю, куда я дел деньги». Именно таким людям стоит научиться ограничиваться в своих тратах.