Кредиты на 5000000 рублей

Содержание:

- Порядок предоставления отсрочки по кредитам

- В каком банке выгодно взять потребительский кредит

- Взять кредит с 18 лет в Москве

- Отделения и филиалы банков, предоставляющих услугу в Московском

- 5 лучших банков для кредита на 7 лет

- Основание для получения отсрочки

- Как сделать отсрочку платежа по кредиту?

- Что нужно знать о кредитах на большой срок

- Под какой процент дают банки потребительский кредит

- Покупка основных средств в лизинг и кредит: ключевые отличия

- Как происходит погашение займа на 5 лет

- Лучшие предложения декабря:

- Взять кредит в Москве

- Порядок выдачи

- Преимущества и нюансы потребительского кредитования

- Кредиты по условиям в Москве:

- Взять кредит онлайн в Москве

Порядок предоставления отсрочки по кредитам

Процесс получения отсрочки состоит из нескольких этапов.

- Обратиться в банк с пакетом документов и подать заявление на получение отсрочки. Для собственного спокойствия можете попросить копию вашего заявления с отметкой о принятии.

- Дождаться рассмотрения ваших документов банком. Стоит заранее узнать, каким образом вам об этом сообщат и в какие сроки.

- Подписать подготовленные работниками банка документы. Это будет дополнительное соглашение к кредитному договору, где пропишут, на каких условиях вы получаете отсрочку, и новый график платежей.

На этом процесс получения отсрочки заканчивается. Получив на руки документы, обязательно проверьте в графике, когда изменяется платеж. Скорее всего это произойдет в ближайшую платежную дату.

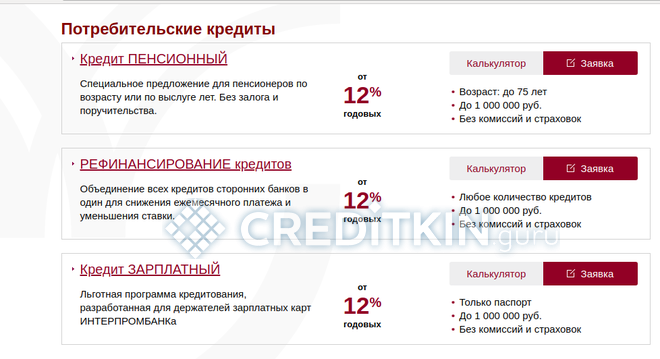

В каком банке выгодно взять потребительский кредит

Аналитический отдел ZAVTRA провёл исследование предложений крупнейших российских банков по продукту потребительского кредитования для физических лиц.

Мы изучили условия банков и выяснили, где выгоднее взять потребительский кредит без справок и поручителей, чтобы меньше переплачивать. Также в обзоре рассмотрены такие параметры услуг, как сумма и срок кредитования, время принятия решения по заявкам онлайн и требования к заемщикам.

Итак, в каком банке самый низкий процент на потребительский кредит в 2020 году?

Опираясь на открытые данные, мы выяснили, что самый выгодный кредит можно взять в банке УБРиР со ставкой от 6,5% годовых.

Далее следует потребительский кредит в Банке Открытие, который предлагает ставку 6,9% на первые 12 месяцев при условии оформления страховки. В последующий период ставка увеличивается в зависимости от тарифа. Если вы собираетесь взять кредит сроком до 1 года, Открытие является одним из лучших решений. Ставка 6,9% годовых также действует в Газпромбанке, но только при сумме кредита более 1,5 млн руб.

Третье место занимает СКБ банк, где ставка составляет от 7% годовых.

Также стоит отметить специальную акцию Совкомбанка – 0% по Халве + 0% по кредиту ().

Взять кредит с 18 лет в Москве

Если задаться целью и попробовать найти кредит, рассчитанный на граждан, только-только достигших совершеннолетия, то станет понятно, что не так много банков предлагают эту возможность. Однако молодые люди тоже нуждаются в финансировании.

Проблемой в данной ситуации становится довольно низкий уровень доверия банковских учреждений к заявителям, которым недавно исполнилось восемнадцать лет. Кредиторы считают, что в таком возрасте человек принимает решение больше на эмоциях, а не обдуманно и рационально, поэтому по кредитам с 18 лет очень низкий коэффициент возвратности.

Тем не менее, далеко не все банки категорично настроены против заемщиков, недавно достигших совершеннолетия. Подходящую кредитную программу в Москве можно выбрать на нашем сайте в любое время дня и ночи с использованием специального сервиса онлайн-подбора. Для этого нужен будет под рукой лишь мобильный телефон со стабильным доступом к интернету. Доступ к списку банков на нашем портале абсолютно бесплатный.

Что требуется?

Гражданам, которые обращаются за финансовой помощью с 18 лет в банковские учреждения, необходимо в первую очередь адекватно оценить свои финансовые возможности. Стоит учесть, что заявка на кредит получит одобрение лишь в том случае, если заявителем будут учтены все требования кредитора:

- соискатель должен являться гражданином РФ;

- быть зарегистрированным по месту проживания и трудоустройства, то есть в регионе присутствия отделения банковского учреждения;

- иметь стабильный источник дохода, который позволит вовремя рассчитаться по долговым обязательствам;

- в некоторых банках Москвы определяется минимальный уровень дохода, при котором заявитель может обращаться за кредитом. Кредитор при этом, как правило, ориентируется на показатель прожиточного минимума в стране;

- иметь стаж на последнем месте работы от 3-6 месяцев;

- общий стаж работы – на усмотрение банка.

Дополнительно стоит добавить, что кроме основных требований по кредиту, у кредитора в процессе рассмотрения заявки от частного лица, могут появиться дополнительные требования, например, о документальном подтверждении доходов либо об обеспечении.

Особенности условий продукта

Поскольку потребительский кредит с 18 лет рассчитан на граждан, у которых совсем нет кредитного опыта и, чаще всего, из документов есть лишь гражданской паспорт, то исходя из этого, банки определяют его параметры:

- Лимит от 20 до 100 тысяч рублей – чтобы заявитель с любым уровнем дохода смог справиться с кредитной нагрузкой и вовремя вернуть долг.

- Завышенная процентная ставка, так как молодежь имеет низкий уровень доверия у банковских учреждений Москвы. Хотя ставка по кредиту определяется с учетом особенностей каждого заявителя. Это значит, что делать какие-либо прогнозы заранее не имеет смысла. Все будет зависеть от того, насколько надежным покажется заявитель кредитору.

- Кредитование практически во всех банках предусматривает добровольное страхование кредитной задолженности от невозврата. Правда, отказ от страховки может спровоцировать увеличение процентной ставки по договору потребительского кредитования.

- Все комиссионные сборы по кредиту должны быть учтены в договоре о кредитовании, поэтому для корректного расчета переплаты нужно будет их учесть.

- Срок экспресс кредита с 18 лет, как правило, не более 5 лет. Хотя, некоторые банки заключают договор о кредитовании с гражданами на 2 или 3 года.

- Кредит для молодежи предусматривает требование об обеспечении в виде поручителей или залога имущества только в индивидуальном порядке.

Как выбрать подходящий продукт?

Осознанный выбор любого потребительского кредита наличными должен начинаться с оценки финансовых возможностей заявителя. Для этого предусмотрен кредитный калькулятор. Благодаря ему можно рассчитать размер кредита и переплаты по нему с учетом «чистого» дохода (за вычетом всех обязательных расходов).

Имея возможность рассчитать размер переплаты по кредиту на одну и ту же сумму и срок, можно легко выбрать оптимальное предложение, которое не будет обременительным по платежам и в то же время позволит сэкономить.

Перед тем, как подавать заявку на кредит с 18 лет по паспорту, необходимо изучить репутацию банка в Москве. Желательно обращаться в крупные финансовые учреждения, которые долгие годы пользуются доверием у граждан.

С выбором актуальных кредитных решений, которые рассчитаны специально на заявителей с восемнадцати лет, можно бесплатно познакомиться на нашем сайте прямо с телефона или с любого другого устройства. Сервис персонального подбора безошибочно отсортирует предложения банков по нужному параметру.

Отделения и филиалы банков, предоставляющих услугу в Московском

-

- Доп.офис №9038/01879

- Московский, улица Солнечная, 3

- 8 800 555-55-50

- Время работы:

- Пн.:с 10:00 до 19:00Вт.:с 10:00 до 19:00Ср.:с 10:00 до 19:00Чт.:с 10:00 до 19:00Пт.:с 10:00 до 19:00Сб.:с 10:00 до 17:00

-

- Доп.офис №9038/01879

- Московский, улица Солнечная, 3

- 8 800 555-55-50

- Время работы:

- Пн.:с 10:00 до 19:00Вт.:с 10:00 до 19:00Ср.:с 10:00 до 19:00Чт.:с 10:00 до 19:00Пт.:с 10:00 до 19:00Сб.:с 10:00 до 17:00

-

- Клиентский центр «Почта банк»

- Московский, улица Хабарова, 2

- 8 800 550-07-70

- Время работы:

- Пн: выходной деньВт—Сб: 10:00-19:00Вс: выходной день

-

- Клиентский центр «Почта банк»

- Московский, район Тёплый Стан, улица 1-й Микрорайон, 48

- 8 800 550-07-70

- Время работы:

- Пн: выходной деньВт—Сб: 10:00-19:00Вс: выходной день

5 лучших банков для кредита на 7 лет

| Банк | Процент | Сумма | Срок |

| Промсвязьбанк выгодно | От 9,9% | 100 тыс. — 3 млн. | 1-12 лет |

| Альфабанк | От 8,8% | 50 тыс. — 5 млн. | 1-7 лет |

| Восточный без отказа | От 9,9% | 25 тыс. — 3 млн. | 1-20 лет |

| УбРиР по паспорту | От 9,5% | 50 тыс. — 1 млн. | 3-7 лет |

| Хоумкредит | От 7,9% | До 1 млн. руб. | 1-7 лет |

Самый низкий процент в Хоумкредит и Промсвязьбанке, но выдают наличные они очень неохотно и одобряют заявки лишь сотрудникам компаний из их «секретного» внутреннего списка банка. Наибольший процент одобрений в Восточный и Хоумкредит, чуть отстает Альфанк. В Восточном самые приятные условия — нужен лишь паспорт. Также без справок и поручителей готовы работать Промсвязьбанк, а также УбРиР и Хоумкредит для суммы займа до 200 000 — 300 000 рублей.

Где еще кредит можно получить только по паспорту ⇒

Просвязьбанк — только надежным клиентам

- Сумма: От 100 000 до 3 000 000;

- Срок: От 1 до 12 лет;

- Процент: От 9,9% до 14,9%;

- Возраст: 22-64 года;

- Документы: только паспорт РФ;

- Вероятность одобрения: 30%.

Главный недостаток этого банка — низкая вероятность одобрения. У них есть внутренний список компаний, сотрудникам которых они охотно выдают деньги. Все остальные чаще всего получают отказ.

Где еще взять кредит только по 1 документу ⇒

Не сотрудничают с пенсионерами, студентами и безработными, часто отказывают индивидуальным предпринимателям. Ориентированы на работников надежных компаний с высокой белой зарплатой.

Какие банки выдают наличные безработным ⇒

Не менее охотно подписывают договор с госслужащими — можно получить кредит без отказа, если вы работаете в какой-то государственной конторе.

Альфабанк — низкий процент

- Сумма: От 50 000 до 5 миллионов;

- Срок: От 1 до 7 лет;

- Процент: От 8,8%;

- Возраст: с 21 года;

- Документы: паспорт, справка 2-НДФЛ + 2 дополнительных на выбор;

- Вероятность одобрения: 65%.

Главный недостаток — требуют очень много бумаг. Кроме российского паспорта и обязательной здесь справки о доходе по форме 2-НДФЛ нужны будут аж еще 2 дополнительных документа. Их список стандартный — можно взять с собой ИНН, пенсионное, медицинский полис, заграничный паспорт и т.д.

Плюсы — невысокая процентная ставка от 8,8% и возможность получить до 4х миллионов рублей. Выдача с 21 года — не все банки предлагают такие условия. Правда, с 18 лет взять кредит еще сложнее.

Восточный — почти без отказа по паспорту

- Сумма: От 25 тыс. руб до 3 миллионов;

- Срок: От 13 до 240 месяцев;

- Процент: От 9,9% в год;

- Возраст: 20-65 лет;

- Документы: только паспорт РФ;

- Вероятность одобрения: 90%.

Недостатков практически нет. Разве что только по паспорту и без дополнительных справок о доходе можно оформить в кредит до 500 000 рублей, для больших сумм уже нужно будет подтвердить вашу зарплату. Выдают потребительские кредиты на 7 и более лет.

Зато работают с проблемными клиентами, в том числе и с испорченной историей или вовсе без нее, без официальной работы, студентами с 20 лет, пенсионерами до 65 лет и т.д.

Где выдают кредиты без проверок истории ⇒

Процент чуть выше, чем в других банках, но зато и вероятность одобрения 90% — шансов получить отказ не много. Правда, с открытыми просрочками и большими долгами не работают, в этом случае придется искать другие безотказные займы, чтобы решить проблему.

УбРиР — можно по 1 документу

- Сумма: От 50 тыс. до 1 млн. руб.;

- Срок: От 3 до 7 лет;

- Процент: От 9,5%;

- Возраст: 21-75 лет;

- Документы: паспорт, стаж от 3 месяцев;

- Вероятность одобрения: 80%.

Главный недостаток банка — он есть не во всех регионах России. Зато если нашли его в вашем городе — можно обращаться за кредитом на 7 лет, который можно взять лишь с паспортом. Правда, официальная работа и стаж на него от 3х месяцев все же нужен, но подтверждать это справками, также, как и текущий доход, не понадобится — касается суммы до 200 000 рублей, выше уже и справка нужна и могут дополнительные документы запросить.

Где еще взять займ по 2 документам без справок ⇒

Заявки рассматривают быстро, решение принимают онлайн день в день, получить наличными 700 000 — 800 000 и больше можно хоть прямо сегодня.

Хоумкредит — без лишних справок

- Сумма: От 10 до 1 000 000 руб.;

- Срок: От 1 до 7 лет;

- Процент: От 7,9%;

- Возраст: 22-64 года;

- Документы: паспорт, 2й дополнительный, иногда справка о доходе;

- Вероятность одобрения: 85%.

Официально для оформления потребительского кредита на срок до 5 лет справка 2-НДФЛ в Хоумкредит не нужна. Но на деле ее могут запросить. Или просто без нее предложат вам не самые выгодные условия, высокий процент или меньший срок. Если есть возможно получить ее на вашей работе — лучше это сделать.

С испорченным кредитным рейтингом можно даже не обращаться, скорее всего вы получите отказ. С долгами и просрочками, даже закрытыми, или проблемами с выплатами в прошлом стоит поискать другой банк.

Основание для получения отсрочки

Если говорить о платной услуге, на неё имеют право абсолютно все пользователи с определённой периодичностью. Например, Промсвязьбанк предлагает кредитные каникулы на 1-2 месяца для клиентов, не имеющих просрочек, и уже совершивших не менее 6 платежей по кредитному договору. При этом стоимость опции составляет 15% от суммы обязательного платежа вместе с процентами (не менее 2000 рублей).

Однако не все клиенты пользуются подобными привилегиями для извлечения собственной выгоды. В некоторых ситуациях получение отсрочки – единственный вариант не попасть в кабалу. И говорить о дополнительной уплате 15% не приходится. Впрочем, для такой группы тоже есть варианты послаблений.

Веским аргументом для банка дать отсрочку может считаться значительное ухудшение материального положения в связи с:

- утратой работоспособности;

- травмой на производстве;

- серьёзной болезнью;

- чрезвычайных происшествий (ДТП, техногенные катастрофы, природные катаклизмы, причинившие ущерб имуществу);

- смертью одного из кормильцев и т.д.

Если вы хотите заранее подготовиться к визиту в банк для получения отсрочки по уважительной причине, либо стремитесь почерпнуть максимум полезной информации, закажите профессиональную консультацию в нашей компании, заполнив простую онлайн-форму. Опытные кредитные специалисты ответят на любые ваши вопросы и предоставят несколько путей выхода из сложившейся ситуации. Очень часто существует возможность выполнить рефинансирование в другом банке. С помощью рефинансирования можно снизить размер ежемесячного платежа, получить часть денег наличными и другие привилегии.

Как сделать отсрочку платежа по кредиту?

В связи с частыми нарушениями требований по договору, кредиторы стали более лояльны к своим клиентам. Даже те финансовые организации, в договоре у которых, не предусматривался мораторий, пересмотрели пункты ДКБО и подключились к программе реструктуризации долга, суть которой увеличить срок кредитования и снизить объем ежемесячных платежей. (Больше о том, что такое реструктуризация ипотеки здесь: )

Крупнейшие финансовые компании такие как, Сбербанк, ВТБ банк, Почта Банк готовы своим заемщикам реструктурировать долг и сделать кратковременное приостановление оплаты от одного месяца до нескольких. А, Ренессанс кредит, например, готов пойти на уступки только в тех случаях, когда у заемщика подключена страховая программа.

Большую роль в решении банка по пропуску платежа будет играть кредитный рейтинг клиента. Он должен быть положительным и не содержать просрочек по платежам.

Рассмотрим пример поведения клиента Сбербанка, у которого оформлена там ипотека и нет возможности вовремя вносить платежи согласно условиям договора.

незамедлительно оповестить финансовую организацию об ухудшении финансового положения;

посетить любое отделение со своим паспортом;

по предоставленному операционистом образцу, написать заявление, с указанием причины, по которой запрашивается отсрочка (важно иметь при себе документы, подтверждающие ухудшение финансового положения: справки из больницы о болезни и необходимости дорогостоящего лечения, трудовая книжка с пометкой об увольнении не по собственному желанию и т.д.).

Далее кредитный комитет в кротчайшие сроки рассмотрит анкету и вынесет решение. Срок рассмотрения заявления на реструктуризацию долга по ипотеке в среднем занимает 14 рабочих дней.

При положительном решении, банк отсрочит выплату основного долга. При одобрении реструктуризации предоставит клиенту ДКБО с новыми условиями на ознакомление и подпись.

В ВТБ банке получение отсрочки предполагает совершение действий по аналогичному алгоритму. Только не стоит забывать о «Кредитных каникулах» данной организации. Услуга доступна 1 раз в год, и допускает пропуск платежа в течение 1 месяца. Ее стоимость для клиента составит 10% от размера платежа, но не менее чем 1199 рублей.

Основания

Стоит отметить, что любая просьба о длительной отсрочке и реструктуризации должна быть документально подтверждена, т.к. между банком и заемщиком заключен договор, условия которого нельзя изменить только по желанию одной из сторон (соответственно, если банк изменил условия кредитного договора без согласования с заемщиком, можно смело подать на банк в суд.).

Реструктуризация и отсрочка возможна в следующих ситуациях:

- Увольнение с работы: ликвидация предприятия, сокращение рабочего штата; добровольно поданное заявление об уходе, в этот пункт не входит;

- Понижение/задержка заработной платы;

- Временная или постоянная нетрудоспособность: инвалидность, серьезное заболевание;

- Чрезвычайное происшествие;

- Высокая долговая нагрузка;

- Выход в декрет, смерть супруга/супруги;

- А также ситуации, не вошедшие в вышеперечисленный список.

Каждая анкета рассматривается специальной комиссией в индивидуальном порядке.

Необходимые документы

В независимости от основания, при необходимости в отсрочке или реструктуризации долга необходимо подать в банк:

- составленное заявление на отсрочку платежа по кредиту (бланк для заполнения выдают в банке);

- паспорт;

- документ, подтверждающий финансовое состояние за последние 6 календарных месяцев;

- документы, подтверждающие официальное трудоустройство.

- А также дополнительные документы исходя из причины. Это могут быть:

- справка с биржи труда, бухгалтерии по месту работы (о задержке выплаты зарплаты),

- справка о временной нетрудоспособности из больницы,

- кредитные договоры с другими финансовыми организациями (если у заемщика большое количество открытых кредитов, он может оформить рефинансирование, подразумевающее объединение нескольких займов в один, так как отсрочка по такой причине подтверждается редко),

- свидетельство о смерти (о рождении).

Срок

Финансовые организации могут предложить клиентам разные сроки отсрочки. Они могут варьироваться от нескольких дней до нескольких лет.

Сбербанк выставляет следующие условия:

Отсрочка платежа по кредиту на год, а также до двух лет. Итоговый вариант будет зависеть от срока договора. При подтверждении отсрочки в Сбербанке (не зависимо от срока) клиент получит возможность не оплачивать основной долг, но на проценты по кредиту это условие не распространяется. Их оплата должна производиться каждый месяц.

У ВТБ Банка имеется услуга реструктурирования кредита, но похвастаться предоставлением длительной отсрочки он не может, только 1 месяц или 30 дней по программе «Кредитные каникулы». Кредитные каникулы активируются без каких-либо подтверждающих документов, достаточно только заранее оповестить банк о желании использовать данную опцию. О том, насколько выгодны кредитные каникулы читайте в статье:

Что нужно знать о кредитах на большой срок

Выбирайте максимальный процент. Если для суммы в 200 000 на год разница ставки в 1%-2% будет почти незаметная, то для миллиона на 5 лет — это уже 50000-100000 дополнительной переплаты.

Обратитесь в несколько банков. В рекламе проценты одни, а при визите в банк могут предложить совсем другие условия. Подайте заявку в 3-5 банков, чтобы подобрать самое выгодное предложение.

Избегайте просрочек. Комиссии и штрафы за просрочки всегда высокие, при больших суммах придется немало переплатить. Старайтесь гасить платежи вовремя. Если день платежа приходится на выходные — оплачивайте заранее в будни.

Ищите скрытые комиссии. В одних банках все прозрачно и понятно, в других — есть дополнительные комиссии, например, за оформление кредита, за обслуживание карты или счета, за досрочное погашение и т.д. Изучите это заранее, расспросите консультанта, чтобы потом не возникало неприятных сюрпризов.

Внимательно читайте договор

На самом деле это стоит делать всегда, но если вы берете в долгосрочный кредит на 5 лет сумму более миллиона — это особенно важно, так как переплаты и дополнительные проценты могут особенно сильно ударить по вашему бюджету

РЕШЕНИЕ ПО КРЕДИТУ ЗА 1 ЧАС

Для работы анкеты необходимо включить JavaScript в настройках браузера

Под какой процент дают банки потребительский кредит

Предлагаем сравнительную таблицу по кредитным тарифам ведущих банков. Следует учитывать, что банки часто предлагают индивидуальные условия клиентам – в зависимости от степени риска банка процентная ставка может быть увеличена.

| БАНК | СТАВКА (минимум) | СУММА (макс. ₽) | СРОК (макс. лет) |

| УБРиР | 6,5% | 5 млн ₽ | 10 |

| ВТБ | 7,5% | 5 млн ₽ | 7 |

| ПОЧТА банк | 7,9% | 3 млн ₽ | 5 |

| МТС банк | 8,4% | 5 млн ₽ | 5 |

| Альфа-банк | 7,7% | 5 млн ₽ | 7 |

| Открытие | 6,9% | 5 млн ₽ | 5 |

| Газпромбанк | 6,9% | 5 млн ₽ | 7 |

| Райффайзен | 7,99% | 2 млн ₽ | 5 |

| СКБ Банк | 7% | 1,5 млн ₽ | 5 |

| Восточный | 9% | 3 млн ₽ | 5 |

| Home Credit | 7,9% | 1 млн ₽ | 7 |

| Citibank | 8.5% | 2,5 млн ₽ | 5 |

| Локо Банк | 9,4% | 5 млн ₽ | 7 |

| Ренессанс Кредит | 9,5% | 700 000 ₽ | 5 |

| Совкомбанк | 8,9% | 400 000 ₽ | 5 |

| Тинькофф | 14,9% | 2 млн ₽ | 3 |

Кредит в банке – сравнение условий

Покупка основных средств в лизинг и кредит: ключевые отличия

1. Комплект документов. Для оформления банковского кредита и стандартного лизингового контракта необходимо подготовить серьезный пакет документации — бизнес-план, бух. отчетность, учредительную документацию и т.д. Однако лизинговые компании оформляют договор в течение нескольких дней, в то время как банки принимают решение около двух месяцев.

2. Права собственности. При условии кредитования покупатель становится полноценным собственником приобретаемого объекта. Когда ОС приобретаются в лизинг, юридическим владельцем является лизингодатель, а получатель имеет право выкупить лизинговый предмет по оставшейся стоимости в конце действия сделки.

Даже если имущество поставлено на баланс у лизингополучателя, он не является юридическим собственником. Хотя в стандартном договоре лизинга по согласию двух сторон может прописываться, что право владения предметом лизинга перейдет к лизингополучателю с минимальной или нулевой остаточной стоимостью.

3. Залог. При кредитовании залогом становится имущество, которое приобретается за счет средств банка. Лизинговый договор не предусматривает залог, так как ОС и так принадлежат собственнику — лизингодателю.

4. Переплата. Она имеется в обоих случаях. Но в лизинге переплата за финансовую аренду может быть нулевой, если оформить договор лизинга на минимальный срок (12 месяцев) и максимальным авансом — 49%.

5. Налогообложение. Если оформляется кредит, тогда в расходы компании включаются только % по кредиту. Если основные средства оформляются в лизинг, лизинговые платежи относятся к расходам полностью.

6. Амортизация. Лизингополучатель имеет полное право использовать ускоренную амортизацию, благодаря чему лизинг становится ещё выгоднее — можно значительно уменьшить налоговые отчисления на прибыль.

7. Имущественный налог и налог на добавочную стоимость. Если основные средства приобретаются в кредит, собственник выплачивает имущественный налог. Когда оформляется лизинговый договор и его предмет (в нашем случае это ОС) остается на балансе собственника, то есть лизинговой компании, то данный налог не выплачивается на протяжении всего срока юридического договора, поскольку полноценный владелец — лизингодатель. После того, как ОС будут выкуплены, налог рассчитывается по оставшейся стоимости. Кредитные платежи не облагаются НДС.

Для владельцев компаний лизинг более предпочтителен, поскольку дает возможность уменьшить налоговые отчисления и оптимизировать расходную часть. Благодаря лояльной политике государства относительно развития финансовой аренды, лизинг основных средств является более выгодным решением для предприятий.

Как происходит погашение займа на 5 лет

Поскольку займ оформляется на длительный срок, то по договору предусмотрен график оплаты. Как правило, клиент обязан вносить деньги один раз в месяц или в 3 недели. Погашение происходит аннуитетными, то есть равными платежами.

Однако стоит учитывать, что клиент может внести оплату досрочно и сэкономить на переплате процентов.

Погашать долг по договору займа проще всего через личный кабинет заемщика. Для этого вам потребуется войти в личный кабинет и выбрать пополнение счёта. После останется выбрать, каким способом будут внесены деньги. Доступно перечисление с карты, банковского счёта или электронного кошелька. Несомненное преимущество заключается в том, что оплата поступает в счёт задолженности без учёта комиссии, моментально.

Подводя итог можно отметить, что каждый желающий может получить займ. Одна не все микрофинансовые компании готовы выдать деньги на 5 лет. На практике долгосрочные займы выдаются на год.

Лучшие предложения декабря:

- Кредиты

- Займы

- Кредитные карты

- Ипотека

- Рефинансирование

- Автокредиты

- Все предложения

Ноль сомнений

от 7.9 до 24.9%

от 50000 до 1500000 ₽

от 12 до 60 мес.

Стандартный Плюс

от 9.9 до 29.9%

от 45000 до 280000 ₽

от 12 до 36 мес.

Кредит наличными

от 7.5 до 19.5%

от 100000 до 5000000 ₽

от 6 до 72 мес.

Быстрый кредит

от 7 до 25.5%

от 51000 до 1500000 ₽

от 12 до 60 мес.

Взять кредит в Москве

Потребительский кредит — самая распространённая форма займов для физических лиц. Это широкий спектр кредитных продуктов, предоставляемых банками. Оформить такой кредит можно в отделении банка, торговых точках или онлайн с помощью нашего сервиса.

Порядок выдачи

Потребительские займы можно условно разделить на две большие категории: целевые и нецелевые. Если деньги выдаются на покупку конкретного товара или услуги, это целевой кредит. Например, покупка бытовой техники или мебели в рассрочку, оплата учёбы, средства на приобретение автомобиля. А вот кредитки относятся к нецелевым кредитам, так как денежный лимит можно потратить на любые личные нужды.

Процедура оформления прямо зависит от суммы ссуды. Если ваша кредитная история чиста, можно подобрать выгодный продукт без обеспечения и предоставления справок. Чтобы взять займ в Москве, надо:

- быть дееспособным гражданином РФ;

- официально работать;

- иметь ежемесячный доход.

Из документов нужен действительный паспорт с пропиской, ИНН или справка, подтверждающая его отсутствие по религиозным убеждениям. Важен возраст заёмщика: в большинстве банков получить кредит наличными могут лица с 21 до 70 лет, но реально найти предложения людям с 18 до 75 лет.

Любой банк оставляет за собой право в ходе проверки данных клиента потребовать дополнительные документы или отказать без уточнения причины. Чтобы снизить риск отказа, предоставляйте точные данные и действующие номера телефонов. Первый взнос также создаёт благоприятное впечатление для банка.

Преимущества и нюансы потребительского кредитования

Потребительские займы отличаются простотой предоставления: после подачи заявки решение приходит в течение часа. На этом плюсы не заканчиваются:

- Большой выбор кредитных программ. При отказе в одном банке можно подобрать варианты со схожими условиями в другом учреждении.

- Много вариантов рассрочки, включая кредиты под 0%.

- Купить понравившуюся вещь в рассрочку можно в любом магазине, оформив займ прямо в торговом зале или воспользовавшись кредиткой.

Не будем углубляться, как происходит начисление процентов. Даже лучшие беспроцентные и акционные рассрочки выгодны кредитору. Самые распространённые способы увеличить реальную переплату — навязать страховку или включить в общий счёт дополнительный сервис. Чтобы не попасться на уловки банка, попросите озвучить вам полную сумму к выплате на конец кредитного периода.

Чтобы изучить процентные ставки и сравнить потребительские кредитные продукты, не обязательно бегать по всем банкам Москвы. На сайте cash-in-credit.ru перечислены актуальные варианты. Здесь же можно рассчитать ежемесячные взносы, воспользовавшись кредитным калькулятором. Рекомендуем подать заявки в несколько организаций, чтобы увеличить вероятность одобрения.

Кредиты по условиям в Москве:

Взять кредит онлайн в Москве

Оформление и выдача денежного займа без посещения офиса кредитно-финансового учреждения с каждым днем становится все актуальней для потенциального заемщика. Это очень удобно – подав заявку с телефона в любое время суток, после ее одобрения получить средства моментальным переводом на карту. Однако на деле, единицы банковских учреждений готовы частным гражданам предлагать оформление кредита 100% онлайн. Большинство, ввиду повышенной рискованности таких сделок, предпочитают все же единожды встретиться с заявителем, чтобы идентифицировать его личность.

Тем не менее, понятие «online кредит» уже основательно проникло в сознание современного заемщика. Так, что довольно скоро можно ждать более смелые шаги банков в сторону реализации проектов, которые будут предусматривать кредитование из любой точки мира по онлайн заявке с моментальным одобрением и переводом денег на любую карточку.

Условия кредитования через интернет

С учетом того, что онлайн-кредит, как понятие новое, недостаточно изученное и отработанное, все же вынуждает кредитные организации всеми возможными способами подстраховывать свои риски, условия по нему более чем приемлемые:

- Сумма кредита определяется с учетом финансовых возможностей. Хотя изначально предусматривается в рамках программы от 20 000 до 200 000 рублей.

- Процентная ставка также будет подбираться для каждого заемщика индивидуально. На нее могут повлиять: возраст, величина заработной платы, состояние кредитной истории, место работы, наличие действующих кредитных обязательств у заявителя и еще много другое на усмотрение кредитора.

- Срок кредита в основном до 3х лет, но может быть и меньше – до 12 или 24 месяцев. Все зависит от того, насколько критично банк оценивает степень риска по кредиту, который будет оформлен через интернет и от возможностей заемщика.

- Что касается страховки по кредиту, то ее в основном предлагают потенциальному заемщику добровольно. Однако в случае отказа, ставка может подняться на несколько процентных пунктов.

Перечень требований к заемщикам

Так как банки Москвы предлагают взять кредит через интернет в день обращения, то особо жестких требований к частным гражданам они не предъявляют:

- гражданство РФ;

- постоянная прописка в любом регионе, так как одобренный кредит оформляется дистанционно, то есть через интернет и выдается с доставкой на дом либо моментальным переводом на любую карту;

- возраст от 18 – 24 до 70 – 75 лет к окончанию срока действия кредитного договора;

- стаж на последнем месте работы от 3-х или 6-ти месяцев;

- достоверная информация в заявке о заемщике: общие данные (ФИО, данные паспорта, прописка), место работы, стаж, доход, номер телефона для связи;

- кредитная история без существенных нарушений платежной дисциплины.

Преимущества онлайн-кредита

С тех пор, как в банках появилась возможность подать заявку на кредит онлайн, прошло уже много лет. Сейчас, благодаря современному программному обеспечению процесс кредитования перешел на совершенно другой уровень. О преимуществах онлайн кредитов:

- С выбором подходящих кредитов в Москве можно познакомиться, не выходя из дома, как на официальных сайтах банковских учреждений, так и на онлайн-ресурсах, которые сотрудничают с ними.

- Любой вопрос относительно кредитования можно обсудить со специалистами банка в онлайн-чате, не зависимо от времени суток.

- Процесс подачи заявки и ее рассмотрения 100% автоматизирован.

- Ответ можно получить сразу же, как будет принято решение в виде смс-сообщения на мобильный телефон.

- Нет необходимости собирать для кредитования большой пакет документов. Чтобы кредитор принял решение, достаточно подать онлайн заявку на кредит.

- Все документы по одобренному кредиту оформляются дистанционно в день обращения.

- Условиями предоставления онлайн кредита предусмотрена доставка на дом.

Как оформить и где взять кредит в Москве?

Поскольку оформить кредит онлайн с моментальным решением можно в домашних условиях, то перед частным клиентом появляется задача – заполнить заявку на кредит так, чтобы вызвать доверие к себе со стороны кредитора, но поскольку решение все же принимает робот-скоринг, то рекомендуем не оставлять без внимания ни одной графы в анкете. Как правило, ответ на запрос о кредитовании, поданный через интернет, рассматривается быстро – до получаса. Оформление и выдача кредита осуществляются по предварительному согласованию с заемщиком.

С перечнем банков, которые предлагают кредиты онлайн в Москве можно познакомиться у нас на сайте в любое время суток, с любого устройства (мобильного телефона, ПК, ноутбука, планшета). Благодаря удобному сервису выбор кредита и подача заявки на него не займут много времени.