Как по номеру карты узнать номер счёта сбербанка

Содержание:

- Как получить реквизиты карты через терминал

- Обратиться в Сбербанк

- Последние операции

- Стоимость запроса

- Нужен ли расчетный счет?

- Условия в банках на выпуск и обслуживание корпоративных карт

- Открытие расчетного счета

- Как действовать владельцу карточки Сбербанка?

- Списание с расчетного счета

- Графическая выписка

- Правила безопасности и конфиденциальности

- На конверте с ПИН-кодом

- Как проверить счет Сбербанка онлайн через официальный сайт

- Подтвердить перевод

- Требованию к заемщику

- Для чего нужна корпоративная карта

- Что такое лицевой счет карты Сбербанка?

- Звонок в службу поддержки

- «Сбербанк Онлайн»

- Причины ошибки «ключ счета получателя неверен».

- Заключение.

Как получить реквизиты карты через терминал

Инструкция для устройств самообслуживания мало чем отличается от инструкции для банкоматов:

- Находим терминал.

- В главном меню выбираем «Региональные услуги».

- Далее нас интересует пункт «Мои услуги». То, где он находится, зависит от программного обеспечения терминала – в некоторых под него выделена отдельная кнопка, в некоторых услуги клиента «соседствуют» с поиском, например. Найдите, нажмите.

- Последний шаг – «Печать реквизитов карты».

- Устройство самообслуживания немного «подумает», после чего выдаст чек, на котором будет написана подробная информация о счете, привязанном к карточке. Все, можете завершать обслуживание и забирать пластик.

Обратиться в Сбербанк

Тогда можно непосредственно обратиться в Сбербанк. Это можно сделать двумя способами:

- позвонить на горячую линию;

- обратиться в офис банка.

Если позвонить по телефону, то для получения информации придется ответить на ряд вопросов от специалиста. Поэтому рекомендуется приготовить карту и паспортные данные. Также дополнительно может быть запрошено кодовое слово, обычно это девичья фамилия матери.

При обращении в офис необходимо будет захватить с собой паспорт. Такой способ не является рекомендованным, так как на него может быть потрачено большое количество времени в связи с тем, что в офисе может быть очередь.

Последние операции

На странице детальной информации по вкладу/счету по умолчанию открывается вкладка Последние операции, на которой отображается выписка по вкладу в виде списка операций за последний месяц (тип операции, дата, сумма зачисления или списания).

По умолчанию на странице отображается не более 10 операций. Для навигации по списку операций воспользуйтесь кнопками со стрелками влево и вправо, расположенными под списком операций. Для выбора количества операций, отображающихся на странице, щелкните 10, 20 или 50 в нижней правой части страницы под списком операций. Например, если Вы хотите просматривать 20 операций на странице, щелкните 20. В результате на странице будет отображено 20 операций по Вашему вкладу.

Вы можете отфильтровать операции по дате. Для этого в полях с и по над списком операций выберите даты начала и окончания периода, за который необходимо найти операции. Для этого воспользуйтесь кнопками в соответствующих полях. Далее нажмите кнопку . В результате отобразится список операций за выбранный период.

Если Вы хотите распечатать данную выписку, то щелкните Печать. В результате откроется версия выписки по вкладу для печати. Кроме списка операций, выписка также содержит следующую информацию: исходящий остаток, имя, отчество и первую букву фамилии клиента, дату распечатки документа и т.д. Для печати выписки щелкните ссылку распечатать выписку в нижней правой части окна.

Вы можете получить расширенную выписку по вкладу/счету. Для этого щелкните ссылку Полная банковская выписка. В результате откроется откроется окно с выпиской, которая содержит следующую информацию в зависимости от вклада/счета:

- Номер лицевого счета.

- Цель депозита.

- Номер и дата договора.

- Наименование вклада/счета.

- Срок погашения депозита (вклада).

- Размер процентной ставки.

- Имя, отчество и первая буква фамилии вкладчика/владельца счета.

- Период, за который составлена выписка.

- Дата предыдущей операции по счету.

- Входящий остаток на текущую дату.

- Детализированный список операций по счету вклада.

- Исходящий остаток.

- Итого начислено % за период.

Вы можете распечатать данную выписку. Для этого щелкните ссылку распечатать выписку в нижней правой части окна.

Стоимость запроса

Стоимость запроса информации по проверке информации:

- в терминалах и банкоматах Сбербанка бесплатно. В терминале или банкомате иного кредитного учреждения – стоимость устанавливается тарификацией принимающего кредитора;

- стоимость СМС команды на номер 900 зависит от тарификации сотового оператора, у которого обслуживается клиент. Для бесплатного уточнения стоит воспользоваться сервисом быстрого набора «*900*01#»;

- уточнение информации в Сбербанк онлайн, мобильном приложении происходит на бесплатной основе. Единственное, за что придется заплатить – это за подключение мобильного банка. Стоимость для стандартного пластика и электрона 30 рублей в месяц, все остальные карты 60 рублей в месяц;

- стоимость звонка на номер горячей линии Сбербанка – 0 рублей с оператора Билайн, МТС и Мегафон. Бесплатен звонок только в пределах Российской Федерации. При выезде за границу стоит уточнить тарификацию у оператора сотовой связи;

- имеется и бесплатная банковская выписка в системе Сбербанк онлайн.

Проверить счет карты Сбербанка можно несколькими способами

Проверить счет карты Сбербанка можно несколькими способами

Нужен ли расчетный счет?

Действующее российское законодательство обязывает юридические лица открывать расчетные счета, поэтому в случае с такими формами бизнеса, как ООО, ОАО и так далее, открытие счета необходимо.

Что касается ИП, то открытие расчетного счета в этом случае является правом, а не обязанностью предпринимателя. Однако, в соответствии с тем же законодательством, при осуществлении безналичных платежей должны использоваться расчетные счета, так как текущие счета физ лиц не предназначены для проведения бизнес-платежей. Соответственно, если деятельность ИП подразумевает безналичные расчеты, расчетный счет необходим.

Условия в банках на выпуск и обслуживание корпоративных карт

Оформить карту к счету можно в любом банке, но на разных условиях.

Первое — наличие комиссии. Одни банки берут комиссию за выпуск, другие — за ежемесячное обслуживание карты, третьи — предоставляют ее бесплатно с бесплатным обслуживанием.

Например, корпоративная карта Тинькофф на «Простом» тарифе обслуживается бесплатно, если вы тратите больше 50 000 руб. в месяц. В Модульбанке карта вовсе бесплатна без каких-то ограничений.

Второе — ограничение по количеству карт, которые можно привязать к счету. В каких-то банках к расчетному счету можно оформить одну карту, в каких-то — 2-3 карты.

Третье — наличие лимитов на операции по карте. Например, с корпоративной карты Сбербанка можно снять не более 170 000 руб. в сутки.

| Название банка | Стоимость выпуска карты | Обслуживание | Комиссия за снятие |

| Сбербанк | 0 руб. | 2 500 руб. в год или 250 руб. в месяц | от 1,8 до 3% |

| Точка | 0 руб. | 0 руб. | от 0 до 8% |

| Модульбанк | 0 руб. | 0 руб. | от 0 до 6% |

| Тинькофф | 0 руб. | 0 руб. | от 0 до 5% |

| Сфера Банк | до 999 руб. | первый год – бесплатно, со второго года – 740 руб. | от 0 до 5% |

| УБРиР | 490 руб. | 190 руб. в месяц | от 1% |

| Локо-Банк | 0 руб. | 169 руб. в год | от 1 до 10% |

| Эксперт Банк | 0 руб. | 2500 руб. в год | от 1% |

| Открытие | 0 руб. | Первые 6 мес. – бесплатно, далее 149 рублей – ежемесячно | от 0,99 до 4,99% |

| Альфа-Банк | 0 руб. | от 299 руб. в месяц | от 0 до 10% |

| Промсвязьбанк | 0 руб. | от 200 руб. | от 1,5 до 10% |

| ДелоБанк | 0 руб. | 0 руб. | от 2% |

| Райффайзенбанк | 0 руб. | от 90 руб. | от 1,5% |

| Совкомбанк | 0 руб. | от 500 руб. в год | от 1,5% |

| Росбанк | 0 руб. | 990 руб. в год | 1,50% |

| Восточный | 0 руб. | от 0 р. | от от 1,5% |

| ВТБ | 0 руб. | от 600 руб. | от 1,5% |

| Веста | 0 руб. | 0 руб. | от 1 до 5% |

| Форбанк | 0 руб. | 0 руб. | от 0 до 1,5% |

| Юникредит | 0 руб. | 5400 руб. в год | от 0,5 до 1% |

| Форабанк | 0 руб. | от 1500 руб. в год | 1% |

| Возрождение | 0 руб. | от 200 руб. в месяц | от 1,4% |

| ПростоБанк | 0 руб. | 0 руб. | от 0 до 3% |

| Кредит Европа Банк | 0 руб. | от 500 руб. | от 1% |

| МКБ | 1700 руб. | 0 руб. | 1,50% |

| МТС | 0 руб. | 2000 руб. в год | от 1 % |

| Уралсиб | 0 руб. | от 100 руб. в месяц | от 1,4% |

| Русский Стандарт | 0 руб. | от 250 руб. в месяц | от 1,25% |

Открытие расчетного счета

Любое предприятие при организации и ведении бизнеса должно иметь расчетный счет, позволяющий обеспечить максимально комфортные условия для проведения взаиморасчетов с партнерами, клиентами. Для открытия счета необходимо выбрать банк, уточнить у него требования к пакету документов, которые нужно предоставить для открытия расчетного счета.

При выборе банка обращайте внимание на стоимость открытия счета, на разовые и ежемесячные комиссионные сборы за обслуживание, ведение расчетного счета. После заключения договора на обслуживание, нужно уведомить об открытии счета налоговые органы — в течение семи рабочих дней со дня, следующего за днем открытия счета

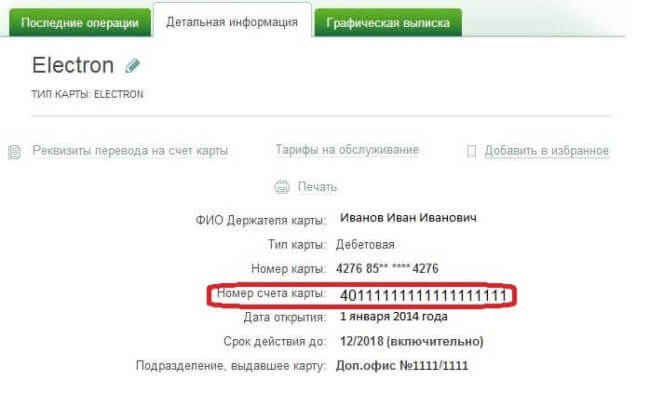

Как действовать владельцу карточки Сбербанка?

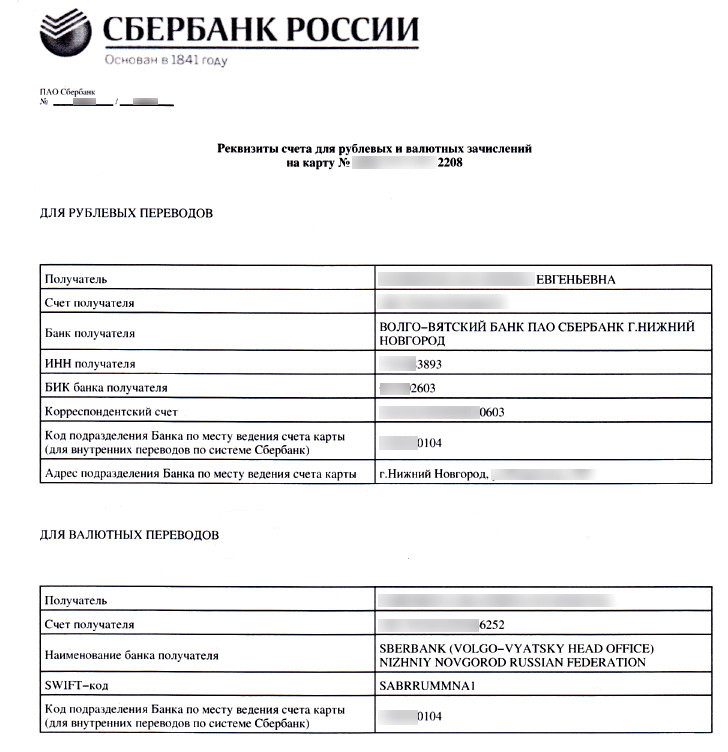

Чтобы узнать лицевой счет карты Сбербанка, рекомендуется действовать по следующей инструкции:

- попытаться найти какие-либо документы, которые передавались держателю сотрудником банка при оформлении карты;

- при обнаружении договора или хотя бы конверта, в котором находился карточный продукт, можно посмотреть номер лицевого счета на этих бумагах, поскольку данный реквизит указывается на них во всех случаях;

- если держатель карты имеет доступ в личный кабинет “Сбербанк Онлайн”, то его задача многократно упрощается, поскольку все данные, включая номер счета, следует просто посмотреть в интернет-банке (услуга является бесплатной);

- если услуга интернет-банкинга не подключена, а данных для входа в личный кабинет не имеется, то единственным выходом остается звонок в телефонный центр кредитной организации.

Следует учитывать, что при реализации последнего обозначенного способа потребуется назвать оператору банка кодовое слово, которое было задано самим клиентом при оформлении карты. Лицевой счет карты Сбербанка является строго индивидуальным реквизитом, доступ посторонних лиц к нему запрещен. Именно поэтому возникает необходимость в подобной проверке при дистанционном взаимодействии с сотрудником кредитной организации. Если кодовое слово не будет названо, то необходимой информации держатель карточного продукта просто не получит.

Единственным вариантом в данном случае будет личное посещение ближайшего отделения Сбербанка с паспортом. В этом случае владелец пластиковой карты сможет подтвердить свою личность посредством предъявления данного документа, что избавит от необходимости проводить дополнительную проверку. При этом рекомендуется зафиксировать все необходимые реквизиты для последующих операций либо подключить доступ к сервису “Сбербанк Онлайн”, что позволит самостоятельно и оперативно узнавать все сведения.

Списание с расчетного счета

При недостатке средств на счете могут появиться проблемы с оплатой счетов, при избытке средств неизбежно возникнут вопросы о том, в какой последовательности нужно оплачивать поступающие платежи. Поэтому на расчетном счете необходимо поддерживать определенный остаток средств, списывая «излишки».

Основной счет, который отражает списание денежных средств, — счет 51 «Расчетные счета» из бухгалтерского плана. Списания проводятся на основании требуемых первичных документов и выписки, предоставленной из банка.

Проведение безналичных расчетов может осуществляться в форме платежного поручения, требования, инкассового поручения. В любом случае платежные документы заполняются в соответствии с требованиями законодательства РФ.

Графическая выписка

Графическая выписка необходима, чтобы показать в виде графика изменение баланса и движение средств по Вашему вкладу.

Для того чтобы получить графическую выписку, Вам необходимо перейти на страницу информации по вкладу. На этой странице перейдите на вкладку

Графическая выписка.

На экран будут выведены одновременно два графика:

- График оборота Ваших средств, который показан в виде столбцов оранжевого и зеленого цвета;

- График изменения баланса вклада, который отображается линией синего цвета.

Данные графики Вы можете просмотреть отдельно. Если Вы хотите просмотреть только график движения средств по вкладу, снимите галочку в поле

«Показать изменения баланса».

Чтобы просмотреть только график изменения баланса вклада, снимите галочку в поле

«Показать движение средств по счету».

Для того чтобы задать период, за который Вы хотите просмотреть графическую выписку, укажите временной интервал. Для этого в поле «Период» щелкните значок календаря и выберите из календаря месяц и дату начала и окончания периода выполнения операций. Также Вы можете ввести даты вручную. После того как Вы указали период, нажмите кнопку

. В результате Вы увидите график для выбранного периода.

Примечание. По умолчанию графическая выписка формируется за текущий месяц. Максимальный период выписки, который Вы можете задать, – 6 месяцев.

Оборот средств по вкладу

На этом графике Вы можете посмотреть поступление и списание денег с Вашего вклада. Движение средств показано с помощью столбцов. Каждый столбец отражает сумму оборота средств за один день.

Для отображения необходимой информации на графике используются следующие оси:

- Горизонтальная ось, на которой отображается период выписки;

- Вертикальная ось слева, на которой показан оборот средств по вкладу в валюте продукта.

Если сумма зачислений больше суммы списаний, то столбец графика будет зеленым. Если расходы за день были больше, чем поступления, то столбец графика будет оранжевым. Столбцы в этом случае будут расположены под горизонтальной линией, а сумма оборота будет отрицательной.

Если Вы хотите просмотреть операции за день, наведите курсор на выбранный столбец. На экране появится всплывающее окно, в котором отобразится список всех операций, выполненных за день, их название и сумма.

График изменения баланса вклада

На данном графике Вы можете посмотреть, как изменялся баланс Вашего вклада каждый день. График строится в виде точек, соединенных линией. Каждая точка на графике показывает, сколько денежных средств находилось на Вашем вкладе в определенный день.

Для отображения необходимой информации на графике используются следующие оси:

- Горизонтальная ось, на которой отображается период выписки;

- Вертикальная ось справа показывает баланс вклада в валюте, в которой был открыт вклад.

Для того чтобы получить информацию о балансе за определенный день, наведите курсор на точку. Появится всплывающее окно, в котором будет показан баланс вклада на выбранную дату.

Правила безопасности и конфиденциальности

Давать детальные данные своего счета или карты всем подряд, как и вводить персональную информацию на сомнительных сайтах – опасная затея. Однажды вы можете проснуться и обнаружить, что деньги с аккаунта неожиданно исчезли. Учитывая то, как «быстро» работает полиция с такими случаями, про эти деньги можно если и не забыть окончательно, то забыть на очень длительный срок. Поэтому лучше заранее перестраховаться и сделать все возможное, чтобы нечестные на руку люди не получили доступа к вашим сбережениям.

Чего делать нельзя ни в коем случае:

Чего делать не рекомендуется:

- В каком-либо виде публиковать в открытом доступе данные с лицевой стороны карты. Не фотографируйте карточку и не выкладывайте ее в интернете, не публикуйте реквизиты в соцсетях, не оставляйте свои данные на форумах. Чем меньше информации по карте вы публикуете, тем сложнее будет мошенникам зацепиться за вас.

- Публиковать в открытом доступе данные по счету. С одной стороны, дать вору номер карточки – опаснее, чем дать ему номер счета. С другой стороны, по номеру счета проще найти фамилию-имя-отчество, по этим данным проще найти вашу страницу в социальной сети, по странице проще узнать все о вашей жизни. Умный мошенник на основе этой информации может придумать много вариантов дальнейших действий, цель которых – украсть ваши деньги.

На конверте с ПИН-кодом

В настоящее время выдача конвертов с ПИН-кодом применяется не во всех случаях. Код задаете вы сами при сотруднике банка через платежный терминал или через специально подключенный терминал, бумажный носитель исключен.

Так выглядит конверт с ПИН-кодом с подробными рекомендациями по пользованию

При оформлении платежного инструмента его держатель получает всю необходимую для работы с ним документацию, к которой относиться и конверт с ПИН-кодом. В Сбербанке в таком конверте также есть информация и о номере расчётного счёта (обычно слева от ПИН-кода, под фамилией владельца находятся 20 цифр с указанием валюты, к которой привязан счёт, например, 48493001110393934455 RUR).

Как проверить счет Сбербанка онлайн через официальный сайт

Остаток по банковской выписке можно уточнить в отделении кредитного учреждения. Но рабочие часы всегда приходятся на будни и во временной промежуток 9–18 часов. Не всем этот график подходит для уточнения информации.

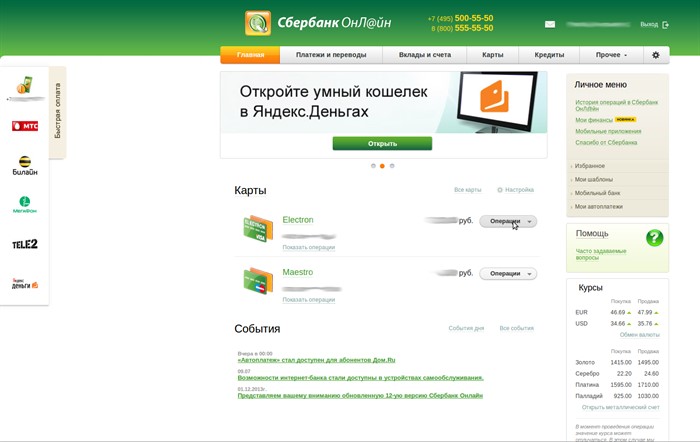

В сервисе Сбербанк Онлайн можно найти информацию о состоянии всех открытых счетах

В сервисе Сбербанк Онлайн можно найти информацию о состоянии всех открытых счетах

Многие граждане задаются вопросом – как проверить счет в Сбербанке через интернет. Теперь можно получить информацию не выходя из дома. Воспользоваться услугой клиент может только при подключенном личном кабинете и мобильном банке. Этот сервис позволяет уточнить не только баланс, но и выполнять различные операции по переводу и оплате услуг. Например, здесь можно пополнить мобильный баланс и заплатить за услуги ЖКХ.

Регистрация и подключение мобильного телефона и Сбербанк онлайн происходит в банкомате кредитора. После получения идентификационных данных клиенту становится доступной информация.

Для просмотра сведений клиенту необходимо:

- зайти на официальный ресурс кредитора;

- перейти на вкладку «Вход в личный кабинет»;

- ввести логин и пароль;

- ввести код из СМС сообщения;

- на основной странице будут доступны балансы всех карт и счетов.

Подтвердить перевод

Далее необходимо подтвердить перевод. После

нажатия кнопки Перевести в открывшейся заполненной форме перевода проверьте правильность указанных

сведений, после чего выполните одно из следующих

действий:

Подтвердить перевод. Убедитесь, что вся информация указана

верно. Затем для подтверждения операции нажмите кнопку Подтвердить по SMS. В открывшемся окне введите одноразовый пароль и нажмите кнопку Подтвердить

Внимание! Перед вводом пароля убедитесь, что реквизиты операции совпадают с

текстом сообщения, полученного на мобильный телефон. Будьте осторожны, если данные не совпадают, ни в коем случае не вводите пароль

и никому его не сообщайте, даже сотрудникам банка

В результате Вы перейдете на страницу просмотра платежа.

Примечание. Для выполнения переводов сверх установленной банком суммы подтвердите перевод через Контактный центр, позвонив по телефонам 900 (для абонентов сотовых операторов), +7 (495) 500‑55‑50.

Изменить реквизиты. Если при проверке перевода выяснилось,

что перевод необходимо отредактировать, то

щелкните ссылку Редактировать. В результате

Вы вернетесь на страницу заполнения

реквизитов перевода.

Отменить операцию. Если Вы передумали совершать операцию, то

щелкните ссылку Отменить. В

результате Вы вернетесь на страницу

Переводы и платежи.

Требованию к заемщику

Оформить заявку на автокредит сможет физическое лицо, которое соответствует требованиям, предъявляемым кредитором. Риск столкнуться с отказом велик. Притом отрицательное решение может получить человек, который считает себя вполне успешным. Поэтому необходимо изучить требования банка, чтобы удостовериться, что он им отвечает:

- гражданство России и наличие паспорта с регистрацией по месту жительства;

- возраст от 21 до 55-60 лет (диапазон зависит от кредитора);

- официальное трудоустройство с минимальным стажем в 3 месяца;

- документы, подтверждающие получаемый доход (выписки со счетов, справка 2-НДФЛ).

При соблюдении этих условий гражданин может рассчитывать на одобрение кредита и комфортные для себя условия. Еще один важный показатель – первоначальный взнос. Для банка он является показателем благонадежности клиента, доказательством, что гражданин серьезно относится к приобретению автомобиля.

Важно! Некоторые кредиторы требуют предоставления водительских прав. Притом стаж вождения должен составлять не менее одного года

Клиенты, которые хотят оформить кредит без прав, должны сразу уточнять, есть ли у банка такие программы автокредитования.

Для чего нужна корпоративная карта

Корпоративная карта банка — это дополнительный банковский продукт, который оформляется к расчетному счету. Это прямой доступ к деньгам организации или ИП. Оформив карту, вам не придется посещать отделение банка для совершения расходных операций. Воспользоваться деньгами с расчетного счета можно в любой момент, например, оплатить что-то картой. Или можно снимать деньги с расчетного счета в банкомате.

Корпоративная карта — удобный инструмент для доступа к счету другим сотрудникам фирмы. Во многих банках ее можно оформить сразу на несколько работников. Единственное ограничение — на нее нельзя перечислять зарплату.

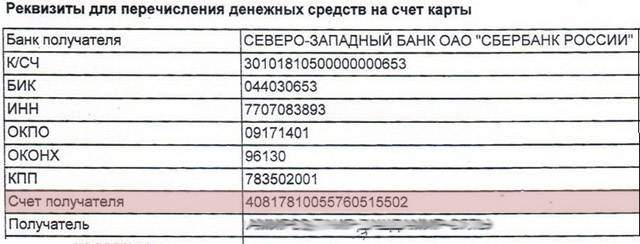

Что такое лицевой счет карты Сбербанка?

Поскольку лицевой счет не является постоянно необходимым реквизитом, многие держатели карточных продуктов Сбербанка не имеют о нем никакого представления. Иногда его путают с номером самой карты, указанным на лицевой стороне. На самом деле номер банковского счета никогда не выводится на карточке, он состоит из двадцати цифр, тогда как карточный номер обычно включает 16-18 знаков. Кроме того, номер карты изменяется при перевыпуске, но лицевой счет остается прежним.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Звонок в службу поддержки

О том, как узнать счет пластика Сбербанка через телефон вспоминают, как правило, в том случае, если договор и другая документация были утеряны, то есть для максимально оперативного решения проблемы.

Позвонить в службу поддержки клиентов можно в любое время, благо, что данное банковское учреждение предоставляет такую возможность по номеру 8 (800) 555 55 50. В этом случае можно получить счет по номеру карточки Сбербанка, предоставив оператору некоторые дополнительные сведения: Ф.И.О, дату рождения.

Кроме того, у позвонившего обязательно запросят «секретное слово», которое было им придумано во время заполнения документов на получение банковского продукта.

Телефон для получения информации

Если клиент не может вспомнить «кодовое слово», то оператор может запросить любые дополнительные сведения, которые есть у него на владельца, для его правильной идентификации: например, паспортные данные.

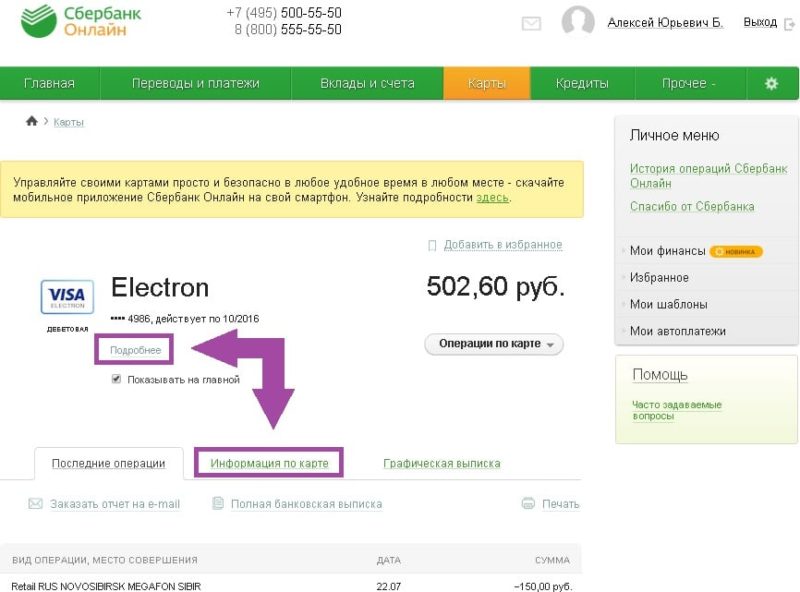

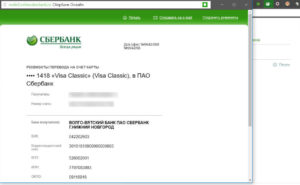

«Сбербанк Онлайн»

Более эффективным методом будет получение информации посредством интернета. Такую операцию можно совершить не выходя из дома. Необходимо будет зайти на сайт банка и выбрать услугу «Сбербанк Онлайн».

Ввести свои логин и пароль. Если вы не зарегистрированы в системе, то потребуется пройти процедуру регистрации, которую можно совершить через банкомат или офис Сбера. Попав на главную страницу личного кабинета, вы увидите список оформленных договоров и карт.

Следует выбрать именно тот продукт, который вас интересует, так как счета на каждом будут отличаться. В графе «Расчетный счет» и будет указана требуемая информация. Также данные можно получить и через мобильную версию личного кабинета.

Причины ошибки «ключ счета получателя неверен».

Возникающая ошибка информирует о том, что банковская автоматизированная система не распознает заполненные реквизиты. Как следствие, в автоматическом режиме счет адресата признается в качестве несуществующего со всеми вытекающими последствиями. Причинами возникшего сбоя, как правило, являются:

- Некорректно указан банковский БИК получателя;

- При вводе счета получателя допущена ошибка в одной

или нескольких цифрах; - Одновременная неточность в обоих полях.

- На момент формирования платежного документа счет

получателя не действует.

Таким образом, основными причинами во сплывающем сообщении являются ошибки в банковских данных получателя. Как правило, они допускаются исполнителем на стороне отправителя платежа. Однако, в редких случаях неверный ключ счета получателя может указывать на прекращение существования расчетного счета или организации в целом.

Читайте: Что значит принят АБС в Сбербанк Бизнес онлайн?

Заключение.

Итак, ключ счета получателя неверен информирует клиента Сбербанка о невозможности выполнения финансовой операции. Ошибка возникает в результате некорректного заполнения платежного поручения. В частности, присутствуют неточности в указании банковских реквизитов адресата. Как правило, сбой легко устраняется силами самого плательщика. Для этого необходимо внимательно проверить поля БИК, расчетный, а также корреспондентский счет контрагента и исправить неверные значения. В свою очередь, внесенные изменения должны устранить данную ошибку.

Хотя, банковская система всячески информирует клиента о допущенных неточностях при формировании финансовых документов, не пропуская их в оплату, нередки случаи, когда платеж совершался по ошибочным реквизитам и деньги уходили совершенно другому юридическому лицу

Чтобы избежать подобных неприятностей, лучше уделить внимание заполнению и проверке платежных поручений

Читайте: Возврат ошибочно перечисленных средств.