Отзывы о банке скб-банка в красноярске

Содержание:

Общая информация

Банк был основан в 1990 году как паевой Свердловский Коммерческий Банк на базе местного управления Агропромбанка. Позднее был преобразован в ОАО и переименован в Акционерный коммерческий банк содействия коммерции и бизнесу (СКБ-Банк).

В 1994 году московский банк Менатеп стал владельцем 51% акций кредитной организации. Уже в период с 1996 по 1998 годы СКБ-Банк был одним из ключевых финансовых учреждений Уральского региона, однако вместе с Менатепом пострадал от кризиса 1998 года. В начале 1999 года Менатеп вышел из состава акционеров, а 25% акций СКБ-Банка выкупила областная администрация.

В 2001 году новыми акционерами кредитной организации стали металлургические компании группы Синара. Некоторое время ей принадлежало около 73% акций банка, а еще 25% — Европейскому банку реконструкции и развития, вошедшему в капитал СКБ в 2007 году. С 2004 года СКБ является членом системы страхования вкладов.

В 2013 году Синара выкупила акции банка у ЕБРР. С 2020 года СКБ-Банк принимает участие в санации Газэнергобанка. Запланировано присоединение последнего к СКБ-Банку до конца 2028 года.

Контрольный пакет акций кредитной организации (97,21%) принадлежит Дмитрию Пумпянскому, руководителю холдинга Синара, почетному металлургу РФ и члену совета директоров СКБ. По информации на август 2020 года, председателем правления банка является Репников Денис Петрович.

Головной офис кредитной организации находится в Екатеринбурге. Функционируют филиалы в Москве, Волжском, Вологде, Омске, Хабаровске и Екатеринбурге. В регионах работают 47 дополнительных офисов и 42 операционных офиса. СКБ-Банк действует на основании генеральной лицензии ЦБ РФ № от 4 марта 2016 года.

Кредитная организация обслуживает физических и юридических лиц. Частным клиентам банк предлагает:

- Кредиты, в том числе рефинансирование и ипотеку

- Дебетовые и кредитные карты

- Вклады

- Инвестиции

- Страхование

- Платежи и переводы

- Аренду сейфовых ячеек

- Управление счетами и услугами с помощью дистанционных сервисов.

Предприниматели и организации обслуживаются на базе отдельного проекта СКБ — Дело Банка. В рамках него корпоративным клиентам доступны:

- Расчетно-кассовое обслуживание

- Эквайринг, в том числе по QR-кодам

- Депозиты

- Овердрафт

- Зарплатные проекты

- Банковские гарантии

- Онлайн-бухгалтерия

- Внешнеэкономическая деятельность

- Онлайн-кассы

- Управление счетами и услугами с помощью дистанционных сервисов.

На сегодняшний день проект кредитной организации ДелоБанк занимает первые места среди лучших мобильных банков для ИП и среди самых выгодных по тарифам банков для ИП-фрилансеров и малого бизнеса по версии Markswebb. Агентство Эксперт РА присвоило СКБ-Банку рейтинг ruB+ с негативным прогнозом.

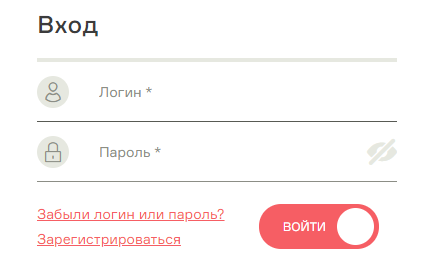

Вход в личный кабинет СКБ Онлайн

Пользоваться услугами банка и управлять счетами можно в дистанционном режиме. Всё достаточно просто, нужно лишь выполнить вход в личный кабинет «СКБ-online». Сделать это можно в любое время суток и из любой точки планеты. Достаточно иметь устройство с доступ к интернету. Данные для входа – это логин и пароль, которые вы получите при посещении банка и оформлении одной из услуг.

Авторизоваться в личный кабинет можно не одним, а сразу несколькими альтернативными вариантами:

В случае если при входе вы правильно укажите логин и пароль, на ваш номер телефона пришлют сообщение с кодом. Его нужно ввести, чтобы подтвердить факт того, что войти пытается именно владелец кабинета.

Стоит отметить, что не так давно банк ввёл новый тип интернет-банка. Для его использования вам нужно будет дополнительно пройти некоторые этапы регистрации. Начиная с 1 марта, переход на новый тип кабинета произойдёт в автоматическом режиме для всех клиентов.

Когда код введён, вы попадаете на главную страницу вашего профиля. Теперь становятся доступными многие функции:

- Вся информация касательно имеющихся у вас счетов и карт, кредитов и вкладов.

- История всех операций, которые вы осуществляли в последнее время.

- Перевод денежных средств. Он осуществляется не только между вашими реквизитами. Можно отправить деньги на счета даже других банков.

- Перевод между клиентами данного банка. Весь процесс происходит с использованием номера телефона.

- Подача заявки на получение кредита.

- Управление картами банка. Их можно блокировать и разблокировать (для случая с потерей или кражей), а также перевыпускать.

- Оплата различных услуг. Например, вы можете легко заплатить за интернет или же услуги ЖКХ и так далее.

- Управление вкладами. Доступно открытие депозита, а также пополнение и снятие средств со счёта.

- Установка на вашу банковскую карту PIN-кода.

- Информация обо всех банкоматах и ближайших отделениях банка.

- Восстановление данных для авторизации по имеющемуся у вас кодовому слову.

- Обратная связь с сотрудниками банка. Для этого вы можете использовать специальный онлайн-чат.

О СКБ-Банке

СКБ-Банк — кредитная организация, получившая лицензию для работы на рынке банковских услуг 02 ноября 1990 г. Банк внесен в реестр системы обязательного страхования вкладов.

СКБ-Банк располагает головным офисом в Москве, который располагается по адресу: г. Москва, ул. Покровка, д. 40, стр. 2а.

Контактный телефон организации: +7 495 792-01-95,+7 495 792-01-96.

Всего у кредитно-финансовой организации 2 отделения.

Держателей пластиковых карт обслуживают 2 банкомата.

СКБ-Банк предлагает своим клиентам широкий перечень финансовых услуг.

По срочным вкладам разработаны программы (всего их 14) с максимальной ставкой 7.00%. К числу самых выгодных клиенты относят предложения Моя прелесть на Финуслугах, Исполнение желаний+, Обыкновенное чудо.

Программ по дебетовым картам — 3, клиенты могут выбрать оптимальную ставку на остаток средств (максимальный показатель — 4.25%). В числе предложений с наиболее привлекательными условиями – Универсальная, Социальная карта, Премиальная карта для выгодных поездок за рубеж.

В банке действуют программы потребительского кредитования —всего их 8. СКБ-Банк предлагает минимальную процентную ставку 6.00%. Популярностью пользуются следующие продукты: Кредит пенсионный, Кредит для держателей зарплатных карт, Кредит на большие суммы.

Количество действующих ипотечных кредитов в Москве — 16. По программе СКБ-Банка минимальная ставка – 5.10%, срок действия договора определяется в индивидуальном порядке (в зависимости от потребностей клиента). Наиболее привлекательные программы – Под залог квартиры, Новостройка (Базовые процентные ставки), Дом.РФ Перекредитование ипотеки.

Количество программ по кредитным картам, которые предлагает банк, — 1, условия предполагают увеличенный льготный период и минимальную процентную ставку – 26.50%). Наиболее востребованы клиентами следующие продукты: Кредитная карта с кэшбэком.

Полная информация по финансовым продуктам размещена на вкладках по каждой из категорий предложений.

Курс продажи и покупки евро составляет соответственно 91.04/89.46.

Курс доллара — 75.04/73.46 (показатели регулярно обновляются).

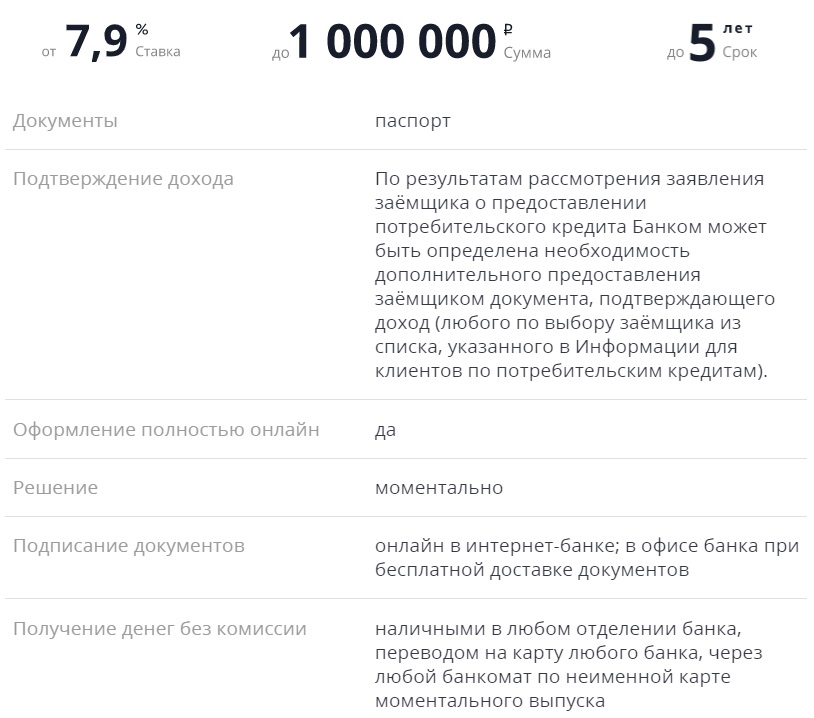

Программы кредитования

Коммерческая организация предлагает клиентам такие кредитные продукты:

- Кредит «Простой и удобный». Заем выдается наличными на любые потребительские цели. Сумма, которую можно взять в долг, составляет от 50 тыс. до 1,3 млн ₽. Процентная ставка устанавливается от 9,9% годовых. При заказе суммы до 300 тыс. ₽, доходы подтверждать необязательно. Однако справку о доходах все же лучше взять – так можно получить большую сумму под меньшие проценты. При дистанционном оформлении займа, базовую ставку обещают уменьшить на 1 процентный пункт. Заем может быть оформлен на период от 1 до 5 лет.

- Кредитная программа «Для своих». Продукт разработали для участников зарплатного проекта банка. Условия кредитования по программе отличаются от условий стандартного займа тем, что претендент не подтверждает доходы, и минимальный возраст кандидата снижен до 21 года. Окончательное решение по заявке принимается онлайн, заемщик приходит в банк, только чтобы подписать договор и получить деньги. Размер процентной ставки зависит от кредитоспособности заемщика и суммы займа

- Залоговый кредит «Индивидуальный». Заем оформляется под залог недвижимости или движимого имущества. Сумма, которую можно взять в долг по программе кредитования, составляет от 1до 20 млн ₽. Процентная ставка начинается от 17,9% в год. Срок кредитования – от 3 до 10 лет.

- Отдельная кредитная программа в рамках займа «Простой и удобный» для сотрудников компаний, аккредитованных банком. Условия те же, что и при стандартном кредитовании, отличается только ставка, которая является пониженной. Окончательное решение принимается онлайн. При дистанционном оформлении ставку уменьшают на 1%.

- Ипотечная кредитная программа. Заем может быть оформлен как для покупки квартиры в новостройке, так и для приобретения вторичного жилья. На покупку нового жилья можно получить от 350 тыс. до 8 млн ₽, на период от 3 до 30 лет. При этом первоначальный взнос должен составлять не менее 20%. Сумма, выдаваемая на приобретение недвижимости на вторичном рынке, не ограничена. Срок кредитования тот же. Минимальный взнос – не менее 10%. При покупке нового жилья, объект нужно обязательно застраховать.

Условия кредитования

О выгодности того или иного кредитного продукта банковской организации можно говорить только после тщательного анализа условий, на которых оформляется кредит.

При выборе банковской ссуды нужно обращать внимание на:

- полную стоимость кредитного продукта и размеры существующей переплаты;

- период, на который выдаются средства;

- максимальный размер займа;

- условия оформления;

- существующие при оформлении дополнительные продукты.

В СКБ банке при определенных условиях можно получить до 20 млн ₽, сроком до 30 лет. Условия кредитования зависят от конкретного кредитного предложения.

Всего потребителю предлагают пять кредитов:

- «Простой и удобный», оформляемый на любые цели;

- «Для своих», разработанный для зарплатных клиентов на льготных условиях;

- «Индивидуальный». Заем под залог на сумму от 1 млн ₽;

- корпоративный вариант кредита «Простой и удобный», предназначенный для сотрудников компаний-партнеров СКБ банка;

- ипотечный заем на приобретение жилья.

Согласно условиям кредитования в СКБ-банке в долг можно взять от 50 тыс. до 20 млн ₽, под ставку от 9,9% до 229% годовых, на срок от 12 до 120 месяцев в зависимости от кредитной программы.