Виртуальные кредитные карты

Содержание:

Дополнительные льготы

Альфа-Банк, как и любая другая кредитная организация, предлагает ряд льгот для отдельных категорий заемщиков:

- Владельцы зарплатных карт.

- Сотрудники кредитной организации.

- Сотрудники компаний-партнеров.

Вероятность одобрения указанным заемщикам значительно выше, не нужно предоставлять справку о доходах. Процентная ставка на 2% ниже.

В каждом отдельном случае ставка рассчитывается индивидуально. Поэтому нельзя точно определить размер планового платежа. Окончательная информация будет указана в кредитном договоре.

Сводка по кредиту

Параметры кредита

- Требования к заемщику

- Документы

- Обеспечение и страхование

- Дополнительно

| Минимальный возраст на момент получения кредита | 21 год |

| Гражданство | Требуется |

| Регистрация | Постоянная в любом регионе присутствия банка |

| Стаж работы на последнем месте |

Не менее 3 месяцев |

| Мобильный телефон | Требуется |

| Рабочий телефон | Требуется |

| Другие ограничения |

Постоянный доход от 10 000 рублей после вычета налогов |

9 место. Виртуальная карта (МТС Банк) – MasterCard

9 место

МТС Банк — это подразделение крупного российского оператора связи МТС. Он предлагает своим клиентам все виды банковских услуг, в том числе и виртуальные карты. Предложение этого банка не выделяется какими-то особыми возможностями, но очень быстро оформляется и позволяет оплачивать покупки в офлайн-магазинах через приложение.

Условия

Простой и удобный платежных инструмент для нечастых трат.

Использование

С помощью приложения МТС можно оплачивать покупки в любых магазинах.

Бонусы

Бонусы за покупки не предусмотрены.

Надежность

МТС Банк поддерживает достаточный уровень надежности.

Доступность

Для оформления карты не обязательно быть клиентом банка.

- Тип карты предоплаченная с лимитом до 100 000 рублей

- Требования для оформления паспорт

- Где можно использовать в любых магазинах, в том числе офлайн

- Способы пополнения в магазинах МТС, Евросеть и Связной, в терминалах QIWI и Элекснет, переводом с другой карты, переводом с баланса телефона МТС

- Бонусы за покупки нет

- Дополнительные возможности приложение с поддержкой NFC

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно

- Способ оформления полностью онлайн

- Сроки оформления мгновенно

Преимущества

- Бесплатный выпуск и обслуживание

- Доступно пополнение с номера телефона

- Мобильное приложение с поддержкой бесконтактной оплаты

Недостатки

Отсутствуют бонусы за покупки

Подробнее

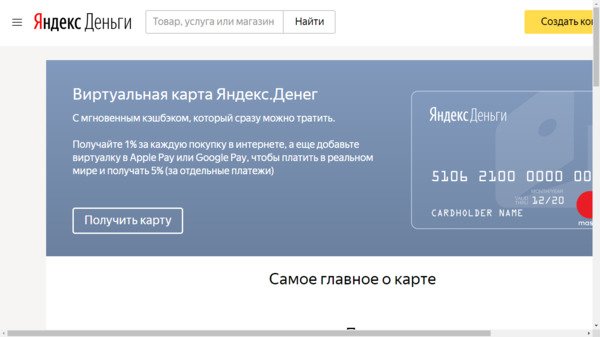

Яндекс

Онлайн-карта от Яндекс.Денег выпускается в кабинете пользователя. Она имеет общий баланс с основным кошельком пользователя в этой системе. Оформляется виртуальная кредитная карта Яндекс в течение 3 секунд.

Тарифы и условия:

- Кэшбэк в 1 % от любых покупок в интернете. Его сразу же можно тратить.

- Пополнение, обслуживание и платежи — без комиссий.

- Снятие наличных или переводы на другие карты Яндекс — 3 % от суммы.

- Сроки действия — 3 года.

В течение 1 месяца можно осуществлять платежи на общую сумму до 40 тысяч рублей, если кошелёк Яндекс.Денег анонимный. Для именного лимит повышается до 200 тыс.руб.

Контакты

Варианты использования

Как только вы получите реквизиты (или пластиковую «памятку») вы сможете воспользоваться ей для покупок в онлайн-магазине. При этом совершенно не важен тип магазина или товар, который вы хотите приобрести – процесс платежа одинаков как для виртуальных, так и для обычных карточек.

Процесс оплаты заключается в следующем:

- Добавьте товар в корзину, проверьте позиции и перейдите к оформлению платежа.

- В открывшейся форме введите номер «виртуалки», сведения о владельце, срок действия и защитный код.

- В некоторых магазинах требуется подтверждение оплаты – на ваш телефон придет СМС с кодом, который нужно ввести в появившемся окошке.

- Как только код введен, со счета происходит списание в размере суммы, указанной на сайте.

Если у вас карта с льготным периодом, вы можете вернуть потраченные средства, не заплатив проценты. Нужно лишь успеть сделать это до окончания периода, например, за 50 дней с момента покупки. Если же вы не успеваете совершить пополнение до окончания этого срока, на потраченную сумму начнут начисляться проценты.

Как оформить

Для оформления карты не требуется посещения банка, процесс проводится полностью онлайн с сайта компании, выпустившей ВКК.

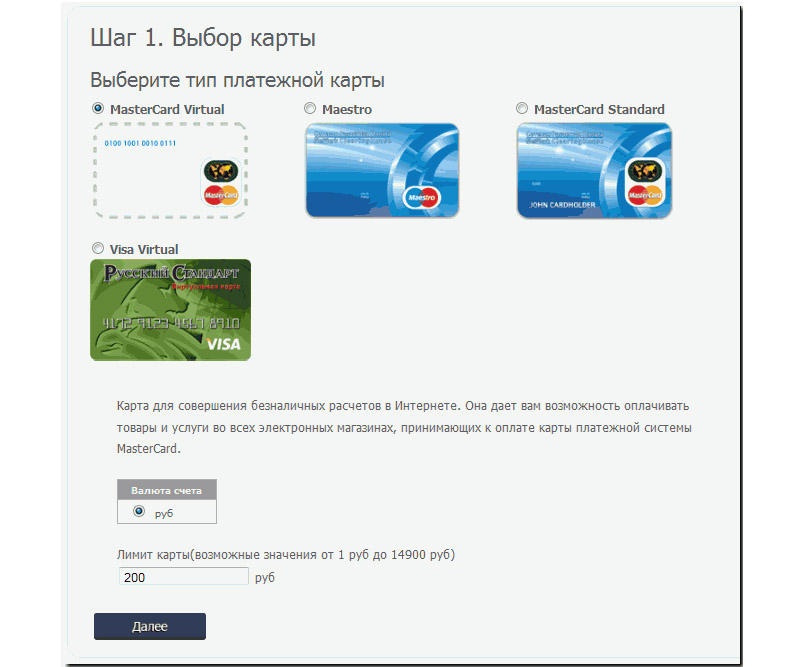

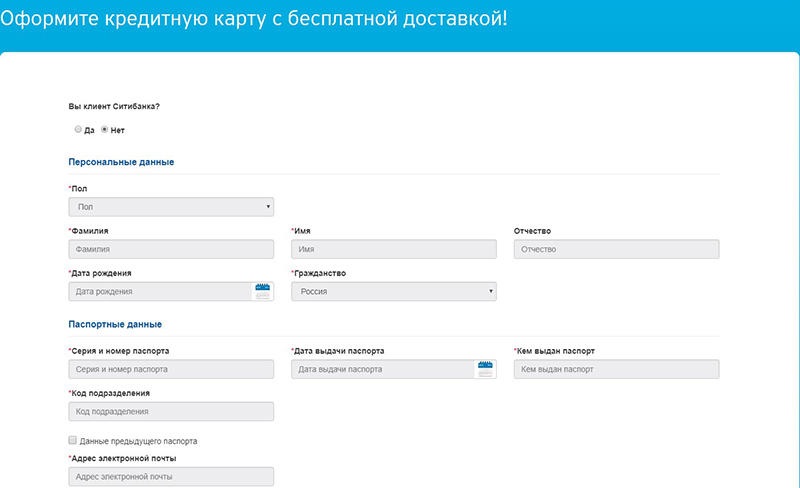

Например, оформление через банк Русский Стандарт:

Клиент заходит на сайт компании, в личный кабинет и выбирает нужную виртуальную карту нажимает «Оформить карту».

- Потребуется заполнить лимит карты, ввести свой номер телефона, адрес электронной почты. Персональные данные клиента переносятся с основного счета автоматически.

- На телефон клиента приходит смс-сообщение о наличии заявки. Она должна быть подтверждена через ответное сообщение на указанный номер.

- Далее потребуется произвести оплату за выпуск с основного карточного счета.

- Информация о карте поступает на указанный телефон или адрес электронной почты. Также на почту будет выслан договор на обслуживание и другие сопровождающие документы.

- Активация карты приравнивается к подписанию договора клиентом и является подтверждением его согласия на предложенные условия.

Проверить наличие подключенной услуги можно в разделе «Карты». Там должна быть отражена виртуальная кредитная карта со статусом «действующая».

8. Еще одна формула сложных процентов.

Если процентная ставка дана не в годовом исчислении, а непосредственно для периода начисления, то формула сложных процентов выглядит так.

S = K * ( 1 + P/100 )N

Где:

S — сумма депозита с процентами,

К — сумма депозита (капитал),

P — процентная ставка,

N — число периодов начисления процентов.

Пример. Принят депозит в сумме 100 тыс. рублей сроком на 3 месяца с ежемесячным начислением процентов по ставке 1.5 процента в месяц.

S = 100000 * (1 + 1.5/100)3 = 104 567.84

Sp = 100000 * ((1 + 1.5/100)3 — 1) = 4 567.84

Как оформить

Для начала подберите выгодную кредитку с помощью Выберу.ру. На нашем сайте есть большая подборка продуктов от всех российских банков, поэтому вы сможете ознакомиться с их условиями и сравнить в одном месте, не тратя на поиск информации силы и время.

Оформление, как и использование, предусмотрено только в онлайн-режиме с помощью короткой заявки. Вы уже должны быть клиентом финансовой организации, только тогда можно заказать карточку в личном кабинете – в приложении или на сайте. Вам потребуется заполнить небольшую анкету или просто выбрать удобные для вас условия (это зависит от банка и заложенных в ЛК функций).

В ЛК или мобильном приложении вы также сможете подключить сервисы оповещений и даже выбрать валюту.

Что такое виртуальная кредитка

Повсеместное распространение интернет обслуживания, систем электронных платежей, привело к созданию кредитного продукта, который предназначен для расчетов в сети.

Им стала виртуальная кредитка, главная особенность которой – отсутствие документа на бумажном носителе.

Продукт предназначен для защиты основной карты пользователя от возможных мошеннических действий при переводе денег через интернет.

Реквизиты ВКК не отличаются от стандартных. Она имеет свой номер, срок действия код безопасности.

Кредитные организации выпускают два вида ВКК:

- Без бумажного носителя. Представляет собой данные в виде реквизитов.

- Карта без полосы и чипа, которая будет напечатана на пластике, но рассчитываться с ее помощью в стационарных магазинах невозможно. Она является аналогом ВКК, который, для удобства пользования, можно держать в руках.

Функциональные возможности карты при расчетах ей в интернет не отличаются от стандартных банковских продуктов.

Часто ВКК используются в качестве подарка. Пользователь дарит подарочную карту с определенным кредитным лимитом, который устанавливается им самостоятельно в рамках выбранной программы. Погашает задолженность клиент, который оформил продукт.

Общие характеристики ВКК:

- невысокий кредитный лимит в среднем он составляет до 15 тыс. р.:

- процентная ставка от 25 до 40% годовых;

- беспроцентный период 50–60 дней;

- срок от 3 месяцев до 1 года;

- стоимость выпуска 50–100 р., есть бесплатные;

- обслуживание может быть бесплатным.

К держателю карты предъявляются минимальные требования:

- Гражданство РФ, наличие постоянной или временной регистрации, место, как правило, значения не имеет;

- Услуга доступна с 18 лет;

- Наличие дебетовой или кредитной карты банка, в котором оформляется ВКК.

Как пользоваться виртуальной кредитной картой

Как правило, виртуальные карты не предназначены для хранения больших денежных сумм. Они создаются для небольшого количества покупок, поэтому и лимит могут иметь не более 15 тысяч рублей. Наиболее часто выпускаются системой Visa или MasterCard.

Реквизиты виртуальной кредитной карты поступают на телефон клиента после одобренной банком онлайн заявки

Реквизиты виртуальной кредитной карты поступают на телефон клиента после одобренной банком онлайн заявки

У виртуальной кредитки не существует ПИН-кода, однако она наделена всеми необходимыми реквизитами: номер, срок действия, код безопасности.

Отслеживать состояние счета можно при помощи интернет-банкинга или приложения для смартфона.

Кредитный лимит для виртуальных карт, как и для обычных, банком может быть увеличен, если клиент вовремя вносит обязательные платежи и регулярно пользуется кредиткой.

Как пользоваться виртуальной кредитной картой

Что касается условий оформления и использования виртуальной кредитной карточки, то они ничем не отличаются от классического варианта. То есть клиент приходит в банк, подает заявку на получение продукта, после рассмотрения и одобрения которой выпускается кредитка на сумму 50 000 рублей.

Причем манипуляции одинаковы, независимо от того, какой картой оплачивается покупка (обычной или виртуальной). Указываются аналогичные данные, поэтому владельцы виртуальных кредитных продуктов не испытывают никаких неудобств.

Какая бы операция ни производилась в Интернете с помощью кредитки, всегда требуется ее подтверждение с помощью пароля. При покупке клиенту предлагается ввести проверочный код, который, как правило, отправляется на номер телефона, привязанный к карте. После его ввода покупка считается совершенной, поэтому с баланса списывается стоимость приобретенного товара.

Если у кредитки имеется лимит, то, как правило, для нее предусмотрен грейс-период до 55 дней. Это тот срок, в течение которого владелец продукта может вносить потраченные средства обратно, избавляя себя от уплаты возможных процентов. Данная схема использования лимита знакома всем держателям кредиток.

Какие есть виды виртуальных кредиток

Кроме кредиток есть, конечно же, дебетовые виртуальные карты, которые по своим функциям очень похожи на своих пластиковых «собратьев». Вы можете получить обычную «виртуалку» и оформить на нее кредит, а можете сразу подключить онлайн-счет с кредитным лимитом.

Выше в статье мы уже упомянули, что онлайн-кредитки выпускаются в основном без физического носителя. Однако с недавних пор банки начали создавать их и в привычном для нас виде. «Виртуалки» выпускаются на основе VISA и MasterCard, но при этом не имеют магнитной ленты или чипа, на них даже не указано имя владельца – остались только номер, срок обслуживания и коды CVC2/CVV. То есть такая карта служит небольшой «памяткой», которую можно хранить в кошельке и использовать даже тогда, когда вы вдали от дома и не можете узнать реквизиты из договора.

Однако пользоваться ей для оплаты покупок и услуг офлайн все равно нельзя – она не соответствует ряду требований, для этого необходимых (отсутствует чип, магнитная полоса и т. д.).

Как пользоваться виртуальной картой

Онлайн-карточка имеет все те же реквизиты, что и обычная пластиковая – номер, срок действия и трехзначный код безопасности. Она выпускается в одной из крупных платежных систем, чаще всего – Visa или MasterCard. Как и обычная карточка, она может быть кредитной или дебетовой. Так как карточка используется только в интернете, PIN-код для нее не нужен.

Онлайн-карты бывают не только дебетовыми или кредитными, но и предоплаченными. Они предлагают для использования определенную сумму, или лимит. Но в отличие от кредитки, она не накапливает процентов, а ее лимит формируется из зачисленной клиентом суммы. Предоплаченная карта не требует заключения договора и не имеет собственного расчетного счета. Она может быть одноразовой или многоразовой.

Срок действия виртуальной карточки короче, чем у пластиковой. Для дебетовой это обычно один-два года, для предоплаченной – несколько месяцев. Дебетовую карту затем можно перевыпустить. Предоплаченная же в конце срока закрывается навсегда. Поэтому заранее выведите деньги с нее.

Для оформления онлайн-карты достаточно заполнить небольшую форму заявки на сайте банка. Затем вы сразу же получите все необходимые реквизиты в SMS. Пополните ее счет любым удобным способом перед использованием. Проследить за состоянием счета вы можете в интернет-банке или мобильном приложении. Там же можно запросить еще одно сообщение с реквизитами.

Оплата покупок с помощью такой карточки происходит так же, как и с помощью пластиковой. При оформлении покупки выберите способ оплаты через банковскую карту. Затем перейдите на страницу расчета. Введите платежные данные – номер, срок действия, код безопасности. Если карта неименная, то оставьте поле для имени пустым или введите ваше имя или фамилию английскими буквами.

При оплате покупок в магазинах, которые работают за границей, учитывайте курс обмена валют вашего банка. Также некоторые организации берут дополнительную комиссию за обмен.

После отправки данных дождитесь обработки операции. Введите одноразовый пароль, который вы получите по SMS. Так вы подтвердите покупку. После успешной оплаты деньги спишутся со счета, а вы получите подтверждающий оплату документ, например, электронный чек.

Виртуальная карта – что это?

Карточке не нужен пин-код, а значит, воспользоваться ей можно только в Сети, а процесс подтверждения оплаты происходит через СМС.

Существуют и другие ограничения, о которых нужно знать, прежде чем заказывать «виртуалку»:

- нельзя снимать наличные;

- нет возможности перевода на другие счета;

- нельзя пополнять счет мобильного телефона или оплачивать другие услуги;

- короткий срок действия – не более 12 месяцев.

Принцип работы этого инструмента заключается в следующем. Когда вы совершаете покупку, деньги с основного счета поступают на виртуальный, а затем уже – на счет продавца. Таким образом, реквизиты вашего основного пластика остаются недоступными для посторонних, а значит, этими данными никто не сможет воспользоваться. Если же кто-то попытается получить доступ к «виртуалке», то ваши средства все равно будут в безопасности, так как она остается пустой.

Новые офисы банков в Чите

Адрес: г. Чита, ул. Новобульварная, д. 55

Адрес: г. Чита, ул. Красной Звезды, д. 8

Что такое виртуальная карта

Первое время виртуальная карта была исключительно дебетовой, то есть ее можно было использовать только для хранения собственных сбережений и их использования. Сегодня же можно оформить данный продукт с кредитным лимитом, грейс-периодом, как у традиционного банковского продукта.

Единственным и главным ее отличием является отсутствие материального носителя. После оформления виртуальной карты клиент получает только ее реквизиты, то есть номер, данные о владельце, периоде активности, код CVV2 или CVC2. Однако самого продукта в физическом плане нет. Всех этих данных достаточно, чтобы совершать покупки в Интернете онлайн, поскольку большинство торговых площадок в Сети принимает к оплате виртуальные карты без каких-либо ограничений.

Так как выпуск виртуальной кредитки не предусматривает изготовления физического носителя, то и ПИН-код в данном случае не требуется. Использовать продукт можно исключительно для оплаты онлайн, и регистрируется он в базе финансовой организации.

Некоторые виртуальные кредитные продукты предусматривают возможность перевода средств на другую карту, однако это могут быть исключительно собственные сбережения. Что касается лимита, то он может быть использован лишь для оплаты онлайн-покупок. На руки клиенту выдаются только реквизиты продукта, с помощью которых он может расплачиваться в Интернете в соответствии с пользовательским соглашением и политикой банка. Главным плюсом виртуальной кредитки является то, что при оплате никто не увидит данных, указанных на ней, как это происходит с физическими носителями. Поэтому для оплаты в онлайн-режиме лучше всего оформлять именно этот вариант. Однако не стоит постоянно держать на ней деньги, это поможет уберечь средства на тот случай, если данные все же окажутся у незнакомого человека. Заменить виртуальную кредитную карту можно моментально.

Как оформить виртуальную кредитную карту

Для оформления виртуальной кредитки выполните несколько простых действий:

-

Выберите подходящее предложение из предложенных.

-

Заполните и отправьте заявку на сайте банка.

-

Дождитесь решения по вашей заявке.

-

Получите реквизиты карты без посещения банка.

С этого момента карту можно будет использовать. Обычно вся процедура занимает не больше получаса.

Преимущества

-

Круглосуточный выпуск по минимальному пакету документов.

-

Быстрое рассмотрение заявки и моментальное принятие решения.

-

Бесплатное или недорогое годовое обслуживание.

-

Повышенная безопасность: украсть виртуальную кредитку невозможно.

Недостатки

-

Если карта не поддерживает Apple Pay и другие подобные сервисы, то ей не получится расплатиться в обычном магазине.

-

Виртуальные карты имеют небольшой срок действия, обычно до 1 года, и более жесткие лимиты на операции.

-

Оформить виртуальную кредитку часто могут только действующие клиенты банка, у которых уже есть в нем пластиковая кредитная или дебетовая карта и доступ в интернет-банк.

Изучив плюсы и минусы виртуальных кредитных карт, решите, удобно ли вам будет ее использовать. Изучите предложения и условия банков и выберите оптимальный вариант

Страхование кредита

Часто задаваемые вопросы про виртуальную кредитную карту

- Как положить деньги на счет виртуальной карты? Сделать это можно путем переброса средств с основного счета на сайте банка, в банкомате, через смс-сообщения, в кассе и т. д. Все зависит от того, о каком финансовом учреждении идет речь.

- Предусмотрен ли валютный счет карты? Чаще всего при совершении покупки в Интернете с помощью виртуальной кредитной карты проценты банком никакие не взимаются. Если же они и есть, то совсем незначительные. Однако когда речь идет об операциях, во время которых валюта платежа и счета не совпадают, может быть установлена комиссия за конвертацию. Например, в банке «Первомайский» она составляет 0,5 % от суммы. Именно поэтому те, кто предпочитает совершать покупки в Интернете, оформляют себе несколько виртуальных карт в разной валюте.

- Какова комиссия за выпуск виртуальной кредитки? Если сравнивать с обычным пластиковым банковским продуктом, комиссия за выпуск виртуальной карты значительно ниже. Например, в «Альфа Банке» по «MasterCard Virtual» – 49 рублей, в «Русском Стандарте» в зависимости от выбранного способа оформления – 0–2,%, в банке «Первомайский» – 100 рублей, в СИАБ – 3,5 % (минимум 25 рублей) от номинала кредитки.

- Кто может оформить виртуальную кредитную карту? Как правило, большая часть банковских учреждений предоставляет возможность стать держателем только владельцу карты, например, в «СМП Банке», в «Сбербанке». А вот в «Мастер-Банке» можно оформить дополнительную еще и на родственников.

- Сколько виртуальных карт можно иметь? В данном случае все зависит от банка. К примеру, в «Сбербанке» клиент может заказать виртуальную кредитную карту Visa и MasterCard, то есть по одной в каждой платежной системе. Что касается «СМП Банка», то там количество не ограничено.

- На какой период выдается карта? Срок действия может быть тоже разным в каждом банке: «СИАБ» выдает кредитку на 6 месяцев, «ТрансКредитБанк» – на 3 месяца, «Сбербанк» – на 3 года, «Русский стандарт» – на 3–7 месяцев, а «СМП Банк» – на 90–360 дней (можно выбрать один из четырех вариантов).

Возможности в личном кабинете для физических лиц

Интернет банк для физических лиц позволяет управлять карточным счетом 24 часа в сутки, в любое удобное для клиента время.

Главная страница личного кабинета показывает операции, с которыми пользователю приходится сталкиваться каждый день. Здесь же можно совершить платеж, выбрав шаблон, перейти в раздел личной карты, посмотреть актуальные сведения по собственным вкладам или кредитам.

Сведения о картах Ижкомбанка онлайн

В разделе «Карты и счета» можно получить информацию о карте или совершить действия с ней – оплатить либо сделать перевод. Также пользователю доступна история последних операций.

Совершение платежей и переводов в личном кабинете

Сделать платеж или перевод получится несколькими способами:

- по шаблону;

- выбрав один из платежей, предлагаемых банком;

- создав новый платеж в разделе «Платежи»;

- совершив действия в рубрике «Карты и счета».

После этого будет открыта форма для оплаты/перевода, в которую следует внести реквизиты и сумму к оплате. Если выбран вариант из шаблонов либо популярных услуг, то платежные реквизиты будут заполнены автоматически.

Автоплатеж

Автоплатеж

Оплатить онлайн получится за такие услуги: коммуналка, налоги, штрафы ГИБДД, телефон или услуги интернет провайдера, за детский сад и пр.

Оплата за услуги

Оплата за услуги

В перечне услуг есть и местные платежи – управляющие компании, а также ресурс-снабжающие организации. Средства получится перевести по свободным реквизитам. Когда платеж будет проведен, его можно будет сохранить в качество шаблона или при желании создать регулярный платеж.

Преимущества и недостатки

Преимущества:

- безопасность платежей;

- отсутствие риска кражи и утери;

- оформление онлайн без посещения офиса;

- моментальный выпуск в ЛК;

- такой же набор опций, что и по основной карточке.

Цифровой продукт ограничен в использовании за пределами интернета. Для расчетов на кассе карту требуется привязать к смартфону, а для обналичивания придется искать банкомат с модулем NFC. Среди других минусов выделим короткий льготный период и высокую комиссию на переводы и получение наличных.

Мы делаем обзоры лучших карточек, сообщаем об акциях, скидках и изменениях в программах лояльности для держателей карт.

3 повода взять кредит наличными в Альфа-Банке

Плюсы и минусы бездуховной карты

Плюсом продукта является то, что виртуальные карты кредитные с деньгами бесплатно выпускаются.

Другие преимущества:

- Быстрое оформление, выпуск в интернете.

- Есть привязка к электронному кошельку или банковскому счёту.

- Не нужно подавать документы для выпуска. Указывают основные данные.

- Есть технологии безопасности. Карта не имеет физического носителя, её невозможно украсть.

- Кэшбэк, кредитный лимит или рассрочка.

Заказать можно виртуальную кредитку даже с телефона. Есть и виртуальные кредитные карты без отказа, которые выпускается сразу же после подачи заявки. Пользователь получает одобрение.

Минусы:

- Можно рассчитываться только в интернете.

- Нет физического носителя. Часто карта временная, имеет небольшой срок действия.

- Снятие наличных невозможно.

Если выполнять переводы на другие карточки, то с пользователя взимается комиссия.

Кредитные условия

По виртуальной карточке КЕБ действует те условия, которые установлены по основной пластиковой кредитке:

| Условия | CC | СС PLUS | СС GOLD | MEGACARD |

| Максимальный лимит, руб. | 500 тыс. | 600 тыс. | 1 млн. | 500 тыс. |

| Процентная ставка | 28,5% | 29,9% | 27% | 27% |

На снятие наличных, квази-кэш транзакции и отправку переводов начисляется повышенный процент — 39% годовых. При просрочке ставка повышается до 59,9%.

По всем перечисленным карточкам действует льготный период, который относится и к виртуальной кредитке, выпущенной в рамках тарифа. Грейс по продуктам КЕБ длится до 50 дней, по карте CC PLUS он увеличен до 55 дней. В течение этого срока клиент может пользоваться деньгами бесплатно, если успеет вернуть весь долг до окончания грейса. На льготные (беспроцентные операции) дается 30 дней расчетного периода, остальное время (20-25 дней) — для возврата потраченных средств.

Если нет возможности погасить всю сумму долга, достаточно внести минимальный ежемесячный платеж — 2%, мин. 200 рублей. Грейс-период в этом случае «обнуляется» и заемщику придется уплатить проценты, начисленные за прошедший расчетный месяц.

Плюсы и минусы

Что отмечают для себя пользователи, уже получившие опыт в использовании кредитных «виртуалок»? Прежде всего это безопасность – виртуальные карточки стали оптимальным решением для тех, кто не хочет «светить» своими данными в Сети.

Если вы хотите соблюсти анонимность, воспользуйтесь неименным вариантом. На эти продукты, как правило, накладывается больше ограничений, и использовать их можно не везде, но зато такие «виртуалки» позволят вам сохранить инкогнито.

Еще один плюс – это простое и быстрое оформление через интернет, оперативная доставка пластика с реквизитами. Все это, кроме того, совершенно бесплатно.

Главный минус состоит в ограничениях, с которыми так или иначе столкнутся пользователи. Вы не сможете расплачиваться «виртуалкой» в обычных магазинах и заведениях, снимать с нее наличные (что, кстати, нежелательно и для обычных кредиток), а также переводить средства на другие счета и карты.

Итоговое сравнение виртуальных кредитных карт

| Кредитные карты виртуальные |

Максимальный лимит | Беспроцентный период | Процентная ставка в год | ||||

|---|---|---|---|---|---|---|---|

| 1 | Почта Банк (Марки) | 1500000 | 1 500 000 руб. | 60 | 60 дней | от 21.1 до 39.9% | от 21.1 до 39.9% |

| 2 | Сбербанк (Цифровая кредитная) | 600000 | 600 000 руб. | 50 | 50 дней | 23.09% | 23.09% |

| 3 | Почта Банк (Элемент 120) | 1500000 | 1 500 000 руб. | 120 | 120 дней | от 22.9 до 39.9% | от 22.9 до 39.9% |

| 4 | Кредит Европа Банк (Megacard) | 500000 | 500 000 руб. | 50 | 50 дней | от 27 до 50% | от 27 до 50% |

| 5 | Почта банк (ВездеДоход) | 1500000 | 1 500 000 руб. | 60 | 60 дней | от 22 до 39.9% | от 22 до 39.9% |

Популярные банки

Русский Стандарт

Совкомбанк

Альфа-Банк

УБРиР

Тинькофф

Этапы получения кредитной карты

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Чем полезна виртуальная кредитная карта

Виртуальные кредитки имеют те же реквизиты, что и пластиковые, но выпускаются без физического носителя. Ее можно получить сразу после оформления заявки. Для оформления обычно не нужен большой пакет документов.

Условия виртуальной кредитной карты обычно те же, что и у обычной. У нее также могут быть льготный период, бонусы за покупки, бесплатное или недорогое обслуживание. При этом у таких карт часто невысокие лимиты и крупные процентные ставки.

Как оформить виртуальную кредитную карту

Для оформления виртуальной кредитки выполните несколько простых действий:

-

Выберите подходящее предложение из предложенных.

-

Заполните и отправьте заявку на сайте банка.

-

Дождитесь решения по вашей заявке.

-

Получите реквизиты карты без посещения банка.

С этого момента карту можно будет использовать. Обычно вся процедура занимает не больше получаса.

Преимущества

-

Круглосуточный выпуск по минимальному пакету документов.

-

Быстрое рассмотрение заявки и моментальное принятие решения.

-

Бесплатное или недорогое годовое обслуживание.

-

Повышенная безопасность: украсть виртуальную кредитку невозможно.

Недостатки

-

Если карта не поддерживает Apple Pay и другие подобные сервисы, то ей не получится расплатиться в обычном магазине.

-

Виртуальные карты имеют небольшой срок действия, обычно до 1 года, и более жесткие лимиты на операции.

-

Оформить виртуальную кредитку часто могут только действующие клиенты банка, у которых уже есть в нем пластиковая кредитная или дебетовая карта и доступ в интернет-банк.

Изучив плюсы и минусы виртуальных кредитных карт, решите, удобно ли вам будет ее использовать. Изучите предложения и условия банков и выберите оптимальный вариант