Кредитные карты без процентов

Содержание:

МТС Деньги Zero

Данный продукт, в первую очередь, интересен тем, что по карте отсутствуют проценты за пользование кредитными средствами. При наличии задолженности по счету, заемщик оплачивает только ежедневную комиссию 30 рублей в день и не платит никаких процентов. Также клиент может снимать наличные в любых банкоматах также бесплатно, без взимания дополнительного комиссионного сбора.

Основные параметры следующие:

- Максимальный размер денежного займа составляет 150 000 рублей

- Выпуск стоит 299 рублей

- Процентная ставка в течение льготного периода отсутствует, при невыплате задолженности в течение беспроцентного периода, клиенту начисляется комиссия по ставке 10%

- Обслуживание денежного займа при наличии задолженности стоит 30 рублей в день

- Получение наличных в любом банкомате производится бесплатно

- Доставка производится бесплатно

- Размер минимального платежа составляет 5% от суммы задолженности, но минимум 500 рублей, и плюс комиссия за обслуживание

- Льготный период до 36 месяцев, плюс 20 дней

Получить можно в любом салоне МТС, в офисах МТС Банка или заполнив заявку онлайн на сайте финансовой компании. Доставка пластика курьером осуществляется в течение 2-5 рабочих дней. Для оформления будет достаточно только паспорта. Возраст заемщика на момент оформления карты должен быть не менее 20 лет.

Кредитная карта МТС Деньги Zero

Подробнее

Кредитный лимит:

150 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

20 до

70 лет

Рассмотрение:

2-3 дня

Обслуживание:

30 рублей

Оформить

Тарифы по карте Альфа банка

Кредитка Альфа-Банка — продукт, ставший популярным за счет нетиповых условий обслуживания. Клиенты отмечают продолжительный грейс-период, удобство ДБО и возможность держать на кредитке собственные средства. Об отличиях, имеющихся в картах разной категории, — ниже.

|

№ п/п |

Условие обслуживания |

Classic |

Gold |

Platinum |

|

1 |

Лимит средств по карте |

До 500 тыс. рублей |

До 700 тыс. рублей |

До 1 млн. рублей |

|

2 |

Процентная ставка |

0% в течение грейс-периода, после — от 11,99%* |

||

|

3 |

Грейс-период |

100 дней на оплату товаров и услуг, снятие наличных |

||

|

4 |

Минимальный платеж |

Раз в месяц — 5% от суммы долгу, но не меньше 300 руб. |

||

|

5 |

Платежная система |

Visa или MasterCard |

||

|

6 |

Стоимость карты в год |

от 590 рублей |

от 2 990 рублей |

от 5 490 рублей |

|

7 |

Обналичивание карты |

0% при обналичивании до 50 тыс. ежемесячно, сверх лимита — 5,9% за операцию, минимум 500 руб |

0% при обналичивании до 50 тыс. ежемесячно, сверх лимита — 4,9% за операцию, минимум 400 руб |

0% при обналичивании до 50 тыс. ежемесячно, сверх лимита — 3,9% за операцию, минимум 300 руб |

|

8 |

Дополнительные опции |

|

Как пользоваться льготным периодом по карте?

Клиент может воспользоваться такими услугами как:

- Снять наличные в банкомате

- Перевести деньги на другие счета

- Расплачиваться (совершать покупки) в магазинах

- Оплачивать штрафы ГИБДД, интернет услуги, сотовой связи и другие..

Все эти и другие услуги доступны в онлайн банке.

Чтобы с комфортом пользоваться грейс-периодом, надо знать, как он рассчитывается. Продолжительность его составляет ровно 100 календарных дней. Отчет начинается прямо со дня первой покупки или снятия денег. Например, если вы закупились в «Монетке» с кредитки 1 июня, то у вас будет 100 дней на погашение – до 9 сентября.

Еще раз напомню, что по карточке 100 дней без процентов Альфа-Банка обязательно нужно будет вносить минимальный платеж раз в месяц. В данном примере надо будет оплатить 5-10% от долга до 30 июня, 31 июля и 31 августа.

Если вы не уложитесь в льготный период и не успеете погасить весь долг, то проценты будут насчитаны на весь непогашенный остаток за все 100 дней. И первый платеж выйдет ого-го каким! А потом погашение вернется к стандартному режиму. Поэтому, чтобы не переплачивать проценты, старайтесь уложиться с погашением к сроку

Условия и тарифы

Перед принятием решения по выбору той или иной карты решающим фактором является «выгодность» банковского продукта для конечного потребителя. Рассмотрим основные «фишки» карты 100 дней без процентов.

Основные тарифы

Вот что предлагает Альфа банк по своей карте «100 дней без процентов»:

- беcпроцентное пользование кредитом в течение 100 дней после первой покупки;

- снятие наличных без комиссий;

- кредитный лимит до 1 миллиона рублей;

- бесплатное пополнение с любых банкоматов;

- процентная ставка — от 23,99%;

- возобновление грейс-периода 100 дней после полного погашения задолженности.

Звучит заманчиво. Так ли это на самом деле? Или все же есть какие-то подводные камни, оставшиеся за кадром?

Давайте более детально рассмотрим все условия по карте.

Виды карт

Начнем с того, что доступны на выбор 3 вида карт:

- Classic;

- Gold;

- Platinum.

Условия предоставления кредитов абсолютно одинаковые. Разница только в размере предоставляемого кредита и стоимости годового обслуживания.

Классическая карта

- стоимость обслуживания — 590 рублей в год;

- кредитный лимит до 300 тысяч;

- снятие наличных до 50 тысяч в месяц без комиссии.

Золотая

- годовое обслуживание — 2990;

- лимит — до 500 тысяч;

- снятие — до 50 000 рублей.

Платиновая

- плата — 5 490 в год;

- лимит — до 1 миллиона;

- обналичивание — до 200 тысяч ежемесячно без комиссии.

Для основных среднестатистических граждан, смысла брать золото или платину нет. Как по мне, то достаточно использовать обычную классическую карту (Classic), как наиболее оптимальную по соотношению получаемой выгоды и затрат.

В подавляющем большинстве случаев, владельцы карт не используют предоставляемый кредитный лимит полностью. Ограничиваясь тратами в пределах нескольких десятков тысяч в месяц или того меньше.

Сумма 590 рублей в год не такая и большая. В месяц выходит всего 50 рублей. За бесплатное пользование кредитными деньгами, можно сказать сущие копейки.

Плата за снятие

До июля 2017 года Альфа банк удерживал за обналичивание любой суммы комиссию в размере 5,9%. Причем минимальный размер платы составлял 500 рублей. Это значило, что при снятии небольших сумма, в пределах 5-10 тысяч, владелец карты должен был уплатить просто бешенные проценты.

Снимаешь 5 000 рублей — удержано будет 500 рублей. Нужна всего тысяча — теряешь опять 500 рублей. А это без малого 10 и 50% комиссии соответственно.

Сейчас стало доступно бесплатное снятие. Но в пределах установленной суммы до 50 тысяч за месяц. Все что сверху облагается стандартной платой в 5,9%. Поэтому лучше не злоупотреблять этим и ограничиться месячным лимитом.

Что будет в случае просрочки платежа

Если клиент своевременно не внесет хотя бы минимальный платеж по кредитке, то у него возникнет просрочка. Банк сразу начнет начислять пени на сумму просроченной задолженности по ставке 36,5% годовых, а также при возникновении просрочки автоматически прекращает действия грейс-период. Рекомендуется максимально быстро погасить долг. Иначе просрочка также негативно скажется на кредитной истории заемщика и новую ссуду ему будет получить сложно.

При непогашении просрочки в максимально короткие сроки банк начнет попытки взыскать ее самостоятельно, с привлечением коллекторов или через обращение с иском в суд. Если дело дошло до суда, то взысканием долга после вступления в силу судебного решения будут заниматься уже судебные приставы. В некоторых случаях взыскание долга по кредитке может осуществляться за счет имущества должника.

Кредитка Альфа-Банк «100 дней без процентов» привлекательна возможностью пользоваться деньгами банка без переплаты в течение 3 месяцев и дольше. Она будет интересна для клиентов, которые предпочитают активно оплачивать покупки с кредитки, а затем погашать долг в конце срока льготного кредитования. Временно свободные средства при этом можно разместить на счете или вкладе под проценты. Но владельцу карточки «100 дней без процентов» нужно учитывать особенности применения льготного периода у этого продукта и контролировать момент его окончания самостоятельно.

1+

Last modified: 23.04.2019

Погашение задолженности

Погашение задолженности осуществляется простым пополнением кредитки. Ежемесячно клиент обязан вносить сумму не меньше минимального платежа. При использовании услуг партнеров Альфа-Банка и сторонних организаций для перечисления средств надо учитывать, что зачисление денег на счет может осуществляться не моментально. Рекомендуется вносить платеж за 3-5 дней до даты, указанной в выписке, а при оплате через почтовые отделения – за 10 дней минимум. Поступившие на счет кредитки средства списываются в счет погашения задолженности автоматически. Проценты начисляются на остаток задолженности ежедневно при условии, что грейс-период истек.

Льготный период: понятие

Беспроцентный период, так же известный как льготный или грейс-период – это установленный банком срок, в течение которого заемщик может пользоваться пластиком бесплатно. Как это работает?

Допустим, ваш лимит по кредитке – 30 тыс. рублей, ставка – 25% годовых, а беспроцентный срок – 50 дней. Из имеющегося у вас лимита вы потратили 15 тысяч. Теперь в течение 50 дней с момента покупки вы можете вернуть деньги банку без процентов. Начисляться они начнут после окончания грейс-периода. При этом в случае, если у вас не получается внести полную сумму на момент окончания этого срока, вы можете внести минимальный платеж, установленный банком. Как правило он составляет 5?10% от потраченной суммы. Так вы даете банку знать, что не забыли о своих обязательствах и собираетесь их выполнить в ближайшее время.

Банки сами устанавливают продолжительность этого времени. У большинства он составляет от 50?60 дней. Существует ли кредитная карта с периодом 100 дней без процентов? Сбербанк на сегодняшний день не предлагает таких условий. Однако в других организациях, таких как Альфа-Банк, такой пластик – одно из самых популярных предложений.

Статьи о кредитах

Филиал Альфа банка Тула, пр-кт Ленина, д. 54А — схема проезда

Предложения Сбербанка

Конечно же, многие интересуются, предлагает ли такую услугу Сбербанк. Кредитная карта «100 дней без процентов», условия которой так привлекают многих клиентов, пока отсутствует в линейке предложений ведущего российского банка. Однако есть другие, не менее выгодные варианты.

Карты мгновенной выдачи «Моментум» выдаются клиентам в день обращения – вам не нужно ждать одобрения банка. Сбербанк предоставляет лимит в 120 тыс. рублей, ставку от 25,9% годовых и бесплатное годовое обслуживание. Оформляется она по паспорту за 15 минут.

Классические кредитки СБ РФ – MasterCard Standard и Visa Classic уже требуют длительного рассмотрения заявки, но позволяют получить больший лимит – до 600 тыс. рублей. Оформить их можно под ставку от 25,9% годовых для постоянных клиентов банка, а также новым клиентам – под 33,9% и 790 рублей в год за обслуживание в год. Для них доступны программы скидок и бонусов, удаленное управление счетом через приложение или интернет-банкинг, а также возможность использовать пластик за границей.

Молодежные классические кредитки предназначены для молодых людей в возрасте от 21 до 30 лет. Их лимит составляет до 200 тыс., а процентная ставка – 33,9% годовых. Для подтверждения дохода нужно предъявить справку 2-НДФЛ за последние полгода, студенты могут предъявить доход справкой о стипендии. Рассмотрение заявки занимает до 2 дней.

Кроме того, Сбербанк выпускает различные партнерские карты. Среди них предложения Аэрофлота и фонда «Подари жизнь». Лимит по ним до 600 тыс. рублей, ставки разнятся для стандартных и персональных предложений – 33,9% и 25,9% соответственно. В зависимости от партнерской программы начисляются бонусы или процент от потраченной суммы поступает в благотворительный фонд.

Продукт премиум-класса – золотые кредитки. Условия по ним не отличаются от стандартных предложений, однако владельцы карточек со статусом Gold могут пользоваться различными привилегиями, такими как участие в программах лояльности платежных систем (как у Visa), допуском в VIP-залы ожидания в аэропортах, консьерж-сервис, персональный менеджер в банке и многое другое.

Для всех этих программ действует одинаковый льготный период – 50 дней.

Условия кредитования

По карте предусмотрены хорошие условия кредитования, делающие ее универсальным инструментом. Низкая процентная ставка, 100-дневный grace-период и крупный лимит – это выделяет пластик и позволяет пользоваться заемными средствами каждый день.

Кредитный лимит

Размер кредитной линии зависит от скорингового балла заемщика и выбранного тарифа. Если минимальная сумма остается неизменной – 5 000 р., то максимальный кредит варьируется от 500 000 до 1 000 000 р.:

- Classic – до 500 000 р.;

- Gold – до 700 000 р.;

- Platinum – до 1 000 000 р.

Как увеличить лимит

Есть 2 способа изменения кредитной линии – по инициативе клиента и по решению банка.

Увеличение суммы лимита по запросу возможно, если заемщик улучшил материальное положение и готов это подтвердить справкой 2-НДФЛ или другим способом. Также подать заявление можно, если вы пользовались заемными средствами без нарушений в течение 3- месяцев. Желательно оплачивать покупки, а не снимать наличные. Обычно кредитная линия увеличивается на 20-30% от первоначального лимита.

Банк вправе самостоятельно принять решение о пересмотре суммы кредита на основании ежемесячных выписок и погашения задолженности. Если вы активный пользователь кредитки и регулярно вносите оплату, через 3-6 месяцев Альфа-Банк может пересмотреть условия. Обычно такая практика применяется, если изначально одобрили небольшую сумму.

Как работает льготный период

Беспроцентное кредитование у Альфа-Банка длится 100 суток. Льготный период распространяется как на снятие наличных, так и на покупки, оплаченные заемными средствами. Исключений нет. Вам не будут начислены проценты за все виды операций, в том числе квазиналичные.

В отличие от большинства финансовых организаций, беспроцентный период начинает работать на следующий день после исполнения операции, а не с расчетной даты. Благодаря этому удобно рассчитать, до какой даты следует погасить задолженность, чтобы не переплачивать банку.

Все операции, совершенные во время действия grace-периода, включаются в этот промежуток времени. К примеру, вы купили холодильник 25 сентября, это значит, что до 1 января следующего года процентная ставка начисляться не будет. Если в течение этого срока совершались другие платежи, проценты по ним не будут начисляться тоже до 1 января.

В течение действия grace-периода обязательно вносите платежи, иначе он перестанет работать, и на задолженность будут начислены штрафы.

Минимальный платеж и проценты

Обязательный платеж вносится 1 раз в месяц. Он включает 5% от суммы задолженности и комиссию Альфа-Банка, но не менее 300 р. Сумма и дата минимального платежа формируется банком в автоматическом режиме. Данные сообщаются на мобильный телефон заемщика в виде SMS-сообщения. Также сумма платежа отражается в онлайн-банкинге и мобильном приложении.

Диапазон годовой ставки составляет от 11.99% до 39.99%. Ставка 11.99% действует для текущих клиентов организации, имеющих депозитный вклад, дебетовую карту или потребительский кредит. Деньги под 14.99% годовых выдают заемщикам с положительной кредитной историей.

Проценты устанавливаются индивидуально. Учитывается текущая финансовая нагрузка – обязательные расходы, обязательства по займам, КИ, место работы и уровень дохода.

Штрафные санкции

Штраф за пропуск обязательного платежа – 36.5% годовых, начисляется на сумму просроченной задолженности. Иных штрафных санкций по тарифу не предусмотрено.

Преимущества и подводные камни

Суммируем имеющиеся и рассмотрим плюсы и недостатки льготного периода как у кредитки Сбербанка, так и у других похожих предложений.

Для начала поговорим о плюсах. Во-первых, пластик с грейс-периодом может стать выходом в ситуации, когда вам срочно необходимо совершить покупку – будь то товар или услуга, — а собственных средств на данный момент у вас нет. Но в скором времени появятся – например, вернут долг или придет зарплата. Оформив пластик с 50 или 100 днями без процентов, вы сможете совершить оплату из средств банка, а позже внести их обратно на счет без процентов. Сколько вы потратили, столько и внесете – проценты начнут начисляться только после окончания льготного периода.

Второй весомый плюс – наличие бонусных систем для пользователей. Часто банки не обделяют кредитки различными «фишками», и предлагают начисление баллов за покупки, кэшбэк или мили – в зависимости от выбранной вами программы. Их можно потратить на что-то еще или перевести в рубли и зачислить в счет оплаты долга.

В-третьих, беспроцентный период – это не одноразовая акция, а возобновляемая. Новый «бесплатный» срок начнется сразу после погашения прежнего. А сама по себе кредитная карта – это, по сути, возобновляемый займ. После возмещения потраченных средств, вы снова можете пользоваться выделенным банком лимитом в полном его размере, не оформляя новую заявку и не собирая документы заново.

Из предыдущего вытекает другой пункт, четвертый – кредитку оформить несколько проще, чем стандартный банковский займ – рейтинг одобрения по ним выше.

А теперь поговорим о подводных камнях. И первый – стоимость обслуживания. Стандартные кредитки обходятся владельцам до нескольких сотен рублей в год, а вот пластик с дополнительными услугами может обойтись куда дороже – от 500 рублей до нескольких тысяч, в зависимости от класса и количества дополнительных услуг. Это невыгодно для тех, кто оформил себе пластик на всякий случай – вы можете и не использовать его, но банк уже потребует плату за свои услуги.

Невозможность снять наличные без процентов – второй минус. Кредитки изначально разрабатываются как инструмент для безналичной оплаты, ведь банки получают определенный процент за проведение виртуальных транзакций. Поэтому снятие наличных даже в «родных» банкоматах облагается комиссией, размер которой нужно смотреть либо в договоре, либо уточнять в банке. Редкие исключения позволяют обналичить кредитку на сумму до, например, 50 тыс. рублей, за суммы выше придется платить доплачивать.

Третий минус – неумение пользоваться льготным периодом. Так, многие не знают, что грейс-период начинает действовать с момента первой покупки, и думают, что он начинается с первого дня месяца или момента получения карты. Поэтому прежде, чем оформлять продукт, стоит дотошно расспросить специалиста о всех его спектах, дабы избежать сложностей в будущем.

Кроме того, не все знают об ограничениях на некоторые операции. Так, многие банки не предусматривают для грейс-периода действия с электронными кошельками или переводы через приложения или банкинг – для них проценты начисляются с момента проведения.

Банк не зарабатывает на беспроцентных операциях – вернее, зарабатывает, но не так, как ему хотелось бы. Поэтому, если заемщик успешно справляется с выплатой кредитов в рамках своего лимита, ему предлагают увеличить его – и, например, иметь не 30 тыс. рублей «в копилке», а 100 тысяч. Тут свою роль играет психология: тратить чужие деньги гораздо проще, чем свои, и у клиента появляется желание потратить чуть больше – и часто оно может перевесить рациональную жилку. И если вы не выплатите долг до окончания бесплатного периода, банк заработает на начисленных процентах.

Ну и самый большой подводный камень кредиток с этой опцией – сам грейс-период. В случае с бесплатными 100 днями, банк позволяет клиенту пользоваться своими деньгами в течение 3?4 месяцев. Представьте: вы 3 или 4 месяца расплачиваетесь из лимита банка, но будет ли у вас сумма, достаточная для погашения всего долга?

Условия по дебетовым картам

Условия по карте

Конкретные условия выдачи и использования кредитной карты зависят от ее разновидности.

Банк предоставляет 3 варианта карты:

- классик – обслуживание от 590 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 5,9%, минимум 500 рублей

- голд – обслуживание от 2990 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 4,9%, минимум 400 рублей

- платинум – обслуживание от 5490 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 3,9%, минимум 300 рублей

Хотя процентная ставка на сайте банка и заявлена у всех карт от 11,99% годовых, но по факту это нижняя граница больше для привлечения внимания.

По факту, ставку вы узнаете только в момент подписания договора и она будет существенно больше. Как-то же нужно банку отбивать такой большой льготный период.

В противном случае сразу попадаете либо на высокий процент, либо на комиссию за снятие наличных сверх 50000 тысяч.

Снятие наличных по карте 100 дней

Еще раз о снятии денег с карты без процентов в льготный период – это основная ее фишка и самый большой плюс.

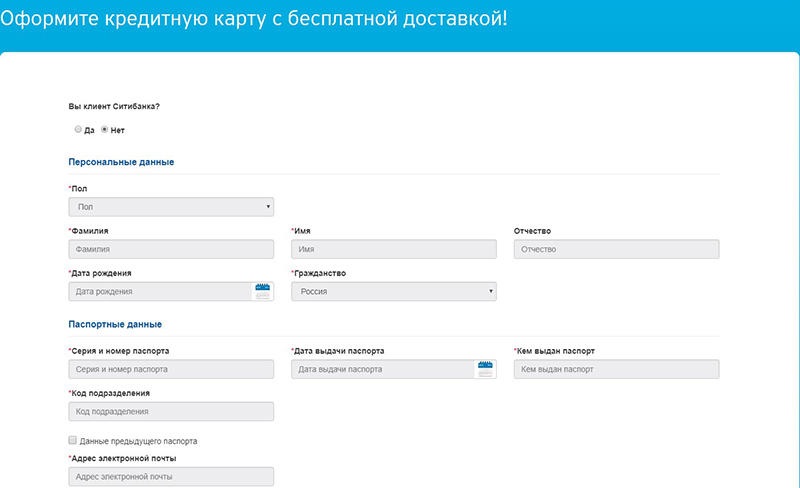

Заказать карту можно заполнив заявку на сайте банка.

При снятии суммы больше 50 тысяч рублей со счета будет списана комиссия, которую включат в общую сумму задолженности. Комиссия составляет:

- стандартная карта – 5.9% от суммы превышения, но не меньше, чем 500 рублей

- золотая – 4.9% от суммы превышения, но не меньше, чем 400 рублей

- платиновая – 3.9% от суммы превышения, но не меньше, чем 500 рублей

В отличие от остальной суммы на комиссию льготный период не распространяется.

Процентная ставка

Процентная ставка составляет для всех карт от 11,99% годовых. Заманчивая цифра, но на самом деле условия индивидуальны и вряд ли рядовому клиенту дадут такую низкую ставку.

Еще один важный нюанс!

Если держатель карты не успел погасить свои долги в льготный период, то проценты начисляются с первого дня беспроцентного периода.

Другими словами, можно снять 100 000 рублей за два месяца, а потом задержать с погашением всего на пару дней и думать что сумма будет небольшая. Но нет, начислят проценты за 100 дней.

Льготный период карты 100 дней без процентов

Льготный период составляет 100 дней с момента первых трат, покупки или снятия наличных. Главное вовремя вносить минимальный платеж, 10% от суммы и не менее 300 рублей.

К последнему дню льготного периода нужно погасить весь долг.

Даже не так, лучше погасить весь долг за пару дней, чтобы исключить разного рода форс-мажорные обстоятельства.

Документы

Список документов зависит от лимита, на который рассчитывает заемщик:

- Карту с лимитом до 50 тысяч включительно выдают по одному паспорту.

- Для получения лимита в 200 тысяч необходим дополнительный документ, подтверждающий личность (к примеру, водительские права).

- Чтобы одобрили карту с лимитом до 1 млн, понадобится справка с работы по форме 2НДФЛ.

Как видите тут все просто, никаких подводных камней.

Годовое обслуживание

Стоимость годового обслуживания кредитной карты со льготным периодом в 100 дней:

- стандартная – от 590 рублей в год, но скорее всего больше, узнаете в момент оформления (у меня 1490 рублей)

- золотая – от 2990;

- платиновая – от 5490.

Данная сумма списывается со счета после заключения договора в течении суток и включается в сумму общего долга.

Требования к заемщику для получения карты 100 дней без процентов

Заемщик должен отвечать определенным требованиям:

- Гражданство РФ

- Постоянная регистрация на территории РФ

- Наличие постоянной регистрации или работы в регионе оформления карты

- Минимальный стаж на последнем месте работы: 6 месяцев

- Ежемесячный доход (учитывается совокупный доход клиента после налогообложения): 10 000 руб.

- Наличие контактного телефона (мобильного или домашнего по месту фактического проживания)

По контактным телефонам отдельный нюанс. От вас потребуется указать не только свой номер и телефон супруги (тем кто в браке), но еще любого знакомого который не прописан по тому же адресу что и вы. Как мне сказали в банке – это для экстренной связи.

Причины по которым банк может отказать в выдачи карты. Если вы попадаете в данные категории, то не тратьте время:

- Клиенты, которым банк уже отказал, в течение полугода. Речь идет только о рисковых отказах, а не те случаи когда клиент сам отказался.

- Клиенты, которые находятся в текущей просрочке или имеют 4 и более кредитов.

- Клиенты, у которых больше 20 000 рублей долгов ФССП.

- Клиенты, у которых истекший срок действия паспорта или паспорт, который находится в розыске.

- Клиенты, у которых нет гражданства, нет работы, имеются безнадёжные долги, долги в МФО, банкроты.

Так что хорошая кредитная история и социальный рейтинг начинает играть все большую роль в нашей жизни.

Необходимо знать

ТарифыОписаниеГорода доставкиНеобходимые документыТребования к заемщикуЧасто задаваемые вопросы

Грейс период

100 дней

Максимальный кредитный лимит

700 000 ₽

Выпуск карты

Бесплатно

Стоимость обслуживания

От 2 990 ₽ в год

Снятие наличных без комиссии

До 50 000 ₽в месяц

Максимальный кредитный лимит

700 000 ₽

Минимальная процентная ставка

11,99% годовых

Комиссия за выдачу наличных более 50 000 ₽/мес (взимается с суммы разницы)

4,9%, минимум 500 рублей

Оформить кредитную карту 100 дней без процентов

В Альфа-Банке вы можете оформить кредитную карту с беспроцентным периодом 100 дней. Оплачивайте услуги, делайте покупки в магазинах и не платите проценты банку. В течение льготного периода вы возвращаете только потраченную сумму, без переплаты.

Кредитная карта без процентов в Альфа-Банке

Беспроцентный период распространяется на покупки, переводы и снятие наличных.

Всё это время вам нужно лишь вносить минимальные платежи в размере 3–10% от суммы задолженности.

Оформите кредитную карту на выгодных условиях:

—

минимальная процентная ставка — 11,99% годовых

—

максимальный кредитный лимит — 1 млн рублей

—

100 дней без процентов

—

бесплатное снятие наличных — 50 000 рублей в месяц

—

пополнение с карт других банков без комиссии

Есть невыгодный кредит в другом банке? Просто закройте его моментальным переводом с карты.

Пополняйте кредитку через банкомат, мобильное приложение или интернет-банк. Все карты Альфа-Банка можно легко подключить к системе бесконтактных платежей и платить с помощью смартфона.

Условия кредитования

Мы выдаём кредитные карты Visa и Mastercard трёх разных форматов: классические, золотые и платиновые. Карты отличаются кредитным лимитом и условиями обслуживания.

Предлагаем возобновляемый период без процентов сроком на сто дней, которые начинаются со дня первой операции или выдачи наличных.

Если вы зарплатный клиент Альфа-Банка, у вас будут индивидуальные условия кредитования. Итоговые условия зависят от вашего дохода, кредитного рейтинга и других факторов.

Мы кредитуем граждан России старше 18 лет с российской регистрацией и постоянным доходом. Требования к ежемесячным доходам:

—

для жителей Москвы — от 9000 рублей

—

для региональных заёмщиков — от 5000 рублей

Для подачи заявки на кредитную карту с лимитом до 50 000 рублей нужен только паспорт. Чтобы увеличить лимит, предоставьте второй документ: подойдут СНИЛС, ИНН, полис ОМС, права, загранпаспорт или просто карта другого банка. Чтобы увеличить шансы на одобрение или снизить ставку, приложите справку 2-НДФЛ, выписку со счёта или свидетельство о регистрации автомобиля.

Заполните заявку онлайн и дождитесь одобрения. Решение мы сообщим по электронной почте или по телефону. Заберите карту в офисе или закажите доставку. Сотрудник банка привезёт кредитку в выбранное вами время.

Подробнее об условиях

|

Максимальный кредитный лимит |

1 000 000 руб |

|

Беспроцентный период |

100 дней |

|

Минимальная процентная ставка |

11,99% |

|

Выпуск карты |

бесплатно |

Другие предложения по кредитным картам

•

Москва

•

Санкт-Петербург

А

•Астрахань

Б

•Барнаул

•Брянск

В

•Владивосток

•Волгоград

•Воронеж

Е

•Екатеринбург

И

•Иваново

•Ижевск

•Иркутск

К

•Казань

•Калининград

•Кемерово

•Краснодар

•Красноярск

Н

•Набережные Челны

•Нижнекамск

•Нижний Новгород

•Новокузнецк

•Новосибирск

О

•Омск

•Орел

•Оренбург

П

•Пенза

•Пермь

•Пятигорск

Р

•Ростов-на-Дону

С

•Самара

•Саратов

•Сочи

•Ставрополь

•Сургут

Т

•Тольятти

•Томск

•Тюмень

У

•Ульяновск

•Уфа

Х

•Хабаровск

Ч

•Чебоксары

•Челябинск

Я

•Ярославль

Документы для получения кредитной карты:

Стандартные условия

Владельцам зарплатных карт

Сотрудникам компаний партнеров

Вы можете получить кредит, если:

—

Вы гражданин или гражданка РФ от 18 лет и старше

—

У вас постоянный доход от 5 000 ₽ после вычета налогов

—

У вас есть контактный телефон (мобильный или домашний по месту фактического проживания)

—

У вас есть стационарный рабочий телефон или вы знаете номер телефона бухгалтерии/отдела кадров

—

У вас постоянная регистрация, фактическое проживание и место работы в городе, где есть отделение Альфа-Банка или населенных пунктах, расположенных в непосредственной близости к городу, где есть Альфа-Банк

ТОП-5 вопросов

Мне нужны наличные деньги. Как я могу воспользоваться кредитом?

Где я могу получить кредитную карту?

Что такое беспроцентный период кредитования?

Как узнать доступную сумму кредита?

Что такое минимальный платеж?

Узнать больше

P.S. В заключение

Есть несколько схем, когда использование карты может приносить прибыль. Или по крайней мере нивелирует расходы на ежегодную плату.

- Снятие наличных — до 50 тысяч в месяц. Открываете 3-х месячный вклад в банке с пополнением. По истечении срока снимаете деньги с процентами и закрываете задолженность по карте. Это даст вам примерно 1,5-1,8 тысячи чистой прибыли за квартал.

- Открываете вклад на 1 год. Сумма — примерный размер вашего месячного дохода или немного меньше. Например, все те же 50 тысяч рублей. Деньги снимаем с кредитной карты. После получения заработной платы — гасим всю задолженность перед банком. На следующий день начинается новый отсчет льготного периода. В итоге, вы бесплатно пользуетесь кредитными деньгами в течение года (не считая ежегодной платы). При ставке по вкладу — 8% годовых — начисляемые проценты составят 4 000 рублей.

- Перед покупками, снимаете необходимую сумму и переводите на другую карту с кэшбеком. В итоге, вы совершили покупку все равно на заемные средства, но при этом заработали на возврате (обычно 2-3%). При тратах в 30 тысяч — это дает 600-900 рублей ежемесячно. Или 7-10 тысяч в год.

Конечно, всю будет зависеть от предоставленного вам кредитного лимита, вашего дохода и трат по карте. Поэтому размер может отличаться. Но даже при скромных показателях можно вполне выйти в ноль и сделать использование карты условно бесплатной.

Выводы

Кредитная карта от Альфа банка достаточно интересный продукт. В сети множество отзывов довольных и недовольных владельцев данного продукта. Первых, надо отметить большинство.

К слову сказать, подавляющее число жалоб и негодований от пользователей совсем необоснованны. Перед получением, в основном никто не читает основные положения, тарифы и договор. А там как раз все и прописано

И не важно, что клиенту этого не сказали. Подписал договор, значит согласился на пользование картой на условиях банка

К недостаткам карты можно отнести «драконовские» начисляемые проценты за кредитные средства, полученные не в льготный период, систему штрафов и плату за ежегодное обслуживание.

Но с другой стороны, для дисциплинированных клиентов, это не так важно. Если совершать периодические покупки и вносить плату без просрочек, то карта становится просто находкой

Даже плата 99 рублей в месяц — это своего рода страховка на случай непредвиденных расходов.

Вывод

Кредитка «Альфа-Банка» «100 дней без %» является достойной альтернативой обычному потребительскому кредиту благодаря длинному льготному периоду. Она вполне подойдёт для крупных нечастых покупок. Также она может быть полезна в качестве резервного кошелька на случай непредвиденных расходов.

Возможность снимать наличные в банкоматах без комиссии в грейс-период – это уникальное предложение на рынке кредитных карт.

ПОЛУЧИТЬ 100 ДНЕЙ БЕЗ % С БЕСПЛАТНЫМ ГОДОМ

Научиться правильно пользоваться грейс-периодом и не платить «Альфе» проценты вполне реально. Почаще заглядывайте в интернет-банк и проблем не возникнет. Пользоваться кредитками «Альфы» не в грейс крайне нежелательно.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments