Кредитные карты с льготным периодом от 50 дней

Содержание:

- Лучшие кредитные карты 2020 года: миф или реальность

- 4 Банк Восточный – «Рассрочка на всё»

- Почему так востребована Мультикарта ВТБ

- Кредитные карты банков, предоставляющих льготный период до 50 дней и больше

- По форме выпуска (для документарных)

- Карта рассрочки Халва — До 18 месяцев рассрочки

- Лучшие кредитные карты 2020 со льготным периодом

- Где можно получить ипотеку

- Лучшие кредитные карты 2020 года по длительности льготного периода

- Как работает льготный период кредитной карты

- 7 место. 110 дней (Райффайзенбанк) — MasterCard

- Альфа Банк — 100 дней без процентов

- Россельхозбанк| Вклады физических лиц 2020. Проценты

- 3 место. Кредитная (Эс-Би-Ай Банк) — MasterCard

- 5 место. 120 под ноль (Росбанк) — MasterCard

- 2 Уральский банк реконструкции и развития – «Хочу больше»

- 10 Уральский банк реконструкции и развития – «240 дней без процентов»

- Зачем это нужно банку?

- Подводя итоги

Лучшие кредитные карты 2020 года: миф или реальность

Исследования рынка банковских продуктов за 2020 год показывают, что кредитные карты продолжают пользоваться повышенным спросом. Этому способствуют:

- рост доли безналичных платежей;

- снижение процентной ставки за пользование кредитом на карте;

- увеличение льготного периода;

- снижение требований к заемщикам;

- программы лояльности и прочие привилегии, которыми наделен тот или иной пластик и др.

Но основная причина, по которой мы ищем лучшие кредитные карты, – это желание иметь денежный резерв. Его можно получить и при оформлении обычного потребительского кредита. Однако он не такой доступный, предназначен преимущественно для совершения наличных операций. А кредитка – это платежный инструмент с возобновляемой кредитной линией. И если своевременно погашать задолженность, она будет возобновляться, то есть доступ к заемным средствам будет не разовым, а постоянным.

К тому же, у кредита нет беспроцентного периода, а на кредитных картах предусмотрена возможность пользоваться деньгами банка и не платить проценты

Можно много говорить о преимуществах кредиток над кредитом наличными, но для нас важно сейчас определить, существуют ли в 2020 году лучшие кредитные карты. Ведь, казалось бы, по определению кредитки не могут быть выгодными

Тем не менее, при приемлемых условиях, комплексном наполнении кредитные карты могут в руках дисциплинированных и финансово грамотных заемщиков стать «банком в кармане», палочкой-выручалочкой, резервным фондом при возникновении форс-мажоров, незапланированных трат. А многообразие предложений 2020 года хотя и усложняет поиск кредитных карт, но позволяет найти лучший вариант.

4 Банк Восточный – «Рассрочка на всё»

Банк «Восточный» предлагает интересную кредитную карту, которая позволяет получить трёхмесячную рассрочку на все покупки. Лимит у нее довольно узкий – от 55 000 до 300 000 рублей. Есть фиксированная ставка 28% годовых. Она включается по истечении льготного периода, который может длиться до 90 дней и действует как на безналичные операции, так и на снятие наличных. Обслуживание кредитки бесплатно, но за ее выпуск придется отдать 1000 рублей.

Кредитная организация позиционирует этот продукт как карту рассрочки – по ней можно приобретать товары и услуги где угодно и выплачивать в течение трех месяцев без процентов. Достаточно вносить минимальный ежемесячный платеж – 1% от задолженности, но не меньше 500 рублей. Удобно, что этой кредиткой можно гасить задолженности в других банках, и никакой комиссии за это не предусмотрено. Достаточно прийти в банк и пообщаться с операционистом. Снятие наличных в счет кредитного лимита облагается комиссией в 4,9%+399 рублей.

Почему так востребована Мультикарта ВТБ

Мультикарта ВТБ Банка — кредитный продукт, предоставляемый с бесплатным обслуживанием. Он приносит заемщику много пользы, поэтому обрел особую популярность. Причины востребованности таковы:

- начисление кэшбэка до 10-15%;

- средняя продолжительность льготного периода 101 дн. ЛП распространяется на операции по снятию наличных;

- относительно невысокая ставка — 26% годовых;

- возможность самому выбирать категорию, по которой полагаются разнообразные бонусы;

- получение дохода на накопительный счет — 6-7,50%;

- большая сумма кредита — до 1000000 рублей;

- смс-информирование без комиссии;

- онлайн-оформление.

Также ВТБ к желающим получить его кредитку с льготным периодом предъявляет простые требования. Так, клиент должен быть гражданином России, имеющим постоянную регистрацию, заработок свыше 15 тыс. руб., возраст 21—70 лет. Придется подтвердить доход любой доступной справкой и показать паспорт.

Кредитные карты банков, предоставляющих льготный период до 50 дней и больше

В современных условиях банки кредитные карты стараются сделать более привлекательными за счет увеличения срока льготного периода. Грейс-период продолжительностью 50-56 дней пока еще остается у некоторых кредиток Сбербанка, МТС Банка, Райффайзенбанка, Тинькофф Банка, Ренессанс Кредит Банка¸ Альфа-Банка, банка Открытие, Кредит Европа Банк, Восточного, Русского Стандарта.

Однако в конкурентной борьбе за клиентов, многие из этих игроков финансового рынка пополнили свой сегмент карточками с более длительным ЛП до -240 дней. Выгодны ли кредитные карты с такой «льготой»? Вопрос спорный. Не все так просто. Кредиторы все равно требуют уплаты минимального платежа. Некоторые выигрывают на повышении комиссии за обслуживание, навязывают страховку, ограничивают функционал пластика.

Поэтому необходимо сравнивать все условия в совокупности

Обращайте внимание на все статьи, из которых и будут суммироваться ваши расходы: комиссии за снятие наличных, переводы и платежи, проценты за пользование кредитом после выхода из льготного периода, размер комиссионного сбора за обслуживание

Так, бесплатными в обслуживании будут:

- Классическая Сбербанка;

- Opencard (Открытие);

- Кредитная карта Ренессанс Банка;

- URBAN CARD;

- CARD CREDIT PLUS;

- Кэшбэк Восточного;

- #МожноВсё Росбанка;

- МТС Cashback;

- #120подНОЛЬ (Росбанк).

Используя сортировщик, который находится над витриной кредитных карт с льготным периодом, вы можете расположить их в удобном для себя порядке по интересующему критерию: лимиту, процентной ставке, кэшбэку и т.д. А если воспользуетесь подбором кредитных карт, задав нужные параметры, поиск подходящего продукта ускорится, и вам будет проще определиться. Как только вы сделаете свой выбор, сможете оформить кредитную карту онлайн, и получить ее с бесплатной доставкой на дом.

Советы для успешного использования кредитных карт с льготным периодом

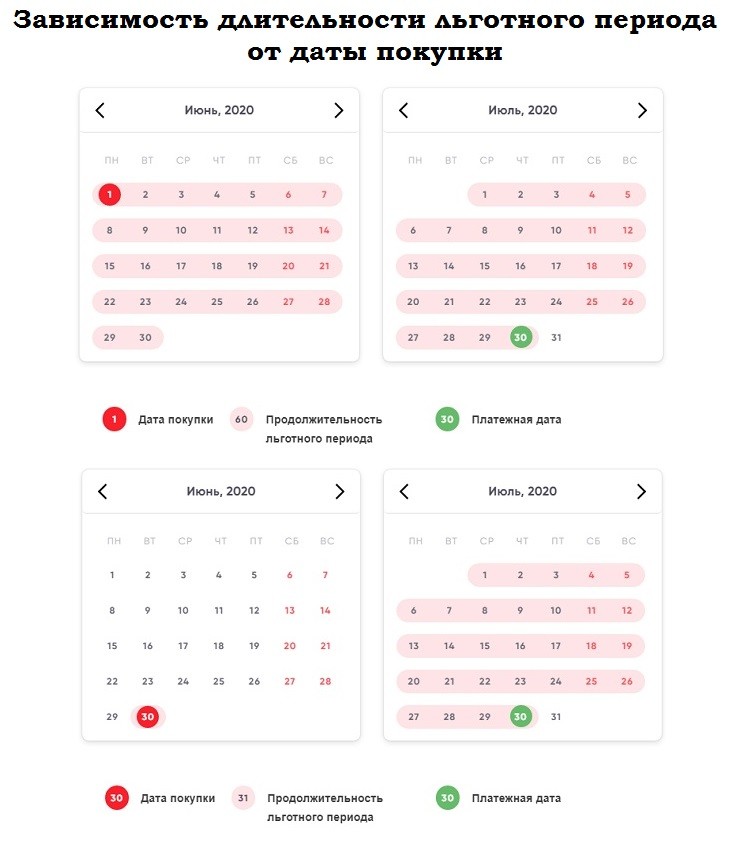

- Для того, чтобы льготный период имел максимальную длительность, делайте покупки по кредитной карте как можно ближе к началу расчетного банковского месяца (желательно в первых числах месяца). Если же оплата товаров будет происходить в конце месяца (до 30 числа включительно), у вас останется мало льготных дней пользования кредитом.

- Обязательно уточните, каким именно способом рассчитывается льготный период. Не все банки используют одну методику. Исчисление БП может происходить не только от расчетной даты, но и с того дня, как вам удалось, оформить кредитную карту (при условии ее активации и использования кредитных средств).

- Наличие льготного периода до 50 дней не избавляет заемщика от внесения ежемесячного платежа. Обычно он составляет 5% от суммы задолженности.

- Если вы не можете погасить весь долг до указанного в выписке числа, сделайте хотя бы минимальный платеж, чтобы избежать начисления комиссии и штрафа.

- Имейте ввиду, что льготный период действует на каждый расчетный цикл (30 дней) отдельно.

- Возвращайте долг заблаговременно, чтобы не образовалась просрочка в случае возникновения технических сбоев. В праздничные и выходные дни также происходят задержки. Наиболее быстрым способом оплаты будет перевод с другой карты или счета через интернет-банк.

- Пользуйтесь дополнительными услугами информирования, если в этом есть необходимость, чтобы наверняка не забыть о внесении платежа.

Ну, и наиболее частая рекомендация, относящаяся к кредиткам с любым льготным периодом. Старайтесь все покупки (и мелкие, и крупные) оплачивать картой, чтобы вам возвращался кэшбэк, им вы можете компенсировать комиссию за обслуживание кредитки.

По форме выпуска (для документарных)

Карта рассрочки Халва — До 18 месяцев рассрочки

Лучшие кредитные карты 2020 со льготным периодом

Льготный период — это время действия кредитной карты, при котором заемщик не платит проценты. Разные компании предлагают свои «лучшие» условия грейс-периода. Этот продукт можно считать альтернативой картам рассрочки, о которых мы рассказывали ранее.

Существенной разницей кредитных карт со льготным периодом является возможность снятия наличных средств в банкоматах или кассах финансовой организации.

Тинькофф Платинум

Кредитка Тинькофф Платинум, в отличие от конкурентов, имеет ежемесячную плату за пользование. Однако, ее компенсирует кешбек, который является самым высоким среди участников нашего рейтинга.

- Кредитный лимит — до 300 000 ₽;

- Льготный период — до 55 дней;

- Ставка по истечению ЛП — 12% годовых;

- Стоимость обслуживания — 590 ₽ в год;

- Доступна рассрочка до 12 месяцев у партнеров;

- Cash Back — до 30%.

Оформить кредитную карту Tinkoff за 4 шага

УБРиР

Банк Реконструкции и Развития предлагает на выбор три программы льготного периода — 60, 120 или 240 дней. Карты отличаются стоимостью ежемесячного обслуживания.

- Лимит — до 300 000 ₽;

- Льготный период — до 240 дней;

- Ставка по истечении ЛП — 30% годовых;

- Стоимость обслуживания — до 399 ₽ (бесплатно при ежемесячных тратах от 60 000 ₽).

100 дней от Альфа Банка

Одна из лучших кредиток в РФ имеет условия:

- Лимит — до 1 млн ₽;

- Грейс-период — 100 дней;

- Стоимость обслуживания — в зависимости от лимита (540 ₽ от 500 т.р., 2990 ₽ от 700 т.р., 5490 ₽ до 1 млн);

- Ставка после ЛП — от 11.99%.

Восточный банк

«Восточный» имеет несколько вариантов кредитных программ. Каждая из них подходит под определенные траты и имеет собственные категории повышенного кешбека.

- Лимит — до 300 000 ₽;

- Льготный период — определяется индивидуально;

- Максимальный срок — до 60 месяцев;

- Ставка — от 29.9% годовых.

Кредит Европа Банк

Банк позиционирует эту карту как лучшую карту с овердрафтом. Вы можете потратить больше денег, чем есть на счете.

- Лимит — 600 000 ₽;

- Доступна рассрочка до 12 месяцев при участии в партнерской программе;

- Кешбек до 5%;

- ЛП — 55 дней;

- Ставка после грейс-периода — 29.9%;

- Обслуживание — 0 ₽.

Голд Газпромбанк

Если заказать эту карту всем членам семьи, компания предоставит повышенный кешбек на покупки.

- Макс.сумма — до 600 000 ₽;

- Льготный период — до 2 месяцев;

- Кешбек или мили — до 10%;

- Ставка после ЛП — 25.9%;

- Обслуживание — 199 ₽ в месяц или 0 ₽ при поступлении свыше 30 000 ₽ за расчетный период.

Где можно получить ипотеку

Лучшие кредитные карты 2020 года по длительности льготного периода

Наличие продолжительного грейс-периода — одно из главных требований соискателей лучших кредитных карт в 2020 году. Обычно ЛП длится 54-62 дня и распространяется на оплату товаров, услуг. Однако ограниченное количество банков проявляет больше щедрости в продолжительности этого срока, и у них он действует на снятие наличных (Альфа-Банк, ВТБ). Но и здесь не все так просто.

Наличие льготного периода не снимает обязанности с заемщика вносить обязательный платеж. Если пропустить его и не вернуть вовремя долг, начислят проценты за каждый день пользования кредитными деньгами (даже при частичном погашении задолженности), введут грабительские штрафные санкции. Также необходимо разбираться в том, какая у банка схема расчета.

У некоторых отчет начинается со дня совершения покупки, у других – с определенного числа или дня выдачи пластика. Как правило, начало ЛП совпадает с началом расчетного периода, т.е. на следующий день после того, как кредитор формирует выписку. Не всегда длительный ЛП дает возможность долго пользоваться деньгами без процентов. На его продолжительность грейс- влияет расчетная дата.

В плане грейс-периода идеальны карты рассрочки. Срок, когда не начисляются проценты, может достигать 365-540 дней. Но они подходят только в случае необходимости средств на приобретение товаров. Причем длительная рассрочка действует не на все партнерские магазины. Еще продолжительный беспроцентный период у карты Восточного «Просто» (до 1825 дней) и МТС Деньги Zero (до 1100 дней).

Но лучшими назвать их нельзя, потому что они невыгодные, поскольку есть комиссия за обслуживание кредита – 30-50 ₽ в день. Чем дольше не возвращать долг, тем дороже обходится карта.

240 дней без процентов УБРиР

240 дней без процентов УБРиР оказалась в рейтинге лучших кредитных карт 2020 года не только по количеству дней льготного периода, но и другим причинам.

| Преимущества | Недостатки |

| Бесплатный выпуск | Не такой уж и большой кредитный лимит – до 299 000 рублей |

| Обслуживание карты без комиссии, если совершать покупки в расчетном периоде на сумму от 60 000 ₽ | Высокая комиссия за обслуживание, если не выполнять условие бесплатности – 599 ₽ в месяц |

| Отсутствие комиссионного сбора при снятии до 50 000 ₽ | Большая плата при снятии свыше 50 000 ₽ в месяц – 5,99% (не меньше 500 ₽) |

| Умеренный платеж – 3% от суммы долга | Повышение процентов на операции по выводу средств, на которую ЛП не распространяется, — 55,90%. |

| Одобрение кредитного лимита до 99 000 ₽ по паспорту | Доступ к лимиту – только на следующий день после получения продукта |

| Наличие кэшбэка – до 40% у партнеров, до 10% — за покупки по спецкатегориям, 1% — с остальных | Дорогие переводы на счета и карты в сторонние банки и УБРиР – 5,99% (минимум 500 ₽) |

| Возможность оформления кредитки с 19 лет | |

| Бесплатная доставка | — |

120 дней без платежей банка Открытие

Второй лучшей картой в этом сегменте мы считаем 120 дней без платежей, выпускаемой банком Открытие. Конечно, она не лишена минусов, но есть немало ЗА, чтобы оформить ее в 2020 году.

| Преимущества | Недостатки |

| Небольшая ставка – от 13,90% в год | Отсутствие доставки |

| Достаточно большой кредитный лимит – до 500 000 ₽ | Нет бонусных программ |

| Простота в оформлении. Для получения заемных средств на сумму до 100 000 рублей достаточно паспорта и ПТС/СТС или загранпаспорта | Плата за обслуживание дополнительной карты – 500 ₽ |

| Быстрое принятие решения | Комиссия за переводы – 3,9% + 390 ₽ |

| Бескомиссионное снятие наличных | Оформление только физическими лицами с 21 года и при наличии дохода от 15 000 ₽ |

| Длительный грейс-период – до 120 дней | — |

| Бесплатное обслуживание на простых условиях. Комиссию банк берет – 1 200 ₽ за год. Но он будет их возвращать каждый месяц по 100 ₽, если оплачивать товары на 5 000 ₽ | — |

| Небольшой ежемесячный платеж – 3% от величины долга | — |

Как работает льготный период кредитной карты

Время, в течение которого вы тратите кредитные средства на совершение покупок и оплату услуг, называется расчетным периодом. Банк отслеживает все ваши траты за это время, обычно равное 30 дням. По истечении этого срока наступает период оплаты, до конца которого вам необходимо полностью погасить образовавшуюся задолженность. В таком случае проценты за использование заемных средств не будут начислены. Как правило, платежный период длится от 20 до 30 дней, что в совокупности с расчетным периодом дает от 50 дней без процентов. Разберемся, как работает льготный период, на наглядном примере.

Вы получили и активировали кредитку 1 августа, а затем израсходовали за месяц 20000 рублей. Когда наступил сентябрь, расчетный период закончился. Финансовая организация формирует выписку, в которой уведомляет вас о потраченной сумме и общей задолженности. В нашем примере сумма равна 20000 рублей.

Затем наступает платежный период. Допустим, он равен 20 дням, следовательно, завершится к 21 сентября. Таким образом, указанный в рекламе льготный период по кредитной карте будет равен 51 дню. Чтобы не оплачивать начисленные проценты, просто внесите всю сумму задолженности до 21 сентября, т. е. до конца платежного периода.

Кроме того, вы можете совершать платежи в пределах кредитного лимита на протяжении всего периода без процентов. Если вернуться к нашему примеру – допустим, клиент истратил еще 10000 рублей до 21 сентября. Возвратив до этой даты все потраченные деньги в банк, вы освободите себя от уплаты процентов.

А что будет, если вы вдруг не успели погасить весь долг полностью, пока не начислялись проценты? Вам просто нужно будет внести минимальную сумму платежа (его размер зависит от условий конкретной кредитки). Если он составляет 5%, то вы вносите 1000 рублей, если 10% — придется заплатить 2000 рублей. Вдобавок к этому, вам придется оплатить проценты, начисленные на сумму долга.

С 1 сентября по 1 октября будет все еще длиться платежный период (до 21 сентября), кроме того, начинается второй расчетный период. Следовательно, 1 октября банк предоставит отчет, в котором укажет минимальный размер платежа и количество процентов, которые были начислены за использование заемными средствами. Применительно к нашему примеру – 20000 рублей, которые клиент потратил в первом расчетном периоде, минус 2000 рублей, которые были внесены в качестве минимального платежа 21 октября. Сюда же добавляются 10000 рублей, истраченные во втором расчетном периоде – получается сумма 28000 рублей. Размер минимального платежа, который нужно внести до 21 октября, будет рассчитываться исходя из этой суммы. Получается 2800 рублей и проценты, начисленные на величину оставшейся задолженности. Такая схема будет повторяться каждый месяц, пока весь долг перед банком не будет погашен.

Кроме того, клиенту важно знать, какие действия можно совершать во время льготного периода. Сюда относятся покупки, совершаемые через интернет или в магазинах с безналичным расчетом

Изредка действие беспроцентного периода распространяется на снятие наличных в банкомате. Переводы с кредитки на другие счета тоже, как правило, не относятся к льготным операциям. В некоторых банках и вовсе невозможно их производить.

Ряд банков не включает в беспроцентный период операции покупки электронной валюты и некоторые платежи через онлайн-банкинг.

7 место. 110 дней (Райффайзенбанк) — MasterCard

7 место

Крупный международный банк австрийского происхождения. Он обладает одним из самых высоких рейтингов надежности в Европе. 110 дней быстро выпускается и имеет длительный льготный период. При частых тратах ее обслуживание будет бесплатным.

Условия

У карты достаточно большой кредитный лимит.

Использование

Кредитка Райффайзена требует активного использования.

Бонусы

У партнеров банка можно получать скидки.

Надежность

Надежный банк с иностранным участием.

Доступность

Для небольшого лимита не требуется справка о доходах.

- Льготный период до 110 дней, на безналичную оплату

- Размер лимита до 600 000 рублей

- Процентная ставка от 29% годовых

- Бонусы за покупки скидки до 30% у партнеров банка

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость выпуска бесплатно

- Стоимость обслуживания бесплатно при тратах от 8 000 рублей в месяц, иначе — 150 рублей в месяц

- Способ оформления в отделении банка с онлайн-заявкой

- Сроки оформления моментально

Преимущества

- Выпуск в день обращения

- Можно оформить бесплатную дополнительную кредитку

- Простые условия бесплатного обслуживания

Недостатки

Высокие процентные ставки

Подробнее

Альфа Банк — 100 дней без процентов

Выбор пользователей

В кредитной карте со льготным периодом от Альфа-Банка есть много преимуществ, к тому же у карты «100 дней без процентов» одна из самых низких процентных ставок (11,99%). Для получения кредитки с лимитом до 50 000 рублей достаточно только паспорта, чтобы получить до 1 млн нужно предоставить еще справку о доходах, 2-НДФЛ и СНИЛС или водительские права.

С помощью кредитной карты с доставкой на дом вы можете делать покупки в интернете. Если вовремя погасите задолженность без комиссии, то не заплатите проценты банку в льготный период до 100 дней (в зависимости от карточки). Расплачивайтесь в магазине бесконтактной оплатой с помощью сервисов Apple Pay и Google Pay со своего смартфона.

Стоимость годового обслуживания составляет 1190 рублей, а снять наличные можно без процентов до 50 000 руб. в месяц. Все операции по счету, информации о покупках, платежи ЖКХ, штрафы ГИБДД и онлайн-чат с сотрудниками банка выполняются в удобном мобильном приложении «Альфа-Мобайл» или интернет-банке «Альфа-Клик».

Россельхозбанк| Вклады физических лиц 2020. Проценты

«Россельхозбанк» предлагает очень доходную линейку вкладов для физических лиц на 2020 год, проценты — до 8,45 % годовых в рублях. Традиционно у банка очень большое количество разнообразных программ. Все продукты вклада «Россельхозбанка» можно условно разделить по следующим категориям: с дополнительными взносами и расходными операциями, с капитализацией и ежемесячным снятием процентов, инвестиционная программа с повышенными ставками, акционная линейка, специальные льготные программы для пенсионеров, вклады в иностранной валюте, продукты вклада в рамках пакета услуг «Премиум».

В среднем сумма открытия небольшая — от 500 до 50 000 рублей. Срок вклада можно выбрать в различном диапазоне — от краткосрочных (31 день) до долгосрочных (до четырёх лет). Банк вполне стабильный и надёжный, пользуется заслуженной популярностью у населения России. Кстати, все вклады в «Россельхозбанке» застрахованы государством на сумму депозита до 1,4 миллиона рублей (банк является участником государственной системы страхования вкладов с 14 марта 2005 года). Поэтому можете «спать спокойно» — Вашим сбережениям ничего не угрожает.

Нужно отметить, что в некоторых программах условиями договора предусмотрены надбавки к ставке при дистанционном открытии вклада.

3 место. Кредитная (Эс-Би-Ай Банк) — MasterCard

3 место

Японско-российский банк, который обслуживает своих клиентов через интернет и выездных специалистов. Он стремится предложить удобные услуги разным категориям клиентов. Первый льготный период у кредитки Эс-Би-Ай банка составляет 125 дней, последующие — 100 дней. Карта недорого обслуживается и предлагает бонусную программу с гибкими условиями.

Условия

У карты доступен большой кредитный лимит.

Использование

Кредитка рассчитана на активные траты.

Бонусы

Кэшбэк зависит от суммы трат по карте.

Надежность

Достаточно надежный международный банк.

Доступность

Для оформления требуется справка о доходах.

- Льготный период до 125 дней, на безналичную оплату

- Размер лимита до 1 000 000 рублей

- Процентная ставка 25,9% годовых

- Бонусы за покупки баллы Круги — 3%, 5% или 10% в специальных категориях, 1% за остальные покупки, можно компенсировать любые траты по карте

- Дополнительные возможности бесконтактная оплата

- Стоимость выпуска бесплатно

- Стоимость обслуживания бесплатно при сумме трат от 5 000 рублей в месяц, иначе — 299 рублей в месяц

- Способ оформления онлайн с доставкой на руки

- Сроки оформления 3-5 дней

Преимущества

- Доставка в крупных городах России

- Крупный кэшбэк в популярных категориях

- Бесплатное обслуживание при активном использовании

Недостатки

- Высокие процентные ставки

- Категории кэшбэка зависят от трат в месяц

Подробнее

5 место. 120 под ноль (Росбанк) — MasterCard

5 место

Росбанк входит в международную группу Societe Generale. Его цель — дать клиенту удобный и понятный способ получить любые банковские услуги. Кредитка этого банка предлагает длительный льготный период и крупный кредитный лимит. Каких-либо других бонусов у нее нет.

Условия

Льготный период действует на все покупки.

Использование

Карта подойдет для активного использования.

Бонусы

Бонусы за покупки не предусмотрены.

Надежность

Надежный банк в крупной международной группе.

Доступность

Для оформления может потребоваться справка о доходах.

- Льготный период до 120 дней, на безналичную оплату

- Размер лимита до 1 000 000 рублей

- Процентная ставка от 25,9% годовых

- Бонусы за покупки нет

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay и Google Pay

- Стоимость выпуска бесплатно

- Стоимость обслуживания бесплатно при сумме трат от 15 000 рублей в месяц, иначе — 99 рублей в месяц

- Способ оформления в отделении банка с онлайн-заявкой

- Сроки оформления 3-5 дней

Преимущества

- Доступен большой кредитный лимит

- Недорогое обслуживание в месяц

- Небольшой лимит можно получить по паспорту

Недостатки

Отсутствуют бонусы за покупки

Подробнее

2 Уральский банк реконструкции и развития – «Хочу больше»

Кредитная карта «Хочу больше» от Уральского банка реконструкции и развития – неплохой вариант, который удачно сочетает в себе длинный льготный период, приятный лимит и среднюю процентную ставку. Получить можно до 700 000 рублей. Обслуживание карты в год стоит 2400 рублей. Можно подключить ежемесячное списание по 250 рублей, но при тратах не менее 15 000 рублей обслуживание бесплатно.

Льготный период по кредитке – до 120 дней, что вполне неплохо. Причем он действует и на покупки, и на получение налички. По его окончании применяется годовая ставка, которая варьируется от 17 до 28,5% годовых. Отличительная особенность кредитки – в очень маленьком минимальном платеже: нужно отдать всего 1%+проценты, чтобы не заработать просрочку. Без минимальной суммы платежа. Удобно, если в данный момент у вас будут проблемы с деньгами. Удобно, что можно снимать наличку без комиссии, но только в пределах 50 000 рублей. Затем придется платить 5,99%, но не менее 500 рублей.

10 Уральский банк реконструкции и развития – «240 дней без процентов»

Главная отличительная черта кредитной карты Уральского банка реконструкции и развития – огромный льготный период длиной до 240 дней. Кредитный лимит довольно большой, он составляет от 30 000 до 700 000 рублей. Процентная ставка варьируется от 17 до 28,5%. Отдельный процент назначен на операции снятия наличных: за это придется доплачивать 55,9% годовых. С учетом того, что такие операции не попадают в льготный период, карта абсолютно невыгодна для получения налички.

Зато радует кэшбек до 10% в зависимости от категории, в которой вы тратите деньги. У партнеров банка же можно получить до 40% возврата. Увы, у кредитной карты довольно дорогое обслуживание – его стоимость может достигать 7188 рублей. Сниматься будет по 599 рублей в месяц, если не тратить как минимум 60 000 рублей за этот период. Также не радует карта и высокими комиссиями за снятие наличных: при сумме свыше 50 000 рублей будет начисляться 5,99%, но не меньше 500 рублей.

Зачем это нужно банку?

Финансовые организации активно предлагают кредитки, у которых действует льготный беспроцентный период. Они делают это по ряду причин:

- В целях рекламы. Один из самых действенных способов прорекламировать свой продукт – дать клиенту попользоваться бесплатно. Потребители, опробовавшие услугу на себе, впоследствии будут обращаться к уже известному им кредитору. Клиенты, оценившие период льготный по карте, не являются исключением.

- В целях наращивания клиентской базы у развивающихся небольших банков. Как правило, крупные организации одобряют кредитки далеко не всем потенциальным заемщикам – только тем, кто уже зарекомендовал себя как надежный клиент. Мелкие и малоизвестные банки, напротив, готовы предложить свои услуги любому. Расчет строится на том, что клиент допустит просрочку платежа, и ему будут начислены проценты за весь период пользования кредитными средствами. Кстати, размер процентной ставки тоже может служить индикатором – у крупных и широко известных банков ставка по кредиту заметно ниже, чем у тех компаний, которые только появились на финансовом рынке.

- Параллельно с действием грейс-периода с клиента взимается солидная плата за годовое обслуживание. В некоторых организациях она достигает 50 рублей, если есть хотя бы небольшая задолженность, что приводит к ощутимым расходам. Обычно банки предоставляют кредитки с фиксированной суммой за обслуживание, которая взимается раз в год или в месяц, либо вообще не берут с клиентов денег за обслуживание пластика.