Как открыть валютный счет в альфа банке?

Содержание:

- Дополнительные услуги для бизнеса в Альфа-Банке

- Тарифы и стоимость услуг

- Документы для открытия счета в Альфа-Банке

- Открыть счет

- Сводка по кредиту

- Тарифы РКО Альфа банка

- Где лучше открыть валютный счет физическому лицу: платежные системы

- Достоинства и недостатки кредиток Газпромбанка

- Клиентская поддержка

- Открыть счет

- Можно ли использовать для оплаты ПВ

Дополнительные услуги для бизнеса в Альфа-Банке

Помимо расчетно-кассового обслуживания, Альфа-Банк предлагает дополнительные услуги для бизнеса.

Торговый эквайринг

При подключении торгового эквайринга предусмотрена бесплатная установка терминала.

На тарифе со ставкой 1,9% терминал предоставляется бесплатно, но при среднем обороте менее 500 000 рублей банк возьмет комиссию в размере 750 рублей за каждое устройство.

Ставка по второму тарифу составляет 2,1%. Если средний оборот составит более 200 000 рублей, за терминал платить не придется. В противном случае комиссия составит 490 рублей за каждую выданную единицу.

Зарплатный проект

Зарплатный проект в Альфа-Банке не предусматривает комиссии за выпуск и доставку карт, перечисление зарплаты и годовое обслуживание. Подключить услугу можно в режиме онлайн.

Преимущества для держателей зарплатных карт Альфа-Банка:

- выгодная ставка при оформлении кредита;

- дополнительный доход — 6% годовых на остаток;

- широкая сеть банкоматов и терминалов банков-партнеров;

- выпуск премиальных карт с привилегиями для руководителей.

Валютный контроль

В Альфа-Банке для каждой организации предусмотрен персональный валютный контролер, который может дать развернутую консультацию. Комиссия банка зависит от вида операции по валютному контролю, а также от тарифа расчетного счета.

Онлайн-касса

Стоимость онлайн-кассы в Альфа-Банке зависит от модели и количества функций. Цена составляет от 15 000 до 31 000 рублей.

Пакет услуг «Касса под ключ» включает бесплатную доставку, онлайн-настройку, обучение основным операциям, регистрацию кассы в ФНС, договор оператора фискальных данных сроком на 1 год, техническую поддержку. Стоимость пакета — 8900 рублей.

Кредит и овердрафт

Альфа-Банк предлагает несколько видов кредитов для бизнеса:

- Кредит на бизнес-цели. Для малого и среднего бизнеса сумма кредита без залога составляет от 300 000 до 10 000 000 рублей по ставке от 14 до 17% годовых. Условия кредитования для крупных компаний рассматриваются в индивидуальном порядке.

- Овердрафт. От 300 000 до 10 000 000 рублей без залога по ставке от 13,5% до 16,5% годовых. При подключении услуги списывается комиссия в размере 1% от суммы лимита.

- Возобновляемая кредитная линия без залога. Лимит кредитования — от 500 000 до 10 000 000 рублей по ставке 18%. Лимит доступен в течение 12 месяцев со дня выдачи.

Банковские гарантии

Альфа-Банк предлагает следующие виды банковских гарантий:

- для участия в тендере;

- на исполнение обязательств по договору;

- на возврат авансового платежа.

Сумма гарантии составляет до 30 000 000 рублей по ставке 3% годовых. Гарантия предоставляется на 24 месяца. Открытие расчетного счета и оформление залога не требуются. Возможно оформление в режиме онлайн.

Депозиты

Альфа-Банк предлагает клиентам линейку депозитных продуктов:

- Бесплатный расчетно-накопительный счет для оплаты налогов с ежедневным начислением процентов на остаток. Ставка составляет от 0,5 до 3% в зависимости от размещенной суммы.

- Депозиты в интернет-банке. Срок размещения — от одного дня. Минимальная сумма — 50 000 рублей.

- Остаток на расчетном счете. Ставка — до 4% в зависимости от выбранного пакета услуг.

Тарифы и стоимость услуг

Ввиду того, что показатели деятельности для каждого предприятия индивидуальны, «Альфа-Банк» разработал несколько вариантов тарифных планов для бизнеса. В каждый из них включено бесплатное пользование сервисами ДБО, а также платежи без дополнительной финансовой нагрузки в бюджет и бизнес-клиентам кредитного учреждения.

В текущем году коммерческие организации вправе подключить один из следующих пакетов услуг:

-

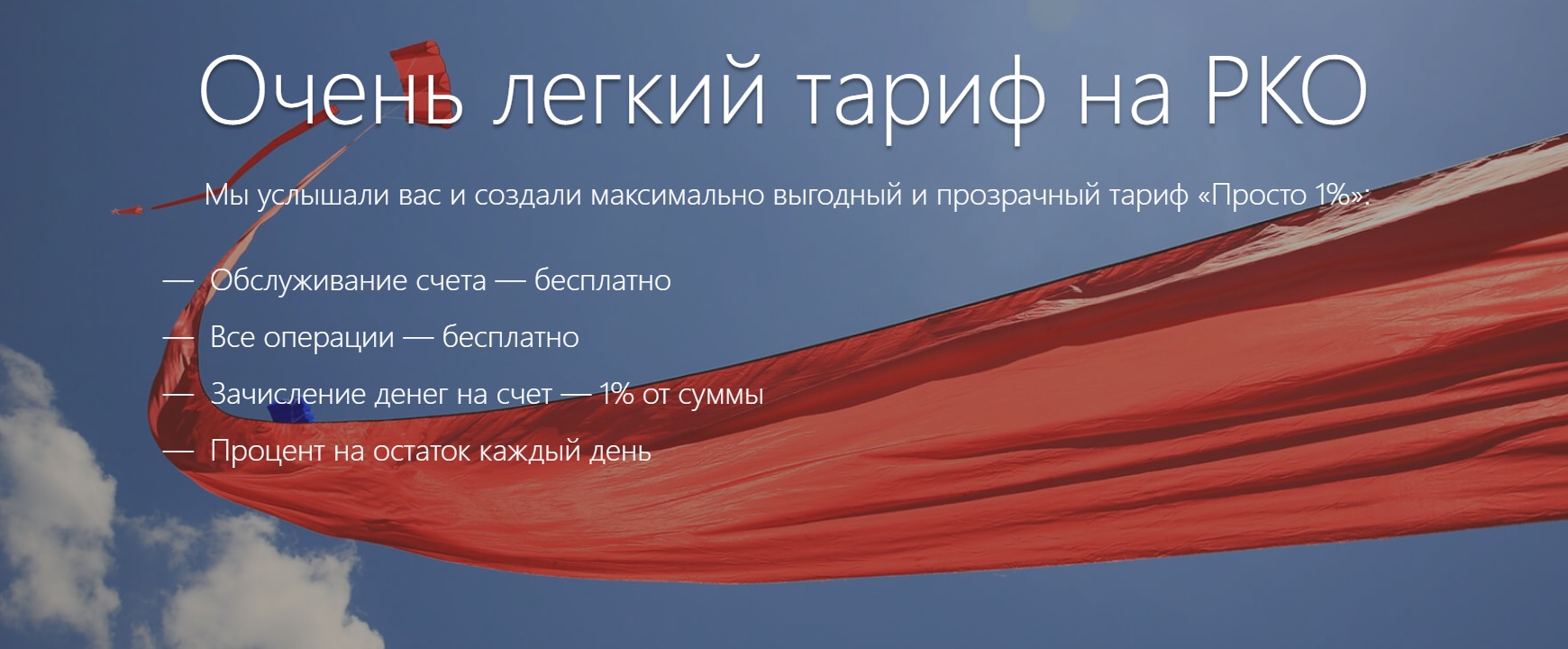

«Просто 1%» – идеальное решения для компаний с небольшим оборотом:

- обслуживание обходится в 1% от величины поступлений финансовых ресурсов на счёт (ежемесячно).

- комиссия за зачисление средств составляет 1% от суммы.

- переводы юр. лицам осуществляются бесплатно и без каких-либо ограничений.

- за переводы физ. лицам не придется платить, если общая сумма операций не превысит 6 млн. руб. в месяц. В противном случае банк будет взимать комиссию в размере 10% (минимум 100 руб.).

- без дополнительной платы допускается снятие наличных с бизнес-карты в пределах 1,5 млн. руб. в месяц, далее – 10%.

-

«Лучший старт» предназначен для начинающих бизнесменов:

- стоимость ежемесячного обслуживания равна 0 руб.

- комиссия за внесение наличных по карте “Альфа-Бизнес” – 0,5% от суммы.

- комиссия за снятие денег с бизнес-карты составляет 3% (но не менее 129 руб.)

- ежемесячно можно бесплатно осуществлять 3 платежа партнерам (юр. лица и ИП) в другие банки. Далее – 99 руб. за каждую операцию.

- со счета ИП на личный счет можно ежемесячно переводить до 100 тыс. руб. без дополнительной финансовой нагрузки, далее размер комиссии – от 1,5%.

-

«Удачный выбор» – для предприятий, осуществляющих большое количество денежных переводов:

- обслуживание счета стоит 1690 руб. в месяц. (16 900 руб. за год).

- переводы юр. лицам и ИП: первые 10 – бесплатно, далее – 25 руб. за каждую операцию.

- переводы физ. лицам: в зависимости от суммы операции – от 0,5% (до 200 тыс. руб. в месяц) до 10% (более 3 млн. руб.). Минимальная комиссия независимо от процента составляет 100 руб.

- бесплатное внесение наличных до 500 тыс. руб. в месяц (с карты). Далее комиссия – 0,2%. Если сумма будет внесена на счет через кассы банка – 0,3% (не менее 300 руб.).

- снятие денежных средств: размер комиссии зависит от способа (по карте или в кассе банка) и суммы – варьируется в диапазоне от 1% (до 200 тыс. руб., при этом мин. комиссия – 159 руб.) до 11% (более 3 млн. руб).

- оформление чековой книжки, выпуск одной карты «Альфа-Бизнес» или виртуального платежного средства не сопровождается дополнительной финансовой нагрузкой.

-

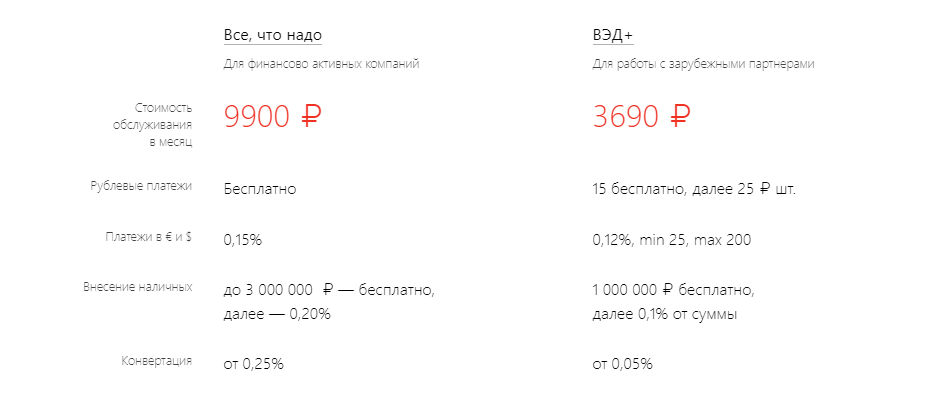

«ВЭД+» – надежный помощник в ведении внешнеэкономической деятельности и сотрудничества с зарубежными партнерами. Удобные сервисы позволяют формировать валютные выписки, ускорить процесс прохождения таможни, заполнить документы валютного контроля, обеспечить покупку и продажу иностранной валюты в режиме реального времени.

- за обслуживание счета взимается плата в размере 3690 руб. в месяц (36 900 руб. за 12 месяцев).

- внесение наличных с использованием бизнес-карты до 1 млн. руб./мес. обходится в 0 руб., далее – 0,1%. Если операция была выполнена через кассы банка, комиссия составит 0,3% (мин. 300 руб.).

- первые 15 платежей в месяц – бесплатно, затем – 25 руб. за каждую операцию.

- за снятие денежных средств предусмотрена комиссия, размер которой может составлять от 0,75% до 10,5% – в зависимости от способа снятия и суммы.

- внешние переводы в долларах и евро на счета юр. лиц и физ. лиц совершаются бесплатно. В остальных случаях – 0,12% (мин. – 25, макс. – 200).

- СМС-оповещения и платежи через мобильный банк обходятся в 0 руб.

- ежемесячно можно переводить до 300 тыс. руб. на личный счет без комиссии.

-

«Все, что надо» – для компаний с высоким уровнем финансовой активности:

-

- стоимость месячного обслуживания составляет 9 900 руб.

- комиссия за переводы юр. лицам и ИП отсутствует.

- переводы физ. лицам до 500 тыс. руб. обходятся бесплатно, далее – комиссия, размер которой зависит от суммы (мин. 1,5%, не менее 100 руб.)

- плата за внесение наличных на счет посредством бизнес-карты и в кассах банка составляет 0 руб.

- бесплатное снятие денежных средств до 500 тыс. руб. в месяц с помощью физической карты (виртуальная – 2,5%, мин. 250 руб.). В случае превышения данной суммы предусмотрена комиссия, размер которой зависит от суммы и способа совершения операции – от 3% до 11%.

-

Документы для открытия счета в Альфа-Банке

По закону расчетный счет открывается только при наличии документов.

Документы для открытия счета ИП

Документы, необходимые для открытия расчетного счета индивидуального предпринимателя

- Паспорт.

- Лицензии на право осуществления деятельности (если необходимо).

- Нотариально заверенная карточка с образцами подписей и оттисков печати.

- Свидетельство ОГРНИП.

- ИНН.

Документы для открытия счета ООО

Документы, необходимые для открытия счета юридическим лицом:

- Устав.

- Свидетельство ОГРН.

- Документы, подтверждающие полномочия директора и его личность.

- Документы, подтверждающие полномочия работников с правом распоряжаться средствами на счете.

- Сведения о деловой репутации.

Банк может запрашивать любые документы, связанные с финансовым положением, деловой репутацией.

Открыть счет

Документы, необходимые для открытия счета

Индивидуальным предпринимателям

PDFСписок документов для открытия расчетного счета ИП478,9 КБ

PDFСписок документов для открытия расчетного счета адвокатам, нотариусам, арбитражным управляющим, патентным поверенным224,6 КБ

Юридическим лицам — резидентам

PDFСписок документов для открытия расчетного счета ООО, АО, Товарищества401,6 КБ

PDFСписок документов для открытия расчетного счета ФГУП, ГУП, МУП401,1 КБ

PDFСписок документов для открытия расчетного счета общественной организации, движения, фонда, учреждения, политической партии, религиозной организации, некоммерческого партнерства, учреждения, организации, социального или благотворительного фонда, ассоциации, союза403,7 КБ

Юридическим лицам — нерезидентам

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, кроме филиалов и представительств, зарегистрированных на территории РФ407,6 КБ

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, действующему в лице филиала и представительства, зарегистрированного на территории РФ407 КБ

PDFСписок документов для открытия расчетного счета посольству, консульству, а также иному дипломатическому и приравненному к нему представительству иностранного государства484,7 КБ

PDFСписок документов для открытия расчетного счета международной организации или обособленному подразделению международной организации для совершения операций этим обособленным подразделением (филиалом, представительством), находящимся на территории РФ408,8 КБ

Специальные банковские счета

PDFСписок документов для открытия специального банковского счета312,1 КБ

Документы для заполнения при открытии счета

DOCГлоссарий19,3 КБ

DOCПодтверждение о присоединении (для ИП)(действует с 24 ноября 2020)65,8 КБ

DOCПодтверждение о присоединении (для ИП)244,1 КБ

DOCПодтверждение о присоединении (для нерезидента РФ)(действует с 24 ноября 2020)69,7 КБ

DOCПодтверждение о присоединении (для нерезидента РФ)248,9 КБ

DOCПодтверждение о присоединении (для резидента РФ)(действует с 24 ноября 2020)65,5 КБ

DOCПодтверждение о присоединении (для резидента РФ)243,6 КБ

DOCСведения о структуре и персональном составе органов управления36 КБ

DOCDETAILS OF INDIVIDUAL BENEFICIAL OWNER40,2 КБ

Сведения о физическом лице, которое прямо или косвенно владеет Юридическим лицом/ контролирует действия ИП

DOCСведения о физическом лице — бенефициарном владельце для юридических лиц23 КБ

DOCСведения о физическом лице — бенефициарном владельце для индивидуальных предпринимателей24 КБ

Сведения о лице, к выгоде которого действует компания / ИП, в том числе на основании договора или иного документа

DOCСведения о выгодоприобретателе юридическом лице14,8 КБ

DOCСведения о выгодоприобретателе индивидуальном предпринимателе18,4 КБ

DOCСведения о выгодоприобретателе физическом лице17,8 КБ

Договор РКО

PDFПравила электронного документооборота в территориальных подразделениях АО «АЛЬФА-БАНК» (действуют с 1 декабря 2020)296,8 КБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 1 декабря 2020)1,5 МБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 16 ноября 2020)1,4 МБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 13 ноября 2020)1,5 МБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 12 октября 2020)2,1 МБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 25 июня 2020)545,6 КБ

PDFПеречень сведений и документов, предоставляемых банку в целях установления и идентификации лиц, к выгоде которых действует клиент234,8 КБ

Приложения к Договору РКО

PDFПриложение № 10 к Договору о расчетно-кассовом обслуживании в АО «АЛЬФА-БАНК», утвержденному Приказом АО «АЛЬФА-БАНК» От 20.02.2020 г. № 163156,6 КБ

DOCЗаявление о переводе расчетного счета на обслуживание по договору о расчетно-кассовом обслуживании в АО «АЛЬФА-БАНК» (Приложение № 1а к Договору)123,5 КБ

DOCУведомление об акцепте платежных требований по счету (Приложение № 3 к Договору)46,5 КБ

DOCРаспоряжение на исполнение инкассовых поручений в валюте Российской Федерации (Приложение № 4 к Договору)49,5 КБ

DOCЗаявление об изменении порядка представления выписок по счету и приложений к ним (Приложение № 5 к Договору)39 КБ

DOCЗаявление о применении/ изменении Кодового слова (Приложение № 6 к Договору)17,5 КБ

Договор об осуществлении расчетов по переводам денежных средств посредством банкоматов Альфа-Банка с функцией cash-in

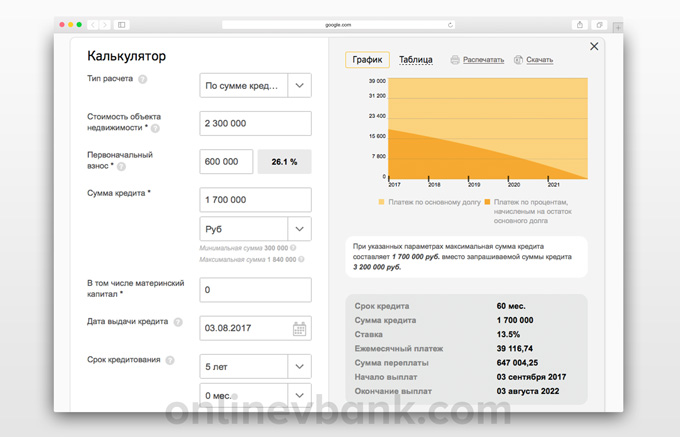

Сводка по кредиту

Тарифы РКО Альфа банка

Надежный банк России – Альфа банк предлагает своим клиентам несколько тарифных пакетов на выбор с бесплатными базовыми услугами и дополнительными опциями, подключаемыми на платной основе по желанию клиента.

|

Название |

Стоимость обслуживания в месяц, руб |

Переводы юрлицам и ИП в интернет-банке |

Переводы физлицам в месяц |

| «Просто 1 процент» |

1% от поступлений до 1 млн ₽ в месяц, 2% — до 3 млн ₽, 3% — от 3 млн ₽ |

бесплатно |

бесплатно до 6 млн ₽ |

| «Лучший старт» |

490 |

3 бесплатно, далее 50 ₽ шт. |

до 150 000 ₽ — 0,5% + 50 ₽ за перевод, до 150 000 ₽ — 0 ₽ для ИП на личный счёт в Альфа-Банке |

| «Удачный выбор» |

1 690 |

10 бесплатно, далее 25 ₽ шт. |

до 150 000 ₽ — 0,5% +25 ₽ за перевод, до 150 000 ₽ — 0 ₽ для ИП на личный счёт в Альфа-Банке |

| «ВЭД +» |

3 690 |

15 бесплатно, далее 25 ₽ шт. |

до 150 000 ₽ — 0,5% +25 ₽ за перевод, до 150 000 ₽ — 0 ₽ для ИП на личный счёт в Альфа-Банке |

| «Все что надо» |

9 900 |

бесплатно |

до 300 000 ₽ — 0,5% +25 ₽ за перевод, до 300 000 ₽ — 0 ₽ для ИП на личный счёт в Альфа-Банке |

Условия тарифа «Лучший старт»

Тариф «Лучший старт» разработан для новичков в бизнесе или для уже работающих ИП с небольшими оборотами.

Условия тарифа:

Где лучше открыть валютный счет физическому лицу: платежные системы

Желающим открыть зарубежный счет для физических лиц мы рекомендуем обратить внимание также на платежные системы. Чем они отличаются от банков и в чем их преимущества?. Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран

Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран. Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Однако это совершенно не означает, что они менее надежные, чем банки, особенно инвестиционные банки. В некоторых случаях их можно считать даже более надежными. Многие из них не занимаются одалживанием денег или игрой на фондовых рынках, что очень рискованно и может привести к банкротству. К тому же, платежные сервисы открывают счета новым клиентам значительно быстрее, чем зарубежные банки, и требуют меньше документов.

Выбирая, где открывать счет – в классическом банке или платежной системе – нужно решить, с какой целью вы хотите открыть валютный счет. Если речь идет о небольших суммах, частых платежах и высокорисковой деятельности, то быстрее и выгоднее будет открыть счет в платежном сервисе. Если речь идет о сохранении средств, о депозитах и диверсификации, то лучше выбрать банк.

Если ваша цель – взаиморасчеты, то выбирая платежную систему, убедитесь, что она осуществляет платежи в те страны, которые вам необходимо. Также не все из небанковских финансовых учреждений могут проводить платежи на крупные суммы. Это тоже нужно учитывать.

Многие платежные системы были основаны в Лондоне. И это неудивительно, ведь именно в Великобритании сосредоточено множество стартапов в сфере финансовых технологий. В целом, только в Европе лицензии имеют более 300 платежных систем. А еще есть Азия (сингапурские и гонконгские платежные системы), США, Канада и т.д. Самостоятельно сделать лучший выбор из всего этого разнообразия непросто.

Россиянам, украинцам и гражданам других стран СНГ, желающим открыть валютный счет за рубежом, мы рекомендуем присмотреться в первую очередь к британской и литовской платежных системам. Клиенты этих учреждений могут открывать мультивалютные счета, осуществлять переводы SEPA, SWIFT и другие, оформлять карты и т.д.

Мы готовы бесплатно подобрать для вас подходящую платежную систему или банк для открытия иностранного счета. Каждая платежная система, которую мы вам порекомендуем, прошла проверку нами на уровень надежности, и речь идет не только о наличии лицензии, но и о репутации в сети и отзывах наших клиентов. Мы отталкиваемся не просто от теории – у нас есть более чем десятилетний опыт работы с множеством банков и платежных систем. Мы знаем, насколько та или иная платежная система будет соответствовать вашим целям и потребностям.

Напоследок хотелось бы подытожить: никогда не ограничивайтесь одним валютным счетом, так как это очень рискованно. Мы подберем для вас наилучшие решения, просто напишите нам на электронный адрес: info@offshore-pro.info или позвоните по телефонам, указанным вверху страницы.

Для чего нужен валютный счет?

Зарубежный счет в первую очередь убережет ваши накопления от рисков в родной стране. В целом, он может быть открыт для самых разных целей, например, для проведения взаиморасчетов за границей, инвестирования, получения доступа к услугам, недоступным в вашей стране проживания.

Что нужно для открытия валютного счета для физических лиц?

Чтобы открыть валютный счет за границей, физическому лицу нужно выбрать подходящий надежный банк, который будет предоставлять нужные вам услуги. Пакет документов зависит от конкретной страны и банка. Если хотите открыть счет как можно быстрее и проще, и получить что-то максимально современное – выбирайте платежные системы. Если нужно больше солидности или вы хотите открыть депозит – выбирайте банки.

В каком банке выгоднее открыть валютный счет?

Выбирать банк нужно исходя из ваших целей открытия валютного счета за рубежом. Какие услуги вам нужны? Готовы ли вы ехать за границу или хотите открыть счет через Интернет? В каких валютах вы заинтересованы? Готовы ли вы внести определенную сумму при открытии счета? От ответов на все эти и другие вопросы и будет зависеть выбор иностранного банка для открытия валютного счета на физическое лицо.

Достоинства и недостатки кредиток Газпромбанка

Клиентская поддержка

При возникновении любых вопросов, касающихся подключения и работы в сервисе Альфа Банк Бизнес Онлайн, можно воспользоваться любым из предложенных способов связи:

- для решения трудностей с авторизацией, установкой и работоспособности приложения звонить на номер +375 17 229-74-44 или по электронной почте abm_help@alfa-bank.by;

- 7464 для мобильных операторов МТС, А1;

- 8 801 100 64 64 — со стационарного телефона;

- +375 29 700 64 64 — при нахождении за рубежом.

На официальном сайте в правом нижнем углу доступен чат с менеджером компании. Задать вопрос можно по любому вопросу, касающемся работы интернет банкинга для ведения бизнеса.

Открыть счет

Документы, необходимые для открытия счета

Индивидуальным предпринимателям

PDFСписок документов для открытия расчетного счета ИП478,9 КБ

PDFСписок документов для открытия расчетного счета адвокатам, нотариусам, арбитражным управляющим, патентным поверенным224,6 КБ

Юридическим лицам — резидентам

PDFСписок документов для открытия расчетного счета ООО, АО, Товарищества401,6 КБ

PDFСписок документов для открытия расчетного счета ФГУП, ГУП, МУП401,1 КБ

PDFСписок документов для открытия расчетного счета общественной организации, движения, фонда, учреждения, политической партии, религиозной организации, некоммерческого партнерства, учреждения, организации, социального или благотворительного фонда, ассоциации, союза403,7 КБ

Юридическим лицам — нерезидентам

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, кроме филиалов и представительств, зарегистрированных на территории РФ407,6 КБ

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, действующему в лице филиала и представительства, зарегистрированного на территории РФ407 КБ

PDFСписок документов для открытия расчетного счета посольству, консульству, а также иному дипломатическому и приравненному к нему представительству иностранного государства484,7 КБ

PDFСписок документов для открытия расчетного счета международной организации или обособленному подразделению международной организации для совершения операций этим обособленным подразделением (филиалом, представительством), находящимся на территории РФ408,8 КБ

Специальные банковские счета

PDFСписок документов для открытия специального банковского счета312,1 КБ

Документы для заполнения при открытии счета

DOCГлоссарий19,3 КБ

DOCПодтверждение о присоединении (для ИП)(действует с 24 ноября 2020)65,8 КБ

DOCПодтверждение о присоединении (для ИП)244,1 КБ

DOCПодтверждение о присоединении (для нерезидента РФ)(действует с 24 ноября 2020)69,7 КБ

DOCПодтверждение о присоединении (для нерезидента РФ)248,9 КБ

DOCПодтверждение о присоединении (для резидента РФ)(действует с 24 ноября 2020)65,5 КБ

DOCПодтверждение о присоединении (для резидента РФ)243,6 КБ

DOCСведения о структуре и персональном составе органов управления36 КБ

DOCDETAILS OF INDIVIDUAL BENEFICIAL OWNER40,2 КБ

Сведения о физическом лице, которое прямо или косвенно владеет Юридическим лицом/ контролирует действия ИП

DOCСведения о физическом лице — бенефициарном владельце для юридических лиц23 КБ

DOCСведения о физическом лице — бенефициарном владельце для индивидуальных предпринимателей24 КБ

Сведения о лице, к выгоде которого действует компания / ИП, в том числе на основании договора или иного документа

DOCСведения о выгодоприобретателе юридическом лице14,8 КБ

DOCСведения о выгодоприобретателе индивидуальном предпринимателе18,4 КБ

DOCСведения о выгодоприобретателе физическом лице17,8 КБ

Договор РКО

PDFПравила электронного документооборота в территориальных подразделениях АО «АЛЬФА-БАНК» (действуют с 1 декабря 2020)296,8 КБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 1 декабря 2020)1,5 МБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 16 ноября 2020)1,4 МБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 13 ноября 2020)1,5 МБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 12 октября 2020)2,1 МБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 25 июня 2020)545,6 КБ

PDFПеречень сведений и документов, предоставляемых банку в целях установления и идентификации лиц, к выгоде которых действует клиент234,8 КБ

Приложения к Договору РКО

PDFПриложение № 10 к Договору о расчетно-кассовом обслуживании в АО «АЛЬФА-БАНК», утвержденному Приказом АО «АЛЬФА-БАНК» От 20.02.2020 г. № 163156,6 КБ

DOCЗаявление о переводе расчетного счета на обслуживание по договору о расчетно-кассовом обслуживании в АО «АЛЬФА-БАНК» (Приложение № 1а к Договору)123,5 КБ

DOCУведомление об акцепте платежных требований по счету (Приложение № 3 к Договору)46,5 КБ

DOCРаспоряжение на исполнение инкассовых поручений в валюте Российской Федерации (Приложение № 4 к Договору)49,5 КБ

DOCЗаявление об изменении порядка представления выписок по счету и приложений к ним (Приложение № 5 к Договору)39 КБ

DOCЗаявление о применении/ изменении Кодового слова (Приложение № 6 к Договору)17,5 КБ

Договор об осуществлении расчетов по переводам денежных средств посредством банкоматов Альфа-Банка с функцией cash-in

Можно ли использовать для оплаты ПВ

Использование маткапитала для оплаты ПВ допускается. Но на практике возникает проблема, так как Пенсионный фонд без подписанного кредитного договора не перечисляет деньги, а все соглашения, в свою очередь (по стандартной процедуре), подписываются после внесения взноса.

ПВ обычно оплачивается продавцу и уменьшает недостающую сумму для покупки. Но законодательство РФ запрещает Пенсионному фонду напрямую переводить деньги продавцу, а только организации-кредитору.

Также существует большая проблема в том, что перечисление проходит не сразу, а в течение нескольких месяцев после оформления сделки и подписания кредитного договора. Другими словами на дату выдачи взнос из средств маткапитала не может быть использован, и Сбербанк должен профинансировать полную стоимость жилья под гарантию того, что через несколько месяцев ПФР перечислит сумму, равную сумме ПВ.

Еще закон требует, помимо кредитного, предоставить в ПФР ипотечный договор, который зарегистрирован должным образом в Госреестре. Здесь также возникают противоречия, так как по стандартной схеме выдачи это возможно лишь после уплаты первого взноса.

Поэтому далеко не все банки предоставляют возможность использовать средства маткапитала в качестве первого вноса. Сбербанк эту возможность предоставляет. В этом случае используется особая схема оформления, поэтому заемщику нужно заранее заявлять о том, что он хочет использовать семейный капитал для оплаты взноса и предоставить копии справки с Пенсионного фонда о сумме остатка.

В случае отказа для заемщика есть другой выход – внести минимальный размер ПВ за счет собственных средств, а после перевода ПФР в счет погашения долга, написать заявление на пересчет сделки. Так как уменьшится сумма, соответственно будет снижен платеж и переплата.