Фондовый рынок и фондовая биржа

Содержание:

Участники фондового рынка

Чтобы полностью понимать структуру фондового рынка, необходимо рассказать об его участниках.

Всех их можно разделить на несколько крупных групп:

- эмитенты – это те, кто выпускают акции и облигации в обращение;

- инвесторы и трейдеры – лица, которые покупают и продают активы;

- посредники – это брокеры, дилеры и маркетмейеры, в задачу которых входит допуск на биржу инвесторов и обеспечение ликвидности финансовых инструментов ;

- инфраструктурные организации – обеспечивают непосредственно деятельность механизма биржи.

В роли эмитента могут выступать государства, муниципалитеты и частные компании. Акции размещаются на бирже в ходе IPO – именно так называется первичная эмиссия ценных бумаг. Дополнительный выпуск бумаг именуется SPO.

В роли инвесторов на фондовом рынке могут выступать:

- частные лица – самая широкая категория участников, в нее входят как крупные инвесторы уровня Баффетта , Сороса или Питера Линча, так и мелкие игроки;

- юридические лица – различные банки, брокеры, трасты, фирмы и организации;

- инвестиционные фонды – в том числе хедж-фонды, ПИФы и ETF;

- государство – так, РФ в лице Росимущества обладает крупными пакетами акций в Газпроме , Лукойле, Роснефти и массе других компаний;

- муниципальные образования – так, Башкирии принадлежит контрольный пакет Башнефти, а Татарии – Татнефти.

В роли посредников выступают:

- брокеры – обеспечивают допуск на торги физических лиц и организаций;

- дилеры – приобретают акции и облигации на себя и перепродают их частным инвесторам;

- маркетмейкеры – крупные участники рынка, как правило, представители эмитента, которые поддерживают спрос и предложение, активно участвуя в сделках большими пакетами.

Непосредственно работу фондового рынка обеспечивают:

- биржа – площадка, где проводятся торги, примеры бирж: Московская , Нью-Йоркская, Насдак;

- клиринговая палата – организация, которая обеспечивает «стык» сделок, т.е. сводит непосредственно покупателя и продавца;

- депозитарий – ведет учет количества ценных бумаг и обеспечивает их сохранность и действительность;

- реестродержатель – записывает, кто является владельцем бумаг и в каком количестве они ему принадлежат.

CashToYou — Займы на карту от 18 лет

«Восточный Банк» – Страхование Кредита и Держателей Кредитных Карт

Каждому клиенту, решившему кредитоваться в банке «Восточный», предложат оформить страховку. Страхование заемщика включает защиту жизни и здоровья с целью обеспечения финансирования и гарантией погашения кредита при наступлении негативных событий:

- Наступление нетрудоспособности с присвоением 1 или 2 группы инвалидности в результате болезни или несчастного случая.

- Смерь заемщика от болезни или непредвиденных происшествий.

Чтобы не беспокоиться о судьбе близких, которым придется выплачивать кредитные долги за умершего наследодателя, рекомендуется купить страховой полис у одного из партнеров банка «Восточный».

- «Альфастрахование»;

- «Резерв»;

- «ВТБ Страхование»;

- «Макс» и др.

Вкладка «Документы» в разделе страхования заемщиков содержит подробные описания тарифов, в зависимости от выбранного страхового продукта.

Как торговать на фондовой бирже онлайн — пошаговая инструкция для чайников

Алгоритм торговли на фондовой бирже почти не отличается от заключения сделок с валютой. Давайте еще раз рассмотрим основные его этапы.

Шаг 1. Изучаем информацию о фондовой бирже

Нельзя начинать торговлю на реальные деньги, бросаясь в омут с головой. Начинающий трейдер должен освоиться в терминологии, понять особенности и принципы функционирования фондового рынка, изучить основные направления аналитики.

Что касается анализа рынков, то желательно не охватывать все существующие направления, а выбрать для себя какое-то одно, например, графический или волновой анализ.

Можно, конечно, объединять различные варианты: торговать по «Волнам Элиотта», но подмечать на графиках паттерны или популярные свечные модели.

Новички часто жалуются, что брокеры предлагают исключительно платное обучение.

Загляните на сайт брокера и перейдите в раздел «Обучение». Для начала вам понадобится исключительно «Базовый Курс» — ежедневно проводится по 3-4 занятия в разных городах, есть записи на YouTube.

Просмотрите все, что есть, потому что разные преподаватели дают неодинаковые материалы. После переходите к конкретным стратегиям технического анализа.

Полученные знания вы с легкостью сможете применять на фондовом рынке, поскольку графики-то, по сути, одинаковые, методы анализа не меняются.

Шаг 2. Выбираем брокера

Чтобы понять, как работает рынок, и научиться его анализировать, придется пройти обучение (без него никуда). Обучение обычно предоставляют популярные брокерские фирмы, которые успешно функционируют лет 10-20.

В предпоследнем разделе материала мы рассмотрим пять компаний, в которых вы найдете для себя все необходимое, чтобы стать профессиональным трейдером на рынке ценных бумаг, и дадим четыре простых совета по выбору посредника.

Шаг 3. Открываем личный счет

Открыть счет несложно: вы регистрируетесь на сайте, отправляете паспортные данные администрации и начинаете торговать. Паспорт требуется не всегда, но часто. Надежные фирмы обычно его запрашивают.

Перед началом работы желательно открыть демо-счет. Нередко новички теряют деньги просто из-за того, что не умеют «нажимать на кнопки».

Шаг 4. Учимся работать в торговом терминале

Учиться-то как раз и нужно на учебном счете, а не на реальном – потренируйтесь выставлять Стоп Лосс, открывать позиции по отложенным ордерам, отслеживать статистику. Обычно брокеры проводят вебинары для новичков по торговой платформе.

Шаг 5. Подбираем торговую стратегию

Какую именно стратегию выбрать, вы поймете сами после прохождения обучения. Выбрать сначала нужно направление анализа, а потом уже – конкретную стратегию по нему. Информация по аналитике содержится в статье «Форекс — что такое рынок форекс», не помешает с ней ознакомиться.

О важности этого шага смотрите в видеоролике ниже. https://www.youtube.com/embed/deuutSSfOR8

При выборе стратегии очень важно оценить соотношение риска и прибыли, узнать, какие капиталы нужны для успешного трейдинга. Эти и другие нюансы мы проанализируем в статье «Трейдинг», посвященной разнообразным проблемам спекуляций на бирже

Эти и другие нюансы мы проанализируем в статье «Трейдинг», посвященной разнообразным проблемам спекуляций на бирже.

Шаг 6. Начинаем торги

Не начинайте торговлю с крупных капиталовложений, не забывайте, что риск по каждой сделке не должен превышать двух процентов от депозита.

Набирать обороты нужно за счет увеличения депозита, а не риска. Профессионалы советуют не пополнять счет до тех пор, пока начальная сумма не удвоится.

Шаг 7. Выводим прибыль

В идеале прибыль можно вывести в любой удобный момент, но брокеры нередко устанавливают различного рода ограничения. Например, если у вас на счету есть открытые сделки, вероятнее всего, снять деньги не удастся.

Впрочем, в разных компаниях по-разному.

Дополнительная информация — в статье «Торговля на фондовой бирже».

Я покупаю и продаю бумаги — это как-то учитывается?

На бирже соблюдается строгий порядок: все операции по покупке и продаже фиксируются, чтобы все участники рынка знали, кому принадлежит та или иная бумага. Как только инвестор купил акции эмитента, детали сделки получают регистратор и депозитарий.

Регистратор — специальная компания, которая ведет реестры, где прописаны все владельцы акций.

Реестр поделен на множество лицевых счетов, и в них указано, у кого из акционеров сколько акций. Такие счета помогают эмитентам сообщать акционерам важные новости, например даты общих собраний, и начислять дивиденды. Регистратор — тоже лицензированный участник рынка, проверить его лицензию можно в справочнике.

Для инвестора учет бумаг ведет депозитарий — компания, которая хранит и учитывает активы.

У депозитариев тоже должна быть специальная лицензия Банка России, проверить которую можно тоже в справочнике.

В компании-депозитарии клиенту открывают специальный счет депо (депозитарный счет). На нем учитываются ценные бумаги клиента и есть записи обо всех операциях — вы всегда знаете, сколько у вас бумаг и какие они. Когда вы продаете ценные бумаги, депозитарий становится гарантом того, что именно вы — владелец бумаги, то есть у вас есть на нее права.

Теперь представьте, какое количество операций совершается на рынке за одну секунду, сколько на нем действующих участников, каждый из которых вовлечен во множество процессов. Чтобы система работала без сбоев и по закону, нужен регулятор.

Определение

В своем классическом определении фондовый рынок — это организованная и регулируемая государством система проведения торгов, обмена ценными бумагами, товарами, валютой, драгоценными металлами.Работа фондового рынка построена на следующих принципах:

- Равного доступа всех участников к торговым системам фондовой биржи и другим площадкам, где предусмотрен оборот ценных бумаги, других биржевых активов.

- Отсутствия монополии на информацию, касающуюся стоимости активов, их характеристик, а также о тех, кто является эмитентом ценных бумаг, правообладателем активов.

- Свободного ценообразования, отсутствия диктата цен как со стороны государства, так и крупных корпораций, инвестиционных фондов (маркетмейкеров).

В эту систему входят такие элементы, как:

- системы передачи информации, специальное программное обеспечение;

- биржевые торговые площадки и торговые платформы;

- платежные системы, с помощью которых производятся расчеты между всеми контрагентами и участниками фондового рынка. Это могут быть как традиционные банковские приложения и системы переводов, так и специализированные, включая построенные на платформе блокчейн;

- системы хранения и учета данных;

- рыночные медиаресурсы, консультационные и аудиторские компании.

Преимущества и недостатки кредитов пенсионерам в Ренессанс Банке

Неплохую кредитную программу предлагает Ренессанс Банк. Он предоставляет комфортные условия оформления и погашения кредита. Годовая ставка варьируется в пределах 10,5%-23,9%. При этом сумма кредита может быть 30000—200000 руб. Кредит предоставляется на срок 2—5 лет.

Чтобы пенсионерам был выдан кредит, нужны такие бумаги: документ, который удостоверяет личность (паспорт, справка ПФР, водительское удостоверение и т.п.), пенсионный

Обратите внимание, займ доступен пенсионерам, возраст которых не превышает 70 лет. Требованиями к заемщику выступают: российское гражданство, пребывание в регионе постоянной регистрации, стаж работы (если пенсионер не на выслуге) – 3 мес

Также учитывается доход, получаемый ежемесячно. Для москвичей – 12 000 руб. Жители других регионов могут рассчитывать на кредит при условии, если получают от 8 000 руб.

К преимуществам сотрудничества с Ренессанс Кредитом, помимо выгодных условий, относятся способы внесения обязательных платежей. Вы можете воспользоваться терминалом, не тратясь на комиссию. Платеж будет зачислен в тот же день. Если осуществлять платеж с карты, комиссионные банков-эмитентов составят 2% от внесенной суммы. Кроме того, есть возможность погашения кредита благодаря электронным платежным системам, Евросети, М-видео. К каждому способу прилагается инструкция.

Заявка может быть оформлена пенсионером, не выходя из дома. После этого вам все равно придется прийти в отделение. Также плюсом банка является наличие калькулятора, который позволяет рассчитать ежемесячный платеж при указании необходимой вам суммы кредита и его срока.

Использование подручных средств

При создании оригинальной облицовки в доме можно применять и непрофессиональные инструменты для создания нужной текстуры. Например, использовать обычную губку для мойки посуды, которой «рисуют» на мокром растворе на стене. Оригинальный узор делают любыми острыми предметами. Также подойдет жесткая щетка, которой раствор размазывают по поверхности.

Выбрав подходящий тип текстуры, и изучив технологию нанесения декоративной штукатурки, можно собственными силами преобразить домашнее пространство, не привлекая профессиональных мастеров-отделочников.

Post Views: Статистика просмотров

1 113

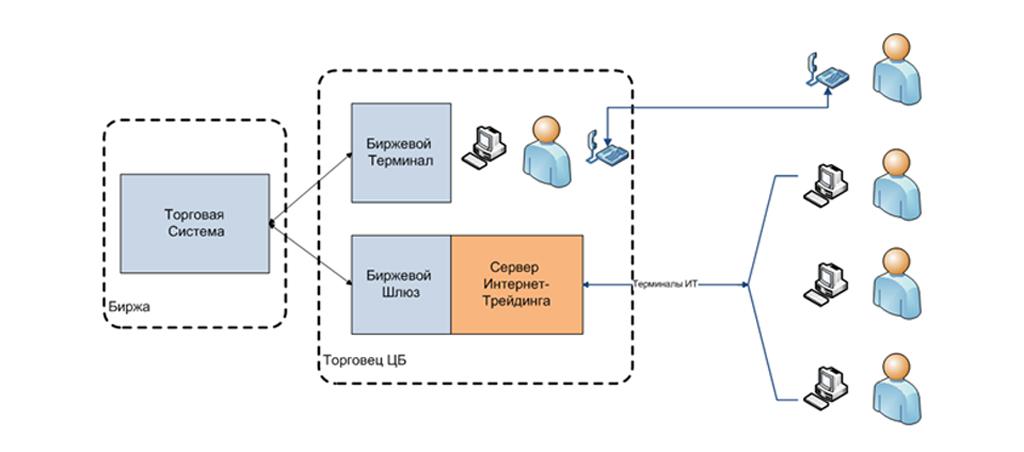

Как проходят торги

Главное звено фондового рынка – это организатор торгов, без которого покупка, продажа ценных бумаг была бы невозможной. Крупнейшие российские игроки – РТС (опционы, фьючерсы), ММВБ (акции). Для заключения сделок у инвестора должна быть лицензия – она выдается после прохождения обучения. Также вам нужно будет внести вступительный взнос 3 млн. рублей и оплатить программное обеспечение. Такие требования объясняются серьезностью платформы и исключают участие в торгах случайных лиц. Также торговать можно через брокера. В данном случае вы будете оплачивать абонентское обслуживание и комиссию за каждую сделку. После объявления начала торгов делаются ставки и оцениваются индексы.

Как торговать на фондовой бирже для начинающих?

Если новичку кажется, что торговать на фондовой бирже так просто, то он глубоко заблуждается. Для того чтобы освоить все нюансы необходимо для начала изучить большой объем информации и знать основные сведения о работе данного экономического института

Для того чтобы стать успешным участником рынка важно протии обучения торговле на фондовой бирже

Информация о бирже

Суть деятельность любой биржи заключается в купле продаже акций различных компаний. Начинающему трейдеру главное выбрать для себя оптимальную площадку, чтобы начать торговать. Необходимо выбрать ее оптимальный вариант

Обращать внимание следует на процент комиссии биржи и на ликвидность рынка. Именно эти показатели делают каждый вид биржи привлекательным для трейдеров с разным уровнем опыта

Сама по себе биржа представляет собой своего рода центр, куда посредством интернета стекаются все заявки участников торгов. Физические лица направлять их могут только при помощи брокеров. Напрямую они не могут отправлять заявки.

Выбор брокера

Для начинающего трейдера очень важно выбрать правильно брокера. Это может быть брокер Инстафорекс или любой другой

Он представляет собой финансовую организацию, обладающую лицензией для ведения финансовой деятельности и сделок по торговле ценными бумагами, валютой и прочими инструментами.

Такие компании обычно предлагают трейдерам самые разные условия сотрудничества:

- открытие торгового счета через интернет

- вывод денежных средств и внесение депозитов

- доступ к рынкам

- обучение

Трейдеры могут сами выбирать брокера для сотрудничества

При этом очень важно обращать внимание на некоторые моменты

Размер минимального депозита

Брокеры могут быть как крупными, так мелкими. Размеры депозита во многом определяются именно тем, насколько развитой является компания. Для открытия счета необходимо будет внести сумму в размере от 5 до 2000 долларов в зависимости от выбранного брокера.

Торговые условия

Торговые условия у всех брокеров отличаются. Стоимость сделок может варьироваться. Некоторые брокеры предлагают открывать центовые счета, где суммы по сделкам могут быть невысокими. В качестве инструментов предлагаются:

- валютные пары

- бинарные опционы

- ценные бумаги

- золото, серебро

- нефть.

Брокеры всегда готовы предоставить кредитное плечо. Благодаря заимствованному капиталу трейдеры получают возможность открывать значительно большие по своему объему позиции.

Комиссии для платежей

Когда человек старается выбрать брокера, то очень важно обращать внимание на то, какие методы он предлагает для того чтобы вывести заработанные средства. Большинство таких компаний предлагают пополнять баланс и выводить заработок бесплатно. Однако можно наткнуться и на таких брокеров, которые за каждый перевод будут взимать комиссию

Когда с компанией заключается договор важно обратить внимание на все комиссионные сборы, чтобы потом не было сюрпризов

Однако можно наткнуться и на таких брокеров, которые за каждый перевод будут взимать комиссию

Когда с компанией заключается договор важно обратить внимание на все комиссионные сборы, чтобы потом не было сюрпризов

Как получить и вернуть средства?

Разбираем понятия: фондовый рынок – что это простыми словами?

Фондовая торговая площадка представляет собой совокупность экономических операций, касающихся купли или продажи товаров. На её территории обращается огромное количество ценных бумаг, выпущенных крупными, средними или мелкими корпорациями для привлечения инвесторов. При этом капиталодержатели имеют право выбрать среди всего ассортимента активов наиболее привлекательный для себя.

Биржа обязана обеспечивать безопасность во время передачи средств. Чтобы искоренить мошенничество, она работает исключительно с надёжными банками, посредством которых осуществляется передача сумм и выплата наличных средств. Система достаточно надёжна, поэтому состоятельные люди часто вкладывают свои сбережения в акции крупных корпораций.

На площадке существует всего три вида участников, каждый из которых имеет свои обязанности и права:

- Вкладчик – осуществляет покупку ЦБ с целью получения дивидендов или спекуляции. Он рассчитывает на процветание компании, ведь в таком случае стоимость его приобретения поднимется.

- Эмитент – корпорация, которая выпустила ценные бумаги. Благодаря эмиссии она получила недостающие материальные средства и возможность развиваться более стремительно.

- Брокер – профессиональная фирма, которая не принимает участия в торгах, однако доставляет приказы о приобретении или реализации финансовых инструментов.

Биржи сформировались не случайно. Их создатели преследовали определенные цели, которые реализуются до сих пор. Все эти важные задачи может взять на себя исключительно фондовый рынок. Что это простыми словами читатель уже понял. Осталось разобраться с тем, какие функции выполняет данная система:

- В нашей стране ввиду менталитета понятие «акций» чуждо простому рабочему классу. В то же время многие американцы уже владеют долей корпораций, в которых трудятся. Это существенно повышает их мотивацию и позволяет обогащаться. Такой подход положительно сказывается на экономике всего государства и общего уровня жизни.

- Благодаря многочисленным инвесторам малый и средний бизнес получает дополнительные возможности. Фирма выпускает ЦБ, обретает недостающие финансовые ресурсы и может развиваться более активно. Это увеличивает число рабочих мест, сокращает безработицу и поднимает уровень материальной обеспеченности среднего класса. В государстве становится все больше предпринимателей, ведь для этого есть все необходимые условия.

- Поскольку каждая компания стремится выделиться из общей массы, инвестирование способствует поощрению конкуренции. Товары и обслуживание становятся более качественными, люди улучшают основные характеристики своей продукции, делают её высокотехнологической и максимально полезной. Всё это способствует развитию прогресса. Корпорации, которые отказываются «шагать в ногу со временем», быстро оказываются внизу рейтинга и теряют приверженцев.

Видео рассказывает о том, что такое фондовый рынок простым языком. Как функционирует организация:

https://youtube.com/watch?v=K5hbswYQF0c

Как своими руками сделать подставку для ноутбука, чертежи и инструкция

Краткая история формирования

Российский фондовый рынок имеет небольшую историю со времени принятия курса на либерализацию экономики страны в 1991 году.

Можно условно разделить на три периода:

- Зарождение рынка с 1992 по 1998 год. В это время начал быстро расти, что сопровождалось повсеместным развитием бирж различной функциональной направленности. В середине 90-х гг. в российский фондовый рынок насчитывал около 1000 биржевых площадок. Одни торговали товарами народного потребления, нефтью, лесом, углем, осуществляя в основном сделки по бартерным схемам. Другие торговали исключительно валютой, третьи — работали на рынке ГКО и занимались ваучерной приватизацией.

- 1999 по 2008 гг. После кризиса и дефолта 1998 года число биржевых площадок значительно сократилось. Осталось только несколько крупных региональных фондовых площадок и две общего федерального значения — РТС и ММВБ. На них торговались акции ведущих российских компаний, проводились IPO — размещения, а также началась торговля ОФЗ, в том числе и для населения. В это время российский фондовый рынок испытывал настоящий бум — в него шли массово деньги не только российских инвесторов, но и зарубежных. В лучшее время доля их достигала почти 40%.

- 2008 по 2019 гг. Российский фондовый рынок после кризиса сильно потерял в своей стоимости — большая часть инвесторов-нерезидентов безвозвратно ушла с российского рынка. Они «увели» с него более 200 млрд. долларов. Правда, пока еще остаются инвесторы-нерезиденты в ОФЗ, где их доля достигает около 30%. Российский фондовый рынок стал сильно волатильным, немало компаний вообще ушло с рынка, пройдя делистинг на бирже. Более 2/3 капитализации всего рынка сосредоточено в акциях 40–50 компаний-эмитентов, что мало привлекательно даже для долгосрочного инвестора.

Выберите дебетовую карту

Чем торгуют на фондовом рынке?

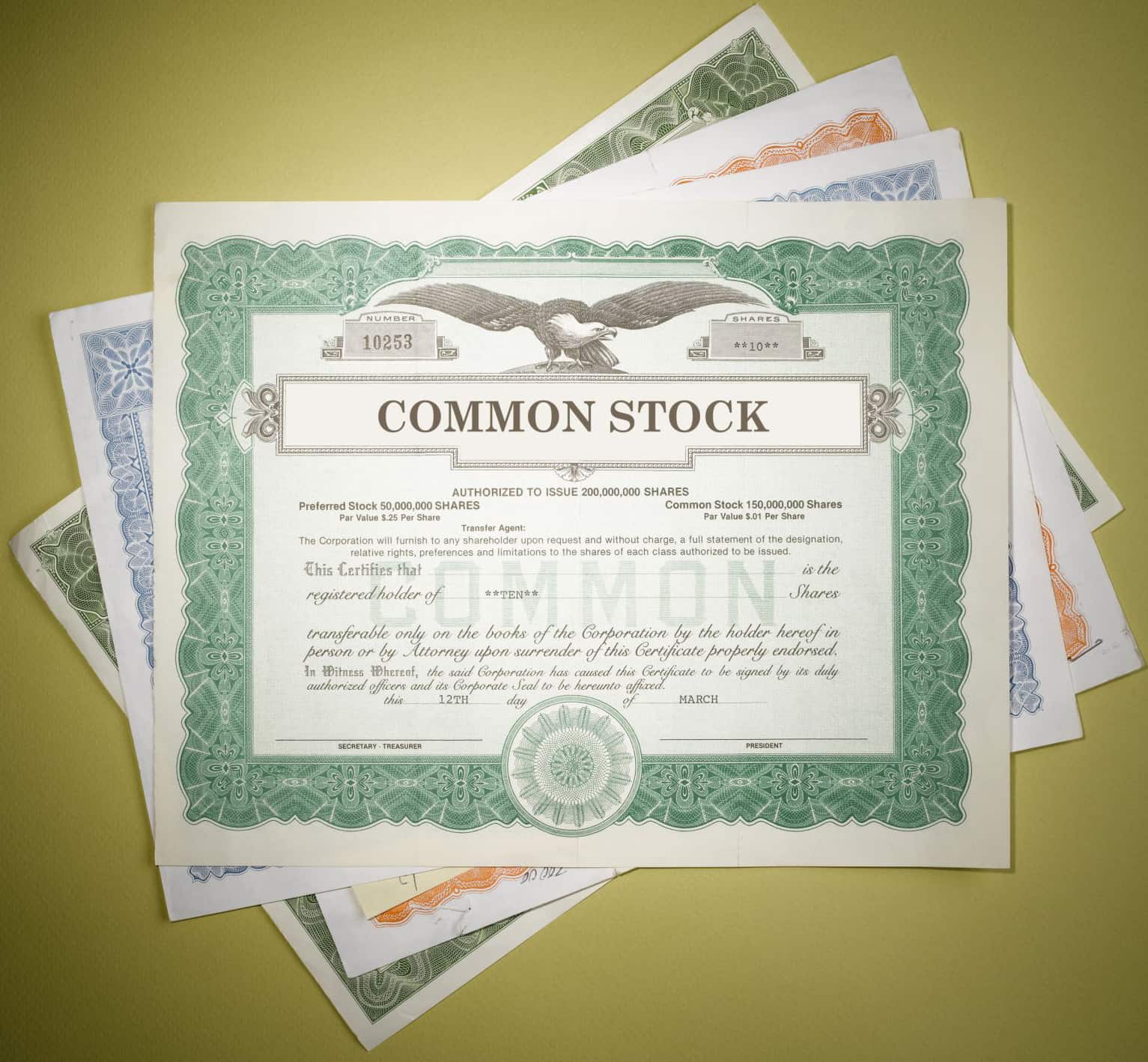

Итак, говоря простым языком, фондовый рынок – это пространство, где обращаются ценные бумаги, а именно:

- обыкновенные акции – класс активов, которые дают своему обладателю права на долю собственности компании, участие в распределении прибыли (в виде дивидендов ) и голосовании по особо важным делам;

- привилегированные акции (или префы) – как и обыкновенные акции, дают право на часть имущества компании и получение дивидендов, но не позволяют голосовать (зато по префам дивиденды платятся всегда, по обыкновенным выплаты могут быть «заморожены»;

- государственные облигации – долговые бумаги государства, дают инвестору право на получение купонного дохода, как правило, по доходности близки к ключевой ставке центрального банка страны;

- муниципальные облигации – выпускаются регионами (областями, штатами, провинциями и т.д.) и городами;

- корпоративные облигации – выпускаются частными компаниями;

- еврооблигации – разновидность корпоративных облигаций, размещаются в иностранной валюте и обычно на зарубежной бирже;

- ГДР и АДР (глобальные и американские депозитарные расписки ) – эквиваленты акциям, выпускаются на иностранных биржах в тех случаях, когда размещение стандартных акций невозможно.

Что можно купить на фондовом рынке

Каждый участник самостоятельно может определить, какие инструменты финансового рынка можно использовать для торговли. Они представлены несколькими видами. Для того чтобы определиться можно почитать новости фондового рынка и ознакомиться с тем, какие инструменты наиболее востребованы, и при помощи каких из них можно совершать на данный момент успешные сделки.

На фондом рынке можно совершать сделки по следующим видам инструментов:

- опционы

- акции

- облигации

- фьючерсы

Акции

Акции представляют собой разновидность ценных бумаг, при покупке которых, человек вносит свой вклад в капитал компании. Он равен стоимости одной акции. После совершения сделки у него появляется право на получение части дохода фирмы. При владении 50-ю процентами акций одной из фирм, у человека имеется возможность иметь право на половину ее прибыли.

Облигации

Облигации представляют собой обязательства. Благодаря такому ценному документу участник финансового рынка имеет возможность получить от компании (эмитента) денежную выплату при ее предъявлении. Выпускаться такие бумаги могут либо государством, либо частными или государственными компаниями.

Опционы

Во время торговли различными инструментами участники рынка строят свои предположения по поводу того, каким образом может измениться цена того или иного финансового инструмента. Затем происходит покупка опциона по определенной стоимости. Торговые роботы Форекс позволяют автоматизировать подобную работу на бирже, создавая своим владельцам почти пассивный доход. «Почти» означает, что следить за роботами, дорабатывать их и менять алгоритмы в зависимости от рыночной ситуации все же необходимо. Для того чтобы успешно торговать опционами, представленными валютными инструментами, например, можно изучить финансовые рынки курсы валют.

Фьючерсы

Фьючерсы представляют собой обязательства между сторонами, по которым одна из них обязана передать другой товар по определенной стоимости.

Цветы из шишек

Вам понадобится: шишки, хворост, акриловая краска разных цветов, кисточка, цветная бумага зелёного цвета, ножницы, клеевой пистолет, ваза.

Мастер-класс

- Покрасьте шишки в яркие цвета.

- Отложите их в сторону и дайте просохнуть.

- Возьмите хворост, отмерьте длину будущих стебельков, используя вазу.

- Отрежьте лишнюю длину хвороста.

- Покрасьте палки в зелёный цвет.

- Дождитесь полного высыхания.

- Вырежьте листочки из цветной бумаги.

- Приклейте листочки к палкам.

- Приклейте шишки на кончик палочки.

- Поставьте цветы в вазу.

Цветы из шишек готовы! Рекомендую к просмотру видео мастер-класс!

Роза из шишки.

Watch this video on YouTube

Займ «Под залог ПТС»

Легальные фондовые биржи России

Организатором торгов является фондовая биржа, на Российском

рынке самые популярные и легальные:

- МММБ – Московская межбанковская валютная биржа;

- РТС — Российская торговая система;

- СПБ — Санкт-Петербургская биржа.

На МММБ и СПБ торгуют преимущественно акциями, а на РТС – фьючерсами и опционами.

Чтобы успешно торговать сразу на всех легальных биржах, следить за новостями фондового рынка, воспользуйтесь брокерским счетом в «Тинькофф Инвестиции».

Открыв там счет, вы сможете выполнять различные операции с мобильного приложения, выступать в роли Инвестора или Трейдера. Это выгоднее, чем обращаться к брокеру и удобнее.

После открытия счета, вы сможете торговать на отечественных и американских биржах с минимальной комиссией.

Брокерские услуги предоставляют многие компании и выбор за

вами, изучите проценты комиссии, предлагаемые услуги, варианты бирж, условия сделок.

Участники биржевого рынка

Все субъекты деятельности биржи являются участниками биржевых торгов.

Биржа

Организация, которая формирует правила и условия для торговли, следит за их соблюдением, обеспечивает исполнение сделок в режиме реального времени. Является основой рынка.

Расчетная палата

Выполняет все расчеты по сделкам, проходящим на торговой площадке. На ней также лежит обязанность по регистрации всех сделок, принятию платежей, отслеживанию исполнения контрактов, регулированию правил расчетов. Это обеспечивает прозрачность, законность и исполнение биржевых операций.

Депозитарии

Организация, которая осуществляет хранение ценностей и денег, имеющих обращение на бирже.

Например, клиент вносит деньги на счет брокера, но эти суммы фактически хранятся в депозитарии. Купив акции, клиент вместо денег помещает на хранение в депозитарий купленные ценные бумаги.

Управлять ими депозитарий не имеет права. Это хранилище ценностей, призванное обеспечить безопасность для клиента, берущее за услуги комиссию.

Регистратор реестродержатель сделок

Ведет реестр владельцев ценных бумаг. Обычно эмитенты заключают договор, кто будет вести учет владельцев ценных бумаг, и платит ему за это. Биржевые игроки, покупая акции, автоматически учитываются регистратором, не платят за это комиссионные. На момент отсечения дивидендов по ценным бумагам регистратор фиксирует всех держателей и направляет список эмитенту.

Брокер

Посредник в биржевых сделках. Может быть юридическим и физическим лицом. Должен купить место на бирже и получить лицензию, оформив необходимые документы. После получения статуса брокера может привлекать клиентов и их деньги для торговли на рынке.

Обратите внимание: брокер только обеспечивает проведение сделок по запросу клиента, но не распоряжается его деньгами. Распоряжение счетом возможно только в случае доверительного управления при заключении специального договора

Распоряжение счетом возможно только в случае доверительного управления при заключении специального договора.

Дилер

Ведет биржевую торговлю за свои деньги и от своего имени. Это могут быть инвестиционные банки, различные фонды, корпорации. Именно мощные финансовые дилеры являются маркет-мейкерами ценных бумаг разных компаний. Они обеспечивают проспект эмиссии ценных бумаг, проводят листинг и обеспечивают исполнение сделок. Это финансовые монстры с огромными деньгами и возможностями.

Покупатель и продавец

Тот, кто продает или покупает на бирже, например, акции. Могут меняться местами в течение секунд. Стать в ряды продавцов и покупателей рынка может любой желающий, заключив договор с брокером.

Хедж-фонды

Организации, занимающиеся уменьшением финансовых рисков для инвесторов, которые внесли деньги в фонд. Люди имеют деньги и хотят, чтобы они приносили прибыль, но боятся кризисов и крахов, тогда они несут деньги в фонды.

Сами хедж-фонды могут иметь задачу максимизации прибыли при определенном показателе риска или определенный показатель прибыли при снижении рисков. То есть для осторожных, но желающих рискнуть инвесторов или просто для осторожных, которым сохранность денег важнее прибыли.

Хеджеры

Люди и организации, страхующие сделки от рисков. Для этого на бирже заключаются срочные договоры, которые называются фьючерсы и опционы.

Цель договора — обезопасить производителя от убытков при колебании цены и переложить риски на биржевых спекулянтов.

Правда, при хеджировании рисков возникает опасность потерять часть прибыли, если цена на товар вдруг вырастет. Многие производители предпочитают «синицу» хеджирования в руках, чем «журавля в небе», который может рухнуть вниз.

Арбитражер

Проводит арбитражные сделки на нескольких рынках с одним товаром в одно и то же время или на одном рынке в разные моменты времени. Колебания цен и их несовпадение на разных площадках является основой деятельности арбитражера.