Ипотека с первоначальным взносом

Содержание:

Погашение ипотеки

Плановое погашение ипотечного кредита происходит ежемесячно аннуитетными (равными) или дифференцированными платежами (с постепенным уменьшением суммы). Переплата по второму виду платежей существенно меньше, однако не все банки одобряют такой вариант.

Досрочное погашение ипотеки возможно как частичное, так и полное. Штрафов, ограничений и комиссий не должно быть – это противозаконно. Просрочкой же по внесению ежемесячных платежей свыше 3-6 месяцев можно добиться судебного разбирательства, наложения штрафов, изъятия объекта из собственности заемщика и продажей квартиры с аукциона.

Статьи о вкладах

Ипотека без первоначального взноса

Вариантом покупки жилья без авансового платежа по ипотечному договору может быть целевая ссуда под залог недвижимости, принадлежащей заемщику. При этом имущество должно стоить немного дороже, чем нужная сумма займа. На сегодняшний день практически все банки готовы предложить участие в программе на таких условиях.

Другой возможностью является ипотека с первоначальным взносом за счет средств, полученных от государства:

- при рождении 2-го и последующих детей — по программе господдержки или при участии материнского капитала;

- в виде жилищного сертификата или субсидии;

- при получении свидетельства об участии в НИС по программе ипотеки военнослужащим.

Некоторые банки предлагают дополнительные заемные средства для авансового взноса, например, «ДельтаКредит».

Таким образом, выгоднее всего условия кредитования при большом ипотечном взносе, потому что переплата будет меньше, в том числе, из-за уменьшения ставки процента. В остальном, предложения банков в части размера первого ипотечного взноса разнообразны, что делает ипотеку более доступной для различных категорий населения.

Поиск ипотек на вторичное жилье в России

Калькулятор обмена армянских драмов на рубли

Чтобы рассчитать другие суммы, воспользуйтесь конвертером валют. Система автоматически рассчитает нужную вам сумму – просто введите ее в окне ниже, и через секунду результат появится на экране.

Например, вы хотите произвести такой расчет:

Стоимость 831726 армянских драмов равна 121265.65 рубля. Курс валют на нашем сайте обновляется каждый день, поэтому вы не упустите важных изменений – и сможете провести все операции с валютой выгодно.

Можно ли взять ипотеку без первоначального взноса

https://youtube.com/watch?v=pALGcxbnX2I

Как мы разобрались выше, кредитные организации требуют авансовый платёж, чтобы убедиться в серьёзности намерений заёмщика и минимизировать возможные риски. И всё же на рынке имеются предложения с нулевым первоначальным взносом. Хотя, забегая вперёд, уточним, что их количество крайне ограничено.

Чаще всего речь идёт о совместных программах со строительными организациями, об акциях конкретных банков и специальных предложениях для определённых категорий заёмщиков.

Например:

- социальные жилищные кредиты для педагогов, врачей, людей с низким доходом;

- рефинансирование имеющегося ипотечного займа;

- ипотека для тех, кто хочет переехать в отдалённые регионы России;

- военная ипотека (в данном случае авансовый платёж переводит Министерство обороны).

Ипотека без стартового взноса на сегодняшний день – это, иными словами, кредит под залог недвижимости. Это предложение подойдёт тем, у кого имеется недвижимое имущество в собственности. Например, другая квартира, частный дом или некоммерческая недвижимость. Кредитор берёт её в залог, а заёмщик получает средства в размере части стоимости недвижимости. Эти деньги можно потратить на покупку квартиры или на другие цели, если иное не прописано в договоре.

Ипотека для зарплатных клиентов

10-процентный взнос можно отдать и в этом случае. Распространяется программа не только на тех, кто получает зарплату через Сбербанк. Оформить ипотеку могут все, кому не нужно подтверждать платежеспособность. Например, те, кто недавно уже брал кредит в банке и подавал документы о зарплате.

С июля такие условия действуют в Сбербанке и Газпромбанке. С таким взносом можно купить как готовое, так и строящееся жилье.

Альфа-Банк снизил минимальный взнос с 15 до 10 процентов в сентябре 2020 года. Но программа действует только на покупку квартир на первичном рынке.

Низкая ставка в 10% для НЕ зарплатных клиентов встречается только у банка ВТБ.

Отзывы об РКО в ОТП Банке

Выберите автокредит

Сводка по вкладу

График выплат

Кому дадут ипотеку под 6,5 процентов?

Взять ипотечный кредит с господдержкой может любой гражданин РФ. Если в программе участвуют созаемщики, они также должны иметь российское гражданство. Никаких иных ограничений не предусмотрено – возраст, принадлежность к какой-либо льготной категории или наличие официального источника дохода не имеют значения. При этом кредитор вправе самостоятельно определять условия выдачи кредита и решать, кому одобрять льготную ипотеку. Так, банки могут вводить возрастные рамки и корректировать требования к имущественному положению и трудовому стажу, а также устанавливать ограничения в отношении приобретаемой недвижимости.

Граждане, которые ранее участвовали в других льготных госпрограммах, также могут взять ипотеку под 6,5%. Никаких ограничений для этих категорий граждан не установлено. Банки будут рассматривать таких клиентов с точки зрения показателя долговой нагрузки и некоторых других факторов.

Сельская ипотека

Небольшой взнос размером в 10 % предлагает сельская ипотека. Это жилищный кредит с государственной поддержкой для строительства или покупки недвижимости в сельской местности РФ.

Сельскую ипотеку выдают два российских банка – Россельхозбанк и Сбербанк. У двух организаций процентная ставка одинаковая – 2,7%. Ставка без государственного субсидирования – 11,5%. Совпадает и максимальный период выдачи – 25 лет. Но требования к первоначальному взносу разные. У Россельхозбанка – 10% от стоимости жилья, у Сбербанка – 15%.

Жилье для сельской ипотеки можно выбрать в населенных пунктах, где численность населения не превышает 30 000. Не распространяется это условие на Московскую и Ленинградскую области.

Программа сельской ипотеки утверждена с 2020 по 2024 годы.

Условия банков

Каждый банк ставит свои условия касательно размеров начального (минимального) взноса. Рассмотрим, какие предложения существуют на современном рынке ипотечного кредитования.

Минимальный первый взнос по ипотеке

Чаще всего банки предлагают кредит с минимальным взносом в 10-30%. Ипотечные кредиты со взносом меньше 10% встречаются реже и под довольно высокий процент. Так, Промсвязьбанк выдает ипотечный кредит без первоначального взноса, если у заемщика есть в собственности имущество, которое можно заложить («Залоговый кредит целевой»). Россельхоз банк разработал ипотечную программу «Целевая ипотека», в которой также не предусмотрен первоначальный взнос.

Есть банки (например, ДельтаКредит, Альфа-Банк), которые выдают вместе с ипотечным кредитом еще и заем в размере первого взноса, принимая в виде залога имеющуюся недвижимость. Такие предложения могут заманчиво звучать, но платить сразу за два кредита может быть очень затруднительно.

Самый низкий размер первоначального взноса в 10% из крупных банков предлагают Промсвязьбанк и Металлинвестбанк. Газпромбанк требует 15%, однако он готов снизить его размер до 10%, если заемщик вносит в качестве первого взноса средства материнского капитала.

РосЕвроБанк, ВТБ24 и ДельтаКредит готовы предоставить ипотеку при авансовом платеже в размере 15%.

Сбербанк, Россельхозбанк, МТС банк для большинства кредитов устанавливают планку первоначального взноса в размере 20% от суммы жилья.

Таким образом, когда банки выдают ипотеку, первоначальный взнос в размере 10 процентов является нижней границей первого взноса лишь у некоторых из них. Чаще заемщикам приходится иметь дело с 15% и выше.

Ипотека первоначальный взнос 10 процентов: как платить

Для оплаты первого взноса можно использовать суммы, которые удалось скопить, кредитные средства, сертификаты и субсидии.

Деньги можно внести в кассу (если продавец – юридическое лицо), перечислить на расчетный счет, либо внести на специальный счет в том банке, который выдает ипотеку.

В какой последовательности происходят расчеты? У каждого банка свои правила, но можно выделить и общие этапы:

- Вы находите жилье.

- Выбираете банк с подходящими условиями.

- Собираете пакет документов и подаете заявку в банк.

- В случае одобрения заявки рассчитываетесь с продавцом, выплачивая ему начальный взнос.

- Предоставляете банку доказательства произведенных расчетов (если они не были осуществлены с участием самого банка).

- Подписываете ипотечный договор с банком.

- Банк направляет кредитные средства на счет продавца.

Способы снизить первичную выплату собственных средств

У заемщика немного способов снизить ПВ и сохранить хорошие условия кредитования; все они основаны на том, чтобы предоставить банку дополнительные гарантии своей платежеспособности. Но на уступки идут далеко не все финансовые учреждения.

Способы снижения первичной выплаты средств в счет ипотеки:

- Привлечение платежеспособных созаемщиков и надежных поручителей. Доход первых будет учитываться при расчете максимальной суммы и других условий кредита. На поручителей будет возлагаться ответственность, если основной заемщик не сможет вернуть деньги.

- Передача имущества под обременение банку. Можно заложить любые ценности, являющиеся собственностью клиента: квартиру, автомобиль, акции. Но банки предпочитают работать только с ипотекой под залог ликвидной недвижимости. Такое имущество легче оценить и реализовать в случае отказа заемщика от исполнения финансовых обязательств.

- Участие в государственной программе. Отдельные категории населения могут рассчитывать не только на снижение ПВ, но и на более выгодную процентную ставку. Например, служащие муниципальных и государственных организаций, бюджетники, которые не имеют жилплощади, могут претендовать на социальную ипотеку со ставкой 9,5% и ПВ 10%, а многодетным семьям государство компенсирует 30-35% от стоимости квартиры.

Ипотека с поручителями.

Отделение на ул. Междугородная, 28

Как сделать вклад и можно ли его избежать?

Заемщик должен предоставить банку подтверждение наличия у него средств на первоначальный взнос. Для этого потребуется открыть счет в банке, в котором оформляется ипотека, и перевести на него средства. Свидетельством наличия денег является выписка с банковского счета. В дальнейшем деньги переводятся на счет продавца недвижимости.

Как не платить, если заемщик кредитуется по программе без первого взноса? В этом случае условия кредитования окажутся жесткими. Существуют еще варианты ипотеки без уплаты первого взноса за счет личных средств:

- сумму можно внести средствами материнского капитала;

- получить субсидию от государства.

Некоторые банки реализуют программы ипотеки под залог имеющейся недвижимости. По условиям заемщик не платит первого взноса, но его жилье находится в течение всего срока действия договора в обременении у кредитора.

Общие моменты и тенденции 2021 года

Ипотека на улучшение жилищных условий предполагает, что гражданами приобретается квартира или другая недвижимость с помощью кредитных средств банковской организации, выданных на определенный срок. На весь период кредитования приобретаемый или иной объект, подходящий по стоимости, закладывается в собственность банка – это главные условия получения ипотеки для обеспечения выполнения обязательств заемщиком.

В 2021 году большинство кредитных организаций пересмотрели свою кредитную политику и понизили ставку по жилищным кредитам, чтобы сделать приобретение жилья доступным для граждан. Основные ставки по кредитам снижены как на покупку строящегося, так и готового жилья.

Ряд банков не делает разницы между приобретаемыми объектами, условия предоставления ипотечного кредита едины как для только построенных, так и для уже готовых квартир в многоквартирных домах. Однако другие кредитные организации, наоборот, снижают процентные ставки именно на приобретение строящегося или только построенного жилья у аккредитованных компаний – продавцов.

Связано это с тем, что скорость покупки квартиры в ипотеку у застройщика гораздо выше, чем на вторичном рынке, ведь заемщик уже имеет конкретный объект кредитования и ему не надо заниматься длительным поиском объекта, как на вторичном рынке.

Однако ведущие банки уже без государственной поддержки могут гарантировать условия ипотечного кредитования и процентную ставку, соизмеримую с той, которая существовала с поддержкой государства и даже ниже, так как поток ипотечных клиентов возрос, количество сделок гарантирует стабильный доход кредитных организаций.

Развитие инноваций нашло свое отражение и при заключении ипотечных сделок, так Сбербанк предлагает дисконт 0,5% при электронной регистрации сделки. Ипотечный кредит на более выгодных условиях можно оформить как на первичное, так и на вторичное жилье.

Данная процедура займет 2-3 дня и поможет сэкономить время на регистрацию сделки в Россреестре, а также будет выгодна иногородним заемщикам, так как позволит сделать процесс взятия ипотеки удаленным.

Финансовые эксперты сходятся во мнении, что отмена программы господдержки ипотеки уже переварена рынком. Банки адаптировались к новым условиям, и предлагают льготные условия покупки квартиры в новостройке в 2021 году.

Оформить заявку на кредит в Хоум Кредит Банке

Отправиться на Дальний Восток – 2%

На Дальнем Востоке жилье в ипотеку можно взять под фантастические 2% в год. Владивосток, Якутск, Хабаровск активно строятся и развиваются, так что если вы хотите крутые пейзажи из окна, неизбитую экзотику и удаленку с комфортом, стоит подумать о квартире в ДФО.

Ипотеку могут оформить граждане РФ в возрасте до 35 лет. Это либо супруги в браке, либо одинокий родитель с ребенком в возрасте до 18 лет. Ипотеку также дадут участникам программы «Дальневосточный гектар».

Первый взнос за жилье по программе дальневосточной ипотеки – от 15%, максимальная сумма кредита – 6 млн. Кредитуют на срок до 20 лет.

В городе можно купить только квартиру в новостройке, в сельской местности – и вторичное жилье, а также коттедж или таунхаус. В рамках программы придется зарегистрироваться в новом доме или квартире.

Что можно купить во Владивостоке за 6 млн? Например, 3-комнатную квартиру площадью 75 кв. м с черновой отделкой и тремя балконами.

Сколько придется платить за неё? При ставке 2%, первоначальном взносе 20% (1,2 млн рублей) и кредите на 20 лет ежемесячная выплата составит 24 366 рублей.

Где снять и положить деньги без комиссии

Помните, что по некоторым операциям с использованием карты Почта Банк взимаются отдельные комиссии (даже при работе через банкомат)

Как указывалось выше, одно из самых верных решений внести или получить денежные средства через банкомат, не выплачивая комиссии — использовать только устройства Почта Банка. Другой надежный способ — пользоваться банкоматами партнеров (ВТБ и ВТБ24).

Обратите внимание, при превышении установленного лимита за обналичивание иногда снимается комиссия. Внимательно читайте ограничения к банковскому продукту

Например, по условиям карты Мир Почта Банка при получении со сберегательного счета более 100 тыс. рублей наличными в месяц, снимется плата в размере 7,9% от суммы, превышающей лимит

Внимательно читайте ограничения к банковскому продукту. Например, по условиям карты Мир Почта Банка при получении со сберегательного счета более 100 тыс. рублей наличными в месяц, снимется плата в размере 7,9% от суммы, превышающей лимит.

Полная стоимость кредита

Полная стоимость кредита — платежи заёмщика по кредитному договору, размеры и сроки уплаты которых известны на момент его заключения, в том числе с учётом платежей в пользу третьих лиц, определённых договором, если обязанность заёмщика по таким платежам вытекает из условий договора. Полная стоимость кредита вычисляется в процентах годовых. Кредитная организация обязана доводить до заёмщика информацию о полной стоимости кредита до заключения кредитного договора. Банки должны заранее предоставлять клиенту сведения, из чего складывается сумма выплат. Формула расчёта полной стоимости кредита установлена указанием Банка России от 13.05.2008 г. № 2008-У «О порядке расчёта и доведения до заёмщика — физического лица полной стоимости кредита».

Комиссии по кредитам незаконны по указанным ниже основаниям.

Прежде всего, заключая с банком кредитный договор, заемщик-гражданин выступает как потребитель и на его отношения с банком помимо Гражданского кодекса РФ и иных правовых актов, распространяет своё действие Закон о защите прав потребителей.

Согласно п. 1 ст. 16 Закона о защите прав потребителей условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами в области защиты прав потребителей, признаются недействительными.

В соответствии с п. 1 ст. 819 ГК РФ по кредитному договору банк обязуется предоставить кредит заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за неё. Действия банка по открытию и ведению ссудного счета, выдаче кредита нельзя квалифицировать как самостоятельную банковскую услугу.

Таким образом, условия договора, предусматривающие выдачу кредита, открытие и обслуживание ссудного счета, не могут быть предметом сделки и ущемляют права потребителя, следовательно указанные действия банка неправомерны и уплаченные суммы банковских комиссий подлежат возврату заемщику.

Список связанных юр. лиц

Как банк относится к “серым” доходам?

Минимальная сумма ипотеки в банке «Росбанк Дом» составляет 600 000 руб. – для Москвы и Московской области, и от 300 000 руб. для других российских регионов. Что касается максимальной суммы, она ограничена только платежеспособностью заемщика и выбранной недвижимостью. При этом ваше гражданство для кредитной организации не имеет значения. Основные требования к заемщикам в банке «Росбанк Дом» следующие:

- возраст – от 20 лет (на момент выдачи ипотеки) до 65 лет (ко дню погашения);

- трудоустройство (индивидуальным предпринимателем или наемным работником);

- созаемщики (до трех человек) и поручители.

При оформлении ипотеки на апартаменты максимальный срок кредита составляет 25 лет, банк может выдать не более 80% от стоимости приобретаемого помещения. Вы можете сами рассчитать сумму на улучшение жилищных условий. На сайте «Росбанк Дом» для этого есть специальный сервис – ипотечный калькулятор. Задав исходные параметры, вы сможете узнать примерные срок, размер, ставку и регулярный платеж по ипотеке.

Бесспорно, что неофициальные доходы, так называемые “серые”, являются для банка серьезным фактором риска. Но учитывая, что количество таких клиентов, обладающих высокой платежеспособностью, но не имеющих возможности доказать это документально растет. Кредитные организации идут им навстречу, хотя, страхуясь выставляют самые жесткие условия:

- минимальный размер кредита;

- процентные ставки, значительно превышающие стандартные.

Обладатели “серой” зарплаты могут представить в банк такой документ, как справка по форме банка, в которой проставляется реальная сумма заработной платы.

Необходимо иметь в виду, что сотрудники банка могут позвонить руководителю и уточнить ее правдоподобность. Поэтому не стоит идти на риск и покупать “липовую” справку.

Люди, которые занимаются самозанятостью или фрилансом, то есть имеют доход, но не имеют возможности его подтвердить могут найти банк, предлагающий ипотечное кредитование по программе “без формальностей”, то есть без доказательств платежеспособности.

Рассмотрим условия банков, в которых установлен самый низкий минимальный размер ипотечной ссуды.Сбербанк выдает от 300 тыс. рублей. Максимальный займ не может превышать 85% от стоимости залога. Для тех, кто оформляет ипотеку с материнским капиталом, предусмотрен самый маленький первый взнос – 15%. Процентная ставка от 7,4%.

Минимальная сумма ипотеки в Сбербанке

Сумма кредита

от 300 тысяч рублей

Ставка кредита

от 7,4% годовых

* — максимально выгодные условия ипотеки с материнским капиталом

Банк «Возрождение» выдает от 300 тыс. до 30 млн. на приобретение объектов на первичном и вторичном рынках. На дом с участком банк может одобрить до 10 млн., а если клиент берет жилищную ссуду без взноса, то ему доступно максимум 15 млн. Ставка от 9%, первый взнос – от 0 до 50%.

«СКБ Банк» предлагает от 350 тыс. рублей до 20 млн. рублей. Процентная ставка от 8,75% годовых на покупку жилья по программе сотрудничества с АИЖК, по другим программам – от 12%. Первоначальный платеж – от 10% для владельцев материнского капитала.

Минимальная сумма ипотеки в СКБ Банке

Сумма кредита

от 300 000 до до 20 000 000 рублей

Ставка кредита

8,75% годовых

* — программа сотрудничества с АИЖК

«ДельтаКредит» может одобрить от 600 тыс. для клиентов, оформляющих ипотеку в Москве или Санкт-Петербурге. Для жителей других регионов минимальный порог начинается от 300 тыс. рублей. Банк предлагает ставку от 8,25% и первый взнос от 15%. Максимальная сумма официально не ограничена и зависит от стоимости объекта залога. Первоначальный взнос от 15%.

В «Газпромбанке» можно получить от 500 тыс. до 60 млн. рублей. Минимальный размер займа не должен быть менее 15% от цены приобретаемой недвижимости. Ставка начинается от 8,7% годовых. Первый платеж – от 10%.ВТБ предлагает от 600 тыс. до 60 млн. рублей на вторичное и первичное жилье. При оформлении займа под залог имеющейся квартиры можно взять максимум 15 млн. рублей. Ставка от 8,9%, а первый взнос – от 10%.

Преимущества открытия расчетного счета в ОТП Банке

Условия для заемщиков по разным программам

Нецелевой кредит под залог недвижимости

По сути нецелевой кредит — это просто кредит, который в числе прочего можно потратить на ипотеку. Поэтому рассчитывать на подобный кредит может каждый. Однако, следует помнить о следующих условиях:

- Кредит выдается на срок до 20 лет,

- Обязательно отдать под залог имущество: квартира / таунхаус / жилой дом / гараж / земельный участок.

- Страхование жизни и здоровья добровольное.

- Возраст заемщика при кредите без первоначального взноса: от 21 до 65 лет. Причем на момент окончания кредитных выплат заемщику должно быть не менее 65 лет.

- Заемщик должен иметь гражданство Российской Федерации.

- Стаж работы заемщика должен быть не менее 6 месяцев на последнем месте работы и не менее 1 года общего стажа за последние 5 лет.

- Может быть привлечен созаемщик. Требования к нему аналогичны требованиям к заемщику.

Рекламный баннер потребительского кредита от Сбербанка

Рефинансирование ипотеки

По своей сути программа рефинансирования является переносом тела ипотечного кредита из другого банка в Сбербанк на другие условия.

Эти условия таковы:

- Возраст заемщика от 21 года до 75 лет, при условии, что срок кредита полностью приходится на трудоспособный возраст заемщика/созаемщика.

- От первичного кредитора не требуются разрешения на рефинансирование,

- Может понадобиться справка об остатке ссудной задолженности, если кредит не будет найден в БКИ,

- Кредит на таких же условиях можно получить также на автомобиль и на любые другие цели,

- Заемщик обязан отдать под залог недвижимость: квартиру / таунхаус / жилой дом / гараж / земельный участок.

- Заемщик должен иметь гражданство Российской Федерации.

- Страхование жизни и здоровья добровольное.

- Стаж работы заемщика должен быть не менее 6 месяцев на последнем месте работы и не менее 1 года общего стажа за последние 5 лет.

https://youtube.com/watch?v=fQwLl8RWnTU

Ипотека плюс материнский капитал

Для получения ипотеки по данной программе семья должна соответствовать требованиям “Молодой семьи”, чтобы получить материнский капитал. За счет материнского капитала и будет погашен первоначальный взнос.

Молодая семья — это:

- Муж и жена, одному из которых еще нет 35 лет,

- Либо отец/мать-одиночка до 35 лет с ребенком.

Если в молодой семье рождается второй ребенок, то у супругов появляется возможность воспользоваться материнским капиталом. При оформлении ипотеки, молодая семья “автоматически” признается таковой, как только банк проверяет по паспорту семейное положение и наличие детей заемщика(ов).

Материнский капитал на момент 2021 года составляет 453 026 рублей.

Таблица изменения суммы мат капитала по годам

Условия для молодой семьи следующие:

- Покупаемое имущество должно быть оформлено либо в собственность заемщика, либо в общую долевую собственность мужа и жены, либо в собственность их детей.

- Если заемщик не работает в Сбербанке, то должен предоставить НДФЛ справку о доходе и трудовом стаже.

- На протяжении 6 месяцев после выдачи ипотечного кредита необходимо обратиться в отделение Пенсионного фонда для перечисления средств мат. капитала в счет погашения первого взноса по кредиту.

Военная ипотека

На военную ипотеку может рассчитывать только военнослужащий не младше 21 года.

При этом:

- Максимальный срок выплаты кредита не превышает 20 лет,

- Необходимо отдать под залог кредитуемое жилье,

- Необходимо застраховать кредитуемое жилье (+1% к ежегодным выплатам),

- Кредит можно погашать досрочно любой суммой денег.

Карточка Военной ипотеки на сайте Сбербанка

Процентная ставка

- При рефинансировании – 13,25 %;

- При использовании средств материнского капитала – 9,5 %;

- При нецелевом кредите — от 12%

Максимальная сумма кредита

- Молодой семейной паре – от 45 000 до 8 000 000 рублей;

- При использовании сертификата материнского капитала в качестве первого платежа – от 15 000 до 2 400 000 рублей;

- При программе “Ипотека в залог недвижимости” — до 10 000 000 рублей.

Считайте и планируйте

Если сразу замахнуться на что-то очень грандиозное, сил может и не хватить. Не надо быть супергероем, откладывать всю зарплату на будущую мечту, сидя на гречке и воде.

Считайте и планируйте. Квартира за 2 млн — серьезная покупка, но бояться не надо. Разбейте задачу на части. Сначала копим на первоначальный взнос. Сколько надо откладывать в месяц, чтобы накопить 300 тысяч в год? Делим 300 тысяч на 12, получаем 25 тысяч.

Слишком много? Увеличьте срок и накопите за 15 или 18 месяцев. Играйте с цифрами и разбивайте задачу на части — все получится. Также есть много удобных приложений, которые помогают вести домашнюю бухгалтерию. Скачать их можно в App Store или в Google Play.

Условия банков по первоначальному взносу

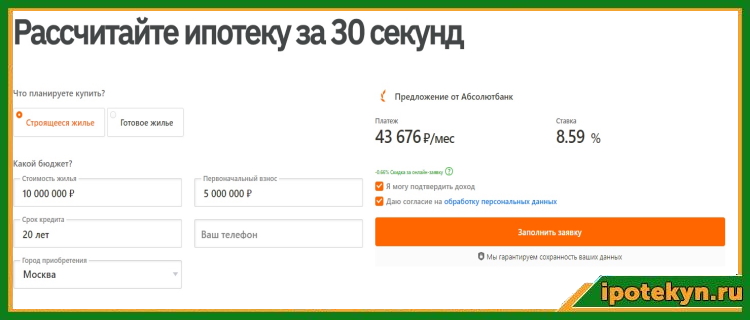

Как рассчитать первоначальный взнос по ипотеке, Вам подскажет менеджер банка. Обычно все это делается через специальный ипотечный калькулятор, который оценивает все исходные параметры сделки.

Сколько процентов придется заплатить, зависит от программы кредитования, дохода заемщика и стоимости приобретаемого в ипотеку жилья. Вы можете заплатить больше того, что Вам назначит банк, если располагаете свободными денежными средствами.

Рассмотрим наиболее актуальные предложения на рынке ипотечного кредитования, существующие сегодня.

Ипотека с минимальным первоначальным взносом

Минимум по ипотеке – это ипотека с первоначальным взносом 10 процентов. Конечно, ставки менее 10% тоже встречаются, но, во-первых, крайне редко, а, во-вторых, они имеют очень высокие процентные ставки и пользуются низкой популярностью.

Минимум по ипотеке – это ипотека с первоначальным взносом 10 процентов. Конечно, ставки менее 10% тоже встречаются, но, во-первых, крайне редко, а, во-вторых, они имеют очень высокие процентные ставки и пользуются низкой популярностью.

В качестве минимальных размеров первоначального взноса по ипотеке можно также рассматривать следующие предложения банков:

- Выдача кредита на первоначальный взнос. Некоторые банки, в частности, Дельтакредит и Альфа банк предлагают своим клиентам специальные кредиты на суммы первоначального взноса по ипотеке. При этом клиент должен в залог предоставить недвижимость. Выгода такого предложения весьма спорная, ведь оплачивать два кредита может быть довольно сложно.

- Замена первоначального взноса залогов недвижимости. Предоставление дополнительного залога, находящегося в собственности клиента, позволяет заемщику не оплачивать первоначальный взнос в денежном эквиваленте. Такие предложения есть в наличии у Промсвязьбанка и Россельхозбанка.

Какой первоначальный взнос на ипотеку предлагают самые известные банки страны? Ставка в 20 процентов предлагается Сбербанком по основным видам ипотечных программ. Для строительства дома и загородной недвижимости Сбербанк предлагает 25% от стоимости кредита.

При получении ипотеки по минимальному набору документов размер первоначального взноса увеличивается. Так, например, ВТБ банк по программе «Ипотека по двум документам» просит 30% в качестве собственных денежных вложений.

При получении ипотеки по минимальному набору документов размер первоначального взноса увеличивается. Так, например, ВТБ банк по программе «Ипотека по двум документам» просит 30% в качестве собственных денежных вложений.

Как правило, ставки по первоначальному взносу на вторичное жилье и первичное не имеют различий.

Нужен ли при рефинансировании первоначальный взнос, также определяется в индивидуальном порядке. Обычно при перекредитовании ипотечного продукта внесение дополнительных личных средств не требуется.

Важно лишь переоформить предмет залога на новый банк и полностью за счет заемных средств погасить действующую ипотеку. Необходимость во внесении первоначального взноса может потребоваться только в случае наличия у банка сомнений в Вашей платежеспособности

Условия кредитования физических лиц в Красноярске

Классификация банковского кредита

Традиционно банковский кредит можно классифицировать:

-

По срокам погашения.

- Краткосрочные ссуды – Срок погашения по данному виду кредита, как правило, от одного до трех месяцев (иногда до шести месяцев).

- Среднесрочные ссуды – предоставляются заемщику сроком от трех до шести месяцев. Данный вид кредита выдается субъекту для коммерческих целей.

- Долгосрочные ссуды – выдаются суммы денежных средств, только под инвестиционные проекты. Срок погашения по данному кредиту от трех до пяти лет.

-

По способам погашения.

- Единоразово – погашается кредит одной суммой. На практике применятся в краткосрочных ссудах.

- В рассрочку – в течение всего срока договора, устанавливается одна и та же сумма для ежемесячного погашения.

-

По способам погашения ссудного процента.

- Процент, который выплачивается в момент полного погашения кредита.

- Процент, который выплачивается равными долями;

- Процент, который платится в момент получения займа.

-

По кредитному обеспечению.

- Доверительные ссуды – в данном случае обеспечением является кредитный договор.

- Обеспечение ссуды – в виде обеспечения выступает любое имущество (движимое или недвижимое), которым владеет заемщик

- Ссуды под финансовые гарантии третьих лиц – юридически оформляются гарантийные обязательства со стороны гаранта. В роле финансового гаранта может выступать любой гражданин резидент.

-

По целевому назначению.

- Общее назначение – заемщик вправе распоряжаться полученными денежными средствами на свое усмотрение.

- Целевое назначение – заемщик в договоре четко прописывает, для каких целей он берет ссуду.

-

По потенциальным заемщикам.

- Аграрный сектор – самый распространенный вид займа.

- Коммерческие ссуды – предоставляются заемщику для ведения коммерческой или торговой деятельности.

- Посреднические ссуды – предоставляются при заключении сделки на товарной или фондовой бирже.

- Ипотечные ссуды – предоставляются для покупки недвижимости.

- Межбанковские ссуды – возникают между кредитными организациями.

Расположение на карте: Филиал СПб №2 ПАО Банк «ФК Открытие»

Оформление ипотеки без первого взноса

В Сбербанке абсолютно все программы требуют первого взноса. Однако есть некоторые способы не вносить эту сумму. Есть не ипотечная программа, которая называется «Кредит на любые цели под залог недвижимости». Участвовать в ней могут заемщики, у которых уже есть недвижимость, находящаяся у них в собственности. Имущество вносится в залог банка, и клиенту выдают кредит без первого взноса. Он получает не всю стоимость квартиры, а лишь ее часть.

Так как программа не является ипотечной, цели у данных средств нет. Их можно тратить по своему усмотрению. Банк это контролировать не будет.

Следует помнить еще одно правило при участии не в ипотечных программах. Не допускается погашать кредит средствами из материнского капитала и других жилищных сертификатов. Всю информацию об этом необходимо уточнить у сотрудников Сбербанка.

Есть второй способ получения ипотечного кредита без первого взноса. Требуется специально увеличить цену на недвижимость, чтобы более крупной суммы хватало для внесения первой оплаты. Личные средства клиент в таком случае может не вносить, ведь произойдет финансирование квартиры на ее полную стоимость. Эта процедура удастся, если покупатель и продавец заключат письменную сделку с согласием.

Обязателен ли он по ипотеке?

Кроме экономии, внушительный первоначальный взнос немало увеличивает шансы на получение кредита. Если заемщик способен оплатить 1/3 или ½ цены покупаемой квартиры, то, как считает банк, он в состоянии выплатить и остаток.

Внесение личных накоплений в покупку жилья или строительство дома способствует в получении кредита тем, кто не считается «идеальным клиентом» для банка:

- отсутствует официальное место работы;

- нет документального подтверждения достаточного уровня дохода;

- нет хорошей кредитной истории.

Обязателен ли первый взнос при ипотеке?

Нет,его нельзя назвать необходимым, существуют предложения и без него.

Но наличие личных средств для взноса по ипотеке немало повышает шансы на ее одобрение.