Какую дебетовую карту сбербанка лучше выбрать

Содержание:

Выбираем платежную систему

Сбербанк сотрудничает со всеми распространенными платежными системами, как созданными в России, так и являющимися международными. Но клиентам на выбор предлагаются на выбор только продукты 3 систем:

- Visa;

- MasterCard;

- МИР.

Технические различия между ними для клиента фактически незаметны. Пластик всех систем имеет стандартные размеры 86×54 мм, все карты Сбербанка обязательно оснащаются чипом и могут иметь поддержку бесконтактных платежей. Но все же каждая система имеет небольшие нюансы, о которых желательно знать до получения пластика.

Виза

Платежная система Visa большее распространение получила на американском континенте, а также в Австралии. Но без проблем карты Виза принимаются и в других странах за редким исключением (например, Куба). Базовой валютой для расчетов в системе выступает доллар США. Если операция проводится в валюте, отлично от валюты счета и доллара США, то дополнительно клиенту придется оплатить сбор за конвертацию средств. Он составит 0,65%.

МастерКард

MasterCard – основной конкурент компании Visa. Хотя компания также основана в США, большей популярностью эта система пользуется в Европе. По МастерКард отсутствует сбор за конвертацию валюты, если она отличается от валюты счета и долларов. Принимаются такой пластик без проблем по всему миру (в т. ч. в США).

У компании МастерКард есть также дочерний сервис Маэстро. В рамках него Сбербанком выпускались дебетовые карты для локального использования внутри РФ. Они отличались 18-значным номером и выдавались в качестве моментальных, социальных и т. д. В настоящее время Сбербанк пластик Maestro заменил в предложениях на МИР, Visa, MasterCard, а уже выданные карты постепенно выводятся из оборота.

МИР

Платежная система МИР была запущена в РФ после введения санкций в отношении ряда банков, которые привели к невозможности обслуживания ими карт Visa и MasterCard. Она полностью является российской разработкой и контролируется ЦБ РФ. Основной валюту в системе МИР выступает рубль РФ.

Различные бюджетные организации и госорганы могут своим сотрудникам перечислять зарплату исключительно на карты МИР. На них также происходит постепенный перевод получателей пенсий и других социальных выплат. Но использование карт МИР за пределами РФ фактически невозможно.

Плюсы и минусы карты

Если вы еще не определились с пластиком, да и с банком в принципе, тогда приведем вам несколько положительных и отрицательных сторон карт Сбербанка. Возможно, это поможет принять вам окончательное решение в пользу того или иного продукта.

Преимущества дебетового пластика от Сбербанка:

- ваши собственные деньги хранятся в надежном банке, с большой филиальной сетью, и доступ к ним вы можете иметь круглосуточный;

- оформить карту можно для разных целей, а это гарантия удовлетворения ваших потребностей;

- карту можно оформить не покидая офиса или собственной квартиры;

- международные системы дают возможность использовать карту как за рубежом, так и в интернете;

- ваши сбережения попадают под программу защиты вкладов.

Остались недостатки:

- плату за годовое обслуживание, особенно это касается премиальных карт, никто не отменял, да и размер ее не такой уж и незначительный;

- банк устанавливает лимиты на суточное снятие средств, для некоторых клиентов 150 тыс. в сутки может быть недостаточно (но это не катастрофический минус для среднестатистического пользователя);

- бонусные программы «Спасибо» для классических карт скуповаты, ведь 0,5% кешбека это слишком мало, по сравнению даже с картами банков конкурентов, к примеру, у Тинькофф.

Но если карта нужна просто надежная, тогда выбор в пользу Сбербанка будет оправданным.

Банкомат на просп. Нахимовский, 11

Для оплаты

Все зависит от того, что и где вы собираетесь оплачивать, и какие опции вас интересуют.

Дешево и сердито

Если ваша цель – оплата коммуналки и недорогих покупок в офлайн-магазинах, можно выбрать самую простую карту Momentum. Радует, что за ее использование не берется комиссия, и принимают ее сейчас практически везде. Но есть минус – для относительно крупных покупок Momentum не подойдет, т.к. по ней действует лимит на безналичную оплату – 100000 руб./сутки.

Оптимальный вариант – классические «дебетовки» Visa или MasterCard. Обслуживание у них не сильно дорогое (750 руб. 1-ый год, далее – 450), а функционал шире.

Бесконтактные платежи

Идете в ногу со временем и хотите оплачивать покупки с помощью бесконтактной системы? Обратите внимание на более статусные продукты – Visa Platinum (4900 или 15000 руб./год), Аэрофлот Gold (3500 руб.) или Аэрофлот Signature (12000 руб.). Есть и не сильно дорогие: Visa Classic Бесконтактная или MC Standard Бесконтактная обойдутся в 900, а далее в 600 руб

за год.

Покупки в Интернете

Нужен инструмент чисто для оплаты через Интернет? Тогда хороший вариант – Виртуальная карта. Она не имеет привычного нам материального носителя, но все реквизиты для использования у нее есть: срок действия, номер (находятся в личном кабинете СБ Онлайн), код CVV2 или CVC2 (присылают в смс). За обслуживание цена чисто символическая – 60 руб. в год. Но есть один нюанс – открыть «виртуалку» можно, только если у вас уже есть дебетовый «пластик» Сбербанка.

Бонусы за оплату

В Сбербанке действует бонусная программа под названием «Спасибо», в рамках которой вы получаете 0,5% от покупок на свой бонусный счет. Она распространяется на все карточные продукты. Но если вы оплачиваете часто, много и на большие суммы, можно открыть карту, которая так и называется – Visa с большими бонусами. На бонусный счет будет зачисляться от 1,5 до 10% от потраченной суммы.

Но учтите, что повышенные бонусы выплачиваются только при тратах в определенных категориях: на заправках, в кафе, супермаркетах, ресторанах и некоторых других. И еще: это Platinum, потому годовое обслуживание высокое – 4900 руб. Поэтому считайте и делайте вывод, оправдана ли такая цена и окупится ли она полученными бонусами.

Мили за платежи

Путешественникам имеет смысл рассмотреть продукт под названием «Аэрофлот». Оплачивая покупки, вы копите мили, которые в дальнейшем можно обменять на полеты тем же Аэрофлотом либо рейсами альянса SkyTeam. Также на них можно покупать услуги и продукты партнеров или повышать класс перелета.

Карты «Аэрофлот» есть трех типов:

- Classic: стоит 900 руб. в первый год, 600 в последующие; начисляется 1 миля за потраченные 60 руб./ 1€/ 1$;

- Gold: 3500 руб./год; 1,5 мили за каждые 60 руб./ 1€/ 1$;

- Signature: 12000 руб./год; 2 мили за потраченные 60 руб./ 1€/ 1$.

Аналоги в других банках

Конкуренты Сбербанка карты аналогичные новому продукту Сберкарта выпускают активно уже длительное время. Условия у них часто более привлекательные, а оформить карточки они предлагают по всей стране.

Самые популярные предложения других банков:

- Блэк от Тинькофф. Карта с кэшбэком до 5% в 3 категориях, 1% — за другие траты и до 30% при покупках у партнеров. Дополнительно банк начисляет по ней до 5% на остаток. Обслуживание стоит 99 руб./месяц, но плату не берут при наличии активного вклада, кредита или остатках от 30000 руб. Получить карточку можно с бесплатной доставкой в любом населенном пункте страны.

- CashBack Альфа-Банка. Карта для автолюбителей с кэшбэком на АЗС до 10%, за рестораны и кафе – до 5% и до 1% — в прочих случаях. Обслуживают пластик бесплатно при ежемесячных расходах в 10000 руб. и больше или при остатках от 30000 руб. Получить карточку можно в офисе или через курьера.

- Opencard от ФК Открытие. Карта с кэшбэком до 11% в 1 категории на выбор и 1% — за другие расходы или до 3% — за все. Выпуск ее стоит 500 руб., но эту сумму вернут на бонусный счет, а обслуживание будет полностью бесплатным. Получить пластик можно в отделении или при доставке курьером в 28 городах.

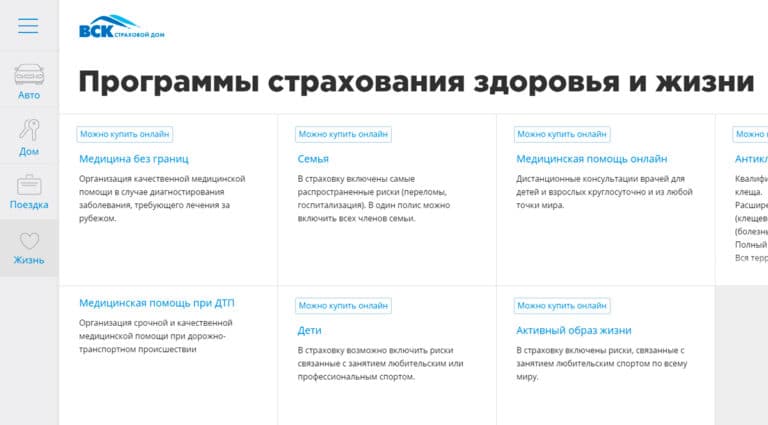

Карты Сбербанка

Все карты от Сбербанка делятся на кредитные и дебетовые продукты. В первом случае имеется возможность расходования кредитных средств, а в последнем – только собственных сбережений. Для пополнения дебетовой карты можно использовать банкоматы и терминалы, кассу. С нее можно совершать переводы и различные транзакции без ограничений. А вот кредитная карта имеет определенный лимит, больше которого нельзя снять. Оба инструмента позволяют снимать денежные средства, но в некоторых случаях с комиссией.

Сбербанк имеет много интересных предложений для пользователей пластиковых карт

Сбербанк имеет много интересных предложений для пользователей пластиковых карт

Самыми востребованными сейчас в Сбербанке считаются дебетовые карты с наличием кэшбэк.

Также карты можно разделить по принадлежности к конкретной платежной системе. На данный момент Виза и Мастеркард самые распространенные. Спорить о том, какая лучше, не имеет смысла, так как обе позволяют совершать аналогичные операции. В Российской Федерации оба пластика принимаются.

Основной разницей по приобретению конкретного пластика становится тариф. В каждом отдельном случае банк устанавливает индивидуальную тарификацию.

Все карты аналогичны по размеру и имеют магнитную полосу. Некоторые карты включают опцию пай пасс для оплаты товаров и услуг в одно касание. Такие опции несколько увеличивают стоимость производства.

Классическая карта Сбербанка

Карта Сбербанка Visa Classic пользуется наибольшей популярностью у его клиентов, поскольку сочетает в себе оптимальное соотношение цены за годовое обслуживание и набора предлагаемых функций. Если не получается соответствовать условиям для получения любого другого варианта ввиду несоответствия возраста (молодежные, пенсионные) или недостатка предоставляемых услуг (бесплатные карты моментальной выдачи), целесообразно остановить свой выбор именно на классической кредитной или дебетовой карточке.

| Платежная система | Срок действия карты | Стоимость обслуживания |

| Visa, MasterCard; МИР | 3-5* лет | 750 рублей обслуживание в год |

Смотрите полную информацию: Классиеская карта Сбербанк

Доверие под контролем. Аспекты корпоративной безопасности.

Отзывы о сайте MoneyMan.ru

Алгоритм действий

В зависимости от того, об оплате штрафа идет речь либо же о налоге, имеются некоторые особенности, о который крайне важно знать, чтобы исключить вероятность допущения ошибок и опечаток. Рассмотрим для каждой ситуации особенности по отдельности

При оплате штрафа

В данном случае каких-либо сложностей не должно возникать. К примеру, в случае если требование ИФНС содержит период погашения задолженности по налогообложению до 25 июля 2020 году, то в поле 107 рассматриваемого платежного поручения нужно указать “25.07.2018”.

Но каким образом следует указывать налоговый период в рассматриваемом поручении, если долг подлежит погашению в соответствии со сформированным актом налоговой проверки либо же по исполнительному листу? В данной ситуации в рассматриваемом поле указывается ноль.

При оплате налога

Итак, как заполнять налоговый период 107 в Сбербанк-онлайн в случае оплаты налога в нынешнем году Значение поля 107, как отмечалось ранее, обладает десятизначным кодовым обозначением.

При этом:

| Первые несколько числовых значений указывают на периодичность внесения платежа | К примеру, при ежемесячных — НДФЛ, акцизы, при квартальных — НДС и ЕНВД, при годовом — экологический сбор, а в случае с полугодовым — ЕСХН |

| Последующие несколько числовых кодовых обозначений указывают на порядковый номер отчетного календарного месяца (в зависимости от месяца — от 1 до 12), квартала, полугодия | В случае годовой оплаты указываются нули |

| Последующие 4 числовых значений | Указывают конкретный отчетный налоговый период |

В подобной форме соответствующий налоговый период отображается в случае с налогами и авансовыми платежами непосредственно:

- за отчетный календарный год;

- либо же в случае, когда налогоплательщик выявил ошибку в сформированной декларации за прошлые отчетные периоды и принял решение самостоятельно, не дожидаясь уведомления от УФНС доплатить недостающую сумму.

В случае досрочной уплаты налога возникает необходимость указывать тот налоговый период, за который осуществляется перечисление средств.

Как получить справку из ЦККИ без кода субъекта?

Плюсы и минусы дебетовых карт Сбербанка для физических лиц

Любой продукт можно охарактеризовать с нескольких сторон, дебетовые карты не исключение.

Плюсы:

- Доступный интерфейс удобного мобильного приложения.

- Благодаря большому множеству терминалов самообслуживания, в любой части мира, проблем со снятием купюр не возникает.

- Наличие возможности бесконтактного платежа.

- Перевод и получение денежных сумм между клиентами банка.

- Привязка к платежным системам, кошелькам.

Минусы:

- Большие очереди к терминалам самообслуживания.

- Отсутствие привязанности к ближайшему отделению Сбербанка, а лишь к тому в котором продукт был получен.

- Маленький процент кешбека на обычные покупки.

- При совершении платежей на крупные суммы или на карты сторонних банков, необходимо операцию подтверждать по звонку в колл-центр и отвечать на многочисленные вопросы.

- Не полностью отработанная программа «Спасибо от Сбербанка».

Продукты Сбербанка подвергаются тщательной проверке и дорабатываются при ежегодном обновлении. Финансовая организация на своем сайте принимает отзывы и комментарии, для усовершенствования предоставляемых услуг.

Особенности МФО

Отзывы о кредитах в Часцах

Для оплаты товаров и услуг

Какую выбрать карту, если человек часто совершает покупки и рассчитывается картой за услуги? Сбербанк – это популярное кредитное учреждение, которое оказывает услуги физическим и юридическим лицам по заимствованию и обслуживанию счетов. Карта от представленного кредитора имеется практически у каждого гражданина. При вопросе выбора лучшего инструмента, стоит изначально определиться с тем, для чего она нужна.

Без комиссии за обслуживание

Если основным действием для человека станет оплата коммунальных услуг и совершение дистанционных покупок, то можно выбрать карту Моментум, она же самая выгодная. Использование инструмента не предполагает дополнительных комиссий. Она принимается любыми онлайн-магазинами, в ТЦ – там, где имеется пост терминал. Для крупной покупки такая карта не подходит, так как имеет определенный суточный лимит – 100 тысяч рублей.

Пластик Моментум может иметь платежную систему как Виза, так и Мастеркард. Если гражданин желает совершать покупки более дорогостоящие, то лучше оформить классическую карту с аналогичной платежной системой. Стоимость последней 750 рублей в первый год, затем 450 рублей ежегодно.

Карты Сбербанк с системой бесконтактной оплаты PayPass

Карты Сбербанк с системой бесконтактной оплаты PayPass

Бесконтактная оплата

Сейчас пользуется спросом пластик с наличием бесконтактной оплаты. Это опция пай пасс, которая включается только на определенные тарифы и карты. Часто присваивается статусным предложениям, таким как:

- Виза Платинум стоимость 4 900 или 15 000 в год в зависимости от оборота.

- Аэрофлот Голд – 3 500 рублей.

- Аэрофлот Signature – 12 000 рублей.

- Виза классик бесконтактная – 900 рублей за первый год, 600 рублей за последующие.

- Мастеркард стандарт бесконтактный – 900 рублей за первый год, 600 рублей за последующие.

Оплата товаров в интернете

Если владелец активно пользуется интернетом и совершает здесь покупки, то оптимальный для него вариант – Виртуальная карта. Это не материальный носитель, но имеет также все необходимые реквизиты для оплаты – номер, срок действия и CVC код. Последний же параметр присылается в смс уведомлении на контактный номер телефона.

Наличие бонусов для оплаты покупок

Сбербанк позволяет накапливать специальные бонусы по программе «Спасибо» и в дальнейшем их использовать для оплаты покупок. В рамках данной акции человек получает 0,5% от суммы приобретения на специализированный счет. При этом акции распространяется на все карточные инструменты, каким бы ни оплачивал владелец.

Повышенные бонусы можно получить только при оплате конкретного товара или услуги. Например, на заправке или в ресторане. Также для повышенных бонусов есть дебетовая карта Сбербанка – Платинум, годовое обслуживание которой составляет 4 900 рублей.

Карты Сбербанка с накоплением милей, за которые можно купить билет на самолет

Карты Сбербанка с накоплением милей, за которые можно купить билет на самолет

Мили в виде бонусов

Какую карточку лучше завести, если постоянно путешествуешь? Если человек часто проводит время в перелетах или поездках, то стоит рассмотреть такие продукты, как Аэрофлот и другие кобрендинговые предложения. Суть таких предложений – человек совершает поездки, накапливает мили, а потом может их потратить на билеты. Мало того, можно приобретать продукты на территории вокзала.

Карточка Аэрофлот бывает нескольких типов:

- классическая предполагает ежегодную оплату в 900 рублей с начислением 1 мили за потраченные 60 рублей;

- голд карта предполагает оплату на ежегодной основе 3 500 рублей. За каждые 60 рублей начисляется 1,5 мили;

- signature оплачивается ежегодно 12 000 рублей. За каждые потраченные 60 рублей начисляется 2 мили.

Горячая линия Россельхозбанка — номера телефонов службы поддержки

Плюсы и минусы дебетовых карт Сбербанка

Один из самых крупных банков России закономерно имеет огромную популярность, кредит доверия со стороны клиентов, известность, надежную репутацию.

Согласно опросам, зачастую россияне оформляют карты Сбербанка, просто потому что не доверяют другим организациям, опасаются подвоха, грабительских тарифов, подводных камней. Учитывая распространенность финансовых афер в России, сложно возразить.

Но давайте объективно разберем плюсы и минусы предложений этого банка.

Можно свести в одну организацию физические и юридические счета, кредиты, ипотеки, кредитки, вклады и т.д. Это позволяет пользоваться льготными условиями

Учитывая, что Сберовские счета до сих пор остаются самыми распространенными, это осмысленный выбор. Никому не хочется платить комиссии, а сторонние банки не торопятся устаналивать межбанковские безкомиссионные платежи.

До 150000 в день по классическому тарифу и до 500000 – по Сбербанк карте с Большими бонусами. Комиссионный процент не снимается только в собственных банкоматах Сбера, но они расставлены даже в маленьких городах в таком количестве, что у 99% клиентов не возникает никаких сложностей.

Более того, зачастую в небольших населенных пунктах как раз и имеются только банкоматы Сбера или, как будто в дополнение к ним, банкоматы еще 1 – 2 банков.

750 р/год по классическому тарифу (со второго года – 450) и до 4500 р./год по предложению с большими бонусами. Достаточно недорого, если сравнивать с платными тарифами других банковских организаций.

Но! Нет возможностей бесплатного обслуживания. Впрочем, к этому перейдем ниже.

Проводить денежные переводы, заказывать перевыпуск, устанавливать шаблоны, лимиты, копилку, платить за услуги, ЖКХ, гасить налоги, штрафы. С кабинетом Сбербанк-Онлайн работают крупнейшие государственные порталы (включая ГосУслуги, сайт ФНС и т.д.).

Словом, с таким «пластиком» специально идти до офиса практически не придется – разве что, чтобы забрать новый. И тут мы переходим к следующему плюсу.

Тысячи отделений по России, в крупных городах иногда находящиеся даже на соседних улицах. На официальном сайте расположен интерактивный маппинг, позволяющий найти ближайший офис, выяснить его контакты и график работы.

Формат Сбербанковского кэшбэка, по которому часть потраченных денег вы получаете обратно в виде баллов, которые можете тратить. Система немного запутанная – есть несколько «уровней», с каждым из которого поднимается процент кэшбэка и/или число категорий с повышенными бонусами.

Но в конечном итоге получается одна из ТОПовых кэшбэк программ с хорошими отчислениями и широкой распространенностью.

Это были плюсы. А теперь давайте рассмотрим минусы дебетовых карт Сбербанка.

Начислений на остаток по счету, дополнительных скидок в партнерских магазинах и иных поощрительных программ нет. Поэтому фанатам максимальной экономии дебетовые карты Сбербанка будут мало интересны.

Тарифы действительно одни из самых низких. Но у многих эмитентов есть условия бесплатного обслуживания. Они полезны для самих банков – повышают активность пользования их продуктами. И полезны клиентам – небольшая, но экономия. Как правило, бесплатное обслуживание требует определенных трат (например, от 10000 р/месяц по дебетовой/кредитной карточке данного банка) или наличия кредита, вклада на определенную сумму. Словом – некоей активности, полезной для эмитента, и несложной для постоянного клиента.

У Сбера подобные условия отсутствуют. Поэтому, даже если у вас тут открыты вклад, кредит, ипотека и РКО, абонентскую плату вносить придется.

Программу СПАСИБО можно очень хорошо разогнать, но на это потребуется несколько месяцев. А изначально предлагается довольно скромный кэшбэк и отсутствие привилегированных категорий. По современным меркам, это довольно скупо.

Практически по всем тарифам, кроме Сбербанка с Большими Бонусами и ситуаций запланированного перевыпуска в связи с окончанием срока действия. Карточку украли, она размагнитилась, поцарапалась, произошел другой форс-мажор? Все за счет клиента. Подобные ситуации редкость, но иногда все же происходят.

Стоит отметить, что перевыпуск недорогой – всего 150 рублей, но, честности ради, отметить этот нюанс нужно.

А теперь рассмотрим особенности разных предложений.

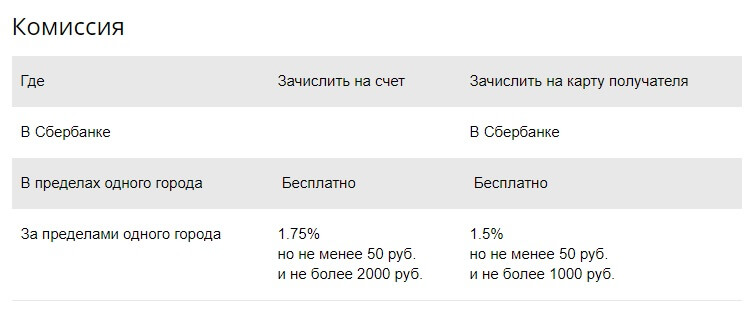

Для совершения переводов

Если люди часто совершают переводы, то им нужна выгодная карта. Фактически кредитор позволяет осуществлять переводы с любой дебетовой карты по установленным тарифам. Ориентировать выпуск пластика стоит исходя из суммы и количества процессов. Тем более что некоторые пластики имеют ограничения.

Внутренний перевод

Совершение переводов через кассу финансового учреждения не обременяется ограничениями. Это касается как переводы с каты на номер счета или с карты на карту. Но не всегда владельцу удобно посещать отделение. Тем более что в век высоких технологий, совершить платеж можно через удаленный канал – это и дешевле, и быстрее. Здесь имеются и определенные лимиты:

- привилегированные карты – 301 000 в день;

- для классических – 201 000 в день;

- для моментальных – 101 000 в день.

Внешние переводы

Ограничения имеются и по внешним переводам. Если отправка физическому лицу дистанционно – 30 000 за один процесс, 1 500 000 в месяц. Это ограничение действует по любому пластику, вне зависимости от платежной системы. Отличия по дневным лимитам:

- классические – 150 000 рублей;

- моментальные – 50 000 рублей.

Что такое на самом деле кредит и какова его история?

Об этом, наверное, мало кто задумывается. Как правило, в обществе на подсознательном уровне существует представление о том, что кредит является весьма обременительной платой за полученные блага. Однако это не совсем так.

Первые упоминания о кредите, а именно о его примитивных формах займа существовали ещё в эпоху Древнего Египта, Античных Греции и Рима. Первые кредитные отношения на уровне государства, весьма схожие по своим экономическим правилам к теперешнему времени, стали возникать в Европе в середине XV века. Это во многом было вызвано началом промышленного развития Старого Света, а также тому, что церковь перестала осуждать различные долговые займы, векселя, расписки. Одними из первых стали создаваться банки в Италии и Англии. Процентные ставки по кредитам европейских банков изначально доходили до 10%, а в последующие 100 лет снизились до 6 % годовых.

Спустя 200 лет первые кредитные организации стали появляться и в Российской Империи. Так, в 1754 году по указу Елизаветы Петровны были образованы первые кредитные банки, которые открылись в Санкт-Петербурге и Москве. Также по данному указу ограничивался максимальный размер кредитной ставки, который не должен был превышать 6% годовых.

Повсеместно роль кредитов в Европейской банковской сфере, а позднее и в мировой, становилось все более и более весомой. Очередной виток развития банковского кредитования приходится на вторую половину XIX века. Этому весьма сильно способствовало начало индустриальной революции, которая в особенности была связана со строительством железных дорог и экспоненциальном увеличением объёмов производства металла. А в России ко всем данным экономическим изменениям свою положительную роль играла отмена крепостного права, что повлияло на резкое увеличение торговых отношений.

После 1917 года потребность кредитов в Советской России резко сократилась. Лишь после распада Советского Союза роль кредитов в экономиках уже независимых государств и их граждан стала снова набирать свою значимость и популярность. Однако на протяжении всего 20 века роль кредитов в банковской сфере стран с рыночной экономикой с каждым десятилетием только усиливалась. Эти два примера показывают то, что кредит является очень важным и необходимым инструментом в жизнедеятельности экономики любого современного государства, а также в повседневной жизни её граждан. Однако значимую роль играет грамотное использование данного «инструмента», благодаря которому жизнь любой страны и её жителей должна становится только лучше, комфортнее и многограннее. О том, как правильнее и для чего воспользоваться различными кредитными предложениями, как заработать и начать свой успешный бизнес при помощи кредитов, будет рассказано в цикле статей «Всё о кредитах».

И помните о том, что благополучие в ваших руках, в том числе и в нужных кредитах!

Банкомат на бул. Строгинский, 22

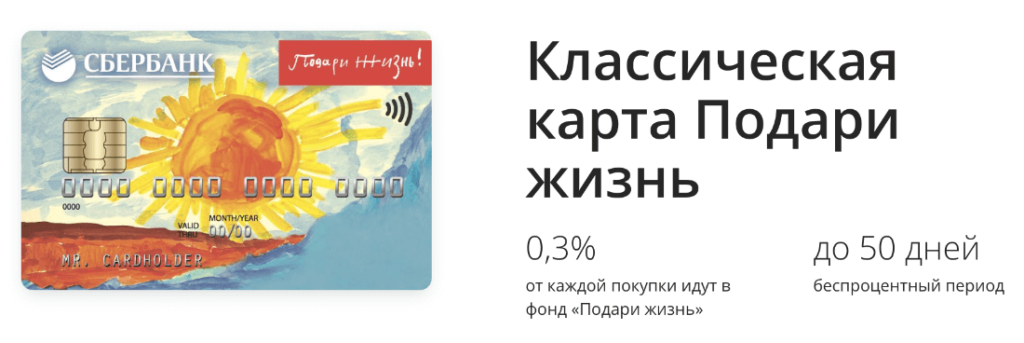

Кредитная карта Visa Classic «Подари жизнь»

«Проявите заботу о тех, кому особенно нужно» Данная кредитная карта создана с целью: помочь страдающим детям с очень тяжелыми заболеваниями — все пожертвования перечисляются в благотворительный фонд «Подари жизнь» Оформляя кредитную карту — вы возможно спасаете чью то жизнь!

50% стоимости первого года обслуживания идут в фонд

0,3% с каждой покупки идут в фонд

| Кредитный лимит | Обслуживание в год | Проценты по кредиту в год |

| до 600 000 ₽ | от 0* до 900 ₽ | от 23,9%* |

Помимо классической Visa есть: Золотая карта Gold (3500₽ в год)

Данная страница о видах, условиях пользования и стоимости обслуживания кредитных картах Сбербанка узнавайте на официальном сайте sberbank.ru или в отделениях Банка.Контактную информацию можно посмотреть в личном кабинете Сбербанка. Данный сайт не является публичной офертой

Как оформить

Чтобы оформить пластик, вы можете воспользоваться 3 самыми популярными способами:

- Онлайн без регистрации личного кабинета.

- Онлайн с входом в личный кабинет.

- Личным посещением отделения банка.

Онлайн без регистрации личного кабинета

Для этого достаточно выполнить действия:

- Перейдите на главную страницу сайта Сбербанка.

- В главном меню выберите вкладку «Карты».

- Далее нажмите «Дебетовые».

- Выберите подходящий вид пластика.

- Нажмите на кнопку «Заказать онлайн».

- Выберите платежную систему, если такая возможность есть.

- Выберите в какой валюте вы хотите открыть счет, если такая возможность есть.

- Укажите личные данные – ФИО, имя на пластике, дату рождения, электронную почту и номер телефона.

- Впишите данные паспорта – серию, номер, дату выдачи.

- Нажмите на кнопку «Далее».

- Подтвердите оформление посредством ввода кода и нажмите на кнопку «Подтвердить».

Онлайн с входом в личный кабинет

Для этого выполните следующие действия:

- Авторизуйтесь в личном кабинете.

- В меню выберите раздел дебетовых карт.

- Выберите нужную.

- Заполните форму.

- Подтвердите отправку посредством ввода кода.

Через несколько дней вам позвонит сотрудник и пригласит в банк для получения пластика.

Личным посещением отделения банка

Для этого выполните следующие действия:

- Возьмите с собой паспорт и придите в ближайшее отделение Сбербанка.

- Заполните заявление на получения пластика и отдайте его сотруднику.

После этого вам сразу же выдадут карту, оформленную на ваш счет и имя, если такая возможность предоставляется.

Отделения Альфа-Банка работающие в субботу на карте Самары

Виды кредитных карт Сбербанка

- Карта «Золотая». Положенный лимит — 600 000 рублей с учётом бесплатного обслуживания.

- Карта «Подари жизнь». Можно рассчитывать на займ в 600 000 руб. Стоимость обслуживания — бесплатно (с персональным лимитом);

- Карта «Аэрофлот». Лимит — до 600 000 руб., а цена обслуживания начинается с 900 руб.

- Классическая карта. Лимит — до 600 000 руб. и бесплатное обслуживание (аналог кредитной карты Тинькофф банка — 55-120 дней без процентов).

- Премиальная карта. Данная карта обладает повышенным лимитом, достигающим 3 000 000 рублей и бесплатным снятием денежных средств с банкоматов. Готовое обслуживание обойдется в 4900 рублей в год.

Чтобы заказать кредитную карту Сбербанка, нужно предоставить следующие документы:

- Удостоверение личности (паспорт);

- Форменную справку с места работы, подтверждающую платежеспособность (в ней должна указываться отчётность за полгода);

- Документ, подтверждающий выплаты в Пенсионный фонд;

- Трудовая книжка;

- Трудовой договор;

- Документ, объясняющий тип деятельности (лицензия и т.п.);

- Свидетельство об индивидуальном предпринимательстве (по требованию).

Существует и ряд требований к самому заёмщику. Общий трудовой стаж должен составлять не менее 12 месяцев за последние 5 лет, а также не менее 6 месяцев на текущем месте работы.