Кредитный калькулятор райффайзенбанка

Содержание:

- Статьи о кредитах

- Преимущества и недостатки рефинансирования

- Плюсы и минусы кредита

- Проценты для частных лиц

- Как произвести рефинансирование

- Отзывы о кредитах в Райффайзенбанке

- Онлайн-калькулятор рефинансирования

- Процентные ставки по кредитам в Райффайзен

- Как происходит расчет потребительского кредита в Райффайзенбанке

- Условия рефинансирования

Статьи о кредитах

Преимущества и недостатки рефинансирования

Прежде чем проводить перекредитование, рекомендуется взвесить достоинства и недостатки рефинансирования. Плюсы процедуры:

- Уменьшение ежемесячного платежа. Рефинансирование позволит подлить срок выплат на пару лет, тем самым, снизит платёж в месяц и облегчит нагрузку на семейный бюджет.

- Смена валюты для выплат. Если клиент считает, что ему выгодней осуществлять платежи в зарубежной валюте, он вправе сделать это при рефинансировании.

- Объединение нескольких займов из разных финансовых компаний в единый кредит. Как показывает статистика, граждане более исправно платят долги по одному займу, нежели сразу по нескольким.

- Уменьшение процента по кредиту. Перекредитование позволит взять новый заём под более выгодную ставку.

- Снятие обременения с объекта залога. Погасив задолженность в другом банке, где в качестве залога был автомобиль или квартира, клиент тем самым снимет обременение с имущества. Но стоит быть внимательным, поскольку процент по ипотеке значительно ниже, чем потребительский кредит. Поэтому, предварительно рекомендуется тщательно просчитать выгоду.

Среди недостатков рефинансирования отмечаются следующие нюансы:

- Невыгодно перекредитовывать мелкие займы. Выгода есть только при рефинансировании крупных сумм.

- Дополнительные расходы. В случае перекредитования нередко приходится заново проводить оценку имущества, собирать некоторые бумаги, а это снова расходы.

- Получение разрешения на рефинансирование. Для перекредитования требуется согласие компании-кредитора. Для этого клиенту нужно обратиться в свой банк с соответствующим заявлением.

Прежде чем оформлять рефинансирование займа, нужно тщательно продумать, насколько это выгодно, взвесить все плюсы и минусы и только потом принимать решение.

Плюсы и минусы кредита

Давайте рассмотрим подробнее преимущества и недостатки кредитования.

Плюсы:

- Самый главный плюс – возможность получить желаемое прямо сейчас. Заемщику не приходится годами откладывать деньги, чтобы купить, например, машину. Бывают ситуации, когда машина нужна срочно: расширение бизнеса, поломка старого авто, рождение детей и много других причин. Автомобиль можно приобрести сразу в кредит.

- Сама схема выплаты кредитного займа облегчает финансовую нагрузку на семью. Гораздо легче выплачивать небольшую сумму ежемесячно, нежели найти крупную сумму сразу.

- Больше нет необходимости обращаться к друзьям или родственникам с неудобной просьбой.

- Кредит стимулирует карьерный рост. Заемщик понимает, что ему необходимо выплачивать определенную сумму каждый месяц, поэтому будет всячески стараться увеличить зарплату или получать другую прибыль, а также продвигаться вверх по карьерной лестнице.

Минусы:

- Для оформления займа необходимо собрать пакет документов. Каждый банк предъявляет свои условия к заемщикам. Но количество необходимых бумаг зависит не только от требований конкретной организации, но и суммы кредитования. В Райффайзен, например, для получения кредита до 300 тысяч рублей необходим только паспорт.

- Процентные ставки во многих банках бывают довольно высокими. Это также зависит от банка и конкретной цифры, а также целей займа. Так, процентная ставка по нецелевому кредиту будет выше, чем, например, по ипотеке.

- Дополнительные платежи. Некоторые организации мелким шрифтом в договоре прописывают дополнительные услуги, от которых можно отказаться. Если при подписании договора заемщик не заметит этот пункт, его ежемесячные выплаты будут значительно больше. Поэтому будьте внимательны к мелочам при заключении договора.

- Необходим постоянный доход. Если заемщик теряет работу, то он теряет и возможность совершать выплаты. Поэтому большую сумму стоит брать только в том случае, когда Вы имеете стабильную зарплату или дополнительный источник дохода.

Проценты для частных лиц

Минимальный процент по кредиту составляет 10,99%. Это очень выгодная ставка, но действует она не для всех. На столь низкий процент могут претендовать лишь участники зарплатного проекта и люди, которые дополнительно приобрели страховку.

Ставка автоматически увеличивается, если клиент не выполняет определённые условия:

- На 5%, если клиент перестаёт выплачивать купленную финансовую защиту.

- На 8%, если заёмщик не предоставляет банку данные о погашенных долгах по другим кредитам.

Если клиент не приобретает страховку при оформлении рефинансирования, ставка составит 16,99% годовых.

Как произвести рефинансирование

Перекредитование позволяет взять новый кредит для погашения старого. Процедура проводится для экономии собственных средств. Данное мероприятие позволяет снизить ежемесячный платёж за счет продления срока, а также уменьшить процентную ставку.

Рефинансирование не является благотворительностью со стороны финансовых организаций. Они зарабатывают на этом. Выдавая клиентам средства на погашение долга в другом банке, они далее получают проценты от ежемесячных выплат нового заёмщика.

Чтобы грамотно осуществить рефинансирование потребительского кредита, следуйте инструкции:

- Предварительно уточните все условия прошлого займа.

- Проанализируйте предложения разных финансовых компаний. Райффайзенбанк предлагает выгодные условия для перекредитования.

- Подсчитайте выгоду. Для расчёта параметров рефинансирования в Райффайзенбанке потребительского кредита поможет калькулятор.

- Проанализируйте полученные результаты и сделайте вывод, будет ли выгодно брать новый кредит для погашения старого, снизятся ли выплаты и общая переплата.

Если в результате Вас все устраивает и Вы готовы рефинансировать заём, смело подавайте заявление в банк.

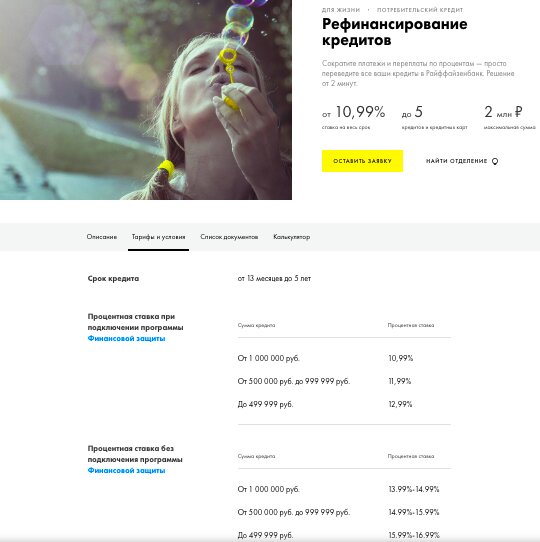

В Райффайзенбанке для перекредитования доступно объединение до 3 займов (сюда входят ипотека, автокредит и потребительский) и до 4 кредитов.

Отзывы о кредитах в Райффайзенбанке

Онлайн-калькулятор рефинансирования

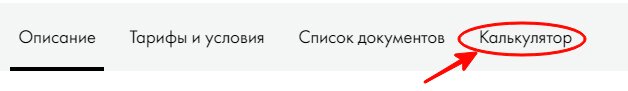

Для упрощения расчётов выгоды по рефинансированию рекомендуется использовать калькулятор на сайте Райффайзенбанка в разделе «Рефинансирование кредитов».

Среди пунктов меню выберите «Калькулятор».

Расчёт рефинансирования кредитов в Райффайзенбанке на калькуляторе ведётся на основе следующих условий: желаемых сроков и суммы кредита.

Принцип работы

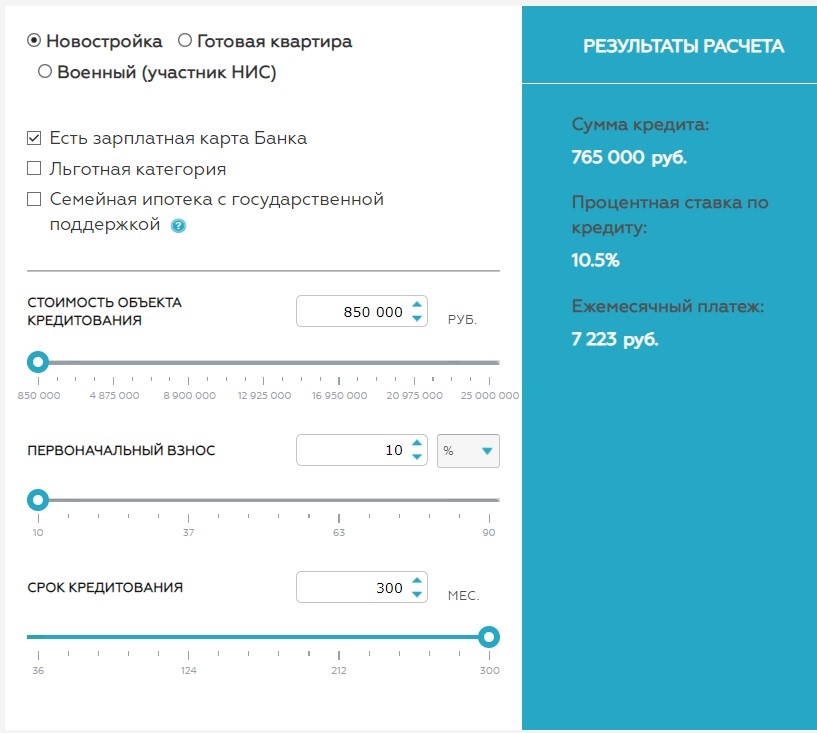

Для расчёта рефинансирования от Райффайзена в окне калькулятора выберите желаемую сумму займа от 90 000 до 2 000 000 рублей. ниже выберите с помощью бегунка срок от 1 года и 1 месяца до 5 лет. После настройки нужных параметров с правой стороны будет указан ежемесячный платёж и возможная ставка.

Стоит отметить, что платёж рассчитывается с учётом страховки. Если Вас устраивают данные параметры, кликните «Оформить», заполните анкету и направьте на рассмотрение.

Перекредитование позволяет снизить начальную процентную ставку, продлить срок выплат, а также значительно уменьшить сумму переплаты. Мероприятие является выгодным для граждан, которые оказались в сложной ситуации из-за ранее набранных кредитов

Но перед оформлением очередного займа важно просчитать выгоду от рефинансирования, чтобы не оказаться в минусе

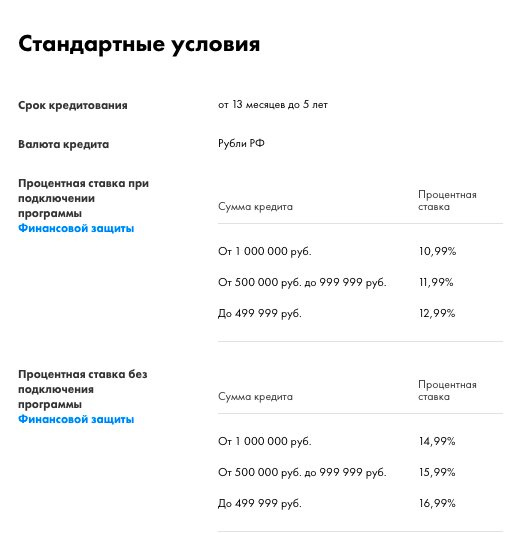

Процентные ставки по кредитам в Райффайзен

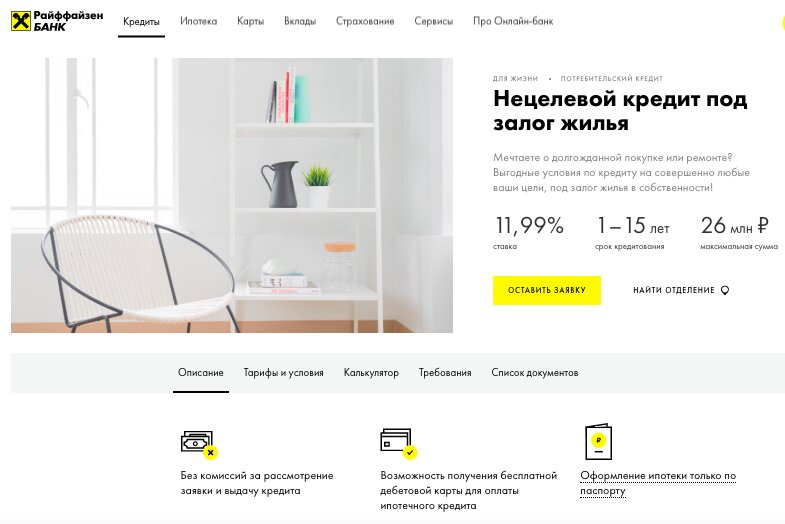

Райффайзенбанк помогает рассчитать кредит с помощью онлайн-калькулятора. Потребительский кредит можно получить со ставкой от 10,99% годовых. Райффайзен предлагает своим потенциальным заемщикам 4 вида потребительских кредитов: наличными, автокредит, рефинансирование и нецелевой кредит под залог жилья. Рассмотрим подробнее каждый из них.

1. Кредит наличными предоставляется физическим лицам на срок от одного года до пяти лет. Максимально возможная сумма займа – 2 миллиона рублей. Процентная ставка зависит от количества заемных денег и дополнительных условий, оформление финансовой защиты снижает процент. Получить кредит с минимальной процентной ставкой 10,99% можно на сумму от 1 миллиона рублей при оформлении финансовой защиты. Если клиент не желает оформлять финансовую защиту, процент увеличится до 14,99%. Подробную информацию о том, как получить Кредит наличными можно узнать на сайте банка.

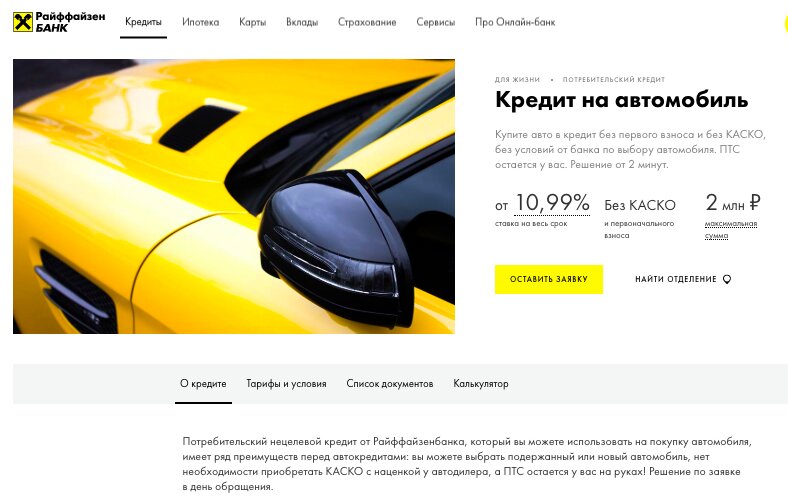

3. Райффайзен предоставляет Автокредит на новую или подержанную машину со ставкой от 10,99% с суммой займа от 1 миллиона рублей. Если выбранный автомобиль стоит меньше миллиона, то процентная ставка составит 11,99%

Банк не налагает жестких условий по выбору авто; неважно количество владельцев, год выпуска и срок эксплуатации машины. Ознакомиться с условиями Автокредита можно на странице сайта

4. Райффайзен предлагает заемщикам Нецелевой кредит под залог жилья от одного года до пятнадцати лет с минимальным процентом 11,99%. Плюс такого займа в том, что получить можно от полумиллиона до 26 миллионов рублей. Использовать программу могут супруги, один из них станет созаемщиком. Нецелевой кредит позволяет использовать деньги в любых целях: на покупку недвижимости, ремонт, учебу или любые другие цели. Калькулятор Райффайзенбанка рассчитает потребительский кредит на 84 месяца с минимальной процентной ставкой. Сделать это можно на официальном сайте, пройдя на страницу по Нецелевому кредиту.

Как происходит расчет потребительского кредита в Райффайзенбанке

Важно: Все коэффициенты для расчета кредита берутся из официального калькулятора Райффайзенбанка. Программы кредитования и процентные ставки обновляются каждый день

Поэтому вы можете быть уверены в правильности онлайн расчета займа

Программы кредитования и процентные ставки обновляются каждый день. Поэтому вы можете быть уверены в правильности онлайн расчета займа.

Для расчета кредита в Райффайзенбанке на 2020 год вам необходимо ввести сумму, которую вы хотите взять, установить срок в течении которого вы полностью погасите займ и указать процентную ставку. Процентные ставки Райффайзенбанка вы можете взять из таблицы ниже. После нажатия кнопки > вы получите исчерпывающую информацию по вашему кредиту:

- График ежемесячных платежей

- Сумму переплаты

- Соотношение переплаты и суммы кредита

На основании этих данных вы можете, меняя входные параметры (сумму, срок, проценты) добиться приемлемых и выгодных для вас условий кредита. А чтобы не забыть ваши расчеты, вы можете нажать кнопку >, и получить постоянную ссылку, пройдя по которой, у вас будет отображен ваш расчет. Можно сохранять неограниченное количество расчетов. Также можно делиться ими с ваши близкими и друзьями.

Программы и процентные ставки по кредиту

Ставки зависят не только от программы кредитования, но и от суммы, которую вы хотите взять у банка, например по программе Персональный процентные ставки будут такими:

| от 90 000 — 499 999РУБ. | 13.99% |

| от 500 000 — 999 999РУБ. | 12.99% |

| от 1 000 000 — 1 499 999РУБ. | 11.99% |

| от 1 500 000 — 2 000 000РУБ. | 10.99% |

На 2020 год в Райффайзенбанке представлено 3 кредитные программы: Персональный, Рефинансирование, Под залог имеющегося жилья. Процентые ставки по программам представлены в таблице ниже.

| Программа | Ставка | Сумма |

|---|---|---|

| Персональный | 8.99% | до 2 000 000РУБ. |

| Рефинансирование | 8.99% | до 2 000 000РУБ. |

| Под залог имеющегося жилья | 10.99% | до 9 000 000РУБ. |

Если вашей целью является покупка недвижимости, то лучше воспользоваться калькулятором ипотеки Райффайзенбанка 2020

Райффайзенбанк инфо

Райффайзенбанк находится на 12 позиции финансового рейтинга банков России. Лицензия выдана за номером №3292. Головной офис находится по адресу 129090, г. Москва, ул. Троицкая, д. 17, стр. 1.

Получить подробную консультацию и ответы на вопросы о кредитовании в Райффайзенбанке на 2020 год можно на официальном сайте raiffeisen.ru.

ТОП5 банков: по выдаче кредитов

Кредитный калькулятор Сбербанка 2020

Ипотечный калькулятор ВТБ 2020

Кредитный калькулятор Газпромбанка 2020

Ипотечный калькулятор Россельхозбанка 2020

Кредитный калькулятор Альфа-Банка 2020

Ипотечный калькулятор Сбербанка 2020

Кредитный калькулятор ВТБ 2020

Ипотечный калькулятор Газпромбанка 2020

Кредитный калькулятор Россельхозбанка 2020

Ипотечный калькулятор Альфа-Банка 2020

Посчитать кредит в другом банке

От 10.99%

Росбанк

От 9.9%

Промсвязьбанк

От 12.5%

Россия

От 8.9%

Совкомбанк

От 11%

Банк «Санкт-Петербург»

От 10.9%

Ак Барс

Условия рефинансирования

Рефинансирование займов в Райффайзенбанке доступно на следующих условиях:

- сумма варьируется в пределах 90 000 – 2 000 000 рублей;

- срок составляет 1-5 лет.

Банк выдвигает и определённые условия для клиентов:

- возрастной диапазон 23-67 лет;

- российское гражданство;

- официальное и постоянное трудоустройство;

- минимальный стаж — полгода;

- доход в месяц не ниже 25 000 рублей;

- постоянный номер телефона.

Клиентам, участвующим в зарплатном проекте, банковская компания выдвигает более лояльные требования. Им не нужно предоставлять справку о доходах, а минимальный стаж должен составлять 3 месяца вместо 6.