Кредит без справок и поручителей от сбербанка

Содержание:

- Содержание

- Оформление заем без справок

- Как взять кредит без справок, поручителей и без залога?

- Подробнее про кредиты без справок

- Особенности займа без поручителей и справки

- Сроки обработки заявки на кредит

- Требования

- Условия кредитования без справки о доходах

- Рекомендуемые кредитные карты других банков

- Дальнейшие действия

- Условия и требования по кредитам без справок

- Руководство

- Адреса Совкомбанка в Выборгском районе (Санкт-Петербург) на карте с временем работы и телефонами

- Как оценить выгодность потребительского кредита в «Сбербанке Онлайн»

- Условия

- История

- Льготный период

- Специальные условия для пользователей онлайн-банка

Содержание

Оформление заем без справок

Физлица могут получить кредит наличными в Сбербанке в национальной валюте, а именно в рублях. Благодаря этому клиент не почувствует на себе колебаний на рынке таких валют, как доллар или евро. Поэтому клиент в некоторой степени является защищенным. В Сбербанке с клиентами поступают честно. Договор о займе заключается на довольно прозрачных и понятных для клиента условиях. Клиенту также не придется выплачивать дополнительную комиссию за заем без справок. Если пользователь захочет, то он сможет погасить задолженность досрочно.

Чтобы оформить кредит наличными без множества справок в Сбербанке клиент должен быть обеспечен карточным продуктом этого учреждения.

Карточка позволяет сотрудникам банка получить некоторую важную информацию о клиенте, которая позволит принять правильное решение: стоит ли давать ему заем без справок или нет. Благодаря карточке можно в некоторой степени судить о платежеспособности человека, получить информацию о его тратах, а также доходах. Проверка занимает минимум времени. Если клиент регулярно тратит довольно крупные суммы денег, пополнения карты являются регулярными, тогда наверняка ему удастся взять кредит наличными без особых проблем.

Заем без справок в Сбербанке можно оформить в некоторых случаях, не имея карточного продукта. Тогда человеку пригодится положительная кредитная история. Если таковая история является отрицательной, тогда рассчитывать на положительный исход дела проблематично.

Как взять кредит без справок, поручителей и без залога?

Основное требование Сбербанка к заемщику — наличие постоянной работы и зарплаты. Если по какой-то причине справку предоставить невозможно (к примеру потенциальный клиент работает неофициально или у него низкая заработная плата), нужен залог или поручители.

Условия для физических лиц и пенсионеров

Привилегия оформления кредита без справки о доходах и привлечения поручителей есть лишь у клиентов, получающих заработную плату на карту Сбербанка. Или у пенсионеров, которым начисляют пенсионные выплаты на социальную карту МИР от Сбербанка.

Такие лица могут оформить кредит Сбербанка «На любые цели»:

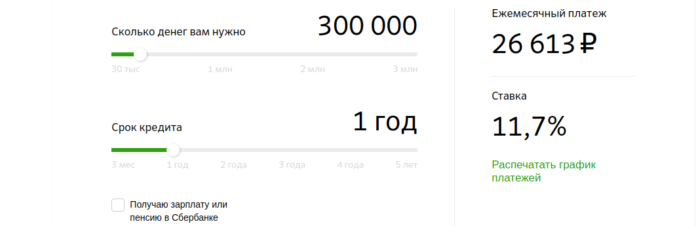

- Ставка — 11,7%;

- Сумма — от 30000 — 5000000 рублей (зависит от уровня заработной платы);

- Срок — до 5 лет.

Другой вариант получения кредита «На любые цели» без справки о доходах — предоставление собственной недвижимости в залог банку. Но здесь есть нюансы.

- Во-первых, меняется программа кредитования. Рассматривается «Нецелевой кредит под залог недвижимости». Здесь ставка от 12%, сумма может достичь 10 млн, а срок возврата до 20 лет.

- Во-вторых, предлагаемая в качестве залога квартира должна подходить банку.

Залоговая недвижимость должна отвечать следующим требованиям:

- Находиться в единоличной собственности заемщика. Если есть другие собственники, Сбербанк, откажет, так как кредит под залог доли квартиры ему не выгоден. Реализация части недвижимости — сложный и долгий процесс.

- Не быть в аварийном состоянии. Проводится специальная оценка состоянии жилья.

- Не иметь обременений. Нельзя взять кредит под залог квартиры, находящейся в ипотеке. В этом случае она уже является залоговой, а два кредита под залог одной недвижимости не выдаются.

- Перепланировки (если они были) должны быть узаконены. Жилье с неузаконенными перепланировками также крайне сложно реализовать.

- Должна быть ликвидной.

Это позволяет заемщикам распоряжаться ими по своему усмотрению.

Нюансы оформления

Итак, претендовать на «Нецелевой кредит» без предоставления справки о доходах и привлечения поручителей могут только зарплатные клиенты Сбербанка. Им достаточно подать заявку на кредит через личный кабинет. Ответ поступит в течение 30 минут. Деньги можно будет забрать наличными в кассе банка на следующий день. При себе нужно иметь паспорт.

По такому же принципу могут оформить кредит и пенсионеры, получающие пенсионные выплаты на карту Сбербанка. Правда пенсия должна быть достаточной для погашения долга и нормального проживания. Сумма ежемесячного платежа не может превышать 40% от всех доходов заемщика.

Необходимые документы

Все остальные могут претендовать на кредит «На любые цели». При этом нужна или справка о доходах или платежеспособные поручители.

При посещении банка с целью подать заявление возьмите с собой:

- Паспорт;

- Документы, подтверждающие наличие постоянного места работы. К примеру, заверенная работодателем копия трудовой книжки;

- Справка, подтверждающая уровень постоянного дохода по форме Сбербанка или стандартная 2 НДФЛ.

Срок изучения документов — до 5 рабочих дней.

При положительном решении, нужно явиться в банк и подписать договор. Деньги выдадут в кассе наличными или переведут по вашему требованию на специально открытый счет в Сбербанке.

Подробнее про кредиты без справок

К сожалению, далеко не каждый гражданин в стране может позволить себе оформить кредитный продукт. Особенно это касается тех случаев, когда оформляется ипотечный заем.

Многие граждане страны получают черную или серую заработную плату, а это значит, что они никак не могут подтвердить свои доходы.

Так что же делать, если заем получить нужно, а подтвердить свой доход не получается. Один из актуальных вариантов – оформить заем в банке без справок. Однако за такую услуг придется заплатить, а потому процент по кредиту без справок всегда выше, нежели кредит с официальным подтверждением дохода.

Особенности займа без поручителей и справки

Сбербанк Онлайн весьма пригодится людям, подвергшимся кредитованию, для того, чтобы рассчитаться за полученный заем.

То есть, через мобильный банкинг удобно перечислять ежемесячные платежи. Получить в долг также можно через интернет. Для этого понадобится онлайн-заявка на кредит. Также перечислять деньги Сбербанку можно следующими способами:

- используя кассы других банков;

- рассчитываясь с помощью терминалов Сбербанка, которые легко найти в крупных и не очень магазинах;

- обращения непосредственно в кассы Сбербанка;

- перечисления могут осуществляться ежемесячно автоматически, если клиент письменно оформит такую услугу, для этого у человека должна быть зарплатная карточка Сбербанка, на которую регулярно поступают средства.

Сильные стороны Сбербанка:

- быстрота обслуживания;

- возможность получить в долг без поручителя и документации о доходах;

- низкие процентные ставки;

- возможность досрочного погашения без финансовых санкций.

Слабые стороны популярного в России банка:

- обязательна кредитная история без изъянов;

- невозможность оформления кредита людям старше 65 лет.

Получить кредит без справки о своих доходах в Сбербанке могут как официально трудоустроенные россияне, так и те, кто не оформил свою деятельность. Даже если постоянная зарплата отсутствует, человек может рассчитывать на то, что ему дадут в долг, если кредитная история является положительной.

Сроки обработки заявки на кредит

Чтобы получить в долг без поручителя и документации о доходах, заемщику нужно лично явиться в банк. Поговорить со специалистом по кредитованию, объяснить ему сложившуюся ситуацию, пояснить для каких нужд требуются деньги. Написать заявление, которое будет рассмотрено в течение часа, примерно. Весь процесс рассмотрения и одобрения заявки в целом может занять от нескольких часов до пары суток. После того как заявка одобрена (если руководство банка ее не отклонило) человеку быстро выдадут нужную сумму в кассе. Полученных денег ему хватит на то, чтобы приобрести желаемое. Если пользователь захочет, то деньги могут перевести на его карточный счет. Затем он сможет обналичить их на терминале или пользоваться ими посредством интернета.

Требования

Взять кредитку сейчас очень просто и не занимает много времени, а требования банков стали куда менее жёсткими: теперь кредитная карта получается без справок о доходах, и чтобы Сбербанк выдал её, достаточно соответствовать лишь нескольким критериям. А именно:

- быть гражданином РФ;

- иметь постоянную регистрацию;

- достигнуть возраста в 21 год;

- иметь стаж в полгода работы на последнем месте и год за последние пять лет.

Что до возрастного ограничения, то у разных банков оно может различаться, даже в самом Сбербанке в порядке исключения кредитка может быть выдана в восемнадцать лет – но чаще всё же необходимо достигнуть 21 года, а для получения некоторых карт и вовсе нужно, чтобы стукнула хотя бы четверть века.

Условия кредитования без справки о доходах

Сбербанк предъявляет к клиенту ряд требований, просто так деньги выданы не будут. Условия можно назвать средними, то есть не слишком простыми и не очень жесткими. Есть банки, которые относятся к клиентам намного более жестко, чем Сбербанк. Итак, необходимо:

- достигнуть возраста кредитования;

- иметь рабочий стаж не менее полугода;

- являться гражданином РФ;

- иметь местную прописку;

- не иметь судимостей;

- кредитная история должна быть положительная.

Клиент вправе рассчитывать на 2 варианта развития событий при оформлении кредита в Сбербанке без справок о доходах. Разными являются кредитные ставки, а также сроки погашения займа.

Можно воспользоваться кредитной программой, которая подразумевает оформление займа сроком от 3 месяцев до 3 лет. При этом кредитная ставка будет 20%-34,5%. Другой вариант – выбрать кредитную программу, которая позволит клиенту выплачивать постепенно долг в течение 2-5 лет. При этом ставка составит 21,5-35,5%. Кредитная ставка растет прямо пропорционально сроку выплаты.

Клиент не предоставляет Сбербанку документ, подтвердивший его доходы, но обязательно нужно взять с собой ИНК и паспорт. Бывает, что требуется еще водительское удостоверение, а также ИНН. Поэтому человеку, собирающемуся в фин. учреждение, стоит захватить с собой дополнительные документы. Можно получить в Сбербанке потребительский заем, ипотечный, а также автокредит.

Рекомендуемые кредитные карты других банков

Дальнейшие действия

После того как заемщик проявит себя благонадежным клиентом, он может рассчитывать на получение значительно больших займов на длительный срок.

Зачастую банком предлагается оформить кредит таким заемщикам после того, как предыдущий заём будет полностью выплачен. Но иногда возможно получение кредитной карты ранее. В таком случае постепенно будет увеличиваться ее кредитный лимит в зависимости от того, насколько оформленная кредитка активно используется и насколько благонадежным является клиент.

Также можно легко получить кредит на товар даже при наличии еще активного кредитного договора. Обычно подобные ссуды не слишком большие и поэтому охотно выдаются, особенно при наличии хорошей кредитной истории.

На формирование процентной ставки кредитования влияет благонадежность клиента, поэтому если нет возможности предоставить банку документ, подтверждающий уровень дохода, то в такой ситуации можно просто оформить соглашение с указанием залогового имущества. При необходимости это позволит увеличить срок кредитования и допустимую максимальную сумму займа, при этом под низший процент.

Именно поэтому, прежде чем взять кредит в Сбербанке, рекомендуется воспользоваться кредитным калькулятором. С его помощью можно рассчитать процентную ставку и переплаты за пользование средствами банка в зависимости от предоставляемых гарантий и необходимой суммы. Это позволит выбрать самый оптимальный вариант. Порой, оказывается, лучше собрать дополнительные документы, чем переплачивать большие проценты.

Условия и требования по кредитам без справок

Разберем более подробно, какие условия действуют на кредиты без справок.

Проценты

Если обычный заем в банке с подтверждением доходов составляет 11,5%, то заем без справок обойдется несколько дороже – 12-13%. Чем обусловлена подобная ставка?

Банк, выдавая кредит без справок, рискует своим финансовым благополучием. Соответственно, риски банку нужно компенсировать. За счет этого и повышается процентная ставка.

Как можно снизить?

Если предоставить справки не получается, а процентную ставку снизить хочется, воспользуйтесь одним из следующих способов:

- Попросите помощи у поручителей. Гражданин с более высоким официальным доходом может поручиться за вас, и тогда у банка не будет повода для отказа в кредитном займе и понижения процентной ставки.

- Предоставьте заем. Если у вас нет официальных справок, но есть имущество, которое можно предложить в качестве залога, то банк будет рад пойти вам на встречу.

- Накопительный счет. Если у вас есть накопительный счет в Сбербанке или другом банке, то он тоже поможет снизить процентную ставку. Предоставьте его в банке, и финансовая компания понизит вашу процентную ставку, а заодно и свои риски.

Руководство

- Джон Макфарлин (John McFarlane) — председатель правления с 2015 по 1 мая 2019 года. Также председатель TheCityUK и член Совета по финансовым услугам, торговле и инвестициям (Financial Services Trade and Investment Board) и Европейского финансового круглого стола (European Financial Round Table), неисполнительный директор Westfield Corporation, Old Oak Holdings Limited и The International Monetary Conference. Ранее был председателем правления Aviva plc и Австралийской ассоциации банкиров (Australian Bankers Association), членом совета директоров The Royal Bank of Scotland, Australia and New Zealand Banking Group, Standard Chartered и главой британского отделения Citibank.

- Джес Стейли (Jes Staley) — главный управляющий директор с 1 декабря 2015 года. До этого более 30 лет проработал в JP Morgan.

Адреса Совкомбанка в Выборгском районе (Санкт-Петербург) на карте с временем работы и телефонами

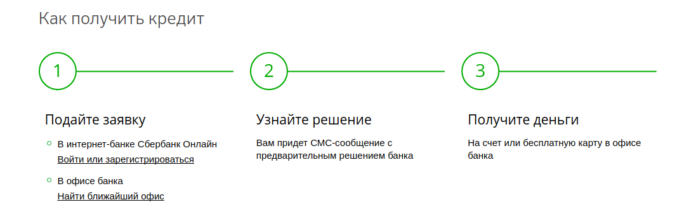

Как оценить выгодность потребительского кредита в «Сбербанке Онлайн»

Во избежание просрочек по оплате ссуды и зависимости от кредитов нужно внимательно ознакомиться с условиями договора на потребительский заем и сопоставить сумму платежа с уровнем ежемесячного дохода. Для предварительного расчета полной стоимости кредита и ежемесячных платежей онлайн существует сервис «Кредитный калькулятор», который вы найдете на главной странице сайта или в личном кабинете «Сбербанка Онлайн».

Использовать «Кредитный калькулятор» очень просто. Необходимо ввести в соответствующие поля несколько цифр: желаемую сумму, предполагаемый срок погашения и сумму вашего ежемесячного дохода. Программа рассчитает примерную сумму платежа и сумму процентов, причитающихся к уплате за весь период. Проанализировав расчеты, вы сможете выбрать потребительский кредит с оптимальными для себя условиями.

Условия

Для получения кредитной карты Сбербанка не требуется поручителей или залога, что позволяет не тратить на это время, как и то, что нет нужды в справках о доходе.

Ставка по кредиту для новых клиентов начинается от 25,9% (либо 21,9% для обладателей специальных премиальных карт Visa Signature и MasterCard World Black Edition).

То, какой будет выделен кредитный лимит, зависит от нескольких факторов: какова платёжеспособность клиента, насколько хороша его кредитная история, и какой тип карты он взял. Помимо этого, весьма важным будет и то, новый ли это клиент для Сбербанка, или он давно хранит свои сбережения на счетах банка, и получает на карточку Сбера заработную плату.

Ограничения в кредитном лимите в зависимости от типа карты будут следующими:

- самый простой вариант, моментальные карты – максимум 120 000 рублей;

- молодёжные карты – 200 000;

- карты Classic и Gold – 600 000.

В случае использования кредитной карты никаких отдельных комиссий, помимо указанного годового процента, взиматься не будет. Единственное, за чем следует следить – вопрос снятия наличных. Так как кредитные карты созданы, чтобы расплачиваться в первую очередь безналичным платежом, то при снятии наличных предусмотрена комиссия в размере 3% от суммы, и при этом не менее 199 рублей, а при снятии на банкоматах других банков – 4% и не менее 199 рублей. Поэтому использовать кредитную карту, если предполагается брать кредит для оплаты расходов наличными обычно нецелесообразно.

За обслуживание кредитной карты взимается ежегодная комиссия, которая будет зависеть от типа карты – так, на обслуживание карты Classic вы потратите 750 рублей в год. Если заявка на карту вами не делалась, а её дали как постоянному клиенту, то платы за обслуживание не будет.

Срок, в течение которого карта действительна, составляет 3-5 лет, после чего её нужно будет поменять, что можно сделать в любом отделении Сбербанка. Сам срок, до которого она будет действительна, указан на её лицевой стороне. За заменой лучше обратиться заранее, потому что на это может потребоваться неделя или две.

К каждой карте подключается специальная бонусная программа «Спасибо», в рамках которой часть потраченных средств будет зачисляться на ваш счёт как баллы. И вы сможете в любой момент потратить их вместо денег на покупки в магазинах-партнёрах Сбербанка.

История

Старейший предшественник Barclays был основан в 1690 году лондонскими золотых дел мастерами. Логотип с чёрным орлом у банка появился в 1728 году, а имя Баркли появилось в названии в 1736 году, когда Генри Баркли стал партнёром в банке. С появлением нового партнёра, Джона Триттона, в 1785 году банк стал называться Barclay, Bevan, Bening and Tritton.

офис Barclays GroupЛондон, район Канэри-Уорф

Современный банк образован в 1896 году, когда ряд лондонских и провинциальных английских банков, наиболее заметными среди которых были и , стали выступать под единой маркой Barclays and Co.

В первой половине XX века Barclays расширялся за счёт поглощений более мелких банков. Наиболее значительными приобретениями были:

- 1918 год — London, Provincial and South Western Bank;

- 1919 год — ;

- 1925 год — были поглощены Colonial Bank, National Bank of South Africa и Anglo-Egyptian Bank, после чего были объединены в подразделение Barclays Bank (Dominion, Colonial and Overseas), сокращённо Barclays DCO;

- 1938 год — Central Exchange Bank of India, банк, открытый в 1936 году при поддержке Центрального банка Индии.

В 1965 году в Сан-Франциско Barclays открыл первое американское подразделение, Barclays Bank of California.

В 1966 году Barclays выпустил первые в Великобритании кредитные карты, а 27 июня 1967 года банк установил первый в мире банкомат.

В 1969 году Barclays поглотил , в том же году British Linen Bank был продан Банку Шотландии. В 1971 году подразделение Barclays DCO было переименовано в Barclays Bank International, в 1980 году оно расширило сферу деятельности с приобретением American Credit Corporation.

Современная форма организации была образована в 1985 году с объединением Barclays Bank и Barclays Bank International под названием Barclays plc. В 1986 году было образовано инвестиционное подразделение Barclays de Zoete Wedd (BZW), позже ставшее .

В 1987 году была выпущена первая в Великобритании дебетовая карта Connect. В следующем году было продано калифорнийское подразделение, Barclays Bank of California, на тот момент 17-й крупнейший банк Калифорнии по размеру активов.

В мае 2005 года штаб-квартира Barclays plc была перенесена с Ломбард-стрит в новое 32-этажное здание в деловом квартале Канэри-Уорф. В середине 2005 года банк приобрёл крупный пакет южноафриканского холдинга ABSA Group.

В 2008 году Barclays plc приобрёл основную часть активов обанкротившегося инвестиционного банка Lehman Brothers, включая его штаб-квартиру в Мидтаун и два дата-центра в Нью-Джерси.

Летом 2012 года банк оказался в центре крупного скандала, когда стало известно, что его сотрудники сознательно участвовали в схеме искажения размера межбанковской ставки LIBOR с целью оптимизации прибыли. В участии в махинациях подозревались также банки Citigroup, J.P. Morgan и Deutsche Bank. В итоге Barclays был оштрафован на $452 млн в пользу английских и американских регуляторов рынка. Следствием скандала стал уход в отставку топ-менджмента банка — председателя правления Боба Даймонда, председателя совета директоров Маркуса Эйджиуса и операционного директора Джерри дель Миссира.

В середине 2017 года была продана часть акций дочерней компании Barclays Africa Group Limited, через которую осуществлялась деятельность в Африке, доля Barclays Plc в ней сократилась с 62,3 % до 14,9 %. На 2016 году в Африке работало 42 800 из 119 300 сотрудников группы Barclays.

Льготный период

Кредитная карта Сбербанка, выдаваемая без справки о доходах, имеет одну очень привлекательную особенность – в течение определённого периода времени деньгами с неё можно пользоваться, вообще не выплачивая проценты за это. Причём этот период времени не так и мал, составляя 50 дней и, если вы получаете заработную плату на карту Сбербанка или храните именно на его счетах сбережения, то, скорее всего, банк предоставит вам достаточно большой кредитный лимит, что позволит при необходимости взять полностью бесплатный кредит – и это без всяких справок и прочего, достаточно лишь воспользоваться кредитной картой, а до истечения пятидесяти дней вернуть израсходованные средства на её баланс.

Специальные условия для пользователей онлайн-банка

На кредит наличными можно оформить заявку в интернете. В этом случае пользователь получит возможность сэкономить время, деньги, не затрачивать усилия на то, чтобы посещать отделение банка. Человек самостоятельно познакомится и разберется с тем, как взять кредит в известном Сбербанке без справок с помощью интернета. Благодаря Всемирной сети пользователю станет известно все о существующих специальных предложениях. Онлайн можно пообщаться с кредитным менеджером, который освятит непонятные вопросы. В своем личном кабинете можно ознакомиться не только с интересными и выгодными предложениями по кредиту, но также узнать, какая сумма имеется в данный момент на его карте.

На современном финансовом рынке потребительское кредитование является весьма популярной услугой. Физические лица благодаря такой услуге могут дополучить в нужный момент требуемую им сумму на приобретение товаров, а также услуг. Зачастую банки дают в долг людям малую сумму средств, если нет поручителя или справок о доходах. Причем погасить полученную сумму заемщик может сразу или же платить в рассрочку, которая длится месяцы или годы. Естественно, людям придется выплачивать и проценты на взятый кредит. Специалисты рекомендуют людям не брать в долг слишком большие для них суммы. Кредит должен быть таким, чтобы в месяц приходилось погашать не более 30% от своего дохода. Желательно также и то, чтобы заработная плата была стабильной и регулярной, даже если человек работает неофициально. Потребителю необходимо позаботиться заранее о том, чтобы взятый кредит не превратился в головную боль. Платежи по долгам банку нужно вносить регулярно. Если заемщик просрочит платеж, то он столкнется со штрафными санкциями.