Платежные системы: основная информация

Содержание:

- Как открыть расчетный счет в Россельхозбанке (РСХБ)

- Электронные платежные системы и электронные деньги

- Будущее электронных денег

- Назначение ЭСП

- Международные платежные системы и банковские карты

- Как войти в личный кабинет Честное слово?

- — формулировка приоритетных отраслей специализации МП;

- Список международных платежных систем

- Представители

- Домашний очаг

- Какие существуют виды платежных систем

- На чем зарабатывают электронные платежные системы

- Особенности национальных систем платежей

- · обеспечение стабильных налоговых поступлений от субъектов малого предпринимательства в региональный и местные бюджеты на уровне 10% налоговых доходов бюджета субъекта Федерации и, соответственно, бюджетов городов и районов;

- Что такое электронные платежные системы

- Электронные платежные системы

- Как работают украинские платежные системы

- Выбор материала

- Цель работы: проанализировать состояние малых предприятий России, выявить проблемы развития и пути их решения.

- Платёжная система Payeer

- Что делать, если из кошелька пропали деньги?

- Классификация ЭПС

- Как работает платежная система банковских карт

- 1.1 Понятие и признаки малого и среднего предпринимательства

- Электронные платежные системы – что это?

- Низкий платежеспособный спрос населения

- 16 МФО, в которых можно взять деньги на QIWI-кошелёк в кредит с моментальным решением

Как открыть расчетный счет в Россельхозбанке (РСХБ)

Электронные платежные системы и электронные деньги

Определение 1

Электронная платежная система представляет собой систему расчетов между интернет-пользователями, финансовыми организациями и другими экономическими агентами при купле-продаже товаров и услуг посредством глобальной сети Интернет.

Электронные платежные системы (ЭПС) неразрывно связаны с таким понятием, как «электронные деньги».

Электронные деньги собой представляют денежные обязательства организации-эмитента, находящиеся в управлении пользователей на электронных носителях.

Основными признаками и характеристиками электронных денег являются следующее:

- их эмиссия осуществляется в электронном виде

- хранятся на электронных носителях

- эмитент гарантирует обеспечение электронных денежных средств «традиционными» деньгами

- признание электронных денег в качестве платежного средства рядом пользователей и организаций.

Электронные деньги не следует путать с безналичной формой «традиционных» денег (последние эмитируются и регулируются лишь центральными банками стран). Банковские карты также не имеют никакого отношения к электронным деньгам, поскольку представляют собой лишь средство управления счетом в банке. При использовании банковских карт операции осуществляются с «традиционными» деньгами (хоть и в безналичной форме).

Будущее электронных денег

Перспективы развития электронных денег огромны — ввиду простоты их использования.

Финансовый статус электронных денег в современной экономике – это инструмент платежа, которому присущи свойства обычных денег. С наличными купюрами они схожи тем, что потребители могут рассчитываться, не прибегая к услугам банков. По сути, цифровые деньги стали все больше заменять наличные расчеты, и по мнению многих финансистов способны полностью вытеснить наличные средства. У них есть целый ряд преимуществ:

- мгновенный расчет;

- не нужно считать и искать сдачу;

- существенно сокращают время обслуживания клиентов;

- сокращают расходы на изготовление банкнот и монет, издержки по их перевозке, хранению, охране;

- исключают человеческий фактор при расчетах;

- отсутствует фактор износа купюр и монет, потери физических свойств для обращения.

По сути, электронные наличные деньги — это цифровая по технологии форма выражения цены какого-либо имущества, к которому принадлежат и деньги. Данное утверждение хорошо видно на примере наличия средств в мобильном телефоне.

Появляются новые цифровые криптовалюты; как называются многие из них сложно даже запомнить.

Назначение ЭСП

Основное предназначение электронных средств платежа — быстрая передача платежных инструкций. ЭСП значительно упрощают обработку информации по банковским операциям и снижают стоимость процедуры.

Прочие назначения можно по праву назвать преимуществами:

- Удобство. Покупателю удобнее обращаться с платежными картами, чем с большой суммой наличных. Впрочем, не стоит забывать, что официального статуса законного платежного средства у ЭСП нет.

- Пластиковая карта может выступать виртуальным хранилищем денежных средств.

- В случае утери или кражи карты владелец может сохранить денежные средства, заблокировав ее.

Международные платежные системы и банковские карты

Наверняка каждый, кто в последнее время смотрит новости, хотя бы раз слышал опасения отдельных стран по поводу того, что их могут отключить от SWIFT. Платежная система СВИФТ – это инструмент для проведения межбанковских и заграничных денежных переводов. Поэтому отстранение от использования этого способа создаст определенные трудности для финансовых операций: как на уровне стран, так и отдельных пользователей. Ведь с его помощью очень удобно и выгодно отправлять деньги своим родным и близким за границу. Комиссия составляет 1-2% в зависимости от валюты. Хотя немногие знают о таком способе переводов.

Более знакомы нам другие международные платежные системы, которые занимаются обслуживанием банковских карточек:

- VISA;

- Mastercard;

- UnionPay.

Часто задают вопрос: что лучше – платежная система Мастеркард или Виза. Но это зависит от того, для каких целей клиент банка открывает карточку. Если использовать ее только в пределах свой страны, то особой разницы заметно не будет. А вот при путешествиях за границу уже возникают различные нюансы, связанные с конвертацией валюты.

Платежная система Виза выгодна тем, что в ее списке больше всевозможных акций и привилегий. Кроме того, у VISA шире перечень элитарных имиджевых продуктов и специальных предложений для держателей карт. Хотя путешествовать с ней по Европе будет немного накладнее.

Не существует такого понятия как платежная система Маэстро, хотя у многих есть эта карта. Дело в том, что бренд Maestro – это не самостоятельная компания, а отдельный сервис дебетовых карт, который принадлежит и обслуживается уже знакомой нам Mastercard.

В России карта UnionPay пока не настолько известна как другие международные платежные системы. Хотя в последнее время этот китайский продукт становится все популярнее. Некоторые российские банки выпускают кобейджинговые карточки «Мир-UnionPay». Их особенность в том, что они имеют свойство обслуживаться сразу в обеих платежных системах.

Набирает обороты популярности еще одна восточная платежная система JCB. Родина этой банковской кары – Япония. С ее помощью можно расплатиться почти в 200 странах мира. И Россия также в этом списке. Однако принимают эту карту пока не везде. Хотя она предлагает большое количество различных специальных предложений. Например, 50% скидки в Яндекс.Такси.

Многие банковские карты выпускаются с функцией бесконтактной оплаты. А если у вас много карт, чтобы не носить с собой полный набор, следует разобраться, как пользоваться платежной системой Google Pay.

Приложение устанавливают на смартфон, в котором есть поддержка функции NFC. Затем вносят в него данные банковских карт. И можно начинать расплачиваться в магазинах за товары одним поднесением своего гаджета к терминалу оплаты.

Как войти в личный кабинет Честное слово?

— формулировка приоритетных отраслей специализации МП;

Список международных платежных систем

Предлагаем вашему вниманию перечень популярных на международной арене платежных систем банковских карт.

- VISA INTERNATIONAL Service Association – (США)

- Master Card Incorporated– («МастерКард», США)

- Американ Экспресс Компани – (США)

- Diners Club International – (США)

- JCB – (Япония)

- UnionPay («ЮнионПэй», Китай)

- «ЮНИСТРИМ» – (Россия), международная платежная система денежных переводов.

- The Western Union Company (Вестерн йунион) — (США), международные денежные переводы.

- CONTACT — (Россия)

- «Юнион Кард» (UNION CARD) – (Россия)

- ПС BLIZKO (Россия)

- Платежная система переводов «Золотая Корона» — (Россия)

Электронные платежные системы

- PayPal (США)

- WebMoney Transfer (Россия)

- PAYEER (США)

- Яндекс.Деньги (Россия)

- RBK Money

- Деньги@mail.ru (Россия)

- Рапида

- E-Gold

- Moneybookers (Skrill)

- Payza

- Z-PAYMENT

- Google Checkout

- Perfect Money

- QIWI (Россия)

- EasyPay (Белоруссия)

- LiqPay (Украина)

- Wallet One

- Neteller

- Stripe

- Advcash

Представители

Спецразмещение

Точка

Отзывы

Банковские карты

2,3 – 2,8 %

Подключить

WalletOne (Единая Касса)

4.02

20

Отзывы

Банковские карты

2,7 — 4 %

Яндекс.Деньги

3,6 — 4,5 %

QIWI

3,6 — 4,5 %

Интернет-банкинг

2,5 — 4,5 %

Net Pay

3.5

6

Отзывы

Банковские карты

0,7 — 2,5 %

Webmoney

4,5 %

Яндекс.Деньги

4,5 %

QIWI

4,5 %

Подключить

Тинькофф

3.38

9

Отзывы

Банковские карты

2,3 — 3 %

Webmoney

3,9 — 5 %

Интернет-банкинг

1,29 — 2,79 %

Подключить

PayMaster

3.19

5

Отзывы

Банковские карты

1,4 — 2,95 %

Webmoney

3 — 4 %

Яндекс.Деньги

3,5 — 5,5 %

QIWI

4 — 6 %

Интернет-банкинг

2,5 — 3 %

Robokassa

2.82

5

Отзывы

Банковские карты

1,5 — 5 %

Webmoney

2,7 — 6,7 %

Яндекс.Деньги

3,3 — 9 %

QIWI

3,7 — 8 %

Интернет-банкинг

3,3 — 4,7 %

PayOnline

2.77

8

Отзывы

Банковские карты

0,4 — 2,9 %

Webmoney

5 — 7 %

Яндекс.Деньги

5 — 8 %

QIWI

4 — 7 %

PayKeeper

2.72

6

Отзывы

Банковские карты

0,55 — 1,95 %

Onpay

2.25

3

Отзывы

Банковские карты

1,7 — 3 %

Webmoney

0,8 %

QIWI

7 %

Интернет-банкинг

3 — 4 %

Яндекс.Касса

2.16

13

Отзывы

Банковские карты

2,8 — 7 %

Webmoney

5 — 7 %

Яндекс.Деньги

3 — 7 %

QIWI

5 — 7 %

Интернет-банкинг

3,5 — 7 %

Free Kassa

2.03

15

Отзывы

Банковские карты

4 — 5 %

Webmoney

3,5 — 4 %

Яндекс.Деньги

6,5 — 7 %

QIWI

6,5 — 7 %

Интернет-банкинг

2,5 — 6 %

ФК Открытие

Отзывы

Банковские карты

1,95 – 2,7 %

Подключить

Модульбанк

Отзывы

Банковские карты

2,2 — 2,4 %

Подключить

УБРиР

Отзывы

Банковские карты

1,9 %

Подключить

Сбербанк

Отзывы

Банковские карты

1,2 — 2,5 %

Подключить

ЛокоБанк

Отзывы

Банковские карты

1,45 — 3,5 %

Подключить

ДелоБанк

Отзывы

Банковские карты

0,89 — 2,99 %

Подключить

Отзывы

Банковские карты

1 — 3,2 %

Подключить

ДеньгиOnline

Отзывы

Банковские карты

2,5 — 3,5 %

Webmoney

3,5 %

Яндекс.Деньги

6 %

QIWI

5 — 5,5 %

QIWI Касса

Отзывы

Банковские карты

0,6 – 2,9 %

QIWI

0.5 – 5 %

Фридом Финанс

Отзывы

Банковские карты

0,9 — 2,5 %

Интернет-банкинг

0,9 — 2,5 %

Совкомбанк

Отзывы

Банковские карты

2,6 %

Fondy

Отзывы

Банковские карты

2,9 — 3 %

Почта Банк

Банковские карты

1,9 — 2,8 %

Payture

Отзывы

Банковские карты

0,7 — 3 %

Яндекс.Деньги

2,5 %

Отзывы

Банковские карты

1 – 2,7 %

РФИ Банк

Отзывы

Банковские карты

1,95 – 2,7 %

Webmoney

4 %

Яндекс.Деньги

5,5 – 6 %

УралСиб

Отзывы

Банковские карты

1 — 3 %

Все платежи

Отзывы

Банковские карты

0,8 — 3,5 %

Cypix

Отзывы

Банковские карты

2,8 — 3 %

Webmoney

5 — 6 %

QIWI

5,5 — 7,5 %

Банк Санкт-Петербург

Отзывы

Банковские карты

1,8 — 4 %

Gateline

Отзывы

Банковские карты

0,2 — 2,3 %

ChronoPay

Отзывы

Банковские карты

2,8 — 3 %

Webmoney

3,4 %

Яндекс.Деньги

4,2 %

QIWI

5,2 %

PayPal

Отзывы

Банковские карты

2,9 — 5 %

Lifepay

Отзывы

Банковские карты

1,7 — 2,7 %

Webmoney

2,3 — 3,2 %

Яндекс.Деньги

5,3 — 6,2 %

QIWI

5,3 — 6,2 %

Авангард

Отзывы

Банковские карты

2 — 3,45 %

Payler

Отзывы

Банковские карты

2,5 — 4,5 %

Webmoney

3 %

Яндекс.Деньги

3 %

QIWI

3 %

Интернет-банкинг

2,5 %

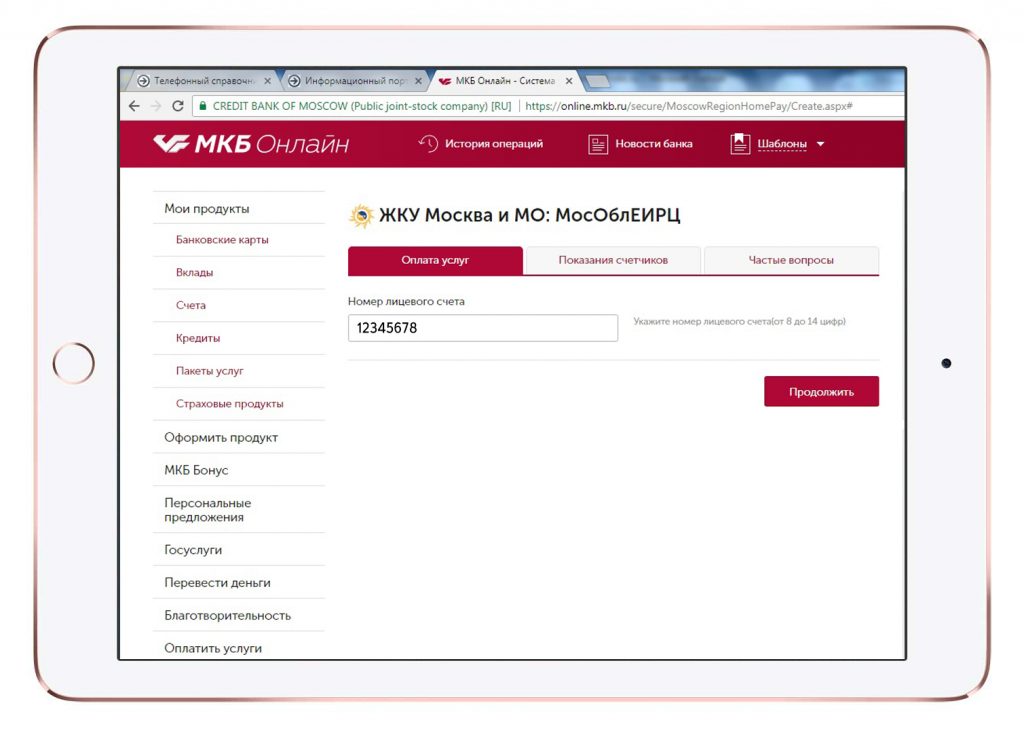

Московский кредитный банк

Отзывы

Банковские карты

0,79 — 2,7 %

СДМ-банк

Отзывы

Банковские карты

1,9 %

АбсолютБанк

Отзывы

Банковские карты

1,3 — 4 %

Мегакасса

Отзывы

Банковские карты

4,9 %

Webmoney

1 %

Яндекс.Деньги

4,9 %

QIWI

5—7 %

Интернет-банкинг

4—5 %

RBKMoney

Отзывы

Банковские карты

2,5 — 3,9 %

Интернет-банкинг

2,5 — 3,9 %

Uniteller

Отзывы

Банковские карты

1,6 — 2,9 %

Webmoney

2,5 — 5 %

Яндекс.Деньги

3,5 — 6 %

QIWI

3,5 — 6 %

Интернет-банкинг

5 %

ArsenalPay

Отзывы

Банковские карты

1,4 — 2,6 %

Webmoney

5 %

Яндекс.Деньги

5 %

QIWI

5 %

PayAnyWay

Отзывы

Банковские карты

1,8 — 2,7 %

Webmoney

2,5 — 4,5 %

Яндекс.Деньги

3 — 8 %

QIWI

4 — 7 %

Интернет-банкинг

2,9 %

Platron

Отзывы

Банковские карты

2 — 3,1 %

Webmoney

2 — 4 %

Яндекс.Деньги

3,5 — 6 %

QIWI

3,3 — 3,5 %

Интернет-банкинг

2,5 — 3,1 %

CloudPayments

Отзывы

Банковские карты

3,9 — 4,9 %

PayU

Отзывы

Банковские карты

2,1 — 3 %

Webmoney

3 — 5 %

QIWI

4 — 7 %

Интернет-банкинг

3,5 %

Домашний очаг

Какие существуют виды платежных систем

Если внимательно рассмотреть любую пластиковую карту, то можно заметить, что на каждой из них обязательно указывается название платежной системы, к которой эта карта относится.

Наверняка, найдутся такие экземпляры, на которых указана надпись «ПРО100». Стоит отметить, что создание такой платежной системы принадлежит Сбербанку. В 2012 году банк создал данную систему на базе уже существующей технологии MasterCard. Она призвана была объединить платежный инструмент, с паспортом, либо другим документом, удостоверяющим личность. Однако, несмотря на затраченные усилия, попытка не оказалось успешной, и работы по разработке «ПРО100» пришлось свернуть. Ей на смену к 2017 году пришла новая платежная система под названием «МИР».

Самыми известными и распространенными платежными системами в нашей стране является Visa и MasterCard. Такие карточки выпускаются практически все банковские учреждения. Однако наряду с ними существуют и другие разновидности систем. Например, American Express, UnionPay, JCB и другие.

В таблице подробно описаны некоторые виды платежных систем:

| Вид платежной системы | Краткая история создания | Описание | Пример карт |

| Visa | Создана в 1958 году крупным американским банком Bank of America. В ССР появилась в конце 80-х годов. | Самая крупная международная система, действующая более чем в 200 странах мира. Система представляет все основные виды карт. Основная валюта в системе – доллар США. Карты оснащены чипами и магнитными полосами. Для них доступна технология PayWave — бесконтактная оплата. Безопасность поддерживают код CVV2, PIN-код, а так же SMS-пароль для 3D Secure. |

Visa Electron – Электронная, Visa Classic – Классическая, Visa Gold – Золотая, Visa Platinum – Платиновая, Visa Infinite — Премиальная, Visa Signature — Премиальная, элитная |

| MasterCard | Появилась в 1966 году. В нашей стране распространение получила в 2000-х. | Вторая по популярности в мире платежная система. Однако именно эта система впервые выпустила карты с возможностью бесконтактной оплаты. В целом система схожа с VISA, однако основной валютой считается не только Доллар США, но и Евро. |

MasterCard Maestro – Электронная, MasterCard Standard – Классическая, MasterCard Gold – Золотая, MasterCard Platinum – Платиновая, MasterCard World — Премиальная, MasterCard World Black Edition — Премиальная, элитная |

| МИР | Система была создана в 2015 году. Поводом для разработок стали международные санкции, введенные европейскими странами. В 2017 году почти все банки России выпускают карты данной системы. Поэтому на нее стали массово переводить пенсионеров, бюджетников и госслужащих. Система заключила договоры с MasterCard, UnionPay и JCB для выпуска карт, обсуживающихся за границей. |

Российская национальная платежная система. Основная валюта в системе – рубли. Выпущенные карты имеют чип либо магнитные полосы, у некоторых доступна бесконтактная оплата. Безопасность картам обеспечивает технология MirAccept. Данная система выпускает дебетовые карты разных статусных категорий. |

МИР – Электронная карта, МИР Классическая – Классическая, МИР Премиальная – Премиальная, МИР-Maestro — Классическая кобейджинговая, МИР-UnionPay — Классическая кобейджинговая, МИР-JCB — Классическая кобейджинговая |

| American Express | Основана в 1850 году. В 1887 году о системе узнали в нашей стране. |

Одна из старейших платежных систем в мире, широко применяется в основном в США. Несмотря на зрелый возраст, картами такой платежной системы пользуется ограниченный круг лиц, в основном – путешественники и состоятельные люди. Для держателей действуют различные привилегии, например программа страхования в поездках, скидки и прочее. Основные карты – кредитные. Основная валюта в системе – доллар США. |

American Express – Классическая, American Express Gold – Золотая, American Express Platinum — платиновая |

| UnionPay | Платежная система создана в 2002 году Народным Банком Китая. На российском рынке карты появились в 2007г. | Китайская система действует в 157 странах. Использует те же технологии, что и международные платежные системы. Выпускаются как дебетовые, так и кредитные карты. Основные валюты – юань, если картой обслуживаются на территории Китая, и доллар США в других странах. Бесконтактной оплаты у этих карт нет. |

UnionPay Classic – Классическая, UnionPay Gold – Золотая, UnionPay Platinum — Платиновая |

Представленный список не является исчерпывающим, однако изучив его можно понять, в чем разница и преимущества той или иной платежной системы.

Стоит помнить, что от правильного выбора будет зависеть то, где и как карту можно использовать.

На чем зарабатывают электронные платежные системы

Основной доход поступает от комиссий за проведение транзакций. К примеру, Webmoney, один из лидеров на рынке цифровой наличности, с каждой операции пользователя удерживает 0,8%. Тариф распространяется как на внешние переводы, так и на действия между счетами одного пользователя.

Дополнительный заработок ЭПС получают от:

- Аттестации пользователей. Существует разные по возможностям кошельки. Чтобы совершать расширенный набор действий или переводить больше денег, нужно пройти аттестацию — предоставить данные паспорта, подтвердить номер телефона, встретиться с представителем компании для личной идентификации. Часто за услугу взимается комиссия.

- Использование терминалов. Пополнить кошелек можно разными способами, платежный терминал или партнерский банкомат — один из них. За операцию взимается комиссия. Например, сервис Яндекс.Деньги в зависимости от выбранного терминала удерживает от 0% до 19% за одно пополнение.

- Использование собственных карт. Для упрощения ввода и вывода денег ЭПС выпускают карты, обслуживание и сопровождение которых стоит денег. Плата берется за выпуск, снятие наличных, смс-информирование и другие операции.

Список неполный. Помимо перечисленных существует много других способов заработка — плата за подтверждение транзакций, комиссии от организаций-партнеров, оказание посреднических услуг и т.д.

Особенности национальных систем платежей

Разговоры о надобности национальной платежной системы в России поднимались уже давно, на окончательное решение о создании таких систем оказали влияния санкции близких зарубежных государств примененные по отношению к России. После этого в правительстве прямо начали говорить нецелесообразности доверия выполнения операций производимых внутри страны международным платежным системам не является целесообразным. Была сделана блокировка некоторых операций карт VISA и MasterCard.

В 2015 году банками россии начали выдаваться населению карты «МИР». Так же недавно начал свою работу сервис под названием МИР Рау благодаря которому теперь для произведения расчета банковская карта не нужна.

Взгляд на национальную платежную систему изнутри

Национальной платежной системой называют структуру занимающуюся обработкой денежных операций внутри Российской Федерации, не прибегая к помощи зарубежных процессинговых центров. Главная роль в такой структуре достается оператору, он обозначает правила работы всех частей системы, а так же производит контроль выполнения задач.

· обеспечение стабильных налоговых поступлений от субъектов малого предпринимательства в региональный и местные бюджеты на уровне 10% налоговых доходов бюджета субъекта Федерации и, соответственно, бюджетов городов и районов;

Что такое электронные платежные системы

Электронная платежная система (ЭПС) — это организация, которая обеспечивает взаиморасчеты между пользователями в Интернете. Участниками процесса выступают частные лица и занимающиеся коммерцией предприятия, банки и другие финансовые структуры.

Электронные платежные системы позволяют:

Перечень неполный. Возможности виртуальных сервисов обширные, их функционал постоянно совершенствуется и расширяется.

Для расчетов используются электронные деньги — виртуальные цифровые единицы, выпущенные системой.

Особенности цифровой наличности:

- Выпускаются только в электронной форме.

- Обеспечены реальными деньгами.

- Гарантированы выпустившей их ЭПС (эмитентом).

- Хранятся на электронных носителях.

- Признаются не только внутри системы, но и при расчетах с внешними контрагентами.

Виртуальные деньги хранятся на электронных кошельках — так называется счет пользователя в выбранной системе.

Электронные платежные системы

Электронные деньги эмитируют электронные платежные системы (ЭПС). Это компании, осуществляющие выпуск виртуальных денежных знаков, разрабатывающие и внедряющие технологии их хождения и обеспечивающие все операции со своей электронной валютой. Часто электронные платежные системы являются частью крупнейших интернет-корпораций, одним из направлений их деятельности (например, Яндекс.Деньги, валюты крупнейших социальных сетей и т.д.)

Каждая ЭПС эмитирует свои собственные электронные деньги, которые могут соответствовать разным реальным валютам. Разные электронные платежные системы имеют разный уровень развития, разный функционал, разную сеть охвата, разное предназначение. Как правило, электронные деньги одной платежной системы можно обменять на валюту другой ЭПС, но не всегда, кроме того, такая операция потребует определенной комиссии.

Как правило, электронные платежные системы эмитируют ровно столько электронных денег, сколько в них есть потребность, то есть, в том объеме, в котором пользователи ЭПС вносят свои реальные деньги для покупки электронной валюты. Выпуск электронных денег обычно регулируется законодательными нормами, поэтому электронные платежные системы, которые зарегистрированы и ведут свою деятельность на территории конкретной страны, должны придерживаться этих норм. Однако часто этого фактически не происходит, поскольку электронные деньги очень сложно отследить, и законодательство в этой области пока остается несовершенным.

Электронные платежные системы зарабатывают на комиссиях, которые взимаются за все операции с их валютой.

Как работают украинские платежные системы

В Украине также действуют не только международные платежные системы, но и собственные сервисы для проведения электронных платежей.

Прежде всего, большинство пользователей Интернета интересует, как открыть электронный кошелек в Украине. Пользоваться Вебмани, Яндекс.Деньги и Киви пока запретили. Однако есть и другие сервисы, которые еще разрешены. В этом перечне:

- AdvCash;

- Payeer;

- Payoneer;

- ePayments;

- Perfect Money;

- PayPal;

- Skrill;

- GlobalMoney;

- Портмоне;

- LiqPay;

- EasyPay;

- com.

Платежная система LiqPay представляет собой онлайн-сервис от Приватбанка. С его помощью переводят деньги по всему миру. А для регистрации электронного кошелька понадобится указать мобильный телефон, к которому привязан банковская карточка.

Совсем иначе действует интернет-ресурс EasyPay. Здесь возможно проводить платежи и без регистрации. Но чтобы пополнить счет Изипей, понадобится авторизация на сайте. После этого им можно будет пользоваться как обычным онлайн-кошельком.

Компенсировать функции некоторых запрещенных на территории страны электронных кошельков поможет украинская платежная система Портмоне. С ее помощью получится не только платить за коммунальные услуги, но переводить деньги друг другу, пополнять баланс мобильного без комиссии и многое другое.

Выбор материала

Еще одним важным пунктом, который необходимо обязательно включить в составляемый бизнес план являются качественные материалы. Процесс приготовления пончиков предусматривает наличие основного сырья:

- Мука;

- Яйца;

- Маргарин;

- Сахар;

- Дрожжи;

- Повидло;

- Глазурь;

- Прочие ингредиенты.

С целью снижения себестоимости производимых изделий, ингредиенты закупать необходимо у региональных оптовых компаний (меньше затраты на доставку). Рассчитываться с поставщиками можно по наличному и безналичному расчету, доставка осуществляется его транспортом. Партнерские отношения с поставщиками дают возможность в случае необходимости попросить об отсрочке платежей.

Цель работы: проанализировать состояние малых предприятий России, выявить проблемы развития и пути их решения.

Платёжная система Payeer

Платёжная система Payeer является наиболее многофункциональной среди своих конкурентов. При использовании предлагается более 20 способов ввода/вывода денежных средств, среди которых есть банковские карты и даже мобильные операторы.

Почему мы написали именно «за ручной перевод»? Совсем недавно Payeer снизили комиссию за перевод, но для API, с которым работают хайпы для автоматизации выплат, комиссия осталась 0.95%. За вывод средств может взиматься данная комиссия вместо 0.5% в зависимости от проекта.

Что даёт верификация? Ничего особенного, кроме того, что вы сможете осуществлять ежедневные операции на суммы более 2 000$. Рядовому инвестору это ни к чему.

P.S. В связи с новыми правилами, которые были введены в начале ноября 2020 года, платёжная система больше не работает с хайпами, поэтому она неактуальна.

Что делать, если из кошелька пропали деньги?

вы можете оспорить транзакцию, которая прошла без вашего ведома. Сделать это нужно быстро — не позднее следующего дня после того, как получили уведомление о ней.

Оператор ЭДС обязан вернуть потерянные деньги, если вы сами не сообщали преступникам данные вашего электронного кошелька или привязанной к нему карты оператора ЭДС.

Деньги, украденные с анонимного кошелька, вернуть не удастся — ведь непонятно, кому они принадлежат.

Оператор ЭДС должен сообщать вам обо всех операциях, которые проходят с помощью кошелька. Как именно вы будете получать оповещения, прописывается в договоре. Если оператор ЭДС не уведомил вас о несанкционированной операции или не среагировал на ваше обращение о незаконном платеже, то он обязан возместить вам потери.

Чтобы вернуть похищенное, напишите оператору ЭДС заявление о возврате денежных средств. Он должен ответить в течение 30 дней, если платеж или перевод был по России, и в течение 60 дней, если деньги ушли за рубеж. Если оператор ЭДС не выполнит ваше требование, жалуйтесь на него в Банк России.

Классификация ЭПС

Существует несколько классификаций сервисов безналичных расчетов. Их разделяют по составу участников, типу операций и т. д. В зависимости от решаемых задач можно назвать восемь видов ЭПС:

- платежные системы, работающие с данными банковских карт (перевод card to card на сайте большинства банков);

- системы расчетов через личный кабинет и онлайн–банкинг (Сбербанк Онлайн и др.);

- электронные кошельки (Яндекс.Деньги, WM и т. п.);

- мобильные сервисы на основе NFC, позволяющие обойтись без пластиковых карт (Apple Pay, Google Pay, Samsung Pay);

- сервисы платежей со счета мобильного телефона (МТС Легкий платеж и др.);

- агрегаторы, дающие сайтам возможность принимать дистанционную оплату (Яндекс.Касса);

- сервисы предоплаты, предполагающие целевое использование (транспортные карты);

- криптовалютные кошельки на платформе ЭПС.

В зависимости от участников платежа применяется следующая классификация систем:

- для взаимодействия между банками (SWIFT);

- для расчетов между юридическими лицами (Cyberplat);

- для переводов от конечного потребителя продавцу (Webmoney);

- для взаимодействия двух физических лиц (Webmoney).

Как работает платежная система банковских карт

Участники системы

В основе любой платежной системы лежит процессинговый центр – организация или ее подразделение, которое обеспечивает техническое взаимодействие между участниками этой системы. Обычно такие центры создаются при крупных банках. Например, они есть у Сбербанка и ВТБ. Чтобы процессинговый центр мог работать в системе, он должен получить разрешение и лицензию от нее. В России центр также должен пройти дополнительную проверку у ФСБ.

Другими важными участниками являются эмитенты – организации, которые выпускают и обслуживают карты, и эквайеры, которые организуют прием карт к оплате. В нашей стране эмитентами и эквайерами обычно становятся банки. Эмитент обязан выпускать карты, открывать и обслуживать привязанные к ним счета. Эквайер организует прием платежей по картам и обслуживание в банкоматах.

Один и тот же банк может быть одновременно и эмитентом, и эквайером. Для взаимодействия между разными банками создаются расчетно-клиринговые центры. Для ведения соответствующих операций всем этим организациям нужны оборудование и разрешения от платежной системы.

Наконец, в систему входят держатели банковских карт – физические и юридические лица, которые пользуются ими. Владельцем банковской карты всегда остается выпустивший ее эмитент. Сюда также входят организации, которые пользуются услугами эквайеров для приема оплаты своих товаров и услуг с помощью банковских карт.

Контролем над всеми участниками занимается головной офис. Он устанавливает общие правила участия в системе, организует разработку используемых в ней технологий, владеет правами на торговую марку.

Принцип работы

При использовании карты – например, при оплате покупок – держатель подтверждает операцию, а эквайер считывает информацию карты и отправляет запрос в процессинговый центр. Центр обрабатывает запрос, и, если находит такую карту в системе, передает информацию эмитенту. Эмитент проверяет состояние счета карты и, если на этом счету достаточно денег, блокирует на счету нужную сумму и передает соответствующий запрос через процессинговый центр эквайеру. Он подтверждает факт оплаты, сообщает об этом держателю карты и магазину, в котором была оформлена покупка.

Позднее создается список проведенных платежных операций, который передается через эквайера в процессинговый центр. Он формирует реестр платежей и передает сообщения для эмитентов, эквайеров и клирингового центра. На основании сообщения клиринговый центр отправляет запрос эмитенту, который списывает сумму платежа и через процессинг передает ее эквайеру, а эквайер – организации, в которой была совершена покупка. Эквайер и эмитент сообщают своим клиентам об успешно проведенных операциях.

Похожим образом организованы и другие операции, такие как переводы денег между держателями карт и снятие наличных в банкомате. Сейчас все эти операции работают в режиме реального времени и полностью автоматически. От запроса об оплате до списания денег может пройти от нескольких секунд до одного дня.

Внутри платежной системы все операции осуществляются в одной валюте. Эмитент и эквайер же могут использовать любые валюты. Если эмитент и эквайер работают в одной валюте, то дополнительно обменивать деньги не нужно. Если же они используют разные валюты, то сумма платежа или перевода конвертируется из валюты эмитента сначала в валюту системы, а потом – в валюту эквайера.

Например, держатель карточки в системе Visa с рублевым счетом хочет оплатить покупку в Таиланде. В процессе оплаты сумма, которая списывается со счета, обменивается сначала в доллары – основную валюту в Visa – а затем в таиландские баты. Курс обмена зависит от условий эмитента и эквайера.

Для каждой карты создается отдельная запись, в которой прописывается название выпустившего ее эмитента, тип и статус в системе, информация о держателе и другие сведения. Каждой карте присваивается уникальный номер, по которому она сопоставляется с записью. Номер всегда печатается или выдавливается (эмбоссируется) на лицевой стороне.

Системы постоянно работают над скоростью, надежностью и безопасностью проведения всех операций

1.1 Понятие и признаки малого и среднего предпринимательства

Электронные платежные системы – что это?

- скорость оплаты – платежи, как правило, проводятся моментально;

- экономия – комиссия за такие платежи обычно ниже, чем при оплате через банк;

- конфиденциальность и безопасность – вводимые клиентом данные защищаются самыми современными инструментами;

- простота – пополнение электронных кошельков возможно в ближайшем терминале, а непосредственно платеж не требует заполнения бумаг.

Электронные платежные системы широко распространены: только в России их насчитывается несколько десятков, в мире же их число точно определить не представляется возможным. Крупные платежные системы (такие как PayPal, AliPay, Google Wallet и другие) являются международными и могут проводить трансграничные переводы и платежи.

Как видно, процесс оплаты через электронные платежные системы достаточно прост, и благодаря простоте, скорости и безопасности платежей они становятся все более популярными.