Заявка на ипотеку: оформить и отправить онлайн во все банки

Содержание:

i:

| % ставка годовых | Сумма (руб.) и срок | Возраст | Подробнее | |

|---|---|---|---|---|

|

Подробнее |

от 6,39% |

от 300 000 рублейот 3 до 25 лет |

от 21 года до 65 лет |

Подробнее |

|

Подробнее |

от 8,4% годовых |

от 500 000 до 30 млн рублейот 1 года до 30 лет |

от 21 до 75 лет |

Подробнее |

|

Подробнее |

от 5,9% годовых |

от 300 000 до 30 000 000 рублейот 3 до 30 лет |

от 20 до 85 лет |

Подробнее |

|

Подробнее |

от 5,99% годовых |

от 600 000 до 50 млн. руб.до 30 лет |

от 21 до 70 лет |

Подробнее |

|

Подробнее |

от 4,84% годовых |

от 500 000 рублей от 3 до 25 лет |

от 20 до 75 лет |

Подробнее |

|

Подробнее |

от 5% |

от 300 000 до 15 000 000 рублейот 36 до 300 месяцев |

от 21 до 70 лет |

Подробнее |

|

Подробнее |

от 5,99% |

от 500 тыс. до 30 млн. рублейот 3 до 30 лет |

от 18 до 65 лет |

Подробнее |

Подать онлайн-заявку на ипотеку

Сегодня подать заявку на ипотеку онлайн можно в любой банк страны

Важно изучить его, чтобы кредитование происходило на действительно выгодных условиях. При этом ипотечные кредиты выдают с использованием материнского капитала, без первоначального взноса, без справки о доходах, на покупку жилья с обременением и так далее.

Как подать заявку на ипотеку во все банки?

На нашем сайте можно подать заявку на ипотеку, не выходя из дома. Для этого следует выполнить несколько действий:

- выбрать город;

- указать необходимую сумму и срок кредитования;

- нажать на кнопку «Подобрать»;

- выбрать банк и программу, по которой возможно получить ссуду на наиболее выгодных условиях.

Стоит отметить, что у нас можно рассчитать ипотеку до онлайн заявки с помощью специального ипотечного калькулятора. Тогда клиент будет заранее знать примерную сумму платежа, чтобы внести корректировку в свой бюджет при необходимости. Данный инструмент помогает оценить возможные риски при долгосрочном кредитовании.

Требования к подаче заявки на ипотеку

Оформить ипотеку онлайн можно при соответствии определенным требованиям, а именно:

- гражданство РФ;

- возраст от 21 года до 65 лет;

- наличие официального источника доходов;

- постоянная регистрация в регионе оформления ссуды;

- стаж на последнем месте работы от 6 месяцев.

Это базовые требования. Если клиент имеет право на получение льготной ипотеки, к нему предъявляются повышенные требования в соответствии с действующим законодательством. Они зависят от категории клиента.

Какие банки оформляют ипотеку онлайн

Рекомендуется обращаться в наиболее крупные финансов-кредитные организации, так как у них низкие процентные ставки по ипотеке и есть возможность приобрести недвижимость в новостройке или вторичном рынке без особых проблем. Также можно рефинансировать ипотечный кредит других банков. Вот несколько примеров надежных банков России:

- ТрансКапиталБанк,

- Банк «Открытие»,

- Альфа-Банк.

Есть много других надежных. Лучше всего обращаться в те, которые входят в ТОП-50.

Преимущества онлайн-заявки на ипотеку

Онлайн заявка на ипотечный кредит позволяет получить несколько важных преимуществ:

- отсутствие необходимости обращаться в офис обслуживания лично;

- получение полной информации о состоянии кредитного рынка;

- возможность использовать ипотечный калькулятор, чтобы рассчитать примерную стоимость ссуды;

- возможность обратиться сразу в несколько банков.

Таким образом ипотека онлайн в банках России стала отличной возможностью получить ответ без необходимости личного присутствия в офисе обслуживания. Это экономит время и снижает нагрузку на кредитных инспекторов. Как результат, получается сэкономить время.

Каждый может подать на ипотеку онлайн заявку по форме сайта. Но для повышения шансов на благоприятный исход стоит обратиться сразу в несколько банков. Тогда клиент сможет самостоятельно выбрать, с кем ему удобнее работать.

Часто задаваемые вопросы об онлайн заявке на ипотеку

В чем преимущество онлайн-заявки на ипотеку?

Преимущества онлайн-заявки на ипотеку — возможность отправки онлайн-анкет сразу в несколько финансовых учреждений, что дает возможность подобрать максимально выгодные условия по ипотеке, не посещая отделения банков.

Можно ли отправлять заявку на ипотеку в несколько банков?

Да, можно подать онлайн-заявку в несколько банков

Отправленная заявка — это не юридически оформленный жилищный кредит и не обязывает заемщика к подписанию договора.

Как отказаться от ипотеки после отправки онлайн-заявки?

Отказаться от ипотеки можно во время звонка менеджера банка либо во время посещения отделения банка, то есть в любой момент до подписания договора.

Банк не ответил на онлайн-заявку по ипотеке, что делать?

Обратите внимание, что ответ по заявке должен прийти в срок от часа до 3 суток. Если вам не поступил звонок из банка, можно отправить повторную заявку, обратиться в отделение банка либо выбрать другой банк для оформления ипотечного кредита.

Особенности

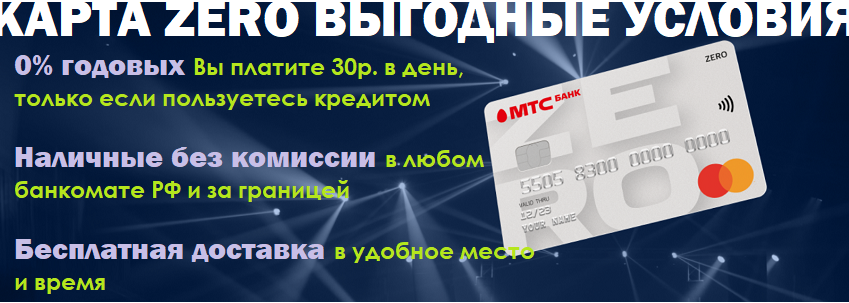

Кредитная карта МТС Зеро обладает рядом плюсов. Рассмотрим лишь основные:

- Быстрое оформление и рассмотрение заявки;

- Лояльные требования к клиентам;

- Выгодные условия обслуживания;

- Минимальный пакет документов – оформить кредитку можно только по паспорту;

- Наличие удобной веб-версии и приложения;

- Бесконтактная оплата через Samsung, Apple и Google Pay;

- 0% годовых и бесплатное обслуживание – при выполнении определенных условий;

- Доставка – безопасно и бесплатно;

- Снятие наличных во всех банкоматах мира без дополнительных трат;

- Небольшая комиссия за трату кредитных средств;

- Удобное пополнение карты через различные сервисы (кассы, онлайн, TelePay, «Киберплат», «Элекснет»).

Как действует банк, получив заявку на ипотеку?

Когда заявка на ипотеку получена, банк предпримет следующие действия:

- Проанализирует предоставленные вместе с заявлением документы и проверит информацию на подлинность.

- Отправит запрос в БКИ. Действие выполняется для проверки кредитной истории претендента на получение денежных средств. Финансовые организации осуществляют сотрудничество только с благонадежными клиентами. Человек имеет право самостоятельно запросить свою кредитную историю, чтобы заранее знать решение компании. Для этого потребуется написать заявку на получение интересующих сведений. Отсутствие кредитной истории также может стать препятствием к началу сотрудничества. Если заявление на ипотеку отправляет молодой гражданин, эксперты советуют предварительно взять небольшой потребительский займ и своевременно вернуть его. Это повысит шансы на одобрение кредита на покупку жилья.

- Запросит сведения в Пенсионном фонде. Это позволит финансовой организации удостовериться в размере заработной платы заемщика. Проанализировав размер пенсионных отчислений, которые осуществляет работодатель заявителя, компания проверит, действительно ли претендент на получение денежных средств соответствует установленным требованиям.

- Запросит информацию в правоохранительных органах и по месту осуществления официальный трудовой деятельности.

Решение по заявке на ипотеку принимается на основании совокупных сведений.

Стоит ли подавать заявку сразу в несколько банков

Почему бы и нет? Ведь сами застройщики предлагают подобную услугу. К примеру, заявка на ипотеку в несколько банков оформляется на сайте крупного московского девелопера ГК ПИК. От человека лишь требуется прийти к ним в офис, а остальное они сделают сами:

- Подберут лучшую программу ипотечного кредитования.

- Представят примерный расчет по платежам.

- Помогут оформить кредитную заявку.

- Отправят ее в банки-партнеры.

- Проведут сделку в соответствии с выбранной программой.

При этом платить за саму услугу не нужно.

Некоторые люди все же не решаются подавать несколько заявок одновременно. Причина проста – все заявки, одобренные и неодобренные, фиксируются в кредитной истории, а, следовательно, могут вызвать подозрение у банков. Шансы на получение кредита, по их мнению, в этом случае снижаются.

Действительно, банки перед одобрением заявки запрашивают КИ, а в ней отражаются все предыдущие запросы клиента в другие финансово-кредитные организации, в том числе и одобренные, но неиспользованные заявки. Но на деле все не так страшно:

- заявки хранятся в КИ всего 5 дней;

- при отказе информация не всегда успевает дойти до другого банка.

Поэтому заявка на ипотеку во все банки – идея вполне себе целесообразная и мудрая.

Кроме того, значительно облегчить подачу документов помогут ипотечные брокеры. Услуга посредничества между клиентом и банком новая, но уже стала популярной у многих покупателей недвижимости. Она значительно упрощает процедуру оформления документов и помогает сократить время на одобрение кредита. Да и сами банки охотнее соглашаются на предложения, которые поступают именно от своих партнеров.

Онлайн заявка на дебетовую карту в ВТБ

Банкомат на ул. Можайский Вал, 12, стр. 1

Этапы оформления ипотеки в Сбербанке

Прежде, чем приступить к оформлению жилищного займа, клиент должен определиться с типом приобретаемой недвижимости – будет ли это готовое жилье с вторичного рынка, квартира в строящемся комплексе или новостройке, загородный дом и так далее. Затем действовать следует по установленному алгоритму. Этапы оформления ипотеки в Сбербанке в 2019 году:

- Посещение официального сайта кредитной организации (в данном случае Сбербанка России) и детальное ознакомление с условиями всех программ;

- Расчет кредита при помощи специального калькулятора, находящегося на ресурсе компании. Данный инструмент позволяет с учетом указанных клиентом параметров (стоимости жилья, периода выплаты ссуды, объем первоначального взноса и т.д.) определить процентную ставку и размер ежемесячный платежей;

- Далее, следует подача предварительной заявки на жилищный займ. Выполнить это действие можно также через интернет на сайте Сбербанка, заполнив специальную форму анкеты и отправив ее на рассмотрение;

- Выбор недвижимости — поиск подходящего объекта можно выполнить через специализированный ресурс ДомКлик. Здесь представлены партнеры проекта, сотрудничество с которыми позволит избежать надбавки к минимальной ставке в размере 2%;

- Следующий шаг – сбор всех необходимых документов на ипотеку;

- Визит в отделение Сбербанка, подача документов и заполнение анкеты на ипотеку;

- Документальное оформление сделки (при одобрении заявки). Срок рассмотрения анкеты и документов на ипотеку составляет 7-8 дней. При положительно решении банк связывается с клиентом и приглашает в отделение для подписания договора и получения денег.

Какие ипотечные программы есть в Сбербанке

- Акционное предложение для семей. Программа рассчитана на семьи, в которых с января 2018 года родился второй или третий ребенок. Такие заемщики могут оформлять ссуду на 30 лет под 0,1% годовых. По этому кредиту предусмотрен первоначальный взнос в размере 15% от стоимости выбранного жилья. Также вам потребуется в обязательном порядке застраховать объект покупки и свою жизнь.

- Акционное предложение для покупки квартир в новостройках. По этой программе годовая ставка снижена до 1,0%. Причем полученные деньги можно потратить на приобретение уже сданной квартиры в новом доме или вложиться в строительство в качестве дольщика. В банке есть список застройщиков, которые готовы работать по сниженной ставке. Дополнительно клиент экономит, если оформляет сделку через интернет.

- Готовые квартиры в новых жилых комплексах и уже обжитых домах предлагаются по ставке в 7,9% годовых. Ссуда выдается в размере от 300 тыс. рублей и требует 10%-го первоначального взноса. Кредитоваться можно на период до 30 лет. Причем объектом покупки может быть квартира в ЖК, загородный коттедж или квадратные метры на вторичном рынке.

- Расплатиться материнским капиталом можно по ссуде с годовой ставкой в 4,1%. Деньгами от капитала можно внести первоначальную сумму или оплатить некоторую часть кредита. По такой программе выдаются ссуды в размере от 300 тыс. рублей на 30 лет.

- Построить свой дом. Вам предложат от 300 тысяч руб. под 8,8% годовых. Период погашения составит 30 лет. Также рассчитывайте на первоначальный взнос в размере 25%.

- Дачи, дома и участки за городом тоже можно приобрести по ипотечной программе от Сбербанка. В этом случае придется переплачивать по 8,0% в год. На эти же деньги можно построить коттедж, дачный дом, баню.

- Кредитование военнослужащих. Программа рассчитана для служащих с 3-летним стажем в НИС. Предусматривает выдачу до 3,141 млн. рублей под выплату на 25 лет. Ставка по такому предложению составляет 7,9%.

- Рефинансирование. Перекредитуйтесь на выгодных условиях под 7,9% годовых. Программа работает для тех, у кого имеется ипотечный займ в других банках. Такие клиенты смогут получить сумму от 300 тыс. рублей и выплачивать её на протяжении 30 лет. Дополнительные комиссии по рефинансированию отсутствуют.

Как оформить карту МТС деньги Weekend

- паспортные данные;

- контакты (действующий активный номер сотового и адрес электронной почты);

- кодовое слово;

- клиентский статус.

После заполнения потребуется подтвердить указанный номер телефона. После одобрения заявки необходимо прийти в офис для подписания договора и получения платежного средства.

Процесс оформления и подачи заявок

После завершения регистрации в личном кабинете будут отображены основные параметры ипотечного калькулятора, которые по желанию пользователи могут отредактировать. После внесения всех необходимых корректировок клиенты заполняют специальную анкету, где требуется указать следующее:

- Паспортные данные: серия и номер;

- Адрес электронной почты;

- Семейное положение;

- Наличие детей;

- Образование;

- Получает ли клиент зарплату на карту, выданную Сбербанком или нет;

- Ведение предпринимательской деятельности или нет;

- Место работы (адрес, номер телефона и прочие данные);

- Сведения о трудовом стаже;

- Номер карты, на которую перечисляется зарплата (если требуется);

- Размер ежемесячного дохода;

- Информация о дополнительных доходах.

Все обязательные для заполнения поля должны быть заполнены, иначе система пометит их красным цветом и не даст приступить к последующим действиям. Перед отправкой анкеты для того чтобы воспользоваться ипотекой, необходимо через специальный раздел с иконками документов прикрепить нужные для рассмотрения заявки бумаги.

Как повысить шансы

Даже если заемщик выполнит все требования банка, полной гарантии одобрения заявки на ипотеку не имеется.

В каждом банке действуют свои условия на предоставление заемных средств. В случае отказа в одном банке, не нужно опускать руки.

Желательно подать заявки в несколько кредитных организаций, тем самым увеличив свои шансы получить кредит и купить желаемую квартиру.

Не стоит совершать какие-либо предварительные расчеты с продавцом, не получив положительное решение по заявке на выбранное жилье.

Увеличить шансы на одобрение заявки от банка можно несколькими способами:

| Предоставление всего необходимого перечня документов | Узнав у сотрудника банка, какие бумаги требуются для кредитования покупки жилья, рекомендуется собрать полный список всех бумаг. На что уйдет какое-либо время, но это повысит шансы на положительное решение банка. Кроме того, собрав максимально возможный список документов, банк может понизить процентную ставку |

| Погашение имеющихся займов | Если у заемщика имеются просроченные займы, то шансы получить одобрение по ипотеке невелики. Поэтому, чтобы увеличить вероятность выдачи ипотеки, следует исправить кредитную историю, вернув все просроченные ссуды |

| Работа в надежной организации | Оформление по трудовому договору у надежного работодателя – крупной фирме, делает отношение банка к заемщику более лояльным. Работа в небольшой фирме или на Частного предпринимателя снижает шансы |

| Наличие в собственности недвижимости | которая обладает ликвидностью, и ее стоимость существенно превышает размер ипотечного займа. Данная недвижимость может выступать как залоговое обеспечение, что повысит шансы на одобрение заявления. |

| Поручительство по договору | В случае оформления поручительства ленов семьи или друзей по кредиту, которые будет нести солидарную ответственность в случае нарушения обязательств по договору ипотечного кредитования, вероятность одобрения заявки также увеличивается |

| Внесение первоначального взноса | Чем больше сумма начального взноса, тем увеличиваются шансы на выдачу ссуды |

Кроме того, следует произвести хорошее впечатление в отделении банка, внешний вид потенциального заемщика также имеет большое значение.

Если заемщик самостоятельно не может выполнить вышеуказанные условия, то единственным вариантом остается обращение к услугам кредитного брокера. Они осуществляют помощь в подборе банка, подготовке документации и оформлении заявления.

Помощник по ипотеке

Зачем нужна эта информация?

Знание их значений необходимо для осуществления различных платежных операций. Вводя корректные данные, отправитель направляет наличные средства напрямую получателю. Внимательно следите за корректностью, заполняя платежное поручение. Допуская ошибку в ИНН Локо Банка, клиент может оказаться в сложной ситуации:

- Платежный документ останется без движения, а наличные средства останутся лежать на счету отправителя.

- Платеж вернется обратно. При наличии дополнительной комиссии за перевод, ее размер компенсирован не будет.

- Наличные перечислятся посторонним лицам.

Только зная реквизиты, клиент кредитного учреждения сможет воспользоваться всеми финансовыми услугами

Важно, чтобы введенные вами данные оказались корректными, иначе платеж уйдет стороннему адресату. Выбор способа получения информации остается на усмотрение отправителя

Банк, в свою очередь, предлагает множество вариантов, каждый из которых будет удобен конкретному типу клиента.

Процедура подачи заявки

- Перейти в раздел «Взять кредит»;

- Выбрать категорию «Ипотека»;

- Ознакомиться со списком действующих программ, которые актуальны в Сбербанке;

- Прочитать условия по действующим программам и выбрать наиболее оптимальные для себя, чтобы получить ипотеку на приемлемых условиях;

- Если информации недостаточно, имеется возможность нажать на кнопку «Узнать больше», которая позволит получить больше сведений о выбранном ипотечном продукте;

- Система перекинет пользователя на сайт проекта Домклик, где можно подобрать оптимальные варианты недвижимости.

Сбербанком предоставляется также возможность подачи заявки напрямую через сайт DomClick. Он представляет собой официальный онлайн сервис, который был создан для упрощения процедуры приобретения жилья в ипотеку.

Основные требования и документы

- Возраст заемщиков от 21 до 65 лет;

- Наличие подтвержденного справкой 2-НДФЛ дохода и хорошая кредитная история необходимы для одобрения ипотечного кредита пенсионерам, работающим и студентам.

Если размер заработной платы не соответствует указанному уровню, к оформлению сделки привлекают близкого родственника (муж, жена, родители).

При оформлении представляются документы:

- паспорт (для военной ипотеки нужно удостоверение, военный билет);

- ИНН;

- СНИЛС;

- диплом (о среднем или высшем образовании);

- свидетельства: о льготах, браке, рождении детей;

- справка с места работы, подтверждающая уровень дохода.

В отдельных случаях требуют дополнительные документы (пенсионное удостоверение, справка о смерти родственника и т.д.) — все зависит от банка и условий.

Ставка по кредиту может быть фиксированной и плавающей. Рассмотрение заявки занимает 3-10 дней.

Сбор документов

Перечень документов можно получить после вынесения положительного решения по заявке.

Вместе в заявкой понадобится предъявить:

Если заявка одобрена, заемщику нужно подготовить следующие документы:

| Трудовая книжка | копия, заверенная бухгалтерией по месту работы |

| Документ на выбор | СНИЛС, водительское удостоверение и др. |

| Справка по форме 2-НДФЛ | и технические документы на объект недвижимости |

При привлечении поручителей от них требуются те же документы.

Документы на залоговую недвижимость (большинство из которых можно получить у продавца):

| Отчет о рыночной стоимости объекта | и подробным его описанием (заказывается у оценочной организации) |

| Выписка из ЕГРН | подтверждающая право собственности на жилье (из Росреестра) |

| Документ-основание права собственности | договор купли-продажи, мены, дарения, акт приватизации |

| Технический или кадастровый паспорт | с планом квартиры (выдается БТИ) |

| Предварительный договор с продавцом | При наличии |

В течение нескольких дней банк осуществляет проверку представленных документов. Следует понимать, что банк может отказать в выдаче ипотеки без объяснения причин.

В случае отказа банка по причине несоответствия подобранного жилья установленным требованиям, заемщику потребуется подобрать другое жилье, которое будет удовлетворять всем критериям банка.

Ипотека является инструментом, который позволяет приобрести свою квартиру без продолжительного процесса накопления средств.

Ипотечное кредитование выгодно по причине того, что на протяжении всего его срока, который составляет, в среднем, 15 лет, стоимость жилья не меняется, вне зависимости от экономической ситуации.

Видео: Как взять ипотеку на квартиру:

https://youtube.com/watch?v=WWpDC4mel08

Этапы оформления

Подбор жилья является необходимым этапом при оформлении ипотечного кредита.

Однако выбирать квартиру, если заявка на ипотеку еще не одобрена, лишено смысла.

В отношении квартиры предъявляются требования ее ликвидности, чтобы банк смог быстро ее продать в случае нарушения заемщиком своих обязанностей по договору.

Также условием банка является то, чтобы стоимость жилья превышала сумму займа на 10% и более.

Банками могут предъявляться различные условия, к примеру, чтобы год постройки многоквартирного дома, степень износа объекта недвижимости, а также технические характеристики и др.

Получение ипотеки осуществляется поэтапно:

| Подбор банка | Выбор банка для кредита осуществляется заемщиком самостоятельно в зависимости условий. Рекомендуется изучить предложения нескольких учреждений, ознакомиться с действующими программами и их условиями, выполнить предварительный расчет кредита |

| Подача анкеты-заявления | Как правило форма банка содержит подробную анкету на заемщика |

| Выбор объекта | Вслед за одобрением заявки, следует приступать к подбору жилья, в соответствии с критериями банка относительно залоговой недвижимости. |

| Сбор документов | Согласно перечню, который получен в банке |

| Внесение авансового платежа продавцу | Составление предварительного договора купли-продажи. Определяется дата совершения сделки для подписания договора с банком и регистрации |

| Заключение договора ипотеки | Регистрация перехода права собственности, регистрация обременения недвижимого имущества |

| Расчеты | с продавцом |

| Оформление страховки | страхование объекта залога является обязательным условием, согласно ФЗ «Об ипотеке (залоге) недвижимости». Прочие разновидности страхования заключаются по желанию заемщика |

До момента полного погашения ипотеки, банк имеет право залога на купленное жилье.

Заемщик может владеть и пользоваться приобретенным в кредит жильем, но не может совершать с ним сделки без согласия банка, например, продать или подарить.