Кредитная карта «деньги зеро» мтс банка

Содержание:

- В каком банке Тольятти можно открыть вклад на 1 месяц под высокий процент

- Как получить карту МТС Деньги Zero

- Особенности

- Общая информация по кредитной карте МТС Деньги Zero

- Способы пополнения карты

- Калькулятор одобрения кредита

- Реквизиты головного подразделения Россельхозбанка

- Подробный обзор — процентная ставка

- Льготный период

- Офисы «РСХБ» в городе Краснодар

- «МТС Банк» — Оформить Кредитную Карту Онлайн на Официальном Сайте

- Плюсы и минусы кредитной карты МТС Деньги Zero

- Кредитный лимит по карте МТС Деньги Zero

- Кредитная карта МТС «Деньги Zero» – условия

- Особенности карты Zero

- Дополнительная информация по карте МТС ЗЕРО

- Условия обслуживания и тарифы

- Как пополнить карту МТС Деньги Zero

- Как правильно пользоваться кредитной картой МТС Деньги Zero

- «МТС Банк» – Страхования Заемщиков и Держателей Кредитных Карт

В каком банке Тольятти можно открыть вклад на 1 месяц под высокий процент

Где лучше оформить депозит на месяц каждый клиент вправе решить сам. Вот на что советуем ориентироваться:

- величина процента на определенный вид валюты (процент на рубль всегда немного выше, эти цифры диктует актуальный курс валют);

- конкретная дата окончания депозитного срока;

- размер минимального и максимального вклада.

Организация «ВТБ» предлагает сейчас лучшие краткосрочные вклады по всем условиям. На данный момент в Тольятти действуют семнадцать пунктов «ВТБ». Для оформления вклада на месяц нужно посетить офис банка. Сотрудники ближайшего отделения в Тольятти предложат вам детально ознакомиться со всеми тонкостями, оговоренными в договоре. Для внесения ваших данных потребуется предоставление паспорта. Могут затребовать и код плательщика налогов.

Депозитный вклад на месяц в Тольятти – гарантированная прибыль.

Дополнительная информация по вкладам в Тольятти

|

|

Как получить карту МТС Деньги Zero

Чтобы оформить кредитную карту МТС Деньги Zero, заявку можно подать в режиме онлайн через сайт банка. После заполнения простой регистрационной формы, указания личных и паспортных данных банком будет принято решение относительно выдачи кредитки. Клиент сможет самостоятельно получить продукт банка или же воспользоваться курьерской доставкой. Также есть второй вариант – это посетить офис, менеджер банка возьмёт вашу заявку, а также документы, после принятия решения можно будет забрать карточку.

Относительно активации. Итак, для этого выполните следующие действия:

- Наберите голосовой вызов на номер 88002500890. Звонок бесплатный.

- Нажмите кнопку «3».

- Затем «1».

- Введите код из сообщения, которое было получено на ваш мобильный.

- Укажите пин-код, который вы желаете использовать.

- Для подтверждения введите код CVC2 (CVV2).

Особенности

- Поддерживаемый тип системы – Mastercard.

- Комиссия за обслуживание карты (без использования кредитных средств) не взимается. Единственно исключение – при наличии задолженности (по кредитному предложению). Сумма списания составляет 30 рублей в сутки.

- Снимать средства можно в любых банкоматах в России и за рубежом.

- При получении наличных не устанавливается комиссионный сбор, даже при проведении операции за пределами России. Ежедневный лимит для получения – 50 000, за 30 дней – 600 000 рублей.

- Доступна технология Contactless, позволяющая производить быструю оплату.

- Начисляется 0% годовых. Льготный беспроцентный период действует для всех транзакций, при оплачивании любых наименований онлайн и оффлайн, получении наличных средств на протяжении 1115 дней (3 года+20 дней). После окончания периода – 10% годовых.

- При оформлении карты требуется заплатить стандартную сумму – 299 рублей.

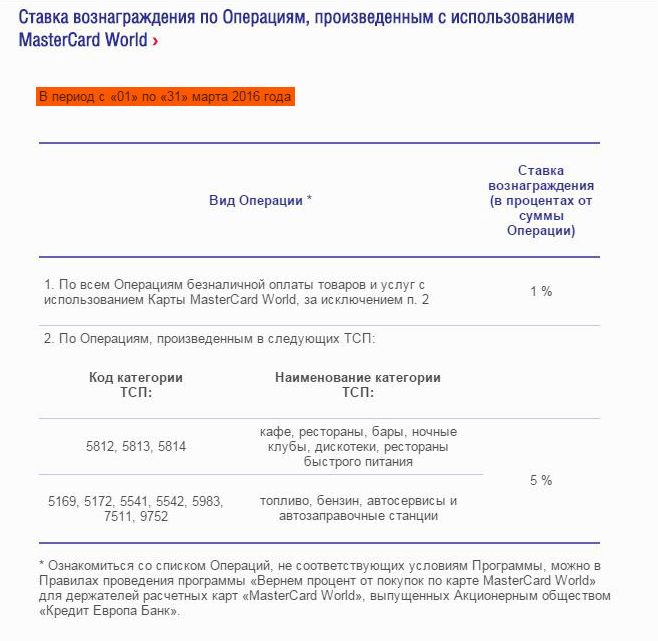

- При покупках возвращается часть средств обратно (влияет сумма транзакции). Кэшбэк можно потратить на любые другие товары или услуги. Размер также зависит от установленной процентной ставки (1 или 5%). Предусмотрены и акции для начисления повышенного кэшбэка, например до 10% за одну операцию по карточке.

- Забрать готовый пластик можно в ближайшем салоне связи/магазине или в отделении MTS банка.

- Открывается счет в одной валюте – исключительно в рублях.

Общая информация по кредитной карте МТС Деньги Zero

Основные условия карты перечислены на официальном сайте МТС Банка. Тарифы по этой ссылке. В самом верху, как обычно, только положительные моменты:

- 0% годовых;

- бесплатное снятие наличных во всех банкоматах;

- бесплатная доставка.

Перейти к оформлению карты

Обратите внимание, под пунктом «0% годовых» есть пояснение — «вы платите всего 30 рублей в день, только если пользуетесь кредитом». Вот тут-то и кроется вся «выгода банка»

Этот момент мы разберем подробнее чуть позже, а пока посмотрим на остальные параметры МТС Zero:

- Кредитный лимит — до 150 000 рублей, что вполне неплохо. Однако сразу уточню, что банк устанавливает лимит индивидуально и какую сумму одобрят именно вам, неизвестно. В отзывах чаще всего пишут про 10–30 тысяч рублей, реже — про 80 000–100 000. Один парень писал, что запрашивал одну сумму, одобрили ему другую, а получил в итоге третью, раза в два меньше, предварительно одобренной.

- Ставка — 0% при условии погашения задолженности. 10% после окончания льготного периода, который длится 3 года и 20 дней.

- Стоимость выдачи — 299 рублей.

- Минимальный платеж — 5% от суммы задолженности, но не менее 500 рублей + комиссия за обслуживание.

- Срок действия карты — 3 года. Об этом нигде не написано — я эту информацию получила от онлайн-консультанта. Плановый перевыпуск пластика бесплатный, а перевыпуск по инициативе клиента — 299 рублей.

В принципе если не обращать внимания на обслуживание в 30 рублей в день, то условия вполне неплохие.

Способы пополнения карты

| Приложение |

Комиссия 0 руб. |

СрокМоментально | |

| Интернет-банк |

Комиссия 0 руб. |

СрокМоментально | |

| Банкомат |

Комиссия 0 руб. |

СрокМоментально | |

| МТС Банк |

Комиссия 0 руб. |

Срок 1 раб. день |

|

| МТС (салон связи) |

Комиссия 0 руб. |

Срок1 раб. день | |

| Автоплатеж

с любой з/п карты |

Комиссия 0 руб. |

Срок1 раб. день | |

| Связной |

Комиссия 1,5% |

Срок1 раб. день | |

| QIWI |

Комиссия от 0,5 % (мин. 50 руб.) |

Срок на след. день |

|

| Элекснет |

Комиссия 1,3% (мин. 50 руб.) |

СрокМоментально | |

| CyberPlat |

Комиссия от 1% (мин. 50 руб.) |

Срок1 раб. день | |

| Евросеть |

Комиссия |

Срок1 раб. день |

Калькулятор одобрения кредита

0%

Какая у вас должность?

Руководящая должность

Дипломированный специалист

Служащий

Предприниматель

Пенсионер

Студент

В данный момент безработный

Имеете кредиты в данный момент?

Нет

Да, 1 кредит

2 или больше

Калькулятор одобренного кредита

Вероятность одобрения кредита 100%

У вас высокие шансы получить кредит на любую сумму. Банки учитывают наличие имущества и уровень постоянного источника доходов, у вас в порядке и первое, и второе. Рекомендуем заполнить онлайн-заявку на кредит с наилучшими условиями, они вам доступны.

Вероятность одобрения кредита 75%

У вас определенно есть шансы получить кредит, но на ограниченную сумму денег. Если вас не устраивает возможная сумма кредита, рекомендуем увеличить постоянный источник дохода, заручиться поручительством и предоставить залог.

Вероятность одобрения кредита 50%

Далеко не все банки выдадут вам кредит, не говоря уже о больших суммах. Рекомендуем вам оформить кредитную карту или экспресс-кредит. Там не придают сильного значению уровню дохода, наличия места работы и трудового стажа. Чтобы повысить шансы на кредит, вы должны увеличить постоянный источник дохода, заручиться поручительством и предоставить залог.

Вероятность одобрения кредита 25%

У вас очень низкие шансы получить кредит. Банки любят заемщиков, у которых есть имущество, высокая зарплата, надежные поручители и хорошая кредитная история. Рекомендуем вам оформить микрозайм, экспресс-кредит или кредитную карту.

Play Again!

- Финансовый рейтинг —

- Народный рейтинг —

Реквизиты головного подразделения Россельхозбанка

Подробный обзор — процентная ставка

Теперь остановимся на важных моментах и разберем все нюансы заманчивого, на первый взгляд, предложения. Начнем с главного — сколько в итоге придется заплатить банку.

Проценты все-таки есть?

В первые три года проценты по кредиту действительно не начисляются — здесь все честно. Проблема в другом — нужно платить 30 рублей в день за обслуживание при наличии задолженности. Задолженность — это не пропуск платежа, а использование кредитных средств. То есть в тот момент, когда вы впервые рассчитались картой, у вас появилась задолженность перед банком и вам начинает ежедневно набегать по 30 рублей.

Получается, что переплата все-таки есть, причем с самого начала использования, только банк называет это красивым «комиссия за обслуживание», а не «проценты по кредиту». Но какая нам разница, как это называется, если в итоге за месяц использования кредитных средств нужно заплатить практически 900 рублей, а за год — 10950 рублей. Конечно, это при условии, что все это время вы будете гасить кредит. Если же вы возьмете 10 000 рублей и вернете их через два дня, то переплатить придется всего 60 рублей — а это уже приятнее.

Итак, вывод первый. Переплата есть, но в сравнении с обычным начислением процентов, она фиксированная. Это плюс, если вам одобрена сумма свыше 100 тыс. рублей и вы ее полностью используете. И это очевидный минус при кредитном лимите до 10–15 тысяч рублей.

Плата после льготного периода

Второй важный момент — 10% годовых по истечении льготного периода. По условиям кредитного договора вы должны полностью закрыть задолженность на 37 месяц. Если вы этого не делаете, то нарушаете кредитный договор и вам начисляется 10% на всю сумму долга.

Объясню, как это происходит. Вы потратили в сентябре 100 000 рублей. Минимальный платеж будет 5 000 в месяц, который вы платите постоянно. Стоимость обслуживания не учитываем. Так вот, когда истечет три года, 10% годовых будет начислено:

- на 100 тыс. рублей за сентябрь;

- на 95 000 — за октябрь, после внесения минимального «сентябрьского» платежа;

- на 90 000 — за ноябрь и так далее.

Поняли суть? Берется ваша задолженность за каждый месяц и на нее начисляется процент, потом все это суммируется. И не забывайте про 30 рублей ежедневно — этот платеж никуда не пропадает даже после окончания льготного периода. Если срок действия карты закончился, а долг остался, то вам бесплатно перевыпустят карту и вы продолжите погашать кредит.

Вывод второй. 10% начисляется на не остаток задолженности, а на всю сумму, которая была использована. Поэтому старайтесь рассчитываться с банком полностью в течение льготного периода.

Кстати, если открыть документ с тарифом по карте, то под вторым пунктом «Процентная ставка» можно найти еле заметную приписку «зависит от проверки при принятии кредитного решения». Меня это немного насторожило, и я обратилась в техподдержку — вдруг они напроверяют и выставят мне под 50% годовых или того больше. Однако меня заверили, что это стандартная фраза по всем кредитным картам, так как в МТС Банке есть кредитки, по которым проценты начисляются, и вот по ним то процентная ставка устанавливаются индивидуально.

Льготный период

Ранее мы затрагивали данную тему, теперь поговорим более подробно о том, как осуществляется расчёт выплаты за взятые в долг средства. Итак, в данном случае льготный период действует 3 года, но только в том случае, если клиент не нарушит правила. А это значит, платить за обслуживание и выплачивать установленный минимальный обязательный платёж по задолженности. Отметим, что за сутки использования кредитных средств оплата составляет 30 рублей.

С 1 числа каждого месяца стартует новый расчётный месяц. Когда присутствует долг, до 20 числа потребуется внести установленный минимальный размер платежа и, конечно же, стоимость обслуживания.

Главное, запомните, что оплата за услугу банка не включена в минимальный платёж, она вносится отдельно. Если же пользователь не внесёт необходимые платежи до 20 числа месяца, тогда льготный период завершается, и на сумму долга будет «капать» 10% годовых и стоимость обслуживания. Более того, дополнительно предстоит оплатить 500 рублей штрафа.

Помимо этого, обратите внимание, что грейс-период распространяется как на оплату офлайн, так и на обналичивание. А это встречается крайне редко в банках

Офисы «РСХБ» в городе Краснодар

«МТС Банк» — Оформить Кредитную Карту Онлайн на Официальном Сайте

Необходимо действовать следующим образом

- Выбрать пункт «Карты» в верхней части страницы.

- Ознакомиться с кратким описанием продуктов в открывшемся окне. Чтобы получить детальные сведения, необходимо нажать на кнопку «О карте» на информационном поле пластика. После этого пользователь будет переведен на новую страницу с расширенным описанием продукта и его возможностей.

- После того, как конкретная карта будет выбрана, необходимо нажать на кнопку «Заказать карту». Если же пользователь открыл детальное описание продукта, тогда нужно искать ссылку «Оформить карту».

После использования ссылки пользователь будет перенаправлен на форму, которую необходимо заполнить для подачи заявки. Сделать это можно двумя способами:

- Заполнить форму прямо на сайте банка.

- Подать заявку через сервис «Госуслуги».

Чтобы подать заявку через сайт банка потребуется:

- Ввести ФИО.

- Указать номер мобильного телефона.

- Прописать адрес электронной почты.

- Нажать на кнопку «Отправить».

- Ввести в открывшееся окно специальный код, который был отправлен в сообщении на номер, указанный пользователем.

- Величину желаемого кредитного лимита.

- Уровень среднемесячного дохода, а также пол.

- Дату и место рождения.

- Номер паспорта, серию этого документа и дату его выдачи, код подразделения, кем выдан.

- Адрес текущей регистрации.

- вид занятости;

- название организации, в которой трудоустроен гражданин;

- направление деятельности компании;

- адрес организации;

- контакты 2 людей, знакомых с лицом, подающим заявку.

После заполнения полей необходимо снова воспользоваться кнопкой «Далее». Система перенаправит пользователя на последнюю страницу формы. Здесь необходимо указать адрес доставки, после чего нажать на кнопку «Заказать карту». При желании, заявитель может самостоятельно посетить офис компании. В таком случае необходимо выбрать пункт «Забрать карту самостоятельно».

Сотрудники компании рассмотрят заявку, после чего примут конкретное решение по ней. Официально банк выделяет на эту процедуру не более 5 дней, хотя на практике ответ по запросу дается быстрее.

Сотрудники компании рассмотрят заявку, после чего примут конкретное решение по ней. Официально банк выделяет на эту процедуру не более 5 дней, хотя на практике ответ по запросу дается быстрее.

В случае одобрения заявки карта будет получена способом, выбранным клиентом во время заполнения форм.

Кредитная Карта «МТС Банка» – Условия Пользования и Проценты

Банк предоставляет гражданам свои кредитные карты на определенных условиях. Учреждение также выдвигает к своим клиентам требования, касающиеся возраста и трудоустройства. В первую очередь нужно запомнить, что получить пластик могут только граждане старше 20 лет.

Существуют также ограничения, связанные с максимальным возрастом держателя пластиковой карты. По правилам банка, оформить карточку могут и пенсионеры, однако только в том случае, если их возраст не превышает 70 лет.

Желательно также иметь постоянное место работы. Чем больше заработная плата клиента, тем выше кредитный лимит, доступный ему. Однако наличия рабочего места не является критически важным. Получить продукт может и официально безработное лицо. Главное – иметь определенный доход.

Желательно также иметь постоянное место работы. Чем больше заработная плата клиента, тем выше кредитный лимит, доступный ему. Однако наличия рабочего места не является критически важным. Получить продукт может и официально безработное лицо. Главное – иметь определенный доход.

Кредитная Карта «МТС Банка» — Какие Документы Нужны для Оформления?

Банк выдвигает минимальные требования по документам. Их перечень очень узок. Фактически, для получения пластикового носителя потребуется подготовить:

- Паспорт. Этот документ потребуется вне зависимости от того, как и где подается заявка на получение кредитной карты.

- Заявление. Потребуется в том случае, если оформление происходит в одном из офисов банковской организации. Выдается на месте одним из сотрудников банка. В случае подачи заявки в режиме онлайн не потребуется.

Также держателю необходимо будет проставить свои подписи на договоре. Это делается либо в офисе банка во время получения пластиковой карты, либо в месте, куда будет доставлена карточка. В последнем случае договор предоставляется курьером.

Плюсы и минусы кредитной карты МТС Деньги Zero

В виде заключения рассмотрим преимущества и недостатки данного банковского продукта. Итак, изначально пройдёмся по плюсам:

- Нет процентов на протяжении действия грейс-периода.

- Длительный льготный период.

- Нет комиссии за обналичивание средств.

- Низкие требования для заёмщика.

- Можно пользоваться личными средствами.

- Доступны разные способы для пополнения и снятия средств.

Минусы:

- Требуется ежедневная оплата в виде 30 рублей, если деньги были взяты в долг.

- При неправильной выплате задолженности можно уменьшить грейс-период.

- Ограниченный кэшбэк.

- Кредитный лимит всего лишь 150 тыс. рублей максимум.

- Повышенные комиссионные издержки за переводы.

Главным же недостатком банковского продукта Зеро считается ежедневная оплата в виде 30 рублей в случае, если имеется задолженность. Конечно, может показаться, что это небольшая сумма, но если посчитать за месяц или же за полгода, придётся заплатить немало.

Кредитный лимит по карте МТС Деньги Zero

Максимальная сумма кредитования составляет 150 000 рублей, минимальная — 20 000 рублей. Лимит является возобновляемым и после погашения вновь становится доступным для использования.

Данный параметр определяется персонально для каждого заёмщика и зависит от результатов его проверки при рассмотрении заявки. После того как лимит одобрен, увеличить его можно только в течение нескольких месяцев по решению банка.

По желанию клиента сумма займа не повышается. Кредитный лимит увеличивают только добросовестным заёмщикам, которые не допускают просрочек и регулярно пользуются картой.

Кредитная карта МТС «Деньги Zero» – условия

Пластик функционирует на системе MasterCard. Предусмотрена возможность оплачивать бесконтактно с помощью встроенного чипа Contactless. При желании можно проводить транзакции через смартфон, предварительно установив приложение Google, Samsung или Apple Pay.

По карте начисляется кэшбэк в российских рублях в размере 8% на первую покупку, произведенную в течение 12 месяцев. Далее процент возврата снижается до 3%. Получить Cashback можно при оплате услуг медицинского центра «МЕДСИ».

Выпуск и обслуживание

За выпуск пластика пользователь должен заплатить 299 рублей. За обслуживание оплата взимается по 30 рублей в сутки только, если имеется задолженность. Если долги отсутствуют, то пластиковый продукт обслуживается за счет финансовой структуры.

Стоимость перевыпуска

В случае утраты или поломки карты за получение новой нужно оплатить 299 руб. Если необходимость в перевыпуске возникла при окончании срока действия, то услуга предоставляется бесплатно. Когда карта выходит из строя из-за небрежного использования, то оплата взимается по усмотрению финансовой структуры.

Кредитный лимит, проценты и штрафы за просрочку

Карта МТС Зеро является отличным вариантом для оформления кредита только для тех пользователей, которые ответственно относятся к выплатам. Устанавливается кредитный лимит для каждого клиента индивидуально и варьирует в пределах 0-150 тыс. руб.

Льготный период составляет 3 года и действует на протяжении 20 суток с момента обналичивания или совершения покупки. На протяжении ЛП процент с владельца карты не взимается. В других случаях годовой процент составляет 10%.

Если своевременно не выплатить долг, то на держателя будут наложены штрафы в следующем размере:

| Отсутствие минимальной оплаты | 500 рублей |

| Неоплата овердрафта | 0,1% от долга в сутки |

На снятие денежных средств в банкомате также установлены лимиты. В день можно обналичить не более 50 тыс. руб., в месяц – до 600 тыс. руб.

Переводы денежных средств

Кредитная карта МТС Деньги Зеро пополняется без комиссионных отчислений. Это очень выгодно, по сравнению с пластиковыми картами, которые предлагают другие финансовые структуры.

Денежные переводы между карточными счетами осуществляются следующим образом:

- На карты MTS – 3,9%, не меньше 350 руб.

- На счета других банков (свои деньги) – 1%, не меньше 49 рублей.

- На счет другого банка (кредитные средства) – 3,9%, не меньше 350 рублей.

Переводить денежные средства можно через банкоматы и интернет-банкинги. Наиболее удобным способом является мобильный банкинг.

Дополнительные условия

Если в расчетный период не оплатить долг или внести не полную сумму, то долг будет расти. В следующем месяце необходимо оплатить действующий платеж – 5% от суммы и погасить задолженность за предыдущий месяц.

Дополнительные условия использования МТС Деньги Zero:

- Услуги информирования предоставляются на бесплатной основе.

- Использовать интернет-банкинг и мобильный банк можно бесплатно.

- Действует пластик на протяжении 3 лет и не требует платы за перевыпуск.

При нулевом балансе на счету пользователя на протяжении полугода договор расторгается, и карта блокируется без возможности разблокировки. В автоматическом порядке происходит закрытие счета, без участия владельца банковского продукта.

Особенности карты Zero

В ряду кредитных карт МТС Банка данное предложение отличается отсутствием процентной ставки. При наличии задолженности списывается только абонентская плата. Отсутствие процентной ставки выгодно клиентам, которые совершают крупные покупки или снимают наличные. За вывод средств комиссия не предусмотрена — это делает пластик вдвойне выгодным.

Проценты на остаток по тарифу не начисляются, несмотря на то, что допускается хранение и использование личных средств.

Технологические особенности:

- технология оплаты одним касанием PayPass;

- технология защиты 3D-Secure для безопасных платежей в Интернете;

- совместимость с приложениями Samsung Pay, Google Pay, Apple Pay;

- электронный чип;

- магнитная полоса.

Дополнительная информация по карте МТС ЗЕРО

Теперь, когда мы рассмотрели основные условия, есть смысл перейти уже к дополнительной информации в виде снятия наличных и кредитных лимитов.

Вообще она вам по факту не нужна, но если вы решили таки воспользоваться таким способом кредитования или карта уже у вас на руках, то есть смысл почитать.

Тарифы и условия

Тарифы и условия

Снятие наличных

Один из моих самых любимых пунктов, ведь зачастую именно это определяет насколько карта может быть полезной.

Стоит сразу отметить, что здесь нет комиссии за снятие. Но нигде не сказано в тарифах, что комиссия за снятие наличных в банкоматах других банков может быть большой. Поэтому будьте внимательны и эту информацию уточните у ТП.

Лимиты на снятие наличных.

В сутки вы можете снять до 50 000 рублей. В месяц не более 600 000 рублей.

Кредитный лимит

Кредитный лимит здесь маленький и это объяснимо. Составляет он 150 000 рублей. Ну и логично, что банку не выгодно давать большую сумму, т.к. он ничего не заработает на вас. Смотрите выше мои примерные расчеты по процентным ставкам.

Переводы с карту на карту

Переводы здесь дорогие. Поэтому если есть необходимо кому отправить деньги, воспользуйтесь лучше Сбербанком или другим способом, предварительно сняв наличные с карты. Комиссия составит минимум 1%, далее выше и выше, вплоть до 7%, если отправлять с расчетного счета на расчетный. 1% кстати это если вы собственные средства отправляете, а если кредитные то 3.9% + 350 рублей.

Страховка вам обойдется в 0,73%(0,69%). Но лучше ее отключить. Вряд-ли это вам поможет. Смски тоже. Ибо каждый месяц по 59 рублей отдавать, когда есть пуш-уведомления — глупо.

Условия обслуживания и тарифы

Решив оформить кредитку от МТС, не забудьте заранее ознакомиться с условиями ее обслуживания.

| Система платежей | Mastercard |

| Тип пластика | World |

| Сколько действует? | 3 года |

| Валюта | Российский рубль |

| Лимит по займу | От 10 до 150 тыс. руб. |

| Беспроцентный период | 3 года 20 дней |

| Кредитная ставка |

|

| Стоимость выпуска | 299 руб. |

| Обслуживание кредита | 30 руб. в день (снимаются только при появлении долга) |

| Выдача денег |

В любых банкоматах мира – без комиссии. Лимиты:

|

| Обязательный платеж | 5% от размера долга, не меньше 500 руб. + плата за обслуживание |

| Внесение денежных средств |

|

| Кэшбэк | От 3 до 8% |

| Штраф | 0,1% за каждый день просрочки |

| Дополнительные возможности | Чип, бесконтактная оплата PayPass, 3D-Secure |

| OPC | Нет |

| Онлайн-банк | Бесплатно |

| Смс-банкинг | 59 RUB в месяц |

| Комиссия за перевыпуск |

|

| Приложение для Apple, Android | Бесплатно |

| Перевод личных средств в другие финансовые учреждения через банкомат и онлайн-сервисы |

|

| Перевод кредитных денег через банкомат и онлайн-сервисы |

|

Важно! По условиям кредитного договора комиссия за обслуживание карты и размер обязательного платежа устанавливается 1 числа месяца, идущего за расчетным. До этого момента узнать данную информацию можно в офисе МТС или по телефону колл-центра 8 800 250-0-520

Если карта не имеет долгов по кредиту, эти платежи не начисляются.

Как пополнить карту МТС Деньги Zero

Существует три варианта, как возобновить кредитный лимит:

- С помощью продуктов самого банка МТС: карточки, терминала или банкомата, и онлайн-банкинг. Также через салон или отделение организации.

- Автоперевод с зарплатной карточки.

- Через банковские карты и салоны партнёров: Евросеть, Связной.

Будет ли списываться комиссия, зависит от выбранного варианта. Первые два способа подразумевают под собой отсутствие комиссионной издержки. Не забывайте, что комиссионные издержки будут начисляться, когда клиент пополняет баланс кредитки с другой карточки. Учтите, что комиссии отличаются, на сайте банка прописано всё более детально.

Как правильно пользоваться кредитной картой МТС Деньги Zero

Представим, что вы уже подали заявку на кредитную карту МТС деньги Zero, и банк одобрил выдачу кредитки. Теперь рассмотрим особенности пользования кредиткой. Итак, данный банковский продукт не отличается какими-то особыми правилами использования или же требованиями, которые предстоит выполнять. Данным продуктом можно без проблем оплачивать товары, или же снимать средства в банкоматах

Но здесь важно не просрочить платёж, тогда годовой комиссионной ставки не будет. Самым уникальным в кредитке считается льготный период

Переводы на другие банки взимают высокую комиссию. При этом личные средства с карты на карту можно отправить, оплатив 1%, но не меньше 49 рублей. Выполняя такую операцию в отделении банка, предстоит оплатить уже 1,5%.

Пополнение со счетов физических лиц осуществляется бесплатно. Но в случае если клиент будет перечислять средства с персонального счёта предпринимателя или юридического лица, тогда комиссия удерживается до 5%. Далее в статье мы рассмотрим конкретные вопросы, интересующие будущих пользователей.

«МТС Банк» – Страхования Заемщиков и Держателей Кредитных Карт

Клиенты банка, оформившие пластиковую карту, могут застраховать средства на ней. Для этого необходимо лично посетить отделение банковской организации и сообщить одному из ее сотрудников о своем желании. Последний предоставит клиенту сведения о страховой программе и оформит необходимые документы.

Основные параметры страхования:

Основные параметры страхования:

- Страховая сумма – от 30 000 до 1 миллиона рублей.

- Срок действия продукта – 360 дней.

- Стоимость оформления – зависит от страховой суммы и колеблется в пределах от 550 до 5 000 рублей в год.

По страховому полису покрываются следующие риски:

- Хищение денежных средств. Следует учесть, что по условиям подлежат страхованию также средства, которые держатель уже снял в банкомате (но только на протяжении нескольких часов).

- Списание средств. В данном случае имеется в виду как проведение транзакций третьими лицами, так и вывод денег с потерянного пластика.

- Возникновение задолженности. Имеется в виду использование овердрафта или кредитных средств из-за действий третьих лиц.

Если произойдет что-то из этого перечня, банк полностью возместить клиенту убытки, которые он понес. В договор страхования можно включить не только основную карту, но и один дополнительный пластик.