Условия и порядок начисления процентов на остаток по карте почта банка

Содержание:

- Тарифы по начислению % по расчетным счетам

- Преимущества счета с начислением процента на остаток

- 1) Рассмотрим пример порядка расчета Сальдо, оборота на активном счете.

- Выбор доходной карточки

- Когда заработают камеры?

- Сберкнижка Сбербанка — проверка счета онлайн

- Карта с процентами на остаток или отдельный вклад – что выгодно?

- Как происходит начисление процентов

- Что это такое

- Последствия пандемии

- Особенности доходных карт

- Вопросы и ответы. Типичные ошибки при покупке квартиры в залоге

- Банк представлен в следующих регионах:

- ПАО Банк «ФК Открытие»

- Карты на которые Тинькофф начисляет проценты на остаток

- Процент на остаток на расчетный счет ООО

- Пункты обмена валюты Росгосстрах Банка на карте Домодедово

- Начисление 3,5 % на карточку Мир «Социальная»

- Для чего нужен расчетный счет с начислением процентов

- Специфика пенсионной программы Сбербанка

- Доходная карта: начисление процентов на остаток

- Как рассчитывается начисление процентов на остаток по счету?

- Как оформить займ «Вестфалика»

- Открытие сберегательного счета с процентами

- Сравнение с похожими продуктами других банков

- Как начисляются проценты на остаток средств по счету

Тарифы по начислению % по расчетным счетам

По понятным причинам процентные ставки по таким счетам куда ниже, чем при зачислении средств на обычный депозитный счет. Ведь банк не может рассчитывать на длительное оперирование этими суммами, а соответственно, получит с них меньше прибыли. Предложения пяти крупных отечественных банков представлены тут:

| Наименование | Годовая ставка | Срок размещения | Дополнительные условия |

| Сбербанк | 0,1% — 1,5% | от 1 дня | Задействованы также зарплатные карты |

| БинБанк | 0,5% — 1,5% | от 30 дней до 1 года | Ежемесячная выплата |

| Росссельхозбанк | 1% — 3% | От 15 дней | Выбор величины неснимаемого остатка клиентом |

| СобинБанк | 1 % — 2,25% | От 1 до 30 дней | Самостоятельный выбор срока неснижаемого остатка |

| АльфаБанк | 1% — 1,5% | От 1 до 365 дней | Не выплачиваются при досрочном снятии |

Преимущества счета с начислением процента на остаток

Подведем итог и рассмотрим основные преимущества такого расчетного счета для бизнеса:

- скорость процедуры подключения (в большинстве банков открыть счет можно онлайн всего за 1 день);

- автоматическое начисление процентов (не нужно подключать ничего дополнительно);

- снятие прибыли в любой момент;

- компенсация инфляции и покрытие небольших расходов (однако вы можете не снимать деньги на протяжении длительного времени, а после направить их на крупную сделку, бюджетные платежи и страховые взносы);

- создание резерва (благодаря накоплениям вы повысите самоконтроль и постепенно отойдете от привычки оставлять на счету только ту сумму, которой хватит на текущие расходы).

С опцией начисления процентов вы в любом случае заставите деньги работать на себя. В начале маржинальность будет не столь высокой, однако при наращивании оборотов, увеличится и прибыль от процентов.

1) Рассмотрим пример порядка расчета Сальдо, оборота на активном счете.

Для это составим журнал хозяйственных операций показывающие движение по счету 51 «Расчетный счет»

Данные с Рисунка 1 (журнала операций), заносим на схему счета (Схема 1). Смотрим по дебету или кредиту счет 51, например по операции 1 по дебиту, значит берем цифру 15300 р. заносим в дебет счета 51(Схема 1). Остальные цифры тоже также по дебиту или кредиту «раскидываем»

Выделенные зеленым цветом области называются Остаток на начала и остаток на конец, или просто бухгалтерским языком Сальдо на начало и сальдо на конец.(допустим если взяли период месяц то на начало и на конец месяца будут остатки)

Выделенные желтым, называются оборотами, оборот по дебиту это в активных счетах весь приход за определенной период в суммовом выражении. А оборот по кредиту показывает итог расходов за определенный период.

а) При расчете Сальдо на конец (Остаток), первым делом нужно рассчитать обороты. В нашем примере оборот(итог) по дебету будет 273 100 руб. (15300 руб. +257 800 руб.)., показывает что приход на расчетный счет было в размере 273 100 руб. Оборот по кредиту будет 63 000 рублей (35 000 руб. +25 300 руб.), оборот по кредит 60 300 рублей показывает что за отчетный период были расходы на сумму 60 300 рублей-списаны деньги с расчетно счета.

б) Вторым делом расчытываеться сальдо на конец периода, по формуле Сальдо на конец (Снп)=Сальдо на начало (остаток)+Приход (Оборот по дебиту)-Расход(Оборот по кредиту).

В нашем примере 25000 руб. +273100 руб. -60300 руб. =237800 руб Это сумма показывает сколько денег осталось у нас на расчетном счете.(если это сч 10 то стоимость материалов на конец периода).

Такой порядок расчета сальдо на конец подходит для следующих активных счетах: 01,04,08,10,20,41,43,44,45,50,51,55,52,58,.

Выбор доходной карточки

Доходную карту лучше подбирать с кэшбеком и начислением процентов. Помимо накоплений от остатка баланса, удастся получить процент за совершение безналичных покупок. Такие предложения есть, например, в Интерактивном банке, где размер кэшбека доходит до 20% . Плюс 8,1% в год начислят на сумму остатка.

Помимо этого, при выборе важно обращать внимание на категорию продукта. Предпочтительнее выбирать «Золотой» или «Платиновый» вариант. Таким образом вы получаете еще и скидки с бонусами от банковских партнеров

Дополнительный плюс — поощрительные программы от Visa и MasterCard

Таким образом вы получаете еще и скидки с бонусами от банковских партнеров. Дополнительный плюс — поощрительные программы от Visa и MasterCard.

Когда заработают камеры?

Первоначально планировалось, что система проверки ОСАГО первые три месяца станет рассылать водителям не «письма счастья», а предупреждения. Это позволило бы избежать большого количества ошибочно выписанных штрафов и предупредить тех, кто стал жертвой мошенников. Дело в том, что подлинность приобретенного полиса и наличие его в системе автовладелец должен проверять самостоятельно, по базе РСА. Так делают не все и иногда только после ДТП понимают, что с их полисом было что-то не так.

Однако выяснилось, что рассылка предупреждений противоречит законодательству: если полицейский обнаруживает административное нарушение, то должен привлечь нарушителя к ответственности.

Штрафовать за ОСАГО до полной синхронизации данных не планируют, отметили в МВД. В ведомстве не назвали точных сроков, что проверка будет начата по мере технической готовности информационных систем.

Сберкнижка Сбербанка — проверка счета онлайн

Карта с процентами на остаток или отдельный вклад – что выгодно?

Невозможно точно ответить, что выгодно пользовательская карта или полноценный депозитный счет. Если клиент настроен на получение максимальной выгоды от вложения и не собирается пользоваться в течение года вложенными средствами, то стоит открывать депозитный счет. По нему можно получить более высокий процент. Ежемесячную прибыль можно снимать или продолжать капитализировать, то есть добавлять к основному счету.

Если клиенту банка хочется просто дополнительно заработать денег на личные ежемесячные расходы без лишних усилий и вложений, рекомендуется открывать карту с процентами на сальдо. На них можно получать кэшбеки и разные бонусы, они подходят для ежедневного использования, оплаты покупок

У каждого вида вклада в банк есть свои преимущества и недостатки, важно выбрать основную цель вложения и определить что выгоднее в первую очередь для себя

Как происходит начисление процентов

Начисление процентов осуществляется на основании договоренностей, которые заключили банк и клиент.

Существует 3 варианта соглашений, которые влияют на порядок и сроки выплат:

- Начисление на минимальный остаток за определенный период. Банк контролирует остатки клиента, а на сумму, которая находится на счете постоянно, начисляет проценты. Например, вы заключили договор расчетно-кассового обслуживания, согласно которому % начисляется на минимальный остаток в течение месяца. На 1 число следующего месяца остаток составлял 500 000 рублей, а в остальное время — выше. Проценты в этом случае будут начислены только на эту сумму.

- Начисление при условии неснижаемого остатка на конец операционного дня. В этом случае договор имеет обычно срок 1, 3 или 6 месяцев. Например, среднесуточный остаток — 500 000 рублей. В договоре с банком указано, что он заключен на 180 дней, а процент составляет 6% годовых. Выплата будет произведена только в том случае, если весь срок действия договора на конец операционного дня сумма на счету составляла не менее 500 000 рублей. Если хотя бы один день вы оставили меньшую сумму, проценты не будут начислены вообще. То есть в течение банковского дня объем денежных средств на счете может быть любой. Вы проводите платежи, принимаете оплату и т.д. Но на конец дня сумма должна быть не менее 500 000 рублей.

- Ежедневное начисление процентов при условии превышения определенной суммы. Это самый простой и удобный вариант для предпринимателей, хотя ставка по нему, как правило, ниже. Например, проценты начисляются при условии остатка более 300 000 рублей на конец операционного дня. В течение месяца 15 дней ваш остаток составлял 1,5 млн рублей, 10 дней — 100 000 рублей, 5 дней — 600 000 рублей. За 10 дней, когда остаток опустился ниже 300 000 рублей, проценты начислены не будут, а за остальное время он будет рассчитан за каждый день индивидуально исходя из установленной ставки и фактического остатка средств на счете.

Банковские договоры составляются на юридическом языке, и некоторую информацию сложно «расшифровать» без помощи специалиста. Не стесняйтесь уточнить условия начисления процентов на остаток по счету ИП или ООО. Таким образом вы избежите «сюрпризов» со стороны банка, и будете знать точную схему расчетов, которую используют банковские работники.

Что это такое

Компания «Вестфалика», начиная с 2009 года, внедрила метод продажи производимой обуви в рассрочку. Спустя три года «Westfalika» пошла дальше – открыла в каждом из своих трехсот магазинов микрофинансовые отделы, в которых потребитель может оформить микрозайм наличными на любые цели.

Заемные средства выдаются не только на покупку товаров известного бренда, но и на потребительские нужды заемщика. Распространенность сети и популярность торговой марки, имеющей безупречную репутацию, привели к тому, что услуга микрозаймов стали приносить фирме основную прибыль.

Последствия пандемии

Особенности доходных карт

Такие карточки считаются накопительными. У них есть и второе название — доходные. Данный вид пластика имеет определенные преимущества перед вкладами и кредитными карточками. Основные из них:

- возможность обналичивать средства без комиссий, рассчитываться за покупки, коммунальные платежи и осуществлять переводы;

- некоторые банки не взимают годовое обслуживание по карточкам данного типа;

- каждый день (либо ежемесячно) на остаток баланса производится начисление процентов;

- пользователю открывается свободный и моментальный доступ к средствам независимо от страны нахождения.

Большинство таких карточек предусматривают плату за обслуживание. Расценки определяются категорией продукта. Если это классическая, обычная или стандартная карта, то ежегодная плата за содержание составит примерно 150–300 рублей. Однако, как и было сказано, она может и не взиматься вовсе.

Если же это «Платиновая» или «Золотая» категория карт, то оплата за обслуживание составит 1 500 – 3 500 (для «Золотой») и до 10 000 рублей (для «Платиновой»). Следует также иметь в виду, что выгодные проценты по данным типам карточных продуктов будут начисляться лишь при условии их активного использования и регулярного пополнения счета.

Вопросы и ответы. Типичные ошибки при покупке квартиры в залоге

При наложении ареста на недвижимое имущество судебный пристав-исполнитель направляет соответствующее постановление в органы Росреестра по месту нахождения имущества. Там на указанный объект недвижимости ставят соответствующую отметку (запрет). Соответственно, при наличии такого постановления в регистрации сделки и права собственности по указанной квартире, безусловно, будет отказано.

Для обмена большей квартиры на меньшую надо снимать арест, а для этого обращаться в службу судебных приставов и убеждать их в том, что разница от этой сделки пойдет в счет погашения задолженности и ее размеров для этого хватит. Либо придумать иной вариант – Вы можете обратиться в суд с иском об освобождении имущества из-под ареста, конечно, при наличии оснований для такого иска.

Сколько времени занимает купля-продажа квартиры?

Что нужно сделать после заключения договора купли-продажи?

Стоимость объекта ниже рынка примерно на 25 %. Какие поджидают меня «подводные камни»? Стоит ли заморачиваться?

Для покупателей подобных квартир имеется несколько потенциальных неприятностей и «подводных камней». Во-первых, имеется вероятность того, что бывший собственник съезжать с квартиры откажется, и тогда новому владельцу придется тратить средства и время на судебное разбирательство, чтобы бывших жильцов выселили. Причем пока будут идти судебные слушания, новый квартирант должен вносить коммунальные платежи за постояльца.

Во-вторых, возможный покупатель оценить квартиру не может, так как приставы-исполнители показами арестованной квартиры не занимаются. Постоялец, засевший в жилом помещении, также вряд ли пустит вас, чтобы показать незнакомцам все удобства собственного жилища.

Типичные ошибки при покупке арестованной квартиры:

- заранее узнайте реальную цену понравившегося объекта недвижимого имущества, так как если участников будет много, есть риск, что во время торгов стоимость существенно возрастет;

- трезво оценивайте свои финансовые возможности. В результате торгов вы можете увлечься и предложить неподъемную для себя денежную сумму. На практике часто встречались случаи, когда начальная цена возрастала в полтора раза выше рыночной вследствие большого числа участников и азартной борьбы.

Банк представлен в следующих регионах:

ПАО Банк «ФК Открытие»

Мы рассмотрели банк Рокетбанк, который обслуживается в ПАО банк «ФК Открытие», но и у самого банка Открытие есть карта, которая позволяет получать проценты на остаток денежных средств по счету.

Карта называется Смарт-карта.

Преимущества:

1) начисление процентов на остаток по счету — 7,5% годовых. Верхние и нижние пороги по объему денежных средств также отсутствуют.

2) Банк «Открытие» — крупнейший частный банк в России и четвертый по размеру активов среди всех российских банковских групп.

3) наличие кэшбэка (cashback) до от 1% до 10%, при этом есть условия:

до того как по карте будет потрачено 30 000 рублей за отчетный месяц (условие 1), размер кэшбэка будет составлять 1%, после выполнения *условия 1, кэшбэк будет равняться — 1,5%. По выбранным (избранным) категориям кэшбэк может достигать 10%. Сам кэшбэк начисляется в рублях.

4) , в случае если оно не выполняется — ежемесячное обслуживание счета — 299 рублей/мес. + 59 рублей/мес. СМС-инфо.

5) пополнение счета без комиссии только при внесении суммы превышающую 30 000 рублей. Если сумма на счет вносится меньше — комиссия 300 рублей.

6) в приложении есть чат.

Так выглядит приложение ПАО банк «ФК Открытие» изнутри (для запуска слайдшоу нажмите на любую картинку):

Недостатки:

1) начисляемый такой же, как у Рокетбанка (7,5%).

2) обязательное условие — расходы в месяц на сумму в 30 000 рублей, для получения бесплатного обслуживания (хотя СМС-уведомления все равно будут платными — 59 рублей / мес.). При невыполнении стоимость обслуживания — 299 рублей / мес. (обслуживание + СМС = 358 рублей / мес., или 4 296 рублей в год).

3) высокий порог зачисления средств на счет без комиссии — от 30 000 рублей.

4) карта и счет открывается только в офисе банка при личном присутствии.

5) маленькие лимиты на снятие наличных, особенно при невыполнении условия (траты на 30 000 рублей) — свыше 5 000 рублей в месяц уже взимается комиссия за снятие (1,5%, минимум 250 рублей).

Карты на которые Тинькофф начисляет проценты на остаток

Platinum

Ставка

от 12%

Максимальный лимит

до 700 000 ₽

Срок выпуска

1-2 дня

Льготный период

до 55 дней

0% по кредиту в течение льготного периода

Black

Стоимость выпуска

0 руб.

Обслуживание

0 руб.

Срок выпуска

1-2 дня

Кэшбек

от 1 до 30%

До 6% на остаток по счету

Данный банк предлагает множество видов дебетовых карточек, на остаток которых начисляется определенный процент.

Но здесь необходимо сразу отметить тот факт, что большинство из них предназначено для совершения различных интернет-покупок (к примеру, в магазинах Ламода, Алиэкспресс, eBay и множество других). Помимо того они могут участвовать в программах лояльности партнеров Тинькофф.

Обратите внимание! Наиболее популярной дебетовой картой среди клиентов Тинькофф является Tinkoff Блэк.

В большинстве случаев предусмотрено начисление 6% на остаток по счету. Начисления производятся регулярно, в конце каждого расчетного периода.

Помните! Проценты поступают на счет исключительно в том случае, если владелец карты за месяц пользовался картой для оплаты своих покупок.

Процент на остаток на расчетный счет ООО

Для хозяйствующих обществ получение процентов по остатку текущего счета является прекрасной возможностью максимально выгодно использовать оборотный капитал. Ведь положить часть оборотных средств на депозит – не самое удачное решение, связанное с проблемами и немалыми рисками. А вот получить дополнительную прибыль за счет не использованных средств, не «замораживая» их на депозите – вполне выгодный путь.

Правда, наиболее выгодные предложения сопряжены с необходимостью иметь определенный постоянный остаток – сумму, которая должна оставаться на текущем счете по итогам операционного дня. Однако даже такой договор РКО куда удобнее депозитного – ведь в случае необходимости его можно быстро расторгнуть, забрав все аккумулированные на счете средства, и не понеся никаких финансовых потерь из-за штрафных санкций.

Пункты обмена валюты Росгосстрах Банка на карте Домодедово

Начисление 3,5 % на карточку Мир «Социальная»

В отличие от других карточек Мир «Золотая» и «Классическая» по пенсионной можно получить дополнительный доход в виде 3,5 % годовых на остаток на счете. Это выгодное условие без ограничений по минимальному или максимальному остатку на конец месяца. Что это значит?

Фото 1. «Социальная» карточка Мир

Фото 1. «Социальная» карточка Мир

В некоторых банках установлены более жесткие правила, они заключаются в фиксированной сумме на конец месяца или даже на конец дня. Если сумма не соответствует, то этот день или месяц пропускают, по ним начисленные проценты составляют «0». По условиям Сбербанка ограничения не установлены, поэтому будет учитываться любая сумма остатка на конец месяца. Таким образом, чем выше сумма остатка, тем выше доходность.

Для чего нужен расчетный счет с начислением процентов

Ни один индивидуальный предприниматель или юридическое лицо не может полноценно вести бизнес без расчетного счета. В первую очередь, он необходим для взаиморасчетов с контрагентами. Также расчетный счет обеспечивает безопасность денежным средствам компании и упрощает контроль за их движением. Некоторые банки расширили изначальную функцию р/с и сделали его накопительным.

По сути расчетный счет с процентами на остаток — это обычный банковский счет, прикрепленный к учетной записи клиента в банке. Вся разница в том, что деньги на нем не просто лежат, а приносят прибыль при выполнении ряда условий, которые каждый банк устанавливает индивидуально.

Таким образом свободные деньги продолжают работать на вас. Полученной прибылью можно не только компенсировать инфляцию, но и, например, оплатить пакет услуг расчетного-кассового обслуживания. А это уже экономия, пусть и незначительная.

В отличие от депозита прибыль здесь можно снять в любое время, не дожидаясь определенного срока, а проценты начисляются ежемесячно. Кроме того опцию не нужно подключать отдельно. Это происходит автоматически при открытии счета и подключении пакета услуг.

Специфика пенсионной программы Сбербанка

Пенсионная программа Сбербанка реализуется посредством пенсионных карт MasterCard и МИР.

Начиная с июля 2017 г. получатели пенсионных выплат, приобретшие право на такую помощь после указанной даты, а также те, у которых срок действия соответствующих банковских карточек истек, смогут получить банковские карточки, выпущенные исключительно на базе российской национальной платежной системы МИР.

Общие условия предоставления пенсионных карт МИР:

- держатели – граждане России, иностранцы и лица без гражданства старше 18 лет, обладающие правом на пенсионные выплаты. Дополнительное условие – наличие постоянной либо временной регистрации в стране;

- платежная система – МИР;

- валюта счета – российский рубль;

- срок действия – 3 года. Затем следует обратиться с паспортом в офис банка, где выдали карточку, чтобы получить новую;

- обслуживание – бесплатное;

- бесконтактные платежи – доступны;

- защита чипом – имеется;

- выпуск дополнительной карты – не допускается.

Благодаря пенсионной карточке Сбербанка ее держатели могут:

- расплачиваться за товары и услуги безналичным путем в магазинах и в интернет в пределах территории страны: за рубежом такие карты не обслуживают. Расчеты в регионе получения продукта, а также переводы другим клиентам банка в той же местности осуществляются без комиссий;

- получать информацию о движении средств по счету, а также управлять им в рамках сервиса «Мобильный банк». Первые два месяца пользования сервисом бесплатны. Затем, если подключать план «Полный», плата составит 30 рублей в месяц. Тариф «Экономный» предоставляется бесплатно, но его функционал ограничен;

- пользоваться сервисом «Сбербанк онлайн». В личном кабинете клиент может оплачивать услуги ЖКХ и связи, совершать покупки, оформить «Автоплатеж», контролировать счет и так далее. Услуга предоставляется бесплатно;

- пользоваться скидками по партнерской программе «Активный возраст»;

- стать участником программы кэшбэк «Спасибо»;

- получать проценты по пенсионной карте Сбербанка.

Пенсионная программа банка также предполагает заботу о будущих пенсионерах посредством инвестиций «НПФ Сбербанка». Организация привлекает средства, перечисленные работодателями в целях формирования накопительной части пенсий своих сотрудников до 2014 г. В настоящий момент формирование подобных пенсионных накоплений временно приостановлено.

Полученные от работодателей, суммы инвестируют в высокодоходные ценные бумаги российских эмитентов. Сохранность накоплений гарантируется Агентством по страхованию вкладов.

Процент накопительной части пенсии в Сбербанке по итогам работы НПФ за 2016 г. достиг уровня 9,6%.

Доходная карта: начисление процентов на остаток

В настоящее время многие банки предлагают платежные карты с разными дополнительными услугами, и доходная карта – одна из них.

Пользуясь такой картой, держатель получает бонус в виде начисления процентов на остаток на карте. Проценты могут начисляться ежемесячно или ежедневно.

Доходная карта

В некоторых банках клиент может выбрать доходную карту, которая отличается по статусу (классическая, платиновая или золотая). Счет на карте можно открыть как в российских рублях, так и в евро или долларах.

К тому же, во многих банках помимо процентов на остаток имеется кэшбэк, поэтому потратив деньги безналичным расчетом, можно получить определенный процент обратно.

В случае банковского вклада, чтобы воспользоваться денежными средствами, нужно идти в банк и писать заявление, поэтому карточкой с процентом на остаток пользоваться гораздо удобнее.

Есть также еще один вариант начисления процентов.

В некоторых банках имеется возможность оформить карту, по которой можно завести второй счет, сберегательный или накопительный. В этом случае проценты на остаток средств начисляются именно по второму счету — копилке.

Тинькофф Банк

Наиболее популярная и известная карта с начислением процентов на остаток — это карта Tinkoff Black от Тинькофф Банка.

Предупреждение!

7% годовых начисляется на сумму до 300 тыс. руб., свыше этой суммы — 3%. Данный процент начисляется только если в течение месяца были оплаты покупок картой на менее, чем на 3 тыс. руб.

Если оплата картой была на меньшую сумму, то на остаток начисляется только 3%. Если же картой ничего не оплачивалось, то и доход на остаток не начисляется.

Открытие

Сразу несколько вариантов карт с начислением процентов на остаток предлагает банк Открытие.

Максимальный доход банк предлагает по Смарт Карте — 8% годовых. Но такая ставка будет действовать только до 30 тыс. руб., если остаток будет выше, то 6%. В случае остатка более 500 тыс руб. — 4% годовых.

А вот для пенсионных карт Открытие начисляет — до 4% на остаток.

Рокетбанк

Рокетбанк является мобильно-виртуальным проектом банка Открытие. Он предлагает карты Уютный Космос с доходом 7,5% на остаток. Проценты начисляются ежедневно, выплачиваются ежемесячно.

Хоум Кредит Банк

Хоум Кредит Банк предлагает карту со схожим названием и такой же ставкой на остаток.

Карта Космос от Хоум Кредит Банка дает 7,5% годовых если остаток на карте от 10 тысяч до 500 тысяч. При остатке от 500 тысяч начисляется 3% годовых.

Карта VisaPlatinum является премиальной, бесконтактной, со стильным дизайном и кэшбэком.

Мегафон

Банковская карта от сотового оператора Мегафон начисляет своим держателям 8% на остаток, но при условии, что картой была оплачена хотя бы 1 покупка в месяц. Еще одно условие — не снижаемый остаток на карте должен быть не ниже 500 руб.

Проценты по банковской карте Мегафон начисляются ежедневно, засчитываются ежемесячно в начале следующего месяца.

Билайн

Карта от Билайна тоже начисляет доход на остаток, процент варьируется в зависимости от суммы остатка: от 500 до 14999 руб. — 3,5%, от 14 999 до 249 999 руб. — 4,5%, от 250 000 — 7,5% годовых.

Неснижаемый остаток на карте должен быть 500 рублей.

Сбербанк

Сбербанк предлагает остаток по счету только для пенсионных карт Мир — 3,5% годовых.

Внимание!

В том случае, когда на карте планируется держать крупную сумму денег, рекомендуется отдать предпочтение премиальной карте.

Большинство банков предлагает бесплатное обслуживание, если на счету имеется крупная сумма, а также держатели таких карт участвуют в различных бонусных, клубных и дисконтных программах.

Таким образом, доходная карта – это возможность приумножить свои средства, не открывая при этом счет в банке. Карту можно использовать для любых привычных операций, а проценты чаще всего начисляются ежемесячно.

Выбирая доходную карту, обращайте внимание на стоимость обслуживания и другие условия. Высокий процент на остаток не является основным критерием выгодной дебетовой карты

Как рассчитывается начисление процентов на остаток по счету?

Начисление вознаграждения производится по окончании каждого расчетного периода. Процент по остатку денежных средств на счете клиента Тинькофф рассчитывается ежедневно. При этом учитываются действующая процентная ставка и сумма средств на конец операционного дня.

На калькуляторе очень просто посчитать, нужно всю сумму на счёте умножить на процент, поделить на 365 и умножить на фактическое количество дней по договору (28 — 31).

Ниже приведем пример рассчета начисления исходя из процентной ставки на остаток на момент написания материала. Она может меняться банком в одностороннем порядке.

Как оформить займ «Вестфалика»

Открытие сберегательного счета с процентами

Сберегательный счет — это продукт с привязанной картой. Для граждан России выпускается платежное средство «Мир», а для иностранных лиц — Visa Platinium.

Открыв сберегательный счет в Почта Банке, человек получает возможность постоянно увеличивать свои вложения.

Открыв сберегательный счет в Почта Банке, человек получает возможность постоянно увеличивать свои вложения.

Для открытия сберегательного счета рекомендуется отправить заявку с официального сайта банка, указав фамилию, имя, отчество, номер телефона, адрес электронной почты и ближайшее отделение кредитно-финансовой организации. Далее потребуется обратиться в выбранный клиентский центр. Необходимые документы:

- паспорт;

- согласие законного представителя (если счет открывает лицо, не достигшее совершеннолетия);

- документ, подтверждающий право пребывания в России (для иностранных граждан).

Требования к клиенту

Банк предъявляет требование к клиентам, решившим открыть счет, — это наличие действующего паспорта.

Кредитно-финансовая организация не заключает договоры в следующих случаях:

- клиент является гражданином Российской Федерации, не достигшим возраста 14 лет;

- обратившееся лицо является иностранным гражданином, которому еще не исполнилось 18 лет.

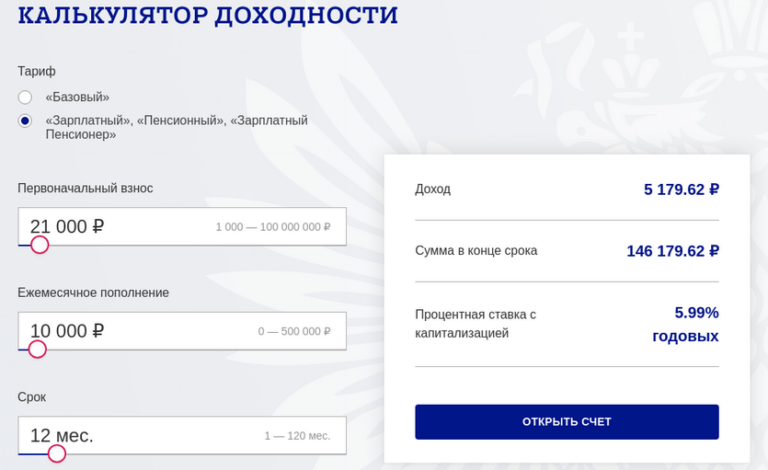

Условия начисления на остаток

Являются такими же, как и для владельцев дебетовых карт. Дополнительное уточнение, установленное банком: если в течение расчетного периода менялся тариф, то минимальный остаток определяется для каждого ранее активированного плана отдельно.

Рассчитать начисления на остаток можно с помощью калькулятора доходности.

Рассчитать начисления на остаток можно с помощью калькулятора доходности.

Доступные тарифы

В день заключения договора и открытия счета подключается тариф «Базовый». В дальнейшем он может быть изменен банком. Например, тариф «Базовый» заменяется на «Активный» при совершении в предыдущем периоде операций на сумму не менее 10 тыс. руб.

В момент заключения договора и открытия счета активируется «Зарплатный» план.

Сравнение с похожими продуктами других банков

Карты с процентами на остаток предлагают многие кредитно-финансовые организации. Например, один из таких продуктов — платежное средство Black от банка Тинькофф. Проценты в размере 3,5% годовых начисляются на остаток до 300 тыс. руб. и при сумме покупок от 3 тыс. руб. за расчетный период.

Выгодные дебетовые продукты предлагает Альфа-Банк:

- «Альфа-карта с преимуществами». Проценты начисляются на остаток до 100 тыс. руб. Ставка зависит от того, насколько активно клиент пользуется платежным средством. 4% годовых действуют при тратах от 10 тыс. руб. в месяц, 5% годовых — при тратах от 100 тыс. руб. в месяц.

- «Альфа-карта Premium». Для премиальных клиентов установлены более выгодные условия. Начисление процентов в размере 5% годовых осуществляется при сумме покупок от 10 тыс. руб. в месяц. Повышенная ставка 6% годовых действует при тратах от 150 тыс. руб. в месяц.

Особые условия предлагает банк Уралсиб, выпускающий платежное средство «Прибыль».

Банк «Уралсиб» предлагает дебетовую карту «Прибыль» с доходом на остаток 5%.

Начисление 5,25% годовых на остаток осуществляется в следующих случаях:

- в первый месяц после открытия карточного счета;

- в последующие месяцы при объеме ежемесячных расходных безналичных операций от 10 тыс. руб.

В иных случаях проценты на остаток начисляются в размере 0,25% годовых. Дополнительное условие, которое должно соблюдаться, — сумма на карточном счете не превышает 2 млн руб. На более крупные суммы получать доход нельзя.

Высокий процент на остаток предлагает банк Санкт-Петербург. До 7% годовых начисляются на остаток по карте «Яркая». При этом есть правила, которые должны соблюдать клиенты для получения дохода:

- поддерживать минимальный ежедневный остаток на счете от 50 тыс.;

- в каждом месяце совершать хотя бы 1 покупку.

У Сбербанка тоже есть продукт с начислением процентов на остаток. Это карта «Мир». Она выпускается для получения пенсий и иных социальных выплат. При поступлении денег на счет банк ежедневно анализирует остатки на счете. Раз в 3 месяца выполняется финансовая операция по начислению клиенту дохода из расчета 3,5% годовых.

Как начисляются проценты на остаток средств по счету

Банковские организации начисляют проценты на остаток денежных средств по расчетному счету разными способами. Всего их три:

- Начисление процентов на минимальную сумму за конкретный промежуток времени. Банк отслеживает остатки, которые находятся на расчетном счете постоянно, и производит начисление именно на эту сумму. Приведем пример для наглядности: у клиента заключен договор, в котором прописано, что проценты начисляются на минимальный остаток в течение месяца. 1-го числа остаток на расчетном счете показал 1,5 млн, в другое время — больше. Таким образом, банк начислит проценты на 1,5 млн рублей.

- Начисление процентов при условии, что на р/с будет неснижаемый остаток на конец банковского дня. Например, клиент заключил соглашение на 60 дней под 4% на средний ежедневный остаток, сумма 2 млн рублей. В том случае, когда в конце рабочего дня на протяжении 60 дней у клиента на р/с будет не меньше 2 млн рублей, то банк начислит проценты.

- Ежедневное начисление процентов при условии, когда назначенный лимит будет превышен. Под этим определением подразумевается следующее: например, банк начисляет проценты при условии, если в конце рабочего дня у клиента на расчетном счете более 200 тысяч рублей. За те дни, когда остаток на счете будет меньше этой суммы, проценты не начислятся.