I.m. incaso s.r.l. коллекторские услуги

Содержание:

Что такое инкассо валюты?

Поскольку иностранная валюта не является в нашей стране полноправным платежным средством, то ее ветхие банкноты нельзя напрямую обменять на новые, но можно сделать это через определенную процедуру, которая носит название «инкассо иностранной валюты».

Комиссия за инкассо валюты, как правило, довольно внушительная, например, 10% от суммы, часто присутствует еще минимальный размер комиссии (сколько-то рублей или долларов). Поэтому сдавать на инкассо мелкие купюры иностранной валюты, как правило, невыгодно, но крупные — имеет смысл: лучше обменять их с таким дисконтом, чем вообще никак.

Бесспорное списание

Оно применяется по обязательствам, предусмотренным в основном договоре, кроме случаев, установленных ЦБ. Бесспорное списание средств производится при наличии дополнительного соглашения к банковскому контракту на обслуживание. Плательщик должен предоставить финансовой организации сведения о получателе, который вправе выставлять соответствующие инкассовые поручения, обязательстве, по которому осуществляются платежи. Кроме этого, банку передаются данные об основном договоре (номер, дата и пункт, в котором предусматривается бесспорное списание). При отсутствии у финансовой организации указанной информации, она вправе отказать в исполнении требования.

Что такое инкассовое поручение

| Участник инкассо | Функции |

| Продавец | Дает поручение обслуживающей его кредитной организации о совершении расчетов по инкассо |

| Банк-эмитент | Кредитная организация, выполняющая задание клиента по осуществлению инкассовых расчетов |

| Банк-исполнитель (банк, в котором обслуживается покупатель) | Списывает средства со счета покупателя |

| Плательщик | Может участвовать в инкассовых расчетах активно, когда требуется акцепт на совершение оплаты, либо пассивно, когда деньги списываются без согласия владельца счета |

Основанием доля выполнения такого платежа являются платежные документы переданные клиентом.

В зависимости от того, какой документ предъявлен различают:

- Чистое инкассо – прилагается вексель или чек;

- Документарное – прилагается акт о приеме работ, накладная на продукцию.

Банк, получивший все необходимые бумаги, обязан немедленно приступить к взысканию суммы, при этом к счету плательщика прикрепляется инкассовое поручение или платежка.

Где применяется

Инкассовое поручение используется для выполнения таких платежей:

- Погашение долгов согласно судебным решениям – в таком случае на документе ставится ссылка на закон, согласно которому происходит мероприятие, если ее нет, то бумага недействительна. Если счет должника располагает суммой в полном объеме, такое поручение должно исполняться в течение 3 дней, если финансы отсутствуют или их мало для погашения долга, то на бланке ставиться пометка о частичной оплате и сдается на хранение в картотеку неисполненных поручений, взыскание происходит по мере поступления финансов.

- Перевод денег согласно требованиям государственных и контролирующих структур – такое принудительное взыскание применяется при задолженности по налогам и обязательным отчислениям. К примеру, налогоплательщик уклоняется от выплаты налогов, тогда налоговая имеет право изъять посредством инкассо их принудительно.

- Если данное обстоятельство прописано в контракте между контрагентами – в ходе таких договоренностей хозяин счета передает в свой банк сведения о получателе, а тот в сою очередь имеет право применять акцепт для списания средств.

Отличия между инкассовым и платежными поручениями заключены в порядке их исполнения:

- Для исполнения платежного документа требуется согласие владельца счета, с которого требуется выполнить списание, если он не согласен списание не произойдет, а при частичном удовлетворении требования необходимо кроме подписи и печати указать сумму, требуемую к перечислению;

- При инкассовом поручении согласие владельца счета не требуется, основанием для списания является исполнительный лист.

- Инкассо с немедленным платежом (документы против платежа) подразумевает, что покупатель должен выплатить сумму требований сразу по получении извещения из банка;

- Инкассо на условиях отсрочки платежа (документы против акцепта) подразумевает, что покупатель должен выплатить сумму требований до указанной даты.

Документарное инкассо строится во многом на доверительных отношениях между продавцом и покупателем. Если сравнивать с документарным аккредитивом, когда банк несет обязательство осуществить платеж, то при расчетах по документарному инкассо с банка снимается ответственность, если покупатель не может или не хочет платить. Банк выступает только в роли посредника.

Следовательно, документарное инвассо следует использовать только когда деловые отношения между продавцом и покупателем основаны на доверии, и нет риска, что последний откажется платить по счету. Невозможность импортера заплатить по счету может быть также связана с ситуаций в стране (введение мировых санкций).

Гарантировать оплату будет легче, если среди торговых документов присутствуют документы, передающие право собственности. В случае возникновения трудностей отношения сторон по документарному инкассо регламентируются Унифицированными правилами по инкассо в редакции 1995 года (публикация Международной торговой палаты № 522).

Расчеты по инкассо.

При расчетах по инкассо банк-эмитент обязуется по поручению и за счет клиента на основании расчетных документов осуществить действия по получению от плательщика платежа. Расчеты в порядке инкассо ведутся на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых осуществляется без распоряжения плательщика (в бесспорном порядке). Для проведения расчетов банк-эмитент может привлекать другой исполняющий банк.

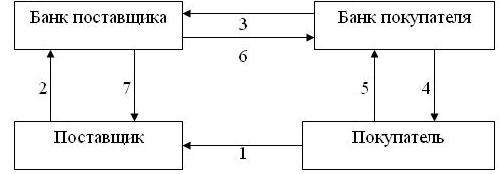

Платежные требования и инкассовые поручения предъявляются получателем средств (взыскателем) плательщику через обслуживающий его банк. Банк-эмитент, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их в исполняющий банк. Платежные требования и инкассовые поручения регистрируются в исполняющем банке в журнале с указанием номера счета плательщика, номера, даты и суммы каждого расчетного документа. При отсутствии и недостаточности денежных средств на счете плательщика платежные требования и инкассовые поручения помещаются в картотеку, о чем сообщается банку-эмитенту, который доводит извещение до клиента. Оплата расчетных документов производится полностью или частично по мере поступления денежных средств на счет плательщика в очередности, установленной законодательством. При неполучении платежа либо извещения о постановке в картотеку банк-эмитент может по просьбе получателя средств направить в исполняющий банк запрос о причине неоплаты (рис. 1).

Рис. 1. Схема расчетов по инкассо:

1 — покупатель и поставщик заключают договор, в котором определяют порядок и форму расчетов (инкассо), а также перечень отгрузочных и товарораспорядительных документов, которые должен будет представить поставщик для получения платежа;

2 — поставщик готовит комплект документов, указанных в договоре (включая счета-фактуры и др.).

1.Понятие и виды обязательств при расчетах по инкассо

При расчетах по инкассо

банкэмитент обязуется по поручению клиента осуществить за его счет действия по получению от

плательщика платежа или акцепта платежа.

Для выполнения поручения клиента банкэмитент вправе привлечь иной банк (исполняющий банк) (п. 1 и 2 ст. 874 ГК).

Основное отличие расчетов по инкассо от иных ранее рассмотренных форм безналичных расчетов (расчеты платежными поручениями и расчеты по аккредитиву) состоит в том, что в роли лица, дающего поручение банкуJэмитенту о совершении соответствующей банковской операции (представляющего расчетный документ), выступает не плательщик, а получатель денежных средств, а само поручение банку состоит не в перечислении средств, списываемых со счета лица, давшего поручение, или в совершении платежа, а, напротив, в получении платежа от плательщика.

Исходя из существа действий, которые должны быть совершены банками (банкомэмитентом и исполняющим банком) при осущестJвлении инкассовой операции, указанную форму безналичных расчетов (расчеты по инкассо) нередко именуют дебетовым переводом денежных средств (в отличие от кредитового перевода, который имеет место, например, при расчетах платежными поручениями)55 .

Участниками расчетов по инкассо являются:

zполучатель платежа (взыскатель) — лицо, которое дает банкуJэмитенту поручение осуществить за счет взыскателя действия по получению от плательщика платежа или акцепта платежа;

zбанкэмитент — банк, обслуживающий взыскателя, которому последний поручает совершить необходимые действия по получению платежа или акцепта платежа;

zисполняющий банк — банк (как правило, обслуживающий плательщика), привлекаемый банкомэмитентом для исполнения поручения взыскателя о платеже или акцепте платежа;

zплательщик — лицо, которому должно быть предъявлено требование о платеже или акцепте платежа на основе соответствующего поручения получателя платежа.

Согласно п. 2 ст. 874 ГК порядок осуществления расчетов по инкассо регулируется законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. Примером специального регулирования расчетов по инкассо на уровне закона может служить ст. 6 Федерального закона от 21 июля 1997 г. № 119ФЗ «Об исполнительном производстве»56 , согласно которой исполнительный документ, в котором содержатся требования судебных актов и актов других органов о взыскании денежных средств, может быть направлен взыскателем непосредственно в банк или иную кредитную организацию, если взыскатель располагает сведениями об имеющихся там счетах должника и о наличии на них денежных средств. В этом случае банк или иная кредитная организация, осуществляющие обслуживание счетов должника, в трехдневный срок со дня получения исполнительного документа от взыскателя исполняют содержащиеся в исполнительном документе требования о взыскании денежных средств либо делают отметку о полном или частичном неисполнении указанных требований в связи с отсутствием на счетах должника денежных средств, достаточных для удовлетворения требований взыскателя.

Расчеты по инкассо регулируются также Положением № 2П (гл. 8—12) и Положением № 222П (гл. 5), которое определяет особенности применения правил, содержащихся в Положении № 2П, к отношениям, связанным с расчетами по инкассо с участием физических лиц.

Всякая инкассовая операция, осуществляемая банками, включает в себя две обязательные стадии:

z представление взыскателем банкуJэмитенту и принятие последним к исполнению поручения об осуществлении инкассовой операции, а также соответствующих расчетных (платежные требования, инкассовые поручения) и иных необходимых документов;

zпредъявление требования о платеже или акцепте платежа к плательщику, получение от последнего исполнения и передачи исполненного получателю платежа (взыскателю).

На первой стадии получатель средств (взыскатель) предъявляет в обслуживающий его банк (банк+ эмитент) соответствующие расчетные документы (платежные требования и инкассовые поручения) к

55

См., например: Ефимова Л.Г. Банковские сделки: право и практика. С. 388; Кредитные организации в России: Правовой аспект. С. 246 (автор раздела — Л.А. Новоселова).

56

Ответственность банков

Банк-ремитент, действующий на территории Российской Федерации, обязан не только в соответствии с Правилами, но и на основании ГК РФ обеспечить передачу инструкций продавца-экспортера в инкассирующий банк. Следует оговориться, что ГК РФ, конечно, не регулирует правоотношения международного делового оборота, однако он, безусловно, вобрал в себя ряд общепризнанных, применяемых на практике норм, в том числе в сфере международных расчетов. Поэтому нелишним будет напомнить, что расчетам в форме инкассо посвящены три статьи ГК РФ — ст. ст. 874 — 876 (часть вторая, разд. IV, гл. 46 «Расчеты»). Пункт 3 ст. 874 прямо говорит: «В случае неисполнения или ненадлежащего исполнения поручения клиента банк-эмитент несет перед ним ответственность по основаниям и в размере, которые предусмотрены главой 25 настоящего Кодекса» <1>. Несмотря на расхождение в терминологии (клиент вместо доверителя, банк-эмитент вместо банка-ремитента), и ГК РФ, и Правила вопросам ответственности отводят существенное место. Далее в этом же пункте говорится, что, «если неисполнение или ненадлежащее исполнение поручения клиента имело место в связи с нарушением правил совершения расчетных операций исполняющим банком, ответственность перед клиентом может быть возложена на этот банк».

<1> Имеется в виду гл. 25 «Ответственность за нарушение обязательств» ГК РФ.

В Правилах вопросам ответственности участвующих в инкассовой операции сторон отведен отдельный раздел, в котором содержатся определения условий освобождения сторон от ответственности (раздел D, ст. ст. 9 — 15). Следует отметить, что в предыдущих редакциях Правил этим вопросам было уделено значительно меньше внимания, что говорит о необходимости обобщить большой практический опыт. Учитывая значение этих вопросов в межбанковских отношениях и последствия их недооценки, следует особо перечислить эти статьи.

Статья 9 кратко формулирует основную мысль Правил о том, что банки, участвующие в инкассовой операции, будут действовать добросовестно и проявлять разумную тщательность. Статья 10 посвящена действиям банков в тех случаях, когда продавец отправляет товар непосредственно в их адрес или на консигнацию без полученного от них согласия. Банки в таких случаях практически освобождаются от какой-либо ответственности, а их вынужденные расходы, связанные с хранением товара, подлежат безусловному возмещению банком-ремитентом.

Далее, ст. 11 «Освобождение от ответственности за действия инструктируемой стороны» говорит, что, во-первых, «банки, использующие услуги другого банка или других банков для целей выполнения инструкций доверителя, делают это за счет и риск такого доверителя» и, во-вторых, «банки не несут никакой ответственности или обязательств в случае, если передаваемые ими инструкции не будут выполнены, даже если они сами взяли на себя инициативу в выборе такого другого банка(ов)».

Статья 12 «Освобождение от ответственности за полученные документы» устанавливает, что банки проверяют соответствие полученных документов перечисленным в самом инкассовом поручении и незамедлительно извещают банк-ремитент об отсутствии каких-либо из них либо наличии иных документов. Но при этом банки не имеют каких-либо обязательств в этом отношении. В этой статье еще раз говорится о том, что банки представляют документы в том виде, в каком они были получены, без последующей проверки.

Статья 13 «Освобождение от ответственности за юридическую силу документов» содержит положение о том, что банки освобождаются от ответственности за форму, содержание, подлинность либо юридическую силу какого-либо представляемого документа, а также в равной степени за добросовестность, действия и (или) упущения сторон, платежеспособность, финансовое состояние грузоотправителей, перевозчиков, грузополучателей или страховщиков товара либо любых других лиц, участвующих в коммерческой операции.

Статья 14 «Освобождение от ответственности за задержки, утерю в пути и перевод» определяет, что банки не несут никаких обязательств или ответственности за последствия, возникающие в результате задержки и (или) утери в пути какого-либо сообщения, письма или документа, или за задержку, искажение или другую ошибку, возникающие при передаче какого-либо сообщения, или за ошибки в переводе и (или) толковании технических терминов.

Понятие, характеристика, элементы и виды договора простого товарищества

По договору простого товарищества (о

совместной деятельности) двое или

несколько лиц (товарищей) обязуются

соединить свои вклады и совместно

действовать без образования юридического

лица для извлечения прибыли или достижения

иной не противоречащей закону цели.

Характеристика договора:

консенсуальный, двустороннее обязывающий,

возмездный.

Договор считается заключенным с момента,

когда стороны достигли соглашения по

всем его существенным условиям: о

предмете, вкладах участников в общее

дело и обязанностях по ведению совместной

деятельности.

Предметом договора является

совместное ведение деятельности,

направленной к достижению общей для

всех участников цели. Общей целью

участников договора может быть

осуществление либо предпринимательской

деятельности, либо иной деятельности,

не противоречащей закону.

Сторонами договора, заключаемого

для осуществления предпринимательской

деятельности, могут быть только

индивидуальные предприниматели и (или)

коммерческие организации. Могут

участвовать также и некоммерческие

организации, осуществляющие

предпринимательскую деятельность в

соответствии со своими уставными целями

и для достижения этих целей. Не могут

быть участниками договора граждане, не

являющиеся предпринимателями, государство

и гос. (муниципальные) образования.

Одно и то же лицо может участвовать в

нескольких простых товариществах

одновременно.

Форма и порядок заключения

договоров законом особо не урегулированы,

поэтому стороны должны руководствоваться

общими положениями о форме сделок и

заключении договоров. При этом нет

сложности в решении вопроса о форме

договоров, кот. заключаются между

юридическими лицами либо юридическими

лицами и гражданами. Они должны заключаться

вписьменной форме, а в случае

передачи в качестве вклада объектов

недвижимости подлежатгос.

регистрации. Договоры с участием

только граждан на сумму до 10 МРОТ могут

быть устными, а свыше этой суммы должны

заключаться в письменной форме.

Срок действия договора может

быть как срочным, так и бессрочным.

Договор, заключенный без указания срока,

сохраняет действие до тех пор, пока не

будет достигнута конечная цель, ради

достижения которой товарищи объединились,

либо выявится очевидная невозможность

ее достижения, либо участники примут

решение о прекращении деятельности

товарищества.

Виды договоров:коммерческий

— участниками такого договора могут

быть только индивидуальные предприниматели

и (или) коммерческие организации;некоммерческий

— участниками могут быть любые

субъекты гражданского права.

Особым видом договоров являются негласные

товарищества, кот. обладают той

особенностью, что их существование не

раскрывается для третьих лиц. В отношениях

с третьими лицами каждый из участников

такого товарищества отвечает всем своим

имуществом по сделкам, кот. он заключил

от своего имени в общих интересах

товарищей. В отношениях между товарищами

обязательства, возникшие в процессе их

совместной деятельности, считаются

общими.

Как работает форма расчетов?

Инкассовые расчеты регулируются посредством Унифицированных правил (URC), разработанных Международной торговой платой. Их применение допустимо в том случае, если этот свод правил будет внесен обеими сторонами в договор.

Регламент подвергается постоянным изменениям, в настоящий момент действует его последняя редакция, состоявшаяся в 1995 году за номером 522.

Схема инкассовых расчетов имеет определенный порядок

- Стороны заключают контракт, где, как правило, указывают банки, участвующие в расчетах.

- Экспортер отгружает товар согласно контрактным условиям и получает транспортные накладные от перевозчика.

- Далее экспортер готовит полный комплект документации (в том числе и финансовой, если в этом есть необходимость), предоставляя ее в свой банк, которому поручена инкассация.

- Затем следует банковская проверка предоставленной документации (проверяют только внешние признаки, в суть проводимых операций банки не вникают) и ее отсылка с поручением инкассо в банк-корреспондент, расположенный в той стране, где находится импортер.

- В свою очередь инкассирующий банк (банк-корреспондент) предоставляет поручение на инкассо и полученную документацию импортеру, то есть непосредственно плательщику для проверки.

- Плательщик также проверяет документы и оплачивает платежное поручение либо акцептирует траты, используя услуги инкассирующего банка либо иной банковской организации представляющего банка.

- Только получив платеж, инкассирующий банк отдает всю документацию плательщику.

- Далее средства переводятся в банк экспортера (получателя), где и зачисляются на его счет.

Кому интересна инкассовая форма расчетов

В первую очередь инкассо выгодна покупателю. Связано это с тем, что за ним всегда остается право перечисления платежа или отказа от него (это определяет невысокую надежность данных операций). Однако продавец может подстраховаться, если предварительно запасется определенными документами, при отсутствии которых покупатель не сможет завладеть товаром на законных основаниях.

Это важно помнить, учитывая то, что данная банковская операция производится вкупе с акцептом такого расчета, что подразумевает немедленную отгрузку продукции в рамках действующего договора, вне зависимости, поступили или не поступили за нее средства от покупателя. Покупатель же оплачивает цену товаров при получении полного пакета расчетных документов, который предварительно должен быть проверен продавцом на предмет соответствия ее стоимости, качества и количества условиями, прописанным в договоре

У процедуры оплаты путем инкассовых поручений есть один существенный минус: документы через банки идут довольно долго, поэтому оплата может произойти не так быстро, как того бы хотелось. Наряду с этим есть и преимущество: в банках эта услуга стоит достаточно дешево.

РАСЧЕТЫ ПО ИНКАССО Расчеты по инкассо

Для экспортера документарное инкассо является более надежным методом платежа по сравнению с чистым инкассо, поскольку позволяет контролировать отгруженный товар до момента оплаты и последующей передачи коммерческих документов импортеру.

Документарное инкассо обычно используется в торговых сделках, а чистое инкассо — при выполнении работ и оказании услуг.

Инкассо – деятельность банка по передаче коммерческих/финансовых документов с последующим получением платежа, в соответствии с переданными документами. Иными словами, это финансовое посредничество банковского учреждения, между продавцом и покупателем, выраженное в направлении документов от продавца к покупателю.

Об инкассо простыми словами

Многих участников коммерческого товарооборота пугает странный и непонятный термин «Инкассо», и они штудируют массу литературы, в поисках правильной трактовки этого слова. На самом деле, ничего пугающего в этом выражении нет, и оно, как и много иных, обозначает банковскую операцию, связанную с посредничеством.

К примеру, поставщик через банк выставляет счет получателю, который последний должен оплатить. Получатель соглашается с предъявленными финансовыми документами и производит оплату (акцепт счета). Операция чиста и прозрачна, а банк в полной степени выполнил свои услуги.

Инкассо может осуществляться между организациями, как в рамках заключенного договора, так и вне него, быть единоразовой операцией, или постоянной. На законодательном уровне инкассо бывает двух видов:

Первый вид – это передача через банк отгрузочных документов, накладных, подтверждающих выполнение договорных обязательств, которые в последующем передаются получателю для получения оплаты.

Поля в платежном поручении в 2020 году: 106, 110, 101

5) укажем перечисляемую сумму в поле (6) прописью Сто пятнадцать тысяч рублей 50 копеек; и в поле (7) цифрами 115 000-50; рубли отделяют от копеек тире; если сумма без копеек, то после нее ставят знак равенства, например, 115 000=;

Поля платежного поручения в 2020 году: образец заполнения

Приведем наглядный пример платежки и заполним образец по налогам за январь 2020. Заполним те поля, которые должна заполнить организация, чтобы банк принял платежный документ для перечисления денежных сумм в бюджет:

После проверки правильности заполнения на всех экземплярах принятых расчетных документов проставляется штамп банка-эмитента, дата приема и подпись ответственного исполнителя. Непринятые документы вычеркиваются из реестра переданных на инкассо расчетных документов и возвращаются получателю средств (взыскателю), количество и сумма расчетных документов в реестре исправляются.

При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату выдачи исполнительного документа, его номер, номер дела, по которому принято решение, подлежащее принудительному исполнению, а также наименование органа, вынесшего такое решение.

Кому интересна инкассовая форма расчетов

Организации порой тоже заключают между собой подобные договоры, но такая практика не имеет общеприменительного характера, поскольку она требует стопроцентной доверительности в отношениях между контрагентами, а также их бесспорной платежеспособности.

Оплата обязательств перед поставщиками и подрядчиками, допустимы авансовые расчеты. Укажите точные реквизиты счетов и договора в назначении. Поля 104–110 и 101 и 22 не заполняйте. Обязательно укажите НДС в стоимости товаров, работ, услуг, а если он отсутствует, пропишите «Без НДС».

Расчеты по кредитам и займам в банковских и финансовых организациях. Пропишите в поле 24 реквизиты соглашения (договор займа). Поля 104–110, 101, 22 не заполняйте.

Перечисления заработной платы, авансов, отпускных и пособий сотрудникам бюджетного учреждения

Обратите внимание на заполнение очередности (ячейка 21), для зарплаты укажите «3» (ст. 855 ГК РФ)

Сроки перечисления, указанные в коллективном договоре, должны быть соблюдены. Поля 22, 101, 104–110 оставьте пустыми.

Авансы на командировочные расходы сотрудникам. Укажите номер документа-основания (сметы) в назначении платежа. Поля для уточнения налоговых платежей не заполняйте.

Перечисление страховых взносов, налогов, сборов. Проверьте правильность заполнения полей 104–110 бланка. КБК можно уточнить в ФНС или ФСС (по платежам на травматизм).

- «ТП» — платежи текущего года;

- «ЗД» — добровольное погашение задолженности но истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа;

- «БФ» — текущий платеж физического лица — клиента банка (владельца счета);

- «ТР» — погашение задолженности по требованию налогового органа;

- «РС» — погашение рассроченной задолженности;

- «ОТ» — погашение отсроченной задолженности;

- «РТ» — погашение реструктурируемой задолженности;

- «ПБ» — погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве;

- «ПР» — погашение задолженности, приостановленной к взысканию;

- «АП» — погашение задолженности по акту проверки;

- «АР» — погашение задолженности по исполнительному документу;

- «ИН» — погашение инвестиционного налогового кредита;

- «ТЛ» — погашение учредителем должника задолженности в ходе процедур, применяемых в деле о банкротстве;

- «ЗТ» — погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

Расчеты платежными поручениями

Здесь укажите, за что и на каком основании (документация) проводится расчет. Бухгалтер может указать сроки исполнения обязательства по договору или сроки уплаты налоговых обязательств, если это необходимо. Либо установить законодательную ссылку, устанавливающую основные требования к проведению расчетов

Это интересно: Входит ли отпуск по уходу за ребенком в стаж для программы земский доктор

Платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке); инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).