В каком банке взять ипотеку с дифференцированными платежами?

Содержание:

- Основные понятия

- В чем разница между дифференцированными и аннуитетными платежами по ипотеке

- Особенности двух вариантов выплаты

- Главное меню

- Почему банки дают диффиренцированный платеж

- Советы заемщикам

- Плюсы и минусы аннуитетных и дифференцированных ипотечных платежей

- Преимущества и недостатки исследуемых вариантов

- Выгода досрочного погашения ипотеки

- Резюме

- Как купить и продать доллары США, фунт стер., евро в Ситибанке в Московской области

- Сбербанк Премьер: что это такое

- Досрочное погашение кредита при аннуитетных платежах

- Банки, предоставляющие возможность выбора

- Что делать со старой картой

- Соотношения для расчетов

- Ипотечное страхование

- Сходства и отличия

- Что такое дифференцированные перечисления средств при оформлении кредита?

- Определение каждого типа

- Ссылки

- Готовые решения по ипотеке в банке «Кубань Кредит»

- Почему не все банки предоставляют возможность выбора?

- Способы расчета дифплатежа по ипотечному кредиту

- Аннуитетный и дифференцированный платеж — что это и как считать?

- Отзывы и комментарии

- Оплата первоначального взноса по ипотеке

- Особенности ипотеки с дифференцированными платежами

- Банковский продукт от кредитной организации Сбербанк

- Заключение

Основные понятия

Платеж по ипотечным кредитам складывается из двух частей: возвращается часть выданного кредита и платятся проценты от суммы долга.

- Аннуитетный платеж – схема платежа при которой, заемщик платит банку ежемесячно одинаковую сумму выплат.

- Дифференцированный платеж – схема платежа при которой, заемщик платит ежемесячно одинаковую сумму возврата долга и проценты на сумму задолженности.

Подробнее о аннуитетных и дифференцируемых платежах по ипотеке читайте тут.

Выдача ипотечных кредитов регулируется Федеральным законом «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ.

В чем разница между дифференцированными и аннуитетными платежами по ипотеке

Кредитные организации выдают ипотеку с двумя способами погашения долга: аннуитетными или дифференцированными платежами. Разберем, что такое аннуитетный платеж в кредитовании по выплате ипотечной задолженности.

Аннуитетный платеж – оплата взноса по кредиту ежемесячными равными долями в течение всего срока погашения задолженности. В первой половине срока кредитования заемщик в основном выплачивает начисленные проценты, доля которых преобладает в самом платеже. После наступления второй половины срока начинается постепенное погашение основного долга.

То есть для клиентов, решивших погасить кредит досрочно, аннуитетная система платежей будет невыгодна, так как они погашали преимущественно проценты за использование заемных средств, а тело кредита изменялось несущественно.

Дифференцированный платеж – погашение ипотечного займа, по которому основной долг гасится равными долями, а проценты начисляются на остаток задолженности и ежемесячно пересчитываются.

При системе дифференцированных взносов основная нагрузка приходится на начальный период кредитования с постепенным уменьшением ежемесячной суммы к оплате. При досрочном погашении тела кредита, проценты изменятся в пользу клиента. Поэтому такой тип платежей будет выгоден заемщикам, планирующих закрыть кредит до окончания его срока действия.

Аннуитет характеризуется минимальным значением ежемесячной платы, что очень удобно для клиентов с относительно невысоким уровнем платежеспособности и отсутствием вариантов поиска дополнительных источников дохода. Риски возникновения просроченной задолженности здесь невысокие.

Дифференциальные платежи подойдут заемщикам с высокой платежеспособностью, готовых в начале срока кредитования выплачивать существенные суммы.

Особенности двух вариантов выплаты

От выбранной схемы погашения будет зависеть конечный размер переплаты. Также в зависимости от системы расчета определяется и сумма платежей по ипотеке. Они бывают двух видов.

Дифференцированный взнос

Этот вид подразумевает планомерное погашение задолженности, при котором тело кредита выплачивается одинаковыми долями, а проценты ежемесячно уменьшаются. По мере выплат сумма обязательного ежемесячного взноса будет постепенно снижаться.

Пример. Размер кредита – 1 млн рублей, ставка по кредиту – 10%, срок – 60 месяцев.

Первый платеж будет равняться 25 тыс. рублей. По второму остаток задолженности уменьшится, соответственно, начисляется меньше процентов, а сумма взноса снижается и составляет 24,861 тыс. рублей. Аналогичным образом рассчитываются третий и последующие платежи. Последний из них будет минимальным и составит 16,806 тыс. рублей. Общая переплата равна 254,167 тыс. рублей.

Аннуитетный взнос

Это способ погашения кредита, при котором ежемесячные платежи остаются одинаковыми на протяжении всего срока действия ипотечного договора. В сумму аннуитета включается основной долг и проценты. Формула расчета сравнительно сложная. Проще рассмотреть условия на примере:

Размер кредита – 1 млн рублей, процентная ставка – 10%, срок – 60 месяцев.

Фиксированный платеж будет равен 21,247 тыс. рублей, при этом в первый месяц проценты максимальные – 8,333 тыс. рублей, а погашение основного долга в сумме взноса составит всего 12,914 тыс. В целом клиент переплатит по кредиту 274,823 тыс.

Главное меню

Почему банки дают диффиренцированный платеж

Итак, выше перечислены, пожалуй, самые известные банки дающие ипотеку с дифференцированными платежами, с помощью которых граждане не ограничены в выборе способов гашения, а самостоятельно для себя решают, что для них будет удобней и комфортней. В 2020 году список банков не поменялся, и по сегодняшний день они успешно выдают ипотеку дифференцированными платежами.

Что дает такая схема банкам в 2020 году:

- За неимением возможности снизить процентную ставку или какое-либо другое условия, требование к физическому лицу, банки предлагают населению выгодный фундамент выплаты задолженности. Исходя из этого, привлеченные клиенты, для которых важен этот фактор, стремительно обращаются именно к ним.

- Выбранная методика начисления ежемесячных дифференцированных платежей повышает рейтинг финансовой компании, и является отличной рекламой среди граждан.

Советы заемщикам

Как показывает практика, примерно 99 учреждений из 100 работают исключительно с аннуитетными видами платежей. Но если все-таки заемщику повезло, и он нашел кредитора, который предлагает клиентам выбрать метод погашения займа самостоятельно, не стоит спешить отдавать свое предпочтение дифференциальным платежам.

Чтобы оформить ссуду на максимально выгодных условиях, мало знать, что такое дифференцированный и аннуитетный вид платежей по кредиту и в чем их различия. Если решение об оформлении займа уже принято, то не лишним будет прислушаться к следующим советам:

- Никогда нельзя спешить. Необходимо все взвесить, обдумать и только потом принимать решение. Для начала стоит изучить аналогичные предложения конкурирующих банков. Сравнить % ставки, наличие дополнительных комиссий и сборов, узнать стоимость обслуживания займа, страховки и т.д.

- Определившись с банком-кредитором, который дает возможность выбрать аннуитетный платеж или дифференцированный, необходимо произвести предварительный расчет и составить примерный график платежей по обеим системам расчетов. Можно упростить себе задачу, прибегнув к помощи онлайн-калькулятора. Это поможет сравнить два варианта и выбрать наиболее оптимальный. Можно экспериментировать, изменяя срок кредитования и сумму займа.

- Составив примерный график платежей, который максимально удобен и выгоден, необходимо объективно оценить свои финансовые возможности и перспективы на ближайшие несколько лет. Ведь может случиться так, что заемщик только оформит кредит, как его тут же уволят с работы. В результате у него не будет чем погасить займ.

- Если уровень доходов не слишком высок, банк может уменьшить размер ссуды или вовсе отказать по причине превышения допустимого лимита кредитной нагрузки (согласно российскому законодательству кредитная нагрузка на семейный бюджет заемщика не должна превышать 50% от его среднемесячных доходов). В данном случае целесообразнее будет выбрать метод погашения кредита аннуитетными платежами. Данная схема расчетов подразумевает гораздо меньшие суммы выплат, чем на первых порах при дифференцированном способе. Соответственно и кредитная нагрузка будет ниже, и банк будет не столь категоричен.

- Аннуитет позволяет получить ссуду на большую сумму. Этот момент тоже не стоит упускать из виду, поскольку он может стать решающим при рассмотрении заявки на получение ссуды. Это обусловлено тем, что уровень платежеспособности при оформлении кредита на одну и ту же сумму при аннуитетной схеме может быть существенно ниже минимально допустимой границы при дифференцированной системе.

Внимание! Не стоит забывать, что аннуитетный платеж и дифференцированный имеют свои плюсы и минусы. И что из них преобладает конкретно в вашем случае, станет понятно только после проведения примерных расчетов и составления предварительного графика погашения долга.. Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту

Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга

Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту. Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга.

Но и здесь все гораздо проще – банковские учреждения в своем большинстве избавили потенциальных заемщиков от такой дилеммы, как выбор способа погашения ссуды. Они сами определяют расчетный метод и указывают это в кредитном договоре. А это значит, что у заемщика просто не остается выбора, как согласиться с предложением кредитора и платить по удобной ему схеме, а не по той, которая могла бы быть выгодна именно клиенту.

Плюсы и минусы аннуитетных и дифференцированных ипотечных платежей

| Аннуитетные ипотечные платежи | Дифференцированные ипотечные платежи |

| Данный способ не подходит для тех, кто хочет досрочно закрыть кредит, т.к. на первых этапах кредитования, заемщик оплачивает почти все проценты, а основной долг остается | Основной долг намного быстрее погашается, в результате заемщик меньше переплачивает |

| Является более безопасным, т.к. выплаты по нему являются небольшими | Данные платежи на первых стадиях выплаты являются серьезной финансовой нагрузкой |

| Этот способ начисления подразумевает для заемщика более выгодные условия, т.к. банк получает больше прибыли и уменьшает свои риски | Этот способ формирования платежей более удобен для клиентов, имеющих возможность заблаговременно погасить свою задолженность |

Аннуитетная схема для банков является более предпочтительной, поскольку они получают свою прибыль независимо от того когда заемщик погасит долг своевременно или досрочно.

Преимущества и недостатки исследуемых вариантов

Преимущества аннуитетного платёжа:

- Простота, ввиду которой отсутствует риск случайной недоплаты; легче избежать штрафов, так как сумма фиксированная.

- Равномерная финансовая нагрузка, нет неподъёмных начальных платежей, возможность планирования бюджета в течение срока кредитования.

- Более щадящие требования к гражданину, желающему взять ипотечный кредит: нет необходимости досконально проверять финансовое положение, как при другой схеме выплат. Следовательно, процент одобрения кредита намного выше.

- В соответствии с российским законодательством проценты по ипотеке возвращаются через НДФЛ (вид прямых налогов, исчисляемый от дохода физических лиц за вычетом расходов), таким образом, аннуитетные платежи выгоднее при предоставлении налоговых вычетов: при выплатах по аннуитету в несколько первых лет такие платежи превышают сумму основного долга.

- Широкое распространение в банках РФ, возможность выбора из множества предложений.

Недостатки аннуитета:

- Превышение тела долга процентной ставкой в течение половины срока, именно поэтому финансовым организациям выгоднее такой вид выплат: банком прибыль будет получена быстро.

- Сложная формула расчёта долга по такой схеме вызовет затруднения у человека без соответствующего образования, появится необходимость пользоваться онлайн-калькуляторами.

- Переплата больше, чем при дифференцированных выплатах, нецелесообразность погашения кредита заранее: средства, ушедшие в погашение процентов, не возвращаются.

Преимущества дифференцированного платёжа:

- Минимизирована переплата по кредиту: данная схема намного выгоднее заёмщику, чем иной вид выплат.

- Равномерное уменьшение финансовой нагрузки позволяет плательщику чувствовать себя спокойнее.

- Несложный расчёт ежемесячных выплат под силу большинству заёмщиков, не приходится прибегать к помощи сторонних сервисов.

Недостатки дифференцированного вида:

- Риск допустить ошибку, вызванный разницей между платежами, который может привести к выплате штрафов.

- Скудный список банков, предлагающих данную схему погашения кредита: клиенты вынуждены выбирать только из 2 организаций.

- Сравнительно высокие начальные выплаты, что приводит к строгому отбору желающих получить ипотеку: досконально проверяется кредитная история и доход.

- Максимальная сумма кредита меньше, чем при аннуитетных платежах. Это вызвано внушительным размером первого платежа, который необходимо согласовать с доходом заёмщика.

Выгода досрочного погашения ипотеки

При досрочном погашении ипотеки можно снизить только ее сумму, а не ставку. Полностью ликвидировать проценты также не получится, но можно сэкономить средства по ним, если произвести полную оплату кредитных обязательств в течение первых пяти лет действия договора. Схема выгоды банков заключается в том, что за этот период они стараются взять с заемщика всю или практически всю сумму процентов. Принимая положительное решение по заявлению заемщика, банки обязаны сделать перерасчет общей задолженности. Не несет в себе никакой выгоды, гашение ипотеки на более поздних сроках кредитования, т.к. основным бременем любого кредита выступают проценты.

Таким образом, досрочное погашение ипотеки по аннуитетным платежам не предоставляет заемщику существенной экономии. Это связано с тем, что основная особенность такого вида погашения кредита заключается в авансируемых процентах, которые быстрей покрываются, чем основной долг.

Резюме

Если брать ипотеку с расчетом досрочного погашения небольшой долей от основного платежа в полтора миллиона рублей, скажем, 5-6 тысяч ежемесячно, то выгодны оба варианта погашения. С прицелом на перспективу 3-4 лет, если вдруг ситуация с финансами ухудшится, можно выбрать досрочное погашение с уменьшенными платежами. Даже если потом вернуться на обычный график, платить будет намного легче из-за уменьшенной суммы.

При ипотеке на ремонт квартиры тоже исходим из уменьшения ежемесячного платежа. Но при условии гарантий по стороны подрядчика. В частности, договора услуг и поэтапной сдачи работ. Хотя иногда выгоден уменьшенный срок, если банк дифференцирует ставку по процентам на остаток кредита. Тогда за счет сокращения срока платить надо будет меньше.

Как купить и продать доллары США, фунт стер., евро в Ситибанке в Московской области

Сбербанк Премьер: что это такое

Досрочное погашение кредита при аннуитетных платежах

Досрочное погашение (полное или частичное) позволяет снизить негативное влияние главного недостатка аннуитетной ипотеки – высокого уровня переплат по кредиту.

В соответствии с изменениями к ст. 809 и 810 Гражданского кодекса РФ, вступившими в силу 1 ноября 2011 года, любой заемщик имеет право досрочного возврата части или всего объема заемных средств без применения к нему штрафных санкций со стороны кредитных организаций. В полной мере относится это и к ипотечным кредитам.

При частичном досрочном погашении кредита, обслуживаемого по аннуитетной схеме, банк может предложить заемщику 2 варианта:

- сокращение срока кредитования при сохранении объема платежей;

- сокращение размера платежа при неизменном сроке действия кредитного договора.

Оба варианта снижают общую сумму переплаты.

Преимущество первого варианта заключается в досрочном прекращении обязательств перед кредитной организацией, получение полного права владения залоговым имуществом (недвижимостью) со всеми вытекающими последствиями.

Достоинство второго – в снижении нагрузки на бюджет семьи, высвобождение средств, которые могут стать источником дополнительного дохода.

Выгодно ли досрочное погашение кредита при аннуитетных платежах?

Важно! Досрочное погашение приносит существенную экономию только в случае возврата средств в первой половине срока кредитования. Связано это с тем, что в это время незначительно уменьшается тело кредита, что приводит к высокому уровню процентных выплат

К примеру, при объеме заемных средств 300 тыс. рублей под 20% годовых и сроке кредитования 5 лет, переплата при аннуитетной схеме обслуживания составит 176 889 рублей. При досрочном погашении 100 тыс. рублей через 2 года, сумма переплаты сократится до 143 тыс. рублей. Аналогичная операция после 3 лет пользования кредитом позволит сэкономить на переплате всего чуть более 12 тыс. рублей за оставшиеся 2 года.

Банки, предоставляющие возможность выбора

В наше время крайне популярными стали именно аннуитетные выплаты по ипотечному кредиту, и поэтому подавляющее большинство банков предлагает именно этот способ кредитования.

Однако некоторые финансовые организации всё же оставляют право выбора за клиентом, например, Газпромбанк и Россельхозбанк предоставляют возможность выбора схемы выплаты долга, предварительно проанализировав финансовое положение клиента (кредитная история, платежеспособность).

Эти организации, выступающие кредиторами, предлагают заёмщикам выгодные условия: низкая процентная ставка при дифференцированном платеже – лучший вариант ипотечного кредита.

Сбербанк, в свою очередь, отдаёт предпочтение аннуитетной схеме погашения, так как она выгоднее для банка (быстрее будут выплачены проценты, уменьшены риски) и удобнее для плательщика (возможность точно спланировать бюджет и посильная первая сумма выплаты).

Также в данном банке нельзя поменять одну схему платежей на другую, однако досрочное погашение кредита не запрещено, причём происходит оно без комиссии.

Что делать со старой картой

Любая карта является собственностью банка и предоставляется держателю только на праве пользования. Как только срок действия истекает, старый пластик необходимо сдать в любое отделение Сбербанка. На практике процедура выглядит так:

- Клиент приходит с картой и паспортом.

- Передает пластик сотруднику банка.

- Специалист сразу должен уничтожить пластик, разрезав его на несколько частей.

Аннулирование карты – это во многом формальная процедура, поскольку счет, к которому она была привязана, продолжает действовать. Если же требуется закрыть и его, необходимо написать соответствующее заявление, Предварительно следует обнулить баланс, т.е. для этого полностью погасить задолженность или снять/перевести собственные средства. Стандартный срок закрытия счета составляет 45 календарных дней; нередко процесс завершается намного быстрее.

Соотношения для расчетов

Рассчитать составляющие платежа, а также общую его величину можно по нескольким простым формулам. Исходными данными служат:

- общая сумма основного долга (Cк);

- срок, количество периодов пользования кредитом. Как правило, для ипотеки указывается в месяцах (Кп);

- годовая процентная ставка (Пр).

Основной платеж (Пло) – общая сумма задолженности, разбитая на равные части.

Остаток задолженности (Ост)

где n – количество прошедших периодов, расчеты за которые уже произведены.

Текущий процентный платеж (Плп)

Плп = Ост * Пр / k,

где k – количество периодов оплаты в течение года. При ежемесячном обслуживании долга k= 12.

Пример расчета основных показателей дифференцированного платежа

Порядок расчетов и основные характеристики демонстрирует простой пример расчета.

В качестве исходных данных приняты усредненные величины:

- сумма кредитования Ск – 6 миллионов рублей;

- срок погашения – 20 лет (при ежемесячной схеме обслуживания кредита Кп =240);

- процентная ставка по ипотеке – 12% годовых.

Для таких условий величина основного платежа составит Пло=25 000 рублей, проценты в первый месяц Плп1= 60 000 рублей, в последний Плп240= 250 рублей.

Итоговая сумма, перечисленная банку за первый месяц, составит П1 = 85 000 рублей, а за последний П240 = 25 250 рублей. Уменьшение нагрузки выглядит довольно существенным.

На заметку! С использованием этих простых формул легко самостоятельно получить график расчетов, который даст представление не только о ежемесячной нагрузке на бюджет, связанной с обязательными выплатами по ипотеке, но и о стоимости кредита (общей переплате).

Ипотечное страхование

Сходства и отличия

Обе схемы схожи в том, что в сумму платежа включаются проценты и основной долг. Причем при любом варианте в начале выплат заемщик погашает бóльшую сумму процентов, по сравнению с месяцами перед завершением кредитного договора.

Принципиальные различия между способами погашения заключаются в следующем:

- в аннуитетной схеме платеж фиксированный, в дифференцированной – он меняется каждый месяц;

- при одинаковых условиях кредитования получается разный размер переплаты;

- при аннуитете, в первые годы, в сумму взноса включается меньший объем основного долга;

- все банки используют аннуитетную схему, в то время как дифференцированная применяется гораздо реже.

Что такое дифференцированные перечисления средств при оформлении кредита?

Дифференцированный платеж представляет собой уплату средств по ипотечному договору в произвольном размере.

Как правило, наибольшую часть взносов клиент должен уплатить в течение первых лет действия ипотечного договора. Размеры выплат каждый месяц отличаются от предыдущего срока внесения – и уменьшаются к концу кредитования.

При дифференцированных платежах доля основного долга в размере ежемесячного взноса остается неизменной, а размер обязательного платежа зависит от процентной доли, которая уменьшается прямо пропорционально сроку действия ипотечного договора. То есть, ежемесячно клиент погашает основной долг в одинаковом размере, с каждым месяцем внося все меньше средств (проценты и ежемесячный платеж постепенно уменьшаются).

Особенностью графика дифференцированных платежей являются большие суммы в первой части срока и незначительные – к концу действия договора.

По окончании действия договора клиент фактически уплачивает средства только в основную часть, так как проценты были перечислены банку в начале ипотеки.

Определение каждого типа

При аннуитетном виде ежемесячные выплаты одинаковы на протяжении установленного срока кредитования, причём сначала необходимо погасить проценты банка, а уже потом будет уменьшаться само тело кредита.

А дифференцированный платёж – это способ погашения кредита, при котором равномерно уменьшается тело кредита и проценты, начисляемые на сумму долга. Таким образом, первая выплата будет наибольшей, а в следующие месяцы гарантированно уменьшится.

Начальные платежи при дифференцированной схеме могут оказаться довольно большими, так как проценты начисляются на оставшееся тело кредита.

Ссылки

Готовые решения по ипотеке в банке «Кубань Кредит»

Почему не все банки предоставляют возможность выбора?

При уплате взносов с уменьшающимися платежами процент переплаты по кредиту значительно меньше, чем в договоре с аннуитетными (равными) взносами. По этой причине банки отказывают в выборе типа внесения средств, предлагая вариант с равными взносами.

Дополнительным основанием для отказа служит неблагонадежность заемщиков: при различных долях погашения кредита клиенту постоянно требуется уточнять точный размер взноса, так как даже незначительные просрочки отрицательно влияют на кредитную историю и служат основанием для начисления пеней и неустоек.

График с равными долями избавляет клиентов от необходимости следить за взносами. Достаточно запомнить сумму ежемесячного платежа и придерживаться ее, заранее обеспечивая средства на банковском счете.

Аннуитетные платежи уже 3 года лидируют при варианте составления графика погашения ипотеки. При выборе способа внесения взносов банки ориентируются на получение выгоды в виде суммы процентов за пользованием кредитом. Взносы различными суммами встречаются у клиентов, оформивших ипотеку 3 года назад и более, или в банках, которые не отказались от данного варианта предоставления графика платежей.

Способы расчета дифплатежа по ипотечному кредиту

Начнём с сути дифференцированного платежа. Он определяется как ежемесячная оплата в погашение кредита банку, при которой основной долг по кредиту делиться на равные части по количеству месяцев всего срока займа.

Каждый месяц из общего долга вычитается предыдущая вносимая сумма и уже на неё (каждый месяц новую) начисляются проценты.

Формула с пояснениями

Дифференцированный платёж можно рассчитать по формулам: Есть два способа расчёта дифференцированного платежа: по количеству месяцев в году и вторая – по количеству дней.

Первая выглядит так: ДП= ТК/к + СЗ*i/12.

Второй способ: ДП=ТК/к+СЗ* (i*d / 365).

- d – число дней в текущем месяце;

- ДП – величина платежа за расчетный месяц;

- ТК – сумма тела кредита;

- k – количество месяцев;

- СЗ – сумма задолженности по кредиту;

- i – годовая процентная ставка.

Как рассчитать по формуле?

Примеры расчётов: Допустим у нас имеется ипотечный кредит в размере 1 млн.200 руб. Ставка = 11% на срок 10 лет.

Считаем: ДП = 1 200000/120+20000*11/12 ДП = 28, 333 тыс. ДП = 1200000/120+20000*(11*30/365) = 28 000 руб.

Аннуитетный и дифференцированный платеж — что это и как считать?

При оформлении ипотечного займа банк просит заемщика выбрать параметры кредита. Они во многом зависят от выбранной схема погашения долга. Кредит возвращается ежемесячными платежами – это единственная устоявшаяся банковская система. Заемщику необходимо вернуть тело кредита и начисленные на него проценты.Можно выплачивать сумму равными частями – аннуитет, или вносить деньги разными суммами – дифференцированные платежи.

Аннуитетный платеж

Аннуитетная схема предусматривает внесение ежемесячных взносов равного размера. Банком устанавливается сумма регулярного платежа в зависимости от размера кредита и выбранного срока. На весь займ сразу начисляются проценты, и сумму процентов и кредита банк делит на количество месяцев. Рассчитывается сумма по специальному алгоритму и клиенту перед заключением договора сотрудник озвучивает сумму ежемесячного платежа.

Аннуитетный платеж удобен, но проводить с ним досрочное погашение бессмысленно, экономия будет минимальной. Аннуитетная схема рассчитана на внесение вначале процентов в большей части, а тела кредита в меньшей, но к концу срока все меняется. Из-за этого при просьбе пересчитать размер кредита выясняется, что все проценты уже погашены, а сократить сумму самого займа банк не может.

Каждая из схем имеет свои особенности, но встретить вторую на банковском рынке трудно.

Дифференцированный платеж

В альтернативном способе погашения ипотечного займа банк рассчитывает сумму ежемесячного взноса в зависимости от остатка долга. Каждый месяц количество процентов уменьшается и платить по кредиту легче. Но изначально клиенту придется вносить большие суммы, где процентная часть значительно меньше тела займа.

С дифференцированным платежом при досрочном погашении заемщик может сэкономить, так как сумма процентов высчитывается от остатка долга, а он уже погашен в большей степени. Но узнавать нужно не только, какие банки дают ипотеку с дифференцированными платежами, но и каковы условия расчёта сумм.

Отзывы и комментарии

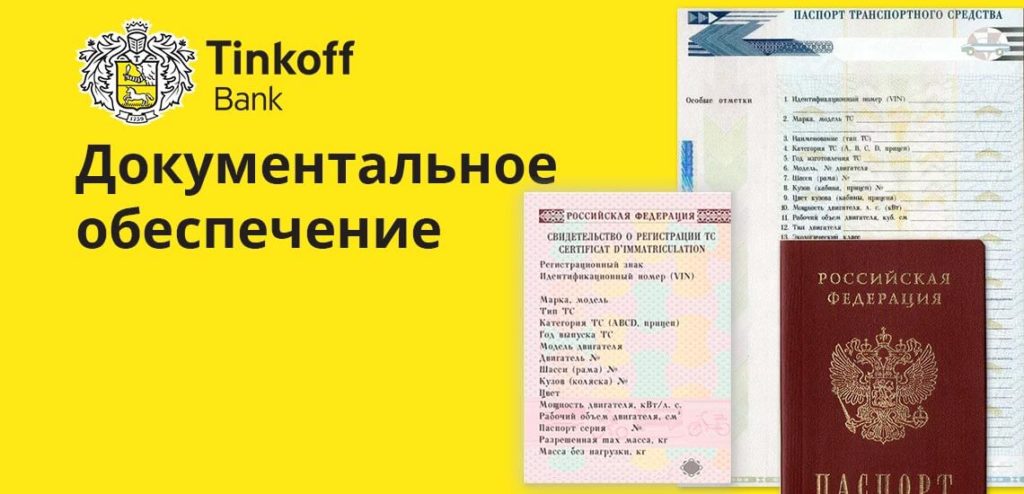

Оплата первоначального взноса по ипотеке

Гашение первого транша можно осуществить за счёт средств семейного капитала. Часть клиентов использует заёмные ресурсы для внесения первого платежа. Такой метод оплаты создаёт дополнительную финансовую нагрузку и увеличивает пассивы личного бюджета. Оптимальным вариантом считается внесение беспроцентных средств, которые образовались за счёт личных накоплений.

В некоторых банках существуют продукты, не предполагающие оплату первоначального взноса. Данные продукты отличаются завышенной стоимостью. Человек обязан предоставить залог, ценность которого значительно превышает величину оформляемой ссуды. Займы без первоначального платежа являются рискованными для кредитора, поэтому он проверяет соискателей особенно тщательно. Для внесения первого взноса по ипотеке в Сбербанке не используются аннуитетные и дифференцированные платежи. Сумма перечисляется единым траншем.

Особенности ипотеки с дифференцированными платежами

При оформлении ипотеки может использоваться один из основных графиков погашения займа: аннуитетный или дифференцированный. Различие их состоит в том, что при аннуитетных платежах заемщик ежемесячно уплачивает банку фиксированную сумму. Данная схема построена таким образом, что вначале срока ипотеки взносы в основм закрывают начисленные проценты, а основной долг погашается незначительно. Дифференцированные же платежи не фиксированы. При таком графике погашения основной долг делится на количество месяцев действия ипотечного кредита. Поскольку проценты начисляются на фактический остаток суммы долга, с каждым месяцем заемщик платит меньше. Кроме того, дифференцированная схема имеет свои преимущества — это:

- существенная экономия при досрочном погашении ипотечного займа;

- более ясная структура платежа;

- быстрое уменьшение размера выплат по страховке, которая напрямую зависит от остатка долга.

Однако на сегодняшний день большинство банковских организаций оставили только аннуитетные платежи. Обуславливая это тем, что дифференцированные платежи в начале выплат намного больше, чем в конце срока кредита, причем иногда они могут превысить больше половины ежемесячного дохода клиента, что противоречит банковским правилам. В таком случае банки бывают вынуждены уменьшить кредитный лимит, изменив так сумму платежей. А такой расклад, как правило, не устраивает многих клиентов.

Тем не менее многие специалисты пришли к выводу, что дифференцированные платежи намного выгоднее аннуитетных при оформлении долгосрочного займа, какой как раз таки является ипотека. Но то, что экономически невыгодно клиенту, интереснее для банков: по ипотеке с аннуитетным графиком погашения они получат больше процентной прибыли.

Банковский продукт от кредитной организации Сбербанк

Именно такая кредитная организация, как Сбербанк, одна из первых перешла на платежную систему Мир и выпустила два банковских продукта – Классическую и Пенсионную дебетовую карту. Разберем условия каждой из них более подробно.

Пенсионный продукт

Данный продукт кажется полезным со всех сторон. Среди его преимуществ:

- Абсолютно бесплатное обслуживание.

- Начисление на остаток в размере 3,5% годовых.

- Наличие бонусной программы с кэшбэком 0,5% от банка и до 20% — от партнеров.

- Наличие бесконтактной оплаты.

Срок действия такой карточки, в отличие от многих других банковских продуктов Сбербанка, составляет 5 лет.

Картинка №2 Пенсионная карточка платежной системы Мир от Сбербанка

Картинка №2 Пенсионная карточка платежной системы Мир от Сбербанка

«Мы постарались обеспечить пенсионерам как можно более комфортные условия для обслуживания по банковским картам. Именно поэтому с них не взимается комиссия за обслуживание. А зная практичность людей в возрасте, мы разработали специальную программу, позволяющую накапливать проценты на остаток на карте. Кроме того, для наших дорогих пенсионеров всегда работает бонусная программа. С другой стороны, если пенсионеру более комфортно получать пенсионные выплаты наличными, то он всегда может получить деньги в нашей кассе».

Петров Илья Васильевич, сотрудник кредитной организации Сбербанк

Также определенные условия действуют на снятие наличных.

- Если вы хотите снять средства до 50 тысяч в день в кассе или банкомате, то сделать это можно совершенно бесплатно. Если больше – через банкоматы также бесплатно, а вот в кассе придется оплатить 0,5% от снимаемой суммы.

- Если средства будут сняты в банкоматах чужих кредитный организаций, то придется оплатить 1% от суммы. И столько же придется оплатить в чужих кассах.

Классическая дебетовая карта для бюджетников

В отличие от пенсионной, классическая карта не кажется такой же выгодной. В ней нет ни бесплатного обслуживания, ни процентов на остаток, зато действуют следующие условия:

- Через банкоматы и без комиссии можно снимать до 150 тысяч в день.

- Годовое обслуживание обойдется держателю карты в 750 рублей в год, но зато затем эта сумма уменьшится до 450 рублей ежегодно. 450 рублей нужно будет платить начиная со второго года обслуживания.

- По данному банковскому продукту также действует бонусная система в размере 0,5% от банка и до 20% от партнеров.

- Снимать без комиссии до 150 тысяч можно не только через банкоматы, но и через кассы банка.

Ну и, наконец, карта является бесконтактной, поэтому оплачивать товары и услуги можно в одно касание. Кстати, классическая дебетовая карта также действует в течение пяти лет. И это исключение сделано только для платежных систем Мир – Visa и Mastercard по-прежнему действуют три года.

Картинка №3 Классическая дебетовая карта платежной системы Мир от Сбербанка

Картинка №3 Классическая дебетовая карта платежной системы Мир от Сбербанка

У дебетовой классической карты имеется и еще одна дополнительная функция – благодаря спецпредложению можно открыть дополнительную карту. В первый год ее обслуживание будет стоить 450 рублей, а затем – 300.

На наличные действуют следующие условия:

- Не облагается комиссией в банкоматах и кассах Сбербанка сумма, которая н6е превышает 150 тысяч рублей.

- За более 150 тысяч в банкоматах комиссию также не возьмут, а вот в кассе – 0,5% от той суммы, на которую вы превышаете лимит.

- Если же у вас нет возможности добраться до Сбербанка, и вы решили снять средства в другой кредитной организации, то за это придется оплатить комиссию в размере 1%.