5 способов выгодно взять ипотеку в 2020 году под низкий процент

Содержание:

- Договор ренты с пенсионером или договор пожизненного содержанием с иждивением

- Задаток при покупке квартиры — необходимость или компромисс

- Кросс-курс 5500 Рублей (Россия) к другим валютам

- Как погасить кредит другим кредитом?

- Авансовый платеж

- Рассрочка от застройщика

- Статьи о вкладах

- Выдадут ли займ при наличии просроченных кредитов

- Юридическое оформление покупки

- Ближайшие отделения Сбербанк в соседних городах

- Trade in

- Кому не дают ипотеку и есть ли альтернатива

- Как накопить деньги на недвижимость с доходом 20 000 – 30 000 рублей

- График выплат

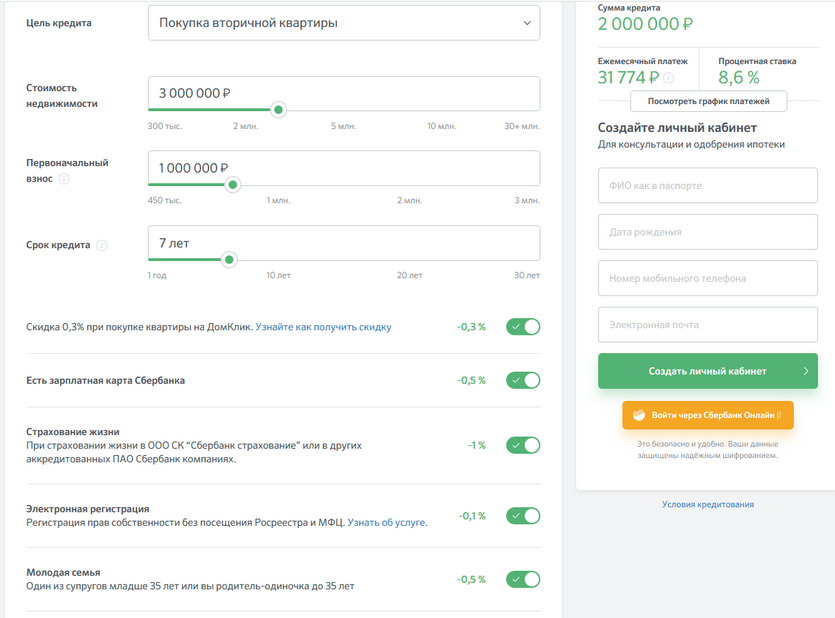

- Кредитный калькулятор

- График изменений курса 1000 Российских рублей к Азербайджанскому манату

- Условия покупки ипотечной недвижимости

- История

- Статьи о дебетовых картах

- Пошаговая схема покупки квартиры, которая находится в ипотеке

- Обзор вариантов, как купить квартиру без ипотеки ?

- Способы продажи

- Поиск ипотек на вторичное жилье в России

- Жилищный кооператив

- Подробнее о покупке в ипотеку квартиры в ипотеке

- Использование потребительского кредита на покупку квартиры

- Честное слово

- Где взять денег на квартиру без ипотеки?

- Особенности процедуры

- Как купить ипотечную квартиру в ипотеку?

- Оцениваем свои возможности

- Заключение кредитного и страхового договора

Договор ренты с пенсионером или договор пожизненного содержанием с иждивением

Между пожилым и человеком, желающим обзавестись недвижимостью таким методом, заключается договор пожизненного содержания. На время заключения пожилой человек находится здравом уме. Отсутствие психических заболеваний – необходимое условие. В договоре обговариваются нюансы и условиях обеих сторон. Он подлежит регистрации. С момента регистрации вступает в законную силу.

Такой вариант имеет достоинства и недостатки. Достоинства заключаются в том, что вы получаете жилплощадь бесплатно. За неё не придётся платить деньги. В реальности неизвестно, через какой период получите её в собственность. Подумайте и о том, получится ли предоставить уход старику, заботиться и исполнять капризы.

Договор не имеет конкретного срока действия. Период действия заканчивается в момент наступления смерти пенсионера.

Ещё одно условие – если пожилой человек недоволен качеством ухода, он имеет законное право в любой момент расторгнуть договор и отказаться от помощи.

Задаток при покупке квартиры — необходимость или компромисс

Кросс-курс 5500 Рублей (Россия) к другим валютам

Как погасить кредит другим кредитом?

Авансовый платеж

Внесение задатка позволит несколько дисциплинировать стороны сделки. Размер суммы составляет не более 5% от общей стоимости жилого объекта. Передача средств оформляется документально в виде предварительного соглашения по купле-продаже.

Покупатель в этом случае получает гарантии, что продавец не откажется от сделки. Подобное предполагает возврат задатка в двойном размере.

В свою очередь владелец квартиры, заинтересованный в ее продаже, получает доказательство серьезности намерений покупателя. В случае нарушения договоренности со стороны последнего, авансовый платеж ему не возвращается.

Рассрочка от застройщика

Квартира без ипотеки – это не миф. Чтобы выгодно купить, выбирайте проверенную компанию. Для этого нужно будет выбрать из существующих на рынке жилья по следующим признакам:

- существенный период деятельности и положительные отзывы,

- изучите информацию об объектах, которые построены организацией. Довольны ли жильцы, не возникало ли проблем и нарушений прав собственников, не требовались ли дополнительные взносы помимо указанных в договоре, выполнил ли подрядчик обязанности по договору, и т.д.

- прочитайте информацию о проводимых проверках и её результатах.

Приобретение жилья от организаций, осуществляющих строительство. Преимуществами такой покупки считаются минимум документов и оплата стоимости недвижимости на протяжении периода строительства.

Принцип и условия сотрудничества с застройщиком:

- стороны заключают договор,

- покупатель оплачивает первый взнос. Размер устанавливает компания,

- оставшаяся сумма денег делится равными частями на время строительства.

Время сдачи дома указано в соглашении.

Статьи о вкладах

Выдадут ли займ при наличии просроченных кредитов

При наличии текущего займа с открытыми просрочками и множественными неуплатами оформить микрокредит практически нереально. МФО не рискуют выдавать ссуду злостным неплательщикам, а те, кто идет на риск, назначают высокую процентную ставку. Если просрочка единична, и Вы сразу обращаетесь за небольшой суммой, то шансы есть. А вот ссуду свыше 10 тысяч рублей человеку с просроченным кредитом не одобрят.

Юридическое оформление покупки

После того, как все предварительные манипуляции осуществлены, наступает очередь непосредственной подготовки договора и подписания бумаги сторонами сделки. Весь процесс также разделяется на несколько этапов.

Проверка документов на объект

Покупка квартиры подразумевает осмотр всех документов на нее, предоставленных собственником. Условие обязательно для выполнения, поскольку наличие оригиналов бумаг и достоверность информации, указанной в них, позволит говорить о чистоте объекта с юридической точки зрения.

Перечень документов для изучения:

- свидетельство, удостоверяющее право собственности на жилище;

- паспорт каждого владельца;

- бумага, подтверждающая права собственников на объект (соглашение о купле-продаже, договор приватизации либо дарения, свидетельство о вступлении в наследство);

- согласие от органов попечительства, если одна из долей квартиры принадлежит несовершеннолетнему лицу;

- согласие от супруга на сделку, если таковой имеется либо решение суда о разделе имущества, если брак был расторгнут;

- кадастровый и технический паспорта на жилье;

- справка об отсутствии долга по оплате коммунальных услуг.

Дополнительно стоит запросить выписку из ЕГРП, подтверждающую факт отсутствия на квартире каких-либо обременений. Получить бумагу можно самостоятельно, обратившись в территориальное подразделение Росреестра.

Предоставленную информацию необходимо сверить с паспортом собственника. Если таковых несколько потребуется письменное согласие на продажу жилья, подписанное каждым из них.

Регистрация сделки

Если документация на жилье в порядке, стороны заключают договор купли-продажи. Помимо основной информации об участниках, потребуется составить полное описание объекта недвижимости, указать права и обязательства каждой стороны. Внести сведения относительно стоимости квадратных метров и способа оплаты.

После подписания соглашения сделку и переход прав на объект потребуется зарегистрировать в органах Росреестра. Без этой процедуры процесс покупки может быть признан ничтожным.

Для регистрации следует подготовить:

- заявления от участников сделки (бланк можно получить в момент передачи документов);

- договор о продаже недвижимости;

- паспорта;

- правоустанавливающие бумаги на квартиру;

- разрешение от опеки, если среди владельцев имеются дети;

- технические документы на жилье;

- акт приема-передачи;

- согласие от супругов, если таковые есть;

- подтверждение об оплате государственного взноса.

Перечень документов необходимо предварительно уточнить в отделении Росреестра либо в МФЦ. Отсутствие какой-либо бумаги может спровоцировать отказ в регистрации договора.

Рассмотрение запроса и фиксация сделки осуществляется в течение 10-20 дней с момента обращения граждан.

Ближайшие отделения Сбербанк в соседних городах

Trade in

Торговля – как способ увеличения дохода, реального заработка. Чтобы зарабатывать деньги, налаживайте процесс. Для этого следуйте схеме.

Пошаговый план:

- Изучите сферу торговли в регионе. Определитесь, где спрос превышает предложение;

- Выбирайте продукцию, а возможно, услуги, реализацией которых будете заниматься;

- Сформируйте план. Просчитайте необходимые затраты, план действий. Учтите конкуренцию;

- Оформите статус индивидуального предпринимателя и зарегистрируйтесь в налоговых органах;

- Выберите поставщиков товара, готовых работать на выгодных условиях;

- Найдите недорогое помещение, расположенное там, где бывают потребители товаров или услуг;

- Ищите способы пополнения ассортимента и привлечения потребителей;

- Анализируйте деятельность своего бизнеса на всех его стадиях.

Кому не дают ипотеку и есть ли альтернатива

Прежде всего, не дают ипотеку тем, кто не соответствует условиям конкретного банка, а также:

- Основная волна отказов связана с невозможностью подтвердить доход. Поэтому чаще всего отклоняют заявки: фрилансеров, самозанятых граждан, людей с зарплатой в конверте и т.д.

- Не дадут ипотеку, если у вас низкий доход. Поскольку основной причиной отказа становится недостаточная платежеспособность, основное правило увеличения своих шансов – предоставление сведений о дополнительном заработке. Возьмите копию трудового договора и справку со второй работы или договоритесь, чтобы вам сделали такие документы друзья или родственники. Если такового заработка нет, попробуйте привлечь созаемщиков. Их доход также учитывается в расчетах.

- Кроме того, в группе риска находятся и люди творческих профессий, получающие гонорары. Даже при высоком подтвержденном доходе есть риск получить отказ, поскольку заработок нерегулярен.

- В ряде банков можно взять ипотеку предпринимателям и собственникам бизнеса, но есть определенные нюансы и сложности. Наиболее лояльны к таким категориям заемщиков Сбербанк и Транскапитал банк. Ипотека по двум документам станет также очень большой возможностью получить ипотечный займ. Банки готовы рассмотреть таких заемщиков при первом взносе от 30%.

- Если у вас плохая кредитная история, то вероятность отказа довольно большая. К плохой кредитной истории также относятся штрафы и иски на сайте судебных приставов.

- Закредитованность. Если у вас много действующих кредитов, кредитных карт, то банк может отказать в предоставлении кредита. Стоит знать, что если у вас есть кредитные карты, которыми вы не пользуетесь и они просто лежат у вас дома, они все равно будут влиять на платежеспособность. Желательно их все сдать в банк и закрыть счет, но это может занять до 45 дней, поэтому обязательно предупредите ипотечного специалиста об этом. Пусть он подберет ипотечный банк, который одобряет ипотеку с отлагательным решением, в рамках которого можно на сделку принести справку о закрытии карты и этого будет достаточно для выдачи кредита и не надо будет ждать закрытия счета кредитной карты.

- Проблемы с законом и судебными приставами. Бывшие “грешки” могут серьезно осложнить получение решения по ипотеке, но опытный ипотечный брокер подскажет как это обойти.

- Проблема с работодателем. Бывает так, что отказ приходит из-за работодателя заемщика. Организация может быть банкротом, иметь задолженность по налогам и кредитам и т.д. Все это может повлиять на решение.

В качестве альтернативного варианта можно взять обычный потребительский кредит, который даст практически любой банк. Проценты по нему в разы превышают ипотечные, но здесь не нужен залог приобретаемой недвижимости. Вариант хорош в том случае, если для приобретения желаемой площади не хватает совсем немного средств. В остальных же случаях у заемщика не хватит необходимого уровня платежеспособности, поскольку потребительские ссуды выдают на срок не более 5 лет.

Не стоит оставлять без внимания и так называемую ломбардную ипотеку (ипотека под залог имеющегося жилья). Это жилищный кредит, который выдается под залог не приобретаемой, а уже имеющейся недвижимости. Здесь нет требований о первоначальном взносе, а тот же материнский капитал можно использовать как в процессе самой покупки, так и при досрочном погашении ипотек, но ставка может быть чуть выше стандартной на 1-3%.

Как накопить деньги на недвижимость с доходом 20 000 – 30 000 рублей

Такой шанс есть. Однако жильё в крупном мегаполисе точно будет не по карману. Остаются только регионы. В небольших городах «однушка» потянет на 1.5 – 2.2 млн рублей. Если доход – 20 000 – 30 000 в месяц, то необходимо забыть о съёмном жилье, личном транспорте и кулинарных изысках. Если живёте вдвоём без детей, то на питание уйдёт 15 000 рублей. На проезд и небольшие траты 3000 – 4000 в месяц. В итоге останется 11 000. Чтобы купить жилплощадь за 2 млн рублей, необходимо 2 000 000/11 000 = 181 месяц, или 15 лет. Вывод – необходима смена работы, приработок или ипотека.

1 Жильё в регионе

Жильё в регионе дешевле, чем в крупных городах. Стоимость зависит от удалённости от мегаполиса, масштабов города, наличия рабочих мест, и т.д.

Зависит и от региона и размеров жилплощади. Минимальная стоимость однокомнатной квартиры – 1 500 000.

2 Жильё в Москве

Жильё в Москве или Питере обойдётся в разы больше. Однокомнатная квартира в столице ценится от 6000 000 млн и до 30 000 000. На стоимость влияет район, площадь, год постройки.

График выплат

Кредитный калькулятор

График изменений курса 1000 Российских рублей к Азербайджанскому манату

Условия покупки ипотечной недвижимости

Ипотечная квартира может оказаться экономически выгодным приобретением, потому что ее стоимость может быть ниже рыночной.

Ипотечное жилье выставляется на продажу по двум причинам:

- Если заемщик более не может выплачивать кредит. Как правило, в этом случае финансовый актив, коим является купленная с помощью заемных средств жилая недвижимость, реализует банк. Выставить квартиру на продажу может и заемщик, но произвести сделку купли-продажи без согласия банка нельзя, так как сделка будет считаться незаконной. В данном случае новому покупателю будет выгодна сделка, так как банк стремится вернуть свои средства и выставляет стоимость квартиры ниже рыночной. Остаток средств будет передан банком заемщику-должнику.

- Если заемщик планирует улучшить свои жилищные условия, приобретя жилплощадь с большим метражом. В таком случае у заемщика нет пеней и штрафов, а вырученные за продажу квартиры в ипотеке деньги становятся первоначальным взносом для покупки другого объекта недвижимости и оформлению нового ипотечного кредита. Квартира вряд ли будет отличаться в цене от рыночной, так как обстоятельства не вынуждают заемщика ускорить процесс продажи для расчета по долгам.

Подобные варианты квартир представлены на рынке недвижимости наряду с остальными предложениями. Ипотечные квартиры, реализуемые банком, представлены на сайте банка в разделе «витрина».

Преимущества и недостатки

Основным плюсом при покупке квартиры, находящейся в ипотеке, является цена. Как правило, ипотечное жилье продает непосредственно банк-держатель закладной. Чтобы реализовать объект недвижимости и вернуть средства в минимальный срок, банки выставляют жилые объекты по стоимости ниже рыночной.

Ипотечную квартиру также легко приобрести при помощи банковского займа. Это значительно ускоряет процедуру, так как банку необходимо по сути лишь сменить заемщика.

К недостаткам покупки ипотечной квартиры можно отнести:

- Срок проведения сделки купли-продажи. Из-за необходимости участия Росреестра в процессе снятия и наложения обременения, покупка ипотечной квартиры происходит дольше обычной сделки.

- Риски покупателя. Так как квартира находится в собственности первоначального заемщика, к оформлению документов необходимо подходить максимально скрупулезно.

- Понимая все особенности и риски проведения подобной сделки, найти покупателя на ипотечную квартиру становится не так легко.

Риски покупки ипотечной недвижимости

При передаче залога за выбранный объект продавец может покрыть пени и штрафы и отказаться от продажи имущества. Отказ от сделки со стороны продавца может возникнуть также в случае полного погашения новым покупателем остатка предыдущего займа перед банком, а значит и снятия обременения. В этом случае законопослушный заемщик не только останется без квартиры, но и потеряет денежные средства.

История

Статьи о дебетовых картах

Пошаговая схема покупки квартиры, которая находится в ипотеке

От того, где потенциальный покупатель найдет объект недвижимости, зависят варианты покупки ипотечной квартиры:

- Объект может быть представлен владельцем или риелтором. Такой вариант можно найти на сайтах жилищных агентств или в частных объявлениях в соответствующих разделах специальных сайтов;

- Объект может реализовываться банком – ссудодателем. Объекты, предлагаемые к продаже в связи с невыполнением заемщиком кредитных обязательств, представлены на сайте банка – залогодержателя.

Покупаем квартиру у собственника

Чтобы свести к нулю потенциальные риски при покупке ипотечной квартиры у собственника, необходимо:

Получить согласие банка, в залоге которого находится квартира

При отсутствии письменного разрешения банка сделка является незаконной и может быть признана недействительной в любой момент проведения;

Получить выписку из домовой книги, чтобы убедиться в соответствии количества прописанных в квартире жильцов количеству, заявленному собственником (важно помнить, что данная справка действительна в течение 10 дней и покупатель вправе запросить ее несколько раз в процессе проведения сделки). Выписка также позволит удостовериться в наличии/отсутствии зарегистрированных несовершеннолетних жильцов, что может усложнить сделку

Читать про возможность прописки в ипотечной квартире;

Запросить выписку ЕГРП для подтверждения отсутствия иного обременения на жилом объекте.

Прежде чем осуществить передачу денежных средств (залог, оплата ипотечного долга), необходимо составить предварительный договор купли-продажи, в котором отдельным пунктом будут прописаны обязательства продавца при получении денег. Предварительный договор, как и основной, лучше заверить у нотариуса. Передачу денежных средств необходимо проводить в банке в присутствии менеджера.

Если квартира в залоге банка

Кроме того, для проведения сделки банк предоставляет покупателю 2 банковские ячейки, в одну из которых покупатель помещает сумму, причитающуюся кредитной организации (сумма основного долга, просроченные проценты, пени и штрафы), а во вторую – остаток суммы от стоимости объекта, в итоге передаваемую собственнику. Воспользоваться 2 ячейками можно и при осуществлении сделки с владельцем объекта.

Какие документы нужны для покупки квартиры, которая находится в залоге у банка?

Для проведения сделки купли-продажи квартиры в ипотеке потребуются следующие документы:

- Ипотечный договор, по которому квартира перешла в залог банку;

- Свидетельство о праве собственности в случае наличия (отменены с 15 июля 2016 года);

- Выписка ЕГРП если квартира приобретена после 15 июля 2016 года;

- Выписка из домой книги;

- Подтверждение оплаты ЖКХ;

- Паспорта собственника – заемщика, созаемщика и покупателя.

Пакет документов может значительно отличаться в том случае, если ипотечная квартира приобретается с помощью кредитных средств.

Обзор вариантов, как купить квартиру без ипотеки ?

Накопление.

Анализируя минусы ипотечного кредита, мы получили первый способ покупки квартиры — накопление. Откладывая ежемесячно 45-55 тысяч рублей и используя банковские депозиты, за 5-7 лет можно накопить 3-5 миллионов рублей. Если вы вовремя задумаетесь о покупке квартиры (например, когда еще нет детей и ваше финансовое положение достаточно устойчиво), то сможете приобрести жилье, не влезая в долгосрочную ипотечную зависимость от банка.

Деньги в долг.

Если у вас есть обеспеченные друзья или родственники, можно попробовать занять деньги на покупку квартиры. В этом случае жилье появится у вас раньше, чем вы сможете накопить нужную сумму. Причем приобретенная недвижимость может стать в этом хорошим подспорьем для возврата долга, если использовать ее под сдачу.

Потребительский кредит.

Если у вас есть деньги, но немного не хватает, можно дополнить эту сумму средствами потребительского кредита. Плюс в том, что в этом случае приобретенное жилье будет принадлежать вам, а не банку. А долги и кредит будете постепенно выплачивать. Правда, процент по потребительскому кредиту обычно выше, чем по ипотеке.

Государственные субсидии и/или материнский капитал.

Не стоит сбрасывать со счетов и действующие государственные программы жилищного субсидирования, в том числе беспроцентная ипотека. Такие программы доступны определенным категориям граждан РФ — молодым, многодетным, малообеспеченным семьям, ученым, военным и пр. В этом случае сумма, требуемая на приобретение жилья, снижается в несколько раз. Кроме того, на приобретение жилья можно использовать материнский капитал. В некоторых регионах эта сумма может стать значительной частью стоимости жилья.

Рассрочка от застройщика.

Договор заключается непосредственно с застройщиком на этапе строительства жилья. Вы вносите первоначальный взнос в размере 20-30% стоимости квартиры, остальную сумму выплачиваете в рассрочку, пока не завершится строительство дома.

Рента или пожизненное содержание.

С пожилыми людьми, имеющими жилплощадь и нуждающимися в поддержке и/или уходе, заключается договор ренты или договор пожизненного содержания. Первый предполагает, что вы ежемесячно выплачиваете собственнику жилья не менее двух минимальных размеров оплаты труда (МРОТ). Второй — пожизненный уход за владельцем недвижимости. Такие договора выгодны обеим сторонам. Но в случае возникновения конфликтной ситуации договор может быть досрочно расторгнут через суд.

Схема трейд-ин.

Может быть использована для улучшения и/или увеличения имеющейся жилплощади. По сути это обмен с доплатой. Но поскольку сейчас квартиры находятся в собственности, то в ходе сделки будут заключаться синхронные договоры купли-продажи. Величина доплаты зависит от многих факторов: например, от региона расположения жилья, от места нахождения квартир в населенном пункте и т. д.

Долгосрочная аренда с последующим выкупом.

Квартиру покупает, например, организация, а вы заключаете с ней договор по аренде с выкупом. Срок аренды может быть более 10 лет. По условиям договора недвижимость переходит в собственность покупателя после внесения им полной стоимости квартиры за установленный период. Покупатель вносит платеж, который включает сумму в счет покупки недвижимости и ежемесячную арендную плату за пользование ей. Получается, что вы одновременно и покупаете, и арендуете жилье.

Есть довольно много способов купить квартиру без ипотеки. Чтобы определить, какой подойдет именно вам, нужно как следует проанализировать свои возможности, в частности финансовое положение.

Способы продажи

Как продать ипотечную квартиру? Как мы уже отметили выше, обычная схема с договором купли-продажи здесь не работает. Любой из описанных нами далее способов начнется с обращения в банк.

Всего существует четыре варианта продажи собственности в залоге банка:

- Досрочное погашение ипотеки,

- Продажа с погашением ипотеки по ходу сделки,

- Продажа жилья вместе с долгом,

- Продажа недвижимости банком.

Расскажем о каждом способе подробнее.

Досрочное погашение ипотеки

Самый простой для понимания, но крайне сложный для владельцев жилья способ – досрочное погашение кредита и снятие обременения с квартиры с последующей ее продажей. Как это выглядит на деле?

Для этого вам потребуется заранее найти покупателя с уже имеющейся суммой для оплаты. Вы берете задаток, погашаете им оставшийся долг в банке, снимаете обременение, после чего продаете уже свободное от залога жилье. Поэтапно схема выглядит так:

- Получение согласия от банка и определение оставшегося долга;

- Составление предварительного договора купли-продажи с покупателем и заверение его у нотариуса;

- Выписка всех зарегистрированных жильцов из квартиры – включая ее владельца и несовершеннолетних;

- Получения задатка, равного по сумме оставшемуся долгу, и внесение средств в банк;

- Подписание договора и регистрация нового права собственности;

- Получение остатка от покупателя.

С одной стороны, этот способ – самый простой и понятный. С другой – самый рисковый для покупателя. Существует множество историй о том, как продавец получал задаток и просто переставал выходить на связь. Случалось и так, что продавец заболевал или умирал, и его родственники и наследники отказывались возвращать деньги. Закон, конечно же, будет на стороне покупателя, однако судебный процесс может затянуться на очень долгое время. Поэтому сложно найти того, кто согласиться приобрести ипотечное жилье по этой схеме.

Продажа с погашением ипотеки по ходу сделки

Как продать ипотечную квартиру с большей вероятностью? Во втором способе банк участвует как получатель задатка, а сделку проводит владелец. Но при этом используются две банковские депозитарные ячейки. Как это выглядит?

- Продавец получает согласие банка и определяет сумму оставшегося долга;

- Покупатель открывает две депозитарные ячейки: одна в размере невыплаченной ипотеки, другая с остатком – для продавца;

- Подписывается договор купли-продажи, регистрируется сделка;

- Продавец получает деньги, чтобы погасить остаток долга, а залоговое обязательство переходит покупателю;

- Покупатель получает погашенную закладную, после – выписку об отсутствии обременения;

- После выполнения всех перечисленных условий продавец получает оставшиеся деньги из второй ячейки.

Продажа жилья вместе с долгом

Этой схемой пользуются покупатели, у которых нет достаточных средств для покупки – вместе с квартирой им передаются обязательства предыдущего владельца. При этом условия по ипотеке могут остаться прежними или поменяться. Главный плюс для покупателя – возможность купить новую собственность на лучших условиях, чем при оформлении «свежей» ипотеки.

Как продать квартиру в ипотеке по схеме «перезайма»?

- Сообщите в банк о желании досрочно погасить кредит;

- Найдите покупателей, готовых взять жилье в ипотеку, уже имеющих сумму не меньше, чем оставшийся долг по кредиту;

- Заключите договор задатка с покупателем и заверьте его у нотариуса;

- Покупатель вносит первый взнос, которым полностью погашает ваш долг;

- С недвижимости снимается обременение;

- Далее оформляется новая ипотека, но уже в банке, в котором ее хочет оформить покупатель;

- Происходит оценка жилья;

- После одобрения сделки подписывается новый договор купли-продажи и регистрируется право перехода собственности.

Продажа недвижимости банком

Этот способ чаще всего применяется при серьезных просрочках по кредиту или тогда, когда сам заемщик не имеет возможности далее выплачивать долг. В этом жилье продается на специализированных площадках.

- Первый этап – получение согласия как банка, так и заемщика;

- Подписание согласия на продажу через структуры кредитной организации;

- Оценка собственности и выставление ее на торги, поиск покупателей – процесс может затянуться на долгое время, а цена – понижаться. При этом продавец – то есть первый заемщик, — не сможет этому возразить;

- Покупатель снова создает две ячейки: в первую помещается сумма, равная долгу заемщика, во вторую – деньги для продавца. В зависимости от суммы долга, покупатель может не получить ничего с этой сделки;

- Заключение договора купли-продажи, снятие обременения и открытие ячейки;

- Регистрация перехода права собственности и открытие ячейки с деньгами для продавца.

Поиск ипотек на вторичное жилье в России

Жилищный кооператив

Это некоммерческая организация, учреждаемая группой граждан самостоятельно с целью построить многоквартирный дом. Если такой коллектив отсутствует, то есть смысл поискать уже действующее товарищество, которому не хватает участников. Главное преимущество кооператива – у вкладчиков имеется возможность выбрать компанию-застройщика.

Вступление в подобные организации проводится по правилам, устанавливаемым каждым кооперативом отдельно. Общие принципы следующие:

- У каждого нового члена жилищного кооператива есть обязанность перечислить первый взнос, величина которого указывается в уставе организации.

- Остальную часть стоимости помещения нужно погашать равными долями. На это дается определенный срок.

- После полной оплаты за квартиру, от жильцов требуется совершать дополнительные платежи (проценты) в организованный фонд.

Важно! Каждый жилищный кооператив обращает внимание на размер заработной платы кандидата до того, как разрешить участие в организации. Ведь нужно под рукой иметь оборотные средства для своевременного исполнения поставленных задач.

Существенный недостаток вступления в кооператив – невозможность использовать заемные деньги и целевую социальную поддержку

Участникам приходится рассчитывать только на собственные средства

Существенный недостаток вступления в кооператив – невозможность использовать заемные деньги и целевую социальную поддержку. Участникам приходится рассчитывать только на собственные средства.

Рассмотрев способы покупки квартиры без привлечения ипотечного кредита получается, что приобрести квартиру невозможно без собственных средств, надо обязательно копить деньги. А недостающую сумму можно внести материнским капиталом либо взять потребительский кредит.

★ ★ ★

Подробнее о покупке в ипотеку квартиры в ипотеке

Финансовая операция, предполагающая покупку или продажу ипотечной квартиры в ипотеку, в большинстве случаев выгодна всем заинтересованным сторонам. Преимущества каждого участника сделка очевидны:

- Для банка это отличный способ избавиться от клиента, испытывающего финансовые проблемы, получив взамен более платежеспособного;

- Для старого владельца продажа ипотечной квартиры выступает одним из самых эффективных вариантов снизить или полностью избавиться от обязательств перед банком;

Новый покупатель получает возможность приобрести интересующую его квартиру по доступной цене, которая часто ниже рыночной.

Использование потребительского кредита на покупку квартиры

Честное слово

Где взять денег на квартиру без ипотеки?

Схема отличная, но если нет возможности воспользоваться ей, придется ли попрощаться с идеей покупки квартиры без привлечения ипотеки? Самый лучший вариант – инвестировать средства, а полученный процент откладывать на жилье.

Проведем сравнительный анализ «покупаемости» жилплощади с использованием заемных средств и без них.

В следующей таблице приведены данные ипотечного калькулятора по реальной ставке 11,45% годовых со сроком 15 лет. При теле кредита 4 млн руб., ежемесячный платёж — 42 984 руб.

|

Месяц погашения |

Сумма всех платежей |

Процентов за период |

Сумма долга к погашению |

Остаток ссудной задолженности |

|

1 мес. |

42 984 руб. |

33 333 руб. |

9 651 руб. |

3 990 349 руб. |

|

2 мес. |

42 984 руб. |

33 253 руб. |

9 731 руб. |

3 980 618 руб. |

|

3 мес. |

42 984 руб. |

33 172 руб. |

9 812 руб. |

3 970 805 руб. |

|

——————— |

——————— |

————— |

——————— |

———————— |

|

178 мес. |

42 984 руб. |

1057 руб. |

41 927 руб. |

84 906 руб. |

|

179 мес. |

42 984 руб. |

708 руб. |

42 277 руб. |

42 629 руб. |

|

180 мес. |

42 984 руб. |

355 руб. |

42 629 руб. |

|

|

Итого |

8 054 961 руб. |

3 737 156 руб. |

4 000 000 руб. |

Теперь рассчитаем каким будет результат накоплений, если такую же сумму ежемесячно относить в банк на депозит.

|

Ставка |

7 % |

|

Срок |

7 лет |

|

Капитализация |

Раз в месяц |

|

Первоначальная сумма |

42 984 руб. |

|

Необходимо пополнять |

42 984 руб. |

|

Начисленные проценты |

1 084 997,46 руб. |

|

Сумма на вкладе к концу срока |

4 738 637,46 руб. |

Как видите, «заработать» 4 млн (даже чуть больше) при систематическом пополнении вклада при среднем доходе можно за 6-7 лет при условии минимальной инфляции.

Особенности процедуры

Ключевой особенностью ипотечной квартиры является тот факт, что она заложена в банке, оформившем первоначальный кредит. Именно поэтому стандартная процедура покупки ипотечной квартиры в ипотеку происходит в несколько стадий:

- Получение одобрения банка на осуществление сделки. Без согласия и непосредственного участия кредитной операции какие-либо операции с квартирой попросту невозможны.

- Оформление предварительного договора купли-продажи. Этот документ в обязательном порядке заверяется у нотариуса. Его наличие обеспечивает покупателю право обратиться в суд с требованием о принудительной продаже предмета договора в случае срыва сделки.

- Оплата покупателем задолженности по ипотеке. Данная финансовая операция выступает основанием для получения закладной на объект недвижимости.

- Снятие с квартиры обременения и перевод его на нового владельца и регистрация договора купли-продажи.

- Выплата оставшейся суммы по сделке. В большинстве случаев денежные средства размещаются на аккредитиве или в банковской ячейке, которые оформляются специально для совершения рассматриваемой операции. Это позволяет свести к минимуму риски на всех стадиях ее осуществления.

Очевидно, что покупка ипотечной квартиры в ипотеку является достаточно сложным и многоступенчатым мероприятием. Поэтому она может проводиться несколькими различными способами, каждый из которых имеет характерные особенности.

Как купить ипотечную квартиру в ипотеку?

Покупка ипотечной недвижимости в ипотеку не только возможна, но и приветствуется банком.

Кроме привлекательной цены квартиры, банки идут на встречу потенциальным заемщикам и предлагают индивидуальные условия при покупке данного объекта с помощью заемных средств. Кредитная организация может снизить процент займа или предоставить наиболее комфортный срок погашения кредита.

Заемщику необходимо предоставить полный пакет документов для принятия банком решения о выдаче займа:

- Паспорт, подтверждающий наличие гражданства РФ;

- Справку, подтверждающую необходимый уровень дохода и заверенную копию трудовой книжки (данные документы не потребуются, если заемщик получает зарплату или пенсию на карту банка, или берет ипотеку без справки о доходах);

- В случае необходимости те же документы необходимо представить созаемщику.

В зависимости от конкретного случая пакет документов может дополняться (например, свидетельством о браке или о рождении детей).

После рассмотрения заявки заемщика и принятия положительного решения, банк предоставляет ипотечный кредит, которым заемщик закрывает предыдущий займ. Для банка меняется только заемщик, но технически оба займа не связаны между собой (условия могут разительно отличаться).

Оцениваем свои возможности

Прежде чем идти в банк, необходимо четко определить приблизительные условия будущего кредита. Для этого потенциальный заемщик должен решить для себя несколько вопросов:

- Наличие и размер первоначального взноса. Почти все банки требуют от своих клиентов предоставления какой-нибудь суммы в счет стоимости квартиры. Конечно, есть несколько финансовых учреждений, где можно взять деньги на квартиру и без первого взноса, но условия по кредиту там будут крайне невыгодными. Минимальный размер первоначального взноса в банках начинается с 0 – 15%. В некоторых учреждениях он может оказаться еще выше. Поэтому стоит заранее накопить хоть какую-то сумму, чтобы иметь возможность оформить ипотеку в большинстве финансовых учреждений.

- Размер ежемесячного платежа, который сможет потянуть семья. Для этого необходимо суммировать все получаемые доходы и вычесть из полученной цифры ежемесячные затраты. Исходя из размера платежа, можно будет в дальнейшем рассчитать приблизительный срок кредитования.

- Стоимость квартиры. Для этого нужно определить параметры будущего жилья. Конечная цена будет зависеть от города, района, инфраструктуры, количества комнат и некоторых других факторов. Конечно, если доходы у семьи невелики, то не стоит сразу замахиваться на покупку просторной 4-комнатной квартиры. Лучше купить жилье поменьше, а после копить деньги для обмена.

- Сколько заемных средств потребуется. Для вычисления достаточно вычесть из стоимости квартиры сумму накопленных денег для первоначального взноса.

На этапе планирования покупки важно определить и другие моменты. Например, купить квартиру можно в построенном или строящемся доме, с косметическим ремонтом или голыми стенами

Все это повлияет на стоимость квартиры и на сумму дополнительных средств, которые придется вложить в жилье.

Заключение кредитного и страхового договора

Когда предварительное соглашение будет подписано, нужно будет собрать все документы на квартиру и произвести ее оценку. Для этого следует обратиться в компанию, внесенную банком в список разрешенных организаций.

Далее клиент выбирает страховщика. Тут тоже можно сотрудничать с партнерами банка. По закону оформление ипотеки требует обязательно застраховать объект недвижимости, выступающий залогом. Однако большинство банков требует дополнительно страховать жизнь всех заемщиков. В противном случае процентная ставка по кредиту может увеличиться на 0,5 – 1,5%.

Только после подписания страхового договора оформляется кредитный договор с банком и проводится окончательная сделка купли-продажи квартиры. Тогда же финансовое учреждение получает первоначальный взнос и переводит на счет продавца эту сумму.

На этом этапе очень важно тщательно проверить все документы. Обязательно нужно читать все, особенно то, что написано мелким шрифтом или вынесено в сноски

После заключения договора с продавцом квартиры покупатель оплачивает госпошлину и идет со всеми документами в местный регистрирующий орган. Придется заплатить за получение выписок из госреестра, подтверждающих:

- права нового владельца на квартиру;

- подлинность заключенного договора ипотечного кредитования;

- правомерность купли-продажи квартиры по договору.

Когда все будет оплачено, придется подождать 5 дней. Именно столько требуется для проверки всех документов. После этого все полученные на руки выписки предоставляются в банк. Там их еще раз проверяют. Если все в порядке, то продавец квартиры получает оставшуюся часть стоимости недвижимости.