Документы для осаго в 2020 году

Содержание:

Пошаговая инструкция по оформлению ОСАГО

Мы уже ранее предоставляли информацию об общей стоимости полиса, кому можно получить бонусы за безаварийность, какой компании отдать предпочтение, теперь пришла пора поговорить о действиях, которые следует предпринять при заключении договора.

Необходимые действия:

- Выбор страховой компании и личное обращение к ее представителю.

- Самостоятельное снятие ксерокопии предоставляемых документов (общегражданского паспорта, свидетельства о постановке на учет авто, удостоверения водителя, справки о прохождении ТО в лицензированной компании).

- Заполнение заявления (2 экземпляра) на оформление договора со страховщиком.

- Предоставление пакета документов.

- Проверка бланка полиса и внесенных в него данных.

- Оплата стоимости страховки.

- Подписание полиса ОСАГО (второй экземпляр передается в офис, а первый остается у вас на руках).

Возможен другой вариант:

- Отправить представителю компании заявления заказным письмом, в котором необходимо указать просьбу о предоставлении ее банковских реквизитов, сделанные расчеты по уплате страховых взносов. Либо передать написанные заявления инспектору страховщика, проставить на них печати организации и входящий номер.

- По истечении трех дней запрашиваемую информацию можно получить в офисе, куда вы обращались.

Документы для ИП

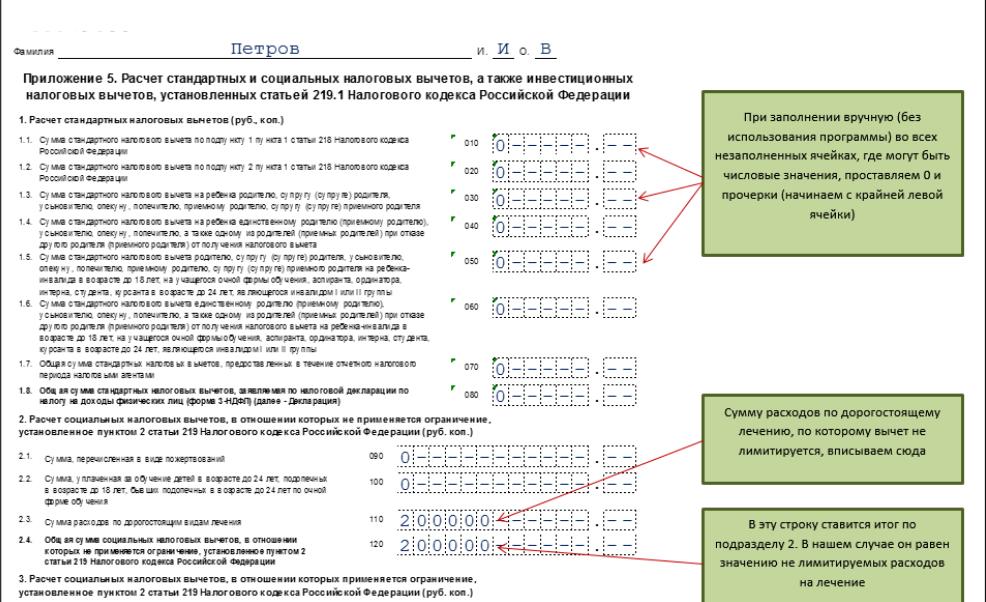

Коэффициенты страховых тарифов

Страховые тарифы могут колебаться в зависимости от целого ряда важных моментов:

- Где будет использоваться транспортное средство. Этот момент вычисляется в зависимости от того, где прописан его владелец. Согласно закону об обязательном страховании по Москве такой коэффициент составляет 2, по Севастополю – 0,6, в Иркутске – 1,7 и так далее.

- Возраст и водительский стаж. Если человек, водящий транспортное средство, младше 22 лет, а его общий стаж вождения не превышает 3 лет, то базовая ставка будет умножена на коэффициент 1,6-1,8. То же самое произойдет, если будет соблюдаться хотя бы один из этих пунктов.

- Количество возможных водителей транспортного средства. Если по страховому полису не предусмотрено ограничений относительно количества людей, имеющий право сесть за руль данного автомобиля, то будет также использован повышающий коэффициент 1,8.

- Мощность автомобиля. Чем мощнее транспортное средство, тем больше денег придется заплатить за страховой полис. Например, при оформлении машины до 50 лошадиных сил используется коэффициент 0,6, при мощности 135 лошадей такой коэффициент будет уже составлять 1,4.

- Частота использования машины – в большинстве случаев водитель заключает договор на год, однако при подписании его всего на полгода, придется заплатить меньшую сумму, так как будет использоваться коэффициент 0,7.

В результате применения данных коэффициентов рассчитывается итоговая стоимость полиса ОСАГО.

Стоимость ОСАГО в страховых компаниях:

| Компания | Цена | |

|---|---|---|

| Капитал | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Гелиос | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Согаз | нажмите кнопку посчитать8233 руб Калькулятор компании | |

| Гайде | нажмите кнопку посчитать8525 руб Калькулятор компании | |

| Аско страховая группа | нажмите кнопку посчитать8986 руб Калькулятор компании | |

| Московия | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Надежда | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Росгосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Тинькофф страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Уралсиб | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Оск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Поволжский страховой альянс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский дом страхования | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Медэкспресс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Хоска | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Росэнерго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Либерти | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южуралжасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Наско | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Центральное страховое общество | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Энергогарант | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Эрго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Спасские ворота | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Евроинс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский спас | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Альфа страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Югория | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Вск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Жасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Макс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ренесанс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ресо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ингосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Интач | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Зетта | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Адонис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Астро-волга | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Баск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Бин страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Геополис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Гута-страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Дальакфес | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Согласие | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южурал-аско | нажмите кнопку посчитать9488 руб Калькулятор компании |

Результаты полученные на калькуляторе будут сохранены в Вашем личном кабинете.

Вы всегда сможете их посмотреть и сделать еще один расчет

Сколько будет стоить ОСАГО на следующий год

На следующий год стоимость ОСАГО составит:

| было ДТП | новая цена ОСАГО | переплата |

|---|---|---|

| без аварий | 7512 руб | |

| авария с 1 выплатой | 12257 руб | 4745 руб |

| авария с 2 выплатами | 19373 руб | 11861 руб |

| авария с 3 выплатами | 19373 руб | 11861 руб |

Из чего состоит расчет стоимости ОСАГО:

| параметр | значение | описание |

|---|---|---|

| Базовая ставка | 4118 руб | Легковые автомобили («B», «BE») |

| Территориальный коэффициент | x2 | Москва |

| Мощность двигателя | x1.2 | от 101 до 120 л.с (включительно) |

| КБМ (скидка за безаварийную езду) | x1 | Страхование впервые (класс 3, кбм 1) |

| Возраст и стаж водителей | x0.96 | |

| Срок страхования | x1 | 1 год |

| Водители | x1 | Ограниченное количество водителей |

| Итого | 7908 руб |

Особенности договора

ВНИМАНИЕ: Соглашение заключается с лицом, владеющим транспортным средством, причем только наземным. Оно предполагает страховку той ответственности, что может наступить при причинении вреда третьим лицам.. Ущерб может распространяться как на жизнь и здоровье этих людей, так и на их имущество

Наличие такого договора считается обязательным, поскольку защищает от рисков причинения вреда при использовании транспортного средства

Ущерб может распространяться как на жизнь и здоровье этих людей, так и на их имущество. Наличие такого договора считается обязательным, поскольку защищает от рисков причинения вреда при использовании транспортного средства.

Срок рассматриваемого соглашения ограничивается одним годом согласно ст. 10 ФЗ «Об ОСАГО». После окончания назначенного периода, необходима пролонгация полиса.

Чтобы соглашение о страхование было действительным, следует учесть в нем все существенные условия:

- информация о каждой стороне соглашения;

- определение рисков и конкретных страховых случаев;

- имущественный интерес;

- особенности самого события страхования;

- сумма страховки;

- период действия соглашения.

Обязательно в договоре отображается привязка размера выплат к характеру вреда. Чем больше ущерб, тем большей размер страховки, но в пределах суммы, указанной в ст. 7 ФЗ №40.

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет:

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 тысяч рублей;

- в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 тысяч рублей.

Диагностическая карта для ОСАГО

Основные моменты

Наверное, почти все жители нашей страны слышали термин — ОСАГО, но всего лишь часть людей точно знает что он означает. Прочитав эту статью, значения термина узнают все.

Что это такое

В привязке к вождению транспортных средств стоит понимать, что речь идет про ответственность водителя как участника дорожного движения перед другими водителями и пешеходами, которые, переходя дорогу, также по сути становятся участниками дорожного движения.

В результате ДТП могут иметь место следующие последствия:

| Показатели | Описание |

| Повреждение автомобиля | одного или нескольких |

| Получение травм пассажирами автомобиля | водитель которого не виновен в аварии |

| Смерть | пешеходов или пассажиров другого автомобиля |

Вина за происшествия ложится на того водителя, действия которого, по результатам экспертизы и показаний свидетелей, привели к таким плачевным последствиям.

Раньше виновники должны были провести следующие действия:

| Показатели | Описание |

| Оплатить ремонт автомобиля (автомобилей) | который пострадал в аварии |

| Помочь на лечение пострадавшим | либо оплатить похороны погибших в автокатастрофе |

Теперь ситуация изменилась. Уже много лет назад был принят закон, который обязывает водителей транспортных средств страховать свою гражданскую ответственность (потенциальную вину перед другими участниками дорожного движения) в страховых компаниях.

Размер страховки зависит от таких факторов:

- марка и возраст автомобиля;

- техническое состояние машины;

- возраст водителя;

- стаж вождения человеком транспортных средств;

- регион РФ (в разных регионах могут быть разные тарифы на полис).

Если водитель стал виновником ДТП и у него есть оформленный полис страхования гражданской ответственности, то ему не придется компенсировать расходы и моральный ущерб пострадавшим, так как это за него сделает страховая компания, в которой открыт полис страхования.

По сути, ОСАГО — это серьезная финансовая защита водителя (даже не смотря на то, что полис никто не выдаст ему бесплатно).

Кто попадает под категорию

Полис страхования гражданской ответственности должен быть оформлен на все автомобили, которые зарегистрированы на территории РФ, а также есть необходимость оформлять временные полисы а иностранные автомобили, которые будут находится на территории РФ определенное время.

Полис ОСАГО должны оформлять все собственники автотранспортных средств:

| Показатели | Описание |

| Физические лица | на которых автомобиль оформлен в органах ГИБДД. Отметим, что в сам полис может быть вписан не только хозяин, но и другие лица, которым собственник ТС предоставляет право управления. Круг данных лиц не ограничен, но вместе с тем их не может быть очень много |

| Юридические лица | особенность полиса для ЮЛ заключается в том, что собственник не может управлять автомобилем, так как является эфимерным. За руль машины садятся те люди, данные которых вписаны в полис в форме имеющих право управлять ТС |

Отметим, что закон не ограничивает стать потенциальных покупателей полиса. Минимальный возраст водителя, который может приобрести страховой документ, совпадает с тем возрастом, который согласно норм российского законодательства дает право водить автомобиль.

Куда нужно обращаться

Существует 4 основных способа получения страхового полиса:

| Показатели | Описание |

| Личный визит страхователя в офис выбранной им страховой компании | человек берет с собой необходимые документы и отправляется в СК |

| Обращение за ОСАГО | через портал государственных услуг |

| Обращение в МФЦ (многофункциональный центр) | это специальные государственные учреждения, основная цель работы которых заключается в концентрации возможности получения практически всех государственных услуг в одном месте. Посетителям МФЦ не понадобится ездить по разным государственным органам, которые могут находится в разных концах города, за получением справок. Все можно будет сделать на месте |

| Посещение официального сайта выбранной страховой компании | с 2016 года полис можно оформить в электронном виде. Это удобнее и быстрее |

Порядок оформления ОСАГО в 2020 году

Основной порядок оформления полиса состоит из нескольких пунктов, придерживаясь которых, можно неплохо сэкономить на полисе.

-

Изначально следует определиться в какой страховой компании лучше всего оформлять ОСАГО. Для этого можно почитать отзывы.

-

Далее собираем все документы в одну папку.

-

Отправляемся в офис.

-

Отдаем документы.

-

Получаем страховку на авто.

При оформлении ОСАГО, следует знать, что страховщики также заинтересованы в том, чтобы продать вам также дополнительные услуги. Поэтому следует внимательно проверять то, что вам дают подписывать.

После проведения всех манипуляций на руках у вас должны быть следующие документы:

-

Все ваши личные документы;

-

Оригинал полиса, на котором стоят подписи ваша и страховщика, печать страховой компании и специальный государственный знак, установленного образца;

-

Комплект правил ОСАГО, которые необходимо прочитать;

-

Два экземпляра извещения о ДТП. Если на период страхования их не хватит, то вы можете обратиться в офис, где оформляли ОСАГО и попросить еще;

-

Памятка;

-

Квитанция об уплате, которую выдает страховщик;

Когда вам выдадут все документы на руки, не забудь их проверить. Представитель страховщика мог случайно сделать ошибку при заполнении.

Если сотрудник просит вас самостоятельно диктовать данные, то данная компания работает не честно, по правилам оформления представитель обязан указывать данные с официальных документов. То же самое касается и тех сотрудников, которые предлагают уменьшить мощность авто и повысить стаж вождения.

Рейтинг и Финансовые показатели банка Авангард

Отзывы об отделении Банка ВТБ по адресу — Москва, Люблинская улица, 165

Документы для оформления выплат по страховому случаю

Получить возмещение после ДТП реально только после предъявления в страховую фирму (свою при прямом возмещении убытков или виновника) других документов. Список их гораздо шире, чем при оформлении полиса. Какими бы ни были последствия аварии, понадобятся:

- заявление о возмещении ущерба;

- извещение о ДТП;

- копии протоколов, постановлений или определений, касающихся аварии, из ГИБДД;

- справка о ДТП оттуда же;

- заключение независимой экспертизы ТС, если она проводилась;

- копия ОСАГО виновника, когда он установлен, или сведения о его полисе;

- копия постановления суда, если он решал вопрос о возмещении.

Когда есть пострадавшие и жертвы

Получившим травмы в результате ДТП компенсируют еще и вред, нанесенный здоровью, если дополнительно будут предъявлены:

- заявление о выплате компенсации;

- выписка из истории болезни;

- заключение медицинской экспертизы о состоянии здоровья, инвалидности (при присвоении группы), необходимости особого питания, коляски, специального ухода, санаторно-курортного лечения;

- чеки и квитанции об оплате восстановительных процедур, которые не предоставляются по полису ОМС;

- документы на покупку диетических продуктов, вознаграждении работы медсестры или сиделки по уходу, приобретение инвалидной коляски и т.д.;

- копия путевки из санатория, выписка из заведенной там истории болезни.

Если пострадавший лишился из-за аварии возможности работать по своей профессии, вынужден приобретать иную специальность, на это тоже есть шанс получить деньги со страховщика. Нужно представить справки из учебного заведения, договор на оплату занятий и заключение медэкспертизы о необходимости менять вид деятельности. Для компенсации неполученной из-за ДТП прибыли представляют справку о доходах.

Претендент на возмещение должен предъявить паспорт и документы на машину, а также о праве собственности на нее, ВУ. Страховщику нужно знать номер его расчетного счета. Юридическому лицу необходимо представить выписки о фирме из Росреестра, налоговой, путевой лист, документы попавшего в ДТП водителя, СТС, свидетельство о принадлежности авто организации. Банковские реквизиты организации-страхователя тоже понадобятся.

Особые документы нужно собирать родственникам погибших. Они должны предоставить копии свидетельств о смерти участника аварии, о рождении его несовершеннолетних детей, о браке. Нужны также справки об инвалидности членов семьи погибшего, если среди них есть такие.

Ребенок жертвы аварии, который еще учится, притом ему от 18 до 23 лет, может получить помощь на основании документа из учебного заведения. Похороны тоже оплачивает страховщик по чекам из фирмы ритуальных услуг и свидетельству о смерти.

Рекомендуем прочитать о том, можно ли рассчитывать на выплаты по ОСАГО виновнику ДТП. Вы узнаете о том, есть ли выплаты по ОСАГО виновнику ДТП, когда получает страховые компенсации виновник.

А здесь подробнее о выплатах неустойки по ОСАГО.

Оформить полис автострахования в 2018 году стало проще, и это позволяет избежать множества проблем. Получить выплату после аварии сложнее. Но это тоже реально, если изначально позаботиться обо всех документах.

Подать документы в офис страховой фирмы

После сбора документов останется обратиться в офис страховой компании.

Сделать это можно двумя способами:

- Лично посетить страховую фирму. К личному посещению привыкли многие, особенно люди старшего поколения. Им привычнее подписывать документы лично. Тем, кто решил лично посетить страховщика следует учитывать, что такие организации на своих клиентах зарабатывают деньги, поэтому будут пытаться продать клиенту, явившемуся в их офис лично, дополнительные услуги. По этой причине автолюбителю нужно внимательно вчитываться в текст и вникать в суть всех подписываемых документов. Бывает и так, что сотрудник страховой фирмы при заполнении документов не производит сверки с данными, содержащимися в предоставляемых страхователем документах, или предлагает указать ложные сведения (завысить стаж водителя, уменьшить мощность автомобиля и так далее). От услуг данной страховой компании стоит отказаться. Она не брезгует работать нечестно, что может стать огромной проблемой в будущем.

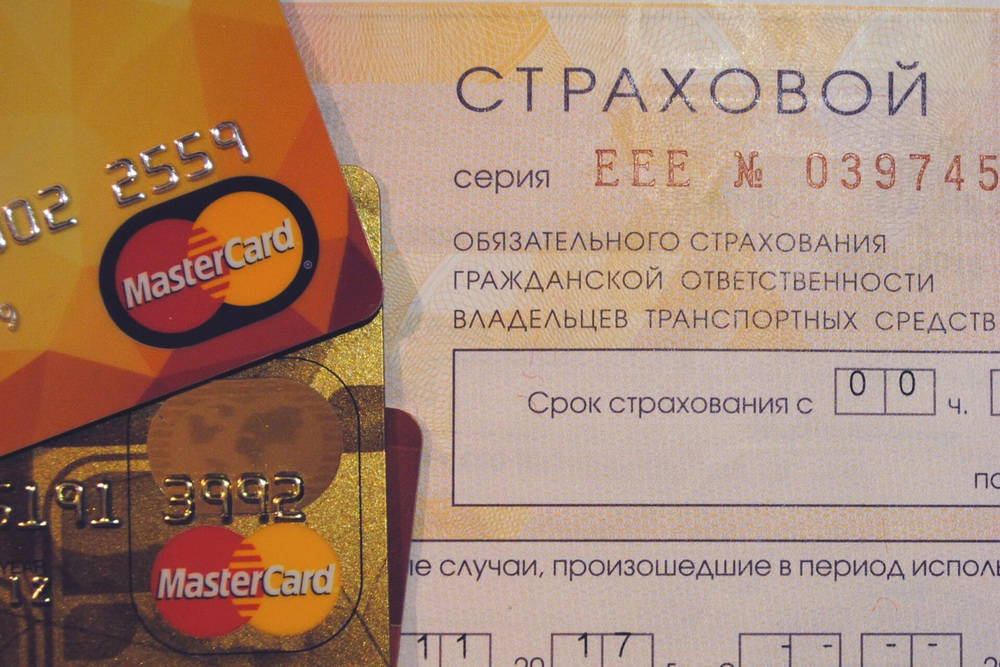

- Подать документы удалённо. Возможность направить документы страховщику по сети появилась у автолюбителей с 1 июля 2015 года. Именно тогда в закон N40-ФЗ были внесены соответствующие изменения. Теперь, исходя из содержания п. 4 ст. 15 закона N40-ФЗ, документы, требуемые в целях оформления страховки, могут предоставляться страховщику в электронном виде. Таким же образом клиенту может предоставляться и сам страховой полис. Другими словами, отсутствуют типичные бумажные документы. Это единственное отличие электронного полиса ОСАГО от обычного. Юридическая сила электронного полиса при этом под сомнение не ставится.

Все остальные документы страховщик получает от соответствующих организаций путём электронного взаимодействия. Однако заявление от физического лица должно быть подтверждено простой электронной подписью (от юридического лица – квалифицированной электронной подписью).

Сбор пакета документов

Так, в число необходимых документов входят следующие:

- заявление с просьбой о заключении страхового соглашения ОСАГО — форма представлена в Приложении N2 Положения Банка России от 19 сентября 2014 года N431-П;

- документ, удостоверяющий личность — предоставление обязательно, если в качестве желающего получить страховку будет выступать физическое лицо;

- доверенность — нужна, если клиент не является собственником авто, а также если выступает от лица организации;

- свидетельство о регистрации организации — нужно предоставить в случае, если страховаться решила организация или предприятие, т. е. юридическое лицо;

- свидетельство о регистрации авто (СТС), паспорт автомобиля (ПТС) или технический паспорт на него (талон либо какой-либо иной аналогичный документ);

- водительское удостоверение (его копия) — понадобится, если управлять автомобилем будут определённые люди, т. е. в страховом полисе будут указаны конкретные лица, которые будут управлять авто;

- диагностическая карта — в ней содержатся данные о соответствии автомобиля требованиям, диктуемым условиями безопасности движения.

Диагностическая карта при оформлении ОСАГО не требуется, если оформляется «временный полис», то есть, страховка на срок, не превышающий 20 суток. Она предназначена для прибытия в пункт прохождения ТО или регистрации авто. Не нужна карта и тогда, когда автомобиль не старше 3-х лет. Это так потому, что в таком случае авто освобождается от необходимости пройти ТО согласно п. 2 ст. 15 закона от 01 июля 2011 года N170-ФЗ «О техническом осмотре транспортных средств…».

Виды кредитов:

Полный пакет документов

Самый первый документ, который необходимо сдать в страховую компанию – извещение о дорожно-транспортном происшествии. Данный бланк всегда прилагается к вашему полису, он заполняется на месте ДТП совместно с виновным лицом. В том случае, если вы не пришли к согласию о том, кто виновен в ДТП, вы заполняете извещение самостоятельно, как вы видите обстоятельства ДТП.

Известить о ДТП можно лично либо направить данный документ факсом. При составлении Европротокола срок для уведомления составляет 5 рабочих дней, при оформлении ДТП сотрудниками Госавтоинспекции или аварийным комиссаром такой срок составляет 15 дней. Чтобы сократить время на подачу извещения, можно воспользоваться электронной почтой.

Далее вам будет необходимо подать заявление о возмещении убытков. К нему необходимо приложить подтверждающие документы:

- документы на транспортное средство (ПТС, СТС);

- все документы потерпевшей стороны (паспорт, водительское удостоверение);

- надлежащим образом оформленная справка о дорожно-транспортном происшествии (она должна содержать подписи, печать и штамп; форма справки №154);

- протокол, составленный сотрудниками Госавтоинспекции на месте ДТП (допускается подача копии документа);

- обязательно нужно прикрепить постановление о принятом решении (если при оформлении документов присутствовали сотрудники ГИБДД), либо Европротокол – если причиненный ущерб составляет не более 100 тысяч рублей и стороны согласны с обстоятельствами ДТП, а также с тем, кто является виновным лицом;

- актуальные реквизиты потерпевшей стороны для перечисления денежных средств.

Все документы необходимо сдать вместе с копиями, т.к. заявление должно быть сформировано для всех участников ДТП. По факту принятия вашего заявления страховая компания должна его зарегистрировать, на вашем экземпляре заявления должна стоять отметка о принятии заявления с указанием данных принявшего лица (ФИО и должность), а также дата принятия, подпись и штамп.

Не обязательно подавать заявление лично, вполне возможно воспользоваться услугами курьера или почтовой службы. В случае, если вы приняли решение направить документы заказным письмом, необходимо делать опись вложения, чтобы подтвердить наличие всех необходимых документов в пакете.

Если в ДТП имеются какие-либо дополнительные обстоятельства, имеющие значение для страховой компании, к базовому пакету документов добавляются дополнительные подтверждающие документы.

Например:

В случае, если в дорожно-транспортном происшествии погиб единственный кормилец в семье, необходимо будет подтвердить этот факт, предоставить справку о доходе, справку о составе семьи, плюс подтвердить расходы на погребение погибшего, предоставить свидетельство о смерти.

Если в результате ДТП автомобилю были причинены серьезные повреждения необходимо также предоставить следующие документы:

- документ, подтверждающий расходы на эвакуацию ТС;

- расходы на оплату парковочного места или стоянки для поврежденного ТС.

Такие расходы страховая компания должна возместить сразу, не дожидаясь оценки.

Что получает страхователь после оформления страховки ОСАГО

Если при личном обращении выдается печатный бланк с внесенной информацией о страхователе и страховщике, то при электронном оформлении он пересылается на электронную почту. После этого он распечатывается или сохраняется на электронном носителе. При распечатке в офисе компании вывести на печать документ можно на фирменный бланк. При самостоятельной печати используется обычная бумага. Такой вариант является юридически правильным, в случае предоставления сотруднику ГИБДД для проверки не должен вызвать вопросов.

Важно обратить внимание на срок вступления в силу полиса ОСАГО. В 2020 году он наступает не ранее, чем спустя 3 суток. По этой причине о наличии действующего договора следует позаботиться раньше окончания срока действия имеющегося полиса

Также не лишним будет произвести проверку документа на факт действительности, сверив данные с базой РСА

По этой причине о наличии действующего договора следует позаботиться раньше окончания срока действия имеющегося полиса. Также не лишним будет произвести проверку документа на факт действительности, сверив данные с базой РСА.

Кроме бумаги, которая является страховым полисом, клиенту выдаются:

- платежный документ (чек);

- подсказка водителю;

- правила страхования.

Возить их с полисом ОСАГО не требуется, но хранить нужно.

Отдельные виды

Составление соглашения ОСАГО и получение полиса невозможно без необходимых документов. В перечне имеются бумаги, которые вызывают большие трудности при их оформлении, поскольку их составление ложится на плечи владельцев транспорта и страхователей.

Доверенность

Данный документ выдается, когда оформлением ОСАГО занимается не владелец транспорта. Также ее предъявление необходимо при наступлении страхового случая и получения выплаты денежных средств для компенсации.

Доверенность может быть:

- Разовая, предназначенная для совершения определенного действия.

- Специальная, предполагающая ее применение в установленный период времени.

- Генеральная, позволяющая совершать с транспортом любые действия вплоть до его продажи.

Для оформления ОСАГО может подойти любой доверенное лицо владельца авто. Чтобы рассматриваемый документ был действителен, в нем обязательно должны содержаться следующие сведения:

- Дата. Момент, когда доверенность была выписана существеннее, поскольку документ носит срочный характер.

- Сведения о владельце авто. От полного имени до паспортных данных и адреса проживания.

- Сведения о страхователе, на которого оформляется доверенность.

- Характеристика. Обязательно описывает объект, то есть автомобиль. Указывается, марка, номер, модель, год выпуска, регистрационный номер и так далее.

- Перечень действий, которые сможет выполнять доверенный человек.

- Подпись владельца.

- Скачать бланк разовой доверенности на автомобиль

- Скачать образец разовой доверенности на автомобиль

- Скачать бланк специальной доверенности на автомобиль

- Скачать образец специальной доверенности на автомобиль

- Скачать бланк генеральной доверенности на автомобиль

- Скачать образец генеральной доверенности на автомобиль

СОВЕТ: В некоторых случаях потребуется заверение нотариуса. Подобное предусмотрено для генеральных доверенностей.

Диагностическая карта

Наличие данного документа обязательно, потому что такая карта подтверждает пригодное состояние авто для его эксплуатации. Составляется документ специалистами, куда вносят все сведения о транспортном средстве, в частности обо всей двигательной системе и деталях.

Этот документ имеет бумажный формат и два их экземпляра, один остается у специалиста, другой отдается владельцу авто. Также диагностическая карта может оформляться в электронном виде.

В нее обязательно входят следующие сведения:

- сведения о собственнике;

- уникальный номер карты;

- перечень объектов, подлежавших осмотру;

- заключение;

- пометка о наличии регистрации в ГИБДД;

- подпись и печать.

Диагностическая карта по своему содержанию полностью соответствует принятым европейским стандартам.

- Скачать бланк диагностической карты

- Скачать образец заполнения диагностической карты

Заявление

Договор с ОСАГО оформляется на основании заявления, подаваемого вместе с пакетом необходимых документов. Его составление требует знание конкретных сведений:

- Информация о компании, которая оформляется страховку. Она пишется вверху заявления. Чаще всего страховщики предлагают готовые бланки для заполнения.

- Сведения о страхователе. Указываются имя, адрес, данные паспорта и так далее.

- Информация о транспортном средстве. Мощность двигателя, идентификация, год выпуска, дата последнего технического осмотра и так далее.

- Сведения о людях, которые смогут использовать авто. Эти сведения требуются только при ограничениях по кругу лиц, то есть при определении кого-то конкретно на роль страхователя, но не собственника.

- Точно указание эксплуатации транспорта. Здесь же может быть обозначен конкретный период использования авто, например, месяц.

В заявлении указываются расчеты, суммы выплат и взносов по страховке. Все эти данные заполняются непосредственно сотрудником страховой компании.

- Скачать бланк заявления о заключении договора ОСАГО

- Скачать образец заявления о заключении договора ОСАГО

ВАЖНО: Если указать в заявлении конкретный период использования транспорта, водитель может сэкономить на взносе за полис.

Подробнее про то, как заполнить бланк полиса ОСАГО, можно узнать тут.

Особенности оформления страховки по интернету

Допускается возможность предварительного оформления договора об автостраховании по интернету на официальном сайте страховой организации. Для этого надо внести в электронную версию фамилию, имя, отчество заявителя, дату его рождения, паспортные данные, серию, номер водительского удостоверения, общий срок или начало стажа вождения, информацию о транспортном средстве.

Обычно страховики не требуют копий документов для подтверждения внесенных сведений. Однако они имеют право запросить такие образцы особенно при расхождении полученной информации с данными единых электронных баз административных центров, Российского Союза Автостраховщиков (РСА).

Можно оформить страховку и по интернету

При заполнении формы следует учесть, как принято определять начало водительского стажа. Часто в графе особых отметок водительского удостоверения сотрудниками ГИБДД указывается лишь год без даты начала вождения.

Документы для оформления в офисе страховой компании

При обращении в страховую компанию, по правилам страхования, для заключения договора ОСАГО потребуется предъявить документы, характеризующие автомобиль, владельца и водителя.

В комплект могут входить:

- паспорт на автомобиль;

- диагностическая карта;

- регистрационное свидетельство о постановке на учет в ГИБДД;

- паспорт собственника транспортного средства;

- паспорт водителя;

- водительское (-ие) удостоверение (-ия);

- доверенность на управление.

Перечень требуемых сведений зависит от следующих условий:

- возраста автомобиля;

- количества людей, допущенных к вождению;

- кто является страхователем ( собственник или водитель).

На видео – описание подробно списка документов:

При страховании нового автомобиля или не старше 3 лет диагностическая карта не понадобится. Достаточно будет заводского паспорта. Транспортному средству от 3 до 7 лет диагностика требуется 1 раз в 2 года. При продлении ОСАГО, если не истек срок действия техосмотра, она также не понадобится. Начиная с 7 лет, техническое освидетельствование проводится ежегодно перед переоформлением полиса.

Страхователем может выступать как собственник автомобиля, так и водитель. В первом случае паспорт водителя не требуется, так как он выступает в роли автовладельца и водителя одновременно. Если владелец один, а управлять будет другой, то необходимы будут оба удостоверения личности. Что такое франшиза при КАСКО читайте тут.

Водительское удостоверение не указывается в страховом договоре, если к вождению допущено неограниченное количество лиц.

Допуск к управлению автомобиля других лиц требует оформления и предъявления доверенности.

Пересылка документов по почте означает оформление отправки ценным письмом, с описью вложения и уведомлением о вручении. Если при личном обращении на оформление потребуется несколько часов, то по почте оно займет не менее 20 дней (с учетом срока доставки, рассмотрения и ответа).

Документы для Е-ОСАГО

Получение электронного страхового свидетельства состоит из нескольких этапов:

- Регистрация на сайте страховщика и создание Личного кабинета.

- Оформление заявления по форме, указанной компанией.

В заявлении перечисляются данные на автомобиль: код диагностической карты, номер регистрационного свидетельства.

Страховщик сверяет указанные сведения с имеющейся информацией в автоматизированной системе Российского Союза Автостраховщиков.

Варианты ответов:

- В случае несовпадения или отсутствия данных – просьба уточнить заявленные сведения.

- Перечень документов для заключения договора.

Что такое коэффициент терриотрии ОСАГО читайте в этом материале.

Электронные копии должны иметь хорошее качество изображения.

На видео – оформление Е-ОСАГО:

К ним относятся:

- диагностическая карта;

- удостоверение личности (для физлица);

- свидетельство о госрегистрации (для юридического лица);

- паспорт ТС;

- удостоверение о регистрации в ГИБДД;

- водительское (-ие) удостоверение (-ия).

Если страховая компания не имеет возможности выдавать е-ОСАГО из-за проблем с работой сайта, то страхователь может обратиться к замещающей СК. Данные, указанные у первоначального страховщика, будут переданы новой компании. Дальнейшая процедура аналогична. Как оформить грин карту в Финляндию читайте по этой ссылке.

На третьем этапе отправляются требуемые электронные копии.

После проверки документов в Личном кабинете отображается расчет страховой премии. После оплаты становится доступным электронный вариант ОСАГО.

Недостоверная информация, выявленная после заключения договора, послужит основанием для взыскания страховой выплаты со страхователя.

Перечень документов, необходимых для обязательного автострахования и получения расширенной страховки, утвержден в Законе об ОСАГО. Он является всеобъемлющим и охватывает все варианты страхового договора. Вариабельность зависит от возраста автомобиля, допуска к вождению, вида собственника. Электронное страхование облегчает и ускоряет процедуру оформления, в связи с чем является обязательным с 2017 года.