Стоит ли брать кредит в сбербанке

Содержание:

- Кредит без обеспечения

- Причины отказа в кредите

- Потребительские кредиты в Сбербанке в 2019 году

- Почему Сбер

- Отделение на просп. Космонавтов, 76

- Подача заявки

- Стоит ли брать кредит в 2019 году

- Советы

- УБРиР Уральский Банк кредитная карта Екатеринбург

- Банк «Ренессанс Кредит» предложил новые категории для получения повышенных бонусов

- Пойдет ли Сбербанк навстречу заемщику в сложной ситуации

- Ипотека в 2021 году

- Отделение на ул. Володарского, 2

- Действия при отказе в выдаче кредита

- Специальные программы для отдельных видов граждан:

- Минусы жилищного кредита

- От чего зависит сумма кредита?

- Основные требования к заемщикам в банке

- Как заработать на ипотеке

- Сообщить об опечатке

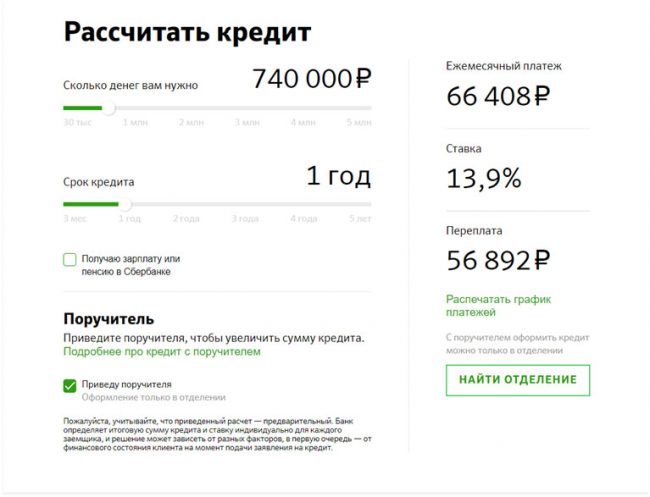

Кредит без обеспечения

В данном случае от заёмщика не требуется ни залога, ни поручителя, благодаря чему и срок оформления окажется короче. Однако условия по ней не столь лояльные, как по некоторым другим, так что взять кредит без обеспечения может оказаться невыгодно. Если конкретнее, то условия таковы: сумма до трёх миллионов рублей, срок от трёх месяцев до пяти лет. Ставка может сильно колебаться в зависимости от категории, к которой принадлежит клиент (например, делаются скидки держателям зарплатных и пенсионных карт Сбербанка) – начиная от 13,9%, и до 21,9%. И если получить заём по ставке, близкой к нижнему пределу, будет неплохо, то свыше 20% – это откровенно многовато.

Причины отказа в кредите

Конечно, Сбербанк дает деньги не всем

Конечно, Сбербанк дает деньги не всем, поэтому случаются и отказы. Они происходят по следующим основаниям:

- Клиент раньше не возвращал кредиты или у него есть проблемы с просроченными платежами или другими обязательствами. Может также быть ситуация, когда в заявке были указаны будущие траты на ремонт, а средства были потрачены на другие цели.

- Следующая причина отказа состоит в том, что доходы получаемые человеком маленькие. У каждого банка есть специальная программа, которая проводит расчеты исходя из суммы затребованного кредита, доходов, процентов и других платежей. Если она рассчитает, что на выплату кредита у человека или совокупного дохода семьи будет более 50%, то скорей всего займ будет не выдан. Исключением является ситуация перекредитования.

- Следующая причина может состоять в том, что заемщик не зарегистрирован по месту нахождения отделения, или вообще проживает без прописки. В таком случае при не возврате средств сотрудникам службы безопасности банка будет проблематично его разыскать, поэтому никто рисковать не будет.

Последняя причина состоит в том, что человек собрал не правильный пакет документов, или не смог грамотно оформить заявку. Такие отказы случаются все чаще, поэтому к сбору и оформлению документов нужно относиться внимательно.

Потребительские кредиты в Сбербанке в 2019 году

Потребительское кредитование по-прежнему самое популярное направление банковской деятельности. Причин обращения граждан за получением оплатной ссуды достаточно много. При этом условия потребительского финансирования Сбербанка подходят далеко не всем заемщикам. Сегодня практикуется два варианта финансирования. Первый это выдача займа без поручительства. Второй соответственно предусматривает наличие поручителя. Подобная разница сказывается на выдаваемой банком сумме займа.

В числе преимуществ потребительского кредитования Сбербанка можно отметить невысокий процент по сравнению с аналогичными финансовыми учреждениями. Кроме того, удобная дифференцированная схема погашения кредита, которая в итоге обходится заемщику значительно дешевле, чем аннуитетная модель.

Отдельным бонусом для клиентов банка служит возможность досрочного погашения кредита, что на самом деле есть далеко не в каждом банке. И завершающим штрихом можно назвать отсутствие скрытых комиссий. Если быть до конца честными, то, конечно, есть и определенные недостатки в этом банковском сегменте.

Отдельным бонусом для клиентов банка служит возможность досрочного погашения кредита, что на самом деле есть далеко не в каждом банке. И завершающим штрихом можно назвать отсутствие скрытых комиссий. Если быть до конца честными, то, конечно, есть и определенные недостатки в этом банковском сегменте.

При выдаче займа учитываются исключительно официальные доходы заемщика, банк требует солидный пакет документов, необходимость обеспечения кредита поручителем. Стоит ли брать кредит в 2019 году решать только заемщику.

Почему Сбер

Почему Сбербанк и именно ипотека в Сбербанке так привлекают заемщиков:

- Сбербанк – это структура, которая преодолела все кризисные явления, является организацией государственной.

- В связи с тем, что банк поддерживается государством, у него есть возможность участвовать во всех государственных и льготных программах, а также устанавливать процентные ставки на объекты недвижимости гораздо ниже. Например, народная ипотека Сбербанка для жителей Краснодарского края и Ростовской области, внедренная в 2011 году – 6% по ипотеке на срок до 10 лет.

- Отсутствуют скрытые комиссии за любые операции по обслуживанию и оформлению кредита.

- Для первоначального рассмотрения заявки будущего заемщика основные требования – предоставить паспорт и документы, которые подтвердят стаж работы и доход. Если заемщику начисляется заработная плата на банковский счет или карту в Сбере, свой доход он может не подтверждать.

- Все требования для заключения ипотечного договора прозрачны.

- Разрешается полностью или частично выплатить ипотеку уже с первого месяца выдачи кредита. Досрочное погашение возможно без похода в банк в Сбербанк-онлайн.

- Даже в самом далеком населенном пункте или любом городском районе есть отделение Сбербанка, куда можно обратиться за консультацией по ипотеке, круглосуточно работает телефонная горячая линия. Равно как и банковских терминалов и специальных возможностей как быстрее внести платеж по кредиту в Сбере достаточно много.

- Банк выдает средства не только на ипотечный кредит в Сбербанке гражданам, но и для застройщиков. Поэтому, чтобы вернуть свои средства быстрее, банку не просто выгодно выдавать ипотеку, но и необходимо.

- Если в связи с декретным отпуском, длительной болезнью или потерей работы гражданин не сможет оплачивать кредит, могут быть оформлены кредитные каникулы в Сбербанке (полная или частичная отсрочка).

- Банк принимает к учету неофициальный доход (справка по форме банка не предоставляется), что позволит даже с маленькой зарплатой получить достаточную сумму для реализации своих планов по покупке недвижимости.

- У банка есть электронная регистрация сделки в юстиции, которая позволяет не только снизить процент по ипотеке, но и ускорить сам процесс сделки.

- Ипотека в другом городе оформляется достаточно просто. Филиальная сеть огромная. Сбербанк предоставляет возможность выбрать офис проведения сделки перед подачей заявки через партнеров банка.

- Для заемщиков получающих зарплату в Сбербанке, происходит уменьшение процентной ставки. Банк дает скидку на проценты от 0,5 до 1% от базовой.

- Развод и раздел имущества, приобретенного в ипотеку, стандартизирован. Если у заемщиков произошел развод, то сначала нужно получить решение мирового суда о разделе имущества и определить, кто будет собственником недвижимости и платить ипотеку, а кто нет. Далее нужно собрать пакет документов, как для подачи заявки и подтвердить платежеспособность того лица, кто произвел развод и оставил за собой право на квартиру и обязанность платить ипотеку. Если платежеспособности этого супруга достаточно, то банк пойдет на встречу и произведет раздел ипотеки. По-другому избавиться от ипотеки без последствий не получится.

- Сбербанк выдает ипотеку даже неработающим пенсионерам на срок до 75 лет на момент окончания займа.

Отделение на просп. Космонавтов, 76

Подача заявки

Выбрав понравившуюся программу, нужно подать заявку на получение средств. Сделать это можно в банке или через сайт

Причем важно иметь регистрацию постоянного места жительства именно в том городе, где подаете заявку.

Сроки рассмотрения – до 2 рабочих дней. То есть, подавая ее в пятницу, ответ можно ждать до вторника, поэтому обращаться лучше в середине недели. В случае одобрения заявки, на счет открытый в банке перечисляется запрашиваемая сумма. Размер займа делится на равные части и выплачивается ежемесячно.

Стоит ли брать кредит в 2019 году

Изначально нужно изучить плюсы банковского финансирования и возможные опасности, что с этим связаны. Многие молодые семьи волнует вопрос, будет ли возможно взять молодежный кредит на квартиру? Текущий год все-таки может отличаться от предыдущего в отношении молодежной ипотеки.

Изначально федеральная программа по оказанию помощи молодым семьям была рассчитана до 2010 года, но, немного позже она была продлена. К тому же следует разделить такие понятия, как государственная программа «молодая семья», молодая семья от Сбербанка и материнский капитал.

Государственная программа была нацелена на оказание помощи вновь созданным семьям в отношении получения государственного субсидирования, а ее применение выражалось в разных формах, включая погашение части ипотечного долга или первого взноса в жилищном кооперативе.

Государственная программа была нацелена на оказание помощи вновь созданным семьям в отношении получения государственного субсидирования, а ее применение выражалось в разных формах, включая погашение части ипотечного долга или первого взноса в жилищном кооперативе.

В отношении ипотеки для молодой семьи от Сбербанка, нужно отметить, что подобные кредиты выдаются до достижения одним из супругов 35 лет, а также программа рассчитана на неполные семьи.

Особенностью такого вида финансирования является обязательное страхование недвижимости, а также возможность привлекать родственников в качестве созаемщиков, с целью увеличения совокупного дохода семьи. Однако выдача кредита невозможна без поручителей со стороны заемщика.

Советы

Наиболее выгодные условия имеют владельцы зарплатных карт и пенсий Сбербанка. Поэтому если у вас такая есть – отлично. А если нет, стоит задуматься – быть может, выгоднее взять кредит в том банке, на карту которого получаете заработную плату, либо же, наоборот, попросить работодателя выплачивать её на карту Сбербанка. Благо, во многих организациях предоставляют выбор. А брать кредит уже после этого. Всё-таки даже 1% годовых при взятии большого кредита будет серьёзной экономией. Если вы пенсионер, то у вас есть возможность в любой момент перевести пенсию на счёт в Сбербанке и получать выплаты через его карту, а значит, получить эту скидку.

Плюс к этому, если вы получаете заработную плату или пенсию на счёт в Сбербанке, то там и так знают, каков уровень ваших доходов, и справка о них не нужна. Разве что в случае, если вы имеете ещё один источник доходов, и намерены задействовать для получения займа и его.

Таким образом, чтобы взять займ по базовой ставке (к примеру, 12,9% для потребительского кредита с обеспечением) нужно выполнить три условия: владеть зарплатной картой Сбербанка, согласиться на страхование, взять кредит на срок, не превышающий два года.

У потребительских кредитов есть вполне чётко очерченные границы наибольшей эффективности. Если нужна большая сумма (в миллион или больше), куда выгоднее брать целевые кредиты. Если деньги вам нужны для какой-то из целей, кредиты на которые выдаются, лучше обратиться именно к ним. Если же, напротив, нужен кредит на небольшую сумму (до тридцати тысяч рублей), и вы являетесь клиентом Сбербанка, лучше прибегнуть к кредитной карте, ведь она позволяет взять небольшую сумму взаймы без переплаты.

УБРиР Уральский Банк кредитная карта Екатеринбург

личный кабинет от УБРиР Уральского Банка Екатеринбург

На официальном сайте на 1-е декабря 2020 года для организации необходимы следующие вакансии. Просим Вас оставить отзыв о работе в компании.

Выберите свой город

Абакан

Азов

Аксай

Анапа

Ангарск

Арзамас

Армавир

Архангельск

Асбест

Астрахань

Ачинск

Балаково

Барнаул

Белгород

Белебей

Белово

Белорецк

Березовский

Бийск

Борисоглебск

Братск

Брянск

Бузулук

Великие Луки

Великий Новгород

Верхняя Пышма

Верхотурье

Владивосток

Владикавказ

Владимир

Волгоград

Волжский

Вологда

Волхов

Воронеж

Воскресенск

Воткинск

Геленджик

Городец

Горячий Ключ

Грязи

Дзержинск

Димитровград

Дубна

Екатеринбург

Елец

Еманжелинск

Заводоуковск

Златоуст

Иваново

Ивдель

Ижевск

Иркутск

Ишимбай

Йошкар-Ола

Казань

Калининград

Калуга

Каменск-Уральский

Каменск-Шахтинский

Камышин

Камышлов

Канаш

Карабаш

Карпинск

Катайск

Качканар

Кемерово

Киров

Кировград

Кирово-Чепецк

Копейск

Кострома

Краснодар

Краснокамск

Краснотурьинск

Красноярск

Кувандык

Кунгур

Курган

Курск

Кушва

Кызыл

Кыштым

Лангепас

Липецк

Лобня

Магнитогорск

Майкоп

Мегион

Медногорск

Миасс

Михайловка

Москва

Мурманск

Муром

Набережные Челны

Нальчик

Невинномысск

Невьянск

Нефтекамск

Нефтеюганск

Нижневартовск

Нижнекамск

Нижний Новгород

Нижний Тагил

Нижняя Тура

Новая Адыгея

Новоалтайск

Новокузнецк

Новосибирск

Новотроицк

Новоуральск

Новочебоксарск

Ноябрьск

Обнинск

Озёрск

Октябрьский

Омск

Орёл

Оренбург

Орск

Павлово

Пенза

Первоуральск

Пермь

Петрозаводск

Псков

Пятигорск

Ревда

Ростов-на-Дону

Рубцовск

Рязань

Салават

Самара

Санкт-Петербург

Саранск

Сарапул

Саратов

Северодвинск

Серов

Сибай

Слободской

Смоленск

Снежинск

Сочи

Среднеуральск

Ставрополь

Старый Оскол

Стерлитамак

Сургут

Сухой Лог

Сызрань

Сыктывкар

Тавда

Таганрог

Тамбов

Тихвин

Тихорецк

Тольятти

Томск

Тула

Тюмень

Улан-Удэ

Ульяновск

Уссурийск

Уфа

Хабаровск

Ханты-Мансийск

Чебоксары

Челябинск

Череповец

Чита

Шахты

Элиста

Энгельс

Южноуральск

Якутск

Ярославль

Банк «Ренессанс Кредит» предложил новые категории для получения повышенных бонусов

Банк «Ренессанс Кредит» дополнил категории для расчета повышенных бонусных баллов клиентам — участникам бонусной программы «Простые радости».

Держателям карт «Ренессанс Кредит» до 31-го декабря 2020-го года доступна функция выбора в мобильном приложении до 2-х категорий для начисления повышенных бонусов:

- «Бытовая техника» — 3% бонусами от суммы операции;

- «Шиномонтаж и автоуслуги» — 4% бонусами от суммы операции;

- «Спорттовары» — 5% бонусами от суммы операции;

- «Развлечения» — 6% бонусами от суммы операции.

По операциям за остальные покупки банк начисляет 1% от размера операции.

В течение месяца может быть начислено до 1 500 бонусов.

Накопленными бонусами можно компенсировать ранее совершенные покупки по курсу 1 бонус равен 1 рублю (если баланс бонусногосчета от 500 бонусов) или потратить их на оплату коммунальных услуг и мобильной связи по курсу 2 бонуса = 1 рублю (без ограничений по числу бонусов).

Пойдет ли Сбербанк навстречу заемщику в сложной ситуации

Нередко одной из причин выбора того или иного банка для кредитования становится лояльное отношение к финансовым затруднениям клиента, наличие возможности без дополнительных усилий оформить отсрочку по выплате очередного платежа по кредиту. В этом вопросе клиентам Сбербанка не так повезло, как, скажем, клиентам Промсвязьбанка, где услуга «Кредитные каникулы» доступна каждому клиенту, а чтобы воспользоваться ей, особого повода не надо. Но все же, при условии наличия у клиента «уважительной» причины, банк может пойти ему навстречу и предоставить возможность перенести выплату по кредиту.

Такая возможность доступна в форме реструктуризации кредитного долга. Для этого клиенту необходимо предъявить документы, подтверждающие, что сложная финансовая ситуация образовалась не по его вине, а в результате непредвиденных обстоятельств, и написать заявление на реструктуризацию. Самые частые причины — это внезапное увольнение или перевод на низкооплачиваемую должность, длительная госпитализация или инвалидность, развод и так далее. Если банк признает ваши затруднения обоснованными, то в течение определенного срока (в зависимости от причины и продолжительности финансовых затруднений) вам нужно будет выплачивать только проценты по кредиту, но не сумму основного долга.

Кроме этого, на регулярной основе в региональных подразделениях банка проводятся акции по условиям которых, заемщики, имеющие задолженность по кредиту в Сбербанке и начисленные штрафы, могут избежать необходимости эти штрафы выплачивать, если полностью выплатят сумму основного долга по кредиту. Также периодически проводятся акции Сбербанка по предоставлению отсрочки по выплатам кредитов для клиентов, имеющих финансовые затруднения, — кредитные каникулы. Правда, в качестве постоянной услуги кредитные каникулы в Сбербанке пока не реализуются.

Таким образом, распространенное мнение о непростой процедуре кредитования в Сбербанке не подтверждается результатами анализа отзывов о кредитах Сбербанка. Многие клиенты пользуются кредитами крупнейшего банка России регулярно и нередко обращаются за новым кредитом именно в этот банк. Причиной безусловного лидерства в области кредитования частных лиц являются преимущества кредитов Сбербанка перед подавляющим большинством кредитных программ других российских банков.

Полезные ссылки

Ипотека в 2021 году

Рассмотрим, стоит ли брать ипотеку в этом году. Скорее да, ведь ситуация на рынке сейчас довольно благоприятная для заключения подобных сделок. Власти страны в рамках национальных проектов избрали ипотеку одним из инструментов на который они очень рассчитывают. По планам правительства ставка по ипотеке должна упасть до 8% к 2024 году. В 2021 году она уже упала менее 9% и будет продолжать снижаться, если не произойдет ничего страшного.

Государство активно поддерживает ипотечных заемщиков стимулируя их специальными льготными ипотечными программами. В 2021 году существует несколько таких программ:

- Семейная ипотека – ипотека для семей, где родился второй ребенок после 1 января 2018 года. По данной программе можно приобрести жилье в новостройке у застройщика по ставке даже ниже 6% годовых.

- Ипотека под 2% для дальневосточников – жители Дальнего Востока имеют право приобрести жилье по льготной ставке всего 2 процента, но обязаны прописаться в нем на срок не менее 5 лет.

- Сельская ипотека – льготная программа для жителей сельских регионов. С её помощью можно приобрести жилье по ставке от 0,1 до 3% годовых.

Также есть меры поддержки для ипотечных заемщиков уже взявших кредит:

- Материнский капитал. В 2021 году он проиндексирован и составляет 466 617 рублей. Его можно направить на гашение ипотеки или первый взнос.

- 450 000 на гашение ипотеки за третьего ребенка. Если у вас родился третий и последующий ребенок после 1 января 2019 года, то вы имеете право на 450 000 рублей в гашение ипотеки. При этом нет разницы на вторичное она была жилье или на новостройку.

Не стоит забывать и про общее положение дел в стране, а именно

- Низкая инфляция.

- Курс валют достаточно стабилен.

- Цены на рынке жилья сейчас практически минимальны.

Отделение на ул. Володарского, 2

Действия при отказе в выдаче кредита

Если потенциальный заемщик столкнулся с тем, что в его заявке отказано, ему не нужно паниковать, а постараться воспользоваться таким алгоритмом действий:

- Постараться выяснить причину отказа. Если она вызвана маленькими доходами, или тем, что человек занесен в черный список кредитных историй, то ничего уже сделать не получится. Ее можно выяснить у менеджера, или написать письмо в бюро кредитных историй. Бывают ситуации, когда гражданин возвращает ранее взятые деньги, и его исключают из черного списка. Если отказ в связи с неправильным оформлением документов, то можно подать заявку снова.

- Подать запрос в бюро кредитных историй, и выяснить на каких основаниях там находятся данные лица. Бывают ситуации, когда человек потерял паспорт, и им воспользовались мошенники взявшие кредит. Если такая информация выяснится, то нужно убрать себя из черного списка путем подачи заявления, или решением суда.

Если данный алгоритм не помог, тогда лучше всего обратится в другой банк, или выждать определенный промежуток времени примерно год или пол — года и попробовать обратится снова за кредитом. Сбербанк России предоставляет кредиты населению под различные программы.

Отказы в выдаче займов чаще всего касаются лиц, которые внесены в черный список кредитных историй, либо имеют доход, который не позволит им выплачивать займ и проценты. Во всех остальных случаях получить ссуду в Сбербанке можно в самые кратчайшие сроки.

Стоит ли брать кредит в Сбербанке? Как досрочно погасить кредит через Сбербанк Онлайн:

Watch this video on YouTube

Watch this video on YouTube

19 мая 2018 Юлия Юрьевна

613

Специальные программы для отдельных видов граждан:

- Свой дом под ключ – спецпредложение для жителей Москвы, Московской области или Липецкой области. Данная категория граждан, имеющая во владении или долгосрочной аренде земельный участок, может претендовать на кредит для покупки быстровозводимого деревянного дома. Процент – от 10,9%, сумма – от 300 тысяч;

Для участников Реновации в Москве предусмотрена особый продукт для покупки готового жилья под сниженный процент – от 9,4%;

Если Вы относитесь к категории молодых семей и решили брать квартиру через Сбербанк, то обязательно прочитайте эту статью.

Также для оформления ипотеки можно воспользоваться материнским сертификатом, тогда ваша ставка составит от 9,1%;

Ипотека для военнослужащих — специальный продукт для участников НИС, которые могут получить до 2,502 млн рублей под фиксированную ставку в размере 9,5% годовых. Кредитоваться можно до того момента, как заемщику не исполнится 45 лет. Подробнее о таком предложении рассказано здесь;

Ипотека с государственной поддержкой. Доступна семьям, в которых после 1 января 2018 года родился второй или третий ребенок. Они могут оформить кредитование под сниженную льготную ставку от 6% годовых, сумма зависит от региона проживания, ПВ – от 20%, нужно обязательно оформить комплексное страхование.

Также хотим поделиться двумя полезными статьями о том, как взять ипотеку без первоначального взноса или без подтверждения дохода. Если вы уже оформляли ипотеку в Сбербанке, поделитесь отзывом о своих впечатлениях, о плюсах и минусах данного предложения.

Рубрика вопрос-ответ:

2019-07-22 23:27

ОлесяСозаемщиком может выступать мама? Доход з/п 18-20 тыс. на карту Сбера и пенсия 13 тыс., возраст 57 лет. Если да, то доля в ипотечной квартире ей тоже должна быть выделена, как созаемщику?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамОлеся, созаемщиком может быть кто угодно, но учтите, что максимальный возраст для созаемщика — до 60-ти лет, т. е. на весь срок действия договора она также не подходит

2016-10-21 21:33

ОлесяЗдравствуйте! Мне и мужу по 32 года, есть 2 ребенка. Стоимость квартиры 1 650 000 млн.р., есть на первоначальный взнос наличные 370 тыс., и мат. сертификат 450 тыс., т. е. сумма займа нужна 830 тыс рублей. Одобрят ли нам данную сумму на 15 лет? З/п у супруга официально 9000(+ неофициальная 25000), у меня 15000. Кредитные истории положительные.Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамОлеся, к сожалению, нет, ваши официальные доход слишком малы, а неофициальные не учитываются. Вам необходимо найти созаемщика, можно 2-ух, главное чтобы ваш общий доход составлял не менее 50-60 тыс рублей в совокупности

2019-07-19 09:57

оксанаЗдравствуйте! Хотела бы узнать, смогу ли я получить ипотечный кредит в размере 1000000 с з/п 30000 на срок 15 лет? Мне 38 лет, есть ребенок.Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамОксана, расчет ипотеки ведется только в отделении Сбербанка, мы вам ничего точно сказать не можем. Многое зависит от вашего первоначального взноса

2016-11-17 00:06

ЮлияЗдравствуйте! Я с Украины. Получила паспорт российский. Прописка временная на год. Работаем официально. Каковы шансы получить одобрение? И что для этого нужно? Спасибо!Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамЮлия, с временной регистрацией вам смогут и кредит одобрить со сроком возврата не более года, соответственно на большую сумму рассчитывать не приходится

2016-11-07 17:23

Клочко Ирина ВикторовнаДобрый день! Мой сын Клочко Константин оформил кредит на покупку квартиры в феврале 2014 года. В октябре 2016 году ему была присвоена 1-ая группа инвалидности. Пенсия 8 т. р. По ипотеке осталось выплачивать 485 т. р. Может ли сбербанк списать эту сумму в связи с такими обстоятельствами?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамИрина, банки никогда не списывают задолженность, даже если оформлена инвалидность. Единственный вариант — это обращаться в суд для признания вашего сына банкротом, инструкция дана здесь https://kreditq.ru/kak-obyavit-sebya-bankrotom-po-kreditam/

|

До 3 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 11.9 %До 5 лет |

Минусы жилищного кредита

Несмотря на ряд плюсов, есть и минусы, ипотеку в Сбербанке нельзя назвать идеальной по нескольким причинам:

- Жесткие требования к заемщикам. Процент отказа в банке достаточно большой (о причинах отказа и о том, что делать при его получении, вы узнаете здесь). Основные причины отклонения заявок – низкий уровень дохода (учитываются преимущественно официальные заработки клиента), плохая кредитная история, неугодный банку род деятельности заемщика (например, ИП).

- Отсутствие прозрачности предоставляемой информации. За рекламными лозунгами о низких ставках нередко скрываются неучтенные дополнительные платежи, которые включаются в стоимость кредита. Например, страховка.

- Навязывание страховки. При оформлении ипотеки клиент не обязан страховать жизнь и здоровье. Однако настойчивые сотрудники нередко уговаривают застраховать себя под предлогом возможного отказа выдачи средств. Это, в свою очередь, повышает сумму кредита.

- Процесс рассмотрения заявки и процедура оформления могут затянуться. Если на сайте Сбербанка указан максимальный срок рассмотрения 5 дней, то это совсем не означает, что он будет соблюден. В зависимости от загруженности работы сотрудников и информации, предоставленной клиентом в анкете, срок может растянуться до нескольких недель. Подробнее о сроке рассмотрения заявки можно узнать тут.

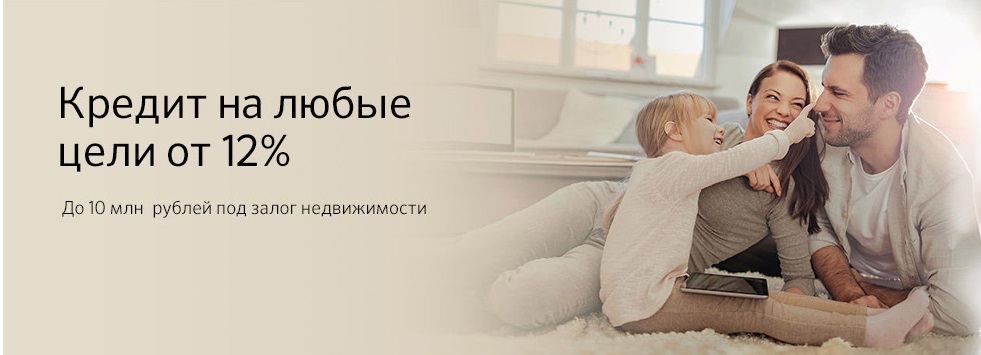

От чего зависит сумма кредита?

Банк выставляет минимальные и максимальные границы для кредитования. Минимум начинается от 30 т.р., а максимум – до 5 млн.р.

Для каждого заемщика рассчитывается индивидуальная максимальная сумма кредита, которую банк готов ему выдать. Есть критерии, по которым банк ведет расчет максимально-возможной суммы для кредитования. Сумма зависит от:

- Размера дохода. Это является основополагающим критерием. Исходя из дохода банк будет рассчитывать максимальную сумму кредита. Чем выше доход – тем больше одобренная сумма. Если заемщик получает 20 т.р. в месяц, то явно миллион ему не одобрят, а вот если доход от 150-200 т.р., то можно рассчитывать и на максимальный лимит.

- Кредитная нагрузка. Это также важный критерий расчета лимита. Если заемщик получает солидный доход, но уже бОльшая часть дохода идет на погашение действующих долгов, то банк вряд ли будет кредитовать такого заемщика. Сведения о действующих кредитах банк получает из БКИ. Кредитную нагрузку рассчитывают с помощью ПДН (показателя долговой нагрузки). Этот показатель введен ЦБ с 2019г. на обязательной основе.

- Наличие иждивенцев. Чаще всего это бывают дети, нетрудоспособные члены семьи, которые живут за счет заемщика. Иждивенцы уменьшают базу доходов заемщика.

Основные требования к заемщикам в банке

За почти 25-летнюю историю условия выдачи кредитов на приобретение жилья значительно смягчились. Сбербанк не требует от заемщиков подтверждения статуса нуждающегося в улучшении жилищных условий, кроме подающих заявки на участие в программах федерального уровня.

Общими правилами установлено, что заемщик должен:

- быть гражданином РФ старше 21 года — возрастные ограничения по возрастному порогу определяются условиями конкретных программ;

- иметь общий трудовой стаж не менее 1 года и не менее 6 месяцев на текущем месте работы;

- иметь хорошую кредитную историю;

- предоставить справки о доходах — некоторыми программами допускается оформление кредита по 2 документам без подтверждения доходов.

Возможно привлечение не более 3 созаемщиков. Требования мягче для держателей зарплатных карт Сбербанк.

Отзыв от Сергея

Не верил, что такое серьезное учреждение как Сбербанк может выдать кредит на покупку жилья по двум документам, хотя часто видел рекламу. Обратился к менеджеру за консультацией просто чтобы скоротать время в очереди. Очередь я пропустил.

Оказывается, если есть 50% от стоимости покупаемой квартиры, то недостающую сумму можно получить, предоставив паспорт, любой другой документ (я показал военный билет) и реквизиты места работы — ИНН. Единственный недостаток, это чуть завышенная процентная ставка — на 0,5%. Но остается возможность досрочного погашения без штрафов, что мне как раз и нужно было.

Короче, если на новую квартиру не хватает немного, то это хороший вариант. Знакомые оформляли как-то почти одновременно продажу квартиры и заем недостающей суммы для покупки дома. Нюансы не уточнял, но знаю, что очень довольны работой сбербанковских сотрудников.

Отзыв от Натальи

Решили использовать материнский капитал. Сама в декретном отпуске, у мужа ИП с минимальными официальными доходами. Прошло! Даже не верится. У нас было всего 45% от нужной суммы. Но практически сразу после покупки квартиры мы погасили большую часть долга материнским капиталом. Побегать немного все равно пришлось, но зато у нас теперь шикарная 3-х комнатная квартира вместо «хрущевской двушки».

Как заработать на ипотеке

С помощью ипотечного кредита можно не только приобрести жилье, но и заработать на этом.

Способ 1

Если у вас есть основная квартира для проживания, то имея сумму первоначального взноса, можно взять в банке квартиру в ипотеку, а затем сдавать ее в аренду.

Главное, чтобы сумма, которую будут платить съемщики жилья, была равна или превышала размер ежемесячного платежа по кредиту. Таким образом, все расходы по кредитному договору будут покрываться благодаря аренде, а в итоге вы станете собственником жилья, за которое фактически платили другие. Если размер арендной платы еще и превышает платежи по кредиту, то помимо самой квартиры вы также получите и дополнительный доход.

Способ 2

Имея солидный размер ежемесячного дохода, можно оформить в ипотеку квартиру в новом строящемся доме. В этом случае ее цена будет на порядок ниже рыночной, по сравнению с тем, когда дом достроится.

При этом ипотеку стоит оформлять на небольшой срок, чтобы как можно быстрее расплатиться по кредиту, и переплата была минимальной. Спустя время, когда кредит будет погашен, а дом сдан под жилье, эту квартиру можно будет продать по гораздо более высокой цене, чем она была приобретена с учетом кредитных расходов.