Кредитная карта сбербанк на 50 дней без процентов

Содержание:

- Main menu

- Характеристика кредитных карт от Сбербанка России

- Банковские карты

- Преимущества и недостатки льготного пластика на 50 дней от Сбербанка

- Как получить

- Характеристики кредитных карт Сбербанка

- Как пользоваться кредитной картой Сбербанка: основные правила

- Как работает кредитная карта сбербанка на 50 дней

- Порядок оформления

- Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

- Достоинства и недостатки

- Общие требования к заемщикам

- Как взять деньги под залог доли в квартире

- Обзор кредитных карт Сбербанка

- Как снимать и переводить деньги

- Лучшие кредитные карты 2020 со льготным периодом

- Выберите кредитную карту

- Предложения от других банков

- Условия пользования

- Статьи о кредитах

Характеристика кредитных карт от Сбербанка России

Характеристики кредитных карт Сбербанка

Классическая кредитная карта Visa или MasterCard

Кредитные карты Visa и MasterCard от Сбербанка

Эта кредитка является самой популярной среди клиентов Сбербанка. Ее основные характеристики:

- Максимальный лимит – 300 тысяч рублей.

- Льготный период – 50 дней (распространяется только на безналичные операции).

- Процентная ставка 27,9% годовых.

- За первый год пользования картой плата не взимается. Со второго года она составляет – 750 рублей.

- Комиссия за снятие наличных в банкомате – 3%, но не менее 390 рублей.

Держатели кредитных карт подключаются к бонусной программе «Спасибо». За безналичные расчету клиенту начисляются баллы, которые он может потом использовать для оплаты покупок в магазинах-партнерах.

Для получения кредитки достаточно предоставить только гражданский паспорт. Воспользоваться данным предложением Сбербанка могут клиенты, которые соответствуют следующим критериям:

- возраст от 21 до 65 лет;

- отсутствие испорченной кредитной истории;

- трудовой стаж на последнем месте работы – 6 месяцев, а общий – от года.

Премиальные карты Visa Signature и MasterCard World Black Edition

Премиальные карты Сбербанка

Это предложение для ВИП-клиентов банка с высоким доходом. Максимальный лимит по карте составляет 600 тысяч рублей. Выпускается она бесплатно. Но уже с первого взимается плата за обслуживание счета в размере 4900 рублей. Льготный период – 50 дней. Процентная ставка составляет 25,9% годовых. См. также: кредитные карты с лимитом до 2 млн рублей.

Премиальные карты от Сбербанка – это большие скидки от компаний-партнеров:

- бесплатный роуминг с МТС и Билайн;

- скидки до 12% при бронировании отелей

- 20% на трансферы в аэропорт;

- До 35% скидки на аренду автомобилей;

- Бесплатная упаковка багажа.

Кобрендовые карты «Аэрофлот»

На выбор клиента карта может быть классической или золотой. В первом случае начисляется 500 приветственных милей, а во втором – 1000 милей. Заемщику открывается отдельный бонусный счет. За каждые потраченные 60 рублей с золотой карты клиент получает 1,5 балла, по классической – 1 балл. Накопленные бонусы клиент может обменять на билеты в компании «Аэрофлот», повысить класс обслуживания, оплачивать товары и услуги в компаниях-партнерах.

По картам «Аэрофлот» процентная ставка составляет 27,9% годовых. Максимальный кредитные лимит – 300 тысяч рублей. Льготный период – 50 дней.

Кредитные карты мгновенного выпуска

Кредитные карты мгновенного выпуска

Клиенты, у которых нет времени ждать выпуска именной карты, могут получить кредитку мгновенного выпуска. Оформить ее можно в день подачи заявки. Для этого необходимо:

- Обратиться в отделение Сбербанка и предоставить свой гражданский паспорт.

- Заполнить анкету, в которой подробно указать персональные данные, сведения о работодателе, свои доходы, расходы и кредитную историю.

- Банк проверяет информацию и принимает решение по заявке.

- Если ответ положительный, то после подписания договора, клиент получает кредитку.

Кредитные карты для «своих» клиентов

Сбербанк своим постоянным клиентам (вкладчики, заемщики с положительной кредитной историей, владельцы зарплатных карт) делает персональное предложение по кредитованию. В рамках данной программы можно получить кредитную карту на льготных условиях:

- кредитный лимит до 600 тысяч рублей;

- отсутствие комиссии за обслуживание счета;

- процентная ставка от 23,9% годовых.

О наличие персонального предложения клиент может узнать из смс-рассылки, в Сбербанке Онлайн или лично обратившись в отделение Сбербанка.

Преимущества и недостатки кредитных карт Сбербанка

Преимущества и недостатки кредиток Сбербанка

Оформить кредитную карту можно практически в каждом банке. У клиента есть большой выбор, поэтому спешить с принятием решения не стоит.

Нужно обратить внимание на преимущества кредиток от Сбербанка:

- высокий кредитный лимит;

- не требуется документальное подтверждение доходов;

- бонусная программа «Спасибо»;

- бесплатное смс-информирование;

- отлично развитая сеть отделений и банкоматов;

- льготные условия кредитования для постоянных клиентов.

Также необходимо учитывать и недостатки этого продукта. Во-первых, льготный период распространяется только на безналичные операции. Во-вторых, не предусмотрен выпуск дополнительных карт. В-третьих, даже за снятие собственных средств со счета взимается высокая комиссия.

Банковские карты

сайт для девушек koketka.byКалендарь беременности

Дебетовая Классическая карта «МИР»

Выпуск и обслуживание карты

Выпуск карты и обслуживание карты*

Бесплатно

* При выполнении любого из условий в течение календарного месяца: — зачисление пенсии, пособия и/или зачисление зарплаты; — любое зачисление от 1000 рублей в месяц; — остаток на счете не менее 1000 рублей.

Условия использования карты

Зачисления доступные на карту

Пополнение карты

Снятие наличных денежных средств в банкоматах АО «Севастопольский Морской банк» и оплата в магазинах

Снятие наличных денежных средств в банкоматах сторонних банков

Без ограниченийОт зарплаты и пенсий до личных средств и кредитов

Бесплатно

Бесплатно

1 % от суммы, минимум 100 руб.

Как получить карту?

1 шаг

2 шаг

Обратитесь в любое отделение АО «Севастопольский Морской банк» с необходимыми документами для открытия карты

Получите карту за 20 минут

Дополнительные услуги

Услуга «sms-информирование»

Интернет-банкинг

MirAccept

Комиссия взимается, начиная со второго месяца в размере 50 рублей ежемесячно

Бесплатное подключение.

Бесплатное подключение.Защита операций в сети Интернет с использованием реквизитов карты

Особенности карты

Тип банковской карты

Типовые операции

Принимается к обслуживанию в ряде стран за пределами РФ

Участие в акциях для держателей карт МИР

Участие в программе лояльности для держателей карт МИР

Карта с чипом и магнитной полосой

•Снятие наличных•Оплата в магазинах•Оплата в интернете •Использование личного кабинета «Интернет-банкинг» и или мобильного приложения АО «Севастопольский Морской банк»

Республика Армения, Абхазия и Южная Осетия, Белоруссия, Казахстан, Кыргызстан, Турция.

https://super.mironline.ru/

https://privetmir.ru/

Преимущества и недостатки льготного пластика на 50 дней от Сбербанка

Для наиболее четкого представления о действующей системе данного финансового продукта, потребуется рассмотреть существующие положительные и отрицательные моменты использования.

Преимущества пластика 50 дней без процентов от Сбербанка следующие:

- Появление шанса получения максимально допустимых 600 000 рублей. Для особенных клиентов лимит может составлять 3 000 000 рублей.

- Бесплатное подключение Мобильного банка, использование смс-уведомлений.

- Участие в бонусной системе Спасибо.

- Наличие повышенного уровня безопасности.

- Достаточно усредненные годовые проценты от 21,9%.

- Использование платежного инструмента возможно на территории других государств благодаря наличию международной платежной системы.

- Продолжительность беспроцентного использования составляет 50 дней.

Помимо преимуществ имеет смысл упомянуть существующие недостатки:

- Достаточно невыгодным представляется использовать наличные денежные средства со счета пластика. Последует оплата комиссионного сбора 3%.

- Отсутствие конкретных знаний относительно начисления процентов, о начале и окончании беспроцентного периода.

- Новым клиентам Сбербанка придется предоставлять информацию о постоянном доходе. Без подтверждения статуса платежеспособности получить финансовый продукт не представляется возможным.

- Максимально допустимый денежный лимит значительно ниже, чем у конкурентов.

- Внесение обязательного платежа обязательно производить после получения смс-уведомления. Есть опасность для вносящих деньги досрочно. Сумма может быть списана в счета основной задолженности.

- Наличие высокой стоимости обслуживания клиентов.

В целом можно отметить, что Сбербанк предлагает достаточно различные условия кредитования. Здесь не стоит говорить о наличии подводных камней. Скорее следует упомянуть низкий уровень финансовой грамотности жителей страны. Зачастую потенциальные клиенты не особенно внимательно вникают в действующие условия обслуживания у коммерческих компаний. Незнание правил не спасет клиента банка от возможных последствий. Поэтому следует достаточно внимательно относиться к условиям обслуживания у современных финансовых организаций.

Как получить

Необходимо тщательно ознакомиться с правилами оформления кредитки перед обращением в банковское отделение.

Условия получения

Список необходимых условий:

- Российское гражданство;

- Достижение совершеннолетнего возраста;

- Постоянная прописка;

- Официальное трудоустройство, опыт работы не меньше одного года;

- Подтверждение платежеспособности;

- Отсутствие плохой кредитной истории, судимости;

Банковские требования ничем не отличаются от других организаций.

Как оформить физическим лицам

Заявку на оформление можно подать через личный кабинет или банковское отделение. Через интернет-сайт предоставляется возможность оформления только классических Визы и Мастеркард.

Кредитки имеют возможность оформлять лица, достигшие 21-го года. Как правило, в 21 год многие молодые люди уже имеют работу и способны выплачивать кредитные задолженности.

Кредитка оформляется людям не старше 65 лет.

Существует возможность получить карточку человеку, не имеющему официальное подтверждение рабочего места.

Оформление на льготных условиях

Руководство банка настроено поддерживать длительные комфортные отношения с клиентами, которые доказали собственную платежеспособность.

Льготные условия:

- Держатели заработных плат;

- Владельцы банковских счетов;

- Держатели пенсионных отчислений;

- Обладателем хорошей кредитной истории;

Перечисленные варианты клиентов смело претендуют на льготные условия оформления.

Предодобренное предложение

Банковское руководство может быстро узнать о финансовом состоянии конкретного пользователя. Узнав заранее положение дела, банк может сразу одобрить кредитку. Вышеперечисленные варианты клиентов часто получают персональные предложения. Банк инициирует выдавать кредитные суммы добросовестным людям. Обработав данные о получаемых доходах, банк устанавливает лимит самостоятельно.

Пользователь получает предложение посредством смс-сообщения.

Сколько времени занимает оформление

При учете правильно оформленной заявке и предоставлении полного пакета необходимой документации, обработка данных занимает 2-3 дня.

Кредитка выдается в течение двух недель. Дополнительные пять дней требуются для доставки кредитки в отделение банка.

Как узнать готова ли карта

Банковское руководство извещает клиента об изготовлении кредитки через смс-сообщение. Сообщение содержит информацию об адресе отделения, откуда забрать карточку. При задержке необходимо узнать подробную информацию у оператора службы технической поддержки.

Кредитками пользуется практически 70% населения. Подобные цифры доказывают несомненное преимущество пластика. Пользоваться кредитками удобно, выгодно и комфортно. Банк России надежно финансирует собственных клиентов.

При четком соблюдении правил, предъявляемых банком, можно пользоваться заемными денежными средствами, не оплачивая процентную ставку.

Характеристики кредитных карт Сбербанка

Золотая карта MasterCard Gold и Visa Gold:

- стоимость обслуживания — бесплатно;

- процентная ставка массового предложения — от 23,9% до 27,9%;;

- кредитный лимит — от 300 000 до 600 000 рублей.

Премиальная карта Visa Signature и World MasterCard Black Edition:

- стоимость обслуживания — 2 450 рублей в год;

- процентная ставка массового предложения — от 21,9 до 25,9%;

- кредитный лимит — от 300 000 до 3 000 000 рублей.

Классическая карта Visa и MasterCard:

- стоимость обслуживания — бесплатно;

- процентная ставка массового предложения — от 23,9% до 27,9%;

- кредитный лимит — от 300 000 до 600 000 рублей.

Классическая карта «Аэрофлот»:

- стоимость обслуживания — 900 рублей в год;

- процентная ставка массового предложения — от 23,9% до 27,9%;

- кредитный лимит — от 300 000 до 600 000 рублей.

Золотая карта «Аэрофлот»:

- стоимость обслуживания 3 500 рублей в год;

- процентная ставка массового предложения — от 23,9% до 27,9%;

- кредитный лимит — от 300 000 до 600 000 рублей.

Карта «Аэрофлот» Signature:

- стоимость обслуживания — 12 000 рублей в год;

- процентная ставка массового предложения — 21,9% годовых;

- кредитный лимит — 300 000 – 3 000 000 рублей.

Классическая карта «Подари жизнь»:

- стоимость обслуживания — 900 рублей в год;

- процентная ставка массового предложения — от 23,9% до 27,9% в год;

- кредитный лимит — от 300 000 до 600 000 рублей.

Золотая карта «Подари жизнь»:

- стоимость обслуживания — 3 500 рублей в год;

- процентная ставка массового предложения — от 23,9% до 27,9% в год;

- кредитный лимит — от 300 000 до 600 000 рублей.

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает пластики разными по уровню и с различными опциями, использованием бонусов (мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его, разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание на размер процентов, льготного периода, установленные ограничения и имеющиеся бонусы

Перед активацией пластика банковские сотрудники рекомендуют еще раз проверить на его лицевой стороне корректность написания фамилии и имени, а затем расписаться в специальном поле. Активация кредитки проводится в автоматическом режиме.

Перед первой платежной операцией нужно воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее успешного использования. Зачисление средств на счет можно осуществить несколькими способами:

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Как работает кредитная карта сбербанка на 50 дней

Основное правило использования карты — возможность совершения траты денег с момента получения пластика. Покупать необходимые товары получится в магазинах или интернет-площадках. Наличие разрешения на снятие денежных средств является также мотивирующим фактором для использования карты. Использование льготного периода возможно только при проведении безналичной оплаты за товар или услугу.

Какая сумма кредитного лимита

Существующие кредитки Сбербанка предполагают наличие различного лимита денежных средств на счету. Определить заранее сколько денег одобрят не представляется возможным. Самый большой размер кредитного лимита для классических или золотых карт — 600 тысяч рублей. Премиальные карты предполагают наличие иного максимума — 3 миллиона рублей. Использование карты без допущения просрочек позволит позднее подать заявление на увеличение кредитного лимита. Случаются ситуации, когда банковская организация самостоятельно выдвигает предложение об увеличении максимума на счету.

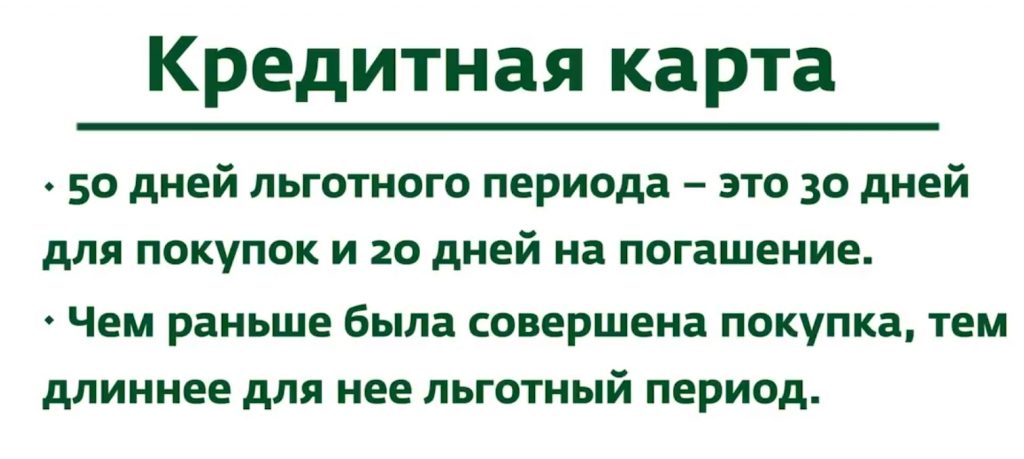

Как рассчитать льготный период

Не всегда необходимо напрягаться для понимания срока отсчета беспроцентного периода использования пластика. Старайтесь использовать современные возможности для получения максимально допустимой информации о продукте. Личный кабинет пользователя программы, мобильное приложение помогут получить все интересующие сведения. Первая покупка является однозначной точкой для расчета льготного периода. Далее попробуйте отсчитать 50 календарных дней для понимания срока окончания грейс-периода.

Порядок оформления

Оформлять кредитку с 2020 года стало проще. Всем своим клиентам с незапятнанной кредитной историей (получающим заработную плату или оформившим дебетовую карту) Сбербанк приготовил сюрприз – кредитную карточку. В этом случае достаточно зайти в интернет и посмотреть в личном кабинете есть ли такая кредитка. Если да, то достаточно зайти в отделение банка и после предъявления паспорта подписать кредитный договор, а затем получить на руки карточку – она уже готова.

Если карта не оформлена, то порядок действий простой: зайти в ЛК сервиса Сбербанк Онлайн и подать заявку. После получения СМС на свой сотовый, собрать документы, пойти в ближайший офис банка оформлять договор займа у менеджера кредитного отдела.

Можно оформить именную карточку, но тогда придется ждать 5-15 дней – ее необходимо заказывать, или же, карточку мгновенной выдачи Visa или MasterCard Momentum у которой на лицевой стороне нет персональных данных владельца. Правда здесь есть одно «но». Клиент не может выбирать. Какую кредитку выдавать в каждой конкретной ситуации, решает банк. Будущий дебитор может только высказать свое пожелание. Выдача неименных карт производится в течение 15 минут.

Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

Погашение существующей задолженности в конце грейс-периода не всегда выступает наиболее вероятным исходом. При отсутствии возможности погашения задолженности по окончании 50 дней, потребуется позаботиться об оплате обязательного минимального долга. В досрочном порядке человек получит смс-уведомление с суммой, обязательной для внесения. Следует быть готовым к начислению процентов на оставшуюся задолженность после 50-дневного промежутка времени. Пропуск обязательного минимального платежа повлечет за собой начисление процентов или штрафов. Дополнительной мерой наказания выступает попадание в список должников Бюро Кредитных Историй.

Достоинства и недостатки

Достоинства:

- При правильном использовании льготного периода, клиенту не нужно переплачивать за начисленные проценты;

- Участие в программах лояльности, проводимых партнерами Сбербанка;

- Удобная оплата товара безналичным расчетом, а также возможность обналичивания денег в банкоматах;

- Возможность получить карту с кредитным лимитом, достигающим 3 000 000 рублей;

- Невысокая процентная ставка за пользование кредитом в сравнении с другими кредитными организациями;

- Бесплатное СМС-информирование.

Недостатки:

- Высокая процентная ставка в сравнении с потребительскими кредитами от Сбербанка;

- Трудности при подсчете беспроцентного периода;

- Высокий процент на обналичивание в терминалах Сбербанка или отделениях иных банков.

Общие требования к заемщикам

Как взять деньги под залог доли в квартире

Обзор кредитных карт Сбербанка

В Сбербанке можно подобрать себе кредитную карту на 50 дней без процентов из перечисленных ниже.

Золотая

Карта выпускается в двух видах – Visa и MasterCard. Обе имеют срок действия три года. Кредитный лимит – 600 тыс. руб. За годовое обслуживание оплата не взимается. Есть возможность бесконтактной оплаты. После окончания грейс-периода на остаток долга начисляются проценты по ставке 23,9% (для карты на персональных условиях) и 27,9% (для стандартного предложения).

В случае просрочки минимального платежа применяется ставка 36% годовых.

Премиальная

Премиальная карта позволит пользоваться заёмными средствами на сумму до 3 млн. руб. Такой лимит может быть установлен индивидуально. Стандартные условия пользования подразумевают лимит в размере 600 тыс. руб. За годовое обслуживание придётся заплатить 4900 рублей. За рамками льготного периода начисление процентов производится по ставкам 21,9% и 25,9% в зависимости от того, применяются ли индивидуальные или стандартные условия. При пропуске очередного платежа на остаток долга начисляется 36% годовых.

По этому виду кредиток начисляются бонусы «Спасибо»: 20% за оплату в магазинах-партнёрах и 10% по остальным операциям.

За снятие наличных придётся заплатить комиссию, которая равна 3% (для банкоматов Сбербанка или дочерних кредитных организаций) или 4% (минимум 390 руб.). В месяц можно снять не более 300 тыс. руб., за один раз – не более 100 тыс. руб.

Карты Аэрофлот

Кредитки Аэрофлот доступны в трёх вариантах:

- Классическая;

- Золотая;

- Signature.

Все три карты выпускаются в платёжной системе Visa.

По Классической и Золотой картам предоставляется до 300 тыс. руб. на стандартных условиях и до 600 тыс. руб. при индивидуальном предложении. Для карты Signature стандартные условия не предусмотрены. Годовое обслуживание составляет 900, 3500 и 12000 руб. соответственно. Также отличаются кредитки количеством миль, начисляемых за каждые потраченные 60 рублей: Классическая – 1 миля, Золотая – 1,5 и Signature – 2 мили.

Процентная ставка по Золотой и Классической картам одна и та же: 23,9%-27,9%. Минимальная ставка устанавливается для карт, оформленных на индивидуальных условиях, максимальная – для стандартных предложений. По третьему виду применяется ставка 21,9%. В случае пропуска очередного платежа начисляется 36% на остаток задолженности в любом случае.

Карты Подари Жизнь

Этих карт две – Золотая и Классическая. Отличий между ними не так много. Это лимиты на снятие наличных, начисление бонусов «Спасибо» и стоимость годового обслуживания. С классической карты можно снять до 50 тыс. руб. в сутки и до 150 тыс. руб. в месяц, а с Золотой – до 100 и 300 тыс. руб. соответственно. За покупки в магазинах-партнёрах начисляется до 20% в виде бонусов «Спасибо» по обоим видам карт, а по Золотой можно получить до 0,5% по любым другим оплатам. По картам, выпущенным на индивидуальных условиях, плата за годовое обслуживание не взимается. Стандартные условия по Классической карте предусматривают платёж в размере 800 рублей в год, по Золотой – 35000 руб.

Кредитный лимит одинаков и составляет 300 тыс. руб. (стандартные условия) и 600 тыс. руб. (индивидуальные). После окончания льготного периода начисляются проценты по ставке 23,9%-27,9% и 36% в случае просрочки.

Восемь видов кредитных карт Сбербанка на 50 дней освобождают их владельцев от уплаты процентов по предоставленному кредиту. Если уложиться в этот срок, то за пользование заёмными ресурсами дополнительно платить не придётся. Иначе будет начисляться от 21,9% до 27,9% годовых. В случае просрочки применяется ставка в размере 36%.

Как снимать и переводить деньги

Лучшие кредитные карты 2020 со льготным периодом

Льготный период — это время действия кредитной карты, при котором заемщик не платит проценты. Разные компании предлагают свои «лучшие» условия грейс-периода. Этот продукт можно считать альтернативой картам рассрочки, о которых мы рассказывали ранее.

Существенной разницей кредитных карт со льготным периодом является возможность снятия наличных средств в банкоматах или кассах финансовой организации.

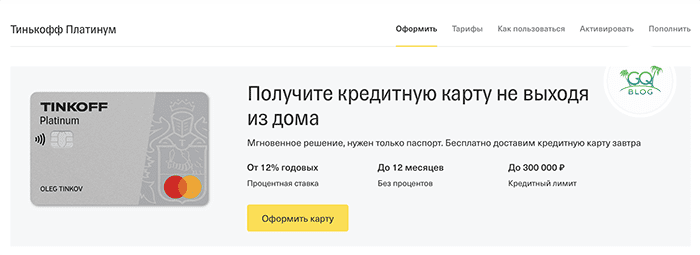

Тинькофф Платинум

Кредитка Тинькофф Платинум, в отличие от конкурентов, имеет ежемесячную плату за пользование. Однако, ее компенсирует кешбек, который является самым высоким среди участников нашего рейтинга.

- Кредитный лимит — до 300 000 ₽;

- Льготный период — до 55 дней;

- Ставка по истечению ЛП — 12% годовых;

- Стоимость обслуживания — 590 ₽ в год;

- Доступна рассрочка до 12 месяцев у партнеров;

- Cash Back — до 30%.

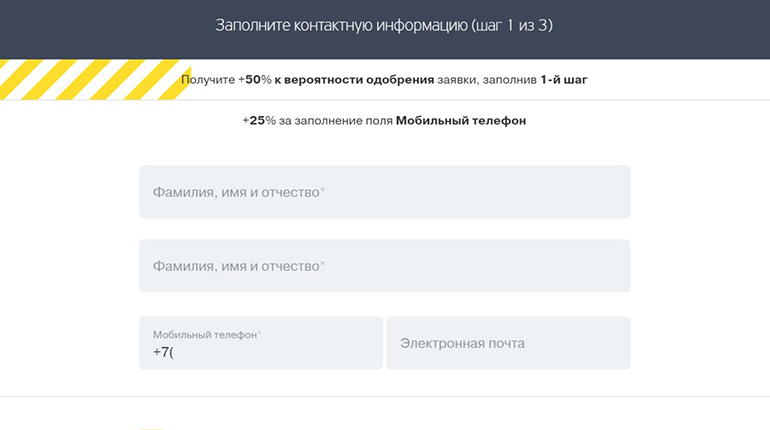

Оформить кредитную карту Tinkoff за 4 шага

УБРиР

Банк Реконструкции и Развития предлагает на выбор три программы льготного периода — 60, 120 или 240 дней. Карты отличаются стоимостью ежемесячного обслуживания.

- Лимит — до 300 000 ₽;

- Льготный период — до 240 дней;

- Ставка по истечении ЛП — 30% годовых;

- Стоимость обслуживания — до 399 ₽ (бесплатно при ежемесячных тратах от 60 000 ₽).

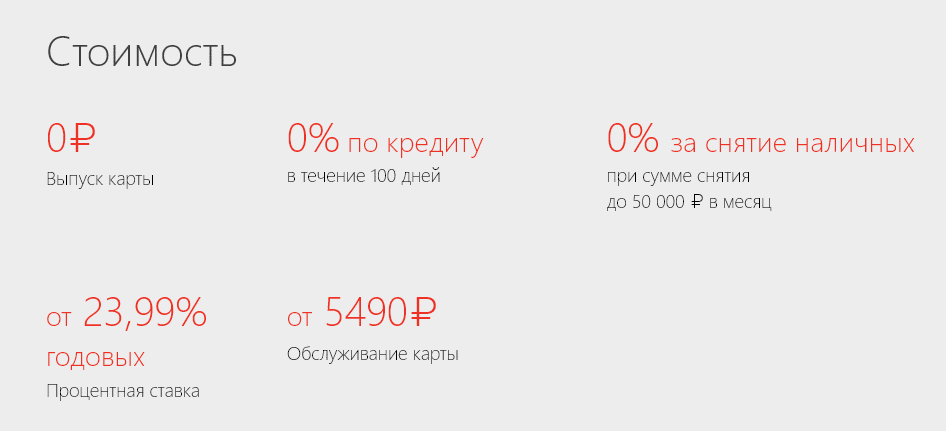

100 дней от Альфа Банка

Одна из лучших кредиток в РФ имеет условия:

- Лимит — до 1 млн ₽;

- Грейс-период — 100 дней;

- Стоимость обслуживания — в зависимости от лимита (540 ₽ от 500 т.р., 2990 ₽ от 700 т.р., 5490 ₽ до 1 млн);

- Ставка после ЛП — от 11.99%.

Восточный банк

«Восточный» имеет несколько вариантов кредитных программ. Каждая из них подходит под определенные траты и имеет собственные категории повышенного кешбека.

- Лимит — до 300 000 ₽;

- Льготный период — определяется индивидуально;

- Максимальный срок — до 60 месяцев;

- Ставка — от 29.9% годовых.

Кредит Европа Банк

Банк позиционирует эту карту как лучшую карту с овердрафтом. Вы можете потратить больше денег, чем есть на счете.

- Лимит — 600 000 ₽;

- Доступна рассрочка до 12 месяцев при участии в партнерской программе;

- Кешбек до 5%;

- ЛП — 55 дней;

- Ставка после грейс-периода — 29.9%;

- Обслуживание — 0 ₽.

Голд Газпромбанк

Если заказать эту карту всем членам семьи, компания предоставит повышенный кешбек на покупки.

- Макс.сумма — до 600 000 ₽;

- Льготный период — до 2 месяцев;

- Кешбек или мили — до 10%;

- Ставка после ЛП — 25.9%;

- Обслуживание — 199 ₽ в месяц или 0 ₽ при поступлении свыше 30 000 ₽ за расчетный период.

Выберите кредитную карту

Предложения от других банков

В начале этой статьи мы уже сказали, что Сбербанк пока не ввел в линейку своих продуктов карточку с повышенным беспроцентным периодом – до 100 дней. Однако некоторые банки предлагают свои продукты с похожими условиями. Расскажем о них далее.

«100+» от Промсвязьбанка

Предложение включает лимит от 10 тыс. до 600 тыс. рублей с обслуживанием – 1190 рублей в год. Годовая процентная ставка – 26,5%. Заемный лимит составляет не 100, а 101 день. Для оформления пластика заемщик должен быть в возрасте от 21 до 63 лет. Стаж на последнем месте работы – от 12 месяцев. Получить кредитку могут граждане с плохой кредитной историей. Особенность продукта так же в том, что заемщики, претендующие на пластик с лимитом до 100 тыс. рублей, могут оформить карточку по одному документу – паспорту.

«100 дней без %» от Альфа-Банка

Еще один пластик с длинным беспроцентным периодом. Может быть оформлена в трех разных классах – Classic/Standard, Gold и Platinum. От его класса зависит и максимальный кредитный лимит: 500 тыс., 700 тыс. 1 млн рублей соответственно. Выпускается бесплатно, обслуживание – от 590 рублей в год для стандартной и до 5490 рублей для платиновой. Ставка определяется индивидуально для каждого заемщика, а начинается от 11,99% в год. Кроме того, в банкоматах Альфа-Банка снятие наличных до 50 тыс. рублей не облагается комиссией.

«Элемент 120» Почта Банка

Кредитный лимит до 1,5 млн рублей, а возобновляемый грейс-период – до 120 дней, а по его окончанию процентная ставка составляет 22,9%. Ежемесячный платеж по карте составляет 5% от текущей задолженности. Программа лояльности «Шанс» позволяет заемщикам получить кэшбэк с покупок до 12%. Кроме того, держатель пластика может воспользоваться расширенной гарантией на покупки и страховкой от утери и кражи с программой лояльности Visa Platinum.

Условия пользования

Кредитная карта предназначена для оплаты товаров и услуг, а также получения наличных средств. Условия пользования кредитками Сбербанка не запрещают использовать их для проведения операций за счет собственных средств. Это может быть полезно, если на крупную покупку недостаточно лимита, а клиент хочет получить кэшбэк по бонусной программе. Обычно держателю карточки не приходится сталкиваться ни с какими ограничениями. Но некоторые нюансы условий пользования этого продукта надо знать и учитывать.

На что можно тратить кредитные средства

При оплате покупок или получении наличных за пределами РФ операции проходят в других валютах. Изначально банк блокирует сумму в соответствии с текущим курсом валют. Списание средств фактически происходит через 3-5 дней. Но при проведении операции происходит пересчет и используется курс валюты на текущий момент. Изначально заблокированная и списанная сумма могут не совпадать.

Перечень запрещенных операций

Сбербанк запрещает держателям кредиток пользоваться ими для пополнения счетов в различных онлайн-казино, работающих с нарушением российского законодательства. А также он устанавливает запрет на проведение переводов с кредитной карты на другие через Сбербанк Онлайн и банкоматы.

Льготный период не распространяется на следующие виды операций:

- снятие наличных;

- оплату услуг финансовых учреждений, ценных бумаг;

- переводы, совершенные в сторонних сервисах.

Снятие наличных

Кредитные карты Сбербанка предназначены прежде всего для оплаты покупок. Банк зарабатывает на комиссии с торговой точки, что покрывает расходы на предоставление грейс-периода и т. д. Но при необходимости владелец кредитки может снять с нее наличку. Условия при этом будут не самыми привлекательными. При получении наличных в кассе или банкомате Сбербанка комиссия составит 3%, а в сторонних банках – 4%. Минимальный размер платы за 1 операцию – 390 р.

Правила погашения кредита

Ежемесячно клиенту надо внимательно изучать отчет Сбербанка по займу. В нем есть информация о размере минимального платежа, сумме задолженности (в т. ч. в льготном периоде), а также дате, до которой должен быть осуществлен обязательный взнос по кредиту.

Для внесения платежа достаточно просто пополнить карту одним из следующих способов:

- наличными через кассу, терминалы, банкоматы;

- безналичным переводом из Сбербанка или любого другого банка;

- переводом с карты любого банка по номеру пластика;

- наличными в салонах Связной/Евросеть.

Если дата платежа уже подошла, то лучше вносить платеж наличными в устройствах самообслуживания или кассах. Остальными способами деньги могут зачисляться до 3-5 дней.

Что будет, если просрочил платеж

Любая просрочка платежа приводит к увеличению ставки по пользованию кредитом до 36%. Условия по кредиткам Сбербанка при этом не предусматривают начисления дополнительно неустойки или единовременных штрафов. Обязательно банк сообщит о просрочке также в БКИ, что может в дальнейшем затруднить получение новых кредитов.

Рекомендуется максимально быстро закрыть просрочку и вернуться в график платежей. Если это сделать невозможно из-за финансового состояния, то стоит попробовать договориться с банком о реструктуризации долга или найти вариант перекредитования с приемлемыми условиями.

Длительная просрочка может привести к расторжению договора банком с требованием погасить долг незамедлительно, продаже задолженности третьим лицам, если условия договора не содержат запрета на такие действия, а также кредитор может обратиться в суд и взыскать долг принудительно.