Куда положить деньги под проценты?

Содержание:

- Лайфхак № 4. Заранее посчитайте, заработаете ли вы на вкладе

- Тарифы и документы

- Как выбрать кредитное учреждение

- Пополняемые вклады в банках России

- Полезные ссылки

- Оцениваем риски

- Как выбрать лучший банк для вклада

- Дополнительные возможности

- Банкоматы — Банк ВТБ — личный кабинет для физических лиц Арзамас, время работы

- Режим работы

- Услуги банка Банк Раунд

- Вложения вЗолото

- Помощник

- Особенности выбора депозита

- Ссылки

- Условия вкладов

- Лучший курс продажи серебра

- Горячая линия для юридических лиц

- Как рассчитываются проценты и доход

- В каком возрасте стоит брать первый кредит?

- Вклады с самыми высокими процентами на сегодня или где выгоднее положить свои деньги

- Как открыть вклад

- Как узнать, участвует ли банк в системе страхования вкладов?

- Каскадные вложения

- Юридическим лицам

- Стоит ли верить банкам?

- Как положить деньги под проценты в Почта Банке

- Изучаем дополнительные условия и заключаем договор

- Динамика стоимости 400 юаней в рублях за месяц

Лайфхак № 4. Заранее посчитайте, заработаете ли вы на вкладе

Самый простой вариант — воспользоваться калькулятором на сайте банка, но здесь нужно учесть условия открытия вклада.

Онлайн.

Занимает много времени, но добавляет до 1% к депозиту. Достаточно активировать личный кабинет и открыть интернет-банк в выбранной организации (обычно это бесплатно).

Накопительный счёт.

Ставка идёт не по традиционному вкладу, а при хранении на счёте. Совкомбанк даёт +1% ко вкладам всем владельцам карты «Халва», если ежемесячно тратить по ней от 10 000 рублей.

Одновременное открытие ИИС.

Некоторые банки предлагают повышенную ставку при открытии индивидуального инвестиционного счёта. Обычно он бесплатный и ни к чему не обязывает.

К примеру, банк предлагает 7,3% годовых, если открыть ИИС и пополнить его на сумму не ниже, чем хранится на вкладе. Для тех, кому интересен фондовый рынок, можно разбить сумму пополам и отправить часть на биржу.

Тарифы и документы

Как выбрать кредитное учреждение

После того как вы решились положить деньги в банк под высокий процент остается определиться с тем в какой банк положить деньги под проценты. Прежде чем написать о выборе банка хотелось бы поделиться одной хитростью относительно того как положить деньги под проценты. В случае если вы предполагаете вкладывать средства на сумму боле 1,4 миллиона, то лучше разделить ее на несколько вкладов в различных банках. Либо можно вложить в один банк, но тогда к вопросу, в какой банк положить деньги под проценты, стоит отнестись еще серьезней.

К основным признакам, свидетельствующим о надежности банка можно отнести:

- Рейтинг банка;

- История;

- Отношение к большим иностранным финансовым группам;

- Качество обслуживания сотрудниками;

- Помещение, занимаемое банком и его оформление.

Но не стоит подбирать банковское учреждение, основываясь только на размер вероятного дохода. В данной ситуации это скорей маркетинговый ход, чем выгодная сделка. Если согласно рекламе процентная ставка в конкретном банке выше чем у конкурентов, то это может говорить о том, что у данного кредитного учреждения есть определенные денежные трудности.

Желательно перед тем, как выбрать в какой банк положить деньги под проценты, изучить официальный список банков.

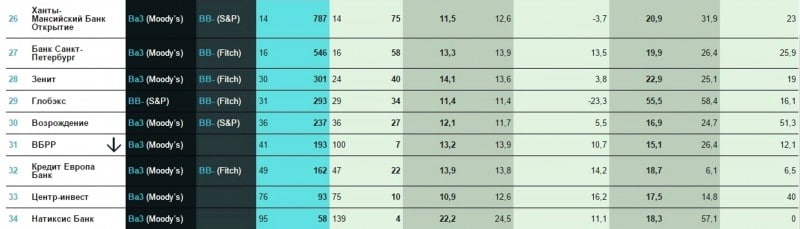

Банк

Итак, в какой банк лучше положить деньги

Чтобы ответить на данный вопрос следует учитывать такие параметры как:

- Надежность банка. Не рекомендуется инвестировать в заведения сомнительного характера. Даже если там обещают процент в пару раз выше, чем в других банках. Хотя некоторым такое решение, куда выгодно положить деньги под проценты может показаться и интересным. Но в данной ситуации просто нет гарантии возврата средств. Какая разница, под какой в какой банк выгодно положить деньги и под какой процент. Если вы просто не получите деньги назад?

- Второй критерий это проценты. Большинство в поисках куда лучше положить деньги под проценты, не знакомы с простейшим правилом. Большие компании предлагают меньшую процентную ставку. А те, что только что открылись, побольше, обещая серьезную прибыль заемщикам. Кроме этого на размер процентов влияют разновидность вклада и условия кредитного соглашения.

- Управляемость. Если у конкретного вклада нет возможности частичного обналичивания либо пополнения, то вся сумма вместе с процентами выдается по завершению срока депозита. Также существуют вклады с возможностью обналичивания и пополнения, а также с капитализацией (о ней будет написано ниже).

Итак, первым делом выбирая, куда положить деньги под проценты следует составить собственный рейтинг банков,к которым вы испытываете личное доверие и считаете наиболее удобными. После посещаете каждый из них лично и смотрите, что именно они могут вам предложить.

Пополняемые вклады в банках России

Вклад, который открывается в банковском учреждении, представляет собой удобный способ хранения денежных средств. Это намного безопаснее, чем оставлять свои сбережения в небезопасном месте (например, дома). Все большее количество любой понимает преимущество передавать свои накопления в банк. Это позволяет не только обеспечить их сохранность, но и преумножить. Более того, в современных реалиях банки ведут активную борьбу за клиентов. Вследствие этого условия, на которых можно разместить депозиты, становятся все более лояльными. Это проявляется, в частности, в том, что банки предлагают открыть пополняемый вклад, причем размер стартовой суммы ограничивается редко.

На каких условиях предлагается открыть пополняемый вклад физическим лицам?

Подобные депозиты отличаются главным образом тем, что позволяют пополнять свой счет на протяжении действия договора. Это позволяет постоянно увеличивать размер суммы денежных средств, на которую начисляется доход. Более того, подобные накопительные вклады позволяют организовать процесс выделения определенной части заработка на сбережение: ведь снять деньги со вклада не удастся без потери процентов, в то время как хранение сбережений дома представляет собой постоянный соблазн потратить их на текущие нужды.

Очень удобно оформлять вклады с пополнением тем, кто поставил себе цель накопить определенную сумму денежных средств, в том числе к конкретной дате. Они предполагают достаточно высокий уровень доходности за счет сравнительно больших процентных ставок. Отметим, что ставки по вкладам зависят от ряда величин, среди которых такие как:

- сумма вклада;

- срок размещения;

- используемая валюта (по вкладам в российских рублях процентные ставки традиционно выше).

Обратите внимание, что по такому продукту как пополняемые вклады проценты могут выплачиваться с разной периодичностью: как ежемесячно, так и по итогам размещения. Кроме того, ряд банковских учреждений выставляют ограничения по сумме максимального пополнения за тот или иной промежуток времени.

В каком банке предпочтительнее оформить депозит пополняемый?

В настоящее время такой продукт как вклад с пополнением и капитализацией предлагается во многих банках. Максимально быстро отобрать среди обилия предложений именно те, которые не только соответствуют имеющимся у клиента пожеланиям, но и предполагают повышенный уровень доходности, поможет наш портал. Именно здесь собрана вся актуальная информация по интересующему вопросу.

Рассчитать то, какой вклад предполагает более высокий уровень дохода, поможет калькулятор вкладов с пополнением. На нашем портале эта функция является встроенной, для проведения автоматических расчетов достаточно ввести в специальную таблицу всего три значения:

- сумму вклада;

- срок размещения;

- величину предполагаемого пополнения.

На основе этих данных программа рассчитает, какой доход получит вкладчик.

Дополнительная информация по вкладам в России

|

|

Полезные ссылки

Оцениваем риски

Вложение денег под проценты — наименее рисковый финансовый инструмент инвестирования. По степени риска он уступает, пожалуй, только государственным федеральным облигациям, дефолт которых возможен только при банкротстве страны. Такая надежность обусловлена:

- сложностью получения лицензии на осуществление банковской деятельности и жестким надзором со стороны Центробанка (интересный факт: только в 2016 году в России были отозваны лицензии у 46 банков);

- действующей системой страхования вкладов под эгидой Агентства по страхованию вкладов (АСВ).

Имейте в виду:

- страхованию подлежат депозиты физических лиц и индивидуальных предпринимателей (юридические лица — вне зоны ответственности АСВ);

- лимит страховой суммы – 1 400 000 рублей (с декабря 2014 г.);

- лимит установлен для всех счетов в одном банке;

- страховое возмещение для валютных депозитов рассчитывается по курсу ЦБ на дату возмещения (поэтому открывая валютный вклад, рассчитайте его сумму с поправкой на рост курса).

Подробнее о страховании вкладов читайте в статье страхование вкладов в России.

Таким образом, не бойтесь открыть вклад в банке — даже в случае его банкротства ваши сбережения будут защищены. Но есть риски, которых вам не избежать:

- риск инфляции;

- валютные риски.

Поэтому:

Правило 5. «Длинные» вклады в сумме, превышающей 1 400 000 рублей, дробите на несколько частей, и храните их в разных банках и разных валютах.

Правило 6. Не храните в банках все ваши сбережения, используйте иные доходные инвестиционные возможности, чтобы защитить средства от инфляции и заработать.

Альтернатива банковским вкладам существует. Выделим ряд финансовых инструментов, которые при минимальном риске обеспечат рентабельность, превышающую ставки по банковским депозитам:

- Индивидуальный инвестиционный счет — благодаря беспрецедентным налоговым льготам позволит собрать целый портфель инвестиционных активов.

- Облигации федерального займа. Например, можно рассмотреть: облигации федерального займа для физических лиц выпущенные в 2017 году.

- Инвестициии в недвижимость.

- Вложения в паевые инвестиционные фонды.

Как выбрать лучший банк для вклада

Говорить о том, в какую компанию лучше всего вложить средства, можно с нескольких позиций:

- узнать про срок и опыт его действия на российском рынке,

- прочесть отзывы клиентов в Интернете,

- ознакомиться с имеющимися предложениями и доступными отзывами,

- узнать, застрахованы ли вклады этой компании в АСВ.

Именно последний пункт должен быть для вас наиболее важным. Обязательно спросите у сотрудника выбранной организации, является ли этот банк участником системы страхования вкладов? Это нужно на тот неприятный случай, если банковская компания обанкротится или потеряет свою лицензию, и тогда вы сможете получить свои денежные средства обратно без всяких проблем.

Дополнительные возможности

Не стоит спешить с выбором, куда положить под проценты деньги, потому что за красивыми цифрами могут скрываться дополнительные условия. Например, депозиты с ежемесячной капитализацией имеют не такую высокую процентную ставку, однако в зависимости от суммы они могут принести более ощутимую выгоду. При досрочном закрытии депозита ставка может составлять минимальное значение, хотя можно найти предложения, где допускается частичное снятие вклада в определенный период времени без потери процентов.

Стоит обращать внимание и на возможность пополнения срочного вклада. Часто такое допускается лишь в первые месяцы

Исключением разве что может служить такой вид депозита, как «до востребования». По условиям договоров у большинства банков величина процентной ставки составляет преимущественно 0,01%, зато снимать и пополнять деньги с такого вклада можно неограниченное число раз. Кроме этого, его можно завещать и закрывать в любое удобное время.

Банкоматы — Банк ВТБ — личный кабинет для физических лиц Арзамас, время работы

В городе Арзамас работает 16 банкомат Банка ВТБ 24. Вся подробная информация находиться ниже.

| Адрес Банкомата | Место установки | График работы | Функционал |

|---|---|---|---|

| б-р Комсомольский, д. 17, корп. 3 | 1750 ОО «Арзамасский» Филиала №6318 | Круглосуточно |

Оплата услуг Приём наличных Выдача наличных |

| ул. Севастопольская, д. 1 | ПАО «Почта Банк» | пн.-пт.: 09.00-21.00; сб.-вс.: 10.00-17.00 |

Оплата услуг Приём наличных Выдача наличных |

| ул. 50 лет ВЛКСМ, д. 29 | Магазин «КАННА 4» | В режиме работы организации |

Оплата услуг Приём наличных Выдача наличных |

| ул. Мира, д. 13 | ТЦ «Манго» | В режиме работы организации |

Оплата услуг Приём наличных Выдача наличных |

| пр-т Ленина, д. 164 | ПАО «Почта Банк» | пн.-пт.: 08.00-20.00; сб.: 09.00-18.00; вс.: 09.00-14.00 |

Оплата услуг Приём наличных Выдача наличных |

| ул. Нижегородская, д. 34 | ПАО «Почта Банк» | пн.-пт.: 08.00-20.00, обед: 13.00-14.00; сб.: 09.00-18.00, обед: 13.00-14.00 |

Оплата услуг Приём наличных Выдача наличных |

| ул. Володарского, д. 83, корп. Б | ТРГК «Черная и розовая пантера» | Круглосуточно |

Оплата услуг Приём наличных Выдача наличных |

| ул. Красный путь, д. 44 | Ж.д. вокзал/вокзал | Круглосуточно |

Оплата услуг Приём наличных Выдача наличных |

| б-р Комсомольский, д. 17, корп. 3 | 1750 ОО «Арзамасский» Филиала №6318 | Круглосуточно |

Оплата услуг Приём наличных Выдача наличных |

| б-р Комсомольский, д. 17/4 | 1750 ОО «Арзамасский» Филиала №6318 | пн.-пт.: 09.00-18.00 |

Оплата услуг Приём наличных Выдача наличных |

Режим работы

Услуги банка Банк Раунд

Кредитные карты

Дебетовые карты

Вклады

Новости про Банк Раунд

- 02.11.2017 Банк «Раунд» внес изменения в доходность по рублевым депозитам

- 21.09.2017 Банк «Раунд» внес изменения в ставки по депозитам в рублях и долларах

- 12.09.2017 Банк «Раунд» снизил доходность по депозитам

- 02.06.2017 Банк «Раунд» уменьшил доходность по трем депозитам

- 31.03.2017 Банк «Раунд» внес изменения в условия открытия депозитов для клиентов физических лиц

×

Подпишись на ежедневные новости Банк Раунд в Волгограде

Получайте ежедневно актуальную информацию о выгодных вкладах, кредитах и всех предложениях в вашем городе. В любой момент можно изменить параметры подписки, настроить частоту уведомлений, или отказаться от нее.

Подписаться

Закрыть окно

Справочная информация

О банке

ООО «банк Раунд» (Общество с ограниченной ответственностью «банк Раунд») основан в 1993 году.

Банк осуществляет свою деятельность в соответствии с Федеральным законом России «О банках и банковской деятельности» на основании Лицензии Центрального банка Российской Федерации на осуществление банковских операций № 2506 от 14 ноября 2012 года.

ООО «банк Раунд» — финансово-кредитная организация, ориентированная на оперативное и качественное обслуживание клиентов. Мы предоставляем полный спектр банковских услуг, включая корпоративное и потребительское кредитование, депозитные программы, расчетно-кассовое обслуживание, документарные операции, сейфовые ячейки и др.

Вложения вЗолото

Куда вложить капитал?

Этот драгоценный металл, неизменно ценится и уважается. Слитки, монеты и изделия из золота – гарантия стабильного дохода. Увеличение стоимости за 12 месяцев больше, чем 30-35 процентов. Стоит отметить, что финансовый вклад таких процентов ни в коем случае не обеспечит.

Банковские учреждения регулируются законодательством, а оно на стороне вкладчика. Есть смысл разработать план, вести деятельность с ценой, и доход, возможно, станет больше заявленного.

«Золотая» отрасль не имеет ограничений, важно лишь разместить денежные потоки и контролировать собственный капитал с умом. Инвестиции в драгоценные металлы, способ, который похож на обыкновенный финансовый

Разница лишь в том, что к счету последнего прибавляются проценты, и баланс необходимо пополнять

Инвестиции в драгоценные металлы, способ, который похож на обыкновенный финансовый. Разница лишь в том, что к счету последнего прибавляются проценты, и баланс необходимо пополнять.

Снять деньги разрешается когда угодно, но с утратой процентов. Извлечь 100% дохода разрешается лишь тогда, когда инвестиционный период заканчивается (в среднем 1-3 года). Это даже в плюс, поскольку банковское учреждение, таким образом, мотивирует повышение накоплений.

Помощник

Особенности выбора депозита

Банковский рынок представлен широким разнообразием самых различных депозитов, рассчитанных на краткосрочные или длительные инвестиции, с высоким процентом или возможностью пополнения и снятия. Однако наиболее важными показателями являются надежность финансовой структуры и гарантии сохранности средств, которые гарантируются крупнейшими банками России. Выбор компании, которой можно доверить вклад, является наиболее важным вопросом.

Депозит в банке представляет собой размещение на особом счете денежных средств, которые будут приносить стабильный доход в течение всего срока действия договора

Важное условие обеспечения гарантированной сохранности средств – страховка вклада в размере до 700 тысяч рублей. Если капитал клиента больше, рекомендуется открывать депозитные счета в нескольких банковских структурах либо класть деньги на нескольких членов семьи

В какой банк лучше вложить, будет зависеть от того, насколько грамотно подобрано предложение депозита (условия обслуживания, начисления, сроки размещения), а также в какой финансовой структуре будет находиться вклад.

Еще одно правило, которого стоит придерживаться при определении варианта, связано с типом валюты, в которой будут храниться средства. В целях защиты от скачков валюты в условиях нестабильного курса рекомендуется оформлять вклады в нескольких видах валют либо в валюте, в которой вкладчик получает свой основной доход.

Особенно важно подобрать вклад в банке, который гарантирует максимально возможный доход с высокой степенью безопасности. Однако доход по депозитам банка не такой прибыльный

С другой стороны, менее известные банки в целях привлечения клиентов реализуют высокодоходные программы, однако гарантии того, что в нестабильной финансовой ситуации средства будут сохранены и приумножены, гораздо меньше.

Сориентироваться в многообразии выбора помогут интернет-ресурсы – путем отбора наиболее высоких доходов по заранее заданным параметрам (сумма, срок и т. д.) определяется список наиболее выгодных вариантов.

К основным параметрам депозита в процессе подбора программы инвестирования относят:

- способ начисления процентов (ежемесячный или по окончании срока депозита);

- возможность капитализации вклада;

- пополняемый счет или нет, возможно ли частичное снятие в течение срока действия договора;

- наличие дополнительных бонусов.

Процедура открытия депозита в банке довольно проста: достаточно иметь деньги и паспорт, чтобы заключить договор с банком и внести средства через кассу. Даже если средства накоплены незначительные, держать их дома без каких-либо планов потратить в ближайшее время нерационально. Влияние инфляции обесценит часть сбережений, что в конечном итоге принесет убыток, а не доход. Если выгодно положить деньги в банк, вкладчику обещают стабильный процент. Таким образом, банковская структура позволит своему клиенту положить деньги и получать прибыль, избавляясь от беспокойства за хранение средств наличными дома.

Актуальные депозиты под высокий процент

Следующая таблица действующих программ для инвестирования в банки позволит сориентироваться, в какой банк лучше положить деньги под процент, и выбрать лучший вариант инвестиций в 2018 году.

| Банк | Название программы | Ставка, % | Параметры |

| Региональный банк сбережений | Выгодный | 18,25 |

|

| Тинькофф Банк | СмартВклад | 16,00–18,00 |

|

| Ренессанс Кредит | Ренессанс Доходный | 18,00 |

|

| Сбербанк | Сохраняй Онлайн | До 11,25% |

|

| Россельхозбанк | Золотой | До 16,5 |

|

Определяя, где положить средства выгоднее, куда лучше обратиться, необходимо учитывать все параметры безопасности, доходности, комфорта.

Ссылки

Условия вкладов

Лучший курс продажи серебра

Горячая линия для юридических лиц

Как рассчитываются проценты и доход

В большинстве случаев расчет депозитов происходит исходя из начисления процентов в течение года. Но при этом существует такое явление как капитализация вклада. Под данным термином понимается причисление дохода, который был получен по вкладу в промежутках к сумме этого же самого вклада. Это дает возможность получать дополнительную прибыль от уже начисленных процентов по данному вкладу.

Подобное начисление прибыли должно быть отдельно прописано в кредитном соглашении. Оно может начисляться в различные временные промежутки, например:

- Каждый день;

- Каждые 30 дней;

- Каждые 3 месяца;

- Каждый год.

В случаях, когда они не были сразу выплачены, они суммируются к общей сумме. Соответственно,в дальнейшем проценты высчитываются уже со всей суммы вместе с доходом от капитализации.

В каком возрасте стоит брать первый кредит?

Банки предвзято относятся к молодым заемщикам в возрасте 18-20 лет. Эти молодые люди еще только начинают свою самостоятельную жизнь и зачастую не дают отчет своим действиям, не умеют обращаться с деньгами, планировать, правильно распределять доход до следующей зарплаты. Из-за этого в молодом возрасте очень много заемщиков с плохой кредитной историей. Они просто не справляются с финансовыми обязательствами в силу своего возраста и неумения обращаться с деньгами.

По этой причине лучше не брать первый кредит в возрасте до 23-25-ти лет. К этому моменту потенциальный заемщик как раз получит образование, устроится на работу, научится обращаться с деньгами. Банки будут уже не так придирчивы к возрасту клиента, целям получения кредита.

Здесь надо заметить, что многие банки выдают кредиты заемщикам с 18 лет. Например, Сбербанк и другие крупные организации кредитуют с 18 лет, а вот банки с лояльным отношением к заемщикам выдают кредиты не раньше 21-23 лет.

Вклады с самыми высокими процентами на сегодня или где выгоднее положить свои деньги

Где выгоднее положить деньги под проценты спросите вы? Конечно же открывать депозит нужно в небольших коммерческих банках: там и годовая ставка больше и условия разнообразнее.

Вообще, если речь идет о величине процентной ставки, то предпочтение следует отдать следующим компаниям.

- В Фора-банке вы сможете оформить программу под названием “Перспектива”. Можно рассчитывать на доходность до 7,7% годовых, принимают от 25.000 рублей на 3 года с выплатой в конце срока. Можно пополнять, а также расторгать договор досрочно на льготных условиях;

- В Зираат банке вы найдете предложение “Срочный”. Нужно вложить не менее 50.000 р. на 1095 дней, процент составит от 5,75% до 7,55% (лестничное начисление) с выплатой в конце срока;

- Россельхозбанк предлагает для своих клиентов продукт “Доходный Акционный”. Чтобы положить деньги под проценты вкладчику понадобится сумма от 10 тысяч рублей, которую необходимо вложить на 3 года. Процентная ставка равна 7,5% годовых, выплаты происходят в конце срока, воспользоваться акцией можно до конца декабря этого года;

- Нацинвестпромбанк – в этой компании вы сможете оформить сезонный продукт под названием “Нам 25!”, который приурочен к юбилею банка. Сумма – от 25.000 рублей, срок – 367 дней, доходность равна 7,5% годовых с выплатой в конце срока, разрешено пополнение;

- В Интерпромбанке есть “Классический” вклад, который оформляется на 367 дней. Нужно вложить не менее 30 тыс. рублей, доход составит до 7,5% в год, выплачивают проценты в конце срока;

- В МТС Банке все клиенты могут оформить “МТС БИГ Вклад” со ставкой до 7,5% и оплатой процентов в конце договора. Им понадобится внести минимально от 50.000 рубл. на 367 дней, предусмотрена возможность дополнительных взносов;

Возможно, эти статьи также будут вам интересны:

Банк ОТП радует своих действующих клиентов программой “Выгодный Плюс”, по которой можно получить доходность в размере 7,5%. Вам необходимо будет внести не менее 100.000 рублей на 366 дней, выплата будет происходить ежемесячно, вы сможете делать пополнение. Оформление доступно только действующим клиентам банка, которые используют карты с определенными тарифными планами;

ББР Банк готов предложить вам депозит “Акцент на процент плюс”, где для оформления понадобится всего 100 тысяч. Период действия – 1100 дней, действует доходность до 7,55% годовых с выплатой в конце сезона, разрешено внесение дополнительных сумм на счет;

В Экспобанке в честь юбилея появился новый продукт “Юбилейный 25”, где принимают от 100 тысяч рублей на 1100 дней. Начисление процентов – лестничное, начинается ставка от 6,25% и составляет к концу договора до 7,5%. Выплаты происходят в конце срока, можно пополнять, есть возможность расторжения договора досрочно на льготных основаниях;

В Гарант-Инвест банке есть особое предложение под названием “Инвестиционный” вклад. Он подразумевает дополнительное вложение денег в инвестиционное страхование, за счет чего вы получаете повышенный доход. Нужно вложить от 300 тыс. руб. на 370 дней под фиксированные 7,5% в год.

Подсчитать доход можно с помощью депозитного калькулятора, который есть на сайтах многих банков. Вполне возможно, что итоговая прибыль будет значительно отличаться от той, которую клиент себе представляет, не учитывая все условия. Также вы можете воспользоваться нашим калькулятором, который расположен здесь.

Как открыть вклад

Вне зависимости от выбранной финансовой организации, клиенту потребуется выполнить простой алгоритм действий для открытия депозита. Прежде всего, необходимо ознакомиться с предложениями и выбрать наиболее подходящий вариант, руководствуясь приведенными выше критериями. После этого, потребителю остается лишь:

- Посетить ближайший филиал банка.

- Уведомить сотрудника о желании открыть вклад.

- Заполнить необходимые бумаги и подписать договор.

- Внести средства на счет.

Если у клиента уже есть какой-либо продукт выбранной финансовой организации, он зачастую может воспользоваться возможностями онлайн-банкинга для дистанционного открытия вклада и получения более выгодных условий.

Как узнать, участвует ли банк в системе страхования вкладов?

Каскадные вложения

Расчет вложений

Способ прекрасный, но нуждается в конкретных навыках. Биржевой рынок весьма многообразен: покупка и продажа активов, возможность стать совладельцем и активистом. Можно инвестировать в бизнес-идеи, и извлекать доход, покупать фирмы и холдинги.

Способ нацелен на извлечение прибыли во время возрастания и спада индексных рынков. В небольшие сроки из наименьшей инвестиции, реально извлечь предельный доход, надо только отыскать брокера.

Он формирует счет, вкладчик инвестирует средства, а извлеченный доход делится с партнером (процент обсуждается заблаговременно).

Если грамотно разместить приоритеты, то брокер способен выделить любое количество средств для начала деятельности на денежном рынке, поскольку в извлечении дивидендов заинтересованы все.

Прибыль от работы начисляется стабильно, но перед тем, как начать вести деятельность в этом направлении, разумно тщательно исследовать рынок.

Этот метод считают доходным и результативным. Множество вкладчиков стали богатыми за краткий период времени.

Юридическим лицам

Стоит ли верить банкам?

После участившихся случаев отзыва банковских лицензий и периодического банкротства финансовых организаций, идея положить деньги в банк под проценты вызывает у населения недоверие. Поэтому сначала разберемся в некоторых нюансах финансовой безопасности.

На сегодняшний день существует такое понятие, как гарантия вкладов. Что это значит? В том случае, если у банка отозвали лицензию, его банкротства и других неприятностях, государство гарантирует вкладчику возврат денег. Страховая сумма вклада в 2018 году составляет 1,4 млн руб. То есть выплаты по депозитам, не превышающих это сумму, будут производиться сразу. Если сумма, которая лежит на счету, больше, сначала вкладчику вернут сумму в размере 1,4 млн руб. А оставшуюся часть депозита можно будет получить только после того, как будет реализовано банковское имущество

Обратите внимание на то, что вклады, открытые в долларах или евро, выплачиваются в российских рублях по курсу Центрального Банка РФ на ту дату, когда была отозвана лицензия или банк объявили банкротом

Как положить деньги под проценты в Почта Банке

Почта Банк предлагает своим клиентам небольшую линейку краткосрочных вкладов до 18 месяцев с высокой процентной ставкой и лояльными условиями хранения. Кроме того, открывая счет дистанционно, клиент может рассчитывать на повышенный процент по своему депозиту.

Вклад «Накопительный»

Срок действия договора: 1 год.

Процентная ставка: до 6,15 %.

Минимальная сумма вклада: 5000 рублей.

Вклад, как и аналогичные продукты других банков, подходит для накопления средств. У него оптимальные сроки хранения. При досрочном расторжении договора процентный доход сохраняется. При необходимости деньги можно будет забрать в любой момент. Начисление процентного дохода по вкладу происходит ежеквартально.

Вклад «Доходный»

Срок действия договора: 1 год.

Процентная ставка: 6,35 %.

Минимальная сумма вклада: 500 000 рублей.

Этот вклад подойдет для хранения крупных денежных сумм. Пополнение счета возможно в первые 7 дней после открытия. Расходных операций по нему не предусмотрено. Досрочное расторжение договора возможно, но процентная ставка будет уменьшена до 0,1 % годовых.

Изучаем дополнительные условия и заключаем договор

Как открыть счет в банке? По сравнению с другими способами инвестиций, положить деньги на депозит очень просто. Вам понадобится только паспорт (в редких случаях — второй документ). Вся процедура может не занять и 15 минут. Однако дьявол кроется в мелочах.

Самым внимательным образом изучите дополнительные условия договора, даже те, которые пропечатаны мелким шрифтом.

Уточните, может ли банк в одностороннем порядке изменить условия по договору (например, размер процентной ставки).

Затребуйте информацию об условиях досрочного прекращения договора по инициативе любой из сторон.

Узнайте, предусмотрена ли автоматическая пролонгация договора на тех же условиях. В ряде случаев в момент окончания срока действия договора банк может продлить его на заведомо невыгодных для вас условиях или даже трансформировать во вклад до востребования.

Поинтересуйтесь, предусмотрены ли дополнительные бонусы, например: выпуск дебетовой и кредитной карты, предоставление кредита на льготных условиях.

Протестируйте опции системы банк-онлайн: безопасность и удобство переводов между своими счетами, переводов третьим лицам, оплаты счетов и т. п.

Оцените комфорт обслуживания в отделениях и кол-центре: наличие очередей, оперативность, вежливость.

Изучите географический охват сети отделений и банкоматов, прочитайте информацию о банках-партнерах.

Динамика стоимости 400 юаней в рублях за месяц

| Дата | День недели | 400.00¥ | Разница спредыдущим днём | Разница в % |

|---|---|---|---|---|

| 06.11.2020 | Пятница | 4 725.84 ₽ | -59.08 | 1.25% |

| 07.11.2020 | Суббота | 4 663.56 ₽ | -62.28 | 1.34% |

| 08.11.2020 | Воскресенье | 4 663.56 ₽ | 0% | |

| 09.11.2020 | Понедельник | 4 663.56 ₽ | 0% | |

| 10.11.2020 | Вторник | 4 684.40 ₽ | +20.84 | +0.44% |

| 11.11.2020 | Среда | 4 627.56 ₽ | -56.84 | 1.23% |

| 12.11.2020 | Четверг | 4 604.96 ₽ | -22.60 | 0.49% |

| 13.11.2020 | Пятница | 4 652.28 ₽ | +47.32 | +1.02% |

| 14.11.2020 | Суббота | 4 675.72 ₽ | +23.44 | +0.5% |

| 15.11.2020 | Воскресенье | 4 675.72 ₽ | 0% | |

| 16.11.2020 | Понедельник | 4 675.72 ₽ | 0% | |

| 17.11.2020 | Вторник | 4 677.48 ₽ | +1.76 | +0.04% |

| 18.11.2020 | Среда | 4 650.76 ₽ | -26.72 | 0.57% |

| 19.11.2020 | Четверг | 4 641.48 ₽ | -9.28 | 0.2% |

| 20.11.2020 | Пятница | 4 632.28 ₽ | -9.20 | 0.2% |

| 21.11.2020 | Суббота | 4 626.40 ₽ | -5.88 | 0.13% |

| 22.11.2020 | Воскресенье | 4 626.40 ₽ | 0% | |

| 23.11.2020 | Понедельник | 4 626.40 ₽ | 0% | |

| 24.11.2020 | Вторник | 4 613.04 ₽ | -13.36 | 0.29% |

| 25.11.2020 | Среда | 4 610.28 ₽ | -2.76 | 0.06% |

| 26.11.2020 | Четверг | 4 588.56 ₽ | -21.72 | 0.47% |

| 27.11.2020 | Пятница | 4 592.12 ₽ | +3.56 | +0.08% |

| 28.11.2020 | Суббота | 4 609.80 ₽ | +17.68 | +0.38% |

| 29.11.2020 | Воскресенье | 4 609.80 ₽ | 0% | |

| 30.11.2020 | Понедельник | 4 609.80 ₽ | 0% | |

| 01.12.2020 | Вторник | 4 630.16 ₽ | +20.36 | +0.44% |

| 02.12.2020 | Среда | 4 645.52 ₽ | +15.36 | +0.33% |

| 03.12.2020 | Четверг | 4 605.20 ₽ | -40.32 | 0.88% |

| 04.12.2020 | Пятница | 4 586.04 ₽ | -19.16 | 0.42% |

| 05.12.2020 | Суббота | 4 547.92 ₽ | -38.12 | 0.84% |

По данным Центробанка РФ, в течение прошедшего месяца курс юаня в рублях вырос на 0.29 ₽ ( двадцать девять копеек).

30 дней назад курс 400.00 юаней к рублям был равен 4 725.84 ₽ (четыре тысячи семьсот двадцать пять рублей восемьдесят четыре копейки).

За последнюю неделю цена обмена 400.00 юаней выросла на 61.88 ₽ и составляет на сегодняшний день 4 547.92 RUB (четыре тысячи пятьсот сорок семь рублей девяносто две копейки).