10 лучших банков для кредита под малый бизнес

Содержание:

- Условия получения займа

- Лучшие кредиты для ИП: рейтинг 2019 года

- Открыть расчетный счет в банке Сфера

- Банк Абсолют: вход в личный кабинет

- Сбербанк

- Условия вкладов

- Исправление кредитной истории: реальные варианты

- Банки для торговой точки

- Где лучше открыть расчетный счет для ИП

- Альфа-Банк

- В чем суть?

- ЮниКредит Банк

- ТОП-10 лучших банков для кредита под малый бизнес

- Необходимые документы для кредита

- Расчетно-кассовое обслуживание юридических лиц

- Какие документы нужны

- 4 ВТБ

- Какие банки кредитуют малый бизнес

- Итоговое сравнение расчетных счетов за 1 час

- Популярные банки

- Расчетные счета за 1 час — инфографика

Условия получения займа

Лучшие кредиты для ИП: рейтинг 2019 года

Рассмотрим какие банки кредитуют ИП, и где лучше оформить займы для начинающих предприятий.

Банк «Кредит-Москва»

Основанный в 1988 году кооператив, поддерживал развитие среднего и малого секторов. Прекратил работу в 2016 году по причине истечения срока лицензии.

Преимущества:

- достойные условия для заемщиков;

- страхование вкладов;

- простота оформления документации.

Недостаток – организация закрыта с 2016 года.

Сбербанк

Наиболее крупное учреждение, гарантирующее достойные условия для физических и юридических лиц.

- Преимущества:

- доступность услуг для всех;

- подача онлайн-заявки;

- доступность требований.

Недостатком учреждения считается долгий срок рассмотрения заявки при повышенных требованиях к клиенту.

Вкабанк

Учреждение, подразделения которого расположены в границах Астраханской области. Контроль принадлежит частным предпринимателям. Ориентированность организации направлена на кредитование предприятий малого и среднего бизнеса.

- простота оформления заявок;

- гибкие условия для предпринимателей.

Недостаток – длительный период на рассмотрение заявки.

ВТБ24

Принадлежит к числу международных контор ВТБ. Подразделения существуют на всей территории РФ. Стабильное финансовое учреждение.

Достоинствами услуг ВТБ24 считаются:

- удобство условий;

- оперативность рассмотрения;

- минимальный пакет документации.

Недостаток заключается в необходимости поручительство от третьих лиц, а также территориальные ограничения.

Банк «Русь»

Региональное финансовое предприятие. Руководство осуществляется правительством Оренбургской области. Деятельность направлена на предоставление займов для представителей малого и среднего бизнеса.

- гибкие условия для небольших предприятий;

- невысокая процентная ставка.

Недостаток – территориальные ограничения в кредитовании.

УБРиР

Крупный банк, действующий преимущественно на территории Уральской области. Существуют представительства в крупных городах России. Специализация – предоставление финансовых услуг клиентам и ИП.

Преимуществами компании считаются:

- оперативность рассмотрения заявки;

- доступность требований к клиентам.

Недостатки:

займы выдаются только при поручительстве третьих лиц.

Меткомбанк

Региональная контора с развивающейся динамикой. Ориентирована на предоставление займов корпоративных клиентам. Источники фондирования — собственный капитал, а также остатки на расчетных счетах и депозиты корпоративных клиентов. Предприятие подконтрольно представителям топ-менеджмента организации.

Преимущества:

- минимальный пакет документации;

- оперативность рассмотрения заявки.

Недостаток – территориальные ограничения по выдаче займа.

Банк «Взаимодействие»

Региональное финансовое учреждение со сравнительно небольшими размерами активов. Ориентирован на обслуживание клиентов в Новосибирске. Предусматривает предоставление займов корпоративным клиентам, а также привлечение средств кредиторов. Источник финансирования – вклады физических лиц.

Достоинства:

- предоставление займов крупным корпорациям и небольшим предприятиям;

- оперативность подачи заявки.

Недостаток – территориальное ограничение, требующее от заемщика регистрации в регионе присутствия конторы.

Балтинвестбанк

Частное предприятие в Санкт-Петербурге имеет сильные позиции с точки зрения размеров активов. Ориентированность на кредитование корпоративных клиентов, физических и юридических лиц, а также привлечение вкладов кредиторов. С 2016 года под контролем «Абсолют банка».

Преимущества:

- подходит для корпоративных клиентов;

- гибкие условия для небольших фирм;

- быстрое оформление заявки.

Недостатки:

жесткие условия к документации.

Банк Возрождение

Финансовое учреждение, зарегистрированное в Москве и охватывающее Центральный, Южный, Северо-Западный Регион. Занимает сильные позиции с охватом крупных корпоративных компаний и представителей малого бизнеса. На текущий день владельцем считается международная группа «ВТБ».

Достоинства:

- удобство условий для заявок;

- оперативность рассмотрения заявки;

- минимальный пакет документации.

Недостаток заключается в необходимости поручительство от третьих лиц, а также территориальные ограничения.

Открыть расчетный счет в банке Сфера

Финансовые услуги оказывает АО БКС Банк»

РКО в банке Сфера

Система Банк Сфера» стремительно вырывается в лидеры по продуктам для малого бизнеса. Предприниматели делают выбор в пользу Сферы, поскольку это не только РКО, но и полный спектр услуг для бизнеса. Стартовый тариф на обслуживание стоит всего 99 ₽/мес, при этом услуги по открытию расчетного счета, бухгалтерии, выпуску электронно-цифровой подписи ЭЦП, проверке контрагентов, электронному документообороту оказываются бесплатно. Сфера ориентирована на удалённое обслуживание клиентов, для открытия счета достаточно отправить заявку онлайн на сайте, и уже в течение нескольких минут вы получите реквизиты вашего счета. Кроме того, Сфера предоставляет безвозмездные услуги по регистрации нового ООО или ИП – для этого клиенту достаточно предоставить паспорт и СНИЛС, после чего все необходимые документы будут сформированы и отправлены в налоговую. Таким образом Сферу можно объективно считать одним из лучших решений в рейтинге банков для старта предпринимательской деятельности.

Преимущества Банка Сфера:

- Бухгалтерия, электронный документооборот и проверка контрагентов за 0 ₽;

- Бесплатное открытие счета без визита в банк;

- Выпуск ЭЦП — квалифицированной электронной подписи для обмена электронными документами;

- Открытие ООО или ИП — подготовка и отправка документов в налоговую за один день;

- Удобный конструктор документов с 1500 шаблонами;

- Экспертные юридические консультации через чат в личном кабинете;

- Выпуск корпоративной карты — оплата закупок онлайн или через терминалы, снятие наличных через банкоматы;

- Депозитный счет для владельцев компании — выручка до 4,4% годовых;

- Банковские гарантии для тендеров и госконтрактов за несколько часов;

- Возможность подключения эквайринга и онлайн-кассы в соответствии с требованиями 54–ФЗ.

Недостатки:

Отсутствие физических офисов.

Открыть счет в Сфере

Банк Абсолют: вход в личный кабинет

Востребованной функцией финансовой организации является интернет-банк, разработанный для банковского обслуживания в режиме онлайн. Личные финансы и бюджет у авторизованных пользователей находится под контролем 24 часа в сутки без разграничения по месту нахождения.

Откроется страница авторизации в личном кабинете. Для зарегистрированных пользователей достаточно ввести логин и пароль, выбрав вкладку «Вход» и введя данные в поля «Логин» и «Пароль».

Клиенту достаточно зайти в «Абсолют онлайн» для совершения операций со счетами и вкладами:

- просматривать полную информацию по всем подключенным банковским продуктам

- без проблем осуществлять переводы с карты на карту любого банка

- оплачивать услуги (коммунальные платежи, мобильная связь, налоги и штрафы, интернет и ТВ)

- выполнять подачу заявок на кредиты и кредитные карты

- проводить анализ расходов или открывать депозиты и погашать кредиты

- блокировать банковские карты

- получать обратную связь от службы поддержки

- находить ближайшие банкоматы и отделения банка

- просматривать актуальный курс валют

Возможности личного кабинета подстроены под жизненные потребности клиента, которому теперь нет необходимости стоять в очереди в кассу или терминал, для оплаты электроэнергии, налогов, штрафов или открытия вкладов.

Сбербанк

По версии многих рейтингов, ПАО «Сбербанк» входит в ТОП-5 лучших российских финансово-кредитных компаний в течение последних 10 лет. Еще несколько лет назад возникало ощущение, что этому банку не интересно работать с малым бизнесом, а ООО и ИП вызывало у него ассоциации с крутящимися под ногами маленькими декоративными собачками. Но в последние годы ситуация резко изменилась:

Появились выгодные тарифы (в частности тариф «Легкий старт» с бесплатным абонентским обслуживанием — по моему мнению сейчас это один из самых дешевых тарифов среди крупных банков для малого бизнеса, что входит в этот тариф Вы можете посмотреть на сайте банка).

Услуга, которая заслуживает по моему мнению отдельного внимания, это возможность регистрации ИП и ООО с одним участником, через приложение банка (без уплаты гос. пошлины и поездок в налоговую). Мне как юристу подобные бонусы были особенно интересны т.к. Сбер первым реализовал на практике данную услугу.

Бонусы и подарочные сертификаты на рекламу в интернете (это как мы увидим ниже предоставляют многие банки, но если Вы у них эти бонусы не попросите они Вам их скорее-всего не предложат):

- 15 000 рублей на первую рекламную компанию Яндекс при внесении на счет платежа в размере 15 000 рублей,

- удвоение первого платежа (от 3000 до 75 000 рублей) для рекламы в myTarget,

- 10 000 рублей пополнении рекламного счета социальной сети «Вконтакте» для первой кампании,

- Помощь в продвижении в Яндекс.Директе, myTagret и ВКонтакте;

- Реклама Яндекс.Карты – 6 мес. в подарок,

- целый год доступ к 1С бесплатно,

- 10 000 рублей на рекламу в Инстаграм и Фейсбук,

- скидка 30% при создании отчетов в конструкторе документов doczilla,

- 30 дней размещения вакансии на hh.ru и 7 дней доступа к базе резюме в подарок.

Условия вкладов

Исправление кредитной истории: реальные варианты

Можно ли исправить кредитную историю? И если да, то каким образом? Самостоятельно сделать это гражданин не может.

Если кто-то предлагает вам услуги по исправлению кредитной истории за определенную сумму, то не стоит прибегать к такому сомнительному способу отбеливания своей репутации. В противном случае вы можете лишиться денег.

Дело в том, что доступ к данным БКИ имеет ограниченный круг должностных лиц. К тому же каждое действие сотрудника БКИ фиксируется в системе. Все данные, содержащиеся в каталоге БКИ, находятся под мощной защитой от мошенников. Поэтому никто не сможет по своему желанию исправить кредитную историю.

Данные о заемщике хранятся в Бюро кредитных истории 15 лет с момента внесения последних изменений. Все изменения, которые заносятся сотрудником БКИ вносятся в базу только по требованию клиента банка и только на основании его письменного согласия.

Есть несколько работающих вариантов исправления кредитной истории:

Вариант 1. Исправление кредитной истории через Совкомбанк

Для этого заинтересованному лицу нужно постепенно нарастить свой кредитный лимит при соблюдении необходимых условий и поэтапном прохождении программы. Клиент планомерно выплачивает заем, постепенно его кредитная история выравнивается и становится положительной.

Совкомбанк предлагает клиентам определенную программу (детально с ней можно ознакомиться на сайте банка – https://sovcombank.ru/). При условии успешного завершения первой программы (выплаты займа) клиент получает гарантированное увеличение кредитного лимита на фиксированную сумму.

Для того чтобы воспользоваться сервисом «Кредитный договор», клиент должен:

- Оформить целевой кредит, после чего сотрудник банка выдаст ему карту Мастеркард Голд «Золотой ключ». На руки человек не получает наличные деньги. Чтобы перейти на следующий шаг, заявителю следует выплатить заем полностью.

- Получить наличные и вовремя отдать их вместе с процентами назад.

- Получить наличные в гораздо большем объеме.

Суть программы «Кредитный доктор» от Совкомбанка в том, что банк помогает клиенту заново зарекомендовать себя, как надежный клиент.

Многие заемщики, воспользовавшиеся услугой «Кредитный договор», остаются недовольными, поскольку сотрудники Совкомбанка не объясняют, что на первом шаге клиенту не выдается денежный кредит, а только целевой. Это значит, что клиент должен купить программу «Кредитный договор».

К тому же нередко клиенты не проходят все три шага, а остаются на втором. Такое может произойти, если клиент вовремя не погасил кредит или досрочно его погасил. Оказывается, что погашать нужно вовремя и в определенные дни, только тогда можно будет пройти все три этапа программы.

Минус такого способа восстановления кредитной истории еще и в том, что клиенту придется переплачивать за пользование чужими деньгами.

Вариант 2. Работающий способ улучшения кредитной истории в МФО

Если испорчена кредитная история по вине клиента, тогда банки неохотно будут с ним сотрудничать – это в лучшем случае. А в худшем они просто перестанут выдавать ему кредиты.

В такой ситуации можно воспользоваться помощью микрофинансовых организаций (МФО). Это коммерческие структуры, которые готовы давать клиенту деньги в долг, тем самым улучшая его финансовое благополучие и показатели в БКИ. Однако есть в сотрудничестве с МФО один большой минус – они дают кредит под очень большие проценты.

Если другого выбора нет, тогда заемщику нужно выполнить следующее:

- Определиться с конкретной структурой МФО – Ezaem, MoneyMan, Е-капуста или любыми другими.

- Подать заявку на получение займа и оформить договор с МФО.

- Получить деньги, начать распоряжаться ими.

- Своевременно вносить платежи.

Вариант 3. Предложение по улучшению кредитной истории от банка «Восточный»

Если клиент вовремя погасит кредит, тогда банк одобрит ему кредит на гораздо большую сумму. Тогда постепенно репутация заемщика пойдет вверх и он сможет получить одобрение в других банках.

Если же он допустит хотя бы одну просрочку по такому предложению, тогда он уже не сможет рассчитывать ни на один кредит. К тому же, за каждый пропуск платежа банк «Восточный» начисляет клиенту солидный штраф.

Банки для торговой точки

Торговая точка в методологии Markswebb — это ИП, небольшой магазин продуктов питания, который работает более года. Ежемесячная выручка — 700 тысяч ₽, из них 350 тысяч ₽ — по торговому эквайрингу. Предприниматель каждый месяц осуществляет 20 межбанковских переводов, вносит 300 тысяч ₽ наличными, снимает 50 тысяч ₽ и переводит на свою карту физлица в этом банке 150 тысяч ₽.

Результаты

Самый выгодный тариф для компании с эквайрингом предлагает банк Сфера с тарифом «М. Терминал для предпринимателя предоставляется бесплатно, а комиссия за эквайринг составляет 1,9%. Помимо этого, ИП будет платить только за ведение расчётного счёта и межбанковские платежи.

Отдельно эксперты Markswebb выделяют несколько привлекательных предложений по торговому эквайрингу для точки с оборотом до 300 тысяч ₽. Самый выгодный эквайринг предлагает МКБ — ставка 1,59% для супермаркета и бесплатный терминал. В Совкомбанке есть пакетное предложение за 1790 ₽ в месяц при обороте 100 тысяч ₽ на тарифе «Мастер».

№

Банк — Тариф

Стоимость обслуживания в первый год, ₽

1

Банк Сфера — M

79 716

2

Совкомбанк — Мастер, пакет «10 платежей»

90 294

3

МКБ — Стартовый

94 920

4

Модульбанк — Оптимальный

96 776

5

ВТБ — Самое важное

97 998

6

Тинькофф Банк — Простой пакет «Межбанки без комиссии»

98 018

7

УБРиР — Бизнес-Класс 12

100 715

8

Банк Открытие — Свой бизнес

103 530

9

Промсвязьбанк — Бизнес 24×7

104 690

10

ЮниКредит Банк — Бизнес Оптимальный

105 250

Где лучше открыть расчетный счет для ИП

Помимо затрат на ежемесячное обслуживание счета, есть еще много показателей, на которые нужно обращать внимание, при необходимости. К примеру, кому-то нужен процент за снятие или внесение средств как можно ниже, а у кого-то нет времени тратить на открытие счета и сделать это нужно как можно быстрее

Итак, в каком банке лучше открыть счет, учитывая все важные критерии, помимо стоимости. Ниже сравнительная таблица.

| Открытие | ПромСвязьБанк | Уралсиб | ФорБанк | Сбербанк | ДелоБанк | локобанк | МодульБанк | Сфера | ВТБ | Альфа-Банк | Тинькофф | Точка | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Срок открытия | до трех рабочих дней | 1-2 дня (возможно срочное) | 1-2 дня | 1-3 дня | за одну встречу | за 1 встречу | 1 день | 5 минут на регистрацию на сайте, открытие — за 1 встречу | моментально | 2-3 дня | 1-2 дня после подачи документов | один день | резервирование — 15 минут, открытие — в течение встречи |

| Бонусы при открытии счета | 2-4 месяца бесплатного обслуживания | до полугода бесплатного обслуживания | скидка 15% при оплате за год | скидка 15% при оплате за год | 2 месяца обслуживания по 1 р. | до 20% скидка на обслуживание счёта | 6 месяцев обслуживания в подарок, если у вашего предыдущего банка отозвана лицензия | Скидка на обслуживание 15-20%. Акции от партнёров на бухгалтерские программы и интернет-сервисы. Для получения скидки при открытии счёта нужно использовать кодовые слова (указаны на сайте). |

первые 90 дней обслуживания бесплатно | 3 месяца обслуживания — 0 руб. | 3 месяца бесплатного обслуживания; скидки при оплате за 3, 6 или 12 месяцев. |

на оплату рекламы в Яндекс.Директ, SeoPult — до 10 000 руб.; на оплату рекламы myTarget — до 50 000 руб.; на запуск первой рекламы Google AdWords — 3000 руб. |

в тарифе «Всё лучшее сразу» первые 3 месяца — 500 р. вместо 2500 р. |

| Начисление % на остаток по счету | нет | нет | до 4% | да | плавающая ставка | до 5% | нет | до 7% | нет | нет | до 3% | от 4 до 6% | нет |

| % за внесение наличных | от 0 до 1,3% | от 0 до 1% | от 0,12 до 1% | от 0,1 до 0,5% | от 0 до 1% | 0-0,3% | от 0 до 0,3% | от 0 до 0,5% | 0 руб. | от 0 до 0,5% | от 0 до 1% | от 0,15 до 0,3% | от 0,2%, максимально 8% в зависимости от суммы пополнения и тарифа |

| % за снятие наличных | от 0,99 до 4,99% | от 1,5 до 11% | от 1,1 до 11% | от 1,5 до 10% | от 0 до 10% | 2-3% | от 0 до 15% | от 0 до 6% | от 0 до 5% | от 0 до 11% | от 0 до 11% | от 1 до 15% | от 0% до 6% |

| Перевод на карту физ. лица | от 150 000 до 500 000 р. | до 150 тыс. р. | до 300 тыс. р. | комиссия | до 300 тыс. р. | до 150 тыс. р. | до 500 тыс. рублей | до 300 тыс. рублей — для юридических лиц, до 1 млн — для ИП | 100 000 — 500 000 р. в зависимости от тарифа | до 150 тыс. р. | до 6 млн рублей | до 1 000 000 р. | до 500 тыс. р — для ИП, до 300 тыс. рублей — для юр. лиц. |

| Комиссия за перевод юр. лицам и ИП | 0-100 р./шт. | от 30 до 100 р. | до от 28 до 120 р. | от 0 до 75 р. | от 16 до 199 р. | до 87 р. | от 19 до 89 рублей | от 0 до 90 р. | от 0 до 90 р. | от 32 до 100 р. | от 0 до 50 рублей за перевод | внутрибанковские — бесплатно, остальные — от 19 до 49 руб. | от 0 до 60 рублей |

| Интернет-банкинг и мобильное приложение | да | да | да | да | да | да | да | да | да | да | да | да | да |

| Корпоративные карты | выпуск бесплатно, обслуживание — 149 р./мес. за карту | выпуск бесплатно | обслуживание — первый год бесплатно, далее — 250 р./мес. | выпуск и обслуживание — бесплатно | от 2 до 7 тыс. р./год | бесплатные | есть | от 0 до 1000 р. в мес. | 1 карта бесплатно | стоимость обслуживания — 0 р. | выпуск и обслуживание бесплатно | выпускаются в день регистрации — бесплатно, после — 490 руб. | выпуск и обслуживание бесплатно |

| Зарплатный проект | есть, бесплатные переводы | от 0,1% за перевод зарплаты | переводы — бесплатно | комиссия устанавливается индивидуально | переводы от 0 р. | 0,2% за перевод | переводы без комиссии | комиссия — до 19 р. | 1% за перечисление зарплаты и пособий | 0-1% за перевод | бесплатные переводы | бесплатные переводы | комиссия за перевод денег сотрудникам устанавливается по соглашению сторон |

| Валютный счет | открытие — 800-2000 р. | бесплатно | бесплатно | бесплатно | 3000 р. открытие | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

Но даже это еще не все. Банки предлагают услуги бухгалтерии, юриста, инкассации, экваринга, расчетно-кассового обслуживания и т.д.

И тут уже каждый для себя должен выбрать банк, наиболее подходящий требованиям его требованиям который предлагает лучшие условия именно для него.

Альфа-Банк

Если вам нужен хороший банк для бизнеса, то Альфа-Банк — лучший вариант для владельца небольшого предприятия. Альфа имеет представительства по всей стране, предлагает бесплатное открытие расчетного счета для новых ИП. К тому же у них одна из лучших систем онлайн-банкинга и быстрый мобильный банк.

Альфа-Банк предлагает бесплатную бухгалтерию, кредитные карты для бизнеса и эквайринг 1% для приема оплат картами. Если у вас есть текущие и сберегательные счета в одном месте, проще управлять всем с помощью единой учетной записи в интернет-банке. Для открытия РКО необязательно посещать отделение, достаточно подать все необходимые документы онлайн.

Таким образом, Альфа-Банк занимает второе место в рейтинге ТОП-10, потому что предлагает все, что может понадобиться вашему бизнесу и дает множество вариантов, чтобы избежать ежемесячной платы за обслуживание. Как небольшие индивидуальные предприниматели, так и крупные ООО со множеством сотрудников смогут легко найти необходимые предложения.

В чем суть?

Однако прежде, чем мы остановимся на баллах, позвольте сначала прояснить суть скоринга. Это собственно сам процесс, после которого у заемщика появляется присвоенное ему количество баллов. Это оценка заемщикам по ряду различных параметров.

Проще всего представить скоринг в виде программы, которая оценивает нюансы заемщика и присваивает каждому значению свой балл. Затем все баллы суммируются и на свет появляется рейтинг гражданина, например, в 700 баллов или в 200, если долговая репутация оставляет желать лучшего.

Благодаря скорингу компания может:

- Понимать кредитный портрет клиента и возможность невозврата

- Быстро оценивать тысячи заемщиков и мгновенно принимать решения

- Корректировать свои риски, уменьшая или увеличивая нужные фильтры

- Анализировать заемщиков на предмет возможного мошенничества

- Выявлять определенные закономерности в поведении заемщиков

ЮниКредит Банк

Управление финансами может быть достаточно сложным делом, поэтому следует обратиться за помощью в банк для открытия расчетного счета для бизнеса. ЮниКредит может помочь в этом вопросе, поскольку предоставляет бизнес-клиентам доступные услуги для начинающих предпринимателей. Юникредит является одним из ведущих российских банков по объемам денежных средств, привлеченных от корпоративных клиентов.

Специально разработанный тариф включает в себя ведение счета в рублях и иностранной валюте, выдачу выписок по счету и информацию о движение денежных средств. Вы также можете воспользоваться пакетами финансовых услуг: Комфорт, Бизнес, Прайм, Розничный, Максимум и Безграничный. В зависимости от своих потребностей, выберите подходящий вариант.

Большинство предложений в Юникредит довольно стандартны, но есть и уникальные особенности. Например, зарплатный проект для начисления заработной платы сотрудника. Юникредит банк – это 1 место среди самых надежных банков России по версии Forbes в 2020 году, а на сайте Epicris он занимает седьмую позицию.

ТОП-10 лучших банков для кредита под малый бизнес

Прежде чем приступить к обзорам самих банков, мы предлагаем ознакомиться с краткой выдержкой из тарифов каждого учреждения. Это поможет вам определиться, какой из банков интересует вас больше всего.

|

Банк |

Сумма, руб. |

Ставка, в год |

Срок выплаты |

|

Тинькофф Банк |

до 15 млн. |

от 8% |

до 15 лет |

|

Газпромбанк |

до 5 млн. |

от 6.9% |

До 7 лет |

|

Альфа-Банк |

до 10 млн. |

от 13.5% |

до 5 лет |

|

ВТБ |

до 500 млн. |

от 7.5% |

до 12 лет |

|

Россельхозбанк |

до 20 млн. |

от 5% |

до 10 лет |

|

Открытие |

до 10 млн. |

от 7.9% |

до 15 лет |

|

Промсвязьбанк |

до 500 млн. |

от 6% |

до 10 лет |

|

Сбербанк |

по договору |

от 0% |

до 1 года |

|

Росбанк |

до 100 млн. |

от 7.65% |

до 7 лет |

|

Локо-Банк |

до 50 млн. |

от 13.25% |

до 2 лет |

Необходимые документы для кредита

Для оформления кредита ИП потребуются следующие документы:

- ИНН.

- Выписка из ЕГРИП.

- Справка о доходах или финансовая отчетность.

- Бизнес-план (для нового бизнеса).

- Копия паспорта.

- Свидетельство о регистрации в ПФ и ФСС.

- Копия кассовой книги.

- Лицензии и разрешения.

- Копии налоговых деклараций (заверенные в ФНС).

- Свидетельств о праве на собственность (землю, недвижимость и т. д.).

- Договоры на приобретение оборудования и техники.

Как оформить кредит

Сегодня можно подать заявку просто через интернет, без посещения отделения банка. Это экономит время, но на данном этапе финансовая организация проводит лишь предварительное рассмотрение, а согласие ничего не значит. В любом случае нужно будет идти в банк, подать заявку и все необходимые документы лично. Зато можно сэкономить время в том случае, если сразу пришел отказ.

Сегодня банки проверяют потенциальных заемщиков с помощью алгоритмов, которые работают в автоматическом режиме. Поэтому даже отказ на данном этапе не должен вводить в заблуждение. Все равно стоит сходить в банк и поговорить с менеджером лично. Но это работает с небольшими банками, в случае Сбербанка и других крупных финансовых организаций предварительный отказ окончательный и обжаловать его можно будет лишь через несколько месяцев.

Расчетно-кассовое обслуживание юридических лиц

Расчетный счет для юридических лиц в надежном банке РФ – выгодный способ для решения ряда финансовых вопросов, обеспечивающий перспективное развитие деятельности со стабильным и бесперебойным обращением денежных средств организации.

На нашем сайте можно изучить все предложения банков, сравнить РКО для юридических лиц от разных финансовых учреждений, что позволит определить, где выгоднее открыть р/с для ООО.

Возможности РКО для юр лиц

Расчетно-кассовое обслуживание юр. лиц основывается на целом спектре банковских услуг, многие из которых предоставляются на бесплатной основе (стоимость входит в тариф по обслуживанию).

Возможности РКО для юридических лиц:

- создание корпоративных карт с учетом всех финансовых операций и контроля оборотности.

- доступ к процедурам инкассации.

- открытие валютного счета.

- круглосуточный доступ в интернет-банкинг, подключение к мобильному банку, доступный эквайринг.

- ведение бухучета,

- безналичный счет для расчетов.

При длительном сотрудничестве банки РКО для юр лиц также предоставляют выгодные условия кредитования, лизинг, факторинг и другие дополнительные услуги, способствующие быстрому росту и развитию компаний.

Где выгоднее открыть расчетный счет ООО?

Расчетный счет для ООО выгоднее открывать в банках, где приемлемая абонентская плата, в нее должен входить полный набор услуг по обслуживанию. Есть учреждения, предоставляющие бонусы, например, на остаток по счету может начисляться процент, как на обычном депозите. Выгодные предложения и с бесплатным открытием, переводом на счета физ. лиц и других банков, снятием наличных. Есть банки, предлагающие и бесплатный ключ для электронной цифровой подписи.

Требования и документы

Необходимые документы установлены на законодательном уровне. Из оригиналов потребуется:

- выписка из ЕГРЮЛ;

- учредительные документы;

- карточка с подписями и оттиском штампа;

- бумаги, подтверждающие полномочия исполнительного органа;

- лицензии (при необходимости);

- паспорт и доверенность представителя.

Часть документов можно представить нотариально заверенными копиями. Могут быть запрошены и дополнительные бумаги, например, о финансовом положении компании.

Как открыть?

Предлагаем сравнить варианты, которые предлагают банки для ООО. На сайте найдете предложения открытия расчетного счета с недорогим или бесплатным обслуживанием, минимальными ежемесячными платежами и возможностью подключения дополнительных услуг. Вам останется лишь подать онлайн-заявку на сайте. Специалист банка свяжется с вами в ближайшее время.

Какие документы нужны

Для юридических лиц и для ИП списки документов будут разными. Если вы индивидуальный предприниматель достаточно минимального набора:

— паспорта;

— свидетельства о регистрации в налоговом органе в качестве предпринимателя.

— выписки из ЕГРИП (банки сами ее запрашивают, вам нет необходимости).

А также могут потребоваться патенты и лицензии, если их подразумевает ваш вид деятельности. Если планируете работать с электронным документооборотом или сервисами бухгалтерии, понадобится СНИЛС. Для доверенных лиц нужны паспорта и доверенности.

Для ООО нужен расширенный перечень документов:

1. Оригинал паспорта руководителя.

2. Приказ или протокол, который подтверждает назначение генерального директора.

3. ОГРН.

4. ИНН.

5. Выписка из реестра юрид. лиц.

6. Устав компании.

4 ВТБ

Внешторгбанк – еще один крупный банк страны, участвующий в программе государственной поддержки малого и среднего бизнеса. Учреждение предлагает сразу восемь программ кредитования для малого бизнеса. С их помощью можно решить практически любую проблему предприятия, от покупки оборудования или недвижимости до инвестиций или пополнения оборотных средств. Учреждение позволяет взять до 500 миллионов рублей в большинстве программ, кроме экспресс-кредитования, в котором максимальная сумма – всего 5 миллионов рублей. Максимальные сроки кредитов варьируются от 2 до 12 лет.

Выгодная особенность банка ВТБ – в небольшой годовой ставке: она начинается от 7.5% для кредита на залоговое имущество. Естественно, по факту процент по кредиту может отличаться, поскольку определяется банком для каждого клиента индивидуально. Другие программы займа такой дешевизной не отличаются: ставка в них колеблется от 9 до 16%. Кроме того, в апреле 2020 года ВТБ начал выдавать кредиты малым предприятиям, пострадавшим от пандемии коронавируса. Программа субсидируется правительством РФ и предусматривает всего 2% годовых. Суммы небольшие, выдаются сроком на 12 месяцев, что позволяет микро и среднему бизнесу восстановиться с минимальными потерями.

Какие банки кредитуют малый бизнес

В РФ многие организации включили в линейку программы, позволяющие получить деньги на инвестиционные цели, приобретение франшизы или устранение кассовых разрывов.

Условия Сбербанка

Программа «Кредит на проект» подходит только для ООО и ИП, выручка которых в год не превышает 400 млн рублей. Минимальная ставка по договору начинается с 11% в год, минимальная сумма 2,5 млн руб., получить которые можно на срок 120 месяцев. Допускается залог: имущество, поручительство третьей стороны или коммерческая недвижимость.

Использовать наличные позволяется для следующих целей:

- Вложить в оборотные активы.

- Использовать для старта строительства.

- Рефинансировать долги сторонних банков.

Возраст заемщика ограничен 70 годами на момент обращения. Банк не удерживает дополнительные комиссии за выдачу. В числе обязательных справок паспорт клиента, учредительные и регистрационные свидетельства, финансовая отчетность.

Предложение Райффайзенбанка

Небольшой экспресс-кредит станет решением, если требуется быстро получить деньги. Условия: ставка 17,9%, сумма в пределах 300 тыс. — 2 млн руб., срок 6−48 месяцев. Требования к заемщику подразумевают регистрацию ИП или ООО дольше 12 месяцев, заемщик (учредитель фирмы) в возрасте 23−65 лет. Предпринимателю не придется привлекать поручителей и залог, в ООО в роли поручителей выступают все собственники. Комиссия за выдачу денег не взимается, а банк обещает рассмотреть заявку за 1 день.

Кредиты Тинькофф

На любые цели и без залога выдают 2 млн рублей под 12% годовых, однако это предложение ориентировано только на индивидуальных предпринимателей. Второй вариант для ИП и ООО – «Инвестиционные цели». На период до 5 лет выдают 15 млн руб. при условии наличия в сделке ликвидного залога. Весомый плюс предложения – заявителю не требуется расчетный счет.

Для оформления договора заполните онлайн-заявку, представитель банка сам приедет и привезет все необходимое.

Что предлагает банк Открытие

Кредитная линия открывается на 15 лет. Ставка равна 8,5% годовых, сумма 2−250 млн рублей, погашение производится ежемесячно по аннуитетной схеме. На сайте банка еще до заполнения заявки можно рассчитать итоговую сумму на онлайн-калькуляторе. Деньги выдаются малому и среднему бизнесу, период существования которого больше 12 месяцев или когда прошло больше 3 месяцев с момента регистрации заемщика. Обязательное оформление страховки на залоговое имущество требуется только для договоров на сумму свыше 50 миллионов рублей.

Кредит бизнесу в Альфа-Банке

Этот кредит подразумевает целевое использование средств. В роли заемщика выступает предприниматель, ООО или физическое лицо. Пройти предварительную проверку и узнать решение по анкете получится в режиме онлайн.

Получить можно от 300 тысяч до 10 млн рублей под 14−17%. Кредит учитывается в налогах, что снижает долговую нагрузку. Используется дифференцированный график погашения, задолженность уменьшается ежемесячно. Санкции к клиентам, решившим погасить долг досрочно, не применяются.

Подробней сравнение условий по программам российских банков видно в таблице:

| Наименование | Ставка | Сумма | Срок выплаты | Залог, поручители | Страхование залога |

| Сбербанк | 11% | 2,5−200 млн руб. | 120 мес. | Требуются | Да |

| Райффайзенбанк | 17,9% | 2 млн руб. | 48 мес. | Не нужны | Нет |

| Тинькофф | 14% | 15 млн руб. | 5 лет | Требуются | Да |

| Открытие | 8,5% | 2−250 млн руб. | 15 лет | Требуются | Да |

| Альфа-Банк | 14% | До 10 млн руб. | 48 мес. | Не нужны | Нет |

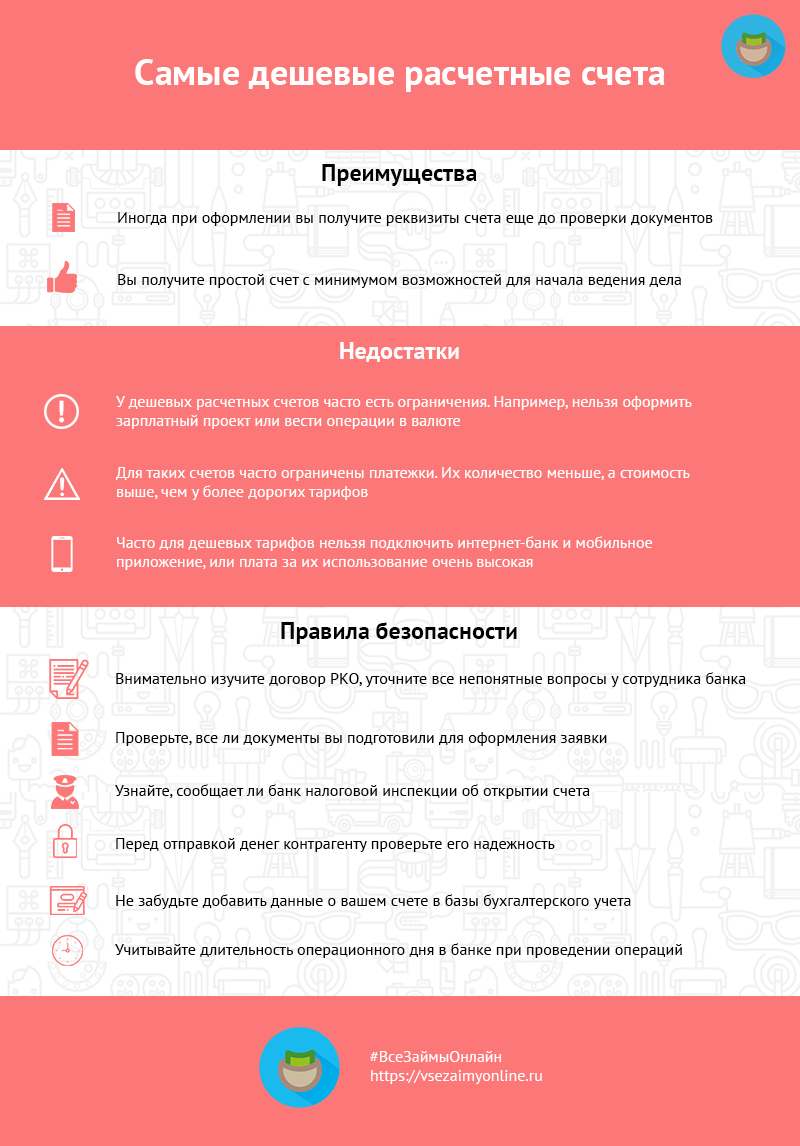

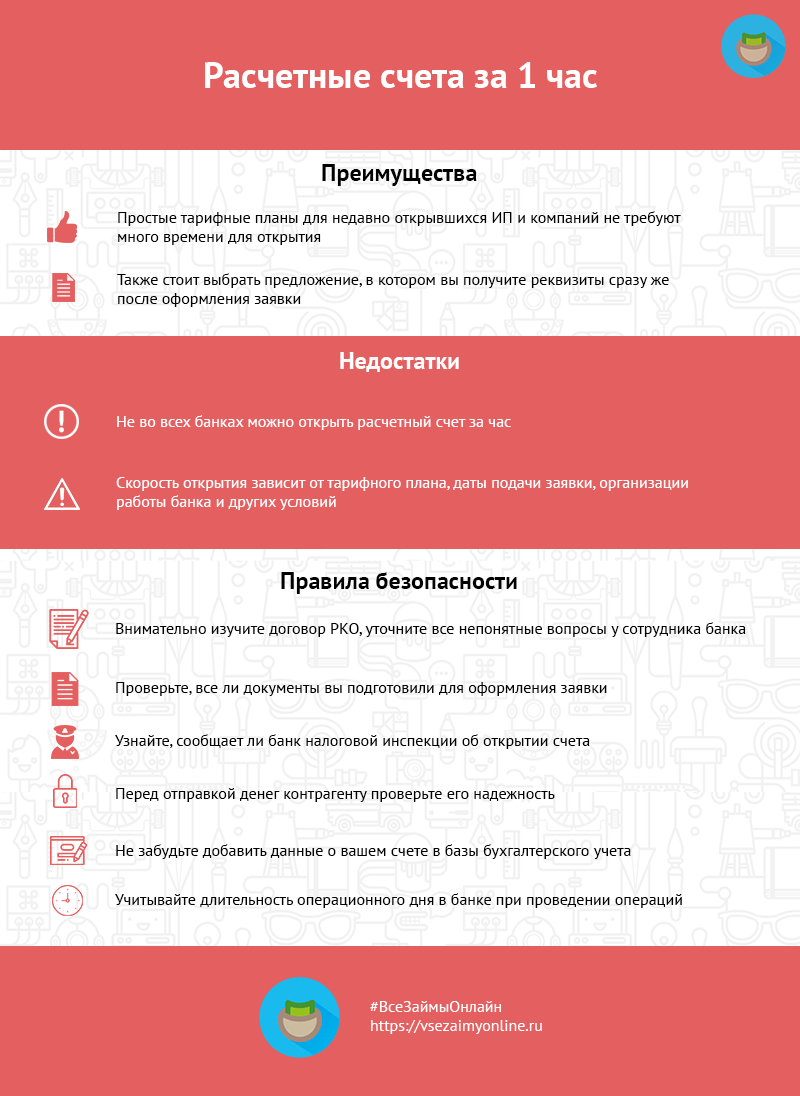

Итоговое сравнение расчетных счетов за 1 час

Расчетные счета

за час

Открытие

Обслуживание

Платежка

1

Точка (Начало)

0 руб.

700

700 руб.

руб.

2

МодульБанк (Оптимальный)

0 руб.

690

690 руб.

19

19 руб.

3

Тинькофф (Простой)

0 руб.

490

490 руб.

49

49 руб.

4

Промсвязьбанк (Бизнес Старт)

0 руб.

0 руб.

100

100 руб.

5

Совкомбанк (Старт)

190

190 руб.

0 руб.

50

50 руб.

6

Дело Банк (ДелоЛайт)

0 руб.

690

690 руб.

39

39 руб.

7

Веста Банк (Стартап)

0 руб.

0 руб.

89

89 руб.

8

Сфера (БКС Банк) — Пакет S

0 руб.

99

99 руб.

90

90 руб.

9

Промсвязьбанк (Платите меньше)

0 руб.

400

400 руб.

100

100 руб.

10

Альфа-Банк (Бесплатно навсегда)

0 руб.

0 руб.

99

99 руб.

11

Промсвязьбанк (Бизнес 24х7)

0 руб.

1990

1990 руб.

49

49 руб.

12

ВТБ (Самое важное)

0 руб.

1200

1200 руб.

50

50 руб.

13

ББР Банк

0 руб.

800

800 руб.

39

39 руб.

14

ПростоБанк (Просто Экономный)

0 руб.

0 руб.

руб.

Популярные банки

Точка

Райффайзенбанк

Сбербанк

Тинькофф

Альфа-Банк

Открытие

Этапы открытия расчетного счета

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Если вам срочно требуются реквизиты расчетного счета для заключения сделок, то обратитесь в банк, который предлагает открытие такого счета за час. Чтобы открыть расчетный счет, нужно заполнить онлайн-заявку на сайте банка и подготовить пакет документов для согласования у специалиста. Узнать, где можно быстро оформить расчетно-кассовое обслуживание, вы можете на этой странице. При выборе учитывайте стоимость открытия, обслуживания и выписки платежек, комиссию за прием и выдачу наличных, требования к компании и документам.

Преимущества

-

Простые тарифные планы для недавно открывшихся ИП и компаний не требуют много времени для открытия.

-

Также стоит выбрать предложение, в котором вы получите реквизиты сразу же после оформления заявки.

Недостатки

-

Не во всех банках можно открыть расчетный счет за час.

-

Скорость открытия зависит от тарифного плана, даты подачи заявки, организации работы банка и других условий.

Расчетные счета за 1 час — инфографика

Полезное о валютном контроле

- Все о валютном контроле от Сбербанка

- Все о валютном контроле в банке Авангард

- Все о валютном контроле от Точки

- Все о валютном контроле Модульбанка

- Все о валютном контроле в Газпромбанке

- Все о валютном контроле Совскомбанка

- Все о валютном контроле Альфа-банка

- Все о валютном контроле в Райффайзенбанке

- Все о валютном контроле ЮниКредит Банка

- Все о валютном контроле Промсвязьбанка

- Все о валютном контроле Россельхозбанка

- Все о валютном контроле в банке Уралсиб

- Все о валютном контроле от Росбанка

- Все о валютном контроле в ВТБ

- Все о валютном контроле банка Открытие

- Все о дружественном валютном контроле от Тинькофф

- Все о валютном контроле Абсолют Банка

- Все о валютном контроле Дело Банка

Показать все