Как вернуть деньги за страховку по кредиту: инструкция 2020 года

Содержание:

- Можно ли вернуть страховку «АльфаСтрахование», если кредит закрыт в срок?

- Стоимость ОСАГО в страховых компаниях:

- Как отказаться от страховки жизни

- При досрочном погашении кредита

- Какие виды страховых взносов возвращаются в 2019 году

- Расчеты по страховой премии

- Как написать заявление: образец

- Общие моменты

- Возврат денег

- Варианты решения проблемы со страховкой после продажи авто

- Как вернуть деньги за страхование жизни по пиотеке?

- Кросс-курс 1000000 Шекелей (Израиль) к другим валютам

- Калькулятор ОСАГО

- Рекомендуемые дебетовые карты других банков

- Какие бывают страховки?

- «АльфаСтрахование-Жизнь» – возврат страховки в «период охлаждения»

- Условия вкладов

- Сколько стоит страхование жизни?

- Услуги для клиентов Сбербанка в городе Кувандык

Можно ли вернуть страховку «АльфаСтрахование», если кредит закрыт в срок?

В соответствии с п. 5.5 Раздела 5 и п. 7.4 Раздела 7 Условий № 2 при оформлении Полиса-Оферты АльфаСтрахования, выплата кредитных обязательств в срок без наступления страхового случая не является основанием для возвращения страхователю суммы страховой премии.

Соглашение между физическим лицом и страховщиком прекращает свое действие на основании п. 7.1 Раздела 7 Условий № 2, при этом договорные обязательства признаются полностью выполненными. Возврат страховой премии не допускается.

Аналогичные положения устанавливаются федеральным законодательством, поэтому судебные разбирательства по поводу таких споров могут закончиться только вынесением решения с отказом удовлетворения требований заявителя.

Денежные средства являются доходами страховщика.

Таким образом, отказ СК в возврате денег после своевременного погашения кредита, является законным.

Стоимость ОСАГО в страховых компаниях:

| Компания | Цена | |

|---|---|---|

| Капитал | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Гелиос | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Согаз | нажмите кнопку посчитать8233 руб Калькулятор компании | |

| Гайде | нажмите кнопку посчитать8525 руб Калькулятор компании | |

| Аско страховая группа | нажмите кнопку посчитать8986 руб Калькулятор компании | |

| Московия | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Надежда | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Росгосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Тинькофф страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Уралсиб | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Оск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Поволжский страховой альянс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский дом страхования | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Медэкспресс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Хоска | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Росэнерго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Либерти | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южуралжасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Наско | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Центральное страховое общество | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Энергогарант | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Эрго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Спасские ворота | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Евроинс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский спас | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Альфа страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Югория | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Вск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Жасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Макс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ренесанс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ресо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ингосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Интач | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Зетта | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Адонис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Астро-волга | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Баск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Бин страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Геополис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Гута-страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Дальакфес | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Согласие | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южурал-аско | нажмите кнопку посчитать9488 руб Калькулятор компании |

Результаты полученные на калькуляторе будут сохранены в Вашем личном кабинете.

Вы всегда сможете их посмотреть и сделать еще один расчет

Сколько будет стоить ОСАГО на следующий год

На следующий год стоимость ОСАГО составит:

| было ДТП | новая цена ОСАГО | переплата |

|---|---|---|

| без аварий | 7512 руб | |

| авария с 1 выплатой | 12257 руб | 4745 руб |

| авария с 2 выплатами | 19373 руб | 11861 руб |

| авария с 3 выплатами | 19373 руб | 11861 руб |

Из чего состоит расчет стоимости ОСАГО:

| параметр | значение | описание |

|---|---|---|

| Базовая ставка | 4118 руб | Легковые автомобили («B», «BE») |

| Территориальный коэффициент | x2 | Москва |

| Мощность двигателя | x1.2 | от 101 до 120 л.с (включительно) |

| КБМ (скидка за безаварийную езду) | x1 | Страхование впервые (класс 3, кбм 1) |

| Возраст и стаж водителей | x0.96 | |

| Срок страхования | x1 | 1 год |

| Водители | x1 | Ограниченное количество водителей |

| Итого | 7908 руб |

Как отказаться от страховки жизни

При оформлении автокредита каждый клиент сталкивается с необходимостью получения страховок. Покупка КАСКО и ОСАГО – вполне оправданные траты, без которых сейчас никак не обойтись. Другое дело страховка жизни и здоровья. Это программа не является обязательной при получении кредита

Банки идут на хитрость, прописывая в договоре мелким шрифтом условие, или заставляют свой персонал лишь вскользь упоминать о таком нюансе, не заостряя внимание клиента. Отказаться от страхования жизни можно в следующих случаях:

- при выборе программы кредитования на покупку автомобиля;

- после подписания договора с банком, то есть приобретения машины.

Что ждет клиента, который отказывается от страховки? Кредитор может повысить размер процентной ставки, снизить сумму займа, отказать в выдаче денег. Это еще не все! Банк можно потребовать от клиента предоставления дополнительных гарантий. Речь идет о поручительстве, залоге недвижимого имущества и т.д.

Важно! Отказаться от страховки можно через суд или обратившись в страховую компанию! Притом положительного результата никто не гарантирует. Представители кредитора умеют поворачивать ситуацию в свою пользу!. Выход – узнать подробную информацию в банке, тем более, если был оформлен стандартный потребительский кредит! Так, некоторые организации дают возможность своим клиентам написать заявление на отказ от страховки

Таким вариантом можно воспользоваться спустя несколько месяцев после оформления договора. Естественно, что клиент обязан в полном объеме и своевременно производить выплаты в пользу банка

Выход – узнать подробную информацию в банке, тем более, если был оформлен стандартный потребительский кредит! Так, некоторые организации дают возможность своим клиентам написать заявление на отказ от страховки. Таким вариантом можно воспользоваться спустя несколько месяцев после оформления договора. Естественно, что клиент обязан в полном объеме и своевременно производить выплаты в пользу банка.

При досрочном погашении кредита

Если кредит будет погашен раньше, ситуация обстоит несколько иначе. Если вознаграждение страховой компании было уплачено авансом, сумма может быть пересмотрена пропорционально сроку действия соглашения. К примеру, когда полис приобретался на 10 лет, а кредит был погашен ранее срока, через пять лет, вполне логично истребовать половину потраченных средств.

Для оформления возврата следует начать диалог с банком. В кредитном учреждении берется справка об отсутствии задолженности. Вместе с договором и полисом документы будет рекомендовано направить страховой компании для принятия решения. Несмотря на то, что для таких случаев не предусматривается определенных сроков, затягивать не стоит. Это может сыграть на руку компании, которая вряд ли захочет просто так вернуть потраченные деньги.

Существует еще одна схема взаимодействия по страховым продуктам. При оформлении современных кредитов все чаще приобретается возобновляемая страховка. Так, полис при выдаче займа покупается на один год, после чего по инициативе банка он продляется на новый период. При таком алгоритме вопросы с возвратом облегчаются, во всяком случае пользователям кредитного продукта нет необходимости рассчитывать на перерасчет всей стоимости полиса. Прения если и возникнут, то только по одному, годовому платежу.

Возврат страховки при досрочном погашении кредита

Какие виды страховых взносов возвращаются в 2019 году

Виды полисов:

- КАСКО. Банк уполномочен обязать клиента при получении кредита на машину застраховать транспортное средство. Машина остается в залоге, чтобы финансовая организация была защищена от возможных убытков.

- Страхование недвижимости при ипотечном кредитовании или получении ссуды под залог жилья для защиты собственности.

Другие виды дополнительных услуг, которые предоставляются в рамках кредитного соглашения, клиент получают в добровольном порядке.

Инструкция по возврату страховки:

- На протяжении 14 дней после подписания оформляется заявление в письменном виде для страховой фирмы.

- В ближайшие 10 дней инспектор рассматривает поданные документы и выплачивает остаток неиспользованных средств.

- Через 5 дней банковская страховка может вступить в силу. Это означает, что какое-то время услуги будут оказываться и должны оплачиваться. Поэтому заявитель получает немного меньше денег. Страховая компания вычитает деньги за каждый день действия страховки.

Отсутствует четкий регламент, определяющий правила возврата. Некоторые финансовое учреждения позволяют выполнять такую операцию через собственное отделение. Филиалы многих страховых предприятий не работают в малых населенных пунктах.

Расчеты по страховой премии

Как вернуть страховку за машину после продажи? Каждый владелец ОСАГО может самостоятельно провести расчёт суммы к возврату

Для этого нужно принимать во внимание положения ст. 10 Закона № 40-ФЗ

Здесь сказано, что:

вернуть можно только ту часть страхового взноса, которая идёт на выплаты страховых платежей. Распределение средств страхового взноса происходит так: 77% от уплаченной страхователем суммы идёт на страховые выплаты (учитывается при возврате) и 23% на другие нужды (не учитываются).

23% от уплаченного страхового взноса распределяется так: 3% обязательны для перечисления в союз автостраховщиков и 20% приходятся на оплату сделки.

та сумма, которая подлежит возврату, должна быть пропорциональна количеству месяцев, в течение которых бывший владелец ТС уже не будет пользоваться машиной. Течение этого срока исчисляется календарной датой отчуждения права и подачи заявления. Приоритетным считается дата подачи заявления на возврат. Поэтому чем раньше бывший владелец обратится в СК, тем больше денег он получит.

Для самостоятельного расчёта нужно использовать формулу:

СкВ = (77%/100 * (КД/365)) * ПС, где:

СкВ – сумма к возврату;

КД – количество дней, в течение которых бывший владелец авто не будет им пользоваться после продажи;

ПС – первоначальная стоимость полиса страхования.

Для наглядности нужно привести пример расчёта:

Стоимость годового полиса ОСАГО составляет 8200 рублей. Через 72 дня хозяин машины решил её продать, а потом вернуть себе часть средств страховки. Расчёт такой:

СкВ = (77%/100 * (365-72/365)) * 8200 = 5 068, 25 рублей. Такую сумму сможет вернуть бывший владелец автомобиля, если обратится с заявлением в страховую компанию в день отчуждения права.

Сроки для обращения в страховую фирму для возврата ОСАГО

Работник страховой компании должен принять документы на рассмотрение, если нет законных причин для отказа. К таковым можно отнести:

- комплектация неполная;

- сданы не те документы;

- заявителем выступает лицо, которое не имеет на это права.

По факту принятия документации сотрудник СК составляет акт. На его основании принимается решение о возврате неиспользованной суммы страховки. Срок рассмотрения заявления составляет 14 дней. По итогу принимается решение – положительное или отрицательное.

Если решение в пользу заявителя, по истечении 14 дней деньги должны поступить на его счёт. Если этого не произошло, то рекомендуется обратиться в банк для проверки. При отсутствии поступлений нужно обращаться в СК.

Если решение отрицательное, оно должно быть обосновано и аргументировано ссылками на законодательство. При несогласии с ответом его можно обжаловать через руководство или в судебном порядке. Также можно обратиться в Союз автостраховщиков.

Когда возвращают только часть средств

Никогда не возвращают всю сумму денег. Существует несколько правил:

- если произойдёт страховой случай, то на выплату компенсации по нему идёт не вся сумма уплаченного ранее страхового взноса, а только его часть. Расчёт страховых выплат производится не от полной суммы, указанной в квитанции, а из расчёта 77%. Остальная часть средств распределяется;

- сумма к возврату должна быть пропорциональная количеству дней, оставшихся до окончания срока действия полиса ОСАГО. То есть, в расчёт берётся то количество дней, в течение которых бывший владелец авто не будет им пользоваться.

Рекомендуется предварительно провести расчёт самостоятельно. Это нужно на тот случай, если сумма возврата не удовлетворит заявителя. Тогда можно будет поспорить и обосновать свои претензии.

Сроки выплаты денег за ОСАГО

Законодательно определены конкретные сроки, в течение которых страховая компания должна перечислить деньги за страховку при продаже авто. Это должно произойти в течение 14 дней с момента аннулирования полиса. Это происходит в тот день, когда клиент СК пишет заявление о досрочном расторжении договора страхования.

То есть, у страховой компании есть 14 дней на рассмотрение и выплату денег с той календарной даты, которая указывается при регистрации комплекта документов в качестве входящего.

Если по истечении 14 дней деньги не поступили на счёт, можно обратиться в банк или в страховую компанию. Возможно, перечисление занимает не один банковский день, так как СК имеет счёт в другом банке, отличном от банка заявителя. Нужно попросить копию платёжного документа и посмотреть на дату отправки средств.

Если дата отправки денежных средств на возврат указана в пределах 14 дней с момента подачи заявления, то никаких претензий предъявить нельзя. Задержка – вина банка. Если же в течение 2-хнедельного срока перечисление не произошло, то СК должно выплатить компенсацию.

Как написать заявление: образец

Заявление составляется в свободной форме в двух экземплярах. Оно должно содержать следующие необходимые данные:

- ФИО заявителя;

- наименование страховой компании;

- паспортные данные заявителя;

- прошение расторгнуть договор;

- обоснование выплаты премии;

- реквизиты для перечисления суммы;

- дата;

- подпись.

Вы можете посмотреть также видео на тему: “Как правильно писать заявление на возврат денег в страховую компанию”.

Ниже примерный бланк заявления на расторжение договора страхования жизни с Росгосстрахом:

В ___________________________________

Адрес: _______________________________

От __________________________________

Адрес: _______________________________

Паспорт серия ______№ ________________

Выдан _______________________________

«____»__________ ______ г., к/п ________,

Зарегистрирован по адресу: _____________

_____________________________________

Телефон: ____________________________

Заявление

Я, __________________Паспорт серия _______ № _________ выдан _________ «______»___________ _______г., код подразделения _______, Зарегистрирован по адресу: _________________________приобрел полис страхования № от . При оформлении ОСАГО меня уверили, что необходимо заключить договор страхования. В связи с этим между мной и ______________________ был заключен договор страхования №_______ от «_____»___________ ______г. Сумма страховой премии составила _________ рублей. Данная денежная сумма была перечислена в страховую компанию.

Согласно п.1 Указания Банка России № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» при осуществлении добровольного страхования страховщик должен предусмотреть условие о возврате страхователю уплаченной страховой премии в порядке, установленном настоящим Указанием, в случае отказа страхователя от договора добровольного страхования в течение четырнадцати рабочих дней со дня его заключения независимо от момента уплаты страховой премии, при отсутствии в данном периоде событий, имеющих признаки страхового случая.

В соответствии с п.5. Указания Банка России № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» Страховщик при осуществлении добровольного страхования должен предусмотреть, что в случае если страхователь отказался от договора добровольного страхования в срок, установленный пунктом 1 настоящего Указания, и до даты возникновения обязательств страховщика по заключенному договору страхования, уплаченная страховая премия подлежит возврату страховщиком страхователю в полном объеме.

В связи с этим считаю, что имею право на расторжение договора страхования и возврат уплаченной страховой премии в полном объеме.

На основании выше изложенного, ПРОШУ:

- Расторгнуть договор страхования № _______ от «______»_________ ______г.

- В течение 10 дней с момента получения настоящего заявления вернуть сумму в размере ________ рублей, которая была оплачена в счет оплаты страховой премии.

- Данные денежные средства прошу зачислить на счет №________________________

Приложения:

- Копия паспорта;

- Копия полиса;

- Копия договора страхования;

- Копия реквизитов для перечисления денежных средств.

«________»______________ _____ г.

_________________________/_______________/

Сроки выплат

Выплаты премии при расторжении договора предусмотрены всеми программами страхования жизни в Росгосстрахе. Однако, основания для выплат должны соответствовать законодательству или быть прописаны в договоре.

Если заемщик успеет подать заявление на расторжение договора страхования в первые две недели, то выплата поступит ему в течении 10 дней.

Во всех остальных случаях, придется доказывать и расторгать договор через суд. Как только судебное решение вступит в силу, необходимо отнести исполнительный лист непосредственно в Росгосстрах или к судебным приставам для взыскания задолженности.

В этом случае не должно быть задержки в выплате. Скорее всего, в течении месяца истец получит деньги обратно.

Общие моменты

Далеко не все граждане России знают о возможности возврата средств по страхованию жизни. По этой причине банковские учреждения и страховые компании в частности пользуются этим, ежегодно зарабатывая при этом огромные суммы средств.

Помимо этого ими применяются и иные подводные камни и схемы. Из-за этого возникает необходимость подробней рассмотреть вопрос относительно порядка возврата средств за такую разновидность страхования.

С какой целью ее оформляют

Такой тип страхования для финансовых учреждений предоставляет возможность заработать на высоких процентных ставках. В большинстве случаев данное страхование включается в тело кредита.

Процентная ставка отображается на суммарный размер.

Рассмотрим ситуацию на конкретном примере. Осуществим сравнение займа в 100 тысяч рублей без оформления страховки жизни и аналогичного заема с учетом тела страхового вознаграждения в 10 тысяч рублей.

Оба соглашения о кредитовании:

- оформлены на 100 тысяч рублей;

- содержат процентную ставку в 15% — размер годовой переплаты составляет 15 тысяч рублей.

Что получается в конечном итоге, рассмотрим в таблице:

| Разновидность кредитования | Заем без оформления договора о страховании жизни | Заем с оформлением договора о страховании жизни |

| Размер, предоставляемый заемщику на руки | 100 тысяч рублей | 90 тысяч рублей |

| Страхование | 10 тысяч рублей | |

| Годовая переплата в соответствии с подписанным соглашением | 15 тысяч | 15 тысяч |

| Конечный размер переплат | 15 тысяч | 25 тысяч |

| Установленная реальная процентная ставка | 15% | 27,7% |

Из этого следует, что в реальности заемщик подписывает договор о кредитовании, не под установленные 15% годовых, а практически вдвое больше.

По этой причине, даже если страхование и не включено в основное тело займа, а следует помимо этого, то конечная разница по сумме переплат является внушительной, особенно когда речь идет о продолжительном периоде кредитования.

Как говорится в законе

Процедура страхования заемщиков относиться к добровольной услуге финансовых компаний, что по законодательству РФ, в частности Законе “О защите прав потребителей”, не может оказывать воздействие на стоимость и качество основной продукции.

Из этого следует, что подписание договора о страховании не является обязательным. В данной ситуации речь идет о нарушении законодательства РФ в случае навязывания оформления страхового продукта.

Но прочему Закон нарушается в открытую? Во многом это связано с тем, что доказать навязывание практически невозможно.

В частности никто не включает диктофон в период подписи договора о страховании, а проставление подписи, заемщик автоматически соглашается с условиями страхования.

В случае отказа заемщика подписывать договор о страховании, есть возможность воздействовать на него психологически, включая:

- повышение вероятности отказа в выдаче займов;

- либо же увеличения процентной ставки.

В данном случае речь может идти о банальной лжи, поскольку скорринговая программа не берет во внимание наличие договора о страховании, а повышение размера наоборот, является поводом для отказа в нем. В таком случае согласно условиям договора, заемщик берет на себя обязательство по сохранности залогового имущества, переданного во временное владение кредитору

В таком случае согласно условиям договора, заемщик берет на себя обязательство по сохранности залогового имущества, переданного во временное владение кредитору.

Возврат денег

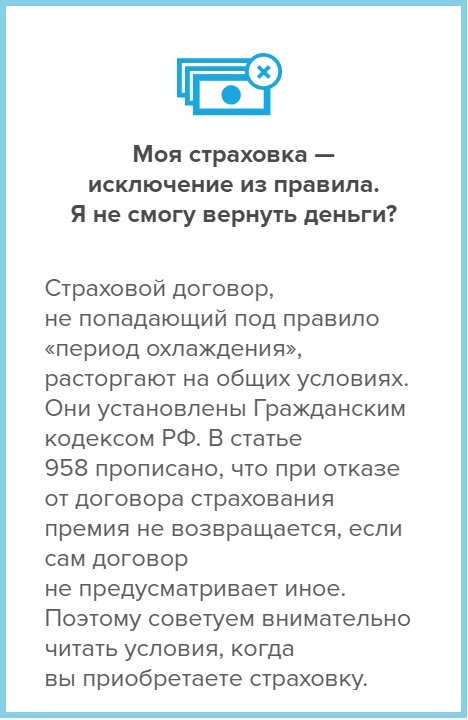

В ст. 958 Гражданского кодекса предусмотрена возможность возврата денег при досрочном аннулировании страхового договора. Когда договор утрачивает свою юридическую силу из-за исчезновения потенциальных рисков, то клиент может рассчитывать на возврат ему взносов с учетом времени, которое прошло с момента подписания договора и пропорционально неиспользованному периоду.

В случае досрочного добровольного расторжения договора страхователь может получить назад часть премии, только если такая возможность закреплена в договоре страхования. Нередко компании согласны выплатить 25-90% от взносов страхователя пропорционально неиспользованному периоду. Если данные пункты не будут внесены в договор, то страховая премия не подлежит выплате.

Когда гражданин обращается за возвратом страховой суммы в «период охлаждения», руководствуясь указанием Центробанка, то он может рассчитывать на возврат ему страховой премии в полном размере.

Но если гражданин пропустит отведенный ему 14-дневный срок, то после покупки страховки он также может отказаться от нее, но страховая компания может удержать часть суммы пропорционально использованным дням.

Возможность для возврата части страхового взноса зависит от вида заключенного договора. Так, клиент может приобрести индивидуальный страховой полис, но также может быть включен в программу коллективного страхования. По сути, это два принципиально разных вида договора.

При коллективном страховании договор заключается между банком и страховой компанией, и лицо, заключившее его, вносится в список застрахованных лиц. При этом большая часть платежа за страховку выступает платой за включение в страховую программу. Соответственно, такая разновидность страхового договора не позволяет гражданам воспользоваться действием «периода охлаждения».

Страховой полис, приобретенный на индивидуальной основе, можно вернуть в течение 14 дней с возвратом полной суммы.

Варианты решения проблемы со страховкой после продажи авто

Итак, после продажи автомобиля у вас на руках остался полис ОСАГО. В сущности, он вам не нужен, так как нет машины. Что с ним делать?

Существует только три варианта решения вопроса:

- Расторгнуть договор со страховой компанией.

- Расторгнуть договор с возвратом оставшейся денежной суммы.

- Переоформить страховку на нового владельца (внести его данные в полис).

Выбор варианта зависит от вас, и ситуации, в которой вы находитесь.

Расторжение договора

Обычно в страховом договоре есть пункт о том, что сразу после продажи машины договор прекращает свое действие. Вы можете и не сообщать страховщику об этом, но только в том случае, если ваша страховка уже практически отработала свой срок: нет смысла терять время на расторжение договора с истекающим сроком – он перестанет действовать автоматически.

Если же вы купили полис ОСАГО недавно, а его срок годности рассчитан на 12 месяцев, то процедура расторжении договора имеет смысл. По закону, договор страхования в случае продажи авто расторгается автоматически, а неиспользованные средства (страховка стоит немало) должны вернуться старому владельцу машины на счет. И для того, чтобы вернуть деньги, вам необходимо максимально быстро подготовить документы (паспорт и договор купли/продажи авто) и обратиться к страховщику.

Дата составления заявления денег будет считаться точкой отсчета по неиспользованному сроку страховки. Поэтому, как только продадите машину, сразу же отправляйтесь к страховщику и пишите заявление о расторжении договора.

Расторжение договора с возвратом денег по ОСАГО

Поскольку обязательное страхование стоит недешево, эти деньги после продажи машины лучше вернуть. Чем больше дней остается до окончания срока действия страховки, тем выше должна быть сумма возврата. То есть, быстрее обратитесь в страховую компанию с документами – быстрее получите деньги назад, и сумма будет больше.

В этом случае страховщик может затребовать от вас следующий пакет:

- гражданский паспорт;

- оригинал действующего страхового полиса;

- копию документа подтверждающего изменение владельца машины (договор купли/продажи);

- копию ПТС с внесенным именем нового владельца авто;

- квитанцию об уплате страхового взноса.

Если страховая компания возвращает деньги за страховку автовладельцам только безналом, понадобится предоставить номер банковского счета.

На возврат денег по аннулированному договору автострахования у страховщика есть 14 дней с момента регистрации заявления о возврате средств (наличные средства можно получить быстрее).

Если в течение двух недель на ваш счет не поступит платеж, вы можете написать жалобу для начала директору страховой компании, затем в РСА (Российский союз автостраховщиков) и прокуратуру, а позже – в суд. Хотя страховщики обычно соблюдают свои обязательства, так как их невыполнение может привести к потере лицензии.

С договорами КАСКО ситуация сложнее: в договоре может быть заранее прописан отказ владельца полиса от возврата средств при продаже машины, а при расчете страховщик может позволить себе некоторые удержания из суммы. Зато полис добровольного страхования можно продать новому владельцу автомобиля, и его переоформление существенно проще, чем по ОСАГО.

Внесение в страховку нового водителя

Этот способ расставания с полисом ОСАГО имеет свои преимущества, но достаточно сложен, а процедура несколько громоздкая. Вам понадобится:

- убедить нового владельца автомобиля, что ему выгоднее переоформить вашу страховку на себя, чем покупать новый полис ОСАГО;

- явиться вдвоем в офис страховщика для получения согласия на переоформление;

- представить сотрудникам компании пакет документов и правильно составить заявление;

- пройти процедуру переоформления.

В пакет обязательных документов для переоформления ОСАГО на нового владельца (внесение его данных в страховку) входит: оригинал страхового договора, договор купли/продажи авто, паспорта продавца и покупателя, ПТС авто. Заявление составляется на месте.

Учтите, что в некоторых страховых компаниях вам могут отказать в переоформлении, так как не практикуют такую услугу.

Кроме того, если ваш полис имеет большой срок действия, а вы после продажи старой машины быстро купили новое авто, можно также переоформить ОСАГО на новое транспортное средство. В этом случае понадобятся только ваши документы, документы на новую машину и оригинал страховки.

Таким образом, вопрос о том, что делать со страховкой на машину, которую вы продали можно решить просто: если срок действие полиса практически истек, можно ничего не делать – договор будет расторгнут автоматически, а если срок действия большой, то можно расторгнуть договор и вернуть часть неиспользованной по ОСАГО стоимости полиса.

Как вернуть деньги за страхование жизни по пиотеке?

Заемщику всегда стоит помнить, что процедура страхования жизни является добровольной — ни одно из банковских учреждений не имеет права навязывать данную услугу. Но при этом не стоит забывать о том, что данная страховка при наступлении страхового случая может значительно обезопасить клиента и банк от весомых финансовых потерь. Таким образом, клиент самостоятельно решает, стоит ли приобретать данную страховку или предварительно отказаться от неё ещё на стадии оформления кредита.

Если ипотечный кредит был закрыт заемщиком досрочно, он вправе вернуть денежные средства по страховке за неиспользованный период. Для этого необходимо написать заявление непосредственно в банковскую организацию или обратиться в страховую компанию

При этом важно еще раз перечитать все пункты договора страхования, поскольку разные организации могут предоставлять индивидуальные условия по возврату страховки

Также важно подготовить предварительную справку, содержащую выписку о том, что кредит по ипотеке полностью погашен. Только вместе со справкой и соответствующим заявлением заемщик может обратиться в представительство страховой компании для рассмотрения заявления

Стоит отметить, что вся документация может анализироваться и детально проверяться в течение 30 дней, по истечении этого времени компания выносит решение — чаще всего страховая организация соглашается на возврат денежных средств, которые переводятся на личный счёт клиента, реквизиты которого указаны в заявлении. При несогласии сторон заемщик всегда вправе обратиться в судебные инстанции для подтверждения своих прав на выплаты по страховке.

При оформлении ипотечного займа многие банковские организации могут навязать страховые услуги без клиентского согласия. В данном случае вернуть денежные средства за предварительно навязанную страховку всегда можно. Договор страхования будет считаться недействительным — поскольку все действия по оформлению страховки могут производиться только в добровольном порядке. Заемщик в течение 5 дней может подать соответствующее заявление о расторжении навязанной страховки — как правило, страховая организация соглашается на осуществление выплат. При несогласии компании можно обратиться в суд, предварительно собрав полный пакет всех подтверждающих документов.

Кросс-курс 1000000 Шекелей (Израиль) к другим валютам

Калькулятор ОСАГО

Рекомендуемые дебетовые карты других банков

Какие бывают страховки?

В первую очередь все страховки делятся на коллективные и индивидуальные. По договорам индивидуального страхования клиент заключает договор непосредственно со страховой компанией. Итог — взаимоотношения: страховая компания — физическое лицо.

По договорам присоединения к коллективному страхованию клиент заключает договор о присоединении к страховке с банком, который является страховым агентом. Итог: взаимоотношения: страховая компания — банк (юридическое лицо).

После такого разделения страховки делятся по видам. Одни из них являются необязательными и их можно вернуть, другие же нельзя. Рассмотрим виды страховок, возврат по которым сделать не удастся:

- КАСКО. Оформляется при покупке машины в кредит.

- Страхование недвижимости актуально для ипотечных кредитов и займов под залог недвижимости.

К необязательным видам страховки можно отнести:

«АльфаСтрахование-Жизнь» – возврат страховки в «период охлаждения»

Соглашения между физическими лицами и ООО «АльфаСтрахование-Жизнь» вступают в законную силу с 00:00 часов дня оплаты страховых обязательств.

Сроки для аннулирования договоренностей между страхователем и СК распространяются на следующие страховки:

- Жизни (здоровья) вне зависимости от причины заключения соглашения – оформление займа или личное желание гражданина с периодическими страховыми выплатами;

- Движимого имущества – автомобиля;

- Недвижимости и собственности с объявленной ценностью, например, предметы искусства;

- Ответственности собственников движимого имущества при ДТП;

- Ответственности страхователя за причинение какого-либо вреда иным лицам или их имуществу;

- Медстраховка и т.д.

Несмотря на законодательное закрепление добровольного порядка оформления, большинство банковских учреждений принуждают своих клиентов к подписанию договора со страховыми компаниями.

Для отказа от страховки и получения своих денежных средств нужно просто обратиться в банк, где был выдан заем (Альфа-Банк) и подать заявление об отказе от страховки.

Если кредитором является иная финансовая организация, обращение для отказа следует направлять непосредственно в компанию «АльфаСтрахование».

Возврат средств должен быть произведен не позднее, чем через 10 рабочих дней с даты обращения клиента или получения письменного заявления.

Реквизиты банковского счета для перевода денежных средств указываются при оформлении заявления. В этот срок входит принятия заявления об отказе от страховки, его рассмотрение и перечисление денежных средств (в случае принятия положительного решения по обращению).

Условия вкладов

Сколько стоит страхование жизни?

Не во всех случаях банковские клиенты стремятся избавиться от полиса. Ведь вполне разумно в некоторых ситуациях обезопасить себя, особенно если деньги — не очень большая проблема. Тогда сколько стоит страхование жизни при автокредите?

Итоговая стоимость в денежном выражении как правило определяется из расчета суммы кредитования. То есть страховая контора возьмет определенный процент от общей суммы займа, этот процент зависит большей частью от фактора риска (насколько вероятно наступление страхового случая), а также от ценовой политики конторы. Чаще всего речь идет о страховых премиях в размере 1-2% от суммы кредита. Премии перечисляются страховщику ежемесячно вместе с платежом по займу.

Справка: законом «Об организации страхового дела в РФ» установлена верхняя граница такого процента, называется это ограничение «тарифным планом» или «тарифным коридором». Налоговое законодательство постоянно обновляется, поэтому чаще всего все тарифы в НК РФ привязаны к ставке рефинансирования или к ключевой ставке. На практике большинство страховщиков не устанавливают цены на пределе установленного законом тарифного коридора — это привлекает слишком много внимания со стороны ФНС.