Как оформить налоговый вычет за обучение: что потребуется и сколько получится вернуть

Содержание:

- Горячая линия для юридических лиц

- Примеры расчетов

- Как получить налоговый вычет за обучение

- Как вернуть 13 процентов за обучение

- Порядок получения вычета

- Перечень необходимых документов

- Какой налоговый вычет за обучение

- Кто может получить налоговый вычет

- Размер налогового вычета

- В каких магазинах можно пользоваться картой Халва

- Как вернуть налоговый вычет за обучение?

- Кросс-курс 700 Долларов (Организация Восточно-карибских государств) к другим валютам

- Популярные застройщики Москвы

- Оформление

- Условия и тарифы

- Где оформить вклад Газпромбанка в Солнечногорске

- Русфинанс в соцсетях

- Как взять займ в Смарт Кредит (Кредиттер) онлайн?

- Кому оформляют ипотеку в банке

- Способы зачисления денежных средств, которые использует SmartCredit

- Как получить

- Рекомендуемые кредитные карты других банков

- Кто может получить возврат 13% за обучение?

- Подводим итог

Горячая линия для юридических лиц

Примеры расчетов

Рассмотрим несколько примеров расчета налогового вычета за обучение.

Гражданин платит за свою учебу 60 тысяч рублей при ежемесячном доходе в 40 тысяч (480 тысяч в год). Вычет по доходам будет равным 13%, т.е. 62,4 тысячи. Сумма для возврата составит 60 000 х 13%=7 800 рублей. Она будет выплачена, если НДФЛ был уплачен полностью. ПримерСотрудник предприятия, получающий официальную зарплату и выплачивающий подоходный налог, посещал семинары по торговле на Форекс

В подобной ситуации вычет не предусмотрен из-за отсутствия у организаторов лицензии.Важно! Академический отпуск, оформленный по действующим правилам, не является основанием для лишения гражданина права на вычет

Таким образом, частично вернуть деньги, вложенные в учебу, возможно при условии официального трудоустройства и выплаты налогов. Льгота полагается в случае получения образования в организациях, прошедших лицензирование. Для получения компенсации следует посетить налоговую и представить комплект бумаг, в том числе платежные квитанции.

В какой сумме можно получить налоговый вычет за обучение

Максимальная сумма вычета зависит от того, чье именно обучение оплачивал налогоплательщик:

- собственное обучение. Размер налогового вычета в данном случае составит не более 120 тыс. руб. за налоговый период (год);

- обучение своего ребенка до достижения им возраста 24 лет. Сумма вычета – не более 50 тыс. руб. в год на каждого ребенка;

- обучение опекаемого или подопечного до достижения им 18 лет, а также после прекращения над ним опеки до достижения ими возраста 24 лет. К вычету принимаются расходы только на получение им образования в очной форме. Сумма вычета – не более 50 тыс. руб. в год на каждого опекаемого или подопечного;

- обучение своих полнородного или неполнородного брата (сестры) до достижения ими 24 лет. И в данном случае к вычету принимаются только расходы на очную форму обучения, а размер вычета составит не более 120 тыс. руб. за год (абз. 1 подп. 2 п. 1 ст. 219 НК РФ).

Также следует отметить, что рассматриваемый налоговый вычет предоставляется в течение всего периода обучения, включая период академического отпуска (абз. 4 подп. 2 п. 1 ст. 219 НК РФ).

Как часто можно возвращать деньги

Деньги можно возвращать за каждый год, когда Вы оплачивали образование. Если учеба продолжается в течение 10 лет, то ежегодно можно получить возврат.

Единственным ограничением служит срок подачи декларации. Ее можно подать только за 3 предыдущих года.

Пример. Студент платно обучается с 2016 года. И только в 2020 году он решил вернуть полагающиеся ему деньги. В этом случае он сможет подать декларацию за 3 предыдущих года: 2019, 2018 и 2017. Деньги, которые он заплатил в 2016 году вернуть уже не получится.

Поэтому не нужно откладывать сдачу декларации на неопределенный срок, а получать положенные деньги сразу после окончания календарного года.

За дистанционное обучение можно получить вычет

Можно. Вы можете пройти обучение в любой форме: очно, очно-заочно, заочно. Дистанционная технология обучения может применяться при любой форме обучения: очной и заочной (согласно Письму Минфина РФ от 07.09.2017 N 03-04-06/57590).

Могут ли отказать

А можно ли по каким-либо причинам получить отказ в возврате 13 процентов за обучение? Да, но в реальной жизни такое случается крайне редко.

Чаще всего в ФНС отказывают в возмещении средств, если:

- исчерпан лимит вычета;

- гражданин приложил к запросу неполный пакет бумаг;

- у заявителя нет постоянного места работы или он платит НДФЛ больше/меньше 13%;

- используемые бумаги поддельные;

- прошел срок использования права на получение денежных средств;

- родство с учащимся не подтверждено;

- человек просит возмещения денег за несоответствующую форму обучения.

Без оснований отказать в вычете налогового типа за учебу не могут. Это незаконно. Если же гражданину отказали, он может за 30 дней исправить ситуацию (донести документы) и без повторной подачи запроса в ФНС получить деньги. Регистрирующий орган «с нуля» начнет проверку пакета документов.

Как получить налоговый вычет за обучение

Вернуть 13 процентов от суммы можно если:

- Учебное учреждение должно быть официальным (есть лицензия).

- Вы платите подоходный налог.

Вычет не предоставляется при отсутствии лицензии у образовательного учреждения (например, при посещении разовых семинаров по повышению актерского мастерства).

Полезно узнать а также, как можно ?

Вернуть 13 процентов за обучение возможно в случаях оплаты:

- Собственного обучения. При этом форма получения образования не имеет значения (может быть очной и заочной).

- За ребенка, брата или сестры до того, как им исполнится 24 года (только на очной форме).

- За опекаемое лицо, до достижения им 24-летнего возраста (только на очной форме).

Вернуть часть денег можно при обучении в следующих образовательных учреждениях (если у них имеется лицензия):

- в ВУЗе

- школе;

- детском саду (касается только учреждений, оказываемых образовательные услуги, содержание в садике не учитывается);

- при получении дополнительного образования ребенком (например, при посещении спортивной или танцевальной секции);

- при получении доп. образования для взрослого человека (к примеру, в автошколе).

Как вернуть 13 процентов за обучение

Для возврата подходного налога на обучение налогоплательщиком должны быть понесены расходы на обучение. При этом они могут быть:

- Понесены на собственное обучение в учреждениях образования, в том числе на повышение квалификации;

- Связаны с обучением своих детей по очной форме в учреждениях образования. Возрастом дети должны быть до 24 лет.

- Понесены на обучение подопечных по очной форме в учреждениях образования. Возраст подопечных не должен превышать 18 лет.

- Понесены на обучение братьев и сестер по очной форме в учреждениях образования. Возраст братьев и сестер в этом случае не должен превышать 24 лет. Может так случиться, что старшие братья или сестры являются опекунами обучающихся. Все равно для последних предельный возраст для вычета установлен в 24 года. То есть предыдущий пункт здесь не имеет силы. Подтверждение данного тезиса можно найти в письме Минфина России от 01.04.2014 № 03-04-05/14375.

Для сведения: в Налоговом кодексе или другом нормативном акте отсутствует четкое определение термина «образовательное учреждение» или «учреждение образования».

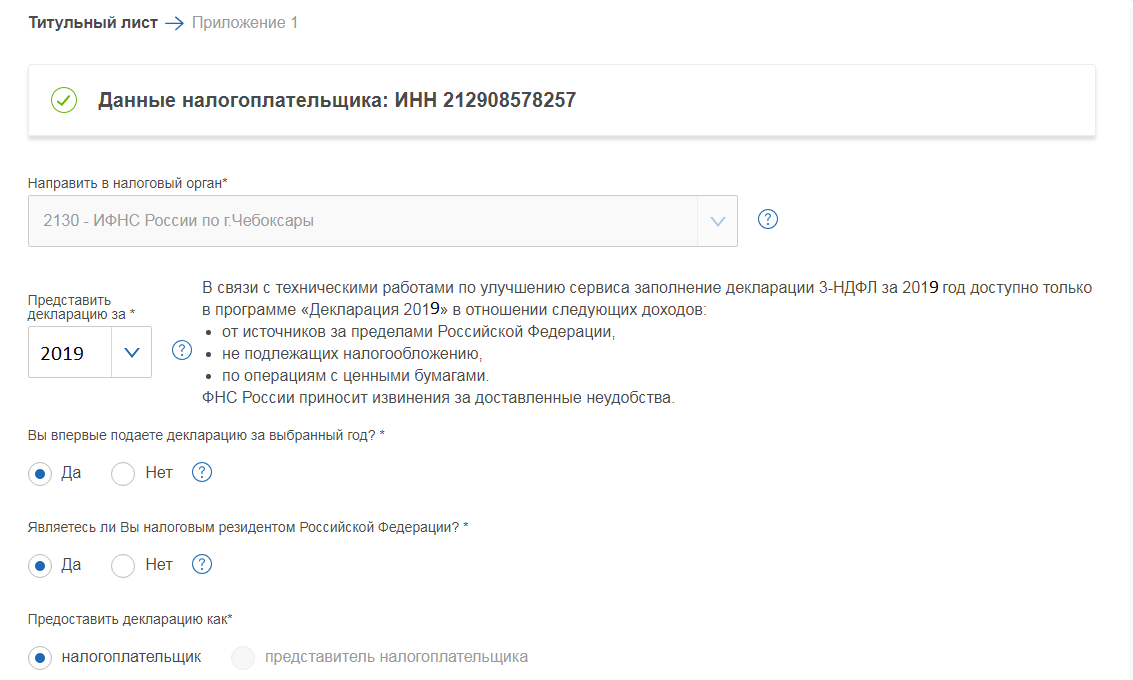

Порядок получения вычета

За СНВ налогоплательщик имеет право обратиться:

1. В налоговые органы по месту жительства (электронно через портал ФНС или Госуслуги, через Почту России).

Перечень документов:

декларация по форме 3-НДФЛ (кроме суммы вычета в бланк нужно внести сведения о доходе и суммах начисленного и удержанного налога, полученные от работодателя);

Примечание: налогоплательщики, которые представляют декларацию исключительно с целью получения вычета (т. е. не обязаны самостоятельно декларировать свои доходы), не привязаны к срокам подачи отчетности, установленным НК РФ. При этом нужно помнить, что обратиться за СНВ можно не позднее 3 лет со дня окончания налогового периода, в котором возникло право на вычет.

- договор с образовательной организацией и приложения к нему (например: если было подписано дополнительное соглашение об изменении стоимости услуг);

- копию лицензии образовательного учреждения;

Примечание: копия лицензии российского учебного заведения не потребуется, если ее реквизиты отражены в договоре. Если же договор заключен с иностранным учебным заведением, то необходимо предъявить копию документа, подтверждающего статус данной организации, с переводом на русский язык, заверенную нотариально.

справка о прохождении обучения на очном отделении;

Примечание: предъявляется, если подается заявление на вычет за обучение ребенка, и сведения о форме обучения не отражены в договоре.

чеки (платежные поручения), подтверждающие оплату образовательных услуг;

Обратите внимание: платежные документы должны быть оформлены на человека, фактически оплачивающего обучение, а не на получателя этих услуг

- документ, подтверждающий степень родства заявителя с членом семьи, которому было оплачено обучение (свидетельство о рождении (усыновлении) ребенка, акт об установлении опеки (попечительства) над ребенком), свидетельство о рождении самого налогоплательщика и его брата (сестры);

- свидетельство о браке, если стороной договора с образовательной организацией выступает супруг(а) налогоплательщика;

- заявление на возврат НДФЛ по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8).

2. К работодателю, предварительно подтвердив право на вычет в инспекции.

Перечень документов для обращения в ФНС:

- заявление на получение уведомления по рекомендуемой форме, приведенной в письме ФНС России от 16.01.2017 N БС-4-11/500@;

- перечисленные в предыдущем пункте документы, подтверждающие право на вычет (декларация 3-НДФЛ не представляется).

По истечении 30 дней налоговый орган выдаст уведомление о праве на СНВ.

Перечень документов для работодателя:

- заявление о предоставлении СНВ в произвольной форме;

- уведомление о праве на применение вычета, полученное в ФНС.

Список источников

1. Статья 219 НК РФ. Социальные налоговые вычеты.

2. Пункт 3 статьи 210 НК РФ. Налоговая база.

3. Пункт 7 статьи 78 НК РФ. Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа.

4. Приказ Минфина РФ от 14.02.2017 № ММВ-7-8/182@.«Об утверждении форм документов, используемых налоговыми органами и налогоплательщиками при осуществлении зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов».

5. Федеральный закон «Об образовании в Российской Федерации» от 29.12.2012 № 273-ФЗ.

6. Письмо ФНС России от 16.01.2017 № БС-4-11/500@. «О направлении рекомендуемых форм».

7. Письмо Минфина РФ от 24.03.2017 № 03-04-05/17204 о предоставлении социального вычета по НДФЛ родителю, оплатившему обучение ребенка.

8. Письмо ФНС России от 24.10.2016 № БС-4-11/20142@ по вопросу предоставления социальных налоговых вычетов по произведенным расходам супругов.

9. Письмо Минфина РФ от 18.10.2011 № 03-04-08/8-186 по вопросу предоставления социального налогового вычета по налогу на доходы физических лиц в случае оплаты налогоплательщиком расходов на обучение брата (сестры), не являющегося налогоплательщику полнородным.

10. Письмо УФНС России по г. Москве от 30.06.2014 № 20-14/062183@ о получении налогоплательщиком социального вычета по НДФЛ по расходам на обучение в автошколе.

11. Письмо Минфина РФ от 29.01.2018 № 03-04-06/4871 об указании в договоре на оказание платных образовательных услуг сведений о лицензии образовательной организации.

12. Письмо Минфина РФ от 01.06.2018 № 03-04-05/37757 о предоставлении социального налогового вычета по НДФЛ в сумме расходов на обучение.

13. Письмо Минфина от 13.06.2018 № 03-04-05/40503 о получении социального налогового вычета по НДФЛ в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей.

Перечень необходимых документов

Приказ Министерства финансов Российской Федерации №99н от 2 июля 2012 года, предусматривает следующие документы, которые необходимо предоставить в Федеральную налоговую службу при оформлении налогового вычета за обучение:

- Письменное заявление о желании получить налоговый вычет;

- Оригинал и копию договора с учебным заведением;

- Заверенную копию лицензии учебного заведения (если реквизиты лицензии не указаны в договоре);

- Платежные документы, подтверждающие выплату денежных средств за обучение и копии этих документов;

- Справку (справки) с места работы по форме 2-НДФЛ за истёкший год;

- Декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за истекший год;

- Справку образовательного учреждения об очной форме обучения ребенка, подопечного, брата или сестры (если форма обучения не указана в договоре);

- Копию свидетельства о рождении ребенка, подопечного, брата или сестры;

- Реквизиты вашего банковского счёта, на который будут перечислять возвращаемые деньги.

Какой налоговый вычет за обучение

Максимальный размер вычета с суммы оплаты обучения ограничен: он предоставляется в сумме, которая фактически была уплачена за образовательные услуги, не более 120 тыс. руб. в год. Эти условия касаются случаев, когда возмещается НДФЛ с образовательных услуг для себя, своих братьев и сестер. Если оплата образовательных услуг производилась за обучение детей, то сумма вычета не может превышать 50 тыс.руб. за год на каждого ребенка. Родители вправе солидарно заявить на вычет, при этом сумма ограничения не изменится.

Общим условием для получения вычета по образовательным услугам является обязательное наличие лицензии, которая подтверждает право образовательного учреждения на ведение такой деятельности. В роли образовательных учреждений могут выступать школы, вузы, спортивные и музыкальные школы, автошколы. Самостоятельное обучение, оплата которого предусматривает возврат НДФЛ, может осуществляться в любой форме (очной, заочной, очно-заочной). Если оплачивается очное обучение собственных детей или подопечных, то им должно быть не более 24 лет. Данная льгота сохраняется для опекунов даже после достижения опекаемыми детьми возраста 18 лет.

Кто может получить налоговый вычет

Вычет получают граждане с налогооблагаемым доходом. Если вы работаете официально и получаете зарплату, то уплачиваете с нее налог на доходы — 13%.

Когда тратите деньги на полезные для государства дела, государство возвращает часть этого налога.

Неработающие пенсионеры и безработные студенты зарплаты не получают и подоходного налога не платят, поэтому вычет им не полагается (). Вычет не смогут получить индивидуальные предприниматели, выбравшие упрощенную систему налогообложения, единый налог на вмененный доход и патентную систему. Также вычет не предусматривается при оплате учебы за счет материнского капитала (подп. 2, п. 1, ст. 219 НК).

Вычет можно получить за себя или за близких родственников — детей, сестер и братьев в возрасте до 24 лет, — если вы оплачивали их обучение

Важно, чтобы они учились на дневном отделении, а не заочно. Если вы платите сами за себя, то форма обучения значения не имеет

Вычет получают с расходов на обучение в вузе, детских садах, школах, автошколах или центрах по изучению иностранных языков. Главное, чтобы у учреждения была лицензия на осуществление образовательной деятельности

Неважно, государственная это организация или частная

Размер налогового вычета

За обучение можно вернуть не больше, чем 13% от образовательных расходов. При этом есть максимальные суммы, которые нельзя превышать. Актуальные суммы на возврат подоходного налога на обучение 2020 года приведены в таблице.

|

№ |

Статья расходов |

Максимальная сумма расходов, с которой можно рассчитывать сумму возврата (за 1 человека), тыс. руб. РФ |

Максимальные суммы возврата по ставке 13% от суммы для расчета (за 1 человека), тыс. руб. РФ |

|

1 |

Собственное образование, образование сестры или брата |

120 |

15,6 |

|

2 |

Образование детей, подопечных |

50 |

6,5 |

Итоговая сумма будет рассчитываться так:

Сумма возврата = сумма за обучение * 13%

В каких магазинах можно пользоваться картой Халва

Можно делать покупки и расплачиваться за услуги в рамках партнёрской сети:

Вся подробная информация о карте Халва, как пользоваться и платить, предоставляется клиенту при её получении. На официальном сайте можно узнать адреса магазинов, подписавших договор с Совкомбанком. Количество всех покупок неограниченно.

Она действует исключительно в магазинах-партнёрах. Среди них крупные торговые точки:

- М.Видео,

- МТС,

- Кари,

- Эльдорадо,

- Детский мир и др.

К проекту ежемесячно подключаются новые предприятия. Расплатиться можно при покупке бытовой техники, одежды, обуви, за обеды в ресторанах, кафе, оплатить услуги в автосалонах. Вот где можно пользоваться картой Халва – уже 135 858 партнеров:

Владелец пластика может приобрести:

- мебель;

- электронику;

- туристические путёвки;

- косметику и парфюмерию;

- телефоны.

Владельцам предоставляются дополнительные услуги:

- Pay Pass.

- Возможность оплаты онлайн.

- Хранение и использование собственных денег.

- Начисление бонусов за сделанные покупки.

- Мобильный банк.

- Подключается смс-информирование на телефон о списании денег.

Как вернуть налоговый вычет за обучение?

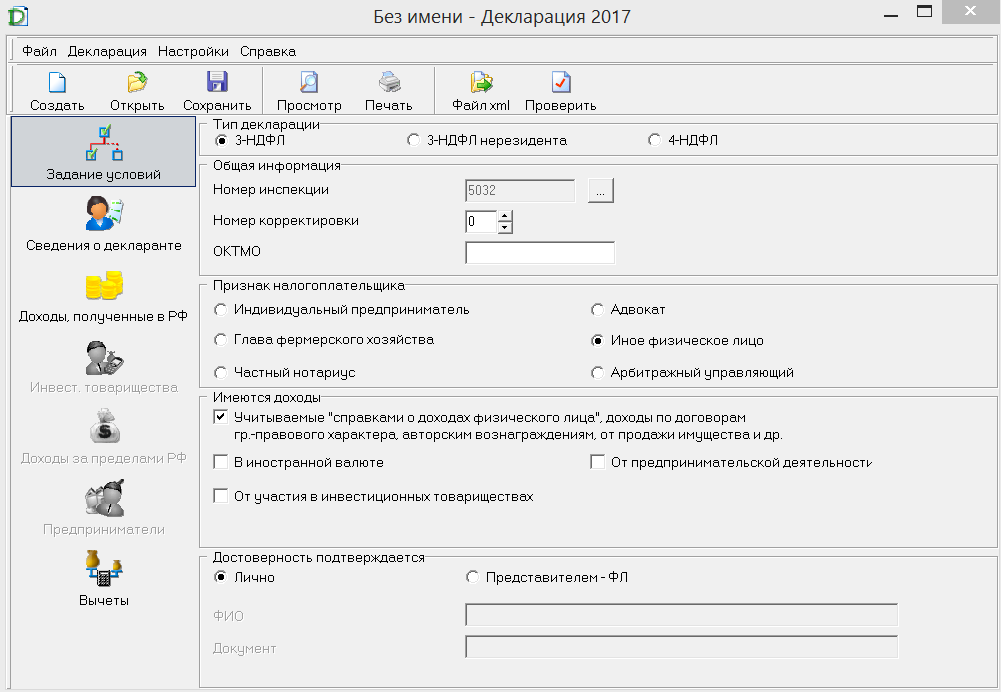

Первым делом следует озаботиться получением декларации по форме 3-НДФЛ. Для удобства граждан ФНС подготовила специальную программу, позволяющую быстро заполнить необходимые данные и исправляющую ошибки. Её можно скачать на сайте — nalog.ru/rn77/program.

В интерфейсе программы предусмотрен ввод любых вариаций данных, которые требуются для справки.

Если какие-то пункты введены неверно, при переходе в следующую вкладку программа укажет на ошибки и предложит их исправить.

На любом этапе работы файл можно сохранить, и продолжить вносить данные позже. Итоговый результат распечатывается с помощью этой же программы.

Вторая необходимая справка – 2-НДФЛ. Её следует брать на работе. Работодатель вписывает туда сумму вашего годового дохода. Отдельно указывается сумма подоходного налога. Затем отправляйтесь в образовательное учреждение. Возьмите там копию договора, который заключали при поступлении. Обязательно проверьте, есть ли в копии реквизиты действующей лицензии учебного заведения. Если их нет в договоре, возьмите копию отдельно.

Нужны также копии, подтверждающие не только факт обучения, но и факт расходов. Подойдут чеки ККТ, платёжные поручения и другие официальные бумаги, где точно видно, что вы передавали деньги в конкретное учреждение. Заявление на вычет пишется в свободной форме. Следует предоставить свои банковские реквизиты и сумму, запрашиваемую к возврату.

Если вы оплачивали учёбу ребёнка или брата/сестры, дополнительно подготовьте:

- копию свидетельства о рождении;

- копию свидетельства опекуна или попечителя (если требуется);

- если это брат или сестра – копию документа, подтверждающего родство;

- справку о том, что родственник обучался на очной форме.

Документы относите в налоговую службу по месту прописки. За первые три месяца налоговая проверит все полученные данные, а в течение четвёртого месяца со дня подачи бумаг можно ожидать возмещения средств.

Кросс-курс 700 Долларов (Организация Восточно-карибских государств) к другим валютам

Популярные застройщики Москвы

Оформление

Прежде всего, нужно собрать и подготовить все необходимые документы – заказать и получить нужные справки, собрать чеки и при необходимости заверить копии других документов. Написать заявление (в свободной форме) и заполнить налоговую декларацию. Сам бланк, а также образец заполнения можно найти в интернете.

Затем принести полный пакет документов в налоговый орган – либо по месту жительства, либо по месту пребывания. Также можно отправить их по почте или с нотариальным представителем, однако личное посещение все-таки надежнее – обо всех ошибках или нехватке определенных документов можно будет узнать сразу на месте, а не через несколько месяцев после проверки.

Следует подождать, пока в течение установленного времени налоговый орган осуществит проверку подготовленных документов. Ее максимальный срок составляет три месяца, после этого в течение еще 10 дней о принятом решении должен быть уведомлен заявитель.

В случае положительного ответа – заявление с реквизитами счета (если они не были указаны ранее) нужно донести в налоговую.

На протяжении следующего месяца деньги должны будут поступить на указанный в заявлении счет.

Если же реквизиты были указаны изначально, то уведомления может и не прийти – деньги сразу будут перечислены заявителю.

Возможность получения вычета также зависит от источника средств, с которых производились выплаты. Это должна быть только заработная плата.

Источники оплаты, при которых налог не подлежит возврату:

- Денежный приз или выигрыш.

- Материнский капитал.

- Дивиденды с вложенного капитала.

В таких случаях вероятность получения денег равна нулю.

Возможно вам пригодятся другие наши материалы о налоге с продажи автомобиля, об имущественном вычете при покупке недвижимости, в том числе пенсионерами.

Условия и тарифы

Прежде чем мы перейдем к изучению подробной информации о том, как пользоваться Халвой, рассмотрим условия и тарифы (действуют со 2 апреля 2018 г.) Как обычно, сделаем это в табличной форме.

| № п/п | Тарифы и условия | Сумма и порядок предоставления |

| 1. | Комиссия за открытие и ежегодное обслуживание счета | 0 руб. |

| 2. | Срок действия карты | 10 лет |

| 3. | Кредитный лимит | От 0,1 до 350 000 руб. |

| 4. | Размер неустойки при неоплате минимального ежемесячного платежа | 19 % годовых на сумму задолженности за каждый день просрочки |

| 5. | Комиссия за возникшую задолженность | 36 % годовых на использованную сумму, превышающую лимит кредитования, за каждый календарный день просрочки |

| 6. | Минимальный ежемесячный платеж | Индивидуально |

| 7. | Начисление процентов на остаток счета | 6,5 % (может быть увеличено до 7,5 %) |

| 8. | Снятие наличных за счет средств кредитного лимита | Не предусмотрено |

| 9. | Комиссия за снятие наличных в пределах собственных средств на карте | Бесплатно |

| 10. | Лимит на получение наличных денег в месяц | 100 000 руб. |

| 11. | Лимит на расходные операции по карте в месяц | 10 000 000 руб. |

| 12. | Размер штрафа за нарушение срока возврата кредита | За 1-ю просрочку: 590 руб.,

за 2-й раз подряд: 1 % от суммы полной задолженности + 590 руб., в 3-й раз подряд и более: 2 % от суммы полной задолженности + 590 руб. |

Еще раз хочу обратить внимание, что карта Халва – универсальная, т. е

и дебетовая и кредитная. Это означает, что вы можете хранить на ней как собственные, так и заемные деньги. Ежемесячно на остаток по счету начисляются проценты – 6,5 %. Но вы можете увеличить ставку до 7,5 %. Для этого должны быть выполнены следующие условия:

- 4 расходные операции через партнеров Совкомбанка (кроме снятия наличных, переводов и возвратных операций);

- общая сумма операций более 10 000 руб., а одна из операций на сумму более 3 000 руб.;

- нет задолженности по карте.

А теперь рассмотрим, как пользоваться Халвой и не платить проценты.

Где оформить вклад Газпромбанка в Солнечногорске

Русфинанс в соцсетях

Помимо возможности связаться с горячей линией банка по телефону и использованием формы подачи заявки на сайте, с работниками Русфинанс банка можно связаться через социальные сети.

Группа Вконтакте доступна по ссылке https://vk.com/rusfinancebank Здесь можно задать любой интересующий вопрос по сервису банка и администратор страницы ответит на заявку в самое ближайшее время. Также здесь можно найти много полезной информации, которая обновляется каждый день.

Также вся подобная информация доступна на сайте Фейсбук Помимо этих социальных сетей, связаться с банком можно использую Инстаграм, где также часто проводятся конкурсы и различные акции на услуги банка. Страница доступна по следующей ссылке https://www.instagram.com/rusfinance_bank

Видео: все о банке Русфинанс.

Как взять займ в Смарт Кредит (Кредиттер) онлайн?

При переходе на сайт компании, необходимо воспользоваться онлайн-калькулятором, выбрать сумму и срок, а затем нажать на кнопку «Получить деньги». После этого вы сможете перейти к заполнению заявки на онлайн займ:

- Укажите свой настоящий номер мобильного и email для регистрации.

- Введите свои данные из паспорта и ответьте на другие вопросы из анкеты.

- Предоставьте информацию о месте работы.

- Подпишите онлайн-соглашение на предлагаемые условия.

Оформление займов онлайн осуществляется без документов, и решение по заявке принимается моментально. Однако если в информационной базе о клиенте недостаточно данных менеджер компании может связаться с ним для уточнения некоторых вопросов, а также может попросить вас дослать документа, удостоверяющие личность.

Условия получения микрозайма для новых клиентов

При первом обращении клиент будет ограничен по срокам и сумме. Он сможет взять займ онлайн:

- На сумму от 2000 до 14000 рублей.

- Под 1% в день.

- На срок от 5 до 21 дня.

Также новые клиенты будут ограничены в выборе способов получения средств. С первого раза можно оформить только займ онлайн на карту.

Условия для постоянных клиентов

Со второго обращения лимит по срокам будет значительно расширен, а лимит по сумме будет постепенно увеличиваться в индивидуальном порядке. Постоянным клиентам онлайн займы даются:

- На сумму от 2000 до 30000 рублей.

- Под 1% в день.

- На срок от 5 до 30 дней.

Кроме того, после успешного погашения первого долга клиенту будут доступны другие способы получения займа.

Требования и документы

Чтобы получить займ онлайн через сервис Смарт Кредит (Кредиттер), нужно соответствовать требованиям компании:

- Возраст — от 21 до 68 лет.

- Кредитная история — любая (онлайн займы с очень плохой кредитной историей не выдаются).

- Документы: гражданский паспорт (иногда можно оформить займ и без документов вовсе).

Микро займы онлайн дают только тем гражданам РФ, которые указали о себе достоверную информацию в анкете и не допустили ошибок. Заявки одобряются даже заемщикам с судимостью, за исключением тех лиц, связанных с терроризмом и другими угрозами обществу.

С плохой кредитной историей в Smart Credit (Creditter) можно получить займ онлайн, но у клиентам с просрочками и текущими задолженностями значительно меньше шансов на одобрение, чем у тех, чья кредитная история чиста.

Способы получения денег

Сервис предоставляет возможность получить займ онлайн тремя удобными способами:

- Займ на банковскую карту. Принимаются только именные карты (VISA, MasterCard, Maestro).

- Займ на банковский счет.

- Займ на кошелек QIWI.

При первом обращении можно получить только займ онлайн на карту. Другие способы получения заемных средств будут доступны со второго раза (после успешного погашения первого займа).

Как погасить займ?

Во избежание штрафных санкций необходимо своевременно погашать долги. Если вы не успеваете, то нужно обязательно продлить срок кредитования (пролонгация допускается, так же как и досрочное погашение).

Из способов погашения задолженности компания предлагает:

- Оплата с банковской карты в личном кабинете.

- Оплата с банковской карты в интернет-банкинге после выставления счета в личном кабинете.

- Оплата в терминалах для пополнения наличных после выставления счета в личном кабинете.

- Оплата в салонах связи Связной (через систему PAW), Евросеть (через Монета Ру),

- Погашение электронными деньгами Яндекс Деньги по реквизитам.

- Оплата через Яндекс Кассу (по принципу покупки онлайн).

- Оплата с QIWI-кошелька после выставления счета в личном кабинете.

- Оплата через CONTACT на юридическое лицо.

Кому оформляют ипотеку в банке

Заемщиком банка Открытие может стать претендент:

- являющийся гражданином России;

- имеющий постоянную или временную российскую прописку;

- возрастом 18-65 лет (соответственно на момент оформления и погашения займа);

- со стажем от 3 месяцев на последнем месте работы. Непрерывный стаж претендента – от 12 месяцев.

При оформлении ипотеки на вторичное жилье в банке Открытие можно привлекать созаемщиков. Ими могут быть супруг/супруга и близкие родственники.

Банк требует, чтобы размер ежемесячного взноса при оплате кредита был не более 65% всех доходов заемщика. В сумму общих доходов входят:

- сумма зарплаты и премиальных выплат;

- зарплата по совместительству;

- пенсионные выплаты;

- доходы от аренды жилья;

- доходы ИП или личного бизнеса.

Способы зачисления денежных средств, которые использует SmartCredit

Как получить

Рекомендуемые кредитные карты других банков

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

Подводим итог

Налоговый вычет станет приятным дополнением к финансам. Получить его при соблюдении всех условий просто, однако не быстро: процедура занимает 3,5-4 месяца. Вернуть часть денег можно как за собственное обучение, так и за оплату учёбы брата/сестры или ребёнка в возрасте до 24 лет. Это касается не только институтов, но и садиков, курсов и частных школ. Гарантия возврата подоходного налога на учёбу – документы, подтверждающие ваш доход и факт оплаты.

При заключении договора с учебным заведением не стоит вносить всю сумму сразу, если обучение длится дольше года. В год возвращается налог от конкретной суммы. Укладываясь в рамки этой суммы на протяжении нескольких лет, можно вернуть больше финансов.