Неименная дебетовая карта в разных банках

Содержание:

- Всё о страховании вкладов физических лиц в 2017 году

- Преимущества и недостатки

- Что предлагают российские банки?

- Фото на сайте

- Как оплачивать онлайн покупки неименной картой. Что вводить в поле «Имя владельца»

- Плюсы и минусы неименных продуктов

- Как погасить

- Есть ли недостатки у карты, на которой не указано имя владельца

- Что такое моментальные карты

- Отличие именных карт от неименных

- Отзывы о кредитных картах без имени и фамилии

- Особенности неименного пластика

- Понятие залогового кредитора

- Условия пользования

- Именная дебетовая карта

- Плюсы и минусы неименных карт Сбербанка

- Report: geography and traffic to the website

- Условия продукта

- Как выбрать факторинговую компанию

- Для чего на пластиковой карте выдавлено имя?

- Техника

- Страхование кредита

- Отличия именной карты от неименной

- Немного информации

- Что может быть платным при использовании карты

- Положительные и отрицательные стороны неименного пластика

Всё о страховании вкладов физических лиц в 2017 году

Каждому хочется, чтобы его деньги были в безопасности. Когда мы несем вклад в банк, мы рассчитываем на его безопасное размещение. Но иногда происходят страховые случаи. В такой ситуации вкладчики переживают за свои деньги.

Агентство по страхованию вкладов способно выплатить все (или часть, если депозит был большим) денег. Но в каких случаях?

Какие вклады застрахованы

Страхование депозитов заказчиков распространено на все вклады в рублях или иностранной валюте, сделанные физическими лицами. С 2014 года в этот же перечень включены и деньги индивидуальных предпринимателей. Кроме того, под действие страхования попадают счета попечителей и опекунов, бенефициары которых – подопечные.

Все именные вклады, сделанные физическими лицами или индивидуальными предпринимателями, обязательно будут возмещены в случае ликвидации банка. Они попадают под страховку сразу же после заключения договора и поступления денег на счет.

Но при этом стоит помнить, что у возмещения есть потолок суммы. И его «поднять» пока не получится.

Что нельзя застраховать

Под действие программы страхования вкладов физических лиц в 2017-2018 годах не попадают:

- вклады по сберегательным книжкам или сертификатам, который дает право снимать деньги предъявителю (при этом именные сертификаты попадают под действие страхования);

- счета нотариусов и адвокатов (относящиеся к профессиональной деятельности – личные будут выплачены, как и все прочие);

- вклады в дочерних банках или зарубежных подразделениях;

- деньги, управляемые коммерческими банками;

- средства, размещенные на номинальных счетах;

- финансы, хранящиеся в виде драгоценных металлов на обезличенных счетах;

- электронные деньги.

Более того, если в банке находился перевод, который получатель не успел забрать – его тоже не возместят.

Застрахованы ли деньги на банковской карточке?

Да, деньги на банковской карте, не являющиеся кредитными средствами, также будут возмещены

При этом важно помнить, что карта обязательно должна быть дебетовой (или кредитной, если на ней хранятся личные средства вкладчика)

Помните, предоплаченные банковские карты под действие программы не попадают. И деньги с них не будут возмещены.

Преимущества и недостатки

У каждого банковского продукта есть свои плюсы и минусы. Прежде, чем оформлять неименную банковскую карту необходимо подумать, действительно её все преимущества перекрывают ваши потребности. К основным плюсам можно отнести:

- моментальное оформление (максимум 10-15 минут);

- минимальные требования к документам;

- нет платы за выдачу и обслуживание.

Полное отсутствие абонентской платы – безусловное преимущество карточки. В первую очередь это удобно, когда денежные поступления на карту не систематичны. При этом полностью отсутствует вероятность формирования отрицательного баланса.

К недостаткам клиенты банка относят:

Неименная банковская карта от Сбербанка России подходит для тех людей, которым карта необходима «в срочном порядке». Нет гарантий, что вы сможете оплатить ею покупку в Сети, но с ее помощью можно отправлять или получать денежные переводы, копить или хранить личные сбережения, распределяя их по любым счетам, по мере необходимости: оплатить связь, услуги ЖКХ, госпошлину, налоги, или платить за товары и услуги в магазинах.

Печатать

Полезно знать:

Комментарии (0)

Что предлагают российские банки?

Заказать карточный продукт без персональных данных клиента с моментальным выпуском можно практически в любом банке.

Ниже перечислены неименные дебетовые банковские карты, выпускаемые популярными банками.

|

Предложения банков |

Особенности, бонусы и привилегии |

Снятие денег в сторонних банкоматах |

СМС-оповещения |

|

Альфа-Банк |

кэшбэк до 2%; возможность бескомиссионного снятия до 50 000 ₽ ежемесячно при выполнении банковских требований |

1,99% от суммы операции |

99 ₽ в месяц |

|

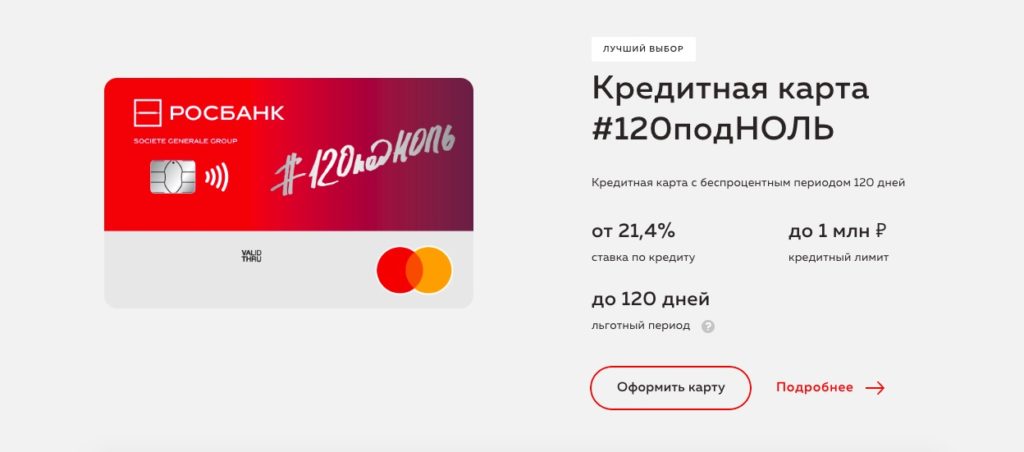

Росбанк |

подключение к ПУ «Простой»; бесконтактный расчёт; открытие одного счёта в евро, рублях или долларах; выпуск в трёх вариантах – VISA Classic, MasterCard Standard, «МИР» Классическая |

1% от суммы операции |

89 ₽ в месяц |

|

Сбербанк |

открытие счёта в евро, рублях или долларах; начисление бонусов «СПАСИБО» в размере до 30% от суммы покупок у партнёров; выбор одной из трёх платёжных систем – MasterCard, «МИР» или VISA |

1% от суммы операции |

60 ₽ в месяц |

|

ОТП Банк |

открытие счёта в рублях, долларах или евро; комиссия за выдачу – 990 ₽, 15 € или 20 $; бескомиссионное снятие до 60 000 ₽ или 1 000 €/$ в месяц в любых банкоматах |

1,5% от суммы операции |

59 ₽ в месяц |

|

ТКБ |

максимальный остаток – 15 000 ₽; счёт открывается только в рублях |

услуга недоступна по ТП «Партнёр»; при выборе ТП «Партнёр+» – без комиссии |

60 ₽ в месяц |

|

Кредит Европа Банк |

открытие счёта в рублях; технология бесконтактного расчёта |

2% от суммы операции |

0 ₽ |

|

Банк «Нейва» |

выбор платёжной системы – «МИР» либо VISA; лимит на снятие денег в банкоматах – до 1 000 000 ₽ в месяц; возможность бесконтактного расчёта; стоимость оформления – 300 ₽ (сбор не взимается у заёмщиков банка) |

до 50 000 ₽ ежемесячно без комиссии; далее – 1% от суммы превышения + 75 ₽ |

59 ₽ в месяц |

Ознакомьтесь с предложениями банков

Фото на сайте

Как оплачивать онлайн покупки неименной картой. Что вводить в поле «Имя владельца»

При совершении онлайн-покупок в магазинах для оплаты необходимо указывать реквизиты платежного инструмента, с которого будет совершен платеж. В случае с именной карточкой все понятно, так как вся информация указана на лицевой стороне продукта. А как быть при оплате товара с помощью неименной карты? В этом случае в поле, где указывается Имя и Фамилия владельца платежного инструмента, можно указать следующие данные:

- можно написать слово MOMENTUM,

- можно написать название банка, так как владельцем является финансовая компания, например, Sberbank,

- можно написать UNEMBOSSED NAME – это означает, что карточка неименная.

В случае возникновения сложностей с оплатой, рекомендуется обратиться к банку-эмитенту платежного инструмента.

В заключении еще раз отметим, что клиент сам решает какой продукт ему больше подходит – именной или неименной. Однако при выборе стоит учитывать особенности того и другого продукта, так как по неименным картам есть ряд некоторых ограничений, которые могут не подойти пользователю. Оформить карточку можно абсолютно бесплатно, предоставив только один документ – паспорт гражданина РФ.

На комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Плюсы и минусы неименных продуктов

Основные достоинства неименных платежных средств:

- Быстрая выдача – от 10 минут.

- Требуется только паспорт.

- Понятные условия для клиентов.

- Бесплатное обслуживание (кроме Visa Electron, ее стоимость – 300 рублей в год)

- Основной набор функций (оплата, снятие наличных, транзакции в интернете и за границей).

Недостатками неименных пластиковых карточек Сбербанка являются:

Анализируя плюсы и минусы неименных продуктов Сбербанка, можно сделать вывод, что заказывать карточку выгодно только тем, кто собирается использовать ее по месту проживания. В противном случае взимается 0,75% в качестве комиссии за снятие наличных. Для путешествий по РФ и за рубежом Visa Electron и Momentum – не лучший вариант, так как не все магазины принимают оплату с неименных банковских продуктов.

Как погасить

Есть ли недостатки у карты, на которой не указано имя владельца

Так для чего же имя на карте сейчас? Вот как меня пытались уговорить заказать именную карту:

- Карта без имени — это временная, для тех кому нужна карта быстро и он не может ждать.

- Карту без имени могут не принять в магазине.

- Имя на карте нужно, чтобы расплачиваться в интернете.

- Если потеряете карту, то нашедшему будет проще вернуть её вам.

Но на самом деле, всё это не так.

- Технически эта карта ничем не отличается от той, на которой выдавлено имя. В чипе этой карты записана такая же информация, что и на обычной карте.

- Карту без имени не примут в магазине, только если там до сих пор используется импринтер. Я импринтер видел только в виде «экспоната», который хранился у нас в банке долгие годы. Его купили очень давно, ни разу не воспользовались, а выбросить жалко.

- Когда я оформлял карту (без имени!) я всё равно заполнял заявление, где указывал имя на английском языке. Т.е. имя в банке зафиксировано, а как оно пишется, я помню без подсказки на карте. Такой картой можно без всяких проблем расплачиваться в интернете.

- Больше всего меня позабавил аргумент о том, что нашедшему карту будет проще вернуть карту. На самом деле ему проще будет воспользоваться картой в интернете. Потому что сервисы, которые не поддерживают технологию оплаты с дополнительным кодом, высылаемым на телефон (или специальное устройство), при оплате всегда требуют указать имя владельца карты. Если вы забудете карту в банкомате, то банк всё равно сможет выдать её только когда будет уверен на 110%, что это ваша карта. А если это банкомат чужого банка, тогда карту могут вам вообще не отдать .

Что такое моментальные карты

Моментальные, или неименные, или неэмбоссированные — это карты, на которых не напечатано имя владельца. Их могут выдать в отделении банка сразу после обращения — в отличие от индивидуальных дебетовых карт, которые можно получить только через некоторое время.

Моментальные карты можно использовать так же, как обычные: оплачивать ими покупки в офлайн-магазинах и в интернете (в поле «Имя на карте» можно писать свои имя и фамилию), получать денежные переводы и переводить деньги самостоятельно, снимать наличные через банкоматы и так далее. Также можно получать бонусы — если банк их предоставляет. В некоторых банках можно открыть моментальные карты в разной валюте и разных платёжных систем.

Несмотря на то, что на карте не будет имени владельца, такие карты не анонимны: с банком нужно будет заключить договор и предъявить паспорт.

Выбрать любую дебетовую карту

Калькулятор Сравни.ру

Отличие именных карт от неименных

Неименная банковская карта является таким же продуктом, как и именная. Основное отличие заключается в том, что на ней нет надписи с фамилией и именем держателя. Личные данные о клиенте вносятся в базу с закреплением номера карточки за конкретным держателем продукта. Оба вида имеют полосу, предназначенную для подписи клиента. По уровню безопасности данный тип карт не уступает своему именному аналогу.

Но при использовании карточки за рубежом имеются некоторые ограничения. Основным неудобством является то, что при утере такой карты, экстренно получить наличные средства невозможно. Для именного варианта такая возможность предоставляется в пакете услуг от MasterCard и Visa.

Отзывы о кредитных картах без имени и фамилии

Особенности неименного пластика

Карта без имени в Сбербанке называется Momentum, получение которой занимает не более 15 минут. Выпускается она только в виде двух платежных систем: Visa и MasterCard. Такой вид пластика обычно выдается новичкам, которые еще не знают, что такое безналичный расчет, но стремятся идти в ногу со временем.

Мгновенная карта Momentum предназначается для выполнения следующих действий:

- Оплата безналичным способом за товары и услуги в торговых точках, где имеются соответствующие терминалы.

- Снятие наличных в банкомате или в кассе Сбербанка.

- Возможность открытия счета не только в рублях, но и валюте.

- Денежные переводы и дистанционные платежи.

Понятие залогового кредитора

Понятия залогового кредитора в настоящее время нет ни в одном из действующих нормативных актов, которые регулируют процедуру признания юридического лица банкротом, то есть несостоятельным, с финансовой точки зрения. Сформировать определение данного понятия возможно на основании существующей правоприменительной практики, связанной с использованием законодательства о признании несостоятельным юридического лица. В соответствии с такой практикой в качестве залогового кредитора следует рассматривать такого кредитора, кто предоставил какой-либо заем должнику вне зависимости от формы его выражения, приняв в качестве обеспечения какое-либо имущество или обязательство, что становится предметом залога. При проведении процедуры банкротства то лицо, которое выступает в качестве держателя предмета залога, будет рассматриваться в качестве кредитора.

Особенность правового статуса

Такой кредитор выступает в качестве кредитора третьей очереди, однако, за счет своего особого статуса, обозначенного в виде обладания тем имуществом, которое будет реализовано в первую очередь для погашения имеющихся долгов, он имеет право заявить свои требования в любой момент ведения конкурсного производства, даже если такое заявление произошло с пропуском установленных сроков.

Требования залогового кредитора должны быть удовлетворены в приоритетном порядке, то есть без соблюдения календарной очередности. В этом заключается особенность его правового статуса.

Кроме того, особенность такого статуса заключается еще и в том, что залоговый кредитор, несмотря на свое особое правовое положение, не имеет права в то же время голосовать по ключевым вопросам проведения процедуры банкротства. Это сделано для исключения возможности злоупотребления своими правами в целях удовлетворения своих интересов у такого кредитора в рамках проводимой банкротной процедуры.

Обязанности

Также в качестве определяющего показателя статуса залогового кредитора следует рассматривать его обязанности. Они будут одинаковыми на всех этапах проведения процедуры банкротства до момента удовлетворения требований:

- осуществление взыскания, проводимого с имеющегося имущества должника;

- в случае необходимости получения права голоса на проводимых собраниях кредиторов по ключевым вопросам проведения процедуры банкротства – отказ от продажи имеющегося предмета залога;

- в том случае, если предмет залога будет реализовываться на специально организованных торгах, залоговый кредитор должен определить тот порядок, в рамках которого будет происходить такая продажа, а также те условия, которые он считает наиболее важными при проведении такой процедуры;

- извещение конкурсного управляющего о желании оставить предмет залога за собой в том случае, если повторные процедуры торгов по продаже такого предмета не состоялись (алгоритм будет рассмотрен ниже).

Условия пользования

Неименные карточки бывают Momentum и Electron. С их помощью можно оплачивать покупки, коммунальные и прочие услуги, пользоваться банкоматами. Есть возможность использовать сервисы Мобильный банк и Интернет-банк. Можно переводить денежные средства на любые лицевые счета, подключать функции с автоматическими платежами.

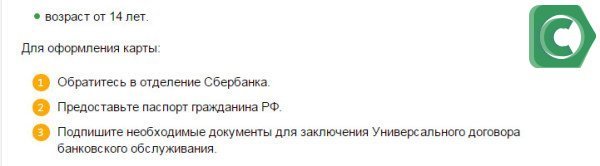

Есть определенные требования, касаемые оформления неименной карты:

- необходим документ, удостоверяющий личность гражданина РФ, ИНН (не всегда);

- поскольку паспорт граждане РФ получают в 14, второе требование — достижение 14-летнего возраста.

Неименная карта Сбербанка оформляется за несколько минут при обращении

Неименная карта Сбербанка оформляется за несколько минут при обращении

Процедура оформления:

- поскольку речь идет о носителе Сбербанка, получить ее можно только в его отделениях. Обратиться можно в любое;

- сотрудник отделения даст на заполнение анкету со стандартными вопросами. В анкете будут содержаться личные данные клиента;

- клиент предъявляет паспорт и подписывает договор.

Минут через 5-10 сотрудник банка отдает карточку. Вся операция занимает около получаса. Номер может иметь как 16, так и 18, и даже 20 знаков.

Возможности

Имеется абонентское обслуживание — в месяц списывается со счета определенная сумма средств. Ниже указаны еще несколько особенностей неименной карты Сбербанка:

- если клиент хочет снять денежные средства наличными через другой банк, спишется комиссия в размере 1,25% от суммы снятия;

- снятие денег в отделении самого Сбербанка занимает 0.5%;

- выписка по счету либо по карте стоит около 15 рублей;

- можно получить детализацию счета через почту, для этого достаточно оплачивать 150 рублей в год. На электронную почту детализация приходит бесплатно. Узнать о состоянии счета можно и с помощью личного обращения в офис;

- нельзя за сутки оплатить товары на сумму более чем 100 000 рублей. Нельзя снимать в месяц наличные средства свыше 100 000 рублей, а также более 15 000 в сутки.

Всеми видами карт Сбербанка можно оплачивать покупки через интернет

Всеми видами карт Сбербанка можно оплачивать покупки через интернет

Пополнять баланс можно следующими способами:

- вносить средства в кассу банка;

- с помощью банкомата (стандартным способом пополнения);

- перевести средства другому пользователю. Здесь проще воспользоваться сервисами Сбербанк онлайн и Мобильный банк.

Чтобы упростить процесс пользования и вовремя следить за всеми расходами и поступающими суммами, рекомендуется подключить услугу Мобильный банк. Вот еще несколько функций, которые помогут контролировать расходы:

- получение смс-уведомлений по каждой операции;

- запрос и получение информации у дежурного контакт-центра;

- получение отчет с помощью Сбербанк онлайн;

- получение отчета по запросу в любом отделении Сбербанка (придет на электронную почту).

Моментальная неименная карта сбербанка оформляется за полчаса и не требует при оформлении большого пакета документов. Ее отличие от именной — быстрый срок оформления. Внешний вид практически не отличается (инициалы владельца не будут выбиты на пластике). Оформить такую карту можно и ребенку в школу, поскольку одним из условий получения является наличие паспорта. Доступны все операции, детализировать счета и расходы с помощью сервисов Сбербанка – «Мобильный банк», «Сбербанк онлайн».

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Для работы анкеты необходимо включить JavaScript в настройках браузера

Именная дебетовая карта

Как уже понятно из названия именная дебетовая карта привязана к определенному пользователю и имеет среди прочих реквизитов один из главных – а точнее имя и фамилию клиента. Также именные карты делаются непосредственно эмбоссированными или по-другому все реквизиты от номера карты, до срока действия выпуклые на пластике.

Сделано это для того, чтобы с данной карты можно было делать оффлайн покупки с помощью слипов. Правда в данное время такой способ оплаты уже становится не таким популярным, но в некоторых местах, где нет сети интернет, по-другому вы не сможете сделать покупку.

Также именная дебетовая карта имеет более широкий круг возможностей. Вы можете делать покупки также на иностранных сайтах и даже делать переводы с помощью сторонних банков. Именная карта, выпущенная в платежных системах Visa и MasterCard, позволяет вам делать покупки и снимать наличные в банкоматах любой страны.

Все самые лучшие и высокостатусные карты с привилегиями типа Visa Gold или MasterCard Platinum именные и имеют помимо данного реквизита еще специальный защитный код CVC2 и CVV2, которого практически нет ни на одной неименной карте.

Плюсы и минусы неименных карт Сбербанка

Преимущества такой карты вполне очевидны. Это скорость получения, не надо собирать большой пакет документов, экономия на обслуживании и удаленное управление. Однако у таких карт есть свои недостатки.

К ней нельзя выпускать дополнительные карты и у них большие ограничения в использовании. Нельзя оформлять получение на карту пенсии или зарплаты, также есть некоторые ограничения при использовании за границей.

Не все магазины работают с такими картами. При использовании карты у нее есть определенные лимиты на снятие наличных в банкомате и кассе, пополнение карты и оплату услуг/товаров.

Report: geography and traffic to the website

Условия продукта

Платежное средство Momentum выпускается в виде дебетовой или кредитной карточки, Visa Electron – только дебетовой. Оформление и выдача – только в офисах Сбербанка, при наличии паспорта. Получить неименную карту могут граждане РФ и других государств старше 14 лет с постоянной регистрацией в любом регионе страны.

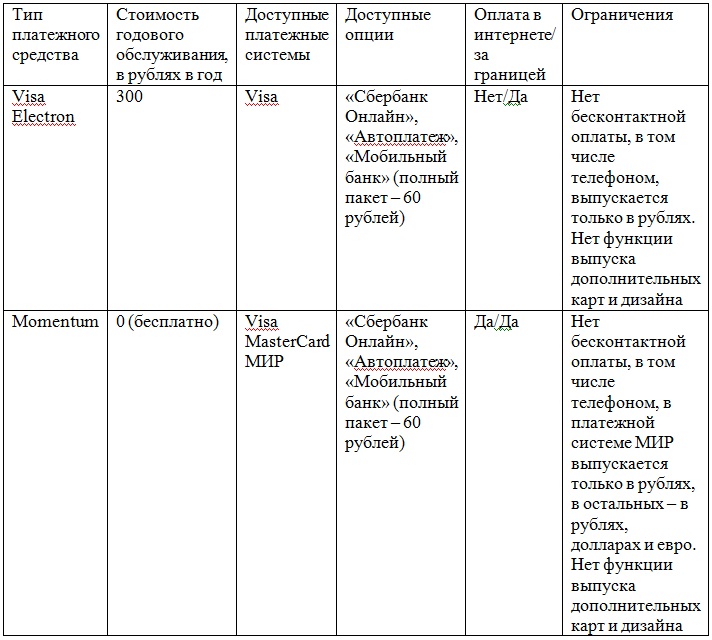

Тарифы и ограничения

Тарифы и ограничения по картам Momentum и Visa Electron в большинстве случаев одинаковые. Информация о тарифах по неименным картам представлена в таблице.

Снимать наличные в банкоматах владельцы могут до 50 000 рублей в сутки и до 100 000 в месяц. Оплата с помощью «Мобильного банка» ограничена до 8 000 рублей в сутки, через «Сбербанк Онлайн» (с подтверждением) – 1 000 000 рублей.

Бонусы и дополнительные возможности

По платежным средствам Visa Electron и Momentum действует бонусная программа – «Спасибо». За безналичные расчеты эмитент начисляет от 0,5% баллами от стоимости покупки.

При раздаче бонусных баллов в расчет не берутся обязательные платежи (коммуналка, кредиты, налоги и штрафы), переводы другим клиентам и на свои счета, в адрес государственных и муниципальных организаций (оплата обучения, детсада).

Условия перевыпуска

Неименная карточка Моментум перевыпускается на классическую соответствующей платежной системы. Получить новую можно в офисе, где открыт счет (информация отображается в «Сбербанк Онлайн»).

С 01.04.2019г. по истечении срока действия Visa Electron перевыпускается на карту Visa Classic. Изменения связаны с тем, что платежная система Visa прекращает выпуск банковских карт типа Electron, заменяя их на более востребованные продукты – классические карточки.

Как выбрать факторинговую компанию

Для чего на пластиковой карте выдавлено имя?

На самом деле нанесение имени на карту, это не более чем дань истории. Как и способ — эмбоссирование (т.е. выдавливание букв).

Когда-то, когда карты только входили в обиход, был придуман интересный способ учета операций по картам — с помощью устройства, которое называется импринтером.

У импринтера было отделение куда вкладывалась карта, сверху она накрывалась специальным чеком — слипом. После чего этот слип плотно прижимался к карте и пластине, на которой были выдавлены реквизиты банка.

В итоге, информация, которая выдавлена на карте и на самом импринтере отражалась на слипе.

Потом кассир от руки заполнял сумму, которую нужно списать с карты и просил расписаться клиента.

Получался своеобразный чек, подтверждающий совершение операции. Это чек передавался в банк, который на его основании осуществлял перевод со счета держателя карты на счёт торгового предприятия.

Вот для чего нужны эти выдавленные буквы и цифры — для того, чтобы отпечатываться на чеках, с помощью устройств, которыми уже лет 30 почти никто не пользуется.

Техника

Страхование кредита

Отличия именной карты от неименной

Сегодня у каждого есть выбор — оформить именную или неименную пластиковую карту. Неименная карта также называется «unembossed» или неперсонифицированной картой. Она не имеет рельефных надписей, а вся информация, такая как номер карты, срок действия нанесены лазером. При этом, все личные данные заносятся в банковскую базу, а номер карты закрепляется за конкретным владельцем. На карте также предусмотрено место для образца подписи владельца.

В случае потери или кражи карты, ее владелец всегда может ее заблокировать и перевыпустить. Без знания пин-кода злоумышленники не смогут ей воспользоваться.

Многие считают, что наличие имени владельца на карте является дополнительной защитой. Однако на деле это не так, неименные карты не уступают по уровню безопасности своим аналогам. По сути это полноценная банковская карта.

Платежные неперсонифицированные карты банки выпускают на базе платежных систем Visa и MasterCard и обладают всеми присущими им преимуществами.

На оформление карты уходит 5-10 минут, в этом ее основное отличие от именной карты, выпуск которой занимает несколько недель. Такая оперативность обусловлена тем, что банк заранее выпускает такие карты.

Чаще всего неименные карты оформляют пользователи, которым срочно нужна карта, например, для поездки заграницу.

Немного информации

Сегодня пользователи могут оформлять как именные, так и неименные карты. Они могут быть как дебетовые, так и кредитные. Их другое название — «unembossed», что означает «неперсонифицированная». Рельефных надписей у них нет, но все остальные данные есть. Номер, срок действия наносятся с помощью лазера, а саму карту закрепляют за определенным пользователем. Его личные данные обязательно хранятся в базе банка. На самом носителе есть место для подписи владельца.

Чем отличается именная карта от неименной:

- срок выдачи. Неименные карты уже находятся в отделениях банка. В случае необходимости сотрудник просто привязывает ее к счету владельца. Делается это за несколько минут. Оформление не занимает больше одного дня. Именные карты изготавливают в срок от 10 дней до 2 недель, поскольку требуется время, чтобы нанести инициалы владельца,

- использование за границей. При использовании неименной карты есть вероятность получить отказ при оплате подобным образом товаров и услуг. Обычно такие ситуации бывают в гостиницах, при оплате транспорта. Поскольку нет возможности в быстрый срок подтвердить право владения картой, владельца могут обвинить в незаконном владении чужой. Подобные случаи бывают нечасто, но все-таки следует быть осторожным,

- небольшая разница в стоимости абонентского обслуживания. Она практически незаметна.

Прочих отличий нет. Моментальная карта сбербанка работает так же, как и именная. Если владелец ее потерял либо случилась кража, всегда есть возможность блокировки. В плане безопасности неименная карта ничем не уступает именной.

Что может быть платным при использовании карты

Можно сказать, что карта действительно бесплатна и не имеет никаких «подводных камней», так как отказаться от навязываемой страховки не сложно, а плата в 60 рублей с 3го месяца за смс-информирование не существенна.

Смс-информирование

Смс-информирование первые 2 месяца бесплатное, с 3-го месяца плата составит 60 рублей. Удобно то, что когда карта не используется (и средств на ней нет) — услуга приостанавливается, плата не взимается. Отключит смс-информирование можно самостоятельно, перейдя на «экономный пакет» мобильного банка. Но не всегда имеет смысл отключать недорогую и полезную услугу.

Страховка

При оформлении карты могут навязать страховку от кражи средств со счета, так как «карта ненадежна и деньги без страховки обязательно украдут». Аргумент спорный, особенно для тех, кто оформляет карту именно из-за отсутствия годового обслуживания. Скорее всего, этим склоняют к оформлению карты с обслуживанием в 300 рублей, так как это все же дешевле, чем 700 рублей страховки, которая ничего не гарантирует. Здесь совет очевиден – настаивать на оформлении карты без дополнительных услуг или обратиться в другое отделение.

Выписка через банкомат

Выписка о десяти последних операциях, если запрашивать ее через банкомат, платная, стоит 15 рублей. Бесплатно то же самое можно получить через Сбербанк-Онлайн.

Положительные и отрицательные стороны неименного пластика

Теперь необходимо сравнить все плюсы и минусы неименного пластика, чтобы облегчить принятие решения. К положительным сторонам такого пластика относятся:

- Оперативное получение.

- Бесплатное обслуживание.

- Предоставляется полный спектр сервисов от Сбербанка.

- Открытие счетов в разных валютах.

- Возможность принятия участия в бонусной программе «Спасибо», посредством которой на затрачиваемую сумму будет начисляться от 0,5% на бонусный счет.

- Наличие встроенного микрочипа, который позволяет повысить степень защиты.

- Получить пластик можно с 14 лет при наличии паспорта.

Данного ряда преимуществ достаточно, когда нужно срочно получить дебетовый пластик от Сбербанка. Отметим и отрицательные моменты рассматриваемого предложения:

- Отсутствие возможности совершать покупки в интернет магазинах.

- При необходимости нельзя восстановить ПИН-код.

- Наличие ограниченного лимита на снятия средств, который составляет 100 тысяч рублей в месяц.

- Возможность снятия наличных только в банкоматах Сбербанка.

- Отсутствие возможности оформления дополнительного пластика.

Преимуществ у мгновенного дебета больше, чем недостатков, поэтому перед тем, как обращаться в банк, нужно взвесить все за и против, и только после этого заказывать карту. Если вы начинающий пользователь Сбербанка, то мгновенный пластик – это отличный вариант. С его помощью можно освоить особенности безналичного расчета, а также прочие преимущества карты. Однако в ходе пользования пользователь столкнется с рядом ограничений, поэтому уже следующим его шагом будет оформление именного предложения, который отличается от неименного наличием оттиска в виде фамилии и имени на лицевой стороне карты. Такое предложение имеет множество преимуществ, по сравнению с неименными, но при этом не стоит забывать о том, что и недостатки у них также присутствуют.