Очередность платежа 1

Содержание:

Платежное поручение НДС в 2020 году: образец

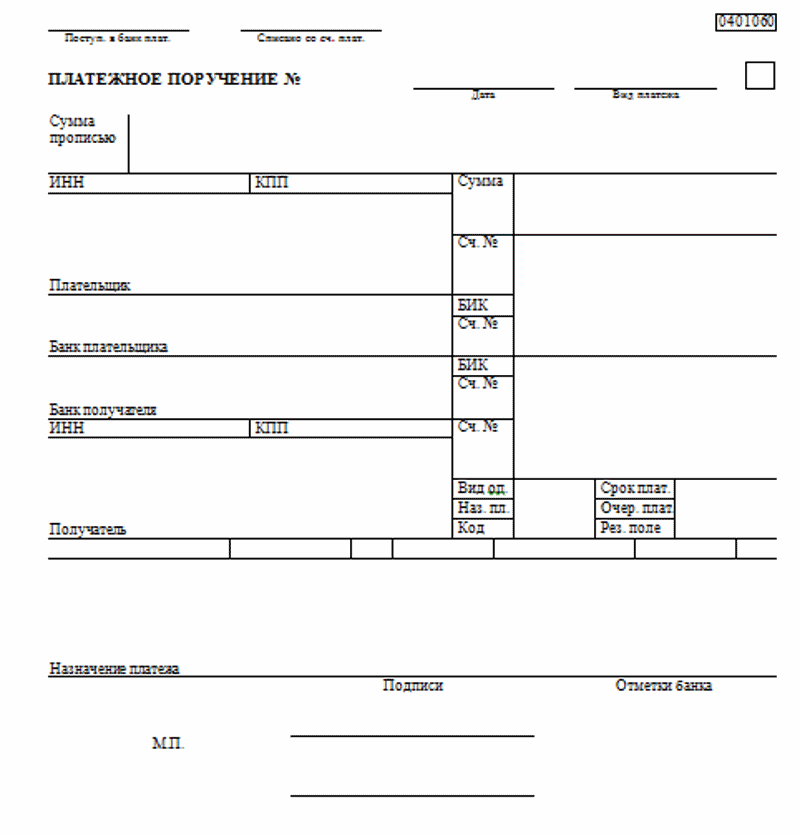

№ поля платежного поручения Название Порядок заполнения 3, 4 Номер и дата Запишите номер платежки в соответствие с нумерацией, которую ведет компания. Он не может быть больше шести знаков. Дату запишите в формате ДД.ММ.ГГГГ. 5 Вид платежа Порядок заполнения этого поля устанавливает банк. Для бумажных и электронных поручений порядок заполнения отличается. 107 Статус плательщика В поле надо поставить двузначный код. При перечислении НДС с собственной, деятельности поставьте 101. 6 Сумма прописью Запишите сумму, которую вы перечисляете в бюджет, запишите буквами (прописью) 7 Сумма платежа Сумму налога запишите цифрами. НДС перечисляют в целых рублях, налог округляется по правилам математики 8 Плательщик Запишите название компании, ее ИНН и КПП 60 ИНН 102 КПП 9 Счет № Запишите банковские реквизиты плательщика 10 Банк плательщика 11 БИК 12 Счет № 16 Получатель Запишите сведения о получателе платежа 61 ИНН 103 КПП 13 Банк получателя Банковские реквизиты получателя 17 Счет № 14 БИК 18 Вид операции Запишите шифр платежного документа. Платежным поручениям присвоен шифр 19 Срок платежа При перечислении налогов эти поля заполнять не надо 20 Назначение платежа 21 Очередность платежа Если компания перечисляет налог по требованию инспекции, то в поле надо поставить «3». Если компания платит налог по собственной инициативе, то надо поставить «5» 22 Код Не надо заполнять это поле 23 Резервное поле Не надо заполнять это поле 104 КБК Запишите КБК налога 2020 ОКТМО Запишите код в соответствии с Общероссийским классификатором, утвержденным приказом Росстандарта от 14.06.2013 № 159-СТ 106 Основание платежа Запишите двузначный код. Например, ТП — текущий платеж, ТР — платеж по требованию инспекции 107 Налоговый период Запишите код периода, который состоит из 10 знаков. Например, для налога за 1 квартал — КВ.01.2020 108 Номер документа — основания платежа Запишите реквизиты документа, на основании которого вы перечисляете платеж (например, требования налоговой). При уплате текущих налогов в этом поле поставьте 0 109 Дата документа — основания платежа Поставьте дату документа, по которому вы перечисляете деньги. Например, требования налоговой.При перечислении текущих налогов (основание платежа «ТП») в поле 109 укажите дату подписания налоговой декларации 110 Тип платежа Не нужно заполнять 24 Назначение платежа Запишите дополнительную информацию. Например, название налога и период, за который вы его перечисляете.

- продает товары, оказывает услуги или выполняет работы, облагаемые НДС;

- безвозмездно передает товары, оказывает работы или услуги. Налоговая база по НДС в данном случае — рыночная стоимость товаров или услуг;

- передает на территории нашей страны товары (работы, услуги) для собственных нужд. Эти операции облагаются НДС, если расходы на них компания не учла при расчете налога на прибыль;

- выполняет для собственных нужд строительно-монтажные работы;

- импортирует товар.

Платежное поручение: общая информация

Платёжные поручения могут выступать правовым основанием для оказания банковских услуг в целях осуществления переводов необходимых денежных средств:

- По расчетам с поставщиками и подрядчиками (за приобретенную продукцию и выполненные услуги, выплаты всех видов авансов и предоплаты и т.д.);

- По расчетам с государственными организациями и перечислениям необходимых сумм в бюджеты всех уровней и во внебюджетные фонды;

- По расчетам с кредитными учреждениями, а также погашения обязательств перед ними;

- По расчетам в любых других целях, в рамках существующего законодательства или предусмотренных исполнительным договором.

Приводим ОКТМО

Код по ОКТМО приводится в поле 105 в соответствии с Общероссийским классификатором территорий муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-СТ). Он заменил код ОКАТО.

Этот код может состоять из 8 или 11 знаков:

- 8-значный указывают тогда, когда налоги либо полностью поступают в региональный бюджет, либо частично или полностью в бюджеты муниципальных образований (городских или сельских поселений);

- 11-значный приводят, если налоги распределяются между населенными пунктами, входящими в муниципальные образования.

Порядок распределения можно узнать из региональных нормативных актов или в ИФНС.

ОКТМО в платежном поручении должен соответствовать ОКТМО, указанному в налоговой декларации.

О нюансах указания ОКТМО в платежках мы рассказывали здесь.

Очередность платежей при уплате налогов, сборов и страховых взносов

Если вы ещё не знаете, то мы обязаны вам сказать, что суммы начисленных налогов, сборов и взносов уже не являются вашими средствами. Эти деньги принадлежат государству или органам местного самоуправления, даже если находятся на вашем счете. Они являются вашей кредиторской задолженностью. Поэтому, их уплату нельзя отнести к перечислению собственных средств.

Тем не менее, и вопреки указанному в начале страницы Постановлению Конституционного Суда РФ, законодатели разделили такие платежи на две разные группы по времени списания денежных средств со счета плательщика.

В платежных поручениях

В том случае, если налогоплательщик или плательщик страховых взносов сам оформляет распоряжение на перечисление налога, сбора или страхового взноса в бюджетную систему РФ, он всегда должен указывать очередность платежа 5. Такой вывод следует из буквального прочтения нормы ст. 855 ГК РФ в действующей редакции. С этим согласен и Минфин России, уже неоднократно высказавший своё мнение в письмах и ответах на вопросы.

Причем совсем неважно, самостоятельно ли начислил субъект предпринимательской деятельности текущий налог или взнос, либо он добровольно уплачивает задолженность по ним, или пени. Так же не имеет значения, когда перечисляется задолженность по налогам и взносам по требованию налогового органа или по решению внебюджетного фонда

Всё равно нужно писать 5.

В инкассовых поручениях и платежных требованиях

Вам, надеемся, понятно, что инкассовые поручения и платежные требования на списание задолженности по налогам, сборам и страховым взносам, могут поступить в банк от налоговых органов или из внебюджетных фондов. Сам владелец банковского счета их не составляет.

То есть, когда налоговая инспекция или управление пенсионного фонда, направив вам требование об уплате задолженности, не получает сведений о его исполнении в установленный срок, то направляет документы на списание средств со счета в ваш банк. Очередность платежа в инкассовых поручениях будет указана 3.

И это не смотря на то, что погашается одна и та же задолженность в бюджет. Только в первом случае поручение на её перечисление составляет сам должник, а во втором случае, задолженность списывается со счета по документам, составленным государственными органами. Почему это должны быть разные очереди, действительно не понятно. Но так написали закон.

Всё что написано выше относительно налогов и страховых взносов точно так же распространяется и на уплату сборов. То есть, при перечислении государственной пошлины очередность платежа следует ставить также 5. Тоже касается платы за предоставление выписки из ЕГРЮЛ или ЕГРИП, административных штрафов и других перечислений в бюджеты всех уровней.

| Очередь платежа | По каким документам производится списание в данной очереди |

|---|---|

| Первая | По исполнительным документам для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов. |

| Вторая | По исполнительным документам, по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности. |

| Третья | По платежным документам для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов, поручениямгосударственных внебюджетных фондов на списание и перечисление сумм страховых взносов. |

| Четвертая | По исполнительным документам, не относящимся к первой и второй очереди. |

| Пятая | По любым другим платежным документам, не относящимся к 1, 2, 3, 4 очереди, в порядке календарной очередности. В том числе по платежкам на перечисление налогов, сборов и страховых взносов, составленным налогоплательщиком самостоятельно. |

| Документы с одинаковой очередностью списания | Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов. |

| Когда действует очередность списания средств со счета | Списание денежных средств в установленной очередности осуществляется при недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований (п. 2). Если денег на счете достаточно, списание этих средств со счета осуществляется в порядке поступления распоряжений клиента и других документов на списание (календарная очередность) (п. 1). В этом случае указанная в документе очередность платежа не имеет значения, и банк обязан исполнить распоряжение клиента даже тогда, когда номер очереди в платежке указан не верно. |

Платежное поручение-2019: особо важные реквизиты

Платежное поручение — основной документ, используемый организациями при безналичных расчетах. Его форма и состав реквизитов определены положением Банка России «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П. Допустимо составление поручения в электронном виде и на бумажном носителе. Поля платежного поручения представлены в рисунке ниже.

Рассмотрим подробный порядок заполнения полей платежки.

Это поле 101. Его заполняют в налоговых платежках. Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Основные коды:

- 01 — налогоплательщик (плательщик сборов) — юрлицо;

- 02 — налоговый агент;

- 08 — плательщик-юрлицо (ИП), осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ;

- 09 — налогоплательщик (плательщик сборов) — ИП;

- 14 — налогоплательщик, производящий выплаты физическим лицам;

- 24 — плательщик-физлицо, осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ.

Для нее предусмотрены следующие поля:

- 8 — в нем приводится полное или сокращенное наименование юрлица, Ф. И. О. предпринимателя и его правовой статус либо Ф. И. О. и указание на вид деятельности частнопрактикующих лиц;

- 60 — ИНН;

- 102 — КПП.

После указания плательщика приводятся его банковские реквизиты:

- номер счета — поле 9;

- наименование банка — поле 10 (заполняется только в поручении на бумаге);

- БИК — поле 11;

- корреспондентский счет банка — поле 12.

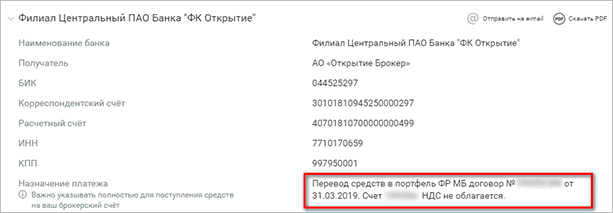

Для получателя платежа необходимо указать ту же информацию, что и для плательщика, только немного в ином порядке. Сначала указываются его банковские реквизиты: наименование банка (в бумажной платежке), номер счета, БИК и корр. счет (поля 13, 14, 15 и 17).

ВАЖНО! Будьте внимательны при указании банка! Если сделать ошибку, налог (взнос) могут признать неуплаченным (п. 4 ст

45 НК РФ). А значит, будут начислены пени.

После банковских реквизитов приводится информация о получателе: его наименование, ИНН и КПП (поля 16, 61 и 103).

ИНН и КПП можно узнать на сайтах ФНС России и ФСС.

О том, где узнать реквизиты для налоговых платежей, читайте здесь.

В поручениях на перевод денег контрагентам указывают только назначение платежа: номер счета или договора, за что уплачивается НДС (это поле 24).

В платежках по налогам и взносам в обязательном порядке заполняются также поля 104–110. При этом нужно руководствоваться приказом Минфина России от 12.11.2013 № 107н. Рассмотрим эти поля далее.

Определенные реквизиты платежного поручения нужно заполнять очень внимательно. Ведь если вы допустите в них ошибку, ваш налог/взнос попросту будет считаться неуплаченным. Соответственно, придется заново перечислять сумму налога/взноса в бюджет, а также уплатить пени (если ошибку вы обнаружите уже после окончания установленного срока уплаты).

К таким реквизитам относятся (пп. 4 п. 4 ст. 45 НК РФ, пп. 4 п. 7 ст. 26.1 Федерального закона от 24.07.1998 N 125-ФЗ):

- номер счета Федерального казначейства;

- наименование банка получателя.

Поля 108 «Номер документа» и 109 «Дата документа»

В поле 108 указывается номер документа, который является основанием платежа.

Ноль (0) проставляется (п. 9 приложения 2, п. 6 приложения 4 к приказу Минфина России от 12.11.2013 № 107н):

- при перечислении текущих налогов (основание платежа — ТП);

- добровольном погашении задолженности за истекшие периоды (основание платежа — ЗД);

- перечислении страховых взносов.

В остальных случаях приводится номер документа, на основании которого переводится платеж. При этом знак № не ставится.

В поле 109 отражается дата документа — основания платежа.

Формат даты следующий:

- всего 10 знаков;

- 1-й и 2-й знаки обозначают календарный день (от 01 до 31);

- 3-й и 6-й — разделительные точки («.»);

- 4-й и 5-й знаки — месяц (от 01 до 12);

- 7–10-й знаки — год.

Для текущих платежей (ТП) приводится дата подписания декларации (расчета), для добровольно погашаемой задолженности прошлых периодов (ЗД) ставится ноль (0).

Для платежей по требованиям инспекции (ТР) указывается дата требования.

Подробнее о заполнении сведений о дате документа читайте в этом материале.

Очередность платежа по заработной плате 2019

При перечислении оплаты труда в текущем порядке в платежном поручении указывается третья очередность платежей в банке в 2019 году. Если же взыскиваются по исполнительным листам долги по зарплате или выходным пособиям работников организации, то они погашаются во вторую очередь.

Кроме заработной платы, налоги и страховые взносы, взыскиваемые ФНС в принудительном порядке, также имеют очередность платежа 3, что значит, что при неуплате организацией налогов и страховых взносов налоговая инспекция получает преимущественное право на списание долгов перед остальными получателями денег четвертой и пятой очередей. При этом ни взыскание задолженности по налогам, ни оплата труда не имеют преимущества в порядке перечисления друг перед другом. Они будут ставиться в очередь списания и списываться последовательно в календарном порядке поступления распоряжения в банк.

Финансисты нередко высказывались против установления приоритета перечисления заработной платы над взысканием налоговой задолженности, ссылаясь на Постановление КС от 23.12.1997 № 21-П. В нем сказано, что такое преимущество может приводить к нарушению обязанности уплаты налогов и сборов, которая установлена ст. 57 Конституции РФ . Поэтому сейчас взыскание задолженности не исполняющих обязанности налогоплательщиков и перечисление текущей заработной платы сотрудникам имеют одинаковую очередь погашения.

Из каких средств формируется фонд выплат

Требования кредиторов погашаются из конкурсной массы. За ее формирование отвечает управляющий в деле о банкротстве.

Арбитражный управляющий в обязательном порядке проводит оценку доступных активов и пассивов компании (инвентаризации ее имущества). Также он анализирует все сделки на предмет их законности и на то, не нарушают ли они имущественные интересы кредиторов. При необходимости управляющий вправе признать такие сделки недействительными и вернуть отчужденное по ним имущество в состав конкурсной массы.

Фонд выплаты задолженности перед кредиторами может быть сформирован:

- из прибыли, полученной в результате работы компании от реализации товаров и услуг;

- от продажи залогового и иного имущества;

- от взыскания дебиторской задолженности.

Также долги могут быть погашены путем привлечения руководства к закрытию задолженности добровольно или через привлечение к субсидиарной ответственности.

Очередность выплат

Как уже писалось выше, платёжные поручения формируют некую очерёдность. Причём если на р/с юр. лица достаточно денежных средств для исполнения всех платежей, то они проводятся согласно дате их поступления. Но если сумма не покрывает всех обязательств, то, согласно ст.

855 части 2 ГК РФ, по картотеке №2 устанавливается следующая очерёдность:

- Остальные поручения в порядке поступления.

- Платежи по налогам и сборам, в пенсионные фонды и фонд соцстраха.

- Платежи в другие бюджетные и внебюджетные фонды.

- Расчёты с персоналом юр. лица по заработной плате, отпускным и больничным.

- Платежи по алиментам, на компенсацию ущерба жизни и здоровью.

Внутри этих групп платёжные поручения исполняются также в соответствии с датой их поступления. Отметим, что до того, как осуществлять новые платежи, нужно снять картотеку с расчетного счёта, то есть, погасить все накопившиеся счета. При этом по картотеке № 1 банк формирует две независимые очереди:

- из платежей, ожидающих разрешения уполномоченных органов (налоговой, таможни, судов разных инстанций и т. п.).

- из платежей, ожидающих одобрения клиента;

Соответствующие основания для наложения ареста и прочих ограничений на движение средств по расчётным счетам изложены в Налоговом кодексе РФ, Уголовно-процессуальном и арбитражно-процессуальном кодексах РФ, законе «О таможенном регулировании в РФ» №311-ФЗ, законе «Об исполнительном производстве» №229-ФЗ.

Разумеется, в ежедневной хозяйственной деятельности любой организации может возникнуть ситуация, когда на счету недостаточно средств для осуществления очередного платежа, или возникают проблемы, например, с таможней. Само возникновение картотеки не столь страшно, главное — исполнить свои финансовые обязательства. Именно это помогает поддерживать хорошую репутацию компании.

Особенности написания в платежном поручении

Чтобы не допускать просчетов при ведении бухгалтерского учета, специалисты, работающие в компании должны корректно указывать основное назначение платежа в каждом отдельном платежном поручении

Не менее важно и то, что для налогового учета следует предоставить данные о том, за что именно производится перевод денежных средств

Как правило, бухгалтера выделяют три вида платежных поручения, а именно:

- Платежка для обеспечения перечисления денежных средств на собственные счета индивидуального предпринимателя или компании;

- Переводы денежных средств частным лицам за оказанные услуги или товар;

- Оплата выставленных счетов за полученные услуги от юридических лиц.

При переводе с одного расчетного счета компании на другой можно указать назначение платежа — Перевод собственных денежных средств. НДС не облагается.

Обычно при возникновении подобных вопросов с отправителем связывается специалист банка и ставит его в известность о наличии проблемы. Дабы не допустить проволочек с платежами, в случае возникновения вопросов, лучше заранее проконсультироваться с сотрудниками финансового учреждения и попросить помощи в заполнении того или иного платежного поручения.

При создании поручения в Сбербанк Онлайн

Не секрет, что такой сервис, как Сбербанк Бизнес Онлайн присутствует в каждой компании, а также в офисе любого частного предпринимателя. К сожалению, молодые специалисты при онлайн работе с рассматриваемой виртуальной системой не всегда знают, что писать в разделе назначение платежа, а посему у них возникают определенные вопросы в этой сфере. Итак, попробуем разобраться, что это такое.

При осуществлении денежных переводов, проводящихся при помощи виртуального сервиса Сбербанка в режиме онлайн, раздел назначения платежа практически всегда присутствует.

Как уже упоминалось, законодатель не устанавливает жестких рамок при заполнении раздела и предполагает произвольную форму. Но отправитель обязан донести до представителей банка понятную информацию. В общем, данные должны помочь операторам сформировать и осуществить перевод указанной суммы конечному потребителю. Следует быть очень внимательным при проведении мероприятия по заполнению обязательных разделов.

На сегодняшний день, такое учреждение как Сбербанк, позволяет свои клиентам формировать платежное поручение автоматически, при фотографировании счета

Если обнаружиться ошибка в виде некорректно заполненного поля, обеспечить отзыв заявки, то отправить ее заново через онлайн версию будет невозможно. Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

При переводе с одного расчетного счета на другой

Иногда, компании или предпринимателю требуется осуществить перевод с одного расчетного счета на другой и что в таком случае указывать в разделе назначения платежа многие не знают. Не секрет, что каждый руководитель, а также бизнесмен имеет в своем распоряжении несколько расчетных счетов и, хотя они не являются обязательным атрибутом, все же это очень удобно. Например, с одного счета можно осуществлять всевозможные обязательные платежи, в том числе налоги, а вот со второго счета вести выплаты своим партнерами, а также аккумулировать полученную прибыль от своей деятельности.

В любом случае, деньги, полученные от хозяйственной деятельности, собственник предприятия всегда сможет перевести со счета фирмы на свой личный баланс без особых проблем. Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

Шаблоны назначения платежей в 1С

Удержание алиментов

Алименты (регулярные выплаты на содержание, как правило, ребенка, реже – супруга или родителей) прочно вошли в нашу жизнь. Производятся они двумя способами:

- лично (наличными деньгами, через открытие счета в банке, в натуральном виде),

- через бухгалтерию (по судебному решению или личному заявлению работника, если у него заключено соглашение об уплате).

Второй путь более удобен, так как позволяет избежать конфликтов и недоразумений, кроме того, при любом судебном разбирательстве, будет являться убедительным доказательством выполнения обязательств. Алименты – один из основных видов удержаний из заработной платы. Рассчитываются двумя методами:

- в процентном или долевом отношении к зарплате,

- выплачиваются фиксированной суммой.

Правильно определить размер алиментов – обязанность бухгалтера, после чего он формирует платежное поручение, указание банку перевести деньги на счет получателя (не позднее трех дней после выдачи заработной платы плательщику).

Вторая

Может встречаться ситуация, когда работодатель задолжал заработную плату или выходное пособие работнику и никак не хочет их выплачивать. В этом случае суд по трудовым спорам решается скоро, и не в пользу работодателя.

Тогда, при перечислении задолженности по зарплате и выходным пособиям по исполнительному документу, в реквизите 21 следует поставить 2.

Точно так же следует поступить при выплате по исполнительным документам задолженности по вознаграждению сотрудникам, заключившим с вами гражданско-правовые договоры, по результатам исполнения которых они стали авторами и обладателями результатов интеллектуальной деятельности.

Если же аналогичные задолженности перечисляются работодателем, или стороной ГПД добровольно, очередь платежа следует писать 3.

Какую очередность платежа указывать в платежке при перечислении налогов и взносов?

Списание по исполнительным документам, удовлетворяющим претензии по возмещению вреда, причиненного здоровью и жизни, включая списание алиментов. 2. Списание по исполнительным документам, удовлетворяющим претензии по оплате выходного пособия и заработной платы лиц, работающих по трудовому договору, контракту, а также претензии по выплате авторского гонорара. 3. Списание средств на выплату заработной платы работникам в рамках трудовых договоров, а также отчисление страховых взносов на пенсионное, медицинское и социальное страхование.

4. Списание средств по исполнительным документам, удовлетворяющим прочие денежные претензии. 5. Прочее списание по другим платежным документам, в порядке поступления платежек в банк. Получается, что к пятой очереди относятся наши оплаты счетов от поставщиков и подрядчиков, оплата услуг, оказанных нам сторонними организациями.

Следует учитывать, что при недостаточности средств на счете, платежи одной очереди будут списываться в календарном порядке, то есть, по дате поступления. Заработная плата и отчисления в социальные фонды производятся только после списания средств первой и второй очереди.

Законодательно установленная очередность платежей

Как рассматривалось ранее, при нехватке финансов у клиента, очередность списания денежных средств со счета клиента устанавливается законодательно. Рассмотрим детально каждый из пунктов.

- Очередь №1. Отдана для распределения финансовых средств по исполнительным требованиям для выдачи или перевода финансов на компенсацию ущерба, доставленного здоровью или жизни, истребование алиментов;

К примеру, при недостатке финансов на счете клиента исполнительные условия, полученные на основании судебного решения, должны обрабатываться первоочередным способом.

- Очередь №2. Актуальна для перечислений по исполнительной документации для выдачи или переводов финансов по расчетам оплаты труда лиц, сотрудничающих на основании трудового соглашения, выходных пособий, вознаграждений за интеллектуальный труд;

- Очередь №3. Предусматривается для платежей по перечислению или выдаче финансовых средств работникам, сотрудничающим на контрактной основе, оплаты бюджетных налогов и сборов, долговых обязательств по налогам, списания страховых взносов;

На практике с рассмотренными выше видами оплат возникают трудности. В случае появления разногласий рекомендовано руководствоваться положениями Верховного Суда. Так, последовательность перечислений налогов в бюджет зависит от того, в каком порядке они взимаются: принудительным (на основании решения налоговых органов) присваивается третья очередность, добровольным (по платежкам, составленным налогоплательщиком) — пятая.

- Очередь №4. Предназначена для оплаты документов, предполагающих исполнение иных финансовых требований;

- Очередь №5. Необходима для проведения финансовых операций по иным платежным документам, исполняется в порядке календарной последовательности. Но вот разница между двумя последними очередностями заключается в том, что четвертая указывается только в исполнительных документах, а пятая — во всех остальных.

Когда документы, предназначенные для осуществления платежа, относящиеся к одной очереди, поступают в банк, их исполнение происходит строго в календарной последовательности с момента начала поступления.

Если на клиентском счете недостаточно финансов для проведения поступивших платежек, ему предоставляется ограниченная возможность регулирования оплаты поступивших в течение одного дня распоряжений, оказавшихся в одной очереди.

Поле 21 (очередность платежа) в поручении на проведение оплаты со счета должно быть заполнено обязательно, несмотря на:

- Присутствие средств на клиентском счете, требуемое для осуществления всех платежей;

- Осуществление проводок пятой очереди;

- Прохождение платежа в момент нехватки финансов.

Важно! С 2013 года 345-Фз были внесены изменения в ст.855 ГК РФ, согласно которой сократилась очередь платежей с 6 до 5

Информация о получателе платежа

Для получателя платежа необходимо указать ту же информацию, что и для плательщика, только немного в ином порядке. Сначала указываются его банковские реквизиты: наименование банка (в бумажной платежке), номер счета, БИК и корр. счет (поля 13, 14, 15 и 17).

После банковских реквизитов приводится информация о получателе: его наименование, ИНН и КПП (поля 16, 61 и 103).

В платежках по налогам и взносам в качестве получателей фигурируют те организации, которые их администрируют. При этом указывается сокращенное наименование органа Федерального казначейства и в скобках сокращенное наименование администратора, например: «УФК по г. Москве (ИФНС России № 16 по г. Москве)». Название нужно уложить в 160 символов — такая длина реквизита предусмотрена в приложении 11 к положению № 383-П.

ИНН и КПП можно узнать на сайтах ФНС России и ФСС.

Какие нюансы учесть при заполнении платежки на уплату страхвзносов, узнайте в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

О том, где узнать реквизиты для налоговых платежей, читайте здесь.