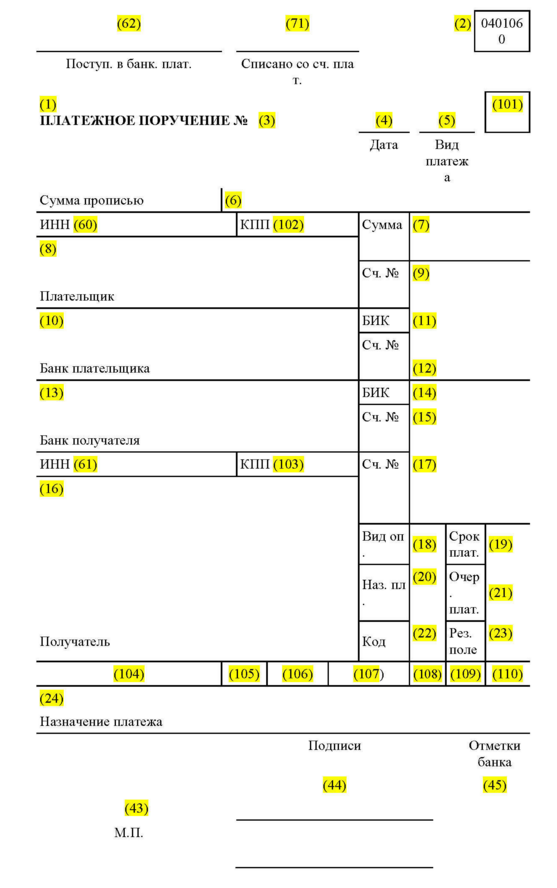

Верно указываем назначение платежа в платежном поручении

Содержание:

- В психбольницу из-за Бузовой. Захватившего «Альфа-банк» отправили на принудительное лечение

- Сроки рассмотрения

- Таможенные платежи: исчисление

- Код УИП или код УИН в платежке

- Что означает номер УИН

- Где используются КВВО

- Статьи о кредитах

- КБК — основной вид данных в поле 104. Как он должен выглядеть

- В каких случаях таможенный сбор 1010 не взимается

- Очередность платежей при аресте счета

- Котировки CAD/USD

- Коды валютных операций в 2018 году

- Что указывается в поле 104

- Хватит искать!

- Изучаем ОКТМО, КБК и прочие шифрованные слова в платежке

- Как заполнить поле 101 в платежном поручении

- Общее

- Порядок использования КВВО

- Новая 100-рублевая купюра «Крым»: краткая историческая справка

- Что такое КБК в платежке

- Код 5010 в таможенной декларации

- Код товара в таможенных декларациях

- Кросс-курс 700 Евро к другим валютам

- Коды таможенных платежей в декларации

- Код в платежном поручении: ключевые моменты

- Таможенные коды ТН ВЭД

- Последствия неверного указания КБК при регистрации фирмы

- Особенности наиболее востребованных кодов

В психбольницу из-за Бузовой. Захватившего «Альфа-банк» отправили на принудительное лечение

Сроки рассмотрения

Таможенные платежи: исчисление

Сумма акциза = (Объем ввезенных подакцизных товаров в натуральном выражении x Размер специфической ставки акциза за единицу измерения) + (Таможенная стоимость декларируемой партии подакцизного товара, отнесенного к одной товарной подсубпозиции ТН ВЭД ТС + Сумма подлежащей уплате ввозной таможенной пошлины) x Размер адвалорной ставки акциза. Учет сумм экспортных таможенных пошлин. В бухгалтерском учете суммы таможенных пошлин и сборов по экспортным операциям отражаются по дебету счета 90 «Продажи» на соответствующем субсчете. В налоговом учете суммы таможенных пошлин и сборов, уплаченные при вывозе товара (экспорт), отражаются в составе прочих расходов, связанных с производством и реализацией.

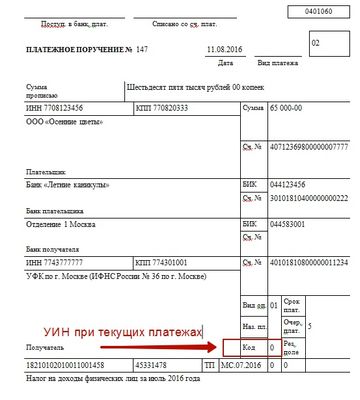

Код УИП или код УИН в платежке

УИН можно указать в платежном поручении только в том случае, если он установлен получателем средств и доведен до плательщика (п. 1.1 Указания Банка России от 15.07.2013 N 3025-У). То есть это не основной реквизит, как ИНН или номер счета, а дополнительный. При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, ни УИП, ни УИН не устанавливается. Но он обязательно есть при уплате недоимки, пени или штрафа, которое осуществляется по требованию органа Федеральной налоговой службы или Фонда социального страхования. Поэтому указать его можно только в том случае, когда его значение указано в запросе на осуществление уплаты по недоимке в виде требования, направленном в адрес организации или индивидуального предпринимателя.

Это значит, что код УИН присваивает налоговая инспекция или орган ФСС России. Самому плательщику взять это значение попросту неоткуда. Кодом УИН в извещении ФНС согласно форме №ПД (налоги) является индекс соответствующего документа. Это необходимо, чтобы налоговики могли быстро сопоставить свое требование с переводом, который был по нему сделан, и не отнесли сумму на другой платеж по этому же налогу или сбору, например, за текущий период. Итак, при заполнении платежки:

- если в требовании ФНС или ФСС есть УИН — ставим его значение;

- если в требовании ФНС нет УИН — ставим «0».

Когда поставить «0»

При заполнении платежных поручений по текущим платежам по налогам и взносам, при самостоятельном погашении недоимки (пени, штрафов) без требования ФНС в поле 22 «Код» необходимо ставить просто «0».

Также существуют другие получатели перечислений, которые имеют право формировать УИН для плательщиков:

- получатели средств, формирующие платежи, являющиеся источниками доходов бюджета РФ (это как раз ФНС, ФСС и другие подобные структуры);

- получатели средств, формирующие иные платежи, поступающие на счета федерального казначейства;

- счета за выполненные работы, оказанные услуги бюджетными и автономными учреждениями.

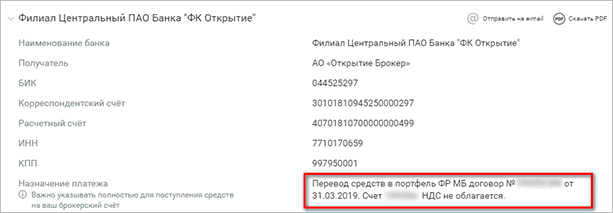

Когда указать код

Бывают ситуации, когда код УИП в поле 22 в платежном поручении 2020 будет иметь значение, отличное от нуля: если он был присвоен получателем средств. Такое присвоение может не касаться налогов и сборов, например, при оплате обязательств по контракту. Если вы все еще сомневаетесь, УИП — что это такое в платежном поручении, напомним, что в данном случае это просто идентификатор, например, если у получателя средств идет большой поток зачислений. Главное, проследить, чтобы в соответствии с условиями договора получатель средств заблаговременно сообщил плательщику эот номер. Это позволит избежать проблем с идентификацией перечисленных средств, которые могу попасть в невыясненные платежи.

Если же вы получили требование от налоговой оплатить пени по налогам, то в нем должен быть указан код УИН — тогда платежка будет заполнена так:

Что означает номер УИН

УИН состоит из 20 цифр, каждая из которых имеет смысл и несет определенную информацию.

Номер состоит из 3 основных частей или блоков.

Первые 3 цифры (1–3) показывают код администратора платежа или исполнительного органа. К примеру, налоговым инспекциям присвоен постоянный код 182.

Цифра 4 в настоящее время не используется, поэтому на ее месте пока стоит 0.

Следующие 15 цифр (5–19) — это основной блок, или индекс самого документа. Эти цифры означают уникальный номер документа в платежной системе бюджетополучателя.

И наконец, 20-я цифра, или итоговый блок, высчитывается по определенному алгоритму, принятому в налоговом органе или фонде.

Таким образом, каждый платеж имеет свой неповторимый УИН. Двух одинаковых номеров существовать не может.

Об основных принципах заполнения платежного поручения читайте в статье «Как заполнить платежное поручение в 2020 — 2021 годах — образец?».

Где используются КВВО

Коды видов валютных операций (КВВО) используются плательщиками при заполнении расчетных документов в рублях в ситуациях, когда одной из сторон выступает нерезидент (будь то сам плательщик, получатель денег или же банк-нерезидент, где открыт счет другого лица-резидента).

О том, какие операции следует считать валютными, читайте в материале «Валютные операции: понятие, виды, классификации».

Коды видов валютных операций необходимы для обеспечения контроля, мониторинга и анализа информации по осуществляемым платежным операциям между резидентами/нерезидентами.

Код валютной операции указывается в справке, заполняемой резидентом:

- при зачислении/списании денег (в российских рублях) от/в пользу нерезидента;

- при зачислении инвалюты на транзитный счет или списании средств в инвалюте с расчетного счета.

Также ККВО нужны для проведения валютных операций в виде списания валюты РФ с банковского счета резидента/нерезидента. В этом случае в уполномоченный банк предоставляется платежное поручение.

С 01.03.2018 перечень кодов видов валютных операций приведен в приложении 1 к инструкции Банка России от 16.08.2017 № 181-И.

Если вам нужно пройти валютный контроль в банке, алгоритм действий вы можете найти в Готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Статьи о кредитах

КБК — основной вид данных в поле 104. Как он должен выглядеть

КБК, фиксируемые в поле 104, должны быть:

- 20-значными;

- идентифицирующими администратора доходов в бюджет (за это отвечают первые 3 цифры), группу дохода (4-я цифра), вид дохода (5-я и 6-я цифры), статью и подстатью дохода (7–11-я цифры), уровень бюджета, в который зачисляется доход (12-я и 13-я цифры), способ сбора дохода (14–17-я цифры), экономический тип дохода (18–20-я цифры).

Если привести в соответствующем реквизите платежки КБК иной структуры, поле будет считаться заполненным неверно.

Правовые последствия указания неверного КБК рассмотрим чуть позже, а пока изучим основные источники права, в которых утверждаются коды бюджетной классификации.

В каких случаях таможенный сбор 1010 не взимается

Платежи, обозначаемые в декларации кодом 1010, не взимаются в ряде случаев. Список таких ситуаций большой (больше 24 позиций), поэтому мы перечислим самые распространенные ситуации:

- Товары, которые заявлены как гуманитарная помощь, то есть предоставляются на безвозмездной основе. Это касается как товаров организаций РФ, так и международных организаций.

- Различные культурные ценности, которые находятся временно в другой стране. Например, художественная выставка.

- Различные технические достижения, которые используют для их демонстрации на международных выставках.

- Товары, стоимость которых не превышает сумму в 5 000 рублей.

- Наличная валюта, которая ввозится и вывозится Центробанком РФ.

Очередность платежей при аресте счета

Арест денежных средств на счете (например, в качестве меры по обеспечению иска или для исполнения решения о взыскании налогов) сам по себе не может нарушать очередность списания, установленную статьей ГК РФ. А значит, он не препятствует переводу платежей, которые имеют более высокую очередь, чем требование, из-за которого счет был заблокирован (разд. II информационного письма Президиум ВАС РФ от 25.07.96 № 6).

Например, если счет организации арестован на основании решения ИФНС в связи с неуплатой налогов, то по нему все равно могут проводиться платежи, которые относятся к первой и второй очередям. А если блокировка исходит от судебных приставов-исполнителей, у которых имеется исполнительный лист на перечисление платежей четвертой очереди, то с арестованного счета можно также выплачивать и текущую зарплату.

Формируйте платежки автоматически по данным электронного требования из ИФНС

Котировки CAD/USD

Коды валютных операций в 2018 году

Код вида валютной операции проставляется в платежном поручении в соответствующей графе расчетного документа, где прописывается назначение платежа. Перед пятизначным числом, обозначающим необходимый код операции, обязательно без пробела прописываются две латинские литеры — V и O.

Весь буквенно-цифровой код обязательно заключается в фигурные скобки. Запись должна иметь такой вид:

где ххххх — это требуемый для валютной операции код.

при заполнении справки о валютных операциях;

при заполнении расчетного документа (платежного поручения) по платежу в валюте РФ, если:

— плательщиком является резидент, а получателем денежных средств — нерезидент;

— плательщиком является резидент — при осуществлении переводов на свои счета либо на счета другого резидента, открытые в банке-нерезиденте;

— плательщиком является нерезидент.

10100 — Код валютной операции

Это расчетные операции нерезидентов по предоплате резиденту за вывозимые из России товары.

10200 — Код валютной операции

Обозначает осуществляемые нерезидентом расчеты резиденту в случае наличия отсрочки платежа за вывозимую из РФ продукцию.

11100 — Код валютной операции

Это расчетные операции резидента по предоплате нерезиденту за ввозимые в Россию товары.

11200 — Код валютной операции

Обозначает проведение расчетов резидента, если нерезидентом дана отсрочка платежа за ввезенную в Россию продукцию.

12060 — Код валютной операции

Данная операция является фактом проведения оплаты резидента нерезиденту за реализуемые заграницей товары без их ввоза в Россию.

13010 — Код валютной операции

Платеж нерезидента резиденту за реализуемую в России продукцию.

20100 — Код вида валютной операции

Обозначает осуществление нерезидентом предоплаты за оказываемые резидентом услуги/работы и т. д.

20200 — Код валютной операции

Данный код в платежном документе говорит о том, что нерезидент рассчитывается за выполненные резидентом работы/услуги и прочее.

20400 — код валютной операции

Данным кодом отмечается операция по проведению расчетов по договорам комиссии (поручения, предоставлении гарантии) от нерезидента (доверителя, принципала или комитента) в пользу резидента (поверенного, агента, комиссионера).

20500 — Код валютной операции

Так отмечаются расчеты в рамках выполнения договоров комиссии (поручения, предоставлении гарантии) от резидента (поверенного, агента, комиссионера) к нерезиденту (доверителю, принципалу или комитенту).

21100 — Код валютной операции

КВО 21100 в расчетном документе (справке) свидетельствует о проведении предоплаты резидента в пользу нерезидента — исполнителя работ (услуг).

21200 — код валютной операции

Представляет собой плату резидента за выполненные нерезидентом услуги.

35030 — Код валютной операции

Этот код ставится, если проводится платеж нерезидента резиденту по иным внешнеторговым операциям.

41030 — Код валютной операции

Данный КВВО обозначает, что проводятся расчеты по передаче средств в кредит нерезидентом в пользу резидента.

42015 — Код валютной операции

Данным кодом отмечаются операции, проводимые резидентом в связи с погашением основного долга нерезиденту в рамках выполнения кредитных обязательств.

61100 — Код валютной операции

Таким кодом помечаются валютные операции по движению инвалюты с одного транзитного счета резидента на другой.

61135 — Код валютной операции

Это перевод инвалюты со счета резидента, открытого в одном банке, на аналогичный счет, открытый в другом банке.

70060 — Код валютной операции

Этот код указывает на произведение выплаты резидентом зарплаты нерезиденту.

70205 — Код валютной операции

Иные расчеты, осуществляемые резидентом в адрес нерезидента по операциям, не являющимися торговыми.

99090 — код валютной операции

Все прочие валютные операции, которые не были упомянуты по всем другим кодам.

35040 — Код валютной операции

Расчеты, производимые резидентом в пользу нерезидента по прочим внешнеторговым операциям.

Также читайте на сайте:

Ведение бухгалтерского учета

Выбор системы налогообложения

Порядок и сроки отчетности и уплаты налогов

Открытие расчетного счета

- Все услуги компании БУХпрофиНаши цены

Что указывается в поле 104

В поле 104 платежного поручения может фиксироваться:

- КБК, что означает «код бюджетной классификации» (п. 3 приложения 4 к приказу Минфина России от 12.11.2013 № 107н).

- 0 — при отсутствии КБК либо в случаях, когда денежные средства переводятся на счета, указанные в п. 2 приложения 4 к приказу № 107н.

Применение 2-й нормы актуально в случаях, когда платеж зачисляется на балансовый счет:

- 40501 (открывается для организаций в федеральной собственности);

- 40601 (открывается для организаций в любой форме государственной собственности, кроме федеральной);

- 40701 (открывается для негосударственных организаций);

- 40503 (открывается для НКО, находящихся в федеральной собственности);

- 40603 (открывается для НКО, находящихся в любой форме государственной собственности, кроме федеральной);

- 40703 (открывается для НКО, которые не принадлежат государству).

Таким образом, чаще всего в поле 104 указывается именно КБК. Он должен быть корректным. Прежде всего, с точки зрения структуры.

Какие КБК указывать в платежном поручении на уплату налогов и страховых взносов, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Хватит искать!

Всё что Вам нужно у нас уже есть!

- Самая выгодная стоимость

- Все страны и виды транспорта

- Все виды грузов и товаров

- Удобная и быстрая связь

Связаться с нами

Надежда Федорук

Существует 6 методов определения таможенной стоимости

ТК ЕАЭС Глава 5 делит методы следующим образом:

По стоимости сделки и ввозимым товарам. Самый популярный способ и самый часто употребляемый. Стоимость фактически определяется исходя из стоимости внешнеторговой сделки на момент пересечения границы, включая все затраты (лицензирование, транспорт, страховка) понесённые декларантом до момента пересечения груза через таможню.

По стоимости сделки с идентичными товарами. СТ формируется исходя из анализа сделок по аналогичным товарам. Данный метод применяется только тогда, когда сравниваемые товары:

- были проданы для ввоза в РФ;

- были ввезены в одно и тоже время с оцениваемым товаром;

- были ввезены примерно в том ж е количестве и на тех же коммерческих условиях, что и оцениваемый товар. Если идентичные товары ввозились в ином количестве и на других условиях, декларант производит корректировку их цен с учетом этих факторов и должен документально подтвердить таможенному инспектору обоснованность таких вычислений. Если при применении данного метода выявилось более одной цены сделки по идентичным товарам, то при определении таможенной стоимости декларируемого товара за основу берется самая низкая из них.

По стоимости сделки с однородными товарами. Данный метод определения СТ схож со вторым методом, но отличается тем, что анализируются сделки с однородными товарами, то есть товарами, которые не являются полностью идентичными, но имеют достаточное количество сходных характеристик и состоят из схожих компонентов, что позволяет таким товарам выполнять аналогичные функции и быть коммерчески взаимозаменяемыми с декларируемым товаром.

На основе вычитания стоимости. Метод оценки СТ основывается на стоимости по которой однородные или идентичные товары были реализованы наибольшей агрегированной партией на территории Российской Федерации с вычетом таких затрат, как оплата таможенных пошлин, расходы на транспортировку товара и его продажу и др.

На основе сложения стоимости. СТ определяется на основе расчетной стоимости декларируемого товара. Расчетная стоимость товара определяется путем сложения:

- расходов по изготовлению и расходов на производство товара;

- суммы прибыли и коммерческих расходов;

- расходов на транспортировку;

- расходов на погрузку и выгрузку;

- расходов на страхование.

Резервный метод. Размер СТ определяется на основе оценок экспертов. Для вынесения оценки ТСТ, эксперты изучают стоимость сделки по ввезенному товару, сравнивают ее с теми ценами, по которым ввезенный товар продается в стране в обычных условиях торговли и конкуренции.

Итоги материала

Таможенные платежи – это комплекс платежей, пошлин, на формирование которых влияет множество фактов и методов расчёта. Ошибка в таможенных платежах может привести к финансовым потерям и штрафам. Для того, чтобы ваши таможенные платежи были рассчитаны правильно и вы ни в чём не сомневались – доверьте это дело нам!

Компания Берег – это агрегатор таможенных услуг. У нас дешевое, быстрее, надёжнее. По данным открытой статистики, наша компания является ТОП — 1 в рейтинге таможенных брокеров России. Доверьте ваши заботы лидеру рынка таможенных услуг!

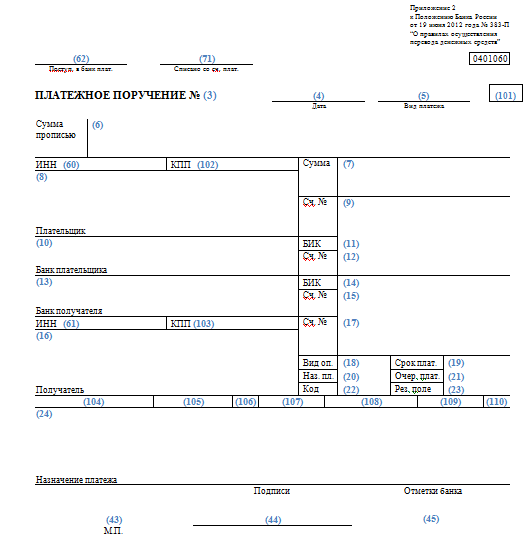

Изучаем ОКТМО, КБК и прочие шифрованные слова в платежке

Если заполнение платежки связано с налоговыми перечислениями, придется потрудиться над заполнением целого ряда дополнительных полей. Часть из них также зашифрована. К примеру, непонятное слово КБК (код бюджетной классификации) помогает определить вид налога, страхового взноса или сбора.

ВАЖНО! Значения КБК можно узнать из приказа Минфина России от 01.07.2013 № 65н. За КБК следует еще одно зашифрованное слово — ОКТМО, что означает код территории муниципального образования, указываемый в платежке в соответствии с Общероссийским классификатором, утвержденным приказом Росстандарта от 14.06.2013 № 159-СТ

За КБК следует еще одно зашифрованное слово — ОКТМО, что означает код территории муниципального образования, указываемый в платежке в соответствии с Общероссийским классификатором, утвержденным приказом Росстандарта от 14.06.2013 № 159-СТ.

В последующей ячейке снова код — туда нужно внести зашифрованное основание платежа. К примеру, платежка на погашение долга по акту проверки в этом поле будет содержать код АП, а если расчеты по налогам осуществляются после получения от налоговиков требования, указывается шифр ТР.

Подробнее об особенностях заполнения платежек на перечисление налоговых платежей читайте в материале «Основные поля платежного поручения в 2017 году (образец)».

Как заполнить поле 101 в платежном поручении

В настоящее время законодательство предусматривает 25 кодов, предназначенных для заполнения данной графы. Рассмотрим существующие показатели статуса 101 в платежном поручении 2020 года в таблице, составленной на основании приказа Минфина России от 12.11.2013 № 107н.

Учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве

Общее

В соответствии с действующим законодательством о таможенном регулировании, Декларанты осуществляют платежи на счёт Казначейства РФ для соответствующих органов:

банковским переводом в качестве аванса в счёт будущих платежей за исключением ввозных пошлин, которые зачисляются по отдельному коду бюджетной классификации (КБК);

с использованием платёжных систем («Раунд», «Таможенная карта»).

Разница между ними заключается в том, что в первом случае средства поступают с расчётного счёта декларанта на счёт Казначейства РФ, а во втором случае они хранятся на счетах Декларанта. Но даже те деньги, которые уже перечислены на счёт Казначейства РФ, продолжают оставаться имуществом Декларанта до тех пор, пока последний не сделает соответствующее распоряжение об их использовании. В качестве такого распоряжения рассматриваются декларации, корректировки к ним, обращения, заявления, в которых указаны цели и суммы использования финансовых средств.

В указанных документах Декларант либо в кодируемом виде (каждый вид в таможенных органах РФ идентифицируется по кодам), либо в виде конкретного указания определяет назначение платежа.

Порядок использования КВВО

Код вида валютной операции проставляется в той же графе расчетного документа, куда заносится текст назначения платежа, и вписывается непосредственно перед текстовой составляющей. Перед 5-значным числом, обозначающим необходимый код операции, обязательно без пробела указываются 2 латинские литеры — V и O.

Весь буквенно-цифровой код нужно заключить в фигурные скобки. Запись должна иметь такой вид:

{VOххххх},

где ххххх — это соответствующий проводимой валютной операции код.

Любой КВВО условно разделен на 2 части, где первые 2 цифры обозначают группу, в которую объединены схожие валютные операции, а оставшиеся 3 цифры — это номер, который внутри указанной группы конкретизирует совершаемую операцию.

Расшифровка цифровых значений групп:

|

01 |

Конверсионные валютные операции, проводимые лицами-резидентами по безналу |

|

02 |

Указанные выше операции, проводимые нерезидентами |

|

10 |

Расчеты резидентов с нерезидентами (далее по тексту — РР/Н) при проведении внешнеторговой деятельности, связанной с вывозом товаров с территории РФ |

|

11 |

РР/Н при проведении внешнеторговой деятельности, которая связана со ввозом товаров на территорию РФ |

|

12 |

РР/Н по торговым операциям без импорта товаров в Россию |

|

13 |

РР/Н при продаже товаров в России |

|

20 |

РР/Н при проведении внешнеторговой деятельности, которая связана с выполнением резидентами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав) |

|

21 |

РР/Н при проведении внешнеторговой деятельности, которая связана с выполнением нерезидентами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав) |

|

22 |

РР/Н при передаче товаров (выполнении работ/услуг) резидентами |

|

23 |

РР/Н при передаче товаров (выполнении работ/услуг) нерезидентами |

|

30 |

РР/Н при приобретении недвижимости |

|

32 |

РР/Н в рамках договоров по уступке права требования (передачи долга) |

|

35 |

РР/Н по иным, не указанным выше внешнеторговым операциям |

|

40 |

Расчеты по предоставлению денежного займа резидентами нерезидентам |

|

41 |

Расчеты по предоставлению денежного займа нерезидентами резидентам |

|

42 |

Расчеты при исполнении резидентами кредитных обязательств |

|

43 |

Расчеты при исполнении нерезидентами кредитных обязательств |

|

50 |

Расчеты при инвестировании (капвложения) |

|

51 |

Расчеты при приобретении нерезидентами ЦБ у резидентов |

|

52 |

Расчеты при приобретении резидентами ЦБ у нерезидентов |

|

55 |

Расчеты при выполнении обязательств по ЦБ |

|

56 |

РР/Н по срочным сделкам |

|

57 |

Расчеты по сделкам, связанным с доверительным управлением активами |

|

58 |

Расчеты по брокерским операциям |

|

59 |

Расчеты по договорам клиринга |

|

60 |

Платежные операции, осуществляемые нерезидентами по их счетам в российских рублях наличными |

|

61 |

Платежные операции, осуществляемые резидентами в инвалюте наличными |

|

70 |

Операции, не связанные с торговлей |

|

80 |

Расчеты между банком, уполномоченным осуществлять валютные операции, и нерезидентом в российских рублях, а также между банком и резидентом в инвалюте |

|

99 |

Расчеты по иным валютным операциям, которые не были упомянуты выше |

Отразить почти все операции из указанного списка в бухгалтерском и налоговом учете вам поможет Путеводитель по учету валютных операций от К+. Перейти в него можно прямо сейчас, получив пробный доступ к системе. Это бесплатно.

Новая 100-рублевая купюра «Крым»: краткая историческая справка

На банкноте имеется изображение Великой императрицы Екатерины II, при которой Россия закрепилась на Черном море и в 1783 году внесла в состав Российской империи полусотров Крым. Купюра носит образ этой правительницы Российской империи еще и потому, что она в 1784 г. повелела основать на полуострове Севастопольскую крепость. Дизайн водяного знака был позаимствован с портрета Екатерины II, изображенной в профиль, который выполнил известный датский художник Виргилиус Эриксен. Сегодня эта картина находится в Государственном Эрмитаже.

Памятник затопленным кораблям, изображенный на банкноте, находится в морской бухте Севастополя и посвящен затонувшим в ходе сражений Крымской войны кораблям, которые выходили в рейд в 1854-1855 годах. Монумент возвели скульптор Адамсон, архитектор Фельдман и военный инженер Энберг в 1905 г. в честь полувекового юбилея первой обороны Севастополя.

Замок «Ласточкино гнездо» — это архитектурный символ всего полусотрова Крым. Купюра 100 рублей демонстрирует его на первом плане. Сам замок был возведен на отроге Монастыр-Бурун в начале XX века. Внешний вид замка был разработан инженером и ваятелем Шервудом.

Радиотелескоп РТ-70 входит в число самых крупных радиотелескопов на всей планете. Его диаметр равняется приблизительно семидесяти метрам. Располагается это чудо науки в пригороде Евпатории еще с 1978 г. В первую очередь предназначен он для пассивного наблюдения за излучением, вырабатываемым космическими телами. Однако способен выполнять целый ряд иных задач, позволяющих осуществлять важные астрономические, космические наблюдения и экспериментальные работы.

Большая Ханская мечеть контурно изображена на памятной банкноте достоинством 100 рублей «Крым». Купюра имеет это изображение, потому что мечеть является первым зданием Дворца хана и одной из самых больших мусульманских построек на полуострове. В XVII веке она носила имя Сахиба I Гераема, который соорудил это здание в 1532 г. К мечети прилегают два островерхих минарета, имеющих по десять граней. Они украшены полумесяцами из бронзы, а их высота составляет почти 30 метров.

Что такое КБК в платежке

Код бюджетной классификации в платежке — специальный цифровой код, должный обозначать доходы и расходы бюджета. Бухгалтерия организации сталкивается с этими кодами, когда делает платеж в бюджетную систему, но чаще всего не понимает, что это за последовательность цифр и что она означает в платежке. Какие КБК и платежки с 1 января 2020 года, можно посмотреть на этой странице — классификатор содержит актуальные сведения. Но чтобы понять структуру кода, взглянем на него подробнее

Рассмотрим, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками

Расшифровка приведена в Приказе Минфина РФ от 01.07.2013 № 65н. В соответствии с ним, указываемый в платежных поручениях КБК состоит из 20 цифр, объединенных в группы. Каждая группа имеет свое значение.

Код 5010 в таможенной декларации

Если таможенная стоимость отличается от фактической, т.е. таможенные платежи рассчитываются от иной стоимости, достаточно изменить сумму в поле «Таможенная стоимость

» и автоматически появляется колонка «НДС свыше контрактной ».

Далее, можно воспользоваться кнопкой «Ввести на основании – ГТД по импорту

», что позволит автоматически создать и заполнить документ «ГТД по импорту » на основании данного документа поступления. Либо это можно сделать из меню «Основная деятельность – Покупка – ГТД по импорту «.

Код товара в таможенных декларациях

В соответствии с Инструкцией о порядке заполнения декларации на товары (утвержденные Решением Комиссии Таможенного Союза от 20.05.2010 №257) в графе 33 «Код товара», а точнее в ее первом подразделе, указывают десятизначный классификационный код товара в соответствии с ТН ВЭД ЕАЭС. Вносят его без пробелов.

Классификация товаров в соответствии Единой товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (ТН ВЭД ЕАЭС) при декларировании товаров на таможне обычно производится декларантом. При этом правильность такой классификации проверяют таможенные органы (пункт 1 статьи 20 ТК ЕАЭС).

При оформлении грузовой таможенной декларации (ГТД) заполняют дату, номер таможни, договор с таможней, номер ГТД, способ распределения платежей и т. п. Указывают ставки пошлины, акциза, НДС и таможенного сбора.

Коды по ТН ВЭД утверждены Решением Совета Евразийской экономической комиссии от 16.07.2012 №54.

Теперь рассмотрим, что означает код 1010.

Кросс-курс 700 Евро к другим валютам

Коды таможенных платежей в декларации

Рассмотрим основные коды платежей, указываемые в ГТД:

- Код платежа 1010 – это сборы за таможенное оформление. Этот вид платежа присутствует только в первом товаре графы 47. Базой для его расчета служит общая таможенная стоимость по всей декларации (по всем товарам) из графы 12.

- Ввозная пошлина – код 2010. Для ее основы берется ТС именно этого товара из графы 45. В случае применения к товару комбинированной ставки пошлины рассчитывается двумя строчками, и оплате подлежит большая из них.

- Под кодом 5010 указывается НДС. За основу для его расчета берется сумма таможенной стоимости товара, пошлины на этот товар и акциза.

Есть и другие коды платежей. Некоторые из них: 2040 – специальная пошлина, 2050 – антидемпинговая пошлина, 2060 – компенсационная пошлина, 3010-3050 – вывозные пошлины, 4010- 4210 – акцизы и прочие коды.

Код в платежном поручении: ключевые моменты

Сегодня получить интересующую информацию не составляет труда. Варианта получения кода два:

- Сделать запрос в контролирующие органы.

- Найти и переписать (скачать) интересующую информацию в сети.

Стоит учесть, что каждый год законодательство меняется, поэтому коды налогов в платежном поручении и прочие обозначения могут подвергаться корректировке. В ситуации, когда УИП неизвестен, рекомендуется вовсе ничего не указывать. Если же указать данные неправильно, адресат может не получить предназначаемый для него платеж.

При обнаружении ошибки требуется оформить заявление и направить его в ФНС (для возврата платежа). После этого стоит еще раз произвести транзакцию, но уже с указанием правильного кода в платежном поручении.

Приказ клиента оформляется в 4-х экземплярах — для держателя р/с и банков (отправителя и получателя). Последнему передается два документа. Если указание оформлено с нарушением требований законодательства, оно отклоняется. При этом каждой ошибке присваивается индивидуальный код:

- «11» — имеют место недопустимые символы.

- «49» — указанного расчетного счета нет и так далее.

В процессе возврата платежки в ней прописывается код, по которому определяется сделанная ошибка с последующим устранением оплошности. Такой параметр указывается с учетом анализа ряда критериев:

- Статусов сторон операции (получающей и отправляющей).

- Правильности указания параметров транзакции.

- Факта присутствия у получающей стороны лицензии.

Таможенные коды ТН ВЭД

В подразделе «a» графы 34 «Код страны происхождения» декларации на товары указывается код страны происхождения декларируемого товара, сведения о котором указываются в графе 31 декларации (пп. 32 п. 15 Порядка заполнения декларации на товары, утв. Решением Комиссии Таможенного союза от 20.05.2010 № 257). Такой код страны в ГТД указывается в соответствии с Классификатором стран мира (Приложение № 22 Решения Комиссии Таможенного союза от 20.09.2010 № 378).

В соответствии с Инструкцией о порядке заполнения декларации на товары (утв. Решением Комиссии Таможенного союза от 20.05.2010 № 257) в графе 33 «Код товара», а точнее в ее первом подразделе, указывается без пробелов десятизначный классификационный код товара в соответствии с ТН ВЭД ЕАЭС.

Последствия неверного указания КБК при регистрации фирмы

Необходимость указывать КБК может возникать не только у действующих, но и у будущих организаций или ИП. Так, при государственной регистрации ИП или юрлица требуется уплатить госпошлину. Соответствующее платежное поручение будет включать поле 104, в котором должен быть указан корректный КБК, а именно:

- 182 1 08 07010 01 1000 110, если регистрацию осуществляет ФНС;

- 182 1 08 07010 01 8000 110, если регистрацию осуществляет МФЦ.

Если фирма ошибется в КБК, это может послужить поводом для отказа государственного органа в регистрации бизнеса. Такой вывод можно сделать исходя из правовой аналогии с постановлением Арбитражного суда Уральского округа от 28.04.2015 по делу № А50-13783/2014. В нем суд установил, что платежное поручение с неверным КБК не позволяет удостовериться, что денежные средства ушли именно на регистрацию фирмы.

Пошлину, перечисленную в бюджет по неверному КБК, впоследствии можно вернуть. Для этого налогоплательщик должен представить в регистрирующее ведомство доказательства того, что соответствующие денежные средства были зачислены на счета Федерального казначейства (письмо Минфина России от 30.06.2010 № 03-05-06-03/83). Также ее можно зачесть, но при условии, что она будет направлена на то же регистрационное действие, которое не удалось осуществить в 1-й раз.

Особенности наиболее востребованных кодов

Что значит очередность платежа 3

Указание цифры 3 в поле 21 платежного поручения означает, что это документ на перечисление заработной платы, которую работодатель выплачивает на добровольной основе. Если на счете организации недостаточно средств для удовлетворения всех требований, либо на него наложен арест, то деньги на основании такой платежки будут списаны в третью очередь. А именно: после денег по исполнительным документам на уплату алиментов, средств в качестве возмещения вреда жизни и здоровью, заработной платы, выходных пособий и авторских вознаграждений. Но до того, как банк начнет выполнять требования по иным исполнительным документам и по платежкам на перечисление выплат, отнесенных к пятой очереди.

Соответственно, если счет организации арестован в рамках исполнительного производства, возбужденного на основании исполнительного листа, который предусматривает взыскание средств в пользу контрагентов, то платежное поручение с цифрой 3 в поле 21 должно быть исполнено без каких-либо задержек. Заработная плата по такой платежке будет перечислена и в том случае, если ИФНС выставила на этот счет инкассовые поручения, но в банк они поступили позже, чем платежка от компании (п. 2 ст. ГК РФ).

Что значит очередность платежа 5

Платежное поручение с цифрой 5 в поле 21 означает, что банку поручено перечисление текущих платежей, которые не являются заработной платой, и не связаны с выполнением требований по исполнительным документам. Банк должен принять такую платежку, если на счете организации хватает денег для удовлетворения всех имеющихся на эту же дату требований более высокого уровня. А также при условии, если счет не заблокирован, в том числе инкассовыми поручениями от ИФНС. Между собой платежки с цифрой 5 не конкурируют — банк исполняет их в порядке получения.

В заключение отметим, что правильное определение очередности платежа позволит верно заполнить платежное поручение и оперативно передать его в банк для исполнения. Это даст возможность проводить платежи без задержек, а в некоторых случаях —осуществлять выплаты с заблокированного счета.

Обратите внимание: ошибки при заполнении платежек можно исключить, если формировать платежные документы автоматически. Некоторые веб-сервисы для сдачи отчетности (например, «Контур.Экстерн») позволяют сформировать платежку в 1 клик на основе данных из декларации (расчета) или присланного инспекций требования об уплате налога (взноса)

Все необходимые данные (реквизиты получателя, актуальные КБК, номера счетов управлений Федерального казначейства, коды для статуса плательщика) своевременно обновляются в сервисе без участия пользователя. При заполнении платежки все актуальные значения подставляются автоматически.