Приток и отток капитала из россии

Содержание:

- Какие могут быть причины и последствия оттока

- Регулирование вывоза капитала из России

- Как вывозится капитал из РФ?

- Какие меры необходимо принять для снижения оттока

- Суть миграции

- Новости

- Отток капитала из России

- Причины оттока капитала

- Где оформить вклад банка «ВТБ 24» в Южно-Сахалинске

- Источники происхождения

- Вклады под высокий процент в Кургане

- Что же нужно знать об оттоке?

- О причинах оттока

- Выгодные курсы обмена валют в Казане

- Автокредиты

- Причины и следствия

- Что такое отток капитала и как его считают?

- Что такое отток капитала

- Последствия для страны

- Негативный эффект ухода денег за границу

- Влияние оттока капитала на фондовый рынок

- Амнистия капиталов

- Причины вывоза капитала из России

- Годовая (промежуточная) отчётность

- Динамика по годам

- Способы вывода капитала

Какие могут быть причины и последствия оттока

Регулярный отток капитала может подорвать экономическое положение внутри государства, из которого выводят деньги. Для каждой страны утечка капитала – это огромная проблема, которая подтверждает, что в ней создалась неблагоприятная экономическая ситуация. Для оттока капитала могут возникнуть следующие причины:

- Отсутствие как такового доверия к банковским системам.

- Риск обесценивания государственной валюты.

- Высокий уровень развития теневой экономики.

- Недостатки законодательной базы, которая бы гарантировала защищенность частной собственности.

Такое положение может, в свою очередь, вызвать недополучение бюджетом значительной части пошлин и налогов, из-за чего падает планка внешних и внутренних вложений. А это, как правило, провоцирует развитие теневой экономики и криминализацию государственной власти.

Регулирование вывоза капитала из России

Чтобы капитал не уходил за пределы страны, национальным бизнесменам должно быть выгодно держать его в России, а зарубежным – вкладывать деньги в российские предприятия.

В первую очередь для этого нужно сделать систему бухгалтерского учета понятной для иностранных инвесторов. Первые шаги к этому уже осуществлены: предприятия постепенно переходят на международные стандарты, на сайтах компаний, обязанных выкладывать отчетность, она находится в двух вариантах: по РСБУ и по МСФО.

Следующий способ регулировать уровень вывоза капитала – усиление валютного контроля

Особое внимание следует уделить тому, каким образом резиденты РФ ведут себя на фондовом рынке

Также необходимо поддерживать инфляцию хотя бы на том уровне, на котором она находится сейчас. В денежно-кредитной политике ЦБ РФ сказано, что в 2018 году она станет еще ниже.

Говоря о банковской системе, нельзя не упомянуть кредиты. Они должны быть доступны не только наиболее крупным предприятиям в каждой отрасли, но и новым, развивающимся организациям.

Последний шаг – совершенствование налоговой системы. Она должна быть построена таким образом, чтобы стимулировать предприятия в первую очередь тех сфер, которые являются привлекательными для иностранных инвестиций.

Как вывозится капитал из РФ?

Со времен распада СССР придумано множество схем, некоторые из них действуют до сих пор.

Самый популярный способ – мнимая сделка. Из страны вывозят товар, произведенный в Китае, но под известной торговой маркой. Разница по стоимости остается за пределами страны. Доказать мнимость сделки практически невозможно. Чаще всего подобные сделки проводятся через оффшорные компании. Ошибочно думать, что именно оффшорные компании являются конечными получателями капитала, они всего лишь предоставляют посреднические услуги.

Банковские структуры выводят капиталы практически таким же путем, предоставляя их заграничной компании, которая впоследствии отказывается от возврата. Банк также может повысить процентные ставки. Мнимость таких сделок доказать практически невозможно.

Некоторые лица даже не напрягаются, просто вывозят наличные средства. Декларировать суммы до 10 тысяч в иностранной валюте даже не требуется.

Толлинговые операции также позволяют успешно проводить ввоз и вывоз капитала. Схема кажется полностью «чистой», одна сторона получает возможность загрузить свои производственные мощности, другая сторона получает товар с низкой себестоимостью. На самом деле, происходит перераспределение прибыли.

Какие меры необходимо принять для снижения оттока

Чтобы снизить, а в идеале и предотвратить отток капитала, нужно использовать меры административного и рыночного характера. В основном выводят три пути решения данной проблемы:

- Административный – это когда страна имеет жесткую монополию по отношению к валютной внеэкономической деятельности. И в основном проблема с утечкой капитала решается тем, что виновников привлекают к уголовной ответственности.

- Либерально-рыночный выглядит как постепенное внедрение новых условий, не ухудшающих текущей ситуации. При этом пресекают криминальные способы оттока капитала и делают максимально доступными легальные варианты. Притом что этот вариант очень привлекателен, работать, к сожалению, он может только в странах, где развита экономика. Кроме того, в этом способе есть очень большой недостаток – чтобы он работал, нужно потратить на него очень много времени.

- Либерально-административный — как и в варианте выше, нужно провести реформы, которые будут привлекать инвесторов к внутригосударственной экономике, но вместе с этим применяются и очень строгие административные методы. А для того чтобы капитал не уходил, используются уголовно-правовые методы борьбы. Именно по такому пути идет Российская Федерация.

Более перспективным путем для стран СНГ является либерально-административный путь. И несмотря на то что осуществляется довольно строгий контроль со стороны страны, это не мешает нормальным рыночным отношениям.

Суть миграции

Насколько бы ни была страна развита, обеспечить полный цикл производства и его совершенствование в рамках одного государства не под силу никому. Именно мировой обмен товарами и другими факторами производственной деятельности позволяет достигнуть максимальных результатов.

Первоначально вывоз капитала — это составляющая международной торговли. Затем началась промышленная экспансия в менее развитые государства, включая колониальные страны. На сегодняшний день экспортером и импортером капитала может выступать даже колониальная страна. Наблюдается даже опережение темпа роста экспорта капитала над ростом товарного экспорта. Этот фактор является основополагающим в глобализации мировой экономики.

Новости

Отток капитала из России

Проблема нашего государства в том, что денежные средства, которые поступают в Российскую Федерацию, меньше тех, которые вывозят из страны. Официально капитал из РФ уходит в виде попыток наращивания иностранных активов государственными коммерческими банками, приобретения зарубежных акций и валюты для дальнейшей продажи их физическим или юридическим лицам и т. п.

Вся проблема в том, что денежные средства, которые поступают в Российскую Федерацию, меньше тех, которые вывозят из государства. Но по данным на 2016 год, отток капитала из России был меньше в пять раз, чем в 2015 году. Для этого имелись следующие причины:

- Из-за ввода санкций владельцы крупных капиталов перевели много активов в Российскую Федерацию.

- Значительно снизилась потребность в покупке наличной валюты.

Хочется напомнить, что за отмывание денег в Российской Федерации определена ответственность по статье 123 УК РФ.

Причины оттока капитала

Можно выделить множество различных причин оттока капитала, однако мы остановимся на ключевых.

Первое. Не секрет, что частные компании активно до недавнего времени занимали деньги за рубежом. Сегодня на фоне санкционных мер привлекать новые заграничные кредиты стало намного сложнее, однако никто не отменял погашение старых займов. Таким образом, компании переводят деньги зарубежным кредиторам в счет исполнения своих обязательств и все это отражается в статистике, как вывоз капитала из страны.

Второе. Все развивающиеся рынки сегодня находятся под давлением. Причина кроется в действиях ФРС США. Американский ЦБ повышает ставку и прямо говорит, что пока не собирается останавливаться на достигнутом. Все это приводит к тому, что инвесторы выводят свои деньги с развивающихся рынков, обменивают их на доллары и вкладывают в американские ценные бумаги. Инвесторы понимают, что «американец» и дальше будет расти, поэтому стараются заработать на этом.

Впрочем, не только политика ФРС США сегодня отпугивает инвесторов от развивающихся рынков. Торговые войны, взаимные санкции, политические конфликты, кризисы в Аргентине и Турции также отпугивают инвесторов и заставляют их подумать о более надежном вложении средств. А при любой нестабильности идеальным прибежищем всегда становятся долларовые активы.

Третье. Приобретение населением долларов и евро также отражается, как отток капитала. Но сегодня этого никак не избежать. Граждане видят, что санкционное противостояние и не думает утихать, появляются все новые и новые ограничения, которые не способствуют росту доверия к отечественной валюте.

Пару месяцев назад из США пришли сообщения о разработке законопроектов, которые могут запретить покупку инвесторам российского госдолга и ввести препятствия для российских банков при работе с долларами. Такие известия напугали граждан, в результате чего спрос на валюту ожидаемо вырос. Все это в свою очередь отразилось на динамике оттока капитала.

Четвертое. В стране достаточно большое количество компаний, которые получают существенную валютную выручку. Не всегда они могут найти выгодное применение деньгам на территории страны, поэтому выводят их за рубеж, чтобы вложить в ценные бумаги, какие-либо инвестиционные проекты.

Пятое. Хотя власти и отмечают успехи в борьбе с нелегальным вывозом капитала, однако до конца искоренить это явление еще не удалось. Используя различные сомнительные способы, например, такие как маскировка операций под расчеты с зарубежными контрагентами, отдельные лица незаконно стараются вывести деньги за рубеж. Решить эту проблему можно только комплексными методами. Это и борьба с лицами, которые не могут доказать происхождение своих капиталов, и реформа правоохранительной, судебных систем, и формирование благоприятного бизнес-климата и т.д.

Шестое. Несколько лет назад в обществе витала мысль о том, что каждый человек, который зарабатывает чуть больше среднего, должен обзавестись недвижимостью в Турции, Болгарии, Чехии. Сегодня на фоне проблем в экономике такая мысль уже не пользуется большой популярностью. Однако мы вспомнили об этом, как о примере, который также может объяснить причины оттока капитала. Наши покупки за рубежом также оказывают влияние на показатель оттока.

Где оформить вклад банка «ВТБ 24» в Южно-Сахалинске

Источники происхождения

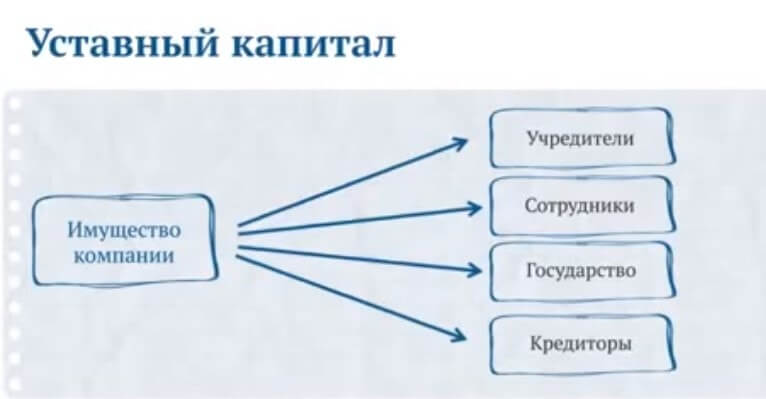

Вывоз капитала за границу классифицируется по источникам его происхождения на:

- официальный или государственный;

- частный, то есть негосударственный.

Государственный капитал – это средства, выделяемые из бюджета страны. Может вывозиться исключительно по решению правительства или межправительственных учреждений. Капиталовложения представлены в форме ссуд и займов, возможно в виде иностранной помощи.

Частный капитал – это средства, находящиеся во владении банковских учреждений и частных компаний. Передвижение капитала производится на основании решения собственников этих организаций. Тем не менее, перемещение таких капиталовложений подконтрольно и процесс может регулироваться правительством страны, из которой производится вывоз.

Вклады под высокий процент в Кургане

Финансовый рынок, современные технологии, а также банковский сектор развиваются невероятными темпами. Так, сейчас вы можете решить с помощью банковских услуг практически любую финансовую задачу. Например, если у вас есть свободная сумма денег, то вы можете открыть вклад в банках Кургана с высоким процентом, и убить сразу двух зайцев: найти для своих сбережений надежное место хранения, а также получить дополнительный доход.

По всем актуальным депозитам основными условиям являются:

- сумма вклада;

- срок вклада;

- проценты.

Как только вы приступите к выбору вклада в банках Кургана под высокий процент, не спешите сразу же обращать внимание только на размер выплачиваемых процентов.

Ставки по депозитам, безусловно, очень сильно влияют на размер итогового дохода по вкладу под высокий процент в Кургане, но и сумма, и срок, и некоторые другие условия играют очень большую роль в расчете и выплате вознаграждения по депозиту.

Так, высокий процент по вкладам в рублях в Кургане нельзя рассматривать вне следующих важных параметров:

- размер процентной ставки;

- систему начисления процентов: срок начисления, наличие капитализации и т.п.;

- систему выплат: ежедневно, ежемесячно, только в конце срока, наличными, на карту и т.п.

Кроме этого, по вкладам для физических лиц при наличии самых высоких ставок по вкладам в Кургане в 2020 вы обязательно столкнетесь с некоторыми ограничениями:

- запрет на закрытие депозита раньше установленного срока;

- запрет на частичное снятие средств;

- ограничения по пополнению депозита.

Соответственно, если при выборе банка Кургана и депозитной программы вы будете руководствоваться только критерием самых высоких процентов по вкладам в банках, то в будущем столкнетесь с неприятными последствиями. Так, за нарушение вышеперечисленных ограничений банк в Кургане может снизить процентную ставку вплоть до минимальной.

Где самый высокий процент по вкладам в Кургане?

Чтобы найти депозит под высокие проценты в Кургане самостоятельно, придется найти и изучить большое количество информации.

Сделать это максимально быстро и просто вам поможет специальный калькулятор самых высоких процентов по вкладам а Кургане и выгодных депозитов, который вы найдете на этой странице:

- Введите ваши требования к депозитной программе.

- Нажмите на кнопку поиска.

- Система мгновенно покажет вам полный список подходящих вариантов с описанием всех условий.

После этого вы сможете взвешенно выбрать свой банк и программу, и открыть вклад в Кургане под высокий процент.

Что же нужно знать об оттоке?

Чистый отток капитала – это разница между объемом вывода денежных средств за границу и приходом денежных средств в государство из зарубежья. Его минимализация является проблемой каждого государства.

Отток капитала из страны может быть связан как с выводом денежных средств с целью легализации незаконной прибыли, так и с использованием их для скупки активов зарубежных стран. Его, как правило, используют для сокращения убытков при инфляции или других невыгодных факторах.

Отток капитала дает возможность предпринимателям снизить влияние инфляции и налоговой нагрузки, а выражается он чаще всего в скупке налогоплательщиками государства иностранных физических активов. То есть в приобретении ими акций, облигаций и тому подобного. Если же вы хотите детальнее разобраться в этом, то вам нужно понять, что собой представляют такие понятия, как «отток» и «утечка»:

- При оттоке уменьшаются вложения в отечественные секторы экономики, и финансы неконтролируемо вывозятся за рубеж для более выгодного их размещения.

- При утечке деньги, которые получили незаконным путем, отмывают, скупая иностранные активы, и таким образом пытаются их легализировать.

О причинах оттока

В экспертной дискуссии получила признание идея бухгалтерского объяснения отрицательного сальдо капитальных операций в России, смысл которой состоит в том, что пока ЦБ будет отказываться от регулирования валютного курса рубля и, соответственно, от массированной скупки долларов в золотовалютные резервы, положительное сальдо текущих операций будет сочетаться с отрицательным сальдо счета капитала. Более того, можно сказать, что чем больше будет расти чистый экспорт, тем больше будет наблюдаться и отток капитала.

Безусловно, если поставить задачу снизить отток капитала, то самый простой способ ее решения — наращивание ЦБ золотовалютных резервов (ЗВР). Как только будут наращиваться ЗВР, в страну будут вбрасываться лишние рубли, будет расти инфляция, зато будет отмечен приток капитала.

Чем больше будет расти чистый экспорт, тем больше будет наблюдаться и отток капитала

Альтернативой, не связанной с эмиссией рублей, является другая бухгалтерская хитрость — стимулировать банки к размещению валютных средств не на счетах в иностранных банках, а на долларовых депозитах в ЦБ. Банк России, в свою очередь, будет размещать эти средства в резервы за рубежом. При такой ситуации будут расти резервы, не будет эмиссии рубля но содержательно, да и количественно, ситуация изменится незначительно. Так, например, в 2011 году прирост иностранных активов банков составил порядка 32 млрд долларов, притом что совокупная величина отрицательного сальдо капитальных операций составила 76 млрд долларов. Таким образом, такая мера позволит снизить бегство капитала только в два раза, но оставит его на довольно высоком уровне — порядка 40 млрд долларов.

Несмотря на то, что бухгалтерское объяснение является, безусловно, верным (поскольку речь идет о тождестве), это не означает, что нет простора для дополнительного анализа структуры бегства капитала, с целью выяснить его реальные причины.

Если распределить объем оттока капитала по различным секторам экономики, то мы увидим, что и Минфин, и ЦБ, и коммерческие банки не всегда выступали источником оттока капитала (см. рисунок 2). Но существует один единственный сектор — корпоративный (в терминологии платежного баланса — это «прочие сектора»), который каждый год генерирует большой отток капитала. Причем нужно отметить, что этот отток капитала почти не зависит от положения дел в экономике, он велик и в 2008 году, и в 2011 году и составляет ежегодно порядка 50 млрд долларов.

Если говорить о банках, то они, действительно, значительно способствовали оттоку капитала в кризисном 2008 году. Но главной причиной этого были обычные банковские операции, связанные, прежде всего, с погашением долгов перед иностранными банками, а также с необходимостью поддерживать открытую валютную позицию, когда клиенты размещали в банках больше депозитов в валюте или прекращали конвертировать экспортную выручку в рубли. В такой ситуации банки были вынуждены копить иностранные активы, что с точки зрения методологии платежного баланса эквивалентно бегству капитала. Однако, в долгосрочной перспективе, банки скорее привлекают капитал в страну, чем способствуют его оттоку.

Выгодные курсы обмена валют в Казане

Автокредиты

| Название кредита | Ставка | Сумма и срок | Возраст | Прочие условия | Подробнее |

|---|---|---|---|---|---|

| Кредит на автомобиль | 7.70% | до 5 000 000 руб.от 1 года до 5 лет | от 21 |

|

Подробнее |

Причины и следствия

Российские власти пытаются изменить ситуацию. В конце 2019-го парламентом был принят в первом чтении внесенный правительством законопроект «О защите и поощрении капиталовложений и развитии инвестиционной деятельности в РФ». Рассмотрение во втором чтении закона, который называют Инвестиционным Кодексом России, запланировано на 20 января этого года.

Рассчитывая на реализацию этих и других, ранее принятых законов, Центробанк РФ делает оптимистичный прогноз.

В ближайшие два года планируется сократить вывоз денег из страны до 7-8 миллиардов долларов.

Да и сегодня регулятор пытается убедить общественность в том, что не так страшен отток капиталов, как его малюют.

Ранее Центробанк выпустил информационный видеоролик, персонаж которого отправляет из семейного бюджета «во внешний мир», то есть в банк, разницу между своими доходами и расходами. При этом положительное сальдо у Федора становится отрицательным.

И это вполне правдивое заявление. Но есть в нем лукавство.

За кадром остается тот факт, что деньги россиян работают на благо других стран, инвестиции в производство и создание новых рабочих мест в России сокращаются.

Вывод капиталов за рубеж приводит к сокращению поступлений в российский бюджет.

И то, что часть денег все же возвращается в Россию окольными путями из оффшоров и работает под прикрытием иностранных инвестиций, проблемы не решает. Доходы бюджета, а вместе с ними расходы на социальные программы и государственные инвестиции растут не так быстро как могли бы. Но самое главное — не растут реальные доходы населения.

Без значительного притока инвестиций невозможно выполнить поставленные Президентом России задачи по темпам экономического роста и реализации нацпроектов.

Что такое отток капитала и как его считают?

Когда мы слышим «отток капитала», нам кажется, что деньги утекают, и скорее всего, из нашего кармана. Поэтому этот термин нередко воспринимают негативно. Но на самом деле это просто движение денег, связанное с экономическими потребностями компаний и людей.

Представьте: вы ведете бизнес с Китаем — например, продаете двигатели для самолетов, а покупаете станки для их производства. Все расчеты в Китае возможны только в юанях. Если вы заработали больше, чем потратили, у вас остается иностранная валюта. Расплатиться ею в России вы не можете — все сделки между российскими гражданами и компаниями проходят только в рублях. Но вы можете, например, разместить эти деньги на счете в иностранном банке, чтобы потом потратить их на закупку следующей партии оборудования. Таким образом, ваш капитал, согласно статистике, «оттекает» за границу.

И наоборот, если валюты на закупку оборудования не хватает, вам придется продать какое-то заграничное имущество либо занять деньги в зарубежном банке или на иностранном фондовом рынке. В таком случае к вам «притекает» дополнительный капитал. Но такие займы в свою очередь повлияют на увеличение внешнего долга страны.

Платежный баланс страны суммирует «втекающие» и «вытекающие» потоки по финансовым операциям всех российских предприятий, банков, граждан с внешним миром. Так и получается общенациональный показатель — либо приток частного иностранного капитала, либо отток.

Что такое отток капитала

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Термин «Отток капитала» означает, что в стране сложилась ситуация, при которой объем средств, выходящих за ее пределы, превышает поступления от внешних источников. При этом под вывозом денег подразумеваются не столько незаконные попытки скрыть капитал на зарубежных счетах, сколько естественные экономические процессы.

Об оттоке капитала судят по платежному балансу страны. Это соотношение между двумя суммами – поступившей на внутренние счета резидентов (компаний и частных лиц) и переведенной за рубеж.

Вывозить капитал могут как компании, так и физические лица. Экономисты выделяют две главных причины увеличения темпов оттока:

- снижение инвестиционной привлекательности национальных активов;

- рост экспорта продукции или услуг.

В первом случае подразумевают ситуацию, подобную той, что наблюдалась на отечественном фондовом рынке летом 2018 года. Тогда из-за угрозы санкций против российского госдолга большое число иностранных инвесторов продали ОФЗ. Вырученные деньги они вывели из страны, вложив их в инструменты менее рискованные, чем российские бумаги. В результате биржевая стоимость облигаций госдолга упала ниже номинала. Динамика котировок одной из ОФЗ представлена на графике.

В момент написания статьи, в марте 2020 года, наблюдается похожая ситуация. Из-за резкого падения курса рубля российские облигации и акции уже не приносят зарубежным инвесторам ожидаемый уровень дохода. Вследствие чего они сокращают объем своих вложений. Это способствует дальнейшему падению биржевых котировок, спровоцированному разрывом соглашения ОПЕК+. Стоимость некоторых ОФЗ снова опустилась ниже номинала.

Последствия для страны

Тенденции вывоза капитала из России, несмотря на утверждения оптимистически настроенных экономистов и политологов, все же только увеличиваются. А это ведет к тому, что экономическая ситуация внутри государства только ухудшается:

- в стране четко ощущается недостаток иностранной валюты;

- как только рубли попадают на валютный рынок, иностранные денежные единицы моментально исчезают из страны;

- предприятия скрывают валютную выручку;

- постоянно уменьшающийся объем валюты, толкает государство на получение заграничных займов;

- предприниматели совершенно утратили доверие к правительству и, защищая свои активы, «в темную» вывозят свои капиталы.

По итогу, рост ВВП постоянно стремится к нулю, а инфляция все время превышает 100%. Качество жизни среднестатистического гражданина снижается, что порождает недовольство.

В свете этого у правительства множество задач, и первостепенная – это изменение налогово-бюджетной системы и кредитной политики страны.

Негативный эффект ухода денег за границу

«Бегство» капитала – это далеко не новое явление для экономики России. Отток капитала наблюдался во время великой смуты, петровских реформ, крепостничества и социалистической революции. Это явление характерно для всех нестабильных национальных экономик. Собственники стремятся защитить свои коммерческие интересы, поэтому выбирают лучшие условия для размещения средств. Эффект от бегства капитала сводится к рискам в следующих сферах: экономической, политической и социальной. К тому же это ведет к увеличению коррупции и уровня преступности. Основная проблема состоит в том, что негативный эффект имеет свойство накапливаться, а ситуация имеет свойство к эскалации в будущем.

Влияние оттока капитала на фондовый рынок

Несмотря на то что отток капитала иногда имеет положительный характер, он почти всегда отрицательно влияет на соотношение риск/доходность национальных активов. Рассмотрим две причины. Первая – бегство инвесторов с Мосбиржи. Данный процесс неизменно будет сопровождаться падением котировок. В такие моменты стремление игроков избавиться от ценных бумаг значительно превышает готовность к покупкам.

Растет доходность облигаций к погашению и соотношение дивиденд/цена для акций. Такие просадки могут использоваться долгосрочными инвесторами для наращивания позиций по выгодным ценам. Оказались они полезны и спекулянтам. Пример – уже рассмотренная выше ситуация с ОФЗ. Те, кто купил эти бумаги на минимуме, через год могли продать их на 15–20% дороже. С учетом купонной выплаты вышло до 25% годовых. Это еще раз доказывает то, что ситуация, которую большинство воспринимает как кризисную, для кого-то – способ дополнительно заработать.

Если же отток капитала обусловлен высоким уровнем кредитования российских компаний зарубежными инвесторами, то возникает второй повод для риска. Выплаты долга и процентов должны быть произведены в валюте займа. Если произойдет резкое падение курса рубля, бизнес может не справиться с возросшей финансовой нагрузкой. Это приведет к падению цен акций, дефолтам по облигациям и банкротству слабых эмитентов.

В первые месяцы 2019 г. наблюдалось резкое увеличение оттока капитала из-за чрезмерной закредитованности. Бизнес активно погашал долги перед зарубежными инвесторами. По итогам 2019 г. чистый отток капитала сократился вдвое в первую очередь из-за снижения иностранных обязательств банков. Данные за последние 10 лет приведены на диаграмме:

Как видно из рисунка, пик пришелся на 2014 год – время сильного ослабления рубля и перевода накоплений в долларовые активы.

Амнистия капиталов

Многие российские предприниматели оставляют свои деньги на за рубежом, опасаясь, что по возвращении в родные пенаты их конфискуют, отыскав какие-нибудь нарушения налогового законодательства в прежние годы.

Законодательные решения по этому поводу власти приняли. Теоретически они действуют, но ожидаемого эффекта пока не принесли.

На первом этапе амнистии капитала, который прошел с июля 2015 года по июль 2016 года, всем желающим гражданам и предпринимателям государство предложило подать в ФНС России специальную декларацию с информацией о зарубежном имуществе, о контролируемых иностранных компаниях и о счетах в зарубежных банках.

Но далеко не все поверили в гарантии конфиденциальности данных, освобождения от всех видов ответственности, в том числе уголовной, и в то, что будет нулевой налог на возврат капиталов.

На этом этапе было подано 7,2 тысячи деклараций, возвращено в Россию $100 млрд., а доход федерального бюджета при этом составил сумму, эквивалентную $2 млрд.

На втором этапе амнистии капиталов, который завершился в феврале 2019 года, порядок подачи деклараций был уточнен, а уровень гарантий прав участников амнистии многие эксперты назвали беспрецедентным по мировым меркам.

Было подано свыше 11,7 тысяч деклараций и в страну вернулось $11,3 млрд.

На третьем этапе амнистии, который начался 1 июня 2019 года и продлится до 1 марта 2020 года, главным условием амнистии станет репатриация. Речь идет не просто о декларировании, а именно о возвращении капиталов в Россию.

Ряд экспертов назвал это решение разумным и своевременным в условиях западных санкций в отношении ряда российских бизнесменов.

Законом, принятым Госдумой весной 2019-го, сохраняются все гарантии, действовавшие на втором этапе амнистии капиталов — освобождение от налоговой, административной и уголовной ответственности по «экономическим статьям», от ответственности за нарушения налогового и валютного законодательства.

Была продлена и увязанная с амнистией льгота — освобождение владельцев контролируемых иностранных компаний (КИК) от налога на доходы физлиц. Но для этого они должны были до конца 2019 года стать налоговыми резидентами РФ.

Причины вывоза капитала из России

Их выделяют несколько, мы попытаемся осветить наиболее серьезные:

- нестабильная экономическая и политическая ситуация в стране. Именно это спровоцировало огромный отток – более 150 миллиардов долларов – капитала в 2014 году. В это время у России уже наблюдались проблемы в отношениях с другими странами в связи с позицией президента по ситуации на Украине. Позже из-за этого были объявлены санкции, а в конце года начался скачкообразный рост ключевой ставки Банка России, составившей в итоге 17%;

- низкий уровень доверия к банкам. Это наблюдалось в 2008 году, ознаменовавшимся экономическим кризисом, на выход из которого понадобилось несколько лет. Поскольку никто не верил, что в случае необходимости сможет получить свои средства из российских банков назад (еще свежи были в памяти события конца 90-ых), при первых признаках проблем деньги потекли за границу;

- несовершенная налоговая система, которая провоцирует предпринимателей на уход от налогов. То есть бизнесменам проще и дешевле организовать нелегальный вывоз капитала из России, к примеру, через офшорные зоны, чем заплатить налоги и развивать бизнес в своей стране (см. Налог на имущество организаций по кадастровой стоимости. Сроки, льготы, порядок оплаты. Изменения в 2017 году);

- низкий уровень правового регулирования. Если в стране не существует системы права, способной защитить частную собственность, естественно, что обладающие дорогостоящими активами граждане постараются вывести их в те страны, где с защитой своего имущества проблем нет;

- высокий риск обесценивания активов, то есть инфляция. Подобная проблема была в России всегда: уровень инфляции 8-10% — это норма. Изменилась ситуация лишь в 2015-2017 годах, когда вместе со снижением ключевой ставки стала снижаться и инфляция. Сейчас она составляет 4,4%, к концу года Центральный банк планирует достичь уровня в 4%.

Годовая (промежуточная) отчётность

Динамика по годам

Анализируя динамику чистого оттока капитала из России, можно заметить, что наибольшие объемы этого показателя были зафиксированы в 2014 и в 2008 годах. Напомним, это были годы существенных потрясений, когда финансовые рынки лихорадило, а население в панике скупало валюту, чтобы уберечь свои сбережения от обесценивания. А ведь с точки зрения статистики перевод денег из рублей в валюту является оттоком капитала. Ниже мы еще подробно остановимся на причинах, которые объясняют рост вывоза капитала из страны.

Чистый приток капитала по итогам года в последний раз мы наблюдали в 2007 году, то есть более 10 лет назад. Всего же за всю новейшую историю России чистый приток капитала был зафиксирован по итогам 2 лет: в 2007 и в 2006 годах. Надо отметить, что эти годы вошли в историю, как тучные. ВВП страны беспрерывно рос, финансовые запасы крепли, уровень жизни населения повышался.

Способы вывода капитала

Вывоз капитала – это миграция по легальным и нелегальным схемам. Последняя схема подразумевает обход всех международных и национальных норм права. Выделяют еще внутрифирменный способ, при котором капитал мигрирует в рамках одной компании по филиалам, расположенным в разных уголках мира.

Причины утечки капитала из России

Естественно, что основная причина вывода капитала из нашей страны – попытка спасти свои денежные средства от высоких налогов в стране. Этот процесс отрицательно сказывается на общей экономической ситуации в государстве и не подпадает под регулирование правительства.

Стабильный отток начал наблюдаться в 1994 году. Только в 2006-2007 гг. наблюдался спад вывоза капиталов, но с 2008 года начался новый виток.

Однако не только обременительное налогообложение и инфляция является причиной вывоза капитала:

- это нестабильность на макроэкономическом уровне, то есть у бизнесменов нет никакой уверенности в будущем;

- собственники компаний совершенно не заинтересованы в развитии собственных компаний, их интересует только размер прибыли;

- нет доверия к отечественной банковской системе, как у бизнесменов, так и у обычных граждан страны;

- на уровне государства не существует защитных механизмов прав собственности, то есть нет никакой гарантии, что завтра бизнес не будет отнят.

В свою очередь, перед нашими предпринимателями полностью открыты оффшорные зоны, банковские операции в этих государствах практически не регулируются, обеспечено надежное хранение банковской тайны.