Инфляция в россии за 2018 год оказалась выше прогноза цбр

Содержание:

- О данных

- Читайте также

- Какая инфляция зафиксирована в России с начала 2018 года и прогноз на весь год

- Онлайн заявка на кредит

- Проценты на остаток

- Уровень инфляции в 2017-2018 годах по официальным данным

- Обменные пункты банков Уфы на онлайн карте

- Статьи о вкладах

- Реальная и официальная: как считают инфляцию

- Стоит ли оформлять?

- Таблица Инфляции по Месяцам в Годовом Исчислении

- Как получить и вернуть средства?

- Какая годовая инфляция ожидается в апреле 2018 года

- Выросли цены на лекарства

- Стоимость

- Прогноз на текущий год от Центробанка и Минэкономразвития

- Оптимизация пошла банку на пользу

- Как менялась инфляция в России за последние 5 лет

- Получающим кредиты

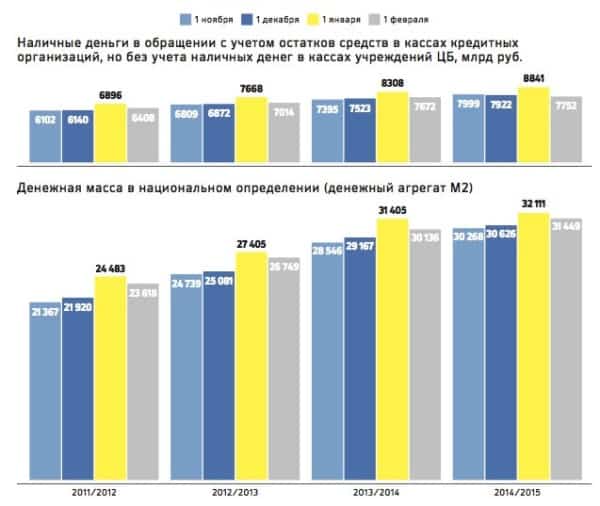

- Монетарная инфляция

- Инфляция в России в 2018 году

- Влияние ключевой ставки ЦБ РФ на уровень инфляции

- Данные официальных источников

- Как сбросить PIN-код в Windows 10

- А как же доллары

- Что такое инфляция?

- Суть инфляции

- Уровень инфляции в России

- Выберите вклад

- Банк ВТБ

- Факторы, влияющие на уровень инфляции (2018 год)

- Коэффициент и динамика

- Обзор

- Официальные показатели

- См. также

- Контакты

- Отзывы о вкладах

- Номера телефонов горячей линии банка Открытие

О данных

Читайте также

Какая инфляция зафиксирована в России с начала 2018 года и прогноз на весь год

Если обратиться к статистике инфляции за первые три месяца текущего года, то данные таковы:

- в марте инфляция составила 0,29%,

- с начала года — 0,81%.

В настоящий момент благодаря регулированию экономики с помощью величины ключевой ставки ЦБ РФ успешно справляется с тем, чтобы эта цель выполнялась. Более того, в конце марта, когда Совет директоров Центробанка в очередной раз пересматривал величину ставку, глава ЦБ Эльвира Набиуллина особо отметила, что пока инфляция в стране растет медленнее, чем заложено в плане. Возможно, Банк России даже будет прибегать к особым мерам, чтобы инфляция чуть-чуть ускорилась и вышла на те 4% годовых, которые заданы.

Для обычных жителей страны это может выглядеть как некий парадокс или даже вредительство, но на самом деле, ничего плохого в 4-процентной инфляции нет. Это хороший процент, который говорит о том, что экономика страны чувствует себя нормально. Слишком низкая инфляция — это как слишком низкая температура тела у человека, признак серьезного недуга.

Онлайн заявка на кредит

Проценты на остаток

Такая услуга подойдет не тем, кто планирует оформлять заем онлайн, а тем, кто хочет использовать карточку как дебетовую, храня на ней собственные средства. «Евросеть» готова предложить до 7,5% с ежемесячной капитализацией. Сумма неснижаемого остатка должна составлять 259 рублей. Условия начисления процентов следующие:

- 3% для 259 – 14 999 рублей;

- 4% для 15 000 – 49 999 рублей;

- 5% для 50 000 – 249 999 рублей;

- 7,5% для 250 000 – до 10 000 000 рублей.

Чтобы подключить сервис, необходимо обратиться в «Евросеть» с паспортом и написать заявление. Также потребуется внести сумму неснижаемого остатка 259 рублей. Стоимость услуги – 190 рублей дополнительно.

Переводить деньги на счет можно с помощью салонов «Евросети», через «Золотую корону», личный кабинет или с помощью другой карточки «Кукуруза». Все эти способы без комиссии. А вот снимать наличку можно будет в пределах от 5 000 рублей за одну операцию, но не больше чем 50 000 в месяц.

Иначе за снятие будет взиматься комиссия в размере 1%, но не меньше чем 100 рублей. Также бескомиссионным способом является перевод денежных средств через личный кабинет на любую карточку стороннего банка. Таким образом можно вывести до 1 000 000 рублей за месяц.

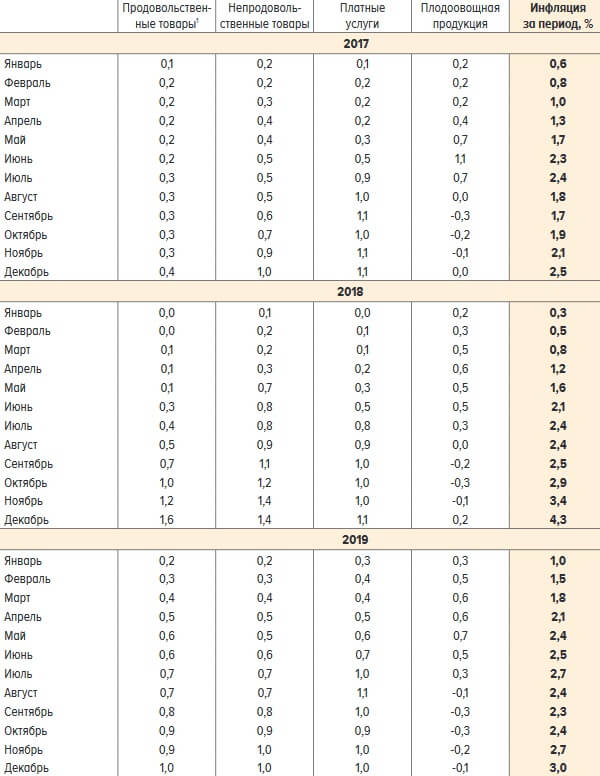

Уровень инфляции в 2017-2018 годах по официальным данным

По официальным данным инфляция в России в 2017 году составила всего 2,6 %. Президент и вовсе назвал цифру в 2,5 %. Понятно, что это весьма низкий показатель, который может свидетельствовать о стабилизации экономики. Хотя некоторые считают, что это является признаком стагнации

При этом важно иметь в виду, что в отдельных секторах рост мог быть более значительным. Кроме того, эти цифры отражают только номинальный рост цен и ничего не говорят о величине скрытой инфляции

Но в любом случае стабильность цен после трехлетнего роста – это, конечно, позитивное явление.

Пока не ясно, насколько вырастут цены в текущем 2018 году. Во всяком случае Центробанк России обязуется не допустить ценового роста выше 4 % в год.

К сожалению, не только рост цен определяет социально-экономические условия в стране. Многие жители жалуются на постоянный рост безработицы и рост курса доллара, который был отмечен во втором полугодии этого года. Кроме того, отмечается снижение покупательской способности населения, а из магазинов исчезают продукты более высоких ценовых категорий. Все это говорит о сохранении негативных тенденций, даже невзирая на низкие цифры ценовой инфляции.

Обменные пункты банков Уфы на онлайн карте

Статьи о вкладах

Реальная и официальная: как считают инфляцию

Реальные показатели инфляции могут отличаться от официальных данных, которые публикует Росстат. Как показывает практика, рост цен на некоторые группы товаров существенно превышает среднестатистические данные.

В России методика вычисления инфляции основывается на международных стандартах. За последние два десятилетия она претерпела несколько изменений. В 2013 году ОЭСР проводило проверку методологии, оценка показала, что некоторые требования еще предстоит внедрить, но в общем практика соответствует большей части международных стандартов.

Процедура расчета инфляции – сложный процесс, включающий много составляющих. Но можно вывести ряд особенностей:

- Госструктуры отслеживают изменение цен в 260 городах страны. В список попадает от 2 до 4 городов каждого субъекта РФ, причем численность населения в них должна превышать 35% жителей всего субъекта.

- Сельская местность (26% населения) не принимается к учету. Это не соответствует международным стандартам, но объясняется низким спросом на покупные товары. В результате показатель несколько занижается.

- Охват аналитики превышает 700 торговых точек.

- Состав потребительской корзины формируется на основе нескольких опросов. В нее включено более 600 различных товаров.

- В расчет потребительской корзины не включают аренду жилья.

Росстат анализирует колебания розничных цен, но к учету не принимаются скидки: дисконтные карты, кэшбэк по пластиковым картам, промоакции, распродажи. Как показывают исследования Ромир, порядка 30 – 50% покупок приходятся именно на этот сектор и доля его растет. Таким образом, фактический коэффициент завышается, так как с учетом дисконта люди тратят меньше, чем считают аналитики Росстата. Для примера: страны Евросоюза и Великобритании также не учитывают скидки.

Как выглядит потребительская корзина:

- 37% – продукты питания, включая алкоголь;

- 15% – одежда, расходы на предметы быта;

- 11% – жилищно-коммунальные услуги, жилье;

- 16% – транспорт и связь;

- 5% – расходы на медицинские услуги и образование;

- 16% – статья расходов «другое», куда входят различные мелкие траты, не вошедшие в иные категории.

Для примера состав можно сравнить с другими ведущими странами.

Последние два года величина инфляции в России демонстрирует рекордно низкое значение. Даже если учесть, что ее реальный показатель может быть выше, прирост цен на потребительские товары довольно низок. Именно такой темп является оптимальным. Небольшой, но стабильный рост стоимости товаров и услун стимулирует экономическое развитие в стране, способствует приросту денежной массы без резких скачков цен.

Стоит ли оформлять?

Достоинства вкладов с частичным снятием очевидны. Они предлагают клиенту максимальную свободу в управлении средствами: сняв деньги досрочно, вы не расторгаете отношения с банком, а сохраняете изначальный процент и доходность. Нередко к частичному снятию прилагается опция пополнения — с ней зарабатывать можно в наиболее выгодном режиме.

Однако у достоинств таких вкладов есть обратная сторона. Прежде чем «клюнуть» на плюсы в управлении средствами, учтите несколько моментов:

- Сроки. Банки определяют временную рамку, после которой часть средств снять нельзя. Этот срок может ограничиться как днями, так и несколькими месяцами. Нарушив его, вы теряете доходность по вкладу.

- Ставка. За контроль над средствами во время действия вклада полагается плата — это проценты. В сравнении с обычными сберегательными депозитами, программы с частичным снятием менее доходны.

Поэтому главный совет при выборе депозитной программы — ориентироваться на свои нужды. Если вы планируете приумножить средства под определенную цель, то рациональнее открыть классический сберегательный вклад. Тем самым вы гарантируете себе максимальный процент и деньги с оговоренный срок. Если же подкопить средства — это мера из разряда «на всякий случай», делайте выбор в пользу частичного снятия. Вполне может быть, что сегодняшний излишек капитала завтра превратится в дефицит, и деньги со счета придется снять. Делать это лучше с гибкой программой и минимумом потерь.

Курсы валют | Дебетовые карты | Вклады под высокий процент

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Таблица Инфляции по Месяцам в Годовом Исчислении

Для расчета уровня инфляции в годовом исчислении необходимо просуммировать уровни инфляции за предшествующие выбранному месяцу 11 месяцев и уровень инфляции самого выбранного месяца. Таким образм, ежемесячная инфляция в годовом исчислении представляет собой скользящую сумму уровня инфляции за 12 месяцев. Такой способ представления инфляции наиболее популярен в США.

| Год | янв. | февр. | март | апр. | май | июнь | июль | авг. | сент. | окт. | нояб. | дек. | Всего |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2,42 | 2,31 | 2,55 | 3,10 | 3,03 | 3,21 | 3,37 | 3,57 | 3,67 | 3,98 | 3,32 | |||

| 5,00 | 5,24 | 5,27 | 5,17 | 5,13 | 4,66 | 4,59 | 4,33 | 3,99 | 3,77 | 3,54 | 3,05 | 3,05 | |

| 2,21 | 2,20 | 2,36 | 2,41 | 2,42 | 2,30 | 2,50 | 3,07 | 3,39 | 3,55 | 3,83 | 4,27 | 4,27 | |

| 5,02 | 4,59 | 4,25 | 4,13 | 4,09 | 4,35 | 3,86 | 3,29 | 2,96 | 2,73 | 2,50 | 2,52 | 2,52 | |

| 9,77 | 8,06 | 7,26 | 7,24 | 7,30 | 7,48 | 7,21 | 6,84 | 6,42 | 6,09 | 5,76 | 5,38 | 5,38 | |

| 14,97 | 16,71 | 16,93 | 16,42 | 15,78 | 15,29 | 15,64 | 15,77 | 15,68 | 15,59 | 14,98 | 12,91 | 12,91 | |

| 6,05 | 6,20 | 6,92 | 7,33 | 7,59 | 7,80 | 7,45 | 7,56 | 8,03 | 8,30 | 9,07 | 11,36 | 11,36 | |

| 7,07 | 7,28 | 7,02 | 7,23 | 7,38 | 6,88 | 6,45 | 6,49 | 6,13 | 6,25 | 6,48 | 6,45 | 6,45 | |

| 4,16 | 3,74 | 3,70 | 3,57 | 3,61 | 4,30 | 5,59 | 5,95 | 6,58 | 6,55 | 6,47 | 6,58 | 6,58 | |

| 9,56 | 9,47 | 9,46 | 9,61 | 9,59 | 9,42 | 9,01 | 8,16 | 7,21 | 7,19 | 6,78 | 6,10 | 6,10 | |

| 8,02 | 7,18 | 6,46 | 6,04 | 5,97 | 5,74 | 5,46 | 6,04 | 6,96 | 7,50 | 8,06 | 8,78 | 8,78 | |

| 13,35 | 13,85 | 13,98 | 13,16 | 12,28 | 11,87 | 12,01 | 11,60 | 10,69 | 9,69 | 9,10 | 8,80 | 8,80 | |

| 12,56 | 12,66 | 13,35 | 14,30 | 15,12 | 15,14 | 14,73 | 15,04 | 15,05 | 14,23 | 13,78 | 13,28 | 13,28 | |

| 8,20 | 7,61 | 7,37 | 7,60 | 7,76 | 8,48 | 8,70 | 8,59 | 9,35 | 10,83 | 11,49 | 11,87 | 11,87 | |

| 10,71 | 11,18 | 10,61 | 9,77 | 9,42 | 9,03 | 9,26 | 9,62 | 9,44 | 9,15 | 9,03 | 9,00 | 9,00 | |

| 12,70 | 12,96 | 13,63 | 13,77 | 13,84 | 13,68 | 13,16 | 12,53 | 12,33 | 11,68 | 11,27 | 10,91 | 10,91 | |

| 11,28 | 10,58 | 10,25 | 10,22 | 10,15 | 10,13 | 10,36 | 11,28 | 11,38 | 11,53 | 11,70 | 11,74 | 11,74 | |

| 14,29 | 14,82 | 14,78 | 14,62 | 13,62 | 13,93 | 13,91 | 13,35 | 13,28 | 13,20 | 12,48 | 11,99 | 11,99 | |

| 18,96 | 17,66 | 16,76 | 16,04 | 15,94 | 14,69 | 15,00 | 15,09 | 14,86 | 14,84 | 15,12 | 15,06 | 15,06 | |

| 20,71 | 22,19 | 23,67 | 24,77 | 24,81 | 23,68 | 22,05 | 20,88 | 20,02 | 18,82 | 18,63 | 18,58 | 18,58 | |

| 28,93 | 25,11 | 22,49 | 19,95 | 19,40 | 20,15 | 18,94 | 18,73 | 18,54 | 19,41 | 19,75 | 20,20 | 20,20 | |

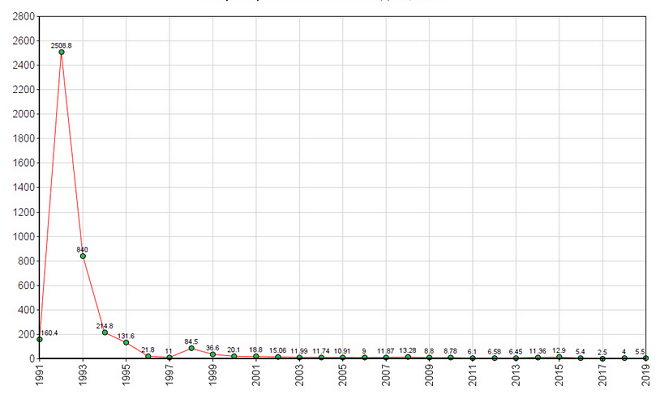

| 96,92 | 103,24 | 107,58 | 113,06 | 116,71 | 120,67 | 126,51 | 121,03 | 62,03 | 57,12 | 50,52 | 36,56 | 36,56 | |

| 10,13 | 9,43 | 8,57 | 7,95 | 7,48 | 6,40 | 5,59 | 9,62 | 52,21 | 58,85 | 66,84 | 84,44 | 84,44 | |

| 19,74 | 18,28 | 16,71 | 15,34 | 14,59 | 14,51 | 14,75 | 14,83 | 14,11 | 12,95 | 11,54 | 11,03 | 11,03 | |

| 104,50 | 89,34 | 78,66 | 68,27 | 58,40 | 50,25 | 43,60 | 37,05 | 31,63 | 27,21 | 23,95 | 21,81 | 21,81 | |

| 214,68 | 215,24 | 219,73 | 219,68 | 222,73 | 224,73 | 224,89 | 224,70 | 214,18 | 186,09 | 161,00 | 131,33 | 131,33 | |

| 780,85 | 682,80 | 600,09 | 539,87 | 479,24 | 412,09 | 340,71 | 265,93 | 221,19 | 209,09 | 204,36 | 215,02 | 215,02 | |

| 850,46 | 758,85 | 694,06 | 674,49 | 717,40 | 722,89 | 810,61 | 956,51 | 1065,47 | 1033,23 | 945,97 | 839,87 | 839,87 | |

| 746,67 | 1014,89 | 1262,41 | 914,10 | 1001,73 | 1196,60 | 1325,49 | 1440,38 | 1598,83 | 1917,26 | 2235,88 | 2508,85 | 2508,85 | |

| 160,40 | 160,40 |

* Красным цветом обозначена дефляция.

Как получить и вернуть средства?

Какая годовая инфляция ожидается в апреле 2018 года

Годовой инфляцией называется уровень инфляции за последние 12 месяцев. То есть, не за календарный год как таковой, а за прошедшие 365 дней. Например. годовая инфляция по итогам апреля 2018 года будет отражать то, насколько обесценился рубль в промежутке между 1 мая 2017 года и 30 апреля 2018 года.

Прогноз МЭР на этот счет тем более интересен, что в начале апреля 2018 года российская национальная валюта пережила серьезную встряску, когда курс доллара взлетел с показателей в менее чем 58 рублей до 64 рублей (а на бирже — и вовсе до 65 рублей за доллар). Понятно, что рост курса доллара и снижение стоимости рубля — серьезный повод к росту инфляции в России.

Тем не менее, МЭР не склонно преувеличивать значимость произошедшего с рублем на минувшей неделе. Согласно представленному экономистами министерства прогнозу, уровень годовой инфляции по итогам апреля 2018 года окажется равным 2,3-2,6 процентам.

Как отметили в Минэкономразвития, падение рубля в апреле будет иметь влияние на инфляцию в России только в том случае, если эффект от него будет сохраняться достаточно долго. В настоящий момент мы видим, что курсы доллара и евро снижаются, рубль пытается найти новое равновесие. Вопрос лишь в том, каким это равновесие окажется. Если российская валюта вернется к прежним значениям, на инфляции случившееся вообще не отразится.

Выросли цены на лекарства

В декабре среди наблюдаемых непродовольственных товаров заметный рост цен отмечался на отдельные виды медикаментов и медицинских товаров. Так, валидол стал дороже на 15,2%, настойка пустырника и корвалол — на 1,7% и 1,4% соответственно, флуоцинолона ацетонид, кетопрофен, ренни, линекс, дротаверин, аллохол, верошпирон, йод, термометры и бинты — на 0,7-1,1%. Вместе с тем цены на левомеколь снизились на 0,8%, эссенциале форте Н — на 0,7%, отечественные поливитамины- на 0,5%.

Кроме того, в декабре на 1,1% подорожало мыло, на 0,5-0,9% — легковые автомобили иностранных марок, ювелирные изделия, мониторы для компьютера, меховые шапки, стеклянная посуда, жидкие чистящие и моющие средства, свежесрезанные цветы, сухие корма для домашних животных, отдельные виды мебели, электротоваров и других бытовых приборов, строительных материалов, трикотажных изделий, женской обуви, парфюмерно-косметических и бумажно-беловых товаров.

Одновременно снизились цены на газомоторное топливо на 3,8%, флеш-накопители USB — на 1,1%, электропылесосы, кроссовки с верхом из натуральной кожи, телефоны и швейные машины — на 0,3-0,5%.

Стоимость

Котировки цен на золото 999 пробы обусловлены фундаментальными экономическими факторами и формой приобретения драгметалла. Финансовые аналитики выделяют несколько тенденций, определяющих стоимость драгметалла:

- динамика инвестиционного спроса;

- воздействие госбанков на ценовые колебания;

- изменение объема добываемого золота по всему миру;

- влияние спроса ювелирной отрасли и промышленности.

Общепринятой единицей измерения массы золота в мире принята тройская унция. В переводе на граммы это составляет 31,1 грамма в унции. Стоимость одного грамма последние 3 года находится в пределах 2300 рублей. Это делает вложения в слитки отличным средством инвестирования. Добываемый объем золота для производства высшей марки ограничен, поэтому редкость определяет рыночную дороговизну. Коммерческий закуп позволяет в определенной мере спрогнозировать спрос на такое золото.

Стоимость грамма драгметалла находится в зависимости от курса доллара. Снижение котировок валюты заставляет инвесторов искать более подходящие пути инвестирования и перекладываться в золото, что стимулирует общемировую цену металла.

Золотовалютный российский рынок формирует зависимость цены на 999 пробу золота от веса слитка. Кроме того, до недавнего времени был установлен НДС на слитки из драгметаллов – их приобретение в банках также увеличивало конечную цену приобретения. Поэтому довольно простым выходом была возможность открытия обезличенных счетов.

А также можно покупать монеты из золота. Большинство из них имеет интересный дизайн и даже инкрустацию ювелирными камнями. Такая монета даже через десятилетия будет радовать своего владельца не только красотой, но и солидным приростом коллекционной стоимости.

Прогноз на текущий год от Центробанка и Минэкономразвития

Минэкономразвития изменил прогнозы уровня инфляции на 2018 год. Ранее официальные источники прогнозировали рост цен на 3,1%, но 23.08 были озвучены менее позитивные данные – величина составит 3,4%.

Негативный прогноз полностью укладывается в планирование Центробанка. Максимально допустимое значение в текущем году – 4,0%. Изначально ЦБ РФ озвучивал плановый диапазон 3,5-4%, после положительной тенденции нижняя планка была уменьшена до 3%.

Если обратиться к отчетам ЦБ и Росстата, инфляция в пределах 3 – 4% выглядит вполне реалистично. По результатам первых 7-ми месяцев текущего года совокупный прирост цен составил 2,4%. К концу года можно ожидать небольшого увеличения – это обычное явление для российской экономики. Сейчас прогнозы выглядят довольно правдивыми.

Менее позитивны ожидания в плане укрепления рубля. Изначально МЭР прогнозировал падение отечественной валюты по отношению к доллару до уровня 1 USD = 60,8 RUB (среднестатистический показатель за 2018 год). Более свежие данные годового курса составляют 1 UDS = 61,7 RUB.

Причинами падения курса рубля становятся:

- Введение/ожидание санкций.

- Ожидание повышения ключевой ставки США. Анонсирование изменения данного показателя увеличило интерес инвесторов, соответственно, наблюдается отток активов.

Дополнительно: официальный прогноз инфляции в России на период 2018-2022 гг.

Оптимизация пошла банку на пользу

Как менялась инфляция в России за последние 5 лет

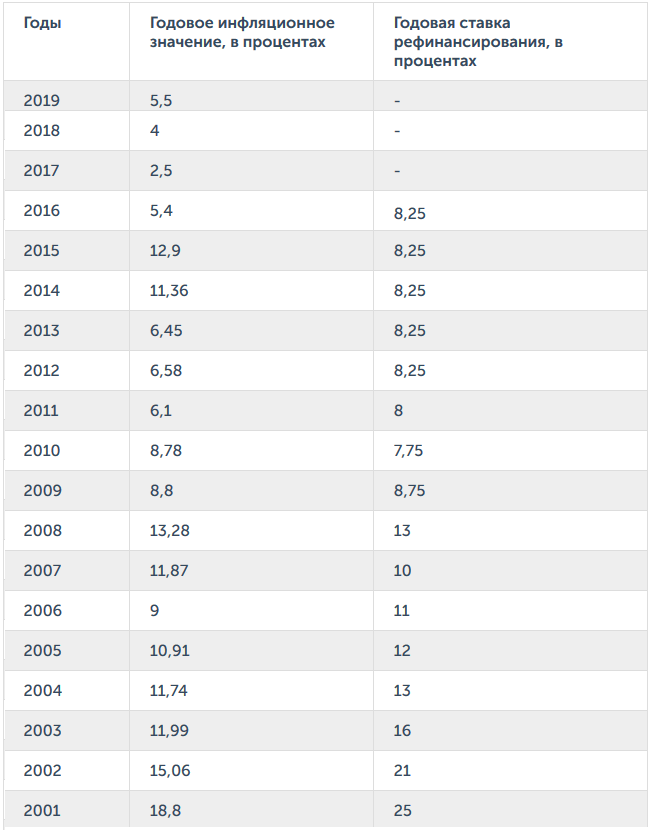

По результатам 2016 года уровень инфляции составил 5,4%, ключевая ставка при этом была равна 10%. Эта инфляция является самой низкой за всю историю страны. По сравнению с 2015 годом снижение произошло практически в 2 раза, так как в 2015 году уровень ее был 12,9%.

Что касается прошлых лет, то в 2012 году уровень инфляции составлял 6,58%, дальше он практически не изменился. А в 2014 году был равен 11,36%. С января по май 2017 года инфляция замедлялась, а уже в конце мая составила 4,1%. Таким образом, прогноз Банка России был верным.

В июне уровень ее немного ускорился, процент стал 4,4%. Причиной тому – повышение стоимости фруктов, мороженого и овощей.

Получающим кредиты

Монетарная инфляция

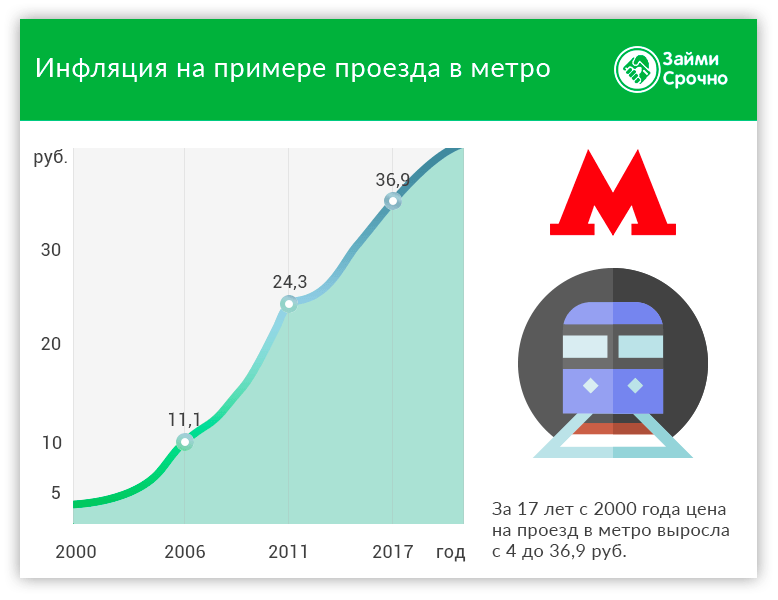

Озвучивая показатель в 4−4,1%, власти имеют в виду прежде всего базовую, монетарную инфляцию, не учитывающую, например, цены на топливо, которые подвержены более высокой волатильности. Эта волатильность может создать погрешности при расчёте роста ИПЦ, отмечает старший аналитик «Финам» Сергей Дроздов. Если же говорить о потребительской инфляции, то, по его словам, сегодня она близка к 10% — из-за подскочивших за год более чем на 10% цен на бензин, а также подорожавших продуктов, например мяса.

Уже анонсировано, продолжает эксперт, что с нового года вырастут цены за проезд на городском транспорте: 60 поездок в столичном метро обойдутся при разовой покупке в 1900 рублей, тогда как сейчас они стоят 1760. Таким образом, речь идёт о подорожании на 8%. Увеличатся и тарифы ЖКХ, причём по итогам 2019 года рост составит около 25%, уверяет собеседник News.ru. По словам Дроздова, привыкшего внимательно изучать платёжные квитанции, для него это больная тема.

Инфляция в России в 2018 году

Если говорить про Россию, то здесь сегодня наблюдается умеренная инфляция. Согласно официальным данным Росстата, за первые 8 месяцев 2018 года уровень инфляции составил скромные 2,4%.

Если говорить про Россию, то здесь сегодня наблюдается умеренная инфляция. Согласно официальным данным Росстата, за первые 8 месяцев 2018 года уровень инфляции составил скромные 2,4%.

При этом Центробанк, который у нас следит за инфляцией, немного обеспокоился тем, что в августе годовые темпы прироста цен сильно подскочили. Возврат к годовому ориентиру в 4% стал происходить немного быстрее, чем ожидал регулятор.

Причины такого скачка лежат на поверхности:

Во-первых, это внешние факторы. В апреле 2018 года США ввели пакет санкций против ряда российских компаний, а также некоторых бизнесменов. В августе появились сообщения о подготовке нового пакета санкций, которые должны ударить по госдолгу страны, а также по возможности проводить операции в долларах. Граждане опасались, что не смогут из-за санкций снять свои долларовые вклады, поэтому бросились их забирать. Только в одном Сбербанке частные вкладчики сняли в августе 1,2 млрд долларов. Впрочем, эксперты считают, что вероятность ограничений на операции в долларах минимальна.

Общий отток капитала на фоне внешних факторов привел к тому, что рубль начал слабеть. Слабый рубль негативно влияет на инфляцию и может серьезно разогнать рост цен, что мы уже наблюдали в прежние годы.

Во-вторых, в августе сильно подрос показатель прироста цен на продовольственные товары.

В-третьих, готовясь к росту НДС, некоторые компании могут уже начинать закладывать это в свои цены, что также отражается на инфляции.

Влияние ключевой ставки ЦБ РФ на уровень инфляции

Впрочем, ЦБ уже принял меры, чтобы немного охладить рост цен. В сентябре 2018 года впервые за 4 года была повышена ключевая ставка, которая оказывает существенно влияние на инфляцию.

Здесь все просто. С помощью ключевой ставки ЦБ фактически регулирует стоимость денег. Банкам становится дороже занимать деньги, что отражается на стоимости кредитов. Одновременно растут ставки по вкладам.

В результате всего этого складываются условия, при которых населению выгодно деньги сберегать на вкладах, потому что очень интересные условия предлагают банки и совсем невыгодно брать кредиты по высоким ставкам. Спрос на товары и услуги постепенно снижается, рост цен принимает необходимые формы.

Данные официальных источников

Коэффициент в текущем году можно увидеть в сводной таблице. Показатель указан по нарастающей, с начала года по июль. Темп колебания цен отражен по отношению к прошедшему календарному месяцу.

| Общие значения инфляции: показатель на месяц (прирост относительно прошлого месяца) | |||||||

|---|---|---|---|---|---|---|---|

| Период | январь | февраль | март | апрель | май | июнь | июль |

| Индекс, % | 0,3 | 0,5 (+0,2) | 0,8 (+0,3) | 1,2 (+0,4) | 1,6 (+0,4) | 2,1 (+0,5) | 2,4 (+0,3) |

| Базовый показатель, % | 0,2 | 0,3 (+0,1) | 0,4 (+0,1) | 0,7 (+0,3) | 0,9 (+0,2) | 1,2 (+0,3) | 1,5 (+0,3) |

По данным из открытых источников уполномоченных органов, на текущий год инфляция составляет 2,4%. Но это показатель за 7 месяцев, итоговые данные будут опубликованы к концу года. Наименьшие колебания наблюдаются в категории продовольственных товаров без учета роста цен на плодово-овощную продукцию. За 7 месяцев прирост составил всего 1%, в месяц цены увеличивались примерно на 0,4%. С учетом плодово-овощной продукции общий прирост – 1,3% за январь-июль.

Если проанализировать увеличение стоимости только плодово-овощной продукции, то общий прирост инфляции за январь-июль равен 3,9%. Максимальное значение пришлось на май-июнь, где показатель был 13,1 и 13,7%. В январе индекс равнялся 4%, в июле – 7,9%.

Высокие колебания наблюдаются в сфере платных услуг. В начале года индекс равнялся 0,1%, а в июле он вырос до 3%. Самые резкие скачки отмечаются в июне – 1,7% и в июле – 3%.

Непродовольственные товары без учета топлива с января по июль: индекс вырос с 0,3% до 2,4%. Если не учитывать колебания стоимости топлива, то показатель составит 0,3 – 1,5%. То есть половина роста инфляции приходится на удорожание бензина.

Цифры на август 2018 года Центробанк еще не опубликовал, но на основе сведений государственной статистики цифры сейчас следующие:

- Товары продовольственного назначения -0,4%.

- Продовольственные товары, не учитывая категорию плодово-овощной продукции +0,4%

- Товары непродовольственного назначения +0,2%.

- Сектор платных услуг +0,3%.

Таблица ниже отражает индекс по отношению к соответствующему календарному месяцу в прошлом, 2017 году (за 1 квартал, 2-й и неполный 3-й). Первая строчка – общая динамика колебаний индекса за 3 неполных квартала.

| Месяцы | январь | февраль | март | апрель | май | июнь | июль |

|---|---|---|---|---|---|---|---|

| Инфляция | 2,2 | 2,2 | 2,4 | 2,4 | 2,4 | 2,3 | 2,5 |

| Базовый показатель инфляции | 1,9 | 1,9 | 1,8 | 1,9 | 2,0 | 2,3 | 2,4 |

Напомним, что по информации из официальных источников процент инфляции за 2017 году равнялся 2,51%.

В таблице, расположенной ниже, указанные цифры колебания индекса по месяцам, начиная с 2008 года (с точностью до сотых). Здесь можно увидеть данные за последние 5 лет либо за 10-летие (значение к декабрю предыдущего года).

| Год | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|---|---|---|---|

| Показатель | 13,28 | 8,80 | 8,78 | 6,10 | 6,57 | 6,47 | 11,35 | 12,91 | 5,39 | 2,51 |

Подробнее об инфляции в 2017 году.

Как сбросить PIN-код в Windows 10

А как же доллары

Что такое инфляция?

Инфляция – это процесс обесценивания денежной массы, способствующей росту цен на потребительские товары и товары сферы услуг.

Рост инфляции подразумевает, что за одну и ту же сумму денег можно купить разное количество товара, в разных периодах времени. Инфляция в России определяется таким показателем как индекс потребительских цен на товары и услуги. Этот показатель характеризует изменение уровня цен на протяжении определённого времени.

Однозначного мнения как бороться с процессом инфляции и стоит ли бороться, не существует. Одни специалисты считают, что для поддержания макроэкономической стабильности в стране необходимо постоянно регулировать этот процесс. Другие – наоборот, указывая на тот факт, что первопричиной инфляции является дисбаланс совокупного спроса и предложения, считают, что вмешательство государства в эти процессы приводит к увеличению темпов роста цен.

Причины роста индекса потребительских цен могут быть разнообразны:

- Внутренние:

- Рост потребительского спроса, без увеличения предложения;

- Рост денежной массы в стране;

- Ускорение оборачиваемости денежной массы.

- Внешние:

- Отрицательное сальдо внешнеторгового баланса;

- Увеличение внешнего долга страны;

- Увеличение цен на импортируемые товары, снижение – на экспортируемые.

Суть инфляции

Для обывателя инфляция – это рост цен на товары и услуги, в результате которого покупная стоимость денег, которые есть в нашем распоряжении, снижается. Несколько веков назад инфляция была связана лишь с избыточностью денег в экономике. То есть денег было слишком много, они обесценивались, цены росли. Также на рост цен оказывали давление различные военные конфликты.

Но сегодня на инфляцию влияют множество различных факторов. Например, введенные против России санкции в 2014 году, а также контрмеры нашей страны, немедленно отразились на ценах, что привело к скачку инфляции.

С точки зрения темпов роста выделяют 3 вида инфляции:

- Умеренная инфляция. Как правило, это не более 10% в год. Некоторые специалисты считают, что небольшой рост цен даже полезен экономике страны. Суть в том, что население, зная об обесценивании денег, активно тратит их, возвращая в экономику. Бизнес получает прибыль, расширяет штаты, вкладывает деньги в инновации.

- Стремительная инфляция. Здесь, как правило, рост цен может составлять до 50% в год. Часто с такими показателями сталкиваются государства, где экономика только развивается. Подобные темпы роста уже не так положительно сказываются на экономике, как в случае с умеренной инфляцией. А все потому, что участникам рынка сложно делать прогнозы в условиях нестабильной экономики и быстрорастущей инфляции.

- Гиперинфляция. В этом случае темпы роста цен практически ничем не ограничены. История знает примеры стран, где инфляция росла на миллионы процентов. Сегодня гиперинфляцию можно наблюдать в Венесуэле. По итогам 2017 года, гиперинфляция в Венесуэле превысила 2600%. По заверениям местных экспертов, Венесуэла стала единственной страной в мире с гиперинфляцией. Часто причинами гиперинфляции становятся сильные экономические потрясения, например, дефолт по государственным долгам, массовые банкротства, или военные конфликты.

Уровень инфляции в России

Министерство экономического развития спрогнозировало индекс инфляции в России на ближайшие 3 года. Учитывая выход экономики страны из кризиса, к концу 2016 года уровень потребительских цен на будущий год был спрогнозирован на отметке 106,5%. Этот прогноз неоднократно корректировался вследствие стабилизации макроэкономической ситуации в стране.

По данным Росстата по состоянию на октябрь 2017 года уровень инфляции значительно ниже прогнозируемого. В некоторых месяцах можно было наблюдать дефляцию цен на товары и услуги. По месяцам индекс потребительских цен в 2017 году остался на уровне:

- Январь – 100,6%;

- Февраль – 100,2%;

- Март – 100,1%;

- Апрель – 100,3%;

- Май – 100,4%;

- Июнь – 100,6%;

- Июль – 100,1%;

- Август – 99,5%;

- Сентябрь – 99,9%;

- Октябрь – 100,2%.

Таким образом к декабрю 2017 года уровень инфляции составил 1,9%.

Прогноз инфляции

Министерство экономического развития России ежегодно разрабатывает и корректирует существующие программы социально-экономического развития страны, разбивая их на краткосрочный (1 год) и долгосрочный (2-5 лет) периоды. В соответствии с этими программами создаётся прогноз основных макро и микроэкономических показателей экономического развития России, в том числе и индекса потребительских цен.

По данным программы социально-экономического развития потребительская инфляция в 2018 году возрастет до целевого уровня в 4%. Данный рост будет вызван увеличением потребительского спроса, вследствие роста реальных доходов населения. В результате в 2018 году рост цен на товары увеличится до 4,4%, на услуги рост цен останется на уровне 5%.

Выберите вклад

Банк ВТБ

Факторы, влияющие на уровень инфляции (2018 год)

Падение покупательского спроса за счет увеличения цен и обесцениванием денежной единицы происходит в условиях некоторых внутренних и внешних причин, оказывающие влияние на национальную финансовую систему.

Основными факторами, определяющих поведение инфляции становятся:

- изменение ведущих товаров по экспортным показателям – нефть, газ;

- наличие бюджетного дефицита;

- действие санкций в области экономики и обстоятельства внешней политики;

- кризис банковского сектора;

- рост бюджетных расходов по социальным выплатам;

- падение производственного уровня во многих промышленных секторах.

Уверенность специалистов базируется на то, что экономисты Правительства в 2018 году смогут найти рычаги тормозящие темп проявления инфляции к концу календарного года до 4%.

Выполнение этой задачи обязательно в случае:

- необходимого снижения ставок по процентам на кредитование;

- активизация инвестиций в деятельность малого бизнеса.

Но хочется отметить и тот факт, что каждый профильный орган разделяет этот прогноз.

https://youtube.com/watch?v=TwuCi0uYR4E

Коэффициент и динамика

Анализ динамики цен на 2017 и 2018 г. на официальном сайте Росстата позволяет выстроить прогнозы на 2021 год. Рассматривая колебания инфляции в начале 2017 года и годовую статистику в России 2019 г. и в конце, можно отметить разницу в 5%.

- На ноябрь 2016 г. индекс составлял 102,5%, на ноябрь 2017 – 100,4%.

- Общая разница в уровне между 2016 и 2017 гг. – 103,7%.

- С 2015 г. базовый индекс потребительских цен снизился на 7,3%.

Коэффициент инфляции за последние 3 года подчеркнуто снижается на фоне слегка повышенного показателя динамики, который в России составил:

- Май 2017 г. – 0,37 (4,09).

- Май 2018 г. – 0,38 (2,42).

- Май 2019 г. – 0,34 (при динамике 5,13).

Годовая официальная статистика в России по Росстату весной 2019 г. отражает также данные за предыдущие 12 месяцев – до мая 2018 г. Тогда произошел резкий скачок стоимости доллара, отчего пострадал рубль, ведь это всегда серьезный повод. Уровень инфляции в России по месяцам также неоднозначен и непредсказуем.

Факторы, влияющие на инфляционный уровень в 2019 году:

- Изменение цен на экспорт – газ и нефть, потребительских цен на товары повседневной необходимости.

- Бюджетный дефицит.

- Индекс цен производителей России.

- Политические и экономические санкции в мировой политике по отношению к ведущим экономическим резидентам РФ.

- Кризис в банковской сфере.

- Возрастание расходов бюджета на социальные выплаты.

- Снижение уровня производства в разных отраслях промышленности, изменение цен машин и оборудования.

Что необходимо для стабилизации курса рубля? Для снижения действия инфляционных рычагов важно снизить ставки на кредитные проценты и активнее привлекать инвесторов в малый бизнес. Таким образом, можно уверенно закрепить значение на уровне не выше 4% к концу года, что прибавит роста ВВП

Обзор

В октябре 2020 года уровень инфляции в России составил 0,43%, что на 0,50 больше, чем в сентябре 2020 года и на 0,30 больше, чем в октябре 2019 года. Вместе с этим, инфляция с начала 2020 года составила 3,32%, а в годовом исчислении — 3,98%.

В 2020 Россия занимает 1 место по уровню инфляции в мире.

Инфляция в России, как и во многих странах, рассчитывается на основе Индекса Потребительских Цен на Товары и Услуги. Примечательно, что в России этот индекс рассчитывается только с 1991 года, т.к. во времена СССР и плановой экономики официально уровень инфляции не рассчитывался.

При этом под Потребительскими Ценами подразумевается конечная цена, которую платит покупатель товара или услуги и которая включает в себя налоги и сборы.

Официальные показатели

Динамика цен в России отражается в ежемесячных выпусках информационных материалов Центробанка и Росстата, с учетом расчетов Банка России и предполагаемой статистики.

Расчет структуры прироста и темпов роста инфляции и цен на непродовольственные товары ведется без включения цен на бензин за прошедшие периоды. Финальная оценка по данным Росстата формируется на основе сведений из статистики об индексации цен на товары народного потребления и расходов российских граждан.

Низкие темпы инфляции – повод для радости большинства жителей страны, которые переживают и испытывают финансовые проблемы из-за повышения расценок на товары. Однако эксперты обеспокоены низкими показателями в экономической среде, ослаблением динамики, что идет параллельно со стабилизацией. Всё это явный признак стагнации. Инфляция – симптом экономического благосостояния и влияния на каждого из проживающих в государстве.

Рассмотрим показатели инфляции за 2018 и 2017 гг., чтобы составить прогноз на 2019 г. В 2017 г. показатель был рекордно низок – 2,5% при ставке ЦБ 7,75%. Факторы, повлиявшие на данный показатель:

- Прирост объемов в производстве разных видов товаров.

- Сбои в структуре государственной экономики.

- Постоянная монополия части производителей, которые диктуют свои условия потребителям в отношении ценообразования.

- Слабый уровень организации труд.

- Доступность кредитов и, как следствие, высокая закредитованность населения.

- Нестабильная и обостренная внешняя политика.

- Нарушения в процессе экспорта-импорта продукции.

Одна из социально-экономических проблем – это так называемая нефтяная игла экономики и восприятие России как бесконечной бензоколонки. Это противоречит данным экспорта. Аналитики предсказывают, что в дальнейшем (в 2020 и 2021 годах) начнется прирост показателей макроэкономики. Ожидается стабилизация курса котировок нефти, что снова окажет положительное влияние на индекс инфляции и другие области экономики.

См. также

- Агфляция

- Бифляция

- Галопирующая инфляция

- Гиперинфляция

- Инфляционный налог

- Инфляция в США

- Инфляция спроса<span title=»Статья «Инфляция спроса» в русском разделе отсутствует»>ru</span>en

- Инфляция издержек<span title=»Статья «Инфляция издержек» в русском разделе отсутствует»>ru</span>en

- Денежная реформа

- Деноминация (экономика)

- Дефляция (экономика)

- Индекс Биг-Мака

- Индекс потребительских цен

- Индексы цен и дохода

- Правило 72 (быстрая приблизительная оценка влияния инфляции на цены)

- Стагфляция

- Товарный дефицит

- Товарно-денежный баланс

- Шринкфляция

- Эмиссия денег

- Личная инфляция

Контакты

Отзывы о вкладах

Номера телефонов горячей линии банка Открытие

Банк Открытие обслуживает и физических, и юридических лиц. Деления по каналам не предусмотрено, поэтому все клиенты звонят на один из ниже представленных номеров:

- 8-800-700-78-77 — главный номер горячей линии, действителен для всех жителей России.

- +7 (495) 787-78-77 — для клиентов из Москвы и Московской области.

Линия работает круглосуточно, что очень удобно, ведь есть возможность звонить в любое время, без привязки к московскому времени. Для жителей регионов это особенно комфортно.

Горячая линия по кредитным продуктам

Банк Открытие не выделял линии для обслуживания клиентов по кредитным продуктам. Получить консультацию по данному вопросу можно по основному номеру либо по московскому.