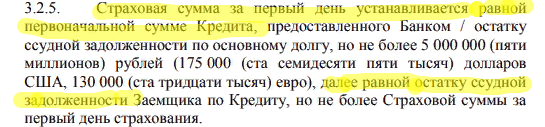

«период охлаждения»: как вернуть полную страховку по кредиту

Содержание:

Номер горячей линии

как разгадывать ребусы

Опросы

Виды страхования попадающие под охлаждающий период

Под охлаждающий период попадают практически все основные виды страхования физических лиц, в том числе:

- страхование жизни (в том числе рентное);

- страхование от несчастного случая;

- страхование ответственности;

- страхование имущества (в том числе титульное);

- добровольное медицинское страхование;

- ОСАГО;

- КАСКО;

- страхование финансовых рисков.

Не попадают под охлаждающий период:

- страхование лиц выезжающих за рубеж;

- добровольное страхование гражданской ответственности автовладельцев в рамках международных систем страхования гражданской ответственности владельцев транспортных средств;

- добровольное страхование физических лиц являющийся обязательным условием допуска к профессиональной деятельности в соответствии с законодательством.

Сколько денег вернет страховая компания

На какую сумму рассчитывать после расторжения страхового договора – зависит от обстоятельств, предшествующих расторжению. В соответствии с законодательством РФ, есть ряд возможностей по возврату затраченных на страховку средств, также эти возможности отражены в оферте «Альфа Страхования». Сумма, которую может вернуть СК, напрямую зависит от условий страховки и срока, предшествующего подаче заявления на возврат средств. Если личное страхование произошло одновременно с оформлением кредита, и вы хотите расторгнуть этот договор, то сразу же пишите заявление на отказ от страховки и возврат денег. Дата заявления будет отправной для вычета средств к уплате банком. В ряде случаев вы сможете рассчитывать на возврат полной страховой суммы.

После выдачи кредита

Если личное страхование произошло одновременно с оформлением займа, нужно написать заявление на отказ от страховки и возврат страховой премии. Эту процедуру необходимо осуществить незамедлительно, чтобы сохранить всю сумму страховки за собой. Сумма возврата будет исчисляться пропорционально сроку действия страховки, то есть за период, когда страховка была активна, финансовые средства возвращены не будут, за исключением расторжения договора в период охлаждения

Обратите внимание, что вернуть сумму страховки за залоговое имущество (недвижимость, транспортное средство и т.п.) вы не сможете

В период охлаждения

В соответствии с законодательством РФ, периодом охлаждения считается 14-дневный срок с момента заключения договора о добровольном страховании. В течение двух недель заемщик имеет право оформить заявление об отказе от страховки, и банк будет обязан данное заявление принять, полностью вернув всю страховую сумму

Обратите внимание, что на законодательном уровне действует запрет на отказ от таких видов страхования, как:

- «зеленая карта» – действуют индивидуальные условия расторжения;

- профессиональная страховка для допуска к работе;

- медицинский страховой полис для путешественника;

- медицинская страховка стандартного образца – для иностранных граждан;

- страховка на залоговое имущество при ипотечном кредитовании.

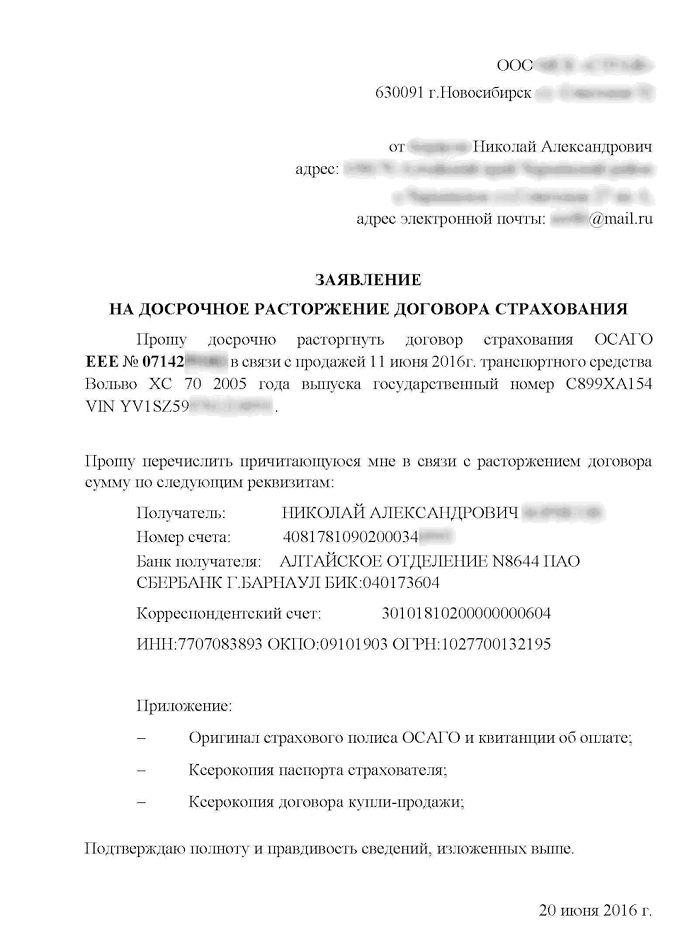

При досрочном погашении

Возврат части страховой суммы теперь законодательно предписан при досрочном погашении займа либо кредита. Для того, чтобы осуществить данную процедуру, заемщик должен соблюсти чёткий алгоритм действий:

- Получить в банке-кредиторе справку о полном погашении долговых обязательств.

- Обратиться в «АльфаСтрахование-Жизнь» со стандартным пакетом документов: справка из банка, договор страхования, паспорт, реквизиты расчетного счета.

- Заполнить заявление о досрочном расторжении договора страхования.

- Получить часть страховой выплаты, в полном соответствии с условиями договора или законодательством РФ.

Согласно ст. 958 ГК РФ, при исключении страхового риска либо страхового случая, страховщик обязан расторгнуть соглашение со страхователем. Таким образом, при досрочном погашении долга перед банком, «АльфаСтрахование-Жизнь» не сможет опираться на вероятность наступления страхового случая ввиду отсутствия рисков.

Перерасчет суммы возврата производится по такой формуле: Sv=t/S*T, где Sv – сумма к возврату, t – количество дней, оставшихся до прекращения договора, S – сумма страхового взноса, T – срок, на который было заключено страховое соглашение.

При отказе СК в приеме данного заявления, либо при отказе в выплате остаточной суммы страховки, необходимо обратиться в Роспотребнадзор или суд.

При оплате задолженности

Возврат страховой премии, а также ее части, после полной оплаты долга по кредиту либо займу невозможен. В данной ситуации страховщик считается полностью выполнившим свои обязательства перед страхователем, несмотря на то, что страховой случай так и не наступил. Таким образом, страхователь не может требовать отказ от страховки и ее возврат после окончания срока действия соответствующего соглашения. Исключение возможно лишь при заключении страхового соглашения на более долгий срок, чем действие кредитных обязательств перед банком. В таком случае, после полного погашения кредита или займа, заемщик может обратиться в «АльфаСтрахование-Жизнь» и истребовать оставшиеся неиспользованными средства. Для этого требуется так же заполнить заявление установленной формы и предоставить пакет документов, указанный выше

Обратите внимание, что заявление на возврат подаётся в страховую компанию лично

Что дает новое правило?

Безусловно, новые правила отказа от договора страхования принесут облегчение не только автовладельцам. Они также уменьшат и финансовое бремя заемщика. Конечно, каждый для себя должен понимать выгоду и удобство страхования. Это касается и титульного страхования, и страховки жизни при ипотечном кредитовании.

Но с помощью “периода осмысления” граждане смогут избавиться от навязанного договора с невыгодными условиями и найти для себя более приемлемый вариант страховки. То же самое касается и страхования КАСКО при оформлении автокредита.

К сожалению, эта норма действует не во всех случаях, и банки её довольно легко обходят.

Основные понятия периода охлаждения в страховании

Еще несколько лет назад клиент, подписавший договор страхования, не мог его расторгнуть, пока кредит не выплачен в полном объеме. Но с первого июня 2016 года вступил в действие Закон N 3854-У, регулирующий работу страховых компаний. Согласно этому нормативному акту, был введен период охлаждения в страховании, который длится 5 дней. В течение его действия застрахованное лицо может обратиться к страховщику и расторгнуть договор.

Изменения:С 1 января 2018 года период охлаждения продлевается с 5 рабочих до 14 календарных дней (указание ЦБ 4500-У от 21.08.2017).

На принятие решения и подготовку документов у клиента есть только 5 дней. Если период охлаждения закончится, то вернуть свои деньги уже нельзя. После получения полного пакета документов страховая в течение 10-ти дней должна выплатить клиенту стоимость оформленного полиса.

Процедура возврата страховки по новым правилам

Клиент может вернуть свои сбережения, если на момент подачи заявления не было зафиксировано наступление страхового события. Для расторжения договора необходимо предоставить следующий пакет документов:

- Заявление об отказе от страховки, подписанное страхователем. В нем необходимо указать паспортные данные клиента, номер договора и дату его подписания. Также нужно прописать реквизиты счета, на который будут перечислены денежные средства по возмещению страховки.

- Договор страховки.

- Копию квитанции, подтверждающую оплату взноса.

- Копию паспорта страхователя.

Пакет документов клиенту необходимо предоставить в офис компании. Если в вашем городе ее отделения не открыты, то бумаги можно отправить заказным письмом.

Но клиент должен знать о некоторых нюансах. Датой расторжения договора считается день получения документов страховщиком в своем офисе. Это правило действует, если бумаги клиент предоставляет лично из рук в руки.

Если заявление отправляется почтовой связью, то дата расторжения – это день принятия письма в отделении почты. Об этих правилах должен знать каждый страхователь, чтобы не пропустить окончание периода охлаждения.

Все предоставленные документы проверяются, рассчитывается сумма возмещения. Страховая премия выплачивается пропорционально термину действия договора. Денежные средства перечисляются на реквизиты клиента в течение 10-ти рабочих дней.

В каких случаях отказывают в расторжении договора?

Нормы нового закона распространяются только на договора, оформленные между физическим лицом и страховой компанией. По коллективному соглашению данные положения недействительны. Вот многие банки и воспользовались этой лазейкой.

Своим клиентам они продают страховые продукты, которые действуют в рамках коллективного договора. Такое соглашение подписывается между финансовым учреждением и страховой компанией, а заемщик просто к нему присоединяется. Но об этих нюансах клиенту не сообщают. Правда становится известной только после того, как ему откажут в расторжении договора в период охлаждения.

Чтобы не стать жертвой нечестных банковских игр, нужно быть внимательным и владеть актуальной информацией по действующим кредитам. Просто не соглашайтесь оплачивать страховку, как бы вам ее не предлагали.

Как быстро получить кредит онлайн?

От чего зависят шансы на возврат страховки?

Изменения 2018 года

До 1 января 2018 года срок льготного периода составлял 5 календарных дней.Теперь на отказ от договора страхования у клиентов есть 14 дней.

Хотя по-прежнему компании могут увеличивать этот срок на свое усмотрение.

Нововведение было создано с целью повышения комфорта и большей защиты покупателей. Увеличение срока дает возможность гражданам тщательно обдумать и взвесить принятое решение и при необходимости вернуть страховую премию в полном объеме.

Период охлаждения – необходимая мера защиты клиентов страховых компаний. Это время необходимо для того, чтобы удостовериться в необходимости выбранного продукта и не получить навязанный пакет услуг.

Что гласит закон о возврате страховки по кредиту

Изначально законодательство подразумевало, что большинство видов страхования по кредитам должно носить добровольный характер. Но банки стали «навязывать» услуги страховой защиты слишком активно. Иногда потребитель и вовсе узнавал о том, что он застраховался от различных несчастных случае уже после получения денег.

Нормы ГК РФ допускают отказ от страховки, но разрешает страховщику не возвращать в этом случае уже заплаченную премию. Эта ситуация устраивала банки и страховщиков. Но вызывало огромные претензии со стороны потребителей, оказавшихся вынужденными платить за ненужные услуги.

В 2016 году вступили нормы, допускающие возврат кредитной страховки уже после подписания документов. Для защиты прав клиентов ЦБ РФ установил «период охлаждения». А также были разработаны правила, которые регулируют возврат денег.

Период охлаждения

Законодательство устанавливает отрезок времени, в который возможен возврат страховой премии по кредиту в полном (или почти полном) объеме по уже заключенному договору. Его принято называть периодом охлаждения.

Изначально закон давал возможность подумать по поводу страхования и при необходимости аннулировать его всего 5 дней. Но этого оказалось для некоторых потребителей недостаточно и в 2018 году вступили в силу поправки, увеличившие срок до 2 недель (14 дней). Начинается его отсчет с даты, указанной в документах.

Законодательство устанавливает минимальную продолжительность периода охлаждения. Он может быть больше 14 дней, если этот момент прямо оговорен в договоре.

Страховки, которые нельзя вернуть

14-дневный срок для отказа действует на добровольное страхование жизни, имущества и т. д. Но он не действует на следующие виды страховых программ:

- медстрахование для поездок за границу (ВЗР);

- «зеленая карта»;

- добровольное страхование, которое требуется для работы по профессии;

- медстрахование иностранцев и лиц без гражданства.

Возврат денег за страховку по кредиту может привести к изменению условий кредитования. Обычно при этом просто поднимают ставку. Например, такая практика активно применяется по автокредитам с КАСКО.

Коллективное страхование

Коллективная кредитная страховка – способ для банка обойти возможность отказа от услуги после выдачи ссуды. Договор фактически со страховщиком подписывает кредитная организация, а заемщик лишь платит за подключение к уже действующей программе и не может требовать возврат денег после активации опции.

По коллективным программам довольно часто отсутствует срок для отказа от страхования после подключения услуги и применяются общие правила ГК РФ. По ним деньги клиентам не возвращают. Эти нестыковки вызывают возмущение как специалистов, так и рядовых граждан.

В 2018 году ВС РФ неожиданно принял решение в пользу потребителя. Он подтвердил, что период охлаждения действует на все виды страховок, которые могут предлагаться при получении ссуды.

Но пока вернуть страховку по потребительскому кредиту с коллективной программой удается клиентам обычно только через суд и то не всегда

Позиция ВС РФ была приведена лишь в определениях по конкретным делам и нижестоящие суды могут принимать или не принимать эту позицию во внимание по собственному усмотрению. Практика в этом вопросе в разных регионах существенно отличается

Срок исковой давности для возврата денег за банковскую страховку

Возврат страховки по договору кредита добровольно финансовые учреждения обычно делать отказываются. У потребителя остается в этой ситуации единственный вариант вернуть деньги – взыскать их через суд.

Подать иск можно в любое время. Его приму к рассмотрению, даже если погашен долг. Но надо учитывать, что по делам существует срок исковой давности (СИД) в 3 года. После его истечения суд примет иск, но не будет его рассматривать, если страховщик просто заявит об окончании СИД.

Причем, опираясь на ст. 181 ГК РФ, считают СИД с даты подписания документов (начала исполнения обязательств по договору). Это связано с тем, что при истечении 14-дневнего срока деньги вернуть удастся, только при наличии доказательств в незаконности самой страховки.

Период охлаждения

Информируем вас о возможности отказа от договора добровольного страхования (Полиса (далее — договор страхования)) в течение действия периода охлаждения.

Период охлаждения – период времени, в течение которого Страхователь вправе отказаться от договора страхования и получить возврат уплаченной страховой премии в полном объеме, при условии, что на дату отказа от договора страхования не наступало событий, имеющих признаки страхового случая. Период охлаждения установлен сроком 14 (четырнадцать) календарных дней с даты заключения договора страхования. Период охлаждения применяется только для договоров страхования, по которым Страхователем является физическое лицо.

Период охлаждения не применяется к договорам:

— добровольного медицинского страхования иностранных граждан и лиц без гражданства, находящихся на территории Российской Федерации (далее — РФ) с целью осуществления ими трудовой деятельности;

— добровольного страхования, предусматривающего оплату оказанной гражданину РФ, находящемуся за пределами территории РФ, медицинской помощи и (или) оплату возвращения его тела (останков) в РФ;

— добровольного страхования, являющегося обязательным условием допуска физического лица к выполнению профессиональной деятельности в соответствии с законодательством РФ;

— добровольного страхования гражданской ответственности владельцев транспортных средств в рамках международных систем такого страхования.

Порядок заключения и прекращения договора страхования

При отказе Страхователя — физического лица от договора страхования в течение Периода охлаждения уплаченная страховая премия подлежит возврату Страховщиком в полном объеме, при условии, что на дату отказа от договора страхования страховых случаев по нему не наступало. Если после вступления договора страхования в силу Страховщик получил уведомление о наступлении события, имеющего признак страхового случая по договору страхования, то возврат страховой премии приостанавливается до принятия решения по событию, имеющему признаки страхового случая.

Для отказа от договора страхования с условием возврата страховой премии Страхователю необходимо в течение Периода охлаждения предоставить Страховщику заявление об отказе от договора страхования, собственноручно подписанное Страхователем, договор страхования и копию документа, удостоверяющего личность Страхователя (при направлении указанного пакета документов Страховщику средствами почтовой связи).

Заявление об отказе от договора страхования может быть предоставлено Страхователем путем его вручения Страховщику (при обращении Страхователя в офис Страховщика) либо путем его отправки через организацию почтовой связи.

Договор страхования прекращает свое действие:

- с даты получения Страховщиком письменного заявления Страхователя об отказе от договора страхования, поданного непосредственно в офис Страховщика;

- с даты сдачи Страхователем письменного заявления об отказе от договора страхования в организацию почтовой связи на отправку в адрес Страховщика.

Возврат Страховщиком страховой премии осуществляется не позднее 10 (десяти) рабочих дней с даты поступления соответствующего письменного заявления Страхователя об отказе от договора страхования с указанным пакетом документов.

При отказе Страхователя — физического лица от договора страхования по истечению Периода охлаждения досрочное прекращение договора страхования осуществляется в соответствии со ст. 958 ГК РФ.

Что это такое и как работает?

Период охлаждения по ОСАГО – это период времени, на протяжении которого лицо имеет возможность отказаться от договора и попросить сделать возврат денежных средств. Статья 191 ГК России гласит, что начало течения срока исчисляется со следующего дня после произошедшего события (момента уплаты).

В допустимый срок для того чтобы отказаться от договора входят все 14 календарных дней подряд. При покупке автомобиля в кредит требуется наличие заключенного полиса. Если кредитная страховка включена без уведомления владельца ТС, по правам потребителей можно подать заявление на отказ.

В связи с возникшими непониманиями касательно страхования кредитной и ипотечной собственности Центральный банк дал разъяснения. Документ дал ответ, какими правами владеет лицо в таких ситуациях:

При страховании имущества, пребывающего в залоге, человек может расторгнуть соглашение. На это дано время пять дней. Перезаключить необходимо со СК, которая входит в состав организаций аккредитованных банком. Граждане аргументируют свое решение высокой стоимостью страхового продукта.

Когда лицо страхует жизнь и здоровье и в пределах установленного времени отказывается от заключенного соглашения, у банка есть право повысить ставку по процентам. Зачастую ставку увеличивается на 1%.

При ознакомлении с текстом документа нужно обратить внимание на пункт, в котором содержится информация о периоде охлаждения страховки. Допускается не только увеличение ставки по процентам, но и расторжение кредитного соглашения

Закон «О потребительском кредите» предусматривает получение заемщиком согласия от второй стороны соглашения

Действия при страховых обстоятельствах

Рукописное заявление о страховом обстоятельстве вместе с кредитным договором должны поступить страховщику не позднее 3 суток со дня случившегося инцидента.

Совместно с плательщиком, выгодоприобретателем, страховым агентом и независимым экспертом оформляется акт о неуплате кредита. После этого происходит выплата банку по страховке, и все обязательства по кредитному договору переходят к страховщику. Эта процедура называется суброгация.

Отказ страховой фирмы в компенсации банку убытков может произойти в случае, если страхователь использовал заемные средства не по назначению, если имела место недостоверность информации о причине неуплаты кредита или очевиден факт мошенничества.

Споры, касаемые кредитного или страхового договора, решаются посредством арбитражного или гражданского суда.

Страхование ответственности заемщиков за непогашение

Договор о страховании ответственности заемщика может быть составлен только между клиентом, получающим займ у кредитора, и страховой организацией. Это и отличает его от страхования риска невозврата.

В случае несоблюдения условий договора займа заемщиком, страховщик возмещает все понесенные им убытки: займ, проценты и другие начисления. Предметом страхования является ответственность заемщика, а размер возмещения составляет 50-90% от общей суммы ответственности. Остальная часть поручается страхователю.

Как и в предыдущем случае, страховым прецедентом принято считать не внесенный в срок 3-20 дней платеж по кредиту совместно с процентами.

Ставка страховой выплаты обусловлена платежеспособностью клиента, а также периодом пользования кредитом. Сумма страховки также зависит от общей суммы задолженности по займу.

В общем, принципы страхования риска непогашения кредита аналогичны с правилами страхования ответственности заемщиков. После возмещения страховщиком суммы убытков кредитору, права финансового учреждения,в пределах поступившего платежа, переходят к страховщику.

Компенсация в случае выплаты кредита раньше срока

Закрытие кредита раньше срока позволяет заемщику требовать возмещение страховки за отрезок времени со дня расчета по кредитным обязательствам до даты, указанной в договоре.

Возможны 2 случая:

- Банк может выступать посредником между кредитуемым и страховщиком. Обычно это бывает в пунктах продаж, магазинах.Тогда выгодоприобретатель-заемщик.Поэтому за возвратом неиспользованной суммы страхования стоит обращаться непосредственно в страховую организацию.

- При автокредитах, ипотеке, или, когда страхование включено в основные услуги, выгодоприобретателем считается банк. На этом условии кредитор сам выступает в качестве страхователя. К нему и надо обращаться.

В кредитном соглашении часто прописывается последовательность действий для получения возврата страховки в случае досрочного погашения займа. Но часто банки и компании опускают этот момент, ссылаясь на статьи закона, общие фразы.

Важно! Если какой-то пункт в договоре вызывает сомнение – обратитесь за консультацией к юристу. Избегайте сомнительных решений

На каких основаниях можно расторгнуть договор страхования

При аннулировании договора страхования с банком запросы могут быть следующего рода:

- Возмещение убытков за уплаченную страховку. Основанием является нарушение прав потребителя в сфере финансов, а именно оказание услуг (кредитование) на условиях обязательнойпокупки дополнительных (страхование);

- Пересчет страховых выплат и частичное их возмещение.

Как составить претензию на возврат суммы страховки в течение 5 дней со дня получения кредита, смотрите видео:

Прекратить действующий договор страхования с фирмой можно, попросив:

- Досрочное расторжение или отказ от договора в силу отсутствия-наличия рисков;

- Пересчет страховой премии с частичным возвратом.

Мнение эксперта

Орлов Денис Игнатьевич

Юрист с 6-летним стажем. Специализация — семейное право. Имеет опыт в составлении договоров.

Следует помнить! Страховая компания имеет право отказаться от выплаты части премии в случае досрочного погашения займа по собственной инициативе.

Как отказаться от страховки в период охлаждения?

Если по какой-то причине вы все-таки оформили договор страхования, но затем решили его расторгнуть, постарайтесь успеть сделать это в «период охлаждения», в течение которого можно без фактических потерь аннулировать страховой полис и возвратить потраченные деньги. С января 2018 года период охлаждения в страховании – 14 дней. Закон в данном случае встает на сторону потребителя, поскольку зачастую бывает сложно отличить навязывание страховки от обычной продажи банком дополнительных продуктов.

«Период охлаждения» действителен в отношении всех популярных видов добровольного страхования:

Важно! Расторгнуть договор страхования можно только в случае, если страховой риск не наступил, и страховые выплаты не производились.

Кроме того, не все договоры можно расторгнуть. Так, нельзя отказаться от страховки для выезда за рубеж, от медицинской страховки иностранным гражданам для разрешения на работу и от ряда других программ.

Кроме того, банки вправе настаивать на страховании жизни заемщика при выдаче ипотеки с господдержкой или на страховании имущества при получении кредита, по которому данное имущество выступает в качестве залога.

Чтобы отказаться от страховки в «период охлаждения», надо направить страховщику соответствующее заявление в письменном виде, после чего в течение 10 дней с момента получения данного заявления сумма страховой премии должна быть перечислена по указанным в нем реквизитам.

Если заявление на отказ от страховки было подано по истечении «периода охлаждения» и/или сроков установленных договором страхования, а договор уже вступил в силу, то также есть шанс на возврат уплаченной страховой премии, но из уплаченной суммы вычитается часть средств пропорционально количеству дней пользования страховкой. В данном случае, следует отметить, что большинство договоров страхования, оформляемых при выдаче кредита, не предусматривают возможности частичного возврата уплаченной страховой премии, если заявление на отказ от страховки было подано по истечении 14 календарных дней.

Условия пополнения

Законно ли страхование жизни при получении потребительского кредита, кредита на квартиру, ипотеке или автокредите

Такого рода страхование является законным. В данной ситуации необходимо учитывать несколько аспектов.

Во-первых, при потребительском кредитовании, автокредите и других формах финансового взаимодействия банковские работники по закону имеют право предложить гражданину оформить страхование того или иного риска и при его согласии выдать соответствующий полис.

Во-вторых, банк не имеет право при оформлении кредита производить навязывание страховых услуг. Это прямо указано в законодательных актах Центрального банка России. В этом случае граждане имеют право оформить жалобу на кредитную организацию, и она может быть подвергнута штрафным санкциям или вовсе лишена лицензии.

Что делать, если Сбербанк навязывает страховку при оформлении кредита

Как уже отмечалось выше, такое действие не законно. Если Сбербанк в правоотношениях с клиентом-заемщиком навязывает по кредитному договору страховку, то это действие можно обжаловать в центральный банк, в Роспотребнадзор. В исключительных случаях можно обратиться и в прокуратуру.

Как правило, такие крупные структуры, как Сбербанк, не навязывают незаконных услуг и четко соблюдают требования надзорных инстанций в целях сохранения своей репутации.

Почему нельзя отказаться от страховки при автокредите, ипотеке

В данных кредитных правоотношениях страхуется непосредственно имущество. Это условие является обязательным. Связано это с тем, что в течение срока осуществления выплат нужно защитить имущество от возможных рисков.

Помимо всего прочего, предмет кредита является еще и залогом, что означает, что в случае не возврата суммы долга в срок, требования контрагента может быть погашено за счет реализации приобретенного имущества.

Как отказаться от дополнительных страховок до подписания договора

Все просто – вы отказываетесь от комплексного страхования, банк отказывает вам в льготной ставке. Или вовсе в ипотечном кредите. Да, редко, но бывают, случаи, в которых банк может отказать в кредите без объяснения причин и будет иметь на это полное право.

Для отказа от дополнительных страховок по ипотеке сообщите о своем намерении персональному менеджеру в банке. В случае если менеджер говорит, что такое невозможно, обращайтесь к его руководству. Для этого:

подготовьте заявление в свободной форме на имя руководителя отделения в двух экземплярах;

передайте одну копию лично менеджеру, на второй копии он должен поставить свою подпись и дату принятия заявления;

можно дополнительно позвонить в службу поддержки клиентов банка и сообщить о данном обращении;

ожидайте ответа банка.

Пока вы ждете решения банка, можно ознакомиться с предложениями конкурентов. В случае отказа банка, вы наверняка найдете более выгодное или как минимум такое же предложение. Как и в первом случае, даже при страховании только залогового имущества имеет смысл сравнить тарифы всех страховых компаний, аккредитованных банком. Почитать об этом можно здесь.

Плюсы отказа от доп. страховок:

экономия денег.

Минусы:

- риск получения отказа по кредиту;

- гарантированное повышение ставки;

- риск невыплаты ипотеки при потере работы или проблемах со здоровьем;

Несмотря на кажущийся перевес в сторону недостатков при отказе от страховок по ипотеке, одно преимущество в виде экономии денег перевешивает все негативные последствия.