Порядок возмещения ущерба по осаго при дтп

Содержание:

ОСАГО является обязательной страховкой для каждого автовладельца в Российской Федерации. В случае наступления рискового случая, страховая компания должна выплатить страховую компенсацию по договору ОСАГО ВСК.

Однако, если у автовладельца есть дополнительная защита своего имущества, например, КАСКО, то после получения компенсации по КАСКО он не сможет также получить компенсацию по ОСАГО. Это связано с тем, что ОСАГО является страхованием гражданской ответственности перед третьими лицами, а КАСКО — это страхование имущества владельца автомобиля.

Таким образом, первым правилом применения бланка гражданской ответственности является необходимость использовать его только в случае, когда не существует других способов возмещения ущерба. Если у вас есть дополнительная защита, то вам необходимо использовать ее, прежде чем обращаться за страховой компенсацией по ОСАГО.

ОСАГО — обязательное страхование гражданской ответственности автовладельцев. Если вы попали в аварию, то имеете право на страховую выплату от вашей страховой компании.

Чтобы получить страховую выплату, нужно соблюдать несколько правил:

- Незамедлительно уведомить страховую компанию о ДТП. Это нужно сделать в течение трех дней после аварии. Если вы не уведомите страховую вовремя, то вы можете потерять право на страховую выплату.

- Собрать документы. Вы должны собрать все необходимые документы для подтверждения факта аварии и размера ущерба. К таким документам относятся: ДТП-протокол, акт о постановке на учет в ГИБДД, страховой полис ОСАГО, фотографии повреждений, документы на автомобиль (технический паспорт, ПТС, СТС).

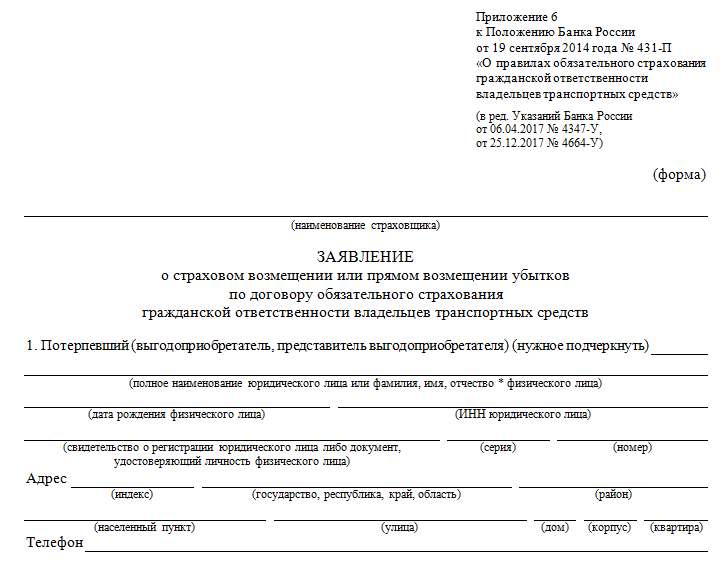

- Обратиться в страховую компанию с заявлением на выплату. Заявление на выплату должно содержать информацию о ДТП, сведения о страхователе и потерпевшем, сумму убытков.

- Дождаться оценки убытков. Страховая компания проведет оценку ущерба и определит размер страховой выплаты. Если вы не согласны с размером выплаты, то вы можете обжаловать его в суде.

При получении страховой выплаты необходимо соблюдать законодательство. Нельзя получать страховые выплаты, если авария произошла по вашей вине, если вы управляли автомобилем в нетрезвом состоянии или без водительских прав.

Соблюдение этих правил поможет вам получить страховую выплату и избежать нарушения закона.

От чего зависит сумма?

Конечный размер компенсации рассчитывают в соответствии с понесенным ущербом:

- Если существует возможность восстановления ТС, полученная сумму равна стоимости ремонта. Автомобиль следует довести до состояния на момент аварии.

- При полной гибели ТС, размер компенсации должен быть равен среднерыночной стоимости данной машины перед аварией.

- При самостоятельном оформлении протокола водитель может рассчитывать на минимальную сумму возмещения.

По статистике, большинство ДТП не являются слишком серьезными, и выплачивая пострадавшим компенсацию, страховщик укладывается в сумму, не превышающую 50 000 рублей. Таким же размером ограничивается возмещение при оформлении Европротокола. Что касается максимальных выплат, при нанесении ущерба имуществу компенсация не превысит 400 000 рублей.

При причинении вреда человеческой жизни и здоровью – 500 000 рублей. В случае смерти пострадавшего, родственники получают 25 000 рублей на захоронение, и 475 000 рублей в качестве страховой выплаты. При причинении вреда человеческому здоровью вследствие ДТП, размер компенсации пострадавшему зависит от степени тяжести повреждения и возможных последствий.

В сумму компенсации входят затраты на медикаментозные препараты, реабилитацию, протезирование, уход посторонним человеком, специальное питание, если доказано, что потерпевший нуждается в такой помощи и не получает ее бесплатно.

Справка! Существуют специальные таблицы возмещений, в которых приводятся выплаты и их процентное соотношение к максимальному возмещению, опираясь на характер и тяжесть повреждений.

Согласно табличным данным, выплата за перелом конечности, в среднем 35 000 рублей. А при получении инвалидности вследствие аварии, в зависимости от полученной группы, суммы возмещения составляют от 250 000 до 500 000 рублей.

О размере денежных выплат по полису при ДТП мы рассказывали тут, а из этой статьи вы узнаете о порядке возмещения нанесенного здоровью вреда.

Порядок возмещения ущерба при ДТП по ОСАГО

Если вы изучали ПДД в автошколе, то должны знать, что следует соблюдать следующий порядок действий пострадавшего после ДТП для получения выплаты по ОСАГО:

- Остановить транспортное средство, включить аварийную сигнализацию и выставить знак аварийной остановки. Ни в коем случае не перемещать предметы, которые имеют хоть какое-то отношение к ДТП.

- Если есть пострадавшие, то вызываем скорую медицинскую помощь;

- Вызываем сотрудников полиции и записываем фамилии, адреса, номера телефонов очевидцев;

- Если движение невозможно, то фиксируем предметы и знаки, относящиеся к аварии, средствами фото и видеосъемки. Стараясь максимально сохранить их положение, оборудуем объезд.

Если пострадавших нет, то аварию можно оформить самостоятельно, это поможет сэкономить время. Однако тут тоже следует соблюдать условия, о которых мы писали в статье «Заполнение Европротокола.»

Все документы, которые вам выдадут сотрудники ГИБДД, обязательно следует предъявлять в страховой компании, поэтому сохраняем их.

Если вы все же вызвали полицию, то вам и виновной стороне следует позвонить в страховую компанию и как можно скорее оповестить ее о случившемся ДТП.

Важно!

Заполняя европротокол, следите за тем, чтобы все было указано верно. Никакие помарки неприемлемы. В случае вызова инспектора, смотрите за тем, чтобы он все точно указал в протоколе осмотра места происшествия и составляемой схеме. Допуская ошибки или не дописав повреждения, вы рискуете остаться без выплат или с неоплаченными повреждениями.

Если сотрудник полиции по каким-либо причинам не может оформить документы на месте, он обязан произвести оформление на ближайшем посту или в отделении ГИБДД.

Обязательно читайте все документы, которые дают вам на подпись. У вас есть полное право на то, чтобы не согласиться с указанными обстоятельствами.

Обязательно указывайте на все мельчайшие детали, которые могут сыграть роль на страховые выплаты:

- Состояние дорожного покрытия;

- Погодные условия;

- Состояние дорожного оборудования;

- Следы торможения.

Как мы уже писали ранее, уведомить СК следует сразу, однако порядок и сроки обращения по ОСАГО в страховую компанию после ДТП в 2022 году с документами и заявлением составляет 5 дней, если авария оформлялась без сотрудников ГИБДД, и 15 дней, если вы все-таки вызывали уполномоченных лиц.

Часть 3 статьи 11 Федерального Закона от 25.04.2002 года № 40 – ФЗ регулирует сроки подачи заявления пострадавшему в ДТП по ОСАГО

3. Если потерпевший намерен воспользоваться своим правом на страховое возмещение, он обязан при первой возможности уведомить страховщика о наступлении страхового случая и в сроки, установленные правилами обязательного страхования, направить страховщику заявление о страховом возмещении и документы, предусмотренные правилами обязательного страхования.

Часть 3 статьи 11 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Потерпевший, намеренный воспользоваться своим правом на страховое возмещение, обязан при первой возможности уведомить страховщика о наступлении страхового случая. Потерпевшие или выгодоприобретатели предъявляют страховщику заявление о страховом возмещении или прямом возмещении убытков и документы, предусмотренные настоящими Правилами, в сроки и порядке, установленные пунктом 3.8 или пунктом 3.6 настоящих Правил соответственно.

Абзац 1 и 2 пункта 3.9 Положение о правилах обязательного страхования гражданской ответственности владельцев транспортных средств» (утв. Банком России 19.09.2014 N 431-П)

Как мы видим, срок подачи документов и порядок выплаты страхового возмещения взаимосвязаны. То есть, если уложитесь раньше, то и выплаты произведутся раньше, а если не успеете в определенный срок, то останетесь и вовсе без страховой компенсации.

Претензия по выплате и как её оформить

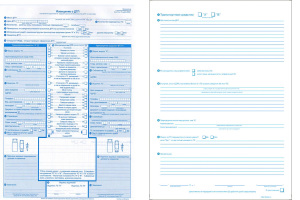

Если страховая компания занизила сумму выплаты, необходимо составить претензию. Поскольку четких требований по составлению данного документа не существует, каждый автолюбитель может заполнить ее самостоятельно. Для удобства предлагаем скачать шаблон на нашем портале и внести все необходимые данные.

Составляя претензию, следует учитывать, что в ней должна быть отражена информация следующего характера:

| Наименование страховщика | В шапке документа следует указать:

· наименование страховой компании; · юридический адрес; · имя руководителя; · рабочий телефон и адрес электронной почты. |

| Личные данные | Далее в шапке прописываются личные данные заявителя:

· фамилия, имя и отчество; · паспортные данные; · адрес регистрации; · номер мобильного телефона. |

| Суть обращения | Это основной раздел, в котором необходимо четко прописать:

· когда случился страховой случай; · номер выплатного дела; · сумма выплаты; · реальная сумма убытка. |

| Реквизиты | Дополнительно стоит указать полные реквизиты личного счета, куда просите перечислить недоплаченную разницу. |

| Документы | Помимо самой претензии вам предстоит подготовить:

· паспорт; · заключение независимого эксперта. К претензии прикладываются копии документа, поскольку оригиналы должны всегда храниться у пострадавшего владельца автолюбителя, и при необходимости переданы в суд. |

Если же страховая компания признана банкротом, то направлять претензию стоит на имя Российского союза автостраховщиков (РСА). При этом отправить документ вы можете как лично, так и по почте, заказным письмом.

Подводя итог, можно сделать вывод, что сегодня страховщики предлагают два варианта получения компенсации, при наступлении ДТП

При этом важно отметить, способ выплаты предлагает компания, а не выбирает клиент. На практике ремонт на станции предлагают только компании, которые находятся в крупных городах, таких как Москва

Если вы являетесь клиентом по ОСАГО и попадали в ДТП, предлагаем поделиться своим опытом и рассказать другим читателям, как получили средства, в каком объеме и с какими сложностями вы столкнулись.

Дополнительно предлагаем всем читателям воспользоваться услугами опытного эксперта на нашем портале, который максимально быстро поможет в решение любого вопроса.

О том, сколько будет действовать повышающий коэффициент по ОСАГО, и что это такое вы узнаете далее.

https://youtube.com/watch?v=EAzWfklSsqE

Как получить выплату по ОСАГО после ДТП вместо ремонта

|

| Скачать форму заявления |

Перед обращением в страховую компанию гражданам — владельцам легковушек нужно понимать, на что можно претендовать (на деньги или ремонт), т. к. форма возмещения должна сразу же указываться в заявлении.

Ремонт таким автовладельцам будет назначен всегда, за исключением ситуаций, когда (п. 16.1, п. 15.2 ст. 12 закона № 40-ФЗ):

- Не может быть выполнено хотя бы одно обязательное требование к ремонту в сервисе страховой. Таковых 3:

- авто старше 2 лет чинятся только у официальных дилеров;

- срок ремонта не должен превышать 30 рабочих дней;

- автосервис не может находиться далее 50 км от места аварии или проживания владельца (не учитывается при транспортировке авто к месту ремонта страховщиком).

В отсутствие этих условий при согласии автовладельца может быть назначен ремонт, при несогласии возможна только выплата (абз. 2 п. 3.1 ст. 15 закона № 40-ФЗ).

- В аварии виновно несколько водителей и обратившийся за возмещением не дает согласия на доплату за ремонт в сервисе страховщика.

- Ремонт невозможен (авто не подлежит восстановлению).

- Ремонт возможен, но затраты на него превысят предел выплат по ОСАГО, при этом потерпевший не согласен на доплату.

- Потерпевший погиб.

- Потерпевший получил в ДТП вред здоровью (тяжкий или средней тяжести).

- У потерпевшего имеется инвалидность, при этом по медицинским показаниям ему необходимо авто.

- При заключении договора ОСАГО был согласован конкретный сервис для ремонта, но в данный момент починить там машину нельзя.

- Страховщик и потерпевший заключили соглашение о выплате.

- Банк России отозвал у страховой право направлять потерпевших на ремонт из-за нарушений ею обязательств по обеспечению такого ремонта.

Это исчерпывающий перечень случаев, когда ремонт может или должен быть заменен выплатой. Если ваша ситуация в перечне не описана, вы можете рассчитывать только на ремонт.

Основания для отказа в компенсации по ОСАГО

Законом и договором предусмотрены основания, по которым страховая компания отказывает в произведении выплат.

В перечень причин входят следующее:

- Срок действия страховки окончен на момент аварии.

- Представленный документ поддельный.

- Подано заявление с требованием возместить полученный моральный вред.

- ДТП произошло в последствие перевозки опасных грузов.

- Страховщик получил отказ в произведение осмотра автомобиля.

- Представленный полис содержит информацию о другой машине, которая не причастна к происшествию, даже если они принадлежит на праве собственности виновнику.

- Транспортное средство использовалось не по установленному направлению.

- ДТП наступило по сфальсифицированным действиям.

- Заявление подано лицом, которое не имеет право предъявлять требования.

- Представленный пакет документов не содержит все необходимые бумаги.

- С момента ДТП истек срок давности в два года.

- Лицензия СК отозвана.

- Виновник ДТП не установлен.

Ущерб не возмещается, если он нанесен имуществу, который по договору не входит в список тех, за которые положена компенсация, например, антиквариат.

Куда обращаться по ОСАГО при ДТП

Существует несколько вариантов, куда можно обратиться при наступлении страхового случая по ОСАГО. Начиная со 2 августа 2014 года, у потерпевшей стороны нет больше права выбора в отношении страховых компаний. Отныне, все зависит от ситуации.

Обратиться можно в свою СК для прямого возмещения убытков (ПВУ), но только в том случае, если будут соблюдены следующие правила:

- В ДТП было задействовано только 2 транспортных средства;

- На момент аварии, у обоих водителей имелся действующий полис ОСАГО;

- Вред нанесен исключительно транспортным средствам.

Если все эти правила соблюдены, то можно смело обращаться в свою страховую компанию.

Если период использования ТС окончен, но срок действия полиса нет, то договор является действующим.

Обратиться в Российский Союз Автостраховщиков необходимо только в том случае, если:

- У страховой компании виновника отозвана лицензия или же в отношении нее введена процедура банкротства;

- Виновник аварии не установлен или у него отсутствует полис ОСАГО, но это только в том случае, если нанесен ущерб жизни или здоровью.

Во всех остальных случаях обращаемся в страховую компанию виновной стороны, даже если при ПВУ у СК виновника отозвана лицензия или в отношении нее введена процедура банкротства.

Стоит помнить один нюанс, что потерпевший имеет право подать заявление о выплате в страховую компанию виновника, как по месту жительства, так и в субъекте РФ, на территории которого произошло ДТП.

Образец заявления о страховой выплате по ОСАГО вы можете скачать и посмотреть тут.

Бывает так, что виновник ДТП погиб, ОСАГО было безвозмездно утрачено, а вам, как потерпевшей стороне, нужны выплаты за нанесенный ущерб транспортному средству, а также вашему здоровью.

В данной ситуации, следует собирать все документы, которые будут подтверждать ваше участие в аварии, то, что вы проходили лечение, все чеки и справки. При оповещении своей страховой компании, следует уточнить данный факт. После чего следует действовать согласно их указаниям.

Далее, в лучшем случае, ваша страховая компания или РСА, произведет все надлежащие выплаты и в порядке регресса, потребует данную сумму с наследников виновника. В худшем случае, если доказать вашу невиновность не получится, вы останетесь ни с чем.

Чтобы этого не произошло, советуем вам не пренебрегать помощью автоюристов, так как именно они помогут вам получить все необходимые выплаты, а затраты на них, вы сможете компенсировать в судебном иске.

Юридическая консультация Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди! Получить консультацию

Основные правила страховых выплат при ДТП

Согласно закону РФ, ОСАГО считается обязательной страховкой, которая должна быть у каждого автовладельца. Конечно, при наступлении рискового случая человек вправе использовать и другие типы защиты движимого имущества (договор КАСКО). Однако получить компенсацию по автогражданке после возмещения вреда по комплексному полису пострадавший не может, что и является первым правилом применения бланка гражданской ответственности.

Размер выплаты по страховке ОСАГО при ДТП должен устанавливаться исключительно тем независимым экспертом, которого назначает СК. Причем это касается как оплаты материального ущерба, так и морального вреда. А вот оспорить установленную компанией сумму компенсации потерпевшее лицо может только в судебном порядке, что четко прописано в договоре.

Размер выплаты по страховке ОСАГО при ДТП должен устанавливаться исключительно тем независимым экспертом, которого назначает СК. Причем это касается как оплаты материального ущерба, так и морального вреда. А вот оспорить установленную компанией сумму компенсации потерпевшее лицо может только в судебном порядке, что четко прописано в договоре.

Также клиенту СК необходимо соблюдать и сроки давности обращения по страховому случаю. Ведь по истечению трех лет материал по произошедшей дорожно-транспортной катастрофе полностью удаляется из базы, без возможности дальнейшего восстановления. А это лишает собственника пострадавшего ТС права на получение материальной помощи.

Какую сумму выплатит страховая по ОСАГО после ДТП?

Теперь разберём за что и сколько компенсирует страховщик после ДТП. Тонкости расчётов и предельных сумм различаются.

За ущерб транспортному средству

В 2023 году максимальный размер страхового возмещения по ОСАГО за повреждённые в ДТП автомобили составляет 400 тысяч рублей. Впрочем, страховщик обязан оплатить ущерб любого другого имущества, если вред был причинён вследствие аварии.

Особенности возмещения:

- В отличие от потерпевших, виновник ДТП не имеет права на выплаты по ОСАГО – договором страхуется только его ответственность перед третьими лицами (для всего остального есть Каско),

- Если СК выдаст направление на ремонт, то его стоимость считают без учёта износа по Единой методике. Однако на СТО производят свою дефектовку – почти всегда насчитанных страховой денег не хватает на восстановление ТС в доаварийное состояние,

- При выплате деньгами учитывается амортизация.

И ещё один важный момент. Если в аварии, к примеру, 4 потерпевших и один виновник, то выплаты по ОСАГО полагаются каждому из потерпевших. И точно так же в пределах максимальных лимитов.

За тотальную гибель машины

Лимит – 400 тысяч рублей.

Тотал – это экономическое понятие. Тотальной гибелью считают не фактическое уничтожение ТС, а когда стоимость ремонта машины превышает или равна стоимости автомобиля на момент ДТП. Особенность в том, что при наступлении тотала страховая обязана выплатить владельцу машины исключительно деньгами. Ни о каком ремонте речи не идёт – он нерентабелен.

Методика расчётов:

- определяется стоимость повреждённой машины на момент наступления страхового случая (ДТП),

- затем устанавливаются годные остатки (запчасти, узлы, агрегаты), а также их цена,

- из стоимости машины вычитается стоимость этих годников (с учётом их износа),

- получившуюся сумму, но не более лимита в 400 тысяч рублей, страховая перечисляет владельцу автомобиля.

В итоге потерпевший получает деньги и годные остатки. И если суммой компенсации можно сразу распорядиться, то с запчастями уже сложнее. Реализовывать их придётся самостоятельно, например – на тех же рынках б/у запчастей. Есть и второй вариант – довзыскать непокрытую ОСАГО сумму с виновника аварии. Правда, и здесь стоимость годных остатков также не учитывается.

За вред здоровью

Максимальная выплата – 500 000 рублей.

О том, какие документы собирать пострадавшим в ДТП и куда обращаться, мы разбирали в отдельной статье.

За смерть в результате ДТП

Аналогично – 500 тысяч рублей.

Однако существует тонкость с разделением этой суммы. Страховая выплата за ДТП с летальным исходом условно делится на 2 части в рамках указанного лимита. Основополагающим здесь является целевое назначение.

- максимальная сумма за жизнь потерпевшего – 475 тысяч,

- лимит выплат на погребение умершего – 25 тысяч рублей.

Первая сумма, в пределах 475 тысяч рублей, выплачивается на основании паспорта, свидетельства о смерти и документа, подтверждающего права заявителя на получение выплат в связи со смертью потерпевшего в ДТП (например, свидетельство о браке или об инвалидности). А вот погребальные выплаты СК перечисляет не сразу. Чтобы их получить, родственники или иные лица должны предоставить документ о тратах на похороны. И уже на этом основании страховщик возмещает расходы, опять же в пределах лимита 25 000 рублей.

За утраченный заработок

Из документов потребуются:

- лист нетрудоспособности, где указан период, в течение которого потерпевший не мог исполнять привычные трудовые обязанности,

- справка 2-НДФЛ о доходах.

На основании этих документов определяется среднемесячная заработная плата или иной доход, недополученный ввиду лечения полученных в ДТП травм. Вот пример решения суда, где СК «Росгосстрах» обязали выплатить потерпевшему его утраченный заработок и другие расходы.

Страховка ОСАГО когда выплата при ДТП не полагается

Выплата страховки ОСАГО при ДТП, если виновен не осуществляется. Если же виновник не установлен, или же он скрылся с места аварии, то в такой ситуации страховое возмещение необходимо будет требовать через РСА, поскольку ваши страховщики скорее всего откажут. Если сложилась такая ситуация, при которой страховая компания виновника происшествия ликвидирована, объявлена банкротом или же исключена из РСА, то пострадавший имеет возможность направить свое заявление о выплате компенсации в другую страховую компанию, расположенную:

- в регионе РФ, где имело место ДТП;

- по своему месту жительства.

Выплаты по страховке после ДТП ОСАГО будут осуществлены в установленный законом срок. Стоит отметить, что договор страхования и законодательство предусматривают определенные основания для того, чтобы произошедшее дорожное столкновение было квалифицировано как страховой случай. В соответствии с этими основаниями, компенсации ущерба предусмотрены пострадавшей стороне.

Таким образом, можно сделать вывод, что получение компенсационных платежей предусматривается исключительно для пострадавшей стороны. Что касается виновника происшествия, то в отношении его выплаты по ОСАГО осуществлены не будут.

В некоторых случаях страховая компания может отказать в осуществлении выплат по страховому случаю на основании законодательства. В частности, к ситуациям, когда выплаты не будут произведены по закону, относят:

- если за рулем автомобиля находился гражданин, имя которого не указано в страховом полисе (исключение составляют ситуации, когда оформляется страховка на неограниченный круг лиц);

- если повреждения транспортному средству и здоровью водителя были причинены опасным грузом, который не был застрахован;

- компенсацию морального ущерба, а также упущенной выгоды;

- сумма страхового возмещения, установленная выше законодательных лимитов по ОСАГО;

- если причинение ущерба было связано с осуществлением экспериментальной, спортивной или учебной деятельности;

- если ДТП произошло во время работ на территории предприятия или организации.

Кроме этого, если компенсационные выплаты вообще не производятся, то также можно выделить случаи, когда страховщики погасят задолженность по страховому возмещению, но при этом получат право требования возврата денег в соответствии с процедурой регресса. Это означает, что страховая компания произведет выплаты страховки после ДТП в срок, но при этом имеет право обратиться в суд и потребовать от клиента выплаченные ему ранее средства. Это возможно в следующих ситуациях:

- если на момент совершения дорожного происшествия было установлено, что клиент пребывал за рулем в состоянии алкогольной или наркотической интоксикации;

- если водитель ТС умышленно причинил вред здоровью, жизни или имуществу других лиц;

- если водитель находился за рулем машины, не имея на это прав;

- если после столкновения клиент покинул место происшествия, тем самым нарушив действующие ПДД;

- авария имело место в тот период, который не предусмотрен договором страхования.

Ни для кого не секрет, что на данный момент ОСАГО имеет четко фиксированные предельные суммы выплат. Если случилось так, что ущерб превышает установленные границы, остаток суммы будет взыскан непосредственно с виновника ДТП. Если вы желаете обезопасить себя от возникновения подобной ситуации, можно застраховать свое авто по полису ДСАГО.

Стоимость этой страховки составляет около 1 тыс. рублей, а действие полиса распространяется на все суммы, которые превышают лимит выплат ОСАГО. Как правило, страховое возмещение по ДСАГО предусмотрено в сумму 1 млн. рублей. Эти деньги перекроют разницу в выплатах.

Таким образом, ДСАГО является отличным дополнением к обязательному страховому полису ОСАГО, и поможет избежать немало неприятностей, которые могут произойти с вами и вашим автомобилем.

Порядок действий для получения выплат

Получение страховки после ДТП требует от клиента страховой компании четких и решительных действий. Для достижения положительного результата следует быть очень внимательным и следовать пунктам, прописанным в договоре.

Использование Европротокола

При условии, если в ДТП никто не пострадал и все участники происшествия полностью согласны со сложившейся картиной, то можно воспользоваться составлением так называемого Европротокола. Ни одна из сторон конфликта не должна высказывать каких-либо претензий. В этом случае все вопросы разрешаются непосредственно на месте аварии.

При условии, если в ДТП никто не пострадал и все участники происшествия полностью согласны со сложившейся картиной, то можно воспользоваться составлением так называемого Европротокола. Ни одна из сторон конфликта не должна высказывать каких-либо претензий. В этом случае все вопросы разрешаются непосредственно на месте аварии.

Здесь же следует заметить, что страховая программа КАСКО подразумевает обязательное присутствие страхового комиссара, который должен лично осмотреть и оценить место происшествия. После этого происходит заполнение протокола и уведомление страховых компаний сторон.

При другом раскладе возникает необходимость в присутствии сотрудников ГИБДД. Именно они составляют схему аварии и при необходимости могут предоставить эту информацию в страховые компании. Один из участников ДТП будет оштрафован за нарушение правил дорожного движения.

Альтернативный вариант

Чтобы получить страховку ОСАГО после ДТП, следует выполнить ряд действия в определенной последовательности. К разрешению этого вопроса необходимо подходить со всей ответственностью.

Уведомление страховой компании и ГИБДД

Если же разрешить ситуацию посредством Европротокола нельзя, то необходимо сразу сообщить об инциденте в ГИБДД и страховую компанию. На этом этапе также следует обменяться контактами с другими участниками аварии. Необходимо отметить такие моменты:

- паспортные данные;

- номер страхового полиса;

- серия страховки;

- номер спецзнака.

Специальный знак в основном крепится на лобовое стекло. После этого следует дождаться приезда сотрудника ГИБДД и представителя страховой компании.

Шаг №2. Получение справки из ГИБДД

После этого следует наведаться в отделение ГИБДД и потребовать справку о дорожном происшествии. В теле документа должно быть отмечено как можно больше деталей, касающихся характера повреждения транспортного средства.

Шаг №3. Подача документов на получение страховых выплат

Будучи виновником дорожно-транспортного происшествия, необходимо в трехдневный период времени подать пакет документов в страховую. В противном случае компания-страховщик имеет законное право потребовать возмещения ущерба с регрессом. Если же вы претендуете на получение страховых выплат, то необходимо написать заявление и подать бумаги в страховую фирму. По состоянию на 2023 год требуемый перечень документов выглядит следующим образом:

- паспорт;

- ИНН;

- водительское удостоверение;

- техпаспорт транспортного средства;

- справка из ГИБДД;

- страховой полис;

- справка из больницы.

В случае необходимости сюда же необходимо добавить доверенность на автомобиль и документы, подтверждающие расходы после ДТП. Здесь имеется ввиду оплата услуг эвакуатора.

Получение решения суда

Суд принимает решение по истечении десятидневного временного промежутка. Иногда этот срок может изменяться в большую или меньшую сторону. Чтобы страховка после ДТП была выплачена как можно скорее, рекомендуется самостоятельно забрать решение суда и отвести его в страховую. При этом копию следует оставить себе, а оригинал с мокрой печатью доставить своему страховщику.

Проведение экспертизы

Проведение экспертизы оказывает непосредственное влияние на то, какая сумма страховых выплат будет предоставлена клиенту компании. До момента осмотра запрещено проводить ремонтные работы. С большой долей вероятности оценщик будет минимизировать расходы, поэтому целесообразнее всего воспользоваться услугами независимого эксперта.