Кэшбэк карта от райффайзенбанка

Содержание:

- Дебетовая карта Visa #всёсразу

- Зачем вам дебетовая карта Райффайзенбанка

- Актуальные предложения

- Кредитные карты Райффайзенбанка

- Вопросы и ответы

- О банке

- Виды дебетовых карт Райффайзенбанка

- Стоимость обслуживания

- Комиссия за снятие наличных средств

- Бонусы по картам Райффайзенбанка

- Дебетовая карточка от Райффайзенбанка

- Лимиты снятия наличных и тарифы на переводы

- Как оформить дебетовую карту Райффайзенбанка

- Процентная ставка по дебетовой карте

- Условия по дебетовым картам

- Доступность дебетовых карт Райффайзенбанка

- Кредит на любые цели

- Необходимые документы

Дебетовая карта Visa #всёсразу

Условия:

- кэшбэк – до 1000 баллов в месяц:

- для новых клиентов 1 балл = 50 рублей в течение года, затем – 1 балл = 100 рублей;

- для текущих клиентов 1 балл = 100 рублей с момента получения карты.

Начисление кэшбэка затрагивает такие категории: супермаркеты, АЗС, путешествия, техника, транспорт, одежда.

Соотношение обмена баллов на деньги следующее:

- кэшбэк 5%: 20 тысяч баллов = 50 тысяч рублей;

- кэшбэк 2%: 4 тысячи баллов = 4 тысячи рублей;

- кэшбэк 1,2%: 1000 баллов = 600 рублей;

- кэшбэк 1%: 500 баллов = 250 рублей.

За некоторые виды операций кэшбэк не начисляется:

- снятие/внесение наличных;

- денежные переводы;

- погашение кредита;

- оплата за страховку и брокерские сделки.

Есть возможность открыть накопительный счет «На каждый день». Он будет приносить доход до 5,5% годовых.

Внимание! Если оставить заявку на карту до 30 ноября, то ее дальнейшее обслуживание на весь срок действия останется бесплатным. Курьер доставить карту до адреса клиента бесплатно

Курьер доставить карту до адреса клиента бесплатно.

Зачем вам дебетовая карта Райффайзенбанка

Когда речь идет о банковском продукте — всегда стоит смотреть на «проблему» масштабно, ведь зачастую клиент рассчитывает на обслуживание в комплексе

Поэтому всегда обращайте внимание на только на конкретное предложение, но и особенности сервиса в целом

Преимущества

- Входит в ТОП-10 самых крупных и надежных банков страны;

- Страхует вклады и сбережения по правилам АСВ;

- Отличается лояльными тарифами в рамках пакетного обслуживания. Цены без ПУ на карты — конкурентные;

- Неплохой выбор накопительных счетов;

- Есть кредитная карта с длительным льготным периодом — Райффайзенбанк 110 дней без процентов;

- Бесплатная страховка в пакетах Gold и выше (по отзывам — самый большой плюс).

- Бесплатные дистанционные сервисы, мобильное приложение и оплата через мобильный телефон (Apple/Google Pay)- все это имеется.

Недостатки

- Невысокие лимиты на снятие наличных и переводы (см. ниже);

- Не все карты в пакетах услуг обслуживаются бесплатно;

- Стоимость межбанковского перевода стандартная, как и у всех — 1,5%;

- Не самые дешевые кредиты;

- Низкие ставки по вкладам.

Актуальные предложения

Наиболее популярные для оформления карты:

- Все сразу;

- Голд Мастеркард.

Рассмотрим подробнее каждый банковский продукт.

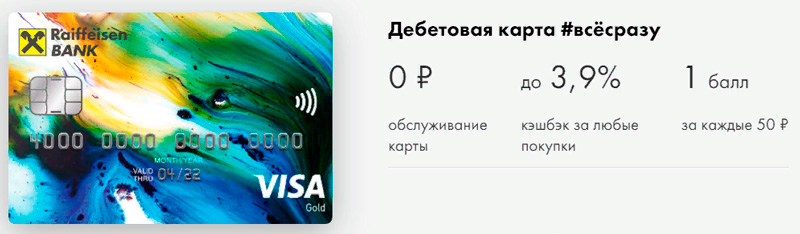

Всё сразу

Карточку платёжной системы Виза Голд доступна для открытия только в отечественной валюте. В Райффайзенбанке стоимость обслуживания дебетовой карты «Всё сразу» стоит 1 499 рублей. За индивидуальное оформление придётся заплатить ещё 500 рублей.

По программе «Всё сразу» предусмотрен возврат кэшбэка в размере до 3,9% за оплату покупок. 1 бонус начисляется за каждые 50 потраченных рублей в первый год использования. Далее за 100 рублей будет приходить 1 бонус. Дополнительно к дню рождения начисляется 300 баллов, в Новый год — 200.

По карточке начисляется 5,5% на остаток по счёту. Можно подключить услугу СМС оповещений, которая стоит 60 рублей ежемесячно.

Предусмотрены также ограничения на обналичивание. В день максимально снять можно не больше 200 000 рублей, в месяц — 1 000 000. Снятие средств в банкоматах сторонних банков будет стоить клиенту 1% от снимаемой суммы.

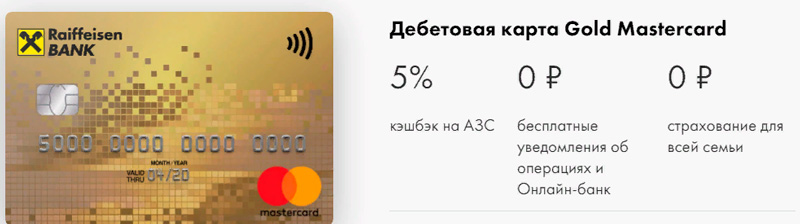

Gold Mastercard

Карточку можно открыть в рублях, евро и долларах. Обслуживание бесплатное при выполнении одного из условий:

- остаток на счёте 300 000 рублей;

- ежемесячные траты по карточке не ниже 30 000.

В противном случае годовое обслуживание обойдётся в 4 500 рублей.

На АЗС действует возврат кэшбэка в размере 5%. Семьям, отдыхающим за границей, предоставляется бесплатное страхование. Доступны бесплатные СМС-уведомления.

Райффайзенбанк установил лимит на снятие средств. В день можно обналичить не больше 300 000 рублей или 5 000 долларов/евро, в месяц — до 2 000 000. Комиссия в банкоматах сторонних компаний составляет 1%.

Использование дебетовых карточек от Райффайзенбанка позволит не только хранить на счету личные средства, но и получать кэшбэк от покупок. Также, согласно условиям некоторых дебетовых карт Райффайзенбанка, клиентам доступны бонусы, страховки и индивидуальные предложения.

Если Вы пользуетесь одной из дебетовых карт от Райффайзенбанка, предлагаем поучаствовать в обсуждениях ниже. Какие преимущества пользования данными карточками Вы для себя находите?

Кредитные карты Райффайзенбанка

Преобрести желаемые товары без длительных накоплений поможет кредитная карта. В Райффайзенбанке условия получения карт прозрачны и отличаются гибкостью в погашении кредита.

Требования к заемщику:

- гражданство Российской Федерации;

- минимальный возраст – 23 года;

- работа от 3-х месяцев в одной организации;

- заемщик должен предоставить телефон бухгалтерии с места работы;

- доход от 25 тысяч рублей для жителей Москвы и от 15 – для жителей регионов.

Основные условия

Кредитные карты Райффайзен отличаются процентными ставками и лимитами, но у них есть и несколько общих условий использования:

- услуга СМС-уведомлений и бесплатный мобильный банк;

- бесплатная горячая линия;

- 50 дней после покупки – беспроцентный период;

- партнерские программы “Скидки для Вас”, “Защита цены”, страхование и прочие;

- использование карты по всему миру.

“110 дней”

Кредитный лимит в размере 600 тысяч рублей можно получить, оформив карту “110 дней”. Отличительная особенность карты – льготный период, который составляет 110 дней, это около трех с половиной месяцев. Ставка по кредиту от 29%. Стоимость ежемесячного обслуживания – 150 рублей. При ежемесячных тратах по карте от 8 000 обслуживание будет бесплатным.

Плюсы:

- большой льготный период;

- бесплатное обслуживание при соблюдении условий.

Минусы:

комиссия за снятие наличных – 300 руб. + 3% от суммы.

Austrian Airlines

Плюсы:

- возможность сэкономить в путешествиях по всему миру;

- бесплатное медицинское страхование;

- бесплатное СМС-информирование;

- дополнительные мили за полеты Москва-Вена, Москва-Нью-Йорк;

- услуга “Консьерж”;

- соответствие современным требованиям: чип, PayPass.

Минусы:

годовое обслуживание стоит от 2 990 рублей.

Оформление карты

Чтобы стать обладателем карты Райффайзенбанка через интернет, откройте страницу “Карты” на официальном сайте банка и выберите подходящий пластик. Нажмите кнопку “Подробнее”, чтобы узнать все условия использования карты, а для оформления нажмите желтую кнопку “Оформить карту”.

Документы для получения карты

Райффайзенбанк предъявляет заемщикам стандартные условия получения карты. Заемщик должен предоставить:

- Паспорт гражданина РФ.

- Справку о доходах.

- Информацию о текущем месте работы с номером телефона бухгалтерии.

- Информацию о дополнительных источниках дохода, если таковые имеются.

Для открытия дебетовой карты необходим только паспорт.

Вопросы и ответы

Как активировать карту Райффайзенбанка?

Активировать карту Райффайзенбанка можно несколькими способами:

- По телефону Райффайзен Телеинфо. Позвоните по номеру 8 (800) 700-17-17 и переведите телефон в режим тонового набора. Выберите пункты меню 3 – 4 – 1 и дождитесь ответа оператора. Сообщите ему о необходимости активации карты и следуйте его указаниям. Для процедуры понадобится подтвердить персональные данные и назвать кодовое слово.

- При получении. После выпуска карты обратитесь к любому сотруднику банка и сообщите о том, что карту нужно активировать.

Как заблокировать карту Райффайзенбанка?

В случае кражи или утери карты вы можете оперативно заблокировать ее двумя способами:

- По телефону горячей линии банка. Позвоните по телефону 8 (800) 700-17-17 и дождитесь ответа оператора. Для блокировки вам понадобится подтвердить личность и сообщить кодовое слово.

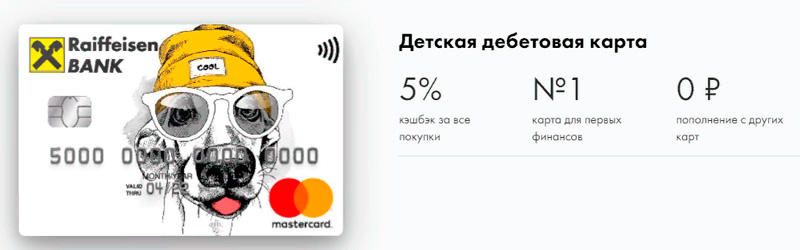

Для чего нужна Детская дебетовая карта от Райффайзенбанка?

Детскую карту можно оформить ребенку от 6 до 14 лет в качестве дополнительной к карте родителя. Если ребенок старше 14 лет, то карта оформляется к его собственному счету — для этого потребуется паспорт.

Детская карта обладает собственным тарифным планом, выделенной телефонной линией и отдельным мобильным приложением для iOS и Android. Родители могут контролировать расходы по ней и устанавливать лимиты.

Как воспользоваться бонусами по карте Все сразу?

Накопленные баллы по карте Все сразу вы можете обменять на:

- Кэшбэк

- Баллы «РЖД Бонус»

- Сертификаты OZON.RU

- Сертификаты Яндекс.Такси

Курс балла зависит от типа и суммы операции.

О банке

Райффайзенбанк — крупный банк с иностранным участием. Учрежден в 1996 году как кредитная организация со стопроцентным австрийским капиталом и назывался Райффайзенбанк Австрия. В 2005 году в группу Райффайзен вошел ОАО ИмпэксБанк, а в 2007 году он был поглощен Райффайзенбанком. С 2015 года банк получил нынешнее название.

Основное направление банка – кредитование частных и корпоративных клиентов. Помимо этого, он предоставляет все основные банковские услуги. Физическим лицам доступны кредиты, банковские карты, вклады и страхование. Бизнесу предлагаются РКО, зарплатные проекты, кредитование, эквайринг, обслуживание ВЭД и брокерские услуги.

Виды дебетовых карт Райффайзенбанка

Условия оформления дебетовок так же имеют свои отличия. Рассмотрим подробнее, что предлагает к оформлению финансовая организация.

Всего карточек у банка более десятка. Мы решили распределить их по группам. Некоторые виды продуктов могут входить одновременно в несколько групп.

Карты банковской организации могут принадлежать системам Visa, Mastercard и МИР, поддерживают технологию бесконтактной оплаты.

Условно карты банка можно разделить на такие группы:

Бесплатные карты

Оплата за обслуживание этих карточек отсутствует. В перечень бесплатных дебетовок входят:

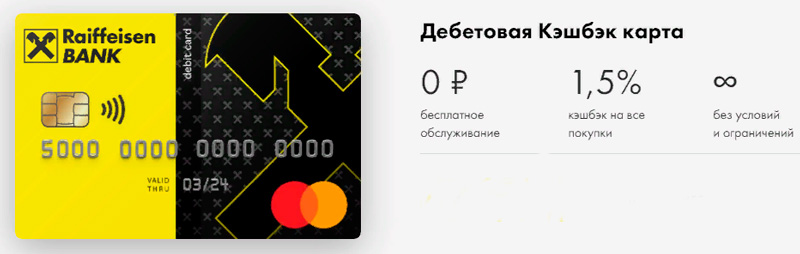

Кэшбэк карта с 1,5% кэшбэком на все покупки;

#Всесразу с кэшбэком баллами до 3,9% суммы всех покупок;

Gold Mastercard – 5% кэшбэк на АЗС. Доступна только при оформлении пакета Золотой;

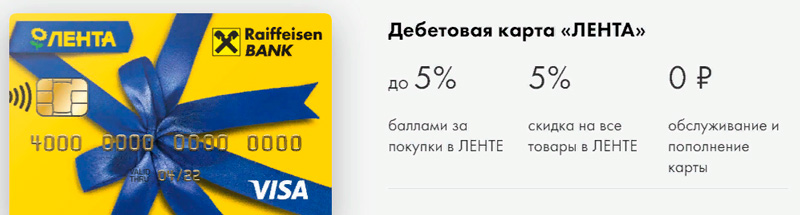

Visa «ЛЕНТА-Райффайзенбанк» с 5% кэшбэком в сети магазинов «Лента».

Валютные

На счетах карт можно размещать валюту. Их оформление ничем не отличается от оформления рублевых карт.

В список карт с валютным счетом входят дебетовки:

Gold Mastercard. Доступно оформление в рублях, долларах и евро.

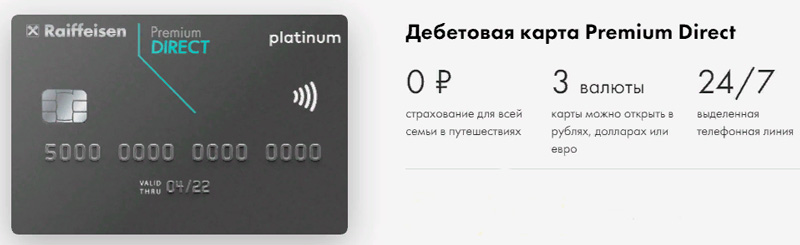

Premium Direct. Так же доступны три валюты, круглосуточная телефонная линия, бесплатное страхование в путешествиях для всех членов семьи;

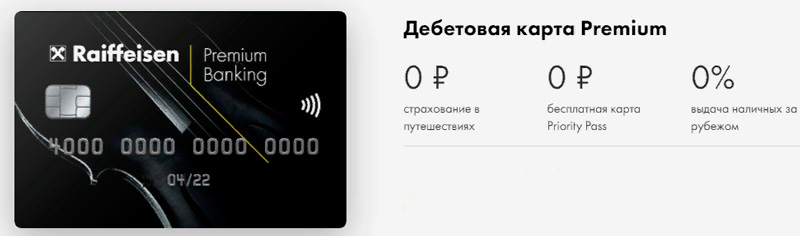

Premium. Обналичивание за рубежом без комиссий, бесплатная страховка в путешествиях, карта Priority Pass с бесплатным обслуживанием.

Все эти карты доступны только при оформлении премиальных пакетов:

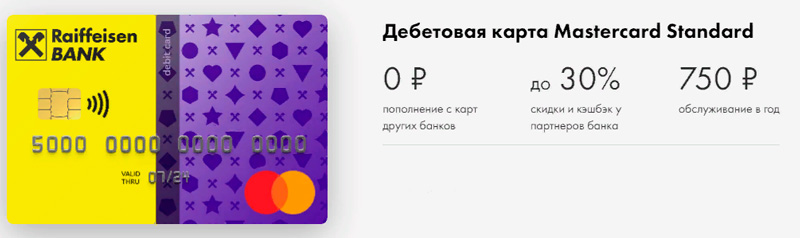

Mastercard Standard. Три валюты, бесконтактные платежи, кэшбэк до 30%, стоимость облуживания – 750 ₽ в год.

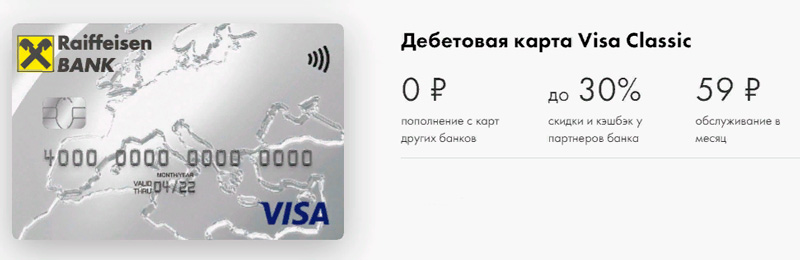

Visa Classic. На счете можно размесить три валюты, кэшбэк до 30%, бесконтактные платежи, стоимость – 59 ₽ в месяц.

С кэшбэком

При оплате картами из этой группы, владелец получает на счет определенный процент от потраченной суммы.

В группу входят следующие карточки:

Кэшбэк карта;

#Всесразу;

Gold Mastercard;

Детская.

С процентами на остаток

Карточки работают следующим образом: помимо карты, держатель открывает накопительный счет, на который банк начисляет проценты.

В перечень карточек вошли:

Кэшбэк карта;

#Всесразу;

Gold Mastercard;

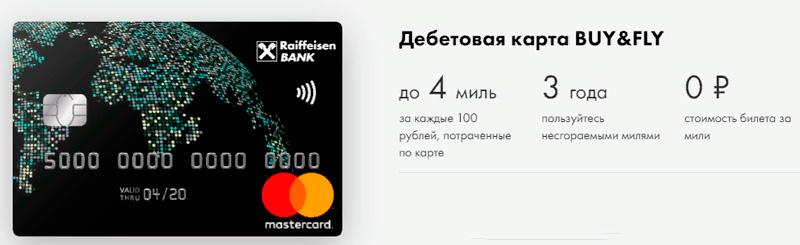

BUY&FLY;

Детская;

Mastercard Standard;

Visa Classic;

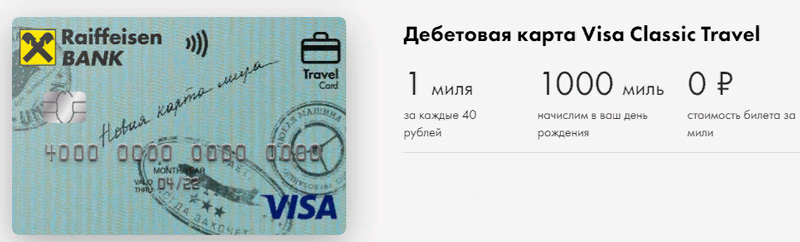

Visa Classic Travel;

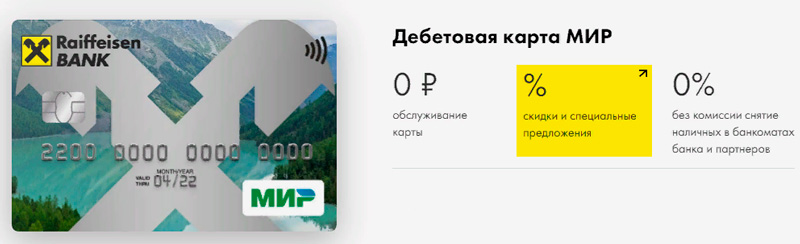

МИР;

«Лента».

С доставкой

При оформлении продукта следует указать именно это способ получения карточки. Работники банка позвонят и уточнят нюансы. Доставка осуществляется бесплатно.

Домой могут быть доставлены следующие карточки:

Кэшбэк карта;

#Всесразу;

Gold Mastercard;

BUY&FLY.

Системы Visa

Владельцы карточек Visa пользуются всеми привилегиями этой платежной системы. В перечень карт этой группы входят:

#Всесразу;

Premium;

Premium Direct;

Visa Classic;

Visa Classic Travel;

«Лента».

Системы Mastercard

Владельцы карточных продуктов этой группы пользуются привилегиями международной системы Mastercard.

В список карт входят:

Кэшбэк карта;

Gold Mastercard;

BUY&FLY;

Детская;

Premium;

Premium Direct;

Mastercard Standard.

С бонусами и скидками

Владельцы дебетовок получают бонусы и скидки от партнеров Райффайзенбанка. В перечень карт этой группы входят:

#Всесразу;

Gold Mastercard;

BUY&FLY;

Детская;

Premium;

Premium Direct;

Mastercard Standard;

Visa Classic;

Visa Classic Travel;

МИР;

«Лента».

С кэшбэком на продукты

Используя эти карточки, владелец получает возврат средств при покупках в продуктовых магазинах. В список карт входят:

Кэшбэк карта;

#Всесразу;

Детская;

«Лента».

Детскую карту оформляют для детей. Карточка привязана к счету карты родителей. Доставка пластика на дом осуществляется бесплатно только новым клиентам и в городах, где работает курьерская служба.

Для участников зарплатного проекта предусмотрены бесплатное обслуживание и специальные предложения.

Чтобы узнать, на какой стадии находится оформление карточки, можно воспользоваться дистанционным сервисом «Проверка готовности карты».

Стоимость обслуживания

Чтобы использовать банковскую карту, каждому клиенту необходимо совершать ежегодный платеж. Благодаря постоянному взносу, держатель получает все привилегии и может рассчитывать на качественное обслуживание персонального агента.

Карту можно привязать к любому счету в рублях или иностранной валюте. После этого происходит списание средств. Стандартная стоимость услуги – 750 рублей. Если клиент использует дополнительную карту Visa Classic, цена обслуживания – 600 рублей.

Также с клиента снимают деньги за перевыпуск карты. Стандартная услуга будет обходиться в 300 рублей; если «пластик» требуется срочно, цена составит 3000 рублей.

Подписывая договор, клиент должен обязательно ознакомиться с действующими тарифами, чтобы не тратить лишние деньги и не вступать в конфликт с банком. Также необходимо учесть, что платеж является регулярным, и в указанное время должны поступить средства за пользование банковской услугой.

Комиссия за снятие наличных средств

Райффайзенбанк устанавливает четкие ограничения на использование банковской карты:

· В день клиент может трать не более 3 миллионов рублей.

· Максимальная сума пополнение карты наличными – 200 тысяч рублей.

· Комиссия за выдачу наличных – 0,7% (в случае вывода не менее 300 рублей).

· За снятие средств в других банках взымается постоянная комиссия в размере 150 рублей + 0,5% от суммы выданных средств.

· В случае оплаты коммунальных услуг, со счета клиента списывается комиссия в размере 1%.

Если держатель выводит средства за границей или желает получить рубли, имея валютную карту, может сниматься дополнительный процент. Такие условия не являются уникальными: все банки взымают дополнительные деньги за обслуживание.

Чтобы избежать крупных процентов, рекомендуется не обналичивать средства на счету, а пользоваться только картой в магазинах с электронной системой расчета.

Бонусы по картам Райффайзенбанка

- Карта Все сразу начисляет кэшбэк баллами. В первый год обслуживания возвращается 1 балл с каждых 50 рублей покупки по карте, в последующие — 1 балл с каждых 100 рублей. Баллы можно обменять на бонусы от партнеров банка или на рубли по курсу:

- 500 баллов – 250 рублей

- 1 000 баллов – 600 рублей

- 4 000 баллов – 4 000 рублей

- 20 000 баллов – 50 000 рублей

Лимит кэшбэка – до 1 000 баллов в месяц. Срок действия баллов – 3 года с момента начисления.

- Mastercard Gold возвращает рублями до 5% со всех покупок на АЗС. Кэшбэк начисляется по итогам отчетного периода. Лимит кэшбэка – до 3 000 рублей в месяц при тратах по карте от 30 000 рублей.

Дебетовая карточка от Райффайзенбанка

Дебетовая карта Райффайзен выполняет роль собственного денежного счёта. На карту можно принимать зарплату, социальные выплаты и пенсию, переводить и снимать деньги. Пластик нужен для оплаты коммуналки, покупок в онлайн-магазинах, супермаркетах. На дебетовой карте, в отличие от кредитки, могут храниться только личные средства пользователя.

Преимущества оформления дебетовых пластиков от Райффайзена:

- Выпуск на основе наиболее популярных платёжных систем.

- Снятие и пополнение в 21 000 банкоматов по стране.

- Наличие чипа бесконтактной оплаты.

- Возврат кэшбэка за некоторые покупки.

- Лояльные условия для участников зарплатных проектов.

- Бесплатное годовое обслуживание.

- Возможность дистанционного заказа.

Пользователям премиальных карт доступны особые условия обслуживания: бесплатная страховка в поездках, обналичивание пластика за границей.

Активным пользователя дебетовых карточек Райффайзенбанк предлагает интересные предложения по банковским продуктам, ипотечным и потребительским кредитам.

Лимиты снятия наличных и тарифы на переводы

Райффайзенбанк установил тарифы для физических лиц на обналичивание дебетовых карт. Лимит на снятие наличных составляет 3 000 000 рублей в день. Пополнять ежедневно можно на сумму не более 200 000 рублей.

Если снимать деньги в офисе компании, будет сниматься комиссия, размер которой составляет 0,7% от суммы, но не больше 300 рублей. Комиссий за снятие в банкоматах Райффайзенбанка не предусмотрено. В терминалах сторонних банковских компаний дополнительный сбор за обналичивание составит 0,5% + 150 рублей.

Если оплачивать коммуналку в банкоматах Райффайзен, будет сниматься дополнительная комиссия 1%. Валютные операции также облагаются сбором в размере 2%.

Как оформить дебетовую карту Райффайзенбанка

Самый простой способ — открыть дистанционно, или зайти в отделение банка, чтобы ознакомиться с условиями на личной консультации с сотрудником.

Заказать онлайн

Дебетовая карта Райффайзенбанка оформляется прям с сайта в режиме онлайн:

Появится форма, в которую вносятся контактные данные и регион. После этого поступит звонок от сотрудника Райффайзена для подтверждения инициативы. Срок изготовления от 3 до 5 дней.

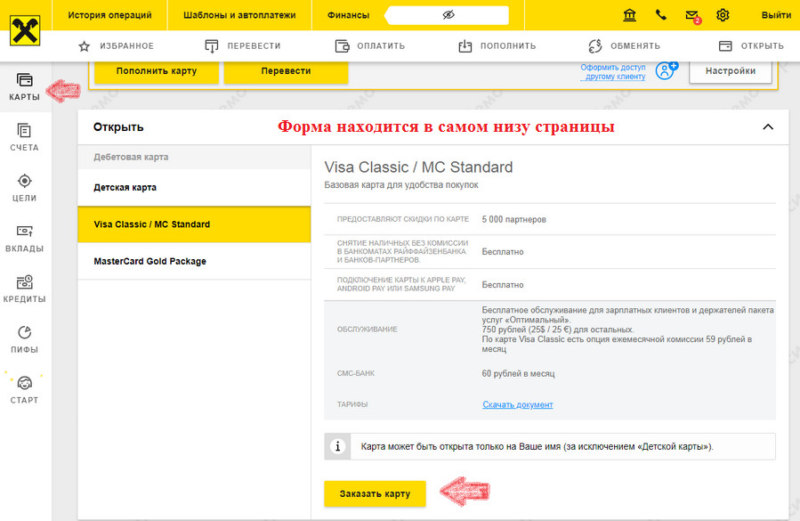

Можно воспользоваться Личным кабинетом онлайн банка: во вкладке Карты, если пролистать страницу в самый низ, увидите варианты, доступные к оформлению:

В форме описаны условия дебетовой карты и тарифы, которые можно скачать, чтобы ознакомиться. Онлайн заявка оформляется простым нажатие на кнопку Заказать карту.

Открыть в отделении

Чтобы оформить карту лично, необходимо подойти в отделение с паспортом, где написать заявление. При заказе именной карты, потребуется обождать несколько дней, пока пластик произведут и доставят в отделение. Мгновенные карты выдаются сразу при обращении. К ним относятся все классические карточки, включая Визу Трэвэл.

Процентная ставка по дебетовой карте

На даже самый минимальный остаток средств по дебетовой карте начисляется годовая процентная ставка в размере 0,1%. Каждый месяц клиент банка получает отчет, в котором указываются все растраты, долги, а также подбивается конечный итог.

Чтобы избежать начисления нежелательных процентов, важно грамотно использовать полученные средства и рассчитывать на то, что пользователь должен возместить банку все средства. Отзывы по дебетовой карте Райффайзенбанка достаточно положительные, однако стоит понимать, что каждый клиент имеет право выбирать программу

Также существует кэшбэк, позволяющий держатель возвращать часть потраченных средств. Обычно в магазинах, отелях или ресторанах сообщают о наличии бонусной программы для клиента Райффайзенбанка. Такая услуга очень удобна, особенно если учесть, что пластик способен заменить большое количество скидочных карточек.

Условия по дебетовым картам

Стандартная дебетовая карточка выпускается платёжной системой Visa Classic, MasterCard или МИР, по которым предусмотрена функция бесконтактной оплаты. Она привязывается к расчётному счёту, открытому в отечественной или зарубежной валюте. Стоит отметить, что по карте с платёжной системой МИР доступна лишь российская валюта.

Чтобы управлять картой, отслеживать состояние счёта карты и проводить финансовые операции, Райффайзенбанк создал множество дистанционных способов:

- Приложение для смартфонов R-Mobile, доступное для скачивания в Play Market и App Store.

- Голосовой помощник Телеинфо.

- Горячая линия банка.

- Онлайн-банкинг R-Connect.

- СМС-оповещения.

Новым клиентам Райффайзенбанка, оформляющим пластик, доступен месяц бесплатного обслуживания. Далее ежегодно снимается комиссия в размере 750 рублей. Оформление очередной дебетовой карточки обойдётся пользователю уже в 600 рублей ежегодно. Перевыпуск пластика также небесплатный. Срочное производство карточки стоит 3 000 рублей, стандартная услуга — 300.

Доступность дебетовых карт Райффайзенбанка

Оформить дебетовую карточку финансовой организации достаточно просто. Для этого нужно:

- быть дееспособным россиянином старше 18 лет;

- иметь российский паспорт и регистрацию в стране;

- при оформлении указать номер личного мобильного телефона и электронную почту.

Чтобы подать онлайн-заявку на карту, нужно:

- зайти на сайте банка в раздел «карты» и найти форму общей заявки;

- указать в заявке название карточного продукта;

- указать полное имя, дату рождения, номер мобильного телефона;

- подтвердить номер кодом из сообщения;

- дождаться решения банка и получить карточку удобным способом – либо в офисе, либо курьерской доставкой, если это возможно.

Заявка может быть подана и в офисе банковской организации. Клиент заполняет анкету и предъявляет паспорт менеджеру. При оформлении неименной карты, пластик выдается немедленно.

Если заказана персонифицированная карточка с именем владельца, придется подождать несколько дней. Карточка предоставляется уже активированной и готовой к использованию.

Кредит на любые цели

Банк предлагает потребительский кредит на любые потребности. Искать поручителей и предоставлять залог не нужно.

Процентная ставка зависит от региона заявителя, суммы кредита и участия в программе страхования.

Участники программы страхования могут претендовать на следующие условия.

Условия потребительского кредита

| Ставка | Москва, МО, Питер | Регионы |

|---|---|---|

| 12,99-13,99% | 90 — 499 тысяч рублей | 90 — 249 тысяч рублей |

| 11,99-12,99% | 500 — 999 тысяч рублей | 250 — 499 тысяч рублей |

| 10,99-11,99% | 1 млн – 1,499 млн рублей | 500 — 749 тысяч рублей |

| 8,99-10,99% | 1,5 млн – 2 млн рублей | 750 тысяч – 1 млн рублей |

Если заемщик не участвует в программе страхования, ставка повышается на 3-4 пункта.

Другие условия и особенности кредитования:

- срок действия кредитного соглашения – от 13 месяцев до 5 лет;

- зарплатные клиенты предоставляют паспорт и заполняют анкету, другие заемщики – паспорт, анкету и справку о заработках (при сумме кредита до 1 млн рублей);

- комиссии за оформление кредита не предусмотрено;

- дебетовая карта на весь период кредитования – бесплатно;

- есть возможность погасить кредит досрочно с первого же дня его получения.

Требования к заемщику

- гражданство РФ, постоянная регистрация в стране;

- возраст – от 23 до 67 лет на дату погашения кредита;

- официальное трудоустройство, стаж на текущем месте работы – от 3 месяцев;

- наличие мобильного/стационарного телефона;

- доход после вычета налогов – от 25 тысяч (для жителей Москвы, Санкт-Петербурга и областей) и от 15 тысяч рублей (для жителей остальных регионов).

Способы погашения кредита

- отделения и банкоматы Райффайзен банка и других кредиторов;

- перевод с карты;

- безналичный перевод из стороннего банка;

- QIWI;

- «Золотая Корона».

Если возникли проблемы с выплатами, можно воспользоваться услугой «Отложенный платеж» или подать заявку на реструктуризацию кредита.

Необходимые документы

Количество документов в представляемом сотрудникам кредитного отдела пакете зависит от величины ссуды и статуса клиента.

Статус клиента

Все клиенты банка делятся на группы:

- стандартные;

- зарплатные;

- Premium.

Зарплатные, в свою очередь, подразделяются на корпоративных, или просто зарплатных клиентов, и на индивидуальных зарплатных клиентов (тех, кто самостоятельно оформил получение зарплаты в банке).

Premium-клиенты не предоставляют никаких документов – за каждым из них закреплен менеджер банка и их знают в лицо.

Для остальных клиентов, банк называет их стандартными, количество документов зависит от суммы займа.

Величина кредита

Зависит количество подаваемых документов и от величины займа.

До 300 000 руб. Оформить кредитную линию до 300,0 тыс. руб. можно всего лишь по общегражданскому или заграничному паспорту.

От 300,0 тыс. руб. до 1,0 млн. руб. Помимо паспорта, для получения кредита в этом диапазоне потребуется документ, подтверждающий доходы за 3 последние месяца. Это могут быть (банку достаточно предъявить один из перечисленных ниже документов):

- справка по ф. 2-НДФЛ с места работы за последние 3 месяца;

- при отсутствии возможности у работодателя выдать справку по указанной выше форме, можно воспользоваться бланком о доходах, разработанным банком;

- налоговая декларация по ф. 3-НДФЛ за последний отчетный период;

- выписка из ПФ России для лиц, получающих пенсионное пособие от государства по инвалидности или старости.

От 1,0 млн. руб. до 2,0 млн. руб. К российскому паспорту и документу, подтверждающему доход (см. выше), необходимо предоставить подтверждение занятости. Это могут быть:

- заверенная (при предоставлении оригинала копию снимает и заверяет сотрудник кредитного отдела) работодателем ксерокопия трудовой книжки, с отметкой о статусе работника в организации на момент выдачи копии (работает или нет). Ксерокопируются все заполненные страницы, плюс следующая незаполненная;

- для служащих Министерства обороны – заверенная копия контракта или копия трудовой книжки одновременно с копией военного билета. Все документы должны быть заверены печатью и подписью уполномоченного служащего;

- копия лицензии на право осуществления нотариальной деятельности вместе с копией приказа Минюста России о назначении на должность нотариуса;

- удостоверение адвоката для членов коллегии адвокатов.