Расторжение кредитного договора в одностороннем порядке банком

Содержание:

- Понятие

- Нужно ли обращаться к юристу?

- Услуги банков Краснодара

- Выберите кредит

- Расторжение кредитного договора по инициативе банка

- Статьи о кредитах

- Выберите кредит

- Расторжение договора о кредите по соглашению с банком

- Что делает?

- Расторжение договора в судебном порядке

- Последствия расторжения разных видов кредитных договоров

- Основания банка, чтобы расторгнуть кредитный договор

- Как расторгнуть договор автокредита с банком до перечисления средств

- Условия кредитования физических лиц

- Выберите кредит

- Расторжение по соглашению сторон

- Брокер по кредитам – это

- Отзывы

- Статьи о кредитах

- Что делать, если нечем платить?

- Расторжение договора в судебном порядке

- Причины расторгнуть КД должником

- Страхование кредита

- Где оформить и погасить

- Слова соответствуют делу

- Порядок прекращения правоотношений

- Где оформить и погасить

- Расторжение кредитного договора по инициативе банка

- Всегда ли банк расторгает договор в одностороннем порядке?

- Оформить заявку на кредит в банке «Сетелем»

- Основания для расторжения кредитного договора с банком

- Основания для расторжения кредитного договора в одностороннем порядке

- Расторжение договора через суд

Понятие

Кредитный договор или соглашение о займе это договоренность между финансовой организацией и заемщиком, получившим денежную ссуду.

Получатель, в свою очередь, обязуется выплатить тело долга и определенные проценты в установленный срок.

Исходя из требований ГК РФ, соглашение составляется в письменной форме, подписывается банком и заемщиком, но в государственных организациях не регистрируется. Кредитный договор, заключенный в устной форме, юридической силы не имеет, а его несоответствие установленной законом форме влечет его недействительность.

Поэтому он должен включать следующие обязательные условия:

- размер суммы заемных средств;

- цель использования (характерно для договора ипотеки);

- период кредитования;

- документальные гарантии платежеспособности заемщика;

- размер процентной ставки;

- график платежей.

Нужно ли обращаться к юристу?

Разобраться во всех тонкостях взаимоотношений с банковскими организациями рядовому гражданину не под силу, поэтому лучше прибегнуть к помощи профессионалов. Опытный юрист по кредитам поможет вам сформировать грамотную правовую позицию и отстоять свои интересы в суде. Специалист соберет доказательства нарушений со стороны банка: его нежелание идти на контакт и предоставить реструктуризацию, незаконное начисление штрафных санкций. Вам также не придется посещать судебные заседания — всю работу выполнит юрист по доверенности.

Обратившись за помощью к юристу, вы можете рассчитывать на:

- квалифицированную правовую помощь;

- существенную экономию времени;

- максимальное снижение штрафов и пеней по просроченному займу;

- реальный расчет итоговой суммы задолженности;

- возможность реструктуризации долга и отсрочки судебного решения.

Учтите, что только юрист по кредитам сможет разрешить конфликт с банком в вашу пользу в максимально сжатые сроки.

Согласно положениям ст. 421 Гражданского кодекса РФ стороны свободны в заключении договора. Это означает, что условия договора обсуждаются и принимаются сторонами в том виде, в каком этот договор заключён.

Применительно к кредитному договору принцип указанной статьи тоже применяется, чем обычно и пользуются банки при рассмотрении споров о взыскании задолженности по кредиту. Заёмщик поставил свою подпись в договоре, следовательно, принял условия кредитора о порядке пользования кредитом и его возврата. Но что делать, если банк хочет расторгнуть кредитный договор?

Услуги банков Краснодара

Выберите кредит

Расторжение кредитного договора по инициативе банка

Кредитная организация может выдвинуть инициативу расторжения договора в любой момент. Основаниями для прекращения отношений в рамках конкретной сделки могут быть:

- невыполнение заемщиком взятых на себя обязательств (в тексте договора указывается срок просрочки, сумма или иное событие);

- нарушение второй стороной сделки условий, которые являются обязательными для дальнейшего взаимодействия (например, непредоставление сведений об изменении биографических данных);

- непродление срока действия договора страхования и т. д.

Процедура расторжения кредитного соглашения зависит от наличия или отсутствия у заемщика задолженности и может быть осуществлена автоматически, по соглашению сторон или в судебном порядке.

Статьи о кредитах

Выберите кредит

Расторжение договора о кредите по соглашению с банком

Сразу отметим, что в случае расторжения договора все обязательства заемщика и банка считаются прекращенными с момента заключения сторонами соглашения о его расторжении.

Порядок расторжения договора по соглашению сторон зависит от того, погашена ли заемщиком задолженность по кредитному договору и истек ли срок его действия. Рассмотрим варианты расторжения.

Вариант 1. Срок действия договора истек, заемщик полностью выплатил кредит.

При полном погашении кредита каких-либо дополнительных документов (например заявления о расторжении договора, дополнительного соглашения к кредитному договору и т.п.) оформлять и подписывать не нужно. В этом случае договор прекращается автоматически в связи с его надлежащим исполнением.

Но в этой ситуации полезно иметь в виду следующее. Довольно часто после выполнения заемщиком своих обязательств по договору, у него могут оставаться перед банком обязательства по другим договорам, заключенным в целях обслуживания кредита. Примером такого договора может быть договор банковского счета (или договор карточного счета), заключенный при предоставлении банком кредита путем безналичного перечисления на расчетный счет заемщика.

Такой договор (и аналогичные ему) не расторгается автоматически в связи с завершением кредитного договора. Поэтому по таким договорам может накапливаться задолженность, например задолженность за ведение и обслуживание банком банковской карты. Все это полезно иметь в виду, чтобы после полного погашения кредита написать заявление в банк о расторжении сопутствующих договоров. После этого необходимо получить у банка справку, подтверждающую отсутствие задолженности перед ним по состоянию на текущую дату.

Вариант 2. Срок действия договора истек, заемщик не выплатил кредит.

Если заемщик не может погасить задолженность в связи с определенными трудностями, то ему рекомендуется обратиться в банк с заявлением о реструктуризации задолженности. Если заемщик этого не сделает, то банк может привлечь коллекторскую организацию (о таком привлечении банк уведомляет заемщика в течение 30 рабочих дней).

Банк рассматривает заявление. После этого он может подписать с заемщиком соглашение, предусматривающее погашение задолженности на новых условиях. По сути, такое соглашение становится неотъемлемой частью кредитного договора. В этом соглашении устанавливаются новые условия кредитования, такие как срок погашения, график погашения, процентная ставка и т.п.

Вариант 3. Срок действия договора не истек.

Здесь действия заемщика зависят от способа получения им денежных кредитных средств. Если между заемщиком и банком подписан кредитный договор на одноразовое предоставление кредитных средств, то заемщик может подать в банк заявление на полное досрочное погашение кредита. В этом случае кредитный договор будет прекращен (расторгнут) автоматически после полного досрочного погашения кредита.

Если же заемщик и банк заключили договор об открытии кредитной линии или о предоставлении карты с овердрафтом (кредитной карты), то в случае полного погашения задолженности заемщику целесообразно подписать с банком дополнительное соглашение к кредитному договору о его расторжении по соглашению сторон. Кроме того, надо подать заявление на закрытие банковской карты. Отметим, что все это делать есть смысл только в случае, если заемщик не намерен в дальнейшем пользоваться очередными кредитными траншами от банка.

Что делает?

Стоит отметить, что реальные кредитные брокеры, которые помогают, отзывы о себе собирают самые лучшие, продвигая тем самым свою профессию. Брокер может оказаться полезен не только на этапе поиска наиболее выгодной кредитной программы, но и при наличии уже имеющегося кредита: специалист подскажет, существует ли возможность изменения размера выплат, их графика, да и имеются ли в принципе варианты, которые помогут заёмщику выплачивать свой долг с минимальными потерями для своего бюджета. То есть обратиться к кредитному брокеру никогда не поздно: даже если у вас уже есть подходящая именно вам программа кредитования, лучше подстраховаться и проконсультироваться у специалиста, всё ли так гладко, как вам кажется.

Расторжение договора в судебном порядке

Гражданский кодекс РФ устанавливает 2 основания для расторжения договора через суд:

- существенное нарушение условий сделки стороной;

- существенное изменение обстоятельств, при которых стороны подписывали договор.

Перед обращением в суд заемщик/банк должен уведомить вторую сторону о своих намерениях любым способом, указанным в договоре

Важно иметь подтверждение отправки (уведомление о вручении заказного письма, подпись на втором экземпляре о принятии)

Если инициатор расторжения недоволен ответом второй стороны, ответ не был получен по истечении срока, указанного в документе (или по истечении 30-дневного срока, предусмотренного Гражданским кодексом РФ), он вправе обратиться в суд.

В исковом заявлении указывается:

- наименование суда и сторон;

- описание обстоятельств дела;

- указание на нарушение прав истца;

- требования;

- прилагаемые документы.

После рассмотрения дела суд выносит решение, которое вступает в силу по истечении 30 дней, предоставляемых на его обжалование в суде апелляционной инстанции.

Если суд принял решение об удовлетворении исковых требований, договор считается расторгнутым со дня вступления акта в силу.

Последствия расторжения разных видов кредитных договоров

Согласно п. 3 ст. 451 ГК РФ, суд самостоятельно определяет последствия для каждой стороны с учетом справедливого распределения расходов, понесенных в связи с исполнением КД.

Мнение эксперта

Гусев Владислав Семенович

Адвокат с 10-летним опытом. Специализируется в области уголовного права. Член коллегии адвокатов.

Если между сторонами оформляется соглашение, КД считается расторгнутым с момента его подписания. При расторжении через суд – с момента вступления судебного решения в законную силу (ст.

453 ГК РФ). При этом банк вправе взыскать выданный кредит с учетом выплаченных сумм, процентов, пеней, а заемщик – вернуть обратно обязательные платежи, если будет установлено, что кредитор существенно нарушил условия КД.

Также последствия зависят от вида договора: с обеспечением или без обеспечения. Рассмотрим особенности подробно.

Потребительский кредит без обеспечения

Под потребкредитом без обеспечения подразумевается нецелевое кредитование под проценты. Здесь все просто: если истцом выступает банк, он взыскивает с ответчика непогашенную задолженность, проценты, неустойку и штрафы, предусмотренные КД.

Это возможно, если клиент не вносит обязательные платежи более 60 дней на протяжении 100 календарных дней (ст. 14 ФЗ от 21.12.

2013 №353-ФЗ).

Если же заявление подает заемщик, а ответчик нарушает условия кредитного договора, с него можно взыскать излишне уплаченные суммы.

Потребительский кредит с обеспечением

Здесь подразумевается наличие обременения. Обычно потребкредиты выдаются под залог недвижимости. Если заемщик не выполняет определенные КД условия и не вносит обязательные платежи вовремя, банк вправе потребовать расторжения сделки и обращения взыскания на недвижимость.

В дальнейшем она продается через торги, кредитор получает недостающую сумму, остаток переводится бывшему клиенту.

Если же КД аннулируется по инициативе заемщика, предмет залога (жилье) останется с ним. Ему возместят расходы, связанные с исполнением договора.

Автокредит

Ситуация с автокредитами – самая сложная, т.к. в сделке участвуют одновременно три стороны: банк, заемщик и автосалон.

Если деньги уже перечислены, основанием для расторжения может стать только существенное нарушение условий КД банком. Если же проблема в самом транспортном средстве, иск предъявляется к продавцу.

Когда это возможно:

- Наличие существенных и неисправимых дефектов;

- Несоответствие реальных характеристик автомобиля заявленным.

Здесь еще нужно учитывать и положения ст. 18 Закона №2300-1, согласно которому можно потребовать возврата уплаченных денег с продавца, соизмеримого уменьшения стоимости или замены неисправного автомобиля на другой.

Расторжение кредитного договора после погашения

Расторгнуть КД можно и после полного погашения. Для этого обращаться в суд не нужно: достаточно прийти в банк и взять справку об отсутствии задолженности.

Нужно отправить заявление о закрытии всех счетов любым из способов:

- Почтой России.

- Электронной почтой.

- Онлайн.

Основания банка, чтобы расторгнуть кредитный договор

Наиболее часто производится расторжение кредитного договора по инициативе банка, который может прибегнуть к таким мерам оперативного воздействия на клиента по следующим причинам:

- заемщик систематически нарушает условия сделки, уклоняется от исполнения своих обязательств. Банк имеет полное право обратиться в судебную инстанцию, если человек продолжительное время не вносит платежи, без его согласия продал предмет залога, сформировалась просроченная задолженность. Поскольку у кредитно-финансового учреждения есть свои юристы, которые, собственно, и составляли документ, ему будет легче урегулировать данный вопрос. Он сообщит клиенту о своем решении и предложит согласиться расторгнуть договор. Если от физического лица не поступает одобрительного ответа, банк подает иск в суд;

- кредитор вынужден вернуть свои активы из-за приближающегося банкротства. При этом он должен уведомить должника как минимум за 3 месяца, что денежные средства необходимо возвратить в полной мере (учитывая комиссии и прочее).

Например, вот причины, по которым расторгается договор с Тинькофф Банком:

Как расторгнуть договор автокредита с банком до перечисления средств

Если клиент считает, что заключил сделку на невыгодных условиях, ему нужно выяснить, перечислил ли банк кредитные средства в автосалон.

Если банк не успел перевести деньги, то заемщик вправе расторгнуть контракт на автокредит.

В некоторых случаях по условиям соглашения финучреждение может перечислить деньги в течение нескольких дней. В этот период клиент имеет право отказаться от заключенной сделки.

Покупатель может отказаться от авто, даже если договор уже оформлен и сделан первый взнос. В этом случае салон должен вернуть деньги клиенту.

Во второй части статьи 821 Гражданского Кодекса Российской Федерации говорится о том, что кредитная организация не может отказать в этом субъекту сделки.

До тех пор, пока заемные средства не переведены банком автосалону, клиент вправе прервать сделку.

Задача заемщика — максимально быстро прекратить действие договора и отказаться от перевода средств.

Клиент, расторгнувший соглашение, не понесет штрафных санкций, и его кредитная история не испортится.

Для банка важен каждый клиент, поэтому он может предложить лицу взять кредит на ту же сумму, но на более выгодных условиях, например под более низкую ставку.

Условия кредитования физических лиц

Выберите кредит

Расторжение по соглашению сторон

Порядок процедуры определяют обязательства по текущим выплатам, сроки действия подписанного документа. Расторжение по соглашению сторон банковскому учреждению в большинстве не приносит выгоду, поэтому идти на компромисс с клиентом в банке не спешат.

Относительно просто получить согласие в случае реструктуризации. При этом подписывают новый документ, где установлены условия погашения накопленной задолженности: ставка, сроки, график внесения платежей. Вы можете расторгнуть сделку без препятствий со стороны банка, если выданные заемные средства не были сняты со счета и еще не потрачены. Однако в учреждении могут потребовать оплату комиссионных за операционные издержки. В обоих случаях первое действие клиента – подача заявления.

Брокер по кредитам – это

Кредитным брокером именуется специалист, выступающий в качестве звена между кредитной организацией и клиентской стороной. Его задача заключается в:

- сборе самых лучших предложений,

- их последующем анализе;

- предоставлении данных заемщику в обработанном виде.

Также их функция состоит в:

- подготовке пакета документов,

- подаче заявки,

- в разборе вероятных причинных факторов отказа со стороны банка.

В роли таких профи могут выступать частные лица, организации или специалисты отделов консалтинговых компаний. Сервис хорошего брокера выгоден для обеих сторон – и для банка, и для потребителя.

Отзывы

Статьи о кредитах

Как вернуть деньги за страховку по кредиту

Кредитный кооператив

Рассрочка и кредит: в чем разница?

Бонусы Спасибо от Сбербанка

Что делать, если нечем платить?

Если банк расторгнул договор кредитования в одностороннем порядке, заемщик попадает в ситуацию, когда нужно срочно погасить остаток долга. Но это не всегда реально, поэтому можно попросить суд об отсрочке или рассрочке исполнения его решения.

Рассрочка — это выплата долга частями в виде регулярных платежей в течение определенного периода времени (до полного погашения задолженности перед банком). Отсрочка подразумевает обязанность исполнения должником решения суда через определенный срок, когда у него появится возможность полностью погасить долг. Максимальный срок отсрочки — 6 месяцев.

Чтобы получить рассрочку или отсрочку, вам потребуется доказать свое тяжелое материальное положение: отсутствие работы, нетрудоспособность, наличие иждивенцев и др. Необходимо также продемонстрировать суду, что нарушение условий кредитного договора были вынужденными, а не умышленными.

Читать дальше: Налог на прибыль без авансовых платежей декларация

Кроме этого, можно использовать вариант мирового соглашения, когда сторонам удается достичь компромисса и изменить условия кредитного соглашения согласно сложившимися обстоятельствам.

Расторжение договора в судебном порядке

Гражданский кодекс РФ устанавливает 2 основания для расторжения договора через суд:

- существенное нарушение условий сделки стороной;

- существенное изменение обстоятельств, при которых стороны подписывали договор.

Перед обращением в суд заемщик/банк должен уведомить вторую сторону о своих намерениях любым способом, указанным в договоре

Важно иметь подтверждение отправки (уведомление о вручении заказного письма, подпись на втором экземпляре о принятии)

Если инициатор расторжения недоволен ответом второй стороны, ответ не был получен по истечении срока, указанного в документе (или по истечении 30-дневного срока, предусмотренного Гражданским кодексом РФ), он вправе обратиться в суд.

В исковом заявлении указывается:

- наименование суда и сторон;

- описание обстоятельств дела;

- указание на нарушение прав истца;

- требования;

- прилагаемые документы.

После рассмотрения дела суд выносит решение, которое вступает в силу по истечении 30 дней, предоставляемых на его обжалование в суде апелляционной инстанции.

Если суд принял решение об удовлетворении исковых требований, договор считается расторгнутым со дня вступления акта в силу.

Причины расторгнуть КД должником

Страхование кредита

Где оформить и погасить

Слова соответствуют делу

Порядок прекращения правоотношений

Досрочное прекращение действия кредитного договора происходит в том случае, если клиент не выплачивает задолженность вовремя или нарушает другие условия. Основанием для отказа от дальнейшего сотрудничества может выступать изменение персональных данных человека, о которых тот не сообщил кредитору. Например, у заемщика сменился номер телефона, адрес постоянного места проживания, работодатель и т.д. Согласно условиям банковского договора, он обязан в определенный срок подать обновленные данные.

При этом кредитная организация может требовать выплату всей суммы задолженности. Это право закреплено в Федеральном законе о потребительском кредитовании. Основанием для такого требования может выступать неоднократное нарушение условий кредитного договора. Кроме основного долга кредитор потребует выплатить проценты, начисленные за фактическое время пользования заемными средствами, при наличии просрочки – пени и штрафы.

Обратите внимание, что подобные требования кредитора обязательно должны быть оформлены документально. После получения извещения из банка заемщику надлежит в указанный срок вернуть оговоренную сумму

На оплату задолженности дается 10 дней с момента приема уведомления клиентом.

Если человек проигнорирует письмо или не станет подтверждать его получение, кредитор имеет право передать вопрос о проблемной задолженности в суд. Принудительное взыскание не применяется в этом случае, если заемщик оплачивает кредит согласно договору и графику платежей. У кредитора попросту нет для этого оснований.

Таким образом, закон разрешает банкам инициировать процедуру досрочного расторжения кредитных договоров с клиентами, но при условии, что выплаты производятся с нарушениями. Если просрочка случилась по причине ухудшения материального положения человека, об этом следует заявить и попросить реструктуризацию. Как правило, подобные дела не доходят до суда, стороны предпочитают решать их мирно.

Где оформить и погасить

Расторжение кредитного договора по инициативе банка

Кредитная организация может выдвинуть инициативу расторжения договора в любой момент. Основаниями для прекращения отношений в рамках конкретной сделки могут быть:

- невыполнение заемщиком взятых на себя обязательств (в тексте договора указывается срок просрочки, сумма или иное событие);

- нарушение второй стороной сделки условий, которые являются обязательными для дальнейшего взаимодействия (например, непредоставление сведений об изменении биографических данных);

- непродление срока действия договора страхования и т. д.

Процедура расторжения кредитного соглашения зависит от наличия или отсутствия у заемщика задолженности и может быть осуществлена автоматически, по соглашению сторон или в судебном порядке.

Всегда ли банк расторгает договор в одностороннем порядке?

Далеко не всегда банки заявляют такое требование. И это вполне объяснимо ведь при расторжении договора действия его прекращаются, а если кредитор потребовал вполне законно досрочно возвратить всю сумму кредита, а кредитный договор при этом не расторгался, то его действия в части начисления процентов и неустойки продолжают действовать. И задолжавший заёмщик попадает в этом случае в длительную повинность перед кредитором он выплачивает взысканную судом задолженность и остаётся должен по продолжающим начисляться процентам.

Для заёмщика-должника расторжение кредитного договора выгодно потому что с его расторжением прекращается начисление штрафов и неустойки, что значительно уменьшает его финансовую ответственность.

Следовательно, в случаях, когда в перспективе у заёмщика судебные разбирательства с кредитором, ему нужно знать, к каким последствиям может привести взыскание долга в суде.

Оформить заявку на кредит в банке «Сетелем»

Основания для расторжения кредитного договора с банком

В первую очередь нужно отметить, что расторгнуть кредитный договор можно как на основании желания одной из сторон (гражданина или банка), так и при наличии обоюдного решения об аннулировании соглашения.

В действительности, несмотря на наличие законодательно закрепленной возможности, такая ситуация встречается очень редко, поскольку кредитной организации крайне невыгодно аннулировать кредитный договор с должником. Поэтому чаще с инициативой о расторжении договора выступает гражданин, оформивший кредит.

В каких случаях заемщик может потребовать расторжения кредитного договора? Это допускается при возникновении следующих обстоятельств:

- нарушение банком условий кредитного договора;

- возникновение форс-мажорных ситуаций;

- изменение жизненных обстоятельств, в результате чего у заемщика нет возможности исполнять обязательства по договору.

Как показывает практика, реальные шансы на успех есть только в том случае, если кредитная организация нарушила условия кредитного договора.

Что это означает? Нарушением считается повышение процентов по кредиту (если среди условий договора нет пункта о плавающей ставке), назначение заемщику не предусмотренного договором штрафа, внезапное изменение срока кредитного договора и подобные односторонние нарушения договора со стороны банка.

Что касается форс-мажорных ситуаций, то суды не всегда встают на сторону заемщика, даже если он и его имущество пострадают в результате пожара, стихийного бедствия и т.д. Основным аргументом суда в этом случае является то, что заемщик сам не позаботился о своей защите и не оформил страховку. Но, безусловно, иногда форс-мажорные ситуации позволяют расторгнуть кредитный договор и избавиться от любых претензий со стороны кредитора.

И, наконец, одно из самых частых оснований, по которому граждане желают прекратить действие договора — это изменение жизненных обстоятельств. Под изменением жизненных обстоятельств подразумевается потеря работы, возникновение тяжелого заболевания у заемщика или членов его семьи, а также другие финансовые сложности и семейные проблемы. В этом случае заемщики могут сначала обратиться в соответствующим заявлением в сам банк и уже потом попытаться аннулировать договор через суд.

Но, нужно сразу сказать, что попытки расторгнуть кредитный договор из-за потери работы, ухудшения финансового положения и т.д. редко заканчиваются успехом. Максимум, что может предложить банк в подобной ситуации — это реструктуризация, которая предполагает разработку нового графика платежей и уменьшение их размера. При этом срок погашения кредита будет увеличен.

Суды также нечасто становятся на сторону должников, поскольку при оформлении кредита заемщик должен самостоятельно просчитывать все возможные риски. Поэтому надеяться на то, что при возникновении проблем с работой или других сложностей кредитный договор можно просто аннулировать не стоит: и банки, и суды редко принимают решения в пользу заемщика в подобных ситуациях.

Как мы уже говорили выше, расторжение договора может инициироваться и банковской организацией. В частности, расторжение кредитного договора допускается при возникновении следующих обстоятельств:

- заемщик использует предоставленные банком финансовые средства не по назначению (если кредит по договору был целевым);

- гражданин не исполняет обязательства по обеспечению кредита (например, продал залог, указанный в договоре);

- заемщик злостно нарушил условия договора.

При этом сами банки редко прибегают к возможности аннулирования кредитного договора. Прекращение действия договора означает, что банковская организация не сможет насчитывать неустойку, а сумма задолженности будет зафиксирована в судебном решении. Поэтому даже если гражданин не выплачивает кредит вовремя, банки предпочитают не расторгать договор.

Основания для расторжения кредитного договора в одностороннем порядке

Право кредитора на одностороннее расторжение

Как и было указано выше такое право закреплено обычно в самом кредитном договоре.

Правилами ст. 450 Гражданского кодекса РФ установлено, что договор может быть расторгнут в судебном порядке по требованию одной из сторон в случае существенного нарушения условий договора другой стороной.

Этим правом и может воспользоваться кредитор, который, устанавливая основания для расторжения кредитного договора, определяет такие существенные нарушения со стороны заёмщика, как неисполнение либо ненадлежащее исполнение обязательств со стороны заёмщика (образование просроченной задолженности по ссудному счёту), отсутствие страхования предмета залога либо не продление такого страхования залогодателем.

Ненадлежащее исполнение кредитных обязательств это нарушение условий договора в части полного и своевременного пополнения счёта, с которого банк производит списание средств в счёт погашения кредита. Что влечёт образование просроченной задолженности и, соответственно, право банка на требование о досрочном возврате кредита.

Важно!

Отсутствие страхования на предмет залога нарушает право кредитора на сохранность принятого им заложенного имущества, что влечёт риски потери залога и невозврата суммы кредита.

Поэтому при наличии хотя бы одного из перечисленных нарушений у банка возникает право потребовать не только досрочного возврата суммы кредита (со всеми причитающимися процентами и финансовой ответственностью за нарушение обязательств заёмщиком), но и расторжения кредитного договора.

Однако практика споров между банками и заёмщиками в досудебном (а иногда и в судебном) порядке складывается такая, что банки заявляют лишь требование о досрочном возврате суммы кредита, направляя такое требование в письменном виде в адрес заёмщика. А по расторжению договора в этом требовании лишь упоминается как об одной из мер ответственности должника что кредитор вправе потребовать расторжения договора в судебном порядке.

Мало кто из заёмщиков, прочитав такие угрозы наряду с перечислением иных мер юридической ответственности должника перед банком (вплоть до уголовной), воспримет угрозу расторжения кредитного договора как нечто положительное для своего и без того сложного положения. Также мало кто исполняет такое требование банка погасить всю задолженность в течение пятнадцати дней с даты получения требования. Ведь сама просрочка возникает обычно по причине отсутствия средств на очередной платёж, так что о возврате всей суммы остатка кредита и речи не идёт.

Важно!

Поэтому следующее общение заёмщика с кредитором происходит уже в судебном порядке.

На обращение в суд банку требуется определённое время, которое может занять от двух и более месяцев. И всё это время условия кредитного договора в части начисления процентов за пользование кредитом и начисления процентов по просроченному долгу и неустойки продолжаются, долг растёт и к судебному разбирательству должник получает огромную сумму требования со стороны банка.

Как этого избежать? Ведь нередко банки злоупотребляют своим правом и намеренно тянут время до обращения в суд, чтобы сумма долга увеличилась в соответствии с действующими условиями кредитного договора.

Если заёмщик уже однозначно понимает, что дальнейшие правоотношения с банком невозможны, то следует ускорить процесс расторжения кредитного договора. От исполнения обязательств по нему, конечно, это не освободит. Но хотя бы избавиться от лишних штрафов позволит.

В случаях, когда банк затягивает обращение в суд, инициировать судебное разбирательство может заёмщик путём подачи иска к банку. Учитывая, что практически все банки вносят в кредитные договоры условия, ущемляющие права потребителей, то можно обратиться в суд с иском о защите права потребителя и признать кредитный договор недействительным в части таких условий.

Привлечённый в качестве ответчика банк заявит встречное требование о взыскании всей суммы долга по кредиту. И вот здесь надо обязательно уточнить вопрос о расторжении договора если банк такое требование не заявит, то вопрос о таком требовании заёмщик может ставить прямо в суде либо заявить самостоятельно. Главное, чтобы в ходе судебного разбирательства это требование обязательно было заявлено и отражено в решении суда.

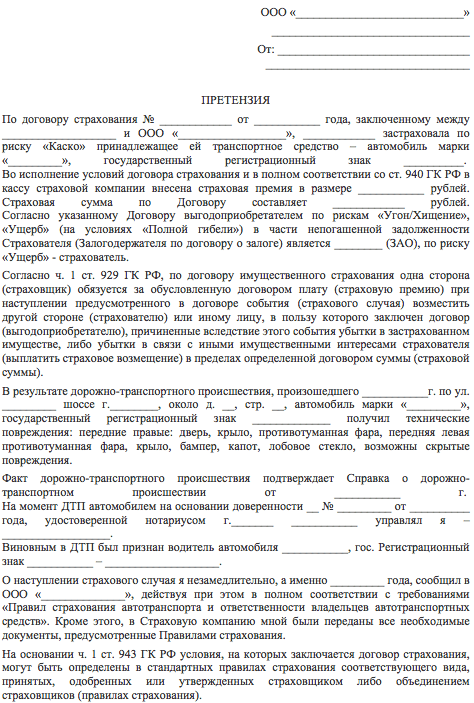

Расторжение договора через суд

Итак, если прийти к соглашению с банком в досудебном порядке не удается, единственное, что остается заемщику — это обращение в суд. Для этого заемщику нужно подготовить исковое заявление с указанием оснований, по которым он просит суд аннулировать кредитный договор (например, нарушение условий контракта). К исковому заявлению следует приложить следующие документы:

- договор с кредитной организацией;

- документацию, подтверждающую попытки урегулировать ситуацию в досудебно-правовом порядке (заявление в банк, ответ кредитной организации и т.д.);

- справки о движении средств по кредитному счету;

- доказательства, подтверждающие наличие оснований для аннулирования договора.

После подачи заявления в суд следует дождаться решения о том, принято ли оно к рассмотрению или же судья решил отказать в принятии. На это у суда есть 5 дней. Обжаловать решение, принятое судом по результатам судебных разбирательств, стороны могут в течение 30 дней. При несогласии с решением (например, если заемщику отказано в аннулировании договора) он вправе обратиться с апелляцией в вышестоящую инстанцию.

Таким образом, аннулировать кредитный договор с банком достаточно сложно: для этого гражданину чаще всего нужно предоставить доказательства того, что кредитор нарушил условия соглашения.