Что такое рефинансирование кредита простыми словами

Содержание:

- Вклады Сбербанка для физических лиц в 2020 году для пенсионеров

- Что это такое

- Использование премиальных вкладов

- Оформление в своем и другом банке

- Что значит рефинансирование кредита

- Что значит рефинансирование кредита?

- Дополнительные функции, которые выполняет ставка рефинансирования

- Есть ли подвох?

- Что не входит в расчет ставки?

- Когда выгодна данная процедура?

- Описательные характеристики процедуры

- Кейс Русфинанс Банка: Как мы переводили SCRUM в онлайн и что из этого получилось

- Часто задаваемые вопросы (FAQ) по рефинансированию

- Пошаговое руководство по рефинансированию кредита

- Преимущества программы рефинансирования

- Ответы на часто задаваемые вопросы

- Рефинансирование и реструктуризация: синонимы или нет?

- Какие банки готовы рефинансировать ваши кредиты

- Порядок действий

- Рефинансирование ипотеки

- Онлайн заявка на дебетовую карту в ВТБ

Вклады Сбербанка для физических лиц в 2020 году для пенсионеров

при востребовании вклада по истечении 6 месяцев основного (пролонгированного) срока — исходя из 2/3 от процентной ставки, установленной Сбербанком по данному виду вкладов на дату открытия (пролонгации) вклада

Автоматическая пролонгация депозитов физических лиц производится на условиях и под процентную ставку, действующие на дату пролонгации. Число пролонгаций не ограничено.

Как мы поняли, наиболее выгодными для пенсионеров вкладами физических лиц в Сбербанке (без учета премиальных) являются «Сохраняй Онлайн» и «Пополняй Онлайн». Как из оформить? Сделать это, имея подключенный к интернету компьютер, не сложно.

Что это такое

Рефинансирование потребительского или ипотечного займа физического лица – это оформление нового кредита на погашение старых займов, ранее взятых в других банках. Это полезная услуга для людей, ранее оформивших несколько кредитов с разными процентными ставками (где-то ниже, где-то выше). Объединяя долги в один цельный, разница исчезает, и заемщик продолжает выплаты по общей сумме долга.

Оформляя услугу перекредитования, отмечают несколько важных преимуществ:

Несмотря на привлекательные условия, предлагаемые банковскими организации, финансисты рекомендуют заблаговременно просчитывать выгоду предложения и существует ли экономия. Желание сэкономить является основной причиной использования перекредитования.

Использование премиальных вкладов

Есть определенные условия подключения к определенным выгодным пакетам. Пенсионерам предоставляется возможность выбрать один или несколько программ. Вот самые основные из них:

- Средний ежемесячный баланс по разным депозитам пользователя колеблется от 2500 до 1 млн рублей;

- Присутствие действующего или погашенного автокредита, сельскохозяйственного займа или кредита потребительского, сумма которых начинается от 1 млн рублей;

- Начисление заработной платы в сумме выше 200 тысяч рублей за крайние три отчетные месяца.

Клиенты, использующие премиальные выгодные пакеты услуг в состоянии открыть счет с увеличенным бонусом. Она выше примерно на 1-3%, но более точное согласование осуществляется строго индивидуально.

Оформление в своем и другом банке

Процентные ставки понизились с момента приобретения ипотеки, стало не комфортно платить большие суммы ежемесячно? – все это можно решить с помощью рефинансирования. В первую очередь идем в свой банк.

- Обратиться в свой банк с заявлением о желании рефинансировать кредит.

- Предоставить справки о доходах.

Маловероятно, что свой банк одобрит эту процедуру и согласится пожертвовать процентами, на которые он рассчитывал изначально. Если свой банк отказал, то рефинансировать кредит можно в любом банке, предоставляющем такую услугу. Для этого нужно:

- Выбрать банк, уточнить условия и требования.

- Подать заявление на рефинансирование в выбранный банк и пакет документов.

- Дождаться ответа о принятии решения.

- В случае положительного решения принести в банк все необходимые документы для заключения договора.

- Рефинансирующая организация оплачивает долг в том банке, где взята ипотека.

- Оформляется новая ипотека со всеми страховками, залогами и пр.

О нюансах рефинансирования ипотеки в своем и другом банке рассказано тут.

Особенности процесса через АИЖК

Агентство ипотечного жилищного кредитования – занимается как раз вопросами рефинансирования ипотечных кредитов. Организация не является банком и не дает займы из своих активов, она является посредником между банком и заемщиком.

Все бы ничего, но при рефинансировании через АИЖК увеличивается не только срок рассмотрения заявки, но и процентная ставка выходит выше банковской. АИЖК не является организацией, которая бесплатно оказывает помощь нуждающимся в рефинансировании, у нее есть своя выгода, а именно:

- берут 0,5% – подтверждают доход заемщика дополнительной справкой;

- еще 0,5% за положительный ответ от банка при рассмотрении заявления по двум документам;

- прибавят 0,7% если отказываются страховать жизнь у них;

- 2% в пользу АИЖК до регистрации.

Процедура по ДДУ

Не все банки готовы рефинансировать ипотеки, где недвижимость находится на этапе строительства и не имеет документов о собственности.

Крупные банки этого не боятся и идут на «перекредитование» по ДДУ на тех же условиях:

- На руках имеется договор ДДУ.

- Больше полугода идут оплаты по ипотеке и своевременно.

- Рефинансирование ипотеки делается впервые.

Можно ли оформить по двум документам?

Заявление на рефинансирование требует сбора пакета документов, но если нет возможности предоставить весь пакет, в некоторых банках можно обойтись двумя документами: паспорт и СНИЛС. Конечно, процентная ставка будет немного выше, чем при соблюдении формальностей, но и этот вариант возможен и может быть удобен.

Подробную информацию о рефинансировании ипотеки по двум документам вы найдете здесь.

На квартиру

Квартира – это недвижимое имущество. Процедура рефинансирования ипотеки на квартиру проходит точно так же, как на любое другое имущество. Документом, подтверждающим собственность, будет являться выписка из ЕГРН.

Об особенностях рефинансирования ипотеки на квартиру в новостройке, вторичное жилье или комнату мы писали тут.

На дом, землю и строительство

Ипотечные ставки на частные дома с землей выше, чем ставки на квартиры. Точно так же при рефинансировании. Связано это с рисками, которые могут произойти: сложность в реализации объекта, чаще уничтожаются пожарами, чем квартиры.

Рефинансируя дом с участком, приобретенные в ипотеку, можно заменить залог, например на имеющуюся квартиру, соответственно ставка будет ниже. Также при замене залога на квартиру будет меньше сумма страхования залогового имущества.

О рефинансировании ипотеки на дом с земельным участком или на строительство читайте в нашем материале.

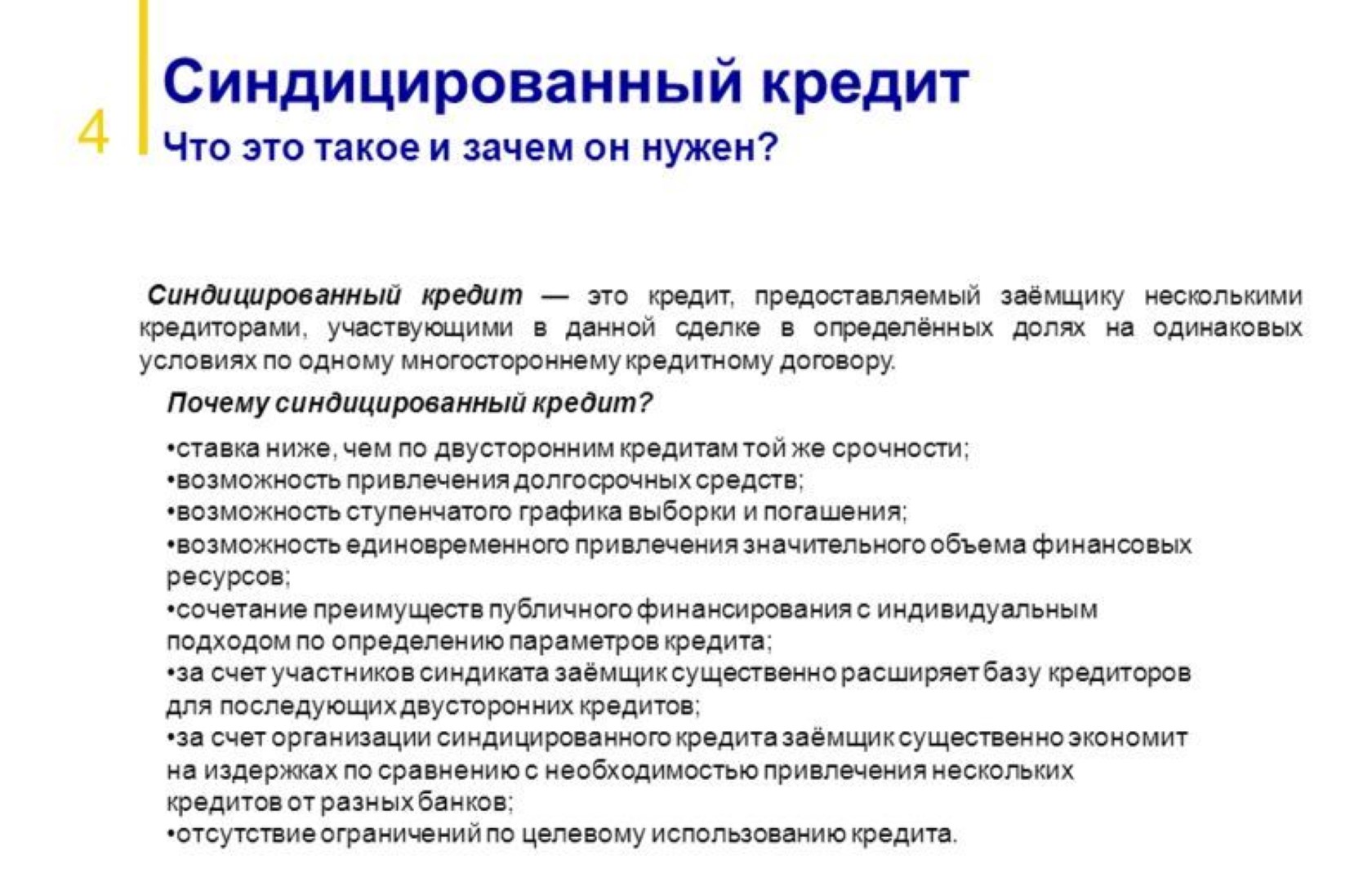

Что значит рефинансирование кредита

Итак, рефинансирование кредитов, что это такое? Говоря простыми словами, это ситуация, когда заёмщик берёт новый кредит, чтобы полученными деньгами расплатиться по ранее взятым кредитам (иногда просроченным). Впрочем, «рефинансирующие» средства могут быть использованы не только для погашения просрочки, но и для оптимизации непросроченного долгового обязательства. Целью может быть уменьшение ежемесячных платежей по займу, увеличение периода возврата заёмных средств (фактически, это увеличение срока действия договора кредитования), изменение значения процентной ставки по займу, замена нескольких кредитов на один. В определённых случаях можно и повторно рефинансировать кредит.

Что значит рефинансирование кредита?

Рефинансирование – повторное предоставление денег в долг для погашения ранее полученного займа. Услугу используют для:

- объединения кредитов;

- улучшения условий займа;

- увеличения периода возврата;

- уменьшения ежемесячной нагрузки на бюджет;

- предотвращения возникновения задолженности.

По юридической природе рефинансирование является целевым кредитом. В договоре, составляемом при оформлении займа, указывается, что его можно использовать только для погашения имеющихся задолженностей.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Пример. Вы брали ипотечный кредит несколько лет назад под 15% годовых. Снижение процентной ставки до 12%, способно давать существенную ежемесячную экономию. Разница в 3 процента способна сберегать от 20 до 50 тысяч в зависимости от суммы и срока кредита.

Дайте новый кредит на лучших условиях!

Что требуется для рефинансирования кредита?

Воспользоваться услугой может только гражданин, соответствующий требованиям банка

Изучая заявку потенциального заемщика, сотрудники компании обращают внимание на следующие параметры:

- Возраст клиента. Услуга предоставляется лицам, достигшим 21 года. Максимальный возраст заемщика не должен превышать 65 лет.

- Гражданство. Предложением могут воспользоваться только граждане РФ.

- Трудоустройство. Банки сотрудничают только с лицами, официально осуществляющими трудовую деятельность.

- Стаж. Для получения доступа к услуге нужно проработать не менее 1 года. Трудовой стаж на последнем месте работы должен составлять минимум 3 месяца.

- Доход. Обычно банки не соглашаются предоставлять кредит, если размер ежемесячного взноса превышает 50-60% от заработной платы клиента.

- Регистрация. Необходимо наличие постоянной прописки в регионе присутствия банка.

- Кредитная история. Наличие просрочек по займу станет поводом для отклонения заявки.

Требования могут отличаться в зависимости от выбранного кредитного учреждения. Некоторые компании соглашаются рефинансировать займ только при наличии зарплатной карты или активного депозита.

Что нужно для рефинансирования кредита?

Требования предъявляются и к текущему кредитному договору. Рефинансировать займ удастся, если:

- клиент самостоятельно совершил более 6-12 платежей по кредиту;

- до окончания срока действия договора осталось более 3-6 месяцев;

- займ не был пролонгирован или реструктурирован;

- по кредиту отсутствуют просрочки.

Некоторые банки готовы пойти навстречу клиенту и предоставить возможность рефинансирования при наличии просрочек. Однако их длительность не должна превышать 10 дней. Компания может согласиться начать сотрудничество и в случае возникновения просрочек по техническим причинам.

Дополнительные функции, которые выполняет ставка рефинансирования

Кроме этого, понятие ставки рефинансирования можно встретить в таких сферах.

- В Налоговом кодексе, где она закладывается в расчет размеров штрафов и пени при несоблюдении порядка выплат установленных налогов и сборов.

- Можно отметить использование ставки рефинансирования в таких ситуациях, когда имело место использование заемных средств или стоимости по договорам займа, однако проценты не указаны.

- Ответственность, которая наступает при несвоевременной выплате работникам заработной платы, также измеряется исходя из установленной ставки рефинансирования.

- Ориентировка на эту величину происходит при расчете специальных выплат, направленных на оказание поддержки предпринимателям.

Таким образом, можно сделать вывод, что такой показатель, как ставка рефинансирования, играет важную роль во многих происходящих экономических процессам. В целом можно отметить, что ее снижение носит стимулирующую функцию.

Есть ли подвох?

В чем заключается выгода финансовой организации в данном случае? Надо ли искать подводные камни, в чем подвох такой выгодной услуги?

- Банки зарабатывают на увеличении суммы кредита и сопутствующих расходах;

- В теории они привлекают нового клиента, который будет пользоваться услугами в дальнейшем.

А еще мы отметим, что выгоднее – рефинансирование или потребительский кредит. Сравнивать два этих понятия нельзя, они отличаются друг от друга как небо и земля:

- Под первым термином понимается перекредитование;

- Второе слово означает получение нового денежного займа.

Вернемся к вопросу, что лучше – рефинансирование или потребительский кредит. Вы можете выбрать первую услугу и надеяться на такие преимущества:

- Перекредитование позволяет уменьшить процент, не влезая в новые обязательства;

- Происходит пересчет налогового вычета;

- Можно поменять дату окончательной выплаты займа;

- Вы не будете зависеть от колебаний курса валют.

Сразу же разобрались, в чем разница рефинансирования и перекредитования – различия для физического лица отсутствуют.

Что не входит в расчет ставки?

При изучении всей тарифной сетки по обслуживанию кредита следует отбросить те платежи, которые не могут быть включены в проведение расчетов по эффективной ставке:

- Оплата за подготовку и выдачу справки о состоянии задолженности клиента;

- Плата за съем налички через банкомат со счета;

- Комиссия за внесение платы в других финансовых учреждениях;

- Комиссия за перечисление средств на другие расчетные счета по усмотрению клиента.

Данные платежи инициируются исключительно самим заемщиком, поэтому не могут быть включены в полную стоимость услуги кредитования.

Непредвиденные обстоятельства и личные предпочтения клиента напрямую влияют на стоимость услуг банка. Если погасить задолженность заранее, то получится сэкономить, а пропустив несколько платежей – повысить размер общей суммы долга.

Когда выгодна данная процедура?

Выгода – это основной «мотиватор» рефинансирования. Выгода при рефинансировании кредита заключается в экономии денежных средств или в увеличении срока договора с понижением ежемесячных выплат.

Исходя из того, какую выплату хочет получить заемщик, нужно и рассчитывать необходимость этих действий.

Мало вычесть из итоговой суммы выплат одного банка конечную сумму выплат другому. Еще нужно учесть все сопутствующие затраты на оформление новой ипотеки и комиссию за досрочное погашение по предыдущему договору.

Плюсы и минусы

Плюсы:

- Понижение процента по кредиту.

- Возможность увеличить срок выплат.

- Снизить сумму ежемесячного платежа.

Чтобы эти плюсы не превратились в минусы внимательно необходимо ознакомиться с условиями рефинансирования, рассчитать затраты, оценить выгоду.

- Используйте возможность «перекредитования» при крупных займах на длительный срок (ипотека).

- Если в предыдущем банке, где был оформлен кредит, за его досрочное погашение комиссия взимается высокая, выгода может перерасти в финансовые потери.

- Если первичный займ был с залоговым обеспечением, то при рефинансировании нужно этот залог перевести на тот банк, в котором вы его проводите, а это время. Пока идет время переоформления документов, процентная ставка может быть выше, так как риски банка выше, в связи с этим вся предполагаемая выгода может прогореть.

О подводных камнях рефинансирования ипотеки и возможных рисках мы писали в отдельном материале.

Описательные характеристики процедуры

Рефинансирование представляет собой получение новой денежной величины в целях погашения старого обязательства. Есть несколько практических ситуаций, в которых люди обращаются за подобным сервисом:

- Первая ипотека была взята в банке A в условиях кризиса. Прошло время, ситуация в стране стабилизировалась, банки начали выдвигать более выгодные программы. Человек, оказавшийся в роли заемщика, понимает, что платить по завышенной ставке сейчас как минимум глупо и пишет заявление в банк A или в банк B на предоставление более рациональных условий.

- Человек не может финансово потянуть высокие выплаты и нуждается в сокращении ежемесячной суммы. На практике это явление обычно сопровождается увеличением кредитного периода и сокращением ставки %. В итоге переплата хоть и растет, заемщик может рассчитывать на пролонгацию ссуды и на выигрыш дополнительного временного ресурса.

- Ссуда была взята в долларах. Впоследствии курс этой валютной единицы вырост настолько, что ежемесячные платежи просто-напросто стали неподъемными. Заемщик понимает, что ему нужно что-то предпринять, и обращается за рефинансированием, но в другой валюте, например, в российских рублях.

Конечно, ситуации бывают разные. Сначала заемщик на 100% уверен, что справится с любыми выплатами. Но поскольку ипотека – кредит на длительный срок, за это время с клиентской платежеспособностью может произойти все, что угодно. Да и наверняка за 5-10 лет ситуация на рынке банковских услуг может измениться настолько сильно, что появится уйма новых предложений по более выгодным процентным ставкам. Вот мы и рассмотрели понятие рефинансирование ипотеки, что это такое, и каким образом его можно использовать.

Разновидности рефинансирования

В целом на сегодняшний день можно выделить несколько базовых направлений рефинансирования:

- Первое из них предполагает т. н. «кривую схему». Для ее функционирования необходимо обзавестись поддержкой родственника или знакомого, который предоставит деньги в долг, чтобы вы получили возможность расплаты с собственным банком. Конечно, деньги нужно будет вернуть, но уже не финансовой структуре, а родственнику. И вероятнее всего, это будет происходить в рамках более выгодных условий. Для этого берется кредит в новом банке, возвращается долг. Плюс схемы состоит в том, что львиная доля банковских структур охотно взаимодействует с клиентами, у которых есть имущество. Можно осуществить выбор программы на наиболее выгодных для клиента условиях. Недостаток состоит в необходимости поиска человека, который был бы согласен на отработку подобной схемы.

- Классическая разновидность действий. В этой ситуации клиент сразу делает обращение в финансовую структуру и получает средства на погашение существующей ссуды (речь идет о кредите целевой направленности).

За размер ставки рефинансирования отвечает ЦБ РФ

За размер ставки рефинансирования отвечает ЦБ РФ

Если рассматривать схему этого вопроса поэтапно, то можно отметить, что:

- заемщик собирает необходимую документацию;

- отправляется в банк, который рассматривает заявку и выносит окончательное решение по поводу того, стоит ли выдавать ссуду;

- в процессе заполнения заявления заявитель просит банк о принятии оставшихся кредитных средств;

- далее будет получено согласие на заблаговременное погашение;

- с ним нужно отправиться во вторую организацию и подписать договор;

- затем останется получить средства и погасить обязательство перед первой организацией;

- залог снимается с первой квартиры, которая куплена в ипотеку, а затем она закладывается во второй банк, но уже на условиях более низкой ставки %.

Ключевое преимущество классической схемы состоит в получении всей суммы денег непосредственно от банковской организации. Если говорить о недостатках, то не многие финансовые организации готовы взаимодействовать с клиентом в рамках данного режима.

Таким образом, рефинансирование кредитов других банков – распространенная процедура, требующая грамотного подхода к оформлению и рассмотрению.

Кейс Русфинанс Банка: Как мы переводили SCRUM в онлайн и что из этого получилось

Русфинанс Банк — это лидер по автокредитованию в России (по версии Frank RG), который входит в международную группу Société Générale. С одной стороны, мы можем смотреть на опыт разных стран, применять инструменты, которые используют наши коллеги не только во Франции, но по всему миру, с другой — для нас разработка и запуск любого нового ИТ-продукта, сервиса и даже фичи — это всегда челлендж, в том числе связанный с разными уровнями согласования проектов.

В своё время, в попытке сократить time-to-market, нам удалось попробовать и внедрить разные Agile-практики. Что ожидаемо, самой жизнеспособной из них оказался SCRUM.

В начале 2020 года мы начали масштабировать SCRUM, изучили фреймфорк LeSS и выстроили процессы взаимодействия офлайн, но пандемия внесла свои коррективы: в марте нас перевели на удалённый формат работы. Пришлось всё экстренно перестраивать.

Под катом мы расскажем о том, какие задачи нам пришлось решить, как в этом нам помогли инструменты SCRUM и LeSS и что из этого получилось.

Часто задаваемые вопросы (FAQ) по рефинансированию

Рост популярности рефинансирования кредитов привёл к тому, что у многих заёмщиков возникают вопросы об особенностях этой процедуры. Чтобы вы не тратили время в поисках дополнительной информации, мы отвечаем на самые популярные из них.

Перечень документов для рефинансирования займа, оформленного в другой кредитной организации, в большинстве банков содержит справку о доходах. На усмотрение кредитора она может оформляться как по традиционной форме – 2-НДФЛ, так и по форме банка.

Тем не менее, некоторые банки предлагают физическим лицам произвести рефинансирование, не подтверждая свой доход.

Более того, рефинансировать займ, вообще не сообщив банку размер своего дохода, не получится. В заявке на перекредитование в обязательном порядке указывается информация о размере дохода, а также о работодателе и занимаемой должности. Несмотря на отсутствие необходимости подтверждать эти сведения документально, они используются при рассмотрении заявки.

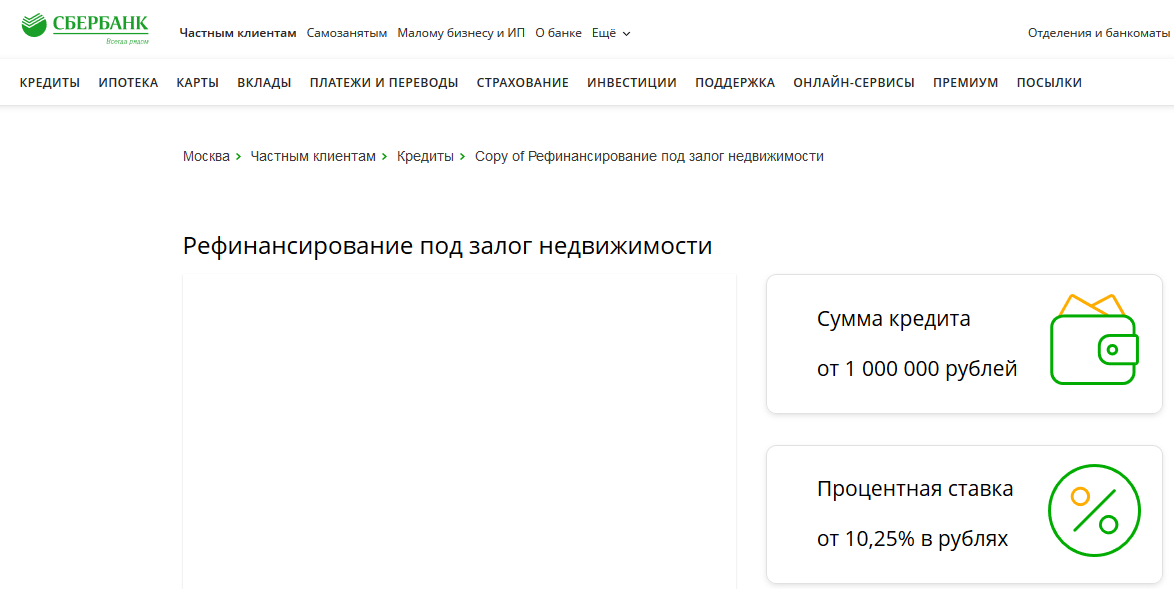

Вопрос 2. Что такое рефинансирование кредита под залог недвижимости?

Перекредитование под залог недвижимости по своей сути является обычным рефинансированием при условии участия в сделке залога.

Такая схема может быть использована для вывода из-под обременения объекта, купленного в ипотеку с заменой его на другой. Это может понадобиться, когда залоговую недвижимость необходимо продать.

Перекредитование под залог недвижимости

Рефинансирование под залог недвижимости имеет следующие преимущества:

- позволяет заёмщику рассчитывать на гораздо большую↑ сумму займа. Можно объединить несколько потребительских кредитов по размерам сравнимым с ипотекой;

- позволяет значительно увеличить↑ вероятность одобрения заявки.

При этом зачастую для банка не имеет значения, куда будут направлены полученные средства – на погашение текущих кредитов или иные цели. Залог при этом выступает своего рода гарантом. В случае отказа заёмщика от оплаты банк реализует полученное в обеспечение имущество и вернёт свои деньги.

Специалисты предупреждают: получить положительное решение по заявке на рефинансирование при наличии просроченной задолженности практически невозможно. Это связано с высоким риском кредитования таких заёмщиков.

Однако в некоторых случаях банк, в котором оформлен просроченный займ, идёт заёмщику на встречу. Если в продуктовой линейке кредитора есть предложение о рефинансировании, он может согласиться предоставить его своему клиенту. Но следует быть готовым к тому, что банк может потребовать дополнительное обеспечение – поручителя или залог.

На самом деле рефинансирование в первую очередь предназначено не для решения проблем с просроченной задолженностью, а для улучшения условий выплат

Если же платить займ нечем, стоит обратить внимание на другие возможности – реструктуризацию кредита или признание банкротом

Вопрос 4. Как подать заявку на рефинансирование кредитов?

Оформить и подать заявку на перекредитование можно, обратившись в офис банка, где планируется провести процедуру, или, посетив его сайт.

Для предварительного рассмотрения достаточно указать основные сведения:

- фамилию, имя и отчество;

- паспортные данные;

- адреса прописки и проживания;

- контактные данные – номера телефонов;

- запрашиваемую сумму займа.

В случае подачи онлайн-заявки на рефинансирование кредита получаемое по ней решение будет предварительным. То есть одобрение не гарантирует оформление кредитного договора.

Для дальнейшего рассмотрения необходимо предоставить в банк необходимые документы. Только после их анализа будет вынесено окончательное решение.

Вопрос 5. Как рассчитать рефинансирование кредита?

Чтобы убедиться, что рефинансирование окажется действительно выгодным, важно перед оформлением договора рассчитать основные параметры процедуры. Вручную сделать это практически невозможно

Сегодня их выбор в интернете довольно обширен. Но принцип действия практически одинаковый: достаточно ввести в поля основные параметры займа – ставку, размер и срок, чтобы буквально через минуту узнать, каковы будут размеры платежей и переплата.

Пошаговое руководство по рефинансированию кредита

Исходя из всего вышеизложенного, на вопрос «реально ли рефинансировать займ?» следует ответить утвердительно. Рассмотрим подробнее порядок действий, которые необходимы для проведения такой операции.

Выписать все условия вашего кредита

Чтобы понять, есть ли смысл перекредитоваться, рекомендуется для начала выписать все условия текущего займа для дальнейшего их сравнения с условиями других предложений.

Изучить предложения банков

Для определения оптимального предложения необходимо изучить существующие предложения банков по данному направлению кредитования

Нужно обращать внимание не только на условия кредитования, но и на требования, предъявляемые к лицам, претендующим на перекредитование

Посчитать затраты на перекредитование

Для уяснения всех нюансов рекомендуется посчитать затраты на перекредитование. Существуют отличия по условиям кредитования для физических лиц различных категорий. Это необходимо учитывать при подсчёте предполагаемых затрат на перекредитование.

Сравнить, как изменятся выплаты

Важным фактором, влияющим на окончательное принятие решения о реструктуризации долга, является разница между выплатами по текущему и реструктуризированному займам.

Подать заявление в банк

Когда заёмщиком принято решение реструктуризировать кредитные обязательства, необходимо подать заявление в банк. Для подачи соответствующей заявки можно лично явиться в банковский офис, а можно воспользоваться интернетом – обычно на банковских сайтах существует возможность подачи онлайн-заявки.

Преимущества программы рефинансирования

К достоинствам программы перекредитования относятся:

- Выгодные условия.

После оформления кредитного соглашения банк выдаст необходимую сумму на погашение текущего долга. При этом, новые условия будут значительно выгоднее предыдущих: уменьшена процентная ставка годовых, снижен размер ежемесячного платежа, уменьшен или увеличен срок кредитования.

- Дополнительные средства.

При необходимости можно запросить дополнительные средства на личные нужды (до 500 тысяч рублей). Эти деньги выдаются в качестве нецелевого займа, а значит не придётся отчитываться о своих расходах.

- Возможность получения дополнительной помощи.

Если добросовестно выполняются обязательства по кредиту, предоставляется возможность подключить одну или несколько дополнительных услуг, которые позволяют: перенести дату платежа, отсрочить ежемесячный платёж.

Услуга страхования предоставляется на добровольной основе. Оплатить страховку можно самостоятельно или прибавить к кредитному счёту.

Из недостатков могу отметить возможные финансовые расходы, связанные со сбором документов, а также оплату за дополнительные сервисы, которые может навязать банк.

Вам может быть интересно — «Что такое дауншифтинг и почему это направление становится все более популярным?».

Ответы на часто задаваемые вопросы

Нередко у потенциальных заёмщиков возникают вопросы, что значит то или иное понятие, или как действовать при определённых обстоятельствах. На многие вопросы ответ уже дан выше, но некоторые часто задаваемые вопросы рассмотрим в этом подразделе.

Сколько раз можно рефинансировать один и тот же кредит

Теоретически это можно делать сколько угодно – законодательно ограничений на количество реструктуризаций займов нет. Практически же банки обычно оформляют не более двух перекредитований. И, кстати, перекредитовываться более двух раз в большинстве случаев не имеет смысла по финансовым соображениям.

Точно также можно ответить на вопрос, через сколько можно переоформить кредит на новых условиях. Законодательно не ограничивается, но в реальности банки проводят эту операцию через строго определённое время, обычно от двух-трёх месяцев до полугода.

Как рассчитать выгоду от рефинансирования кредита

Нужно рассчитать размер ежемесячных платежей при изменении условий кредитования и сравнить их с текущими платежами. Но выгода определяется не только ежемесячными выплатами. В принципе нужно считать и сравнивать общую переплату за всё время обслуживания кредита.

Рефинансирование или новый кредит: что лучше

Тут нет однозначного ответа, всё зависит от конкретных обстоятельств. Обычно рефинансирование удобнее, когда требуется перевести кредит в другой банк, погасить просрочку, оптимизировать его обслуживание. Но иногда проще взять в банке новый кредит, например, если необходимо погасить микрозайм в МФО.

Рефинансирование и реструктуризация: синонимы или нет?

Данные понятия зачастую путаются не только простыми обывателями, так и начинающими экономистами, финансистами.

Не стоит считать эти два термина синонимами, поскольку обозначают они абсолютно разные операции.

Так, реструктуризация – это процесс, при котором меняются условия старого кредита. Пересмотр условий происходит исключительно в связи с уважительными причинами, поскольку перемена условий равна перемене договора.

Это длительна и кропотливая процедура, прибегнуть к которой может далеко не каждый клиент банка. Именно поэтому данные термины не стоит путать и считать синонимами.

Какие банки готовы рефинансировать ваши кредиты

Далеко не каждая кредитная организация предоставляет своим или чужим клиентам возможность рефинансирования долгов по кредитам. Тем не менее этим занимается достаточно банков, чтобы заёмщики смогли подобрать для себя наиболее приемлемое предложение. Среди банков, рефинансирующих займы, активностью отличаются Росбанк, УБРиР, Уралсиб и МТС Банк. Постараемся разобраться в сути предлагаемых ими вариантов.

Росбанк

В данной кредитной организации предлагаются займы рефинансирования по нескольким направлениям: перекредитование потребительских кредитов, ипотеки, автомобильных займов (только для легковушек), банковских кредитных карточек. При этом рефинансировать можно и займы, оформленные в других банках. Реструктуризированные таким образом кредиты обслуживаются уже в Росбанке.

Для определения условий перекредитования в Росбанке практикуется индивидуальный подход к клиентам. Кроме того, условия зависят от цели рефинансирования (ипотека, потребительские и т.п.). Займ может быть оформлен на срок от 13 месяцев до 7 лет, а процентная ставка колеблется от 8,75 до 18%. Взаймы можно взять от пятидесяти тысяч до трёх миллионов рублей.

У заёмщика должно быть российское гражданство, регистрация в любом регионе присутствия Росбанка, подтверждённый ежемесячный доход в объёме 15 тысяч рублей. Задолженность по займу не допускается.

УБРиР

В банке УБРиР также существует программа перекредитования. Упор делается на рефинансирование потребительских кредитов, взятых в других банках, а также кредитных карточек. Условия кредитования зависят от уровня доходов заёмщика, а также источника этих доходов (зарплата, предпринимательская деятельность или другой источник). Заёмщик может рассчитывать на сумму от тридцати тысяч до одного миллиона рублей на срок от двух до семи лет. При этом годовая процентная ставка варьируется от 15 до 19%.

На кредитные ресурсы может рассчитывать физическое лицо с постоянной регистрацией в регионе присутствия УБРиР, которое работает на последнем рабочем месте не менее трёх месяцев (для ИП – 12 месяцев). Кроме того, требуется чтобы со дня оформления кредитного соглашения, которое необходимо переоформить, прошло не менее 60 дней.

УРАЛСИБ

Программа рефинансирования долга от банка УРАЛСИБ распространяется на потребительские займы, ипотечные, автомобильные, а также кредитные карточки. Они могут быть с обеспечением и без него, под залог автомобиля или недвижимости. Рефинансируются преимущественно кредиты в других банках.

Займ можно взять на срок от 13 месяцев до 7 лет. Заёмщику реально доступна сумма от 35 тысяч до 2 миллионов рублей. Процент по занятой сумме определяется индивидуально, он колеблется от 12,9 до 18,9% годовых. Клиенты УРАЛСИБа, получающие зарплату на уралсибовскую карточку, могут рассчитывать на 9,9%.

Заёмщику потребуется постоянная российская регистрация, российский паспорт, а в определённых случаях ещё один документ, удостоверяющий личность. Стаж работы – не менее трёх месяцев.

МТС Банк

В МТС Банке могут быть рефинансированы потребительские займы, автокредиты, а также кредитные карты. Допускается перекредитование только тех займов, что были взяты в других кредитных учреждениях. Срок кредитования – от одного года до пяти лет. Сумма займы – от 50 тысяч до 5 миллионов рублей. Значение процентной ставки отличается в зависимости от суммы займа и доходов клиента и колеблется в диапазоне от 9,9 до 20,9%.

От заёмщика требуется постоянная регистрация на территории России, паспорт, а в некоторых случаях и дополнительные документы, например, справка о доходах. Необходимо также отсутствие долга по кредиту.

Сравнение условий перекредитования

Для наглядности все вышеперечисленные предложения банков по рефинансированию сведём в общую таблицу.

| Название банка | Максимальная сумма, рубли | Максимальный срок, лет | Процентная ставка | Особенности предложения |

| Росбанк |

3 млн |

7 |

8,75–18% |

Оформляется при отсутствии задолженности по займам |

| УБРиР |

1 млн |

7 |

15–19% |

Должно пройти не менее 60 дней со дня оформления рефинансируемого кредитного договора |

| УРАЛСИБ |

2 млн |

7 |

9,9–18,9% |

На минимальный процент могут рассчитывать лишь клиенты, которым перечисляется зарплата на карточку УРАЛСИБа |

| МТС Банк |

5 млн |

5 |

9,9–20,9% |

Рефинансируются только займы, взятые в других банках |

Порядок действий

Как получить такую сделку? Рассмотрим, каким образом банки рефинансируют кредит, что для этого понадобится и как в этом случае действует заемщик.

- Выбрать финансовое учреждение, в котором будет перекредитование. Для этого можно рассмотреть банковские сайты, чтобы найти самое выгодное предложение.

- Составить заявку на сайте компании. Банк предоставит предварительное решение о возможности данной операции.

- После одобрения, рассмотрено заявление будет не позднее чем за 3 рабочих дня, необходимо направиться в те банковские организации, где на данный момент имеются незакрытые кредиты, и попросить, чтобы банк дал справки из раздела «Сведения по рефинансируемому кредиту».

- Полученные документы с документацией о самом заемщике отнести в выбранный банк.

- Дождаться, когда сведения будут проверены и компания предоставит окончательное решение о возможности перекредитования. Может занять 3 рабочих дня.

- Направится в отделение для подписания нового кредитного договора. Производятся получение графика, документов по кредиту и погашение рефинансируемых кредитов.

- Через 5 рабочих дней получить справки о закрытии договоров.

- Пользоваться новым кредитом на выгодных условиях.

Понятие «рефинансирование» заключается в том, что новый кредитор погашает долги, но при этом данное определение означает, что у клиента возникает задолженность перед новым банком, которую он обязуется выплачивать.

Рефинансирование ипотеки

Одним из наиболее востребованных направлений перекредитования является возможность рефинансировать кредиты по ипотеке. Для лиц, желающих получить такое кредитование, кредитными организациями предлагается несколько схем.

На реструктуризацию ипотеки обычно идут, когда на рынке заметно снижаются процентные ставки. В этом случае, добившись даже небольшого понижения ставки, можно сэкономить приличные деньги. Кроме того, встречается ситуация, когда материальное положение заёмщика ухудшается, и размер текущих ипотечных платежей становится слишком обременительным.

Схемы проведения рефинансирования ипотеки

При рефинансировании ипотеки практикуется несколько стандартных схем кредитования. Как правило, лица, получающие кредитные деньги, используют упрощённую или обычную схему. Рассмотрим подробнее оба этих варианта.

Упрощённый

Чем отличается упрощённый способ? В рамках этого варианта берётся нецелевой кредит. Полученные деньги переводятся на счёт банка для погашения первоначально полученного займа. После этого погашается уже не ипотечный, а нецелевой заём. Плюсом является то, что залог (а им обычно является недвижимость) выводится из-под банка. С другой стороны, на такой вариант банки нечасто соглашаются.

Обычный

В этом случае банк выдаёт целевой кредит, которым погашаются обязательства по ипотеке. С этим же банком заключается новый ипотечный договор с тем же залогом, но, как правило, на новых условиях. Таким образом, меняются условия обслуживания ипотеки.