Потребительские кредиты ргс банка

Содержание:

- Выгодные условия

- Конструктив

- Жизнь и здоровье заемщика по ипотеке

- Навигация по записям

- Порядок оформления

- График изменений курса 500 Японских йен к Казахстанскому тенге

- Стоимость страхования ипотеки в «Росгосстрах»

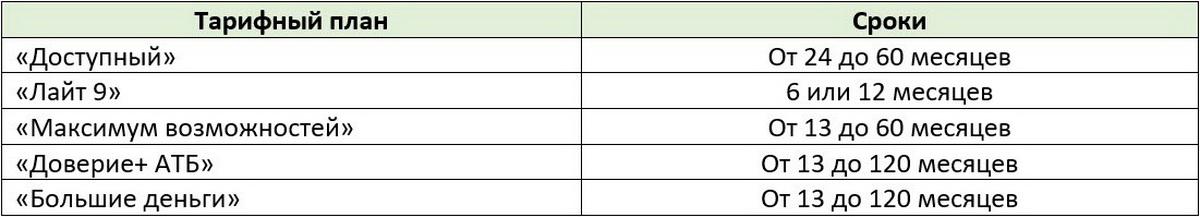

- На какой срок заключается договор?

- Плюсы и недостатки кредита наличными для покупки квартиры

- Страхование жизни при ипотеке в «Росгосстрах»

- Как застраховать квартиру

- Ипотечная страховка: тарифы

- Рекомендуемые ипотечные продукты

- Требования Росгосстрах Банка

- Какие бумаги нужны для оформления ипотечного займа?

- Что нужно для получения выплат?

- Купить акций иностранных компаний — пошаговая инструкция

- Виды страховки

- «Страховая СОГАЗ-Жизнь» — Особенности Страхования Жизни и Здоровья

- Коды филиалов для проведения международных переводов

- Статьи о кредитах

- Похожие материалы:

Выгодные условия

Конструктив

Некоторые кредитные организации помимо полиса имущественного страхования требуют от заемщика приобрести дополнительно страховку на конструктивные элементы объекта недвижимости, а именно застраховать отделку в квартире или доме, окна, двери, перегородки, балконы, элементы дизайна и т.д. В случае их порчи или разрушения стоимость квартиры будет частично утрачена, что несет для банков ненужные риски. Конструктивное страхование в ипотеке направлено как раз на минимизацию таких рисков. Разберем условия данного вида страхования в Росгосстрахе.

Условия

Полис конструктива покупается клиентом на индивидуальной основе, так как не является довольно популярной услугой страхования. Однако клиентов, готовых застраховать отдельные элементы своего жилья, немало.

К страховым случаям для конструктива относятся:

- утрата или нанесение ущерба застрахованным элементам из-за чрезвычайных ситуаций, в том числе природного характера (например, пожар, наводнение, удар молнии, ураган, которые привели к выводу из строя отдельных конструкций);

- разрушение по причине технических аварий, наезда транспортных средств;

- получение ущерба в результате краж, разбоев и т.д.

Стоимость

Стоимость полиса конструктивного страхования определяется для каждого случая отдельно. Ее величина зависит от следующих факторов и параметров:

- оценочной стоимости всего объекта недвижимости;

- степени износа конструкций, здания;

- рыночной стоимости используемых строительных материалов и работ;

- размера заключаемого кредитного контракта;

- срока страхования;

- наличия дефектов и изъянов.

В Росгосстрахе действует базовый тариф: 0,12 – 0,15% от стоимости жилья. При этом действует ограничение, в соответствии с которым страховая сумма не может быть меньше 10% и больше 50% от величины ипотечного кредита. Выгодоприобретателем по причине нахождения имущества в залоге будет выступать банк.

Жизнь и здоровье заемщика по ипотеке

Страхование здоровья и жизни ипотечного заемщика также не является обязательным требованием. Приобретается такой полис при желании у клиента. Ненужной эту услуга назвать нельзя, так как личная страховка позволяется защититься от потери трудоспособности и жизни, то есть от дальнейшей невозможности исполнять свои кредитные обязательства перед банком.

Условия

Условия покупки личного страхового полиса обговариваются лично с каждым клиентом. Так как дело касается здоровья, его состояния и возможного наступления страховых случаев, то обязательно помимо стандартного пакета документов человек предоставляет свою медицинскую карту и справку от лечащего врача о состоянии здоровья.

Стоимость

Цена страхования здоровья и жизни при ипотеке Росгосстрах для каждого обращающегося клиента будет различной. В данный момент установлены следующие тарифы для мужчин и женщин:

- женщины – 0,07 – 5,6% от стоимости залогового имущества;

- мужчины – 0,1 – 0,8%.

Во внимание принимаются показатели суммы и срока кредита, размера годовой процентной ставки, возраста клиента, его анамнеза и т.д. С учетом всех этих параметров будет определена конечная стоимость полиса, по которому заемщик при наступлении страхового случая сможет получить страховую выплату в размере суммы ипотечного займа

Навигация по записям

Порядок оформления

Для оформления полиса потребуется подготовить необходимый пакет документов. Запрашивают:

- паспорт страхователя;

- свидетельство о праве собственности (на прежнего владельца);

- технический паспорт;

- справки из БТИ;

- документы об отсутствии долга по коммунальным платежам;

- опись домашнего имущества и внутренней отделки, при включении данного риска.

В офисе страховой

Для продления договора в офисе потребуется предварительно записаться на встречу и обратиться к персональному менеджеру с полным пакетом документов. Процедура оформления в Росгосстрах занимает по времени не более получаса.

Онлайн

Отправить заявку на оформление ипотечного договора можно в режиме реального времени. Для этого потребуется перейти на сайт Росгосстраха и заполнить заявку. В заявке потребуется указать:

- фамилию, имя и отчество;

- регион, в котором желаете воспользоваться страхованием;

- сумму по ипотечному договору;

- телефон и email для связи;

- банк, в котором оформляется кредит;

- номер ранее заключенного бланка при его наличии.

После внесения всех сведений потребуется предоставить согласие на обработку персональных данных и отправить заявку сотруднику. Далее останется ожидать звонка уполномоченного специалиста Росгосстрах, с целью согласования даты и времени получения ипотечной страховки.

В режиме реального времени можно купить только коробочный продукт с фиксированным пакетом рисков.

По телефону

Продлить ипотечную страховку по телефону у вас не получится. Единственное, что можно сделать, это связаться с уполномоченным специалистом Росгосстрах, сформировать расчет премии по телефону и записаться на встречу. Таким образом, вы заранее уточните условия получения договора и сможете сэкономить время.

В банке

Росгосстрах сотрудничает со многими крупными банками, в которых при оформлении ипотеки можно сразу же приобрести страховую защиту. Менеджер банка произведет расчет премии, подготовит полис и примет оплату.

Такой способ приобретения существенно экономит время. Что касается стоимости, то она не отличается от той, которая будет предложена в офисе, или в режиме реального времени. Все расчеты происходят исходя из единых тарифов, которые установлены внутренними правилами Росгосстраха.

График изменений курса 500 Японских йен к Казахстанскому тенге

Стоимость страхования ипотеки в «Росгосстрах»

Страховая программа «Ваше жильё» имеет два варианта. Пакетное предложение с покрытием до 1 130 000 рублей стоит 4 900 рублей; а предложение с покрытием до 2 550 000 рублей – 11 900 рублей.

На стоимость программы «Родные стены» влияют несколько факторов:

- тариф;

- количество выбранных страховых рисков;

- регион, в котором расположено имущество;

- общая площадь квартиры;

- особенности пользования жильём (наличие или отсутствие огнеопасного оборудования, факт сдачи недвижимости в аренду, нахождение объекта в собственности).

Уточните цены в офисе страховщика или отделении Росгосстрах Банка. Получить консультацию также можно через call-центр. При необходимости воспользуйтесь онлайн-калькулятором на сайте страховой компании.

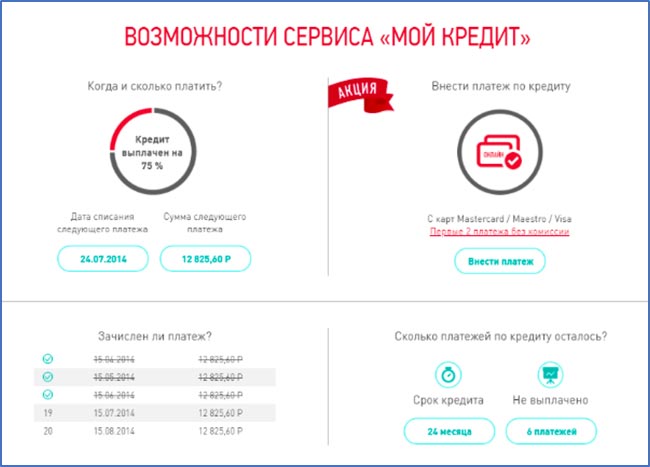

На какой срок заключается договор?

Договор ипотечного страхования заключается на весь период страхования. Однако каждый год страховку нужно будет продлевать. Если этого не сделать, то страховая защита не будет распространяться на неоплаченный период.

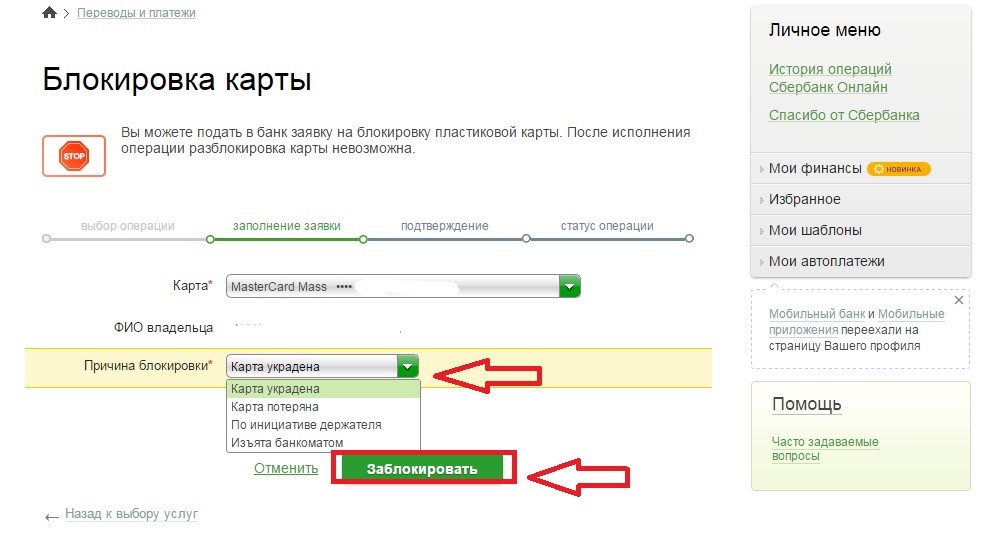

Как осуществить продление?

Для продления полиса достаточно обратиться в страховую компанию или зайти в свой личный кабинет на сайте. Перезаключение договора не требуется — достаточно внести очередной платеж и получить квитанцию об оплате.

При продлении страховки онлайн нужно будет ввести новую сумму задолженности по кредиту в онлайн-анкету и заново рассчитать платеж. Оплатить страховку можно также не выходя из своего личного кабинета на сайте.

Плюсы и недостатки кредита наличными для покупки квартиры

Данная кредитная программа больше подходит для реализации потребительских целей, например, покупки автомобиля, осуществления ремонта, отправления в путешествие, прохождения лечения.

При этом кредит наличными имеет массу плюсов:

- низкую процентную ставку;

- возможность заключения договора всего по двум документам;

- отсутствие необходимости в поручительстве, залоговом обеспечении и страховании.

Страхование жизни при ипотеке в «Росгосстрах»

При оформлении ипотечного договора личное страхование не является обязательным.

СК «Росгосстрах» предлагает застраховать жизнь и здоровье заёмщика на случай:

- гибели;

- временной потери работоспособности;

- признания инвалидности;

- получения травм из-за ДТП или несчастного случая;

- госпитализации;

- принудительного увольнения с работы;

- диагностирования серьёзного заболевания.

Условия страхования и стоимость полиса зависят от многих факторов. Страховка позволяет погасить 100% долга. Получить консультацию можно через call-центр, в офисе «Росгосстрах» или отделениях Росгосстрах Банка.

Как застраховать квартиру

17.09.19 11:59 Купить на сайте — самый быстрый способ застраховать квартиру, не выходя из нее!

Застраховать квартиру — намного дешевле, чем потратиться на новый ремонт или возместить ущерб соседям. Узнайте квартиры Если вы хотите застраховать квартиру, приобретенную в ипотеку, то вам в раздел .

Там вы сможете отправить заявку на страхование и узнать всю необходимую информацию. Почти 105 тыс. жилых строений пострадало от пожаров в 2014 году в России.

Для сравнения, в Москве насчитывается около 40 тыс.

жилых строений. Заливы — 9 из 10 страховых случаев в квартирах. Каждое 12-е хищение имущества в России — квартирная кража.

Во всех этих и многих других случаях страховка компенсирует понесенный ущерб. Узнайте подробнее, полис и от чего страховка не защищает.

- Если вы арендодатель, застрахуйте свою квартиру и переданное в аренду имущество.

- Если вы снимаете квартиру, застрахуйте свое имущество в арендованной квартире.

Подробнее страхования квартиры и имущества

- инженерное оборудование в квартире (сантехника, системы водоснабжения, отопления и т.

п.);

- внутреннюю отделку (отделка стен, полов, потолков, дверные конструкции, оконные блоки с остеклением и т. п.);

- домашнее имущество (мебель, электроника, одежда и т. п.);

- гражданскую ответственность жильцов квартиры перед соседями.

Страховка для квартиры онлайн за 5 минут.

Защита от полного пакета рисков. Круглосуточная поддержка клиентов.

Когда квартира застрахована, можно со спокойной душой паковать чемоданы и ехать в отпуск. Главное, не забыть страховку для поездок за рубеж!

Ипотечное страхование в Росгосстрахе: стоимость, где дешевле и онлайн калькулятор

Большинство банков выдвигают в качестве обязательного требования при подаче кредитной заявки на ипотеку заключение договора страхования, предусматривающего защиту залогового имущества от возможной порчи, повреждений, утраты и иных непредвиденных расходов.

Крупнейшая российская страховая компания, в которой выгодно страхуется ипотека – Росгосстрах.

Подробнее о видах, условиях и особенностях заключения договора страхования в ней – читайте далее. В настоящее время ипотека Росгосстрах банка уже не представлена на рынке.

Банк прекратил кредитование в этой области и занимается только обработкой ранее выданных займов. Всю основную деятельность в ипотеке Росгосстрах направил на страхование ипотеке, о которой мы поведем речь далее. В общем виде выделяется 3 основных вида ипотечного страхования:

- жизнь и здоровье заемщика.

- конструктив;

- титульное;

Конструктивное страхование предусматривает приобретение полиса не на весь объект недвижимости, а лишь на его конструктивные элементы – стены, отделку, потолок, полы, инженерные или коммуникационные системы и т.д.

Титульное страхование защищает клиента от утраты права собственности в случае признания сделки по приобретению недвижимости незаконной через суд по объективным и неизвестным ранее причинам. Такой полис страхует собственника от уже произошедших в прошлом событий, но о которых он никаким образом не знал в момент заключения обозначенной сделки.

Страхование жизни и здоровья заемщика поможет защитить клиента от множества рисков, включая утрату трудоспособности из-за болезни, травмы, смерть, потерю работы и источника дохода. СК «Росгосстрах» наряду со своими конкурентами успешно реализует все перечисленные страховые программы по обозначенным направлениям защиты ипотеки.

Важно! По закону обязательному страхованию подлежит только залоговое имущество по договору об ипотеке. Остальные виды страховок (титул и конструктив) оформляются исключительно по желанию клиента и рекомендации банка-кредитора

Некоторые кредитные организации помимо полиса имущественного страхования требуют от заемщика приобрести дополнительно страховку на конструктивные элементы объекта недвижимости, а именно застраховать отделку в квартире или доме, окна, двери, перегородки, балконы, элементы дизайна и т.д.

В случае их порчи или разрушения стоимость квартиры будет частично утрачена, что несет для банков ненужные риски. Конструктивное страхование в ипотеке направлено как раз на минимизацию таких рисков. Разберем условия данного вида страхования в Росгосстрахе.

Полис конструктива покупается клиентом на индивидуальной основе, так как не является довольно популярной услугой страхования. Однако клиентов, готовых застраховать отдельные элементы своего жилья, немало. К страховым случаям для конструктива относятся:

- утрата или нанесение ущерба застрахованным элементам из-за чрезвычайных ситуаций, в том числе природного характера (например, пожар, наводнение, удар молнии, ураган, которые привели к выводу из строя отдельных конструкций);

Ипотечная страховка: тарифы

При формировании итоговой цены тарифа учитывается ряд важных факторов:

- Ставки банка, выдавшего кредит;

- Возраст заемщика. Размер тарифа увеличивается пропорционально возрасту заемщика;

- Пол заемщика. В отличие от мужчин, женщины могут оформить страховку по сниженному тарифу. Это связано с тем, что у женщин продолжительность жизни выше, а, значит, снижаются риски, что заемщик не сможет погасить ипотеку;

- Вес клиента. При избыточном весе у человека повышаются риски серьезно заболеть. Учитывая это, страховая компания может отказать заемщику в страховании жизни. Иногда компания идет на страхование жизни с повышенным тарифом;

- Профессиональная деятельность. Для рискованных профессий расчет тарифа производится по дополнительному повышающему коэффициенту.

Чтобы заинтересовать клиентов, часто страховые компании могут предлагать персональные скидки или поощрение за переход от конкурентов.

Рекомендуемые ипотечные продукты

Ипотека «Господдержка 2020»

Сбербанк России Лиц. №1481

от 300 000 до 12 000 000 руб.

Сумма

от 1 года до 20 лет

Срок

от 15 %

Первый взнос

от 6,1 %

Ставка

Ипотека «Вторичное жилье»

Банк «ВТБ» Лиц. №1000

от 600 000 до 60 000 000 руб.

Сумма

до 30 лет

Срок

от 10 %

Первый взнос

от 7,4 %

Ставка

Ипотека «На квартиру или долю»

«Росбанк Дом» Лиц. №2272

от 300 000 руб.

Сумма

от 3 лет до 25 лет

Срок

от 10 %

Первый взнос

от 6,39 %

Ставка

Ипотека «Кредит на квартиру»

Альфа-Банк Лиц. №1326

от 600 000 до 20 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 15 %

Первый взнос

от 7,99 %

Ставка

Ипотека с господдержкой 2020

Банк «ВТБ» Лиц. №1000

от 600 000 до 12 000 000 руб.

Сумма

до 30 лет

Срок

от 15 %

Первый взнос

от 6,1 %

Ставка

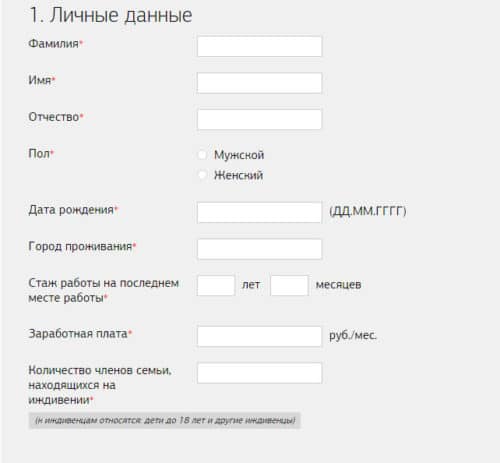

Требования Росгосстрах Банка

Изучение кредитного продукта бессмысленно, если потребитель не соответствует хотя бы одному пункту требований кредитодателя

Именно первое, на что мы обратим наше внимание — требования кредитора

Есть категория кредиторов, которая готова кредитовать самых юных потребителей, требуя минимальное количество документов. Такая лояльность в Росгосстрах не предусмотрено, но это право банка. Далеко не все банки готовы идти на риски и доверять своим клиентам-новичкам.

Итак, возвращаемся к требованиям Росгосстрах Банка. На сегодняшний день они таковы:

- Подданство РФ

- Возрастные рамки: 27 — 65 лет

- Официальная занятость клиента

- Постоянный доход сроком от 12 мес.

- Прописка: в регионе присутствия банка

Как видите, банк хочет иметь дело со взрослым, ответственным и трудоустроенным потребителем. Таким образом, он исключает возможный риск от финансовых потерь из-за недобросовестного клиента, имеющего материальные трудности.

Ничего нового и сверхъестественного данный банк не требует, но минимальный возраст, конечно, не мал. Во многих банках этот показатель гораздо ниже (ну или моложе).

Какие бумаги нужны для оформления ипотечного займа?

Обращение потребителя в Росгосстрах Банк подразумевает согласие на все его условия. При этом для заключения сделки с кредитором понадобится определенный пакет документов.

Естественно, ипотечное кредитование предусматривает выделение кредитором средств в достаточно крупном объеме. Поэтому от потребителя требуется намного больше бумаг в отличие от перечня бумаг, нужных в потребительском кредитовании.

Чтобы оформить ипотеку в Росгосстрах Банке, кредитозаемщику нужно будет предъявить такие документы:

- Паспорт

- СНИЛС

- Документ, подтверждающий трудовую занятость клиента

- Документ, подтверждающий стабильный доход

В банках-конкурентах зачастую с таким перечнем документом едва удается взять кредит на потребительские нужды. В этом плане Росгосстрах Банк в преимуществе, ведь все мы хотим получить любой кредит с наименьшими заморочками.

Что нужно для получения выплат?

При наступлении страхового случая заемщик должен сообщить об этом в СОГАЗ и подать документы для получения страхового возмещения. В случае смерти клиента, заявление о выплате подает выгодоприобретатель (банк-кредитор).

Для получения выплаты необходимо:

- Подать страховщику письменное заявление о страховом случае.

- Предоставить подтверждающие страховое событие документы.

- Получить копию страхового акта, если случай признан страховым.

- Получить выплату.

Страховой акт составляется страховщиком в течение 10 дней после получения всех необходимых документов, если случай признан страховым. Страховая выплата производится единовременно в установленном проценте от страховой суммы.

Документы

После того как произошло страховое событие, в течение месяца нужно предоставить в компанию СОГАЗ документы для получения выплаты. Страховщик может направить к клиенту своего врача, чтобы убедиться, в том, что потеря трудоспособности (временная или постоянная) действительно имела место.

В случае смерти банк предъявляет:

- заявление и оригинал страхового договора;

- оригинал свидетельства о смерти, справки о смерти из ЗАГСа, медицинского свидетельства о смерти или акта СМЭ.

При получении инвалидности:

- заявление, договор;

- копия справки бюро МСЭ об установлении группы инвалидности;

- копия медицинской карты;

- закрытые листки нетрудоспособности;

- другие документы, подтверждающие наступление страхового события (акт о несчастном случае на производстве, постановление о возбуждении уголовного дела, справка о ДТП и пр.).

Для того, чтобы собрать все эти документы потребуется не одна неделя. Возмещение можно получить после того как страховщик составит акт, где укажет размер суммы, которая должна быть выплачена. Страховщик может запрашивать сведения, связанные с несчастным случаем и его последствиями, у правоохранительных органов, кликни , а также проводить экспертизу представленных документов.

Возможна и отсрочка по страховой выплате, если возбуждены уголовного дела (например, с нападением или другими инцидентами). Возмещение не выплачивается до момента принятия соответствующего решения судом.

Страхование жизни по ипотеке не является обязательным для заемщиков полисом. Но, купив полис в компании СОГАЗ можно получить защиту от самых серьезных рисков – потери трудоспособности и смерти. Если заемщик в результате несчастного случая получит инвалидность, то банк выплатит ему от 60 до 100% остатка задолженности по кредиту.

Купить акций иностранных компаний — пошаговая инструкция

Доступ к ценным бумагам для физического лица возможен только через брокерские компании. Не стоит этого пугаться, поскольку они лишь посредники между вами и биржей. Все действия по покупке/продаже трейдер принимает самостоятельно. Брокер не влияет на ваш торговый результат. Он лишь предоставляет доступ к торговому терминалу, составляет отчёты.

Рассмотрим пошаговую инструкцию как купить иностранные акции физическому лицу через российских брокеров. Это самый выгодный и простой способ приобрести ценные бумаги мировых брендов.

Шаг 1. Регистрация у брокера

В РФ существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Это самые крупные и надёжные брокерские компании в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот (по сравнению с другими компаниями у них самые минимальные комиссии). Доступ есть ко всем финансовым инструментам.

Форма регистрация у брокера очень простая:

При регистрации потребуются загрузить сканы следующих документов:

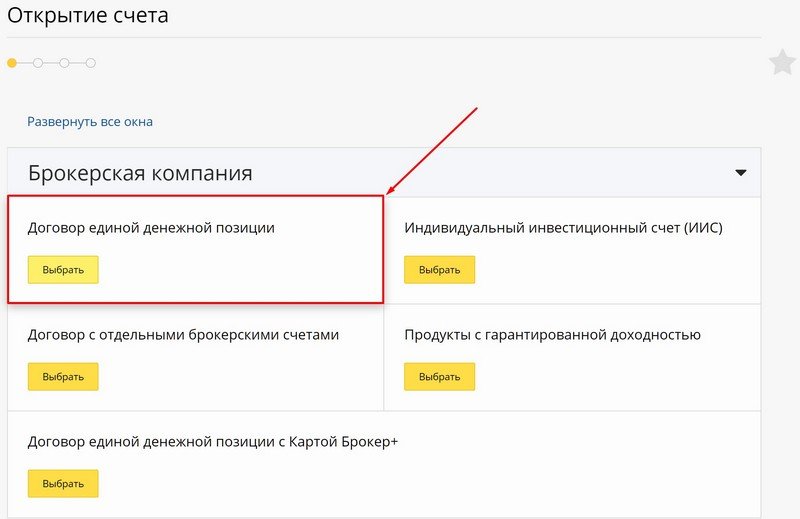

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. Это особый вид счёта, который позволяет хранить не только деньги (рубли и другие валюты), но и ценные бумаги (облигации, фьючерсы и т.д.).

Для открытия счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Брокеры предлагают разные виды счетов. Самыми популярными являются: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй вид включает все возможности первого, но также даёт ещё и шанс получать налоговые льготы. Рекомендую открыть сразу два: ЕДП и ИИС.

ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льгот является: время существования ИИС минимум 3 года.

Более подробно про условия ИИС и процедуру возврата налога читайте в статье:

Шаг 3. Пополнение брокерского счёта

Следующим шагом можно пополнить свой счёт. Чтобы найти реквизиты счета необходимо нажать на него в личном кабинете и далее нажать на вкладку «реквизиты для пополнения», где вы найдёте банковские реквизиты.

Пополнять можно на любую сумму. Но думаю, что нет смысла инвестировать в него меньше 100 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало акций. Однако никто не запрещает пополнять на любую сумму.

Например, вы открыли ИИС и хотите получить налоговый вычет, то стоит помнить, что возврат 13% в год возможен с суммы не превышающей 400 тыс. рублей. Поэтому логично пополнять свой ИИС по 400 тыс. рублей в год. Это позволит получать 52 тыс. рублей вычета ежегодно. Можно пополнять ИИС и на меньшие средства, но тогда и возврат налога будет меньше.

Например, на текущий момент есть сумма в 800 тыс. рублей. Можно пополнить 400 тыс. рублей на ИИС, а ещё 400 тыс. рублей на другой счёт (например, ЕДП). А через год просто снять с него деньги и дополнить ИИС. Тогда вы получите два вычета общей суммой 104 тыс. рублей.

Как выгоднее пополнить брокерский счёт

Например, пополнить банковский счёт брокера, а потом перевести деньги на брокерский счёт. Либо сразу положить их на брокерский счёт.

Есть два варианта пополнить свой счёт: наличкой или межбанковским переводом.

Шаг 4. Покупка иностранных акций

Брокер предоставит вам доступ к торговым терминалам (Quik и мобильные приложения). Через них можно будет самостоятельно купить акции США и других стран.

В приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности купить иностранные акции самостоятельно через торговый терминал, то можно совершенно бесплатно подать поручение по телефону. Такой подход подойдет для тех, кто редко торгует.

Акции можно покупать и продавать в день сколько угодно раз. Кто-то выбирает активный трейдинг, кто-то составляет инвестиционный портфель и держит ценные бумаги годами, не совершая ни одной сделки. Как лучше поступить, решаете только вы. И тот, и другой способ могут приносить солидные годовые прибыли.

Американский рынок начинает работать вечером в 16:30. Закрывается в 00:59 по Москве. Но поскольку мы покупаем акции на Санкт-Петербургской фондовой бирже, то время начала торговли 10 утра по Москве. Естественно, речь идёт про будни, в выходные рынки не работают.

Виды страховки

Компания предлагает физическим лицам оформить полис страхования по ипотеке по различным программам, каждая из которых имеет свои преимущества и характеристики. Перед тем как заключать договор со страховой компанией, клиент должен детально ознакомиться со всеми условиями полиса. При возникновении вопросов рекомендуется обратиться к специалисту для их разъяснения.

Есть такие разновидности страховки:

- комплексная;

- конструктивная;

- титульная;

- страхование жизни и здоровья.

По законодательству РФ, договор ипотечного займа предусматривает обязательное страхование имущественного объекта, являющегося залогом для банка. Другие виды страхования допускается оформить по рекомендациям самого кредитора либо при личном желании.

Комплексная программа

Данный полис предусматривает страховку от нескольких рисков сразу. В их число входит потеря трудоспособности, нарушение целостности имущества, случившееся не по вине клиента, а также его личная ответственность.

Комплексное страхование жилищного займа предусматривает случаи, при которых клиент покупает недвижимость с низким размером вступительного взноса. Угроза состоит в том, что, если заемщик лишается возможности оплачивать кредит, средств от продажи имущества может стать недостаточно на закрытие кредита. В подобной ситуации оплатить остаточную задолженность поможет страхование.

Приобретая полис, требуется осознавать, что договор по единице недвижимости будет составлен на весь срок действия жилищного кредита. Список рисков устанавливается кредитным учреждениям и не подлежит замене.

Конструктивное страхование ипотеки

Данная программа в Росгосстрах указывает на оформление полиса, действующего в отношении отдельных элементов имущества. Заемщик может оформить страховку на инженерные коммуникации в жилье, дорогую отделку, отдельные части помещения и другое. Подобный вид страхования оказывает защиту для клиента от крупного ущерба в результате нарушения целостности имущества при пожаре, стихийном бедствии, серьезной аварии или крупной краже.

Титульное страхование

Данная программа предусматривает защиту клиентов от потери права собственности на недвижимость при незаконных сделках с покупкой жилья на вторичном рынке. При этом полис будет действителен, даже когда клиент не знал, что за проблемы были с приобретенным имуществом, а также он не принимал участия в прошлых ситуациях с купленной недвижимостью.

Выделим основные страховые случаи для титульного страхования жилищного займа:

- неправильно оформленный пакет документов;

- мошеннические действия с имущественным объектом;

- незаконность осуществления сделки по приобретению и приватизации недвижимости.

Защита жизни и здоровья заемщика

Данная программа считается самой известной и востребованной среди граждан. В компанию Росгосстрах обращается множество клиентов, желающих застраховать свою жизнь и здоровье в рамках ипотечного кредитования.

Оформляя полис по такой программе, клиенты защищают себя от возможных рисков, связанных с частичной либо полной потерей трудоспособности по причине заболевания или травмирования. В список страховых случаев также входит летальный исход клиента. При невозможности оплаты клиентом жилищного кредита по одной из указанных причин расчёт за него производит компания Росгосстрах.

«Страховая СОГАЗ-Жизнь» — Особенности Страхования Жизни и Здоровья

Данная сфера регулируется законодательным актом под номером 4015-1 («Об организации страхового дела в Российской Федерации»). Один из видов подобных услуг, официально разрешенный на территории страны – страхование жизни (статья 32.9). Сегодня многие компании предлагают своим клиентам подобные продукты. Среди них – «СОГАЗ-ЖИЗНЬ».

Страхование жизни в этой организации имеет свои особенности. Так:

- В качестве застрахованных лиц могут выступать граждане всех возрастов.

- Страхование касается всех возможных травм и болезней. При подключении отдельных программ предусмотрена оплата лечения в других странах.

- Вложение средств в страховку дает возможность не только уберечь себя от непредвиденных финансовых трат (на лечение заболеваний, повреждений), но и получить прибыль.

- Клиент может самостоятельно подобрать график внесения платежей.

- Страховая сумма, получаемая по истечении срока действия договора, не облагается налогом.

- Накопления, созданные клиентом, не подлежат аресту. Кроме того, их нельзя делить между несколькими гражданами (к примеру, во время развода) или конфисковать.

По истечении срока действия договора накопления передаются страхователю или выгодоприобретателю (если он указан в документе). Смерть лица, на которое оформлено страхование, не является преградой для выплат (средства выдаются членам семьи покойного).