Топ 10 банков, входящие в систему государственного страхования вкладов

Содержание:

- Найти гос номер тс по свидетельству о регистрации

- Страховое возмещение

- Критика

- Ссылки

- Исторические факты из сферы страхования депозитов

- Список банков-участников системы обязательного страхования вкладов

- Как производится оценка золота

- Рекомендации АСВ по страхованию вкладов

- Какие банки входят в систему страхования вкладов – обзор ТОП-5 компаний

- Порядок выплаты возмещения по вкладам

- Что такое код клиента

- Цели ССВ

- Что такое АСВ?

- Застрахованы ли в банках вклады юридических лиц?

- Агентство по страхованию вкладов ASV

- Сроки возврата налогового вычета

- Как узнать, застрахован ли вклад в банке государством: вопросы и ответы

- Требования к заемщикам

- Активация (привязка) карты к аккаунту

- Главные аспекты

- Банки и их краткая характеристика

- Три причины оформить банковскую карту World of Tanks

- Скачать образец документа

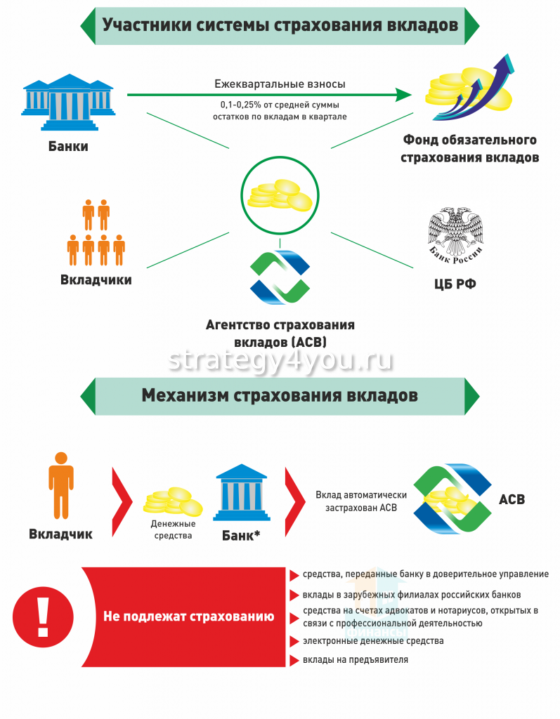

- Какие вклады не подлежат страхованию?

- Заключение

Найти гос номер тс по свидетельству о регистрации

Страховое возмещение

При наступлении страховых случаев вкладчик вправе получить страховое возмещение от агентства страхования вкладов. При этом в соответствии с действующим законодательством в 2018 году размер выплачиваемой страховки составляет 100% от суммы вклада, но данная выплата имеет ограничение — вкладчик получает компенсацию не более 1 400 000 руб. Данная процедура осуществляется согласно постановлению федерального закона п.2 ст. 11 ФЗ № 177-ФЗ.

Согласно данному закону максимальный размер стандартного страхового возмещения по всем вкладам и счетам физических лиц, страховой случай по которым наступили после 29 декабря 2014 года, рамер суммы выплат существенно увеличен до 1,4 млн. руб.

Критика

Ссылки

Исторические факты из сферы страхования депозитов

Список банков-участников системы обязательного страхования вкладов

Сегодня изучение перечня банков, входящих в систему страхования вкладов РФ, стало особо актуальным. Дело в том, что очень многие банковские организации за последние годы потеряли лицензию из-за низких финансовых показателей. Вот неполный перечень учреждений, лишившихся лицензии лишь в 2016 году, начиная с январем и заканчивая декабрем:

- Внешпромбанк;

- Межтрастбанк;

- Банкирский Дом;

- НацКорпБанк;

- Смартбанк;

- ДС-банк;

- Промрегионбанк;

- Финансовый стандарт;

- БайкалБанк;

- Промэнергобанк;

- Кредит-Москва;

- Экспресс кредит;

- Форус-Банк;

- Вологдабанк;

- Идея-Банк.

Общее количество банков с отозванным правом осуществлять деятельность в 2016 году превысило сотню. И право вернуть вложенные средства получили только те физические лица, которые доверили деньги банку, входящему в перечень агентства по страхованию.

Участниками являются более 800 банков. Для удобства их названия приведены в алфавитном порядке. В этот перечень обязательно включены такие организации, репутация которых признана и ценится очень высоко: Сбербанк, Россельхозбанк, Газпромбанк, Альфа-Банк, Райффайзенбанк, ВТБ и т.д. Вот еще учреждения, входящих в данный перечень:

- 1Банк;

- Аскания Траст;

- Абсолют;

- Агросоюз;

- Енисей;

- Хлынов;

- Химик;

- Транспортный;

- Таганрогбанк;

- Тинькофф;

- Крона;

- Камский;

- Новый Век;

- Ноосфера.

Данная система была придумана государством как механизм защиты вкладчиков, вносящих свои средства под проценты в коммерческие и государственные организации. Подобный алгоритм защиты действует не только в РФ, но и сотне других стран мира. В РФ это было подкреплено соответствующим ФЗ (федеральным законом 2004-го года). С момента принятия правительство РФ четырежды вносило поправки.

Список банков в Москве входящих в систему страхования вкладов государством, является очень широким. ВТБ Банк Москвы, Сбербанк и Газпромбанк — три самых главных составляющих этого списка. Последним актуальным примером для Москвы стал отзыв лицензии у Внешпромбанка, который долгое время считался устойчивым. Благодаря тому, что он входил в ССВ, у вкладчиков есть возможность забрать средства в размере до 1,4 млн руб.

У каждого банковского учреждения, которое стало на учет в самой системе страхования, автоматически возникают определенные обязанности, которые они должны выполнять.

В частности речь идет о таких обязанностях, как:

- производить плату по страховым взносам;

- информировать своих потенциальных клиентов о порядке выплаты компенсации, если наступит страховой случай;

- принимать любые меры для того, чтобы все необходимая информация о принятии участия в системе страхования была доступна потенциальным вкладчикам;

- осуществлять ведение учета своих непосредственных обязанностей перед вкладчиками, чтобы в момент наступления каких-либо страховых случаев, предъявить реестр требований сотрудникам Агентства.

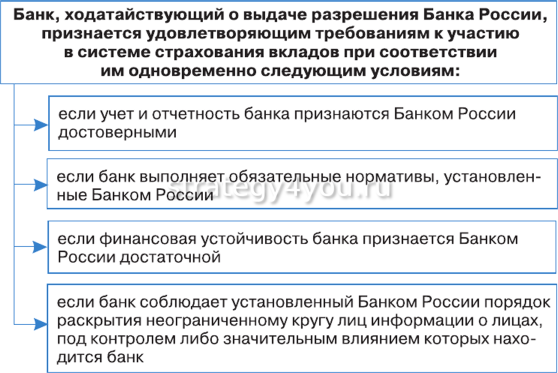

Таким образом, можно сказать, что каждое банковское учреждение, которое получило разрешение на осуществление трудовой деятельности с финансовым капиталом граждан и находится в Реестре, попадает под контроль самого Агентства и Банка России.

В случае, если принимается решение о запрете работы с финансовыми средствами физических лиц, банк мгновенно исключается из Реестра. По этой причине можно говорить о том, что если банк не находится в данном списке, у него отсутствуют какие-либо обязательства перед своими клиентами и в случае каких-либо проблем с его работой, вкладчики не смогут получить свой капитал.

Система страхования вкладов (ССВ) – это метод защиты банковских депозитов клиентов. Это специальная программа, реализуемая государством. В случае наступления случая страхового риска (например, банкротства) Агентство по страхованию вкладов (АСВ) в самые короткие сроки возместит вкладчикам всю внесенную ими ранее сумму, оно же и создает список банков, входящих в систему страхования вкладов.

• Аннулирование лицензии и прекращение функционирования.

• Наложение ЦБ моратория на банк в соответствии с требованиями кредиторов.

• «Райффайзенбанк» и др.

Дополнительно страхование вкладов поддерживают и малоизвестные учреждения: «Плюс Банк», «ЛОКО-Банк», «КЕДР» и пр.

Как производится оценка золота

Рекомендации АСВ по страхованию вкладов

Участие в ССВ предполагает выполнение обязанностей по перечислению платежей в резервный фонд. До клиентов учреждения должны доводиться условия программы. Для этого информация должна помещаться в зоне видимости там, где выполняется обслуживание посетителей. Финансовое учреждение обязано вести строгий учет обязательств по депозитам.

Клиенты финансовых учреждений должны знать о предложениях, которые не участвуют в ССВ, это:

- вклады на предъявителя;

- сберегательные счета;

- средства нотариусов;

- депозиты в других государствах;

- электронная валюта;

- деньги металлических счетов.

Компенсация выплачивается клиентам банка в случае отзыва разрешения на ведение финансовых операций. При добровольной ликвидации финансового учреждения не наступает страховой случай.

На учреждение может быть наложен мораторий в связи с недостаточным финансовым обеспечением для выполнения обязательств. Через 2 недели после объявления запрета вкладчики могут обращаться в АСВ с целью получения компенсации.

На финансовом рынке функционирует большое количество учреждений, поэтому сложно выбрать лучший вариант для открытия депозита. Чтобы не ошибиться, нужно изучить их рейтинги, положительные и отрицательные мнения клиентов. На сайте ЦБ РФ можно ознакомиться с отчетностью. О стабильном положении на рынке свидетельствует рост активов, уставного капитала.

При выборе внимание обращают на развитую сеть терминалов обслуживания, представительства в городах. Следует изучить отрицательные новости об учреждении, которые часто появляются перед отзывом лицензии

Главным мотивом для размещения депозита является процентная ставка. Высокий показатель может указывать на отсутствие собственного капитала, попытку банка привлечь клиентов. Такие вклады связаны с риском. Поэтому физическое лицо при оформлении договора имеет право потребовать подтверждение участия в ССВ.

Какие банки входят в систему страхования вкладов – обзор ТОП-5 компаний

Как уже говорилось, в ССВ участвуют сотни российских банков.

Представляем пятёрку самых надёжных финансовых учреждений в плане сохранности гражданских депозитов.

1) ВТБ + Банк Москвы

Банковская группа ВТБ объединяет более 20 финансовых организаций. Компания представляет собой холдинг и ведёт свою деятельность на внутреннем российском рынке и на международной арене. ВТБ уверенно держит курс на повышение клиентского доверия, надёжность и открытость.

Организации, объединенные под брендом ВТБ, занимаются кредитованием, страхованием, хранением и умножением вкладов частных лиц и юридических субъектов. Акционером банка является, в частности Правительство РФ.

2) Альфа-Банк

Компания неизменно входит в ТОП финансовых организаций России. Имеет несколько дочерних подразделений, сотни филиалов и тысячи банкоматов на всей территории страны. Один из самых популярных банков у частных вкладчиков.

«Альфа Банк» — постоянный участник ССВ, обладатель национальных и интернациональных наград и премий, присуждаемых лучшим финансовым организациям. Имеет наивысший рейтинг А++ от независимого агентства «Эксперт».

3) БИНБАНК

Частное финансовое учреждение. Позиционирует себя как одна из самых надёжных организаций в России, что подтверждается оценками национальных и международных рейтинговых агентств. Работает с 1996 года, имеет более 500 филиалов в городах РФ.

Держит курс на гармоничное сочетание опыта международных финансовых компаний с реалиями местного рынка. Каждый вклад физических лиц в обязательном порядке страхуется по единой системе страхования депозитов.

4) Газпромбанк

Крупнейший финансовый институт в РФ. Слоган: «В масштабах государства, в интересах каждого!» Входит в ТОП-3 самых влиятельных российских банков. Занимает ведущие позиции по объёму капитала, надёжности и прибыльности вкладов.

Обслуживает ключевые отрасли российской экономики, имеет дочерние подразделения в Казахстане, Беларуси, Армении, Китае и Швейцарии. Насчитывает более 4 млн. частных вкладчиков.

5) ДельтаКредит

Банк, специализирующийся на выдаче ипотечных кредитов. Любые операции частных лиц в обязательном порядке защищены страховками. Надёжный помощник в решении жилищных и кредитных вопросов. Быстродействие при вынесении решения о выдаче займов, оперативное оформление документов, выгодные программы и предложения.

Порядок выплаты возмещения по вкладам

Агентство в течение пяти рабочих дней со дня получения из банка, в отношении которого наступил страховой случай,

реестра обязательств банка перед вкладчиками размещает на официальном сайте Агентства в информационно-телекоммуникационной сети «Интернет»

и направляет в этот банк, а также в Банк России для размещения на его официальном сайте в информационно-телекоммуникационной сети «Интернет»

и в периодическое печатное издание по месту нахождения этого банка для опубликования сообщение о месте, времени,

форме и порядке приема заявлений вкладчиков о выплате возмещения по вкладам. В течение одного месяца со дня получения из банка реестра обязательств банка перед вкладчиками

Агентство направляет также соответствующее сообщение вкладчикам банка, в отношении которого наступил страховой случай.

Выплата возмещения по вкладам производится Агентством в соответствии с реестром обязательств банка перед вкладчиками, формируемым банком, в отношении которого наступил страховой случай,

в течение трех дней со дня представления вкладчиком в Агентство документов, предусмотренных частями 4 и 5 статьи 10 настоящего Федерального закона, но не ранее 14 дней

со дня наступления страхового случая, если более ранний срок не определен решением правления Агентства.

При выплате возмещения по вкладам Агентство представляет вкладчику справку о выплаченных суммах и вкладах, по которым осуществлялось возмещение.

Выплата возмещения по вкладам физического лица (за исключением вкладов индивидуальных предпринимателей, открытых для осуществления предпринимательской деятельности)

вкладчику (наследнику — физическому лицу) может осуществляться по заявлению вкладчика (его представителя), наследника (его представителя) как наличными денежными средствами,

так и путем перечисления денежных средств на указанный таким вкладчиком (его представителем), наследником (его представителем) банковский счет, открытый в банке.

Выплата возмещения по вкладу физического лица (за исключением вкладов индивидуальных предпринимателей, открытых для осуществления предпринимательской деятельности)

наследнику — малому предприятию производится путем перечисления денежных средств на банковский счет такого наследника, открытый в банке или иной кредитной организации.

Уступка прав требования физического лица к Агентству не допускается.

Прием от вкладчиков заявлений о выплате возмещения по вкладам и иных необходимых документов, в том числе предусмотренных частью 4 статьи 10 настоящего Федерального закона и частью 7 настоящей статьи,

а также выплата возмещения по вкладам могут осуществляться Агентством через банки-агенты, действующие от его имени и за его счет.

Порядок взаимодействия банков-агентов с Агентством, включая нормы компенсации затрат банков-агентов, устанавливается советом директоров Агентства.

Порядок конкурсного отбора банков-агентов устанавливается советом директоров Агентства по согласованию с федеральным антимонопольным органом.

Выплата возмещения по вкладам производится в валюте Российской Федерации.

Контакты государственной корпорации «Агентство по страхованию вкладов»

Телефон «горячей линии»: 8 800 200-08-05 (бесплатный звонок по России)

Что такое код клиента

Цели ССВ

Осуществляя правильную финансовую политику, можно достигнуть целей, которые ставит перед собой система обязательного страхования вкладов:

- повысить доверие к работе банков, тем самым мотивировать потенциальных вкладчиков;

- защитить права вкладчиков российских банков;

- привлекать сбережения граждан в банковский сектор.

При этом крайне важно, что ни одна из целей не является приоритетной. Поскольку как только наблюдается сдвиг в достижении одной из целей, в банковской сфере начинают наступать кризисные проявления, что неизменно влечёт за собой рост рисков для вкладчиков

Базой, позволяющей достичь всех поставленных целей, является стабильное развитие банковской финансовой системы.

Что такое АСВ?

АСВ – это сформированный государством в 2004 году фонд в виде Агентства по страхованию вкладов. По своей организационно-правовой форме это – государственная корпорация. Все имущество и уставной капитал сформирован за счет средств государства, но АСВ может ими свободно распоряжаться для выполнения поставленных целей. То есть, контролировать исполнение обязательств банков перед вкладчиками.

Миссия корпорации довольно масштабная: защита прав и интересов вкладчиков, использующих услуги несостоятельных финансовых учреждений, а также стимулирование банков к ответственному исполнению своих обязательств, и содействие стабильному развитию банковской системы РФ в целом.

Застрахованы ли в банках вклады юридических лиц?

Сейчас на депозиты юрлиц не распространяется программа ССВ. Пока Банк России отложил такую возможность как минимум до 2019-2020 годов.

Какие варианты имеются у организаций в данной ситуации? Здесь существует два основных варианта:

- Вернуть собственные средства юридическому лицу теоретически возможно. В момент наступления страхового случая представителю компании нужно будет составить и подать исковое судебное заявление, содержащее просьбу о возврате средств со счёта. Но ожидание средств может существенно затянуться, т. к. первыми выплаты получают физические лица, после — индивидуальные предприниматели, а юридические лица — в самый последний момент. Можно и вовсе не дождаться возмещения, поскольку закон не регламентирует обязательную защиту вкладов для юрлиц.

- Добровольно застраховать свои средства. Сейчас такую услугу предоставляет множество страховых компаний.

Агентство по страхованию вкладов ASV

Специальное агентство, занимающееся страхованием вкладов, было создано в 2004 году с целью обеспечения возмещения по вкладам при наступлении любых страховых случаев, предусмотренных договором. Организация помимо выплаты страховых компенсаций занимается следующими видами деятельности:

- Производит ведение стандартного реестра банков, которые являются основными участниками процедуры страхования;

- Производит качественный контроль над пополнением и ведением основного фонда, куда идут поступления всех страховых взносов;

- Производит управление средствами, содержащимися в фонде страхования.

Дополнительно агентство производит главный реестр пенсионных фондов, не принадлежащих государству.

Сроки возврата налогового вычета

На проведение проверки документов, поданных для осуществления вычета, налоговому инспектору дается 3 месяца, по истечении которых он принимает положительное, отрицательное либо корректирующее решение, в случае, если расчет налогоплательщика был произведен неверно.

Как узнать, застрахован ли вклад в банке государством: вопросы и ответы

Если происходит страховой случай, оба супруга получают компенсацию по сбережениям. Ее размер равен полной сумме депозитов в данной банковской организации, но не превышает максимальной установленной законом суммы страховой выплаты.

Какую сумму получит вкладчик, если он имеет депозиты в разных филиалах (отделениях) одного и того же банка?

Вложения в разных филиалах одного учреждения принято считать депозитами в одном банке. Следовательно, компенсация на них рассчитывается в общем порядке: полная сумма всех вложений в данной организации, не превышая при этом сумму страхового возмещения, которое установлено законом РФ.

Застрахован ли валютный вклад в банке?

Государством предусмотрено страхование не только депозитов в рублях, но и счетов в зарубежной валюте. Гражданин может рассчитывать на компенсацию согласно курсу Центрального Банка России на момент наступления страхового случая. Выплата всегда производится не в иностранной валюте (евро, доллары и др.), а в рублях.

Как рассчитывается сумма возмещения, если вклад размещен в иностранной валюте?

В ситуациях, когда накопительный счет открыт в валюте других стран, сумма компенсации будет рассчитана в рублях по курсу Центробанка на день наступления страхового случая.

Застрахованы ли вклады, удостоверенные сберегательными сертификатами?

Депозит в банке, подтвержденный персональным сберегательным сертификатом, который оформлен на физическое лицо, указанное в документе, является также застрахованным государством. В ситуации, когда сберегательный сертификат выдан на предъявителя, депозит также будет считаться застрахованным по закону.

Подлежат ли страхованию деньги на обезличенных металлических счетах?

Деньги на счетах с драгоценными металлами не застрахованы от различных инцидентов. Согласно Федеральному закону «О страховании вкладов физических лиц в банках Российской Федерации», страхованию подлежат денежные вложения, находящиеся в финансовом учреждении на основании контракта. На ОМС учитываются не денежные суммы, а ценные металлы, которые измеряются в граммах или других единицах массы.

Застрахованы ли в Агентстве средства, размещаемые в МФО?

На деньги, вложенные гражданами в микрофинансовые организации, закон «О страховании вкладов в банках Российской Федерации» не действует. МФО не являются банковскими учреждениями, поэтому не участвуют в системе обязательного страхования депозитов.

Застрахованы ли вклады ИП в банках?

На протяжении длительного времени депозиты предпринимателей, являющихся физическими лицами, не подлежали страхованию государством, как и средства юридических лиц. Однако произошел ряд изменений, и сейчас деньги на счетах ИП в финансовых учреждениях застрахованы.

Требования к заемщикам

Активация (привязка) карты к аккаунту

Главные аспекты

Анализ данных показывает, что главная проблема того, что граждане не спешат вкладывать свои сбережения в банковское учреждения, состоит в неуверенности, что их сбережения вернутся.

Ведь если люди будут знать, что их вклад будет возвращен, даже если банк разорится, то они не будут бояться вкладывать средства.

Залог того, что вернет депозит не сам банк, а независимая страховая компания, вызывает доверие вкладчиков. По всему миру действует защита депозитов – страхование.

По результатам Всемирного валютного фонда, обеспечение депозитов в банке есть больше чем в ста странах.

Она будет возвращать средства вкладчикам, если банк признают банкротом. Быть участником этой программы обязан каждый банк.

Необходимые понятия

| Агентство по страхованию вкладов | Компания, каковую создало государство для защиты прав клиентов по вкладам. Регулируется законом № 177-Ф3 |

| Банк-агент | Возвращает вклад владельцу за счет агентства по страхованию, в случае нужды |

| Банк-участник ССВ | Может призывать граждан России для вкладов, при этом уплатив страховой взнос. Обязан вносить страховой платеж, говорить про условие и объем компенсации вклада |

| Вклад | Финансовые средства, вложенные клиентами на базе заключенного вклада и счета в банке. В него входят начисляемые проценты на тело депозита. Под защитой страхования депозит и в рублях и в другой валюте |

| Обоюдные требования | Финансовый долг клиента перед банковским учреждением. Такие требования снижают объем обязанностей |

| Реестр банков | Участник ССВ – список банков, депозиты каких гарантируются ФЗ № 177 |

| Система страхования вкладов (ССВ) | Госпрограмма, какая осуществляется в соотношении с ФЗ № 177. Главная цель – сохранение ценностей граждан, вложенных в банках России. Если случиться непредвиденное, и банк обанкротится, вкладчикам выплатят страховую сумму, но не больше положенной суммы |

| Страховое возмещение | Денежный эквивалент, положенная компенсация при установлении страхового события. Выплата происходит в 100 % виде, но не больше максимальной суммы. В эту сумму входит тело депозита плюс начисленный процент |

| Страховое событие | Отклик у банка-участника ССВ разрешения Центрального Банка на финансовую деятельность или банкротство банка |

| Страховой платеж банков | Каждый квартал банк переводит средства в фонд страховых депозитов |

| Фонд обязательного страхования депозитов | Экономическая база ССВ. В фонд включен собственный платеж России |

Вкладчиком является российский гражданин, гражданин другой страны или без гражданства, каковой оформил с банком сделку о депозите.

Что такое банковский реестр

Реестр – форма записи чего либо. Существование такого реестра, помогает узнать, состоит банк в нем или нет.

Это дает понять показатель безопасности банка и избежать невозвращения вклада из-за утраты банка лицензии:

- банки, какие находятся в комплексе обеспечения депозита. Платят установленный процент в установленном документе фонда. Из тих платежей, потом и идет возврат средств по депозиту, в случае проблем банка с лицензией;

- перечень банков в структуре обеспечения. Показывает не только название учреждения, но и его статус. Например «на устранении», это обозначает, что скоро будет закрытие организации. Тогда ведутся роботы для возврата денежных средств по вкладам;

- пишутся данные о причине исключения банка из перечня, у каких забрали лицензию на дачу услуг в данной сфере.

Нужно заметить, что иногда банки пишут данную информацию с опозданием (в свою пользу) про остановку работы в финансовой сфере.

То есть, вкладчики не будут осведомлены о прекращении финансовой деятельности банка, и внесут депозит, какой впоследствии не будет возвращен.

Следует понять, включение ССВ разрешило реагировать властям на возможность появления шума в народе из-за несоблюдения обязанностей банка.

Как стало видно, структура подняла рейтинг уверенности населения к банкам, толчок для совместных работ новых и имеющихся организаций.

Сейчас система быстро совершенствуется, идут разные работы по улучшению деятельности банков, изменяются и ставятся объемы компенсации.

Правовая база

Данную сферу регулируют такие законы:

| Федеральный закон №127 | «О банкротстве банка» |

| Федеральный закон №395 | «О банках и банковской деятельности на территории России» |

| Федеральный закон № 177-Ф3 (Первая глава, ст. 6) | «О страховании вкладов физических лиц в банках России» |

Банки и их краткая характеристика

Банки являют собой соединение финансово-кредитных организаций, предоставляющих свои услуги правительству в целом и людям по отдельности. Современные банки оказывают своему клиенту до 200 видов разных банковских предложений, будь то кредит или открытие счета.

Банки классифицируются по предоставляемым сервисам:

- не специфические услуги;

- специфические услуги;

- услуги для физических лиц;

- услуги для юридических лиц;

- активные и пассивные операции;

- платные и бесплатные услуги;

- услуги, объединенные с движением материального продукта.

Сбербанк

Сбербанк с 2005 года занесен в собрание банков, которые входят в ССВ. В этом списке он занимает 417 номер. Человеку, у которого состоялся страховой случай, возмещается его вложение в размере 100 % от суммы вложения, но не более, чем 700 000 рублей.

Счета в Сбербанке, на которые точно будет распространена ССВ, то есть они будут защищены:

- счета, пребывающие на заработных карточках;

- счета, совершенные дистанционно (через онлайн ресурсы);

- нынешние счета «до востребования»;

- счета неотложного порядка.

Счета в Сбербанке, на которые не действует ССВ:

- средства, находящиеся на безличных счетах;

- средства, отданные банку на доверительное руководство;

- «Сберегательные книги» и «Сберегательные сертификаты», засвидетельствованные на подателя.

Помимо этого, страхованию не поддаются деньги на счетах адвокатов, если они были установлены как доход от работы по профессии.

В банке ВТБ, согласно закону, подлежат страхованию следующие счета:

- вклады срочного порядка и валютные вклады;

- счета «до востребования»;

- счета предпринимателей, которые были открыты для предпринимательской работы;

- номинальные счета опекунов и родителей, выполняющих обязанности опекунов;

- счета которыми пользуются по пластиковых карточках: для заработной платы, соц. выплат, выдачи стипендий и пенсий;

- счета, возведенные для оплаты по договорам с недвижимостью.

Страхованию в банке ВТБ не подлежат следующие деньги, если они:

- пребывают на счетах без имени;

- деньги, переведенные без открытия банковских счетов;

- размещенные в филиалах банка, которые находятся за пределами границ России;

- деньги, отданные банку в самостоятельное управление;

- «Сберегательные книги» и «Сберегательные сертификаты», которые были засвидетельствованные на подателя;

- деньги, находящиеся на счетах юридических лиц в связи с работой по профессии.

Газпромбанк

АО «Газпромбанк» — один из самых масштабных универсальных финансовых банков РФ.

Гаспромбанк также является членом системы страхования вкладов. Средства в этом банке можно застраховать по классическим правилам, которые действуют на все банки.

Финансовая Корпорация “Открытие”

Банк Открытие находится в реестре ССВ с 2005 года под номером 498. Все клиенты этой корпорации могут рассчитывать на 100% возврат своих вложений, в случае банкротства банка.

Типы счетов, которые подлежат страхованию в банке:

- счета «до востребования»;

- неотложные вклады;

- текущие счета, которыми пользуются люди с помощью пластиковых карточек для получения зарплат, пенсий, стипендий;

- счета индивидуальных предпринимателей.

Альфа-банк

Альфа-банк — крупнейший коммерческий банк. С 2010 года – седьмой в России банк по объёму активов. Свои вклады в этом банке можно застраховать по классическим правилам, которые действуют на все банки.

Россельхозбанк

Российский Сельскохозяйственный Банк был внесен в ССВ в 2005 году. Его номер в реестре 760.

В Россельхозбанке застрахованными могут быть следующие счета:

- счета, наполненные любой валютой, которые были основаны по договору человека с банком;

- счета предпринимателей, основанных ими для работы;

- номинальные счета опекунов или попечителей;

Страхованию не подлежат следующие счета:

- электронные деньги;

- счета, находящиеся в филиалах банка, которые находятся за пределами РФ;

- деньги, переведенные без открытия банковских счетов;

- «Сберегательные книгии» и «Сберегательные сертификаты», которые были засвидетельствованные на подателя.

Райффайзенбанк

Райффайзенбанк входит в ССВ с 2005 года, и имеет 574 номер в государственном реестре. По законам о страховании счетов, возмещение средств в банке при наступлении страхового случая вкладчику возмещаются средства в размере 100% от суммы его вложения в банк. Также банк является частью европейской банковской группы Райффайзен, что оказывает ему добавочную финансовую надежность.

Счета в этом банке подлежат страхованию по классическим правилам, соблюдаемым со всех банках.

Страхованию подлежат все счета людей в банке Райффайзен за исключением:

- вложений на предъявителя;

- денег, отданных банкам в самостоятельное распоряжение;

- вложений в филиалах банков в РФ, которые находятся за границей.

Три причины оформить банковскую карту World of Tanks

Скачать образец документа

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

Государственная корпорация «Агентство по страхованию вкладов» сообщает о включении в реестр банков — участников системы обязательного страхования вкладов (указываются полное наименование банка, регистрационный номер банка по Книге государственной регистрации кредитных организаций, номер по реестру, дата внесения банка в реестр).

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Информация: образцы (Полный перечень документов)

- Поиск по фразе «Информация» по всему сайту

- «Информация о включении банка в реестр банков — участников системы обязательного страхования вкладов».doc

Документы, которые также Вас могут заинтересовать:

- Информация о включении в реестр банков — участников системы обязательного страхования вкладов (для направления в банк)

- Информация о вновь вводимых площадях зданий и сооружений, находящихся на балансе образовательных учреждений начального, среднего и высшего профессионального образования, прочих образовательных учреждений и включенных в реестр федеральной собственности

- Информация о внедрении и применении в филиале ОАО «РЖД» централизованно разработанных нормативных документов по труду (нормативов трудоемкости, нормативов численности, типовых штатных расписаний)

- Информация о внедрении и применении в филиале ОАО «РЖД» централизованно разработанных норм времени

- Информация о внедрении и применении в структурном подразделении филиала ОАО «РЖД» централизованно разработанных норм времени

- Информация о внедрении и применении в структурном подразделении филиала ОАО «РЖД» централизованно разработанных нормативных документов по труду (нормативов трудоемкости, нормативов численности, типовых штатных расписаний)

- Информация о возможности внедрения самоблокирующихся шприцев (ср-шприцев) в субъекте Российской Федерации

- Информация о воздействии на окружающую среду сталелитейных предприятий и наиболее важных экологических проблемах этих предприятий

- Информация о возможном удорожании продукции, при производстве которой используется этиловый спирт, в случае переноса акциза на этиловый спирт

- Информация о временном трудоустройстве несовершеннолетних граждан за счет средств федерального бюджета

Какие вклады не подлежат страхованию?

Некоторые виды вкладов не подлежат обязательному государственному страхованию:

- Денежные средства, которые находятся на банковских счетах нотариусов, адвокатов, в случае, если данные счета были открыты для непосредственного осуществления профессиональной деятельности.

- Вклады, которые были открыты физическими лицами на предъявителя.

- Все вклады, которые были переданы физическими лицами на управление банковской организации.

- Денежные средства, которые были размещены на депозит за пределами территории Российской Федерации.

- Вклады в виде электронной валюты.

- Средства, которые находятся на металлических счетах.