Особенности тотальной гибели автомобиля по каско

Содержание:

- Как решить проблемы в свою пользу?

- Где банки берут эту программу?

- Выберите кредитную карту

- Занижение суммы выплат

- Отделения банка Центр-инвест на карте Москвы

- Как отличить от подделки

- Условия признания конструктивной гибели автомобиля по ОСАГО

- Как добиться возмещения от страховой компании

- Понятие «Полная гибель автомобиля»

- Сумма выплаты при полной гибели транспортного средства

- NEW COMMENTS

- Как правильно расчитать тотал по осаго 2020

- Выберите кредитную карту

- Заемщик

- Что делать водителю, если его автомобиль признали тотальным?

- Как оформить полис ДМС для иностранного студента?

- В каких случаях признается тотальная гибель автомобиля?

- Как выплачивается тотал по осаго 2020

- Требования к заемщикам

- Полная гибель автомобиля по КАСКО

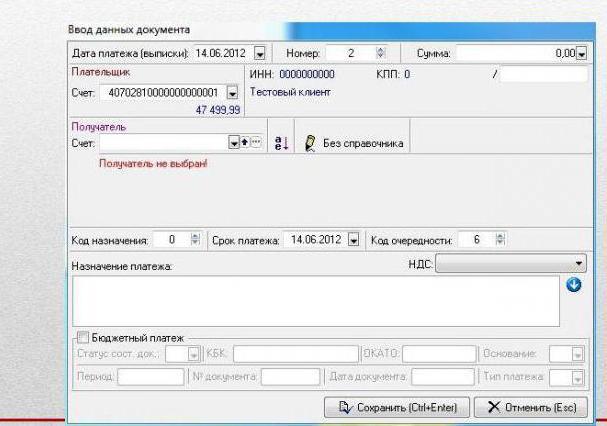

- Клиент-банк для Бухгалтерии 8.2 (БП 2.0). Гибкая настройка загрузки на основе построителя. Быстрое чтение из файла. Промо

- ○ Судебная тяжба со страховой.

- Возмещается ли тотал по ОСАГО

- Оформить заявку на кредит в Альфа-Банке

- Повреждения, по которым вам обменяют купюру после экспертизы

- Советы юриста: выгодно ли получать выплату по тоталу

- Восстановление пароля

- Как рассчитывается размер выплаты

- Реквизиты

- Специальная карта для владельцев ООО и ИП от Тинькофф

- Тоталь по осаго как считают

- Каким образом можно вернуть часть денег за страховку?

- Заключение

Как решить проблемы в свою пользу?

Итак, признание полной гибели ТС, как правило, наименее затратный для СК вариант рассчитаться по серьезному убытку. Особенно в том случае, когда страхователь соглашается забрать годные остатки себе. Но всегда стоит побороться за свою версию и доказать страховщику, что ТС нужно и можно ремонтировать (если, конечно, автомобиль, действительно не разбит вдребезги). Примерная последовательность действий:

- Добиться от страховой компании выдачи на руки всей калькуляции по поводу признания «конструктивной гибели» ТС. Подписывая заключение СК, отметить в нем свое несогласие и намерение оспорить проблему в суде.

- Сделать независимую экспертизу по оценке стоимости восстановительного ремонта. Если по ее результатам выходит, что сумма не дотягивает до порога по «тоталу», определенного СК, необходимо оформить и предоставить страховщику досудебную претензию. К ней нужно приложить полученные расчеты. Чаще всего страховые компании при безупречности доводов со стороны клиента дают ход стандартному рассмотрению дела.

- Если же независимые эксперты определят, что страховая компания была права и событие действительно подпадает под понятие полной гибели, лучше «не отходя от кассы» заказать оценку стоимости годных остатков. На основе этого документа в дальнейшем можно при необходимости предметно спорить со страховой компанией по поводу стоимости запчастей.

- Составить исковое заявление в суд, приложив к нему все документы. Кроме самой выплаты требовать компенсации морального вреда, судебных и экспертных издержек, а также взыскания штрафа за пользование чужими денежными средствами.

Выводы. Когда СК «тоталит» автомобиль по КАСКО, а собственник категорически с этим не согласен, только независимая экспертиза и суд помогут решить вопрос в пользу страхователя. Если же «конструктивная гибель» – объективная реальность, выгоднее соглашаться на «тотал» только на условиях выплаты полной страховой суммы с передачей права собственности на поврежденное ТС страховщику.

Где банки берут эту программу?

Большинство финансовых организаций, желающих прибавить к своим действующим сервисам услуги «Клиент-Банка», стараются сделать заказ напрямую у разработчика. В данном случае им не нужно изобретать колесо. Необходимо лишь подключить «Клиент-Банк» (это сделать совсем не сложно) и адаптировать его под конкретное кредитное учреждение.

Другие же банки стараются сделать эксклюзивный продукт своими силами. В этом случае они сами создают систему по своему усмотрению. Однако как таковых общих правил по изготовлению подобного программного обеспечения нет. Не предусмотрен и общий подход представителей банка при подключении услуги. Например, в одних финансовых институтах за доступ к сервису деньги не берут. У других такие услуги являются платными. Третьи предлагают клиентам ежемесячное платное обслуживание и т. д. Одним словом, у каждой организации свой «Банк-клиент». Вход в систему и ее подключение чаще всего предполагает использование одноразовых и постоянных паролей.

Выберите кредитную карту

Занижение суммы выплат

Занижение суммы выплат при полной гибели автомобиля – частая процедура при наступлении страхового случая.

Согласно ФЗ №40, СК может удерживать выплату по ОСАГО по следующим причинам:

- проведение амортизации и ремонта авто до аварии, вследствие чего стоимость авто изменилась;

- при незаконном признании тотала, если ТС возможно отремонтировать;

- при завышении стоимости годных остатков;

- при занижении стоимости ремонтных работ во избежание признания тотальной гибели.

В каждом отдельном случае страхователь вправе провести независимую экспертизу и требовать оплаты страховой премии в судебном порядке.

Отделения банка Центр-инвест на карте Москвы

Как отличить от подделки

Купюра 5000 рублей была и остается одной из наиболее фальсифицируемых. Объясняется это просто: несмотря на сложность подделки, результат окупается. Единственная причина, по которой Россию не наводнил фальсификат – сложная система защитных средств, применяемых монетным двором для обеспечения безопасности пользования денежными знаками. Проще подделываются пять тысяч рублей старого образца, на которых еще не были произведены модификации, усложняющие фальсификацию.

Образец купюры 5000 рублей после модификации значительно усложняет работу фальшивомонетчиков более развитой системой защитных знаков. Среди них видимые невооруженным глазом и такие, которые проявляются на свет или на ощупь, а также заметные только при девятикратном увеличении.

Купюра модификации 1997 года

Для защиты себя от риска получения или, того хуже, сбыта фальшивых купюр, стоит запомнить основные (очевидные) признаки подлинных денег:

- написанную выпукло строку Билет Банка России», возле которой имеется неокрашенный тисненный фрагмент рисунка;

- перфорированная отметка номинала;

- едва заметные глазу непрерывные надписи на фоне изображений 5 000 и 5000 ЦБРФ;

- защитная нить;

- едва заметный глазу узор на оборотах банкноты;

- заметное только под лупой изображение животных, растений и надписи ЦБРФ на втором берегу реки Амур;

- кипп-эффект: поворачивая купюру, замечаешь осветленные на общем фоне символы РР.

Полицейские службы и прочие органы государственной власти и силового воздействия заинтересованы в грамотности населения в этом вопросе прежде всего, поэтому информация о всех признаках подлинной банкноты находится в свободном доступе. Для каждого, кто по воле профессии или еще каким-то причинам часто имеет дело с деньгами крупного номинала, нелишним будет сохранить себе полицейскую памятку о том, как отличить 5000 купюру от подделки. Ее рекомендуется иметь под рукой, в идеальном случае даже размещать возле кассы или другого места приема наличности.

Условия признания конструктивной гибели автомобиля по ОСАГО

В настоящий момент по Закону Ваш автомобиль следует признавать тотальным, если стоимость ущерба (ремонта БЕЗ УЧЕТА износа ТС и его элементов) равна или превышает рыночную стоимость ТС на момент ДТП. Формула ремонт БЕЗ учета износа ≥ реальная стоимость ТС на момент ДТП.

Порядок и методология признания полной конструктивной гибели автомобиля по ОСАГО определены в Единой Методике, утв. Банком России. (Далее ЕМ)

Обращаем внимание, что ЕМ не имеет никакого отношения к правоотношениям, вытекающим из договоров добровольного страхования (КАСКО, ДАГО, ДГО, увеличение лимита ответственности по ОСАГО), кроме суброгации. Поэтому там совершенно другой порядок и методология расчетов, вот отдельная статья по «тоталам» КАСКО

Конечно, такой вывод может сделать только специалист, являющийся экспертом-техником и подписавший экспертное заключение о величине причиненного ущерба. Однако, на практике мы часто сталкиваемся с некорректными расчетами экспертов страховых компаний при составлении подобных заключений. Собственно, поэтому к нам клиенты и обращаются, поскольку из-за сознательно «сляпанных на коленке» расчетов, они не дополучают от страховых компаний существенный размер возмещения.

На самом деле страховые компании играют на этом поле очень виртуозно, поскольку они сами решают, и с выгодой, в первую очередь, для себя, когда признавать «тотал», а когда нет.

Есть, конечно, определенные разумные рамки, при выходе за которые такая игра будет бессмысленной, поскольку машина действительно в «кашу» разбита и любой мало-мальски думающий человек, поймет, что там «тотал» без вариантов.

Как добиться возмещения от страховой компании

Выплаты по тоталу могут достигать очень больших размеров. Поэтому страховые компании часто пытаются уменьшить их. Для этого они занижают стоимость ремонта, чтобы признать авто подлежащим восстановлению, или завышают стоимость годных остатков. Также на такие страховые случаи часто действует самая большая франшиза.

Также страховая компания может затягивать сроки выплаты компенсации. Она может объяснять это проблемами в работе бухгалтерии или ограничениями банков. Но часто реальных причин для задержек нет — страховщик стремится сохранить выплаты у себя.

В обоих случаях вы имеете право направить в страховую компанию претензию. К ней приложите заключение экспертизы с независимым расчетом ГОТС. Претензию можно направить лично или по почте заказным судом.

Если претензия не помогла — обратитесь в суд. В качестве доказательств приложите заявление на страховую выплату, ответ страховщика с расчетом премии, заключение экспертной комиссии и другие документы, которые подтвердят вашу правоту.

Понятие «Полная гибель автомобиля»

Гибель транспортного средства измеряется определенным процентом полученных в результате дорожно-транспортного происшествия повреждений, соразмерных стоимости самого автомобиля.

Как правильно, страхования компания присуждает автомобилю статус «полная гибель» или «тотал» в случае, если процент полученных повреждений превышает семьдесят-восемьдесят процентов (плюс/минус 10 процентов). Иначе говоря, машину проще поменять, чем отремонтировать.

Обычно процент повреждений, превышение которого чревато присуждением ТС статуса «полной гибели транспортного средства», указан в страховом договоре КАСКО.

Сумма выплаты при полной гибели транспортного средства

СК может утверждать, что при полной гибели ТС сумма страховой выплаты выплачивается за минусом стоимости годных останков. Однако давайте попробуем разобраться в этой проблеме.

Для наглядности возьмем следующую ситуацию:

Вы Потерпевший в ДТП. Ваш автомобиль до аварии стоил 4000 у.е. В результате ДТП автомобилю причинен ущерб, по результатам независимой оценки восстановительный ремонт составляет 4100 у.е. Стоимость годных останков — 700 у.е. СК хочет выплатить всего лишь 3300 у.е. (4000-700).

Аргументация СК проста как 3 копейки: если мы Вам выплатим всю сумму и у вас останутся останки ТС (4000+700) — то в сумме это превысит то, что вы имели до ДТП (4000), а значит — так нельзя выплачивать. Звучит логично, не правда ли? 🙂

Такая логика СК имеет свои корни — это практика страховых выплат по договорам КАСКО (страхование ущерба). В этих договорах, и правда, предусмотрено уменьшение суммы выплаты на сумму стоимости годных останков, либо выплата в полном размере, но останки ТС СК забирает себе. Вот эту сложившуюся практику страховые компании и пытаются перенести на ОСАГО.

Однако договор ОСАГО заключается на вполне определенных условиях, не зависящих от воли СК. Эти условия установлены в ППРФ №263 «Правила страхования…», которые гласят интересные вещи:

63. Размер страховой выплаты в случае причинения вреда имуществу потерпевшего определяется:

-

а) в случае полной гибели имущества потерпевшего — в размере действительной стоимости имущества на день наступления страхового случая. Под полной гибелью понимается также случаи, когда стоимость восстановительного ремонта поврежденного имущества равна или превышает его доаварийную стоимость;

То есть — выплатить должны полную стоимость (разумеется с учетом лимита в 120/160 тысяч рублей). Никаких вычетов из этой суммы «Правилами страхования..» (ППРФ №263) не установлено. А логика про неосновательное обогащение здесь неприменима, ибо почитаем главу 60 ГК РФ, которой регулируются обязательства вследствие неосновательного обогащения.

Разве эта статья гласит, что любое неосновательное обогащение в принципе недопустимо? Вовсе нет. Разве эта статья гласит, что при любом обогащении наступает обязанность вернуть обогащение? Опять нет. Вчитаемся в написанное.

Эта статья гласит, что лицо обязано возвратить неосновательное обогащение ЕСЛИ оно приобрело это обогащение без установленных законом, иными правовыми актами или сделкой оснований.

Однако в нашем случае это самое обогащение предусмотрено сделкой и законом 40-ФЗ, во исполнение которого принято ППРФ №263, устанавливающее основание для такого обогащения в соответствии с порядком расчета и осуществления страховой выплаты по ОСАГО. Более того, самое ППРФ №263 является «иным правовым актом», устанавливающим основание для обогащения.

Таким образом, поскольку основание для такого обогащение предусмотрено сделкой и законом, ст. 1102 не применима, ибо она устанавливает обязанность вернуть неосновательное обогащение в случае получения оного БЕЗ оснований, установленных законом, иными правовымы актами или сделкой.

Из всего вышеизложенного следует:

NEW COMMENTS

Как правильно расчитать тотал по осаго 2020

ОСАГО.

Как расчитывается выплата тотал?

Комплектующие изделия (детали, узлы, агрегаты) поврежденного транспортного средства, исправные, имеющие остаточную стоимость и годные к дальнейшей эксплуатации, которые можно демонтировать с поврежденного транспортного средства в случае его полной гибели (либо высвобождение которых планируется в процессе ремонта) и реализовать (годные остатки транспортного средства) должны отвечать следующим условиям: комплектующие изделия (детали, узлы, агрегаты) не должны иметь повреждений, нарушающих их целостность и товарный вид, а узлы или агрегаты, кроме того, должны находиться в работоспособном состоянии; комплектующие изделия (детали, узлы, агрегаты) не должны иметь изменений конструкции, формы, целостности и геометрии, не предусмотренных производителем транспортного средства (например, дополнительные отверстия и вырезы для крепления не серийного

Полная гибель (тотал) автомобиля при ОСАГО

Порядок расчета выплаты ТОТАЛ по ОСАГО По общим правилам осуществления страховых выплат в случае полной гибели транспортного средства сумма возмещения должна составлять размер рыночной стоимости автомобиля на дату наступления страхового случая.

Правила страхования, регламентированные законодательством, не предусматривают никаких удержаний из данной суммы, однако на практике страховые компании пользуются любой возможностью, чтобы существенно уменьшить размер страхового возмещения. Для определения размера страхового возмещения необходимо проведение экспертной оценки стоимости ущерба. Как правило, на этом этапе интересы страховой компании и владельца автомобиля становятся кардинально противоположными.

Выберите кредитную карту

Заемщик

Что делать водителю, если его автомобиль признали тотальным?

Все просто — водитель получает деньги с вычетом годных остатков.

Расчет компенсации выглядит следующим образом:

- Страховая компания определяет стоимость автомобиля на момент аварии.

- Страховая компания выявляет годные остатки транспортного средства.

- Из стоимости автомобиля вычитаются годные остатки, получается сумма, на которую может претендовать страхователь.

Например, автомобиль на момент ДТП стоит 1 млн. рублей, а годных остатков вышло на 200 000. В таком случае, страхователь претендует на 800 000 рублей.

Как оформить полис ДМС для иностранного студента?

В каких случаях признается тотальная гибель автомобиля?

Как выплачивается тотал по осаго 2020

+7(903)723-5672 , +7(916)109-2880, Сумма выплаты при полной гибели транспортного средства greycardinal.ru Типовые проблемы Типовые проблемы по OCAГО Сумма при полной гибели транспортного средства СК может утверждать, что при полной гибели ТС сумма страховой выплачивается за минусом стоимости годных останков.

Тотал по осаго сколько процентов 2020- 2020 Тотал по осаго сколько процентов 2020 Для наглядности возьмем следующую ситуацию: Вы Потерпевший в ДТП.

Калькулятор ОСАГО 2020 и 2020 года Калькулятор ОСАГО При желании Вы можете самостоятельно обратиться к тексту данного нормативного документа и рассчитать стоимость страховки ОСАГО вручную.

Тотал по осаго сколько процентов 2020- 2020 Тотал по осаго сколько процентов 2020 Изменения в ОСАГО за 2020 годы порадуют корпоративного страхователя Правда, далеко не все из них сопровождаются негативными отзывами страхователя.

Требования к заемщикам

Полная гибель автомобиля по КАСКО

Добровольное автомобильное страхование подчиняется нормам Гражданского Кодекса РФ, в частности, ст. 943 от 26.01.1996 №14-ФЗ (редакция от 23.05.2018).

При обращении в СК, с которой заключён договор КАСКО, после совершения ДТП, автомобиль подвергается оценке у компании-партнёра для расчёта стоимости ремонта ТС. При превышении порога, установленного в конкретной фирме, страховой случай признаётся тоталом. Не существует единого процентного значения затрат на восстановление ТС по отношению к сумме, на которую застрахован автомобиль. Каждая СК может установить его самостоятельно, и обязана указывать это значение в заключаемых договорах. Росгосстрах, например, установил значение для установления тотальной гибели автомобиля на отметке 65%.

При наступлении тотал по КАСКО СК предлагает выплачивать компенсацию одним из двух способов:

- После того, как была проведена оценочная экспертиза авто и признана его тотальная гибель, страхователь оставляет ТС у себя. В таком случае сумму выплаты можно рассчитать путём вычета из стоимости машины (суммы, на которую она застрахована) величины износа (1% за месяц действия полиса) и годных остатков. Например: собственник застраховал свой автомобиль на 1 млн. рублей. После проведения оценки сумма работоспособных деталей ТС составила 200000 рублей. Страховой случай наступил на 8 месяце действия КАСКО. Таким образом, сумма причинённого ущерба составляет 800000 рублей (1000000-200000). От этой цифры нужно отнять дополнительно 8% за амортизацию ТС. Итоговая сумма к выдаче – 736000 рублей.

- Автомобиль, признанный погибшим, передаётся во владение СК с заключением соответствующего договора абандона. Из итоговой суммы производятся только амортизационные вычеты. В описанной выше ситуации компенсация за уничтоженное авто составит 920000 рублей.

При принятии решения необходимо учесть следующие нюансы:

- стоимость годных остатков;

- возможность самостоятельно отремонтировать авто;

- уровень износа ТС;

- шансы выгодной реализации функционирующих деталей машины;

- отдельные условия, прописанные в полисе.

Иногда собственнику выгоднее передать ТС в собственность агентства по абандону, и получить компенсацию без лишних вычетов.

Большинство СК не выплачивают компенсацию в 100% размере, указывая на наличие в договоре условий, при которых после признания тотала из компенсации удерживается значение амортизации. В таких случаях целесообразно обращаться в судебный орган. Опыт подобных процессов показывает, что чаще всего правосудие оказывается на стороне автовладельца.

Клиент-банк для Бухгалтерии 8.2 (БП 2.0). Гибкая настройка загрузки на основе построителя. Быстрое чтение из файла. Промо

Обычный клиент-банк решает за вас, как будет выглядеть загруженное. Сколько документов приходится обрабатывать дополнительно? Часто ли вы восклицали «уж лучше бы я это вручную создал!», меняя вид операции, реквизиты документа, а то и заводя новый? Если это про вас — ловите шанс на облегчение жизни 🙂

Обработка основана на стандартном клиент-банке из одного из последних релизов БП 2.0 под 8.2 (2.0.29.10). Изменения коснулись ТОЛЬКО блока загрузки, блок выгрузки целиком типовой.

UPD 08/04/2014: учтены изменения по ФЗ 107-н (по релизу 2.0.56.3).

ВНИМАНИЕ для всех, кто ищет аналог для БП 3! Вышла (не моя и платная) обработка: https://infostart.ru/public/632621/

С автором никак не связана, не тестировала, но поскольку часто задают вопрос «а когда» — желающим пока туда. Если кто по результатам сможет написать мне в личку — буду очень благодарна.

Обработка для 3.0 с более длинной историей: https://infostart.ru/public/180797/ (так же не смотрела и не щупала, но скриншоты обнадёживают)

1 стартмани

○ Судебная тяжба со страховой.

Подача искового заявления в суд в отношении страховой компании происходит в следующих случаях:

- Отказ от признания полной гибели транспортного средства.

- Занижение страховых выплат при признании полной гибели.

- Неправомерное приобретение или продажа автомобиля (его годных остатков) при признании полной гибели.

- Признание полной гибели при отсутствии на то оснований.

Каждый из случаев, как правило, возникает, когда страховая компания стремится снизить размер страховых выплат. Чтобы начать разбирательство, в районный суд нужно подать следующий пакет документов:

Исковое заявление. Если истец обладает юридическими знаниями, то может составить его самостоятельно, соблюдая требования, предусмотренные ст. 131 ГПК РФ. В противном случае стоит обязательно обратиться к профессиональным юристам. Обязательно нужно привести все расчеты (можно либо в самом заявлении, либо в приложении к нему), а также указать сумму иска.

Копия квитанции об оплате госпошлины. Согласно п. 1 ч. 1 ст. 333.19 НК РФ, в данном случае размер пошлины будет зависеть от суммы, которую истец требует от ответчика

Важно, что размер иска – это не стоимость автомобиля, а именно причитающаяся его владельцу страховая выплата.

- Пункт 1 часть 1 статьи 333.19 НК РФ определяет размеры пошлины следующим образом:

- «до 20 000 рублей — 4 процента цены иска, но не менее 400 рублей;

- от 20 001 рубля до 100 000 рублей — 800 рублей плюс 3 процента суммы, превышающей 20 000 рублей;

- от 100 001 рубля до 200 000 рублей — 3 200 рублей плюс 2 процента суммы, превышающей 100 000 рублей;

- от 200 001 рубля до 1 000 000 рублей — 5 200 рублей плюс 1 процент суммы, превышающей 200 000 рублей;

- свыше 1 000 000 рублей — 13 200 рублей плюс 0,5 процента суммы, превышающей 1 000 000 рублей, но не более 60 000 рублей».

- Копии документов, подтверждающих право собственности на автомобиль. Главным образом, это свидетельство о регистрации, однако настоятельно рекомендуется приложить также технический паспорт, справку-счет и договор купли-продажи.

- Копия паспорта с 2 по 5 страницы.

- Копия договора страхования. В зависимости от содержания иска и ответчика, это могут быть КАСКО и ОСАГО как вместе, так и один из них.

- Копии актов обследования автомобиля страховыми экспертами. Перед тем, как осуществить выплату, страховщик должен представить страхователю все расчеты, а также иные документы, касающиеся оценки повреждений.

- Копии документов, подтверждающих наступление страхового случая. К ним можно отнести судебные решения, протоколы ДТП, а также любые другие официальные документы, которые дают понятие об аварии.

- Заключение компании или специалиста, проводивших экспертизу. Данный документ прилагается только в случае, если страхователь провел собственными силами экспертизу, прибегнув к помощи специалистов.

Если возникают сомнения в достоверности расчетов обеих сторон, суд может назначить независимую экспертизу. Компанию, которая будет ее проводить, выбирается по согласованию со сторонами, но если их мнения различаются, то судья сам выбирает фирму. Если страхователь выигрывает дело, ему причитаются выплаты по его расчетам, а также все затраты на судебное разбирательство, если страховщик – сумма остается неизменной (естественно, затраты также возмещаются, но уже истцом).

Возмещается ли тотал по ОСАГО

Закон об ОСАГО включает полную гибель автомобиля в перечень страховых случаев. Тотал признается, если транспортное средство признано не подлежащим восстановлению, либо если стоимость его ремонта равна или выше рыночной стоимости ТС на дату наступления случая. Порядок определения размера выплаты также определяет закон.

Порядок оформления страхового случая в данном случае не отличается от стандартного. После того, как страхователь передаст в страховую компанию документы о ДТП, страховщик назначит экспертизу. Она изучит автомобиль пострадавшего и определит целесообразность ремонта. Результаты экспертизы нужно будет передать в страховую компанию.

Если по результатам будет подтверждена полная гибель автомобиля, то страховая компания выплатит пострадавшему компенсацию. Деньги должны быть перечислены в течение 20 дней. За просрочку платежа положена неустойка — 1% от суммы выплаты за каждый день просрочки.

Оформить заявку на кредит в Альфа-Банке

Повреждения, по которым вам обменяют купюру после экспертизы

Есть ситуации, когда кассир в банке вам откажет сразу обменять ветхую купюру, а попросит заполнить заявление на обмен. Ничего страшного в этом нет: кассир не может идентифицировать купюру и определить, что она не является подделкой. Вы получите деньги после того, как банк проведет проверку.

- Банкнота разорвана и склеена из нескольких частей, но есть сомнения, что эти части принадлежат одной купюре.

- Купюра утратила от 30 до 50% площади. Если ваш «инвалид» укладывается в эти нормативы, то купюру обменяют.

- У банкноты не сохранился один из серийных номеров.

- Разрыв купюры прошел через серийные номера, и нельзя определить точно. Какая это цифра.

- Банкнота настолько испачкана, что серийные номера и наименование банка не читаются.

Советы юриста: выгодно ли получать выплату по тоталу

Получить выплаты по тоталу выгодно в случае, если стоимость автомобиля до происшествия не высока, а уцелевших деталей осталось немного. Например, если цена авто составляет 400 тыс., а остатков набралось на 50 тыс., то ОСАГО предложит порядка 250-300 тыс. к выплате, что составляет существенный процент от рыночной стоимости ТС.

При этом выплаты при гибели дорогостоящих автомобилей с небольшим объемом остатков будут не выгодны страхователю, но довольно выгодны страховщику, если авто останется у него. В таком случае лучше попытаться доказать возможность восстановления ТС в судебном порядке. Необходимо основываться на перечне и стоимости уцелевших остатков, составив их полный список в расчетах.

Таким образом, если автомобиль получил большой процент повреждений либо его стоимость ниже стоимости восстановления, то высока вероятность расчета страховых выплат по тоталу. Страховые компании нередко прибегают к манипуляциям с расчетами, что бы сократить сумму выплат, поэтому рекомендуется рассчитать компенсацию самостоятельно либо обратиться к независимым экспертам.

Восстановление пароля

Как рассчитывается размер выплаты

Порядок расчета выплат по тоталу автомобиля по ОСАГО определяет закон. Для определения размера компенсации используют среднерыночную стоимость автомобиля данной марки в регионе проживания пострадавшего. Из нее вычитается стоимость годных остатков автомобиля — она определяется в ходе экспертизы.

Согласно закону, при расчете тотала по ОСАГО износ автомобиля на дату происшествия не должен учитываться. Тем не менее, многие страховщики вычитают его из стоимости полиса. Степень износа также может быть определена в ходе экспертизы.

Максимальная выплата компенсации полной стоимости по полису ОСАГО ограничена законом и составляет 400 000 рублей. Сумму сверх этого ограничения вам придется требовать с виновника аварии через суд.

Реквизиты

Специальная карта для владельцев ООО и ИП от Тинькофф

Тоталь по осаго как считают

Однако давайте попробуем разобраться в этой проблеме.

Для наглядности возьмем следующую ситуацию: Вы Потерпевший в ДТП. Ваш автомобиль до аварии стоил 4000 у.е. В результате ДТП автомобилю причинен ущерб, по результатам независимой оценки восстановительный ремонт составляет 4100 у.е.

Стоимость годных останков — 700 у.е.

- Что такое полная гибель автомобиля (тотал)

- Полная гибель автомобиля по КАСКО

- Злоупотребления страховых фирм при тотале, почему им это выгодно

- Выплаты при полной гибели по ОСАГО

Что такое полная гибель автомобиля (тотал) Что такое полная гибель автомобиля (тотал) Полная гибель автомобиля – это повреждения, ремонт которых превышает заранее обозначенный в страховой фирме процент. Обычно он составляет 70%, но может различаться у разных страховщиков.

Одно дело, что выгодно в данном случае водителю, а другое – страховщику.

Производятся математические действия по определению размера выплат в соответствии с Положением о правилах ОСАГО, принятым Приказом Банка России от 19.09.2014 № 431-П. Согласно п. 4.12 указанного акта, взыскивается действительная стоимость автомобиля на день наступления страхового случая (естественно, до аварии) за вычетом стоимости годных остатков, то есть деталей, которые могут продолжать эксплуатироваться при прочих работающих механизмах.

Данная формула кажется легкой только на первый взгляд, поскольку в ней много подводных камней. Одна из важнейших деталей в расчете полагающихся выплат по страховке – стоимость годных остатков. Положение о единой методике определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства, утвержденное Приказом Банка России от 19.09.2014 № 432-П, в п.

- «Пункт 5.5 Положения о единой методике расчетов:

- Сго = Ц * КЗ * КВ * КОП * ∑ i = 1 N C i 100

- где:

- Ц — стоимость транспортного средства в неповрежденном виде на момент определения стоимости годных остатков;

- КЗ — коэффициент, учитывающий затраты на дефектовку, разборку, хранение, продажу;

- КВ — коэффициент, учитывающий срок эксплуатации транспортного средства на момент повреждения и спрос на его неповрежденные детали;

- КОП — коэффициент, учитывающий объем (степень) механических повреждений транспортного средства;

- Сi — процентное соотношение (вес) стоимости неповрежденных элементов к стоимости транспортного средства, %;

- n — количество неповрежденных элементов (агрегатов, узлов).»

Условия признания конструктивной гибели автомобиля по ОСАГО В настоящий момент по Закону Ваш автомобиль следует признавать тотальным, если стоимость ущерба (ремонта БЕЗ УЧЕТА износа ТС и его элементов) равна или превышает рыночную стоимость ТС на момент ДТП. Формула ремонт БЕЗ учета износа ≥ реальная стоимость ТС на момент ДТП. Порядок и методология признания полной конструктивной гибели автомобиля по ОСАГО определены в Единой Методике, утв.

Банком России. (Далее ЕМ)

Обращаем внимание, что ЕМ не имеет никакого отношения к правоотношениям, вытекающим из договоров добровольного страхования (КАСКО, ДАГО, ДГО, увеличение лимита ответственности по ОСАГО), кроме суброгации. Поэтому там совершенно другой порядок и методология расчетов, вот отдельная статья по «тоталам» КАСКО

Каким образом можно вернуть часть денег за страховку?

Процедура возвращении денежных средств не является сложной для клиентов, но в некоторых случаях страховщики могут затягивать с выплатой.

В соответствии с п.1.13 правил по ОСАГО при гибели автомобиля действие страхового договора досрочно прекращается.

А пункт 1.16 тех же правил гласит о том, что страховщик возвращает часть премии за неистекший срок договора.

| Не нашли ответ на свой вопрос? Позвоните юристу! Москва: +7 (499) 110-89-42Санкт-Петербург: +7 (812) 385-56-34Россия: +7 (499) 755-96-84 |

Датой, когда прекращается договор считается следующий день после ДТП. После этого у страховой компании есть четырнадцать дней, в течение которых они обязаны произвести выплату. Отчет дней для оплаты начинается с момента получения уведомления от клиента. Если с возвращением премии у клиента возникают проблемы и страховая не идет навстречу, то водитель может нанять юриста или даже подать в суд.

Заключение

Наличие всевозможных тонкостей при определении страхового случая «полная гибель» позволяет страховым компаниям допускать многочисленные злоупотребления при обращениях за страховыми выплатами. Учесть все нюансы можно только при доскональном понимании механизма расчета суммы возмещения, а его отсутствие делает необходимым обращение за помощью к услугам опытных юристов.

При рассмотрении дела в суде ключевым доказательством будет являться отчет независимого оценщика, который позволит не только соблюсти интересы владельца машины, но и привлечь страховую компанию к ответственности за нарушение прав потребителя.

Советуем почитать:

Единая методика расчета ущерба по ОСАГО в 2017 году

Рейтинг: 5/5 (1 голосов)