Что такое страховая и накопительная части пенсии и чем они отличаются

Содержание:

- Графики

- Динамика стоимости 2 Сомони в Рублях

- «Подводные камни» бизнеса

- Пенсионные резервы

- Способы получения денежных средств

- Преимущества и недостатки ПФР и НПФ

- Какие существуют основные критерии при выборе НПФ?

- Платиза Займ: Мобильное приложение

- Кросс-курс 17 Долларов (США) к другим валютам

- JUSTICE PROJECT

- Новые офисы банков в Ростове-на-Дону

- Какую информацию предоставляет ПФ?

- Как стать клиентом негосударственного пенсионного фонда

- Cтавки по ипотеке в рублях

- Рейтинг НПФ в 2020 году по данным Центробанка

- Денег не было пришлось брать кредит помогите финансово

- А пока суть да дело

- Рекомендуемые кредитные карты других банков

- Банкоматы и отделения

- Негосударственный пенсионный фонд Сбербанка

- Банки Красноярска, где можно получить одобрение кредита онлайн:

- Для чего создавались НПФ

- Документы

- Динамика стоимости 700 Евро в Кронах

- Чем отличается страховка на б/у авто и новые машины?

- Отзывы об ипотеке в ПАО банке «ФК Открытие»

- Купить машину для заработка и погашения ипотеки

- Как узнать остаток на счете?

- узнайте больше про куб сейчас

- Год создания организации

- Состав учредителей

- Куда НПФ инвестируют мои деньги? Могут ли они вложить их в какую-то аферу?

- Как и почему изменится внешний вид сигаретных пачек

- Сходства и различия НПФ и ПФР

- Проблемы в пенсионной системе

- Негосударственный пенсионный фонд «Сафмар»

Графики

Динамика стоимости 2 Сомони в Рублях

| Дата | День недели | Российский рубль | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 2 Таджикских сомони в Российских рублях за неделю (7 дней) уменьшилась на: -0,34 ₽ (ноль рублей тридцать четыре копейки). | ||||

| 5 декабря 2020 г. | Суббота | 13,09 RUB | -0,07 RUB | -0,51% |

| 4 декабря 2020 г. | Пятница | 13,09 RUB | — | — |

| 3 декабря 2020 г. | Четверг | 13,16 RUB | -0,11 RUB | -0,81% |

| 2 декабря 2020 г. | Среда | 13,26 RUB | -0,16 RUB | -1,17% |

| 1 декабря 2020 г. | Вторник | 13,42 RUB | -0,08 RUB | -0,57% |

| 30 ноября 2020 г. | Понедельник | 13,49 RUB | +0,07 RUB | +0,5% |

| 29 ноября 2020 г. | Воскресенье | 13,43 RUB | -0,01 RUB | -0,04% |

| 28 ноября 2020 г. | Суббота | 13,43 RUB | — | — |

| Дата | День недели | Российский рубль | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 2 Таджикских сомони в Российских рублях за месяц (30 дней) уменьшилась на: -1,82 ₽ (один рубль восемьдесят две копейки). | ||||

| 5 декабря 2020 г. | Суббота | 13,09 RUB | -1,82 RUB | -13,89% |

| 5 ноября 2020 г. | Четверг | 14,91 RUB | -0,12 RUB | -0,81% |

| Дата | День недели | Российский рубль | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 2 Таджикских сомони в Российских рублях за год (365 дней) уменьшилась на: -0,07 ₽ (ноль рублей семь копеек). | ||||

| 5 декабря 2020 г. | Суббота | 13,09 RUB | -0,07 RUB | -0,51% |

| 6 декабря 2019 г. | Пятница | 13,16 RUB | +0,01 RUB | +0,07% |

«Подводные камни» бизнеса

При всей перспективности рынка электронных сигарет, можно выделить несколько отрицательных моментов данной деятельности:

- Сложность в раскрутке бизнеса из-за ограничений в рекламе. Об этом было сказано чуть выше.

- Не ясная ситуация с законодательством. Как известно, в нашей стране идет борьба с табачной и алкогольной зависимостью, вводятся запреты на продажу табака и алкоголя. Электронные сигареты пока не подпадают под данный запрет, но что будет, когда данный товар станет сверхпопулярным, как скажем в США и Европе. Так, в некоторых европейских странах (Италия, Дания) продажа электронных сигарет запрещена.

Пенсионные резервы

В рамках деятельности по негосударственному пенсионному обеспечению (НПО), негосударственные пенсионные фонды формируют средства пенсионных резервов. В соответствии с действующим законодательством НПФ могут размещать свои пенсионные резервы самостоятельно или через управляющие компании. НПФ вправе самостоятельно размещать средства в государственные и муниципальные ценные бумаги, ценные бумаги субъектов РФ, на банковский депозит или в объекты недвижимости. Для инвестирования в иные активы фонд должен привлекать УК.

Отношения НПФ и управляющих компаний строятся на основании договоров доверительного управления и иных договоров, в зависимости от схемы работы НПФ на финансовом рынке. УК обязаны иметь лицензию на все виды деятельности, по которым они осуществляют операции со средствами пенсионных фондов.

Размещение пенсионных резервов НПФ должно удовлетворять следующим требованиям:

- стоимость пенсионных резервов, размещенных в один объект, не может превышать 15 % общей стоимости пенсионных резервов;

- общая стоимость пенсионных резервов, размещенных в ценные бумаги, не имеющие признаваемых котировок, не должна превышать 20 % стоимости пенсионных резервов;

- общая стоимость пенсионных резервов, размещенных в ценные бумаги, выпущенные учредителями и вкладчиками фонда, не должна превышать 30 % стоимости пенсионных резервов, за исключением случаев, когда указанные ценные бумаги включены в Котировальный лист РТС первого уровня;

- общая стоимость пенсионных резервов, размещенных в федеральные государственные ценные бумаги, не должна превышать 50 % стоимости пенсионных резервов, за исключением случаев их приобретения в результате проведения новации;

- общая стоимость пенсионных резервов, размещенных в государственные ценные бумаги субъектов Российской Федерации и муниципальные ценные бумаги, не должна превышать 50 % стоимости пенсионных резервов;

- общая стоимость пенсионных резервов, размещенных в акции и облигации предприятий и организаций, не должна превышать 70 % стоимости размещенных пенсионных резервов;

- общая стоимость пенсионных резервов, размещенных в банковские вклады и недвижимость, не должна превышать 80 % стоимости размещенных пенсионных резервов.

Существуют отступления от требования по обязательной диверсификации вложений НПФ. Например:

- если общая стоимость размещенных пенсионных резервов фонда не превышает 1,5 млн рублей, процентные ограничения на размещение пенсионных резервов в федеральные государственные ценные бумаги и (или) банковские вклады (депозиты) банков не накладываются.

- если приобретаются паи паевых инвестиционных фондов, правилами и инвестиционной декларацией которых предусмотрено выполнение правил и требований, предъявляемых к НПФ, процентные ограничения на стоимость пенсионных резервов, размещенных в паи этих паевых инвестиционных фондов, не накладываются.

Способы получения денежных средств

Преимущества и недостатки ПФР и НПФ

Негосударственный пенсионный фонд

Преимущества:

- Такие компании с большей эффективностью управляют накоплениями.

- Законодательство не только контролирует, но и регулирует их деятельность.

- Чтобы заключить договор с компанией, нужно обратиться в ее офис, либо офис представителя, по месту жительства.

- В договоре будут обозначены обязанности и права сторон, там же клиент укажет своих наследников и доли распределения накоплений.

- Средства, которые вносятся на счет НПФ, подлежат страхованию. Это означает, что даже после лишения лицензии, деньги участников перечислят в ПФР.

- Каждый участник программы имеет возможность удаленно контролировать свои накопления и процесс их инвестирования — для этого нужно лишь завести личный кабинет на сайте компании.

- Сразу после выхода на пенсию, вы можете забрать всю сумму накоплений сразу. Кроме того, эти деньги могут передаваться по наследству.

Недостатки:

- Если фонд ошибется со стратегией инвестирования, со временем он неизбежно обанкротится.

- Если фонд будет регулярно допускать нарушения в своей деятельности, лицензию у него заберут, после чего средства участников переведут в государственный фонд, не сохраняя при этом накопительную часть.

- При частой смене НПФ доходность неизбежно падает.

Пенсионный фонд РФ

Преимущества:

- Благодаря тотальному контролю, государственный фонд остается стабильно надежным.

- На счетах участников хранятся накопительная и страховая части пенсии.

- Чтобы избежать обесценивания средств, накопительные средства регулярно индексируются.

- Государственный фонд предлагает своим участникам различные выгодные программы.

Недостатки:

- Инструменты, используемые фондом, не могут обеспечить высокую доходность.

- Если человек не доживет до пенсии, все его накопления не будут унаследованы родственниками, а перейдут государству.

- Реформы в деятельности фонда проводятся без согласия участников.

- Договор с ПФР не составляется.

Какие существуют основные критерии при выборе НПФ?

Если обратиться к п.6 ст.13 закона от 07.05.1998 №75-ФЗ «О негосударственных пенсионных фондах», то там обозначено, что гражданин имеет законное право перевести собственные пенсионные накопления из одного негосударственного пенсионного фонда в другой, и осуществить данную процедуру можно не чаще, чем один раз в год.

Именно по этой причине к вопросу выбора фонда нужно отнестись очень серьезно и продуманно.

Важно! После того, как сделан окончательный выбор НПФ, гражданину нужно до конца текущего года написать соответствующее заявление о переходе из Пенсионного фонда России в НПФ (или в другой негосударственный пенсионный фонд) и отнести его лично в местный отдел Пенсионного фонда. Заявление можно также подать по почте, но его следует заверить у нотариуса.. Имеется несколько критериев, позволяющих выбрать оптимальный вариант среди огромного разнообразия иных НПФ:

Имеется несколько критериев, позволяющих выбрать оптимальный вариант среди огромного разнообразия иных НПФ:

- Уровень доходности фонда. На сайте фонда и по отчету Банка России каждый может произвести оценку успешности инвестирования НПФ.

- Возраст фонда и его учредители. Понятное дело, что чем старше по возрасту фонд, тем он надежнее, так как за долгие годы своей деятельности он наработал внушительный опыт и репутацию. Каждый из нас столкнулся с финансовым кризисом в стране, и если фонд сумел благополучно преодолеть возникшие проблемы, то на нем можно смело останавливать свой выбор. Если учредителями фонда выступает крупная промышленная организация, то он заслуживают самого большого доверия от граждан.

- Открытая и доступная информация на официальном сайте фонда. Если обратиться к статье 35.1 закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах», то там прописано, что на сайте фонда должна быть размещена основная информация о фонде:

- Номер лицензии.

- Наименование организации.

- Информация о месте нахождения.

- Сведения о результатах инвестирования.

- Сведения о финансовой отчетности.

- Информация о том, сколько вкладчиков и застрахованных лиц имеет фонд.

- Сведения о количестве участников.

- Репутация НПФ и место в независимом рейтинге НПФ. Позиция в рейтинге, которую занимает фонд, показывает степень надежности данной организации, так как рейтинговые агентства занимаются оценкой только лишь успешных участников рынка. Вдобавок, рейтинговое агентство делает прогноз о развитии НПФ.

- Удобный сервис. Как правило, НПФ делают все возможное для удобства своих клиентов. Им в любое время доступна горячая линия, позвонив на которую, можно оперативно получить у специалиста всю необходимую информацию. Для удобства на сайте создан личный кабинет, воспользовавшись которым гражданин может отслеживать, как движутся его пенсионные накопления.

Платиза Займ: Мобильное приложение

Кросс-курс 17 Долларов (США) к другим валютам

JUSTICE PROJECT

Новые офисы банков в Ростове-на-Дону

Какую информацию предоставляет ПФ?

Вопрос о будущем материальном обеспечении становится актуальным не только для тех, кто уже собирается выйти на заслуженный отдых, но и для людей, накопления которых формируется по новой схеме: основная часть и накопительная. Обратившись в фонд, вы всегда сможете получить все сведения, касающиеся вашего материального обеспечения в будущем, а именно:

- состояние счета;

- трудовой стаж;

- размер выплат, начисленных в пользу лица;

- страховые взносы;

- накопленные баллы;

- данные обо всех работодателях за все время стажа.

Чтобы проверить накопления нужно для начала узнать, к какому НПФ относишься. Если вы не подписывали никаких соглашений с коммерческими фондами, то ваши сбережения остались в Пенсионном фонде России. В том случае, если накопительная часть была вами перенесена из ПФР в коммерческую организацию, то у вас на руках должна быть копия договора с реквизитами фонда.

Как стать клиентом негосударственного пенсионного фонда

Иногда вступить в негосударственный пенсионный фонд получается без согласия клиента. По стране прогремели скандалы, когда людей перебрасывали из ПФР или НПФ в другой фонд без их ведома.

Если же подходить к выбору сознательно (изучив рейтинги и доступную информацию), для подписания договора потребуется минимальный перечень документов:

- паспорт;

- СНИЛС.

В представительстве фонда или на официальном сайте нужно заполнить заявление, а затем подписать договор.

Мой совет: если вероятен уход на пенсию досрочно — по возможности укажите в договоре с НПФ момент начала выплаты (не наступление пенсионного возраста, а дату выхода на пенсию).

Как перевести деньги из НПФ

На личный счет в банке перевести накопления не получится. Накопления будут либо выплачены как пенсия, либо переведены в другой фонд.

Наследники должны подать заявление в НПФ, тогда средства будут направлены в указанный банк.

Cтавки по ипотеке в рублях

Рейтинг НПФ в 2020 году по данным Центробанка

Иначе таблицу рейтинга негосударственных пенсионных фондов составляет ЦБ РФ. В отличие от RAEX, Банк России ориентируется не столько на доходность накоплений, сколько отдает предпочтение объему собственных средств и участию в АСВ. На основе этих параметров рейтинг НПФ в 2020 году по ЦБ РФ выстраивается следующим образом:

| Наименование НПФ | Доходность |

| НПФ Сургутнефтегаз (АО) | 13.10% |

| НПФ Гефест (АО) | 12.88% |

| НПФ Открытие (АО) | 11.97% |

| НПФ Ханты-Мансийский (АО) | 11.89% |

| НПФ Эволюция (АО) | 11.66% |

| НПФ Первый промышленный альянс (АО) | 11.61% |

| НПФ Волга-Капитал (АО) | 11.37% |

| НПФ Стройкомплекс (АО) | 11.36% |

| НПФ Согласие (АО) | 11.31% |

| МНПФ «Большой» (АО) | 10.91% |

| НПФ Транснефть (АО) | 10.85% |

| Национальный НПФ (АО) | 10.83% |

Денег не было пришлось брать кредит помогите финансово

А пока суть да дело

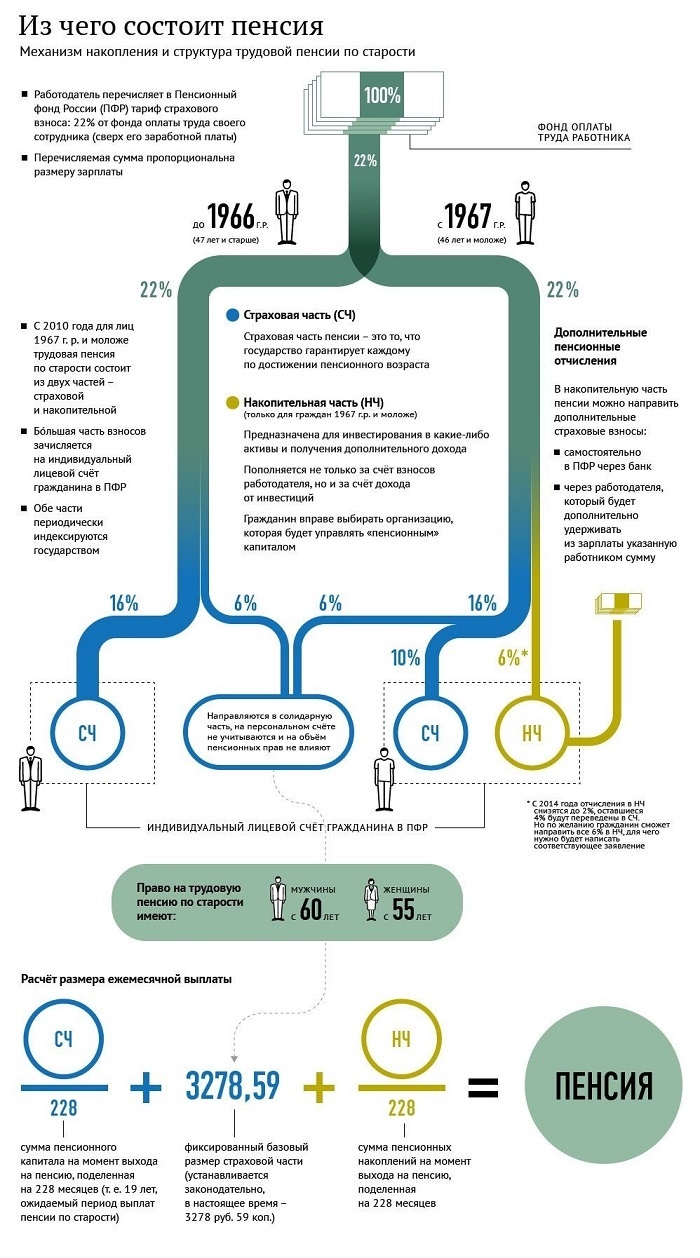

А пока всем управляет принудительная идея Пенсионного фонда, мы и «сдаём» пятую часть своих честно заработанных трудовых государству – 22% (сейчас даже не говорим, что реально они делятся на страховые 16% и накопительные 6%).

Какие всё-таки плюсы такого «взаимного партнёрства»?

Первое. За полученные деньги государство отвечает и гарантирует их выплату в течение всего срока пенсии.

Но тут, опять считаем.

Исходные данные:

- сумма накопления к 60 годам – 6 миллионов рублей;

- собираюсь прожить ещё не менее 30 (ох, «Мечты, мечты, без них была бы жизнь скучна», как писал блестящий американский писатель Эдгар По, кстати, один из зачинателей фантастики и «страхов» в литературе, начало XIX века, ещё в полном расцвете Александр Сергеевич Пушкин).

Считаем:

каждый месяц пенсионер будет иметь в распоряжении 20 тысяч рублей. Так, сейчас больше половины пенсионеров о такой пенсии могут только мечтать (а у нас ведь получается она минимальной, заметим!).

Когда мы говорим о том, что ПФР под гарантией государства, мы нисколько не преувеличиваем, в конце концов, это государственная структура. Более того, государство ежегодно проводит индексации (увеличение, по-простому говоря) пенсий, если те 400-600 рублей кого интересуют вообще. Тем не менее, это тоже, какой-никакой, плюс, хотя некоторым даже убавляют.

Но надо понимать, что и государство не сможет никого защитить в случае глобальных мировых финансовых кризисов, таких, какие произошли в годы распада Советского Союза, в 1998 году или в 2008-ом. Всё равно «выбираться» (и думать!) придётся уже самому.

Рекомендуемые кредитные карты других банков

Банкоматы и отделения

Негосударственный пенсионный фонд Сбербанка

Клиентская база: 310 тысяч.

Величина накоплений: 13 млрд. рублей.

Средний по году доход: 10,2%.

Рейтинг по «Эксперт РА»: А(++) – наивысшая надежность.

Рейтинг по НРА: ААА – максимум надежности.

Негосударственное учреждение в составе Сбербанка, открытое в марте 1995 года решением Совета директоров, действует на всей территории Российской Федерации. За время своего существования НПФ «Сбербанка» создал обширную офисную сеть, поэтому возможность заключить пенсионный договор есть у жителей всех регионов страны. Каждый действующий клиент, вне зависимости от места пребывания, обслуживается в любом фондовом офисе.

Банки Красноярска, где можно получить одобрение кредита онлайн:

Для чего создавались НПФ

Целевая установка реформирования пособий, из-за которых частные НПФ наделяются полномочиями по сохранению и увеличению сберегательных счетов физических лиц – сделать легче работу Пенсионного Фонда. Они будут призываться брать на себя ответственность по затратам страны в представленной сфере. Обозначенная тактика реформирования позволяет рациональнее израсходовать финансы, что приводит к увеличению ставки процента при сопоставлении с «Внешэкономбанком».

Когда с Пенсионным Фондом России все понятно, так как он занимает монопольную позицию в государстве, то по отношению к НПФ, которых появляется некоторое количество, появляются вопросы. Перед написанием заявки на передачу личных скоплений в управление одного из частных фондов, требуется соответствующим образом разбираться с принципами труда.

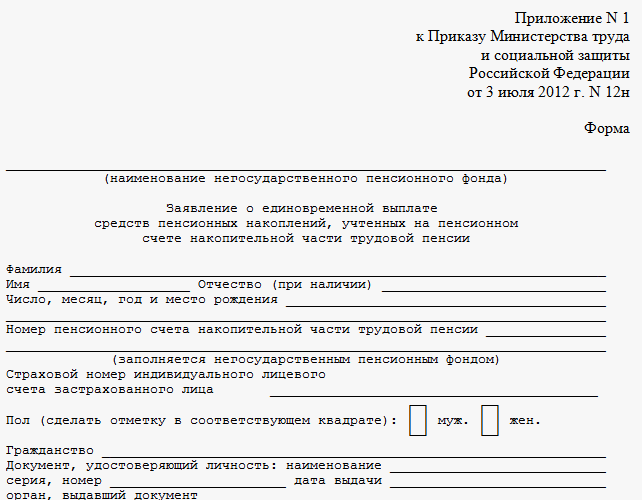

Документы

Динамика стоимости 700 Евро в Кронах

| Дата | День недели | Чешская крона | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 700 Евро в Чешских кронах за неделю (7 дней) увеличилась на: +190,03 Kč (сто девяносто крон три геллера). | ||||

| 5 декабря 2020 г. | Суббота | 18528,29 CZK | +3,91 CZK | +0,02% |

| 4 декабря 2020 г. | Пятница | 18524,38 CZK | +29,84 CZK | +0,16% |

| 3 декабря 2020 г. | Четверг | 18494,54 CZK | +10,29 CZK | +0,06% |

| 2 декабря 2020 г. | Среда | 18484,26 CZK | +91,16 CZK | +0,49% |

| 1 декабря 2020 г. | Вторник | 18393,10 CZK | -0,35 CZK | -0% |

| 30 ноября 2020 г. | Понедельник | 18393,45 CZK | +52,86 CZK | +0,29% |

| 29 ноября 2020 г. | Воскресенье | 18340,59 CZK | +2,33 CZK | +0,01% |

| 28 ноября 2020 г. | Суббота | 18338,26 CZK | +0,59 CZK | +0% |

| Дата | День недели | Чешская крона | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 700 Евро в Чешских кронах за месяц (30 дней) уменьшилась на: -126,01 Kč (сто двадцать шесть крон один геллер). | ||||

| 5 декабря 2020 г. | Суббота | 18528,29 CZK | -126,01 CZK | -0,68% |

| 5 ноября 2020 г. | Четверг | 18654,30 CZK | -141,35 CZK | -0,76% |

| Дата | День недели | Чешская крона | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 700 Евро в Чешских кронах за год (365 дней) увеличилась на: +661,92 Kč (шестьсот шестьдесят одна крона девяносто два геллера). | ||||

| 5 декабря 2020 г. | Суббота | 18528,29 CZK | +661,92 CZK | +3,57% |

| 6 декабря 2019 г. | Пятница | 17866,37 CZK | -16,79 CZK | -0,09% |

Чем отличается страховка на б/у авто и новые машины?

Различия в порядке страхования двух типов транспортных средств минимальные. Сравнение оформления ОСАГО для новых и подержанных автомобилей:

| Критерий | Новый автомобиль | Поддержанное транспортное средство |

| Технический осмотр | Не требуется, так как новое ТС освобождает от прохождения ТО первые три года с момента выпуска с конвейера. | Если срок действия прошлого ТО истек, то новому владельцу потребуется пройти его заново за свой счет. Исправление обнаруженных поломок и недочетов, также, возлагается на покупателя. |

| Диагностическая карта | Документ не требуется предъявлять страховщику до достижения автомобилем возраста трех лет | Обязательна для предъявления во всех случаях, если возраст транспортного средства превысил трехлетний порог |

| Причины для отказа в оформлении | Не предусмотрены | Только в случае подтвержденного факта наличия неисправностей ТС и предоставления подложных документов о техническом состоянии авто (диагностической карты) |

Отзывы об ипотеке в ПАО банке «ФК Открытие»

Купить машину для заработка и погашения ипотеки

Как узнать остаток на счете?

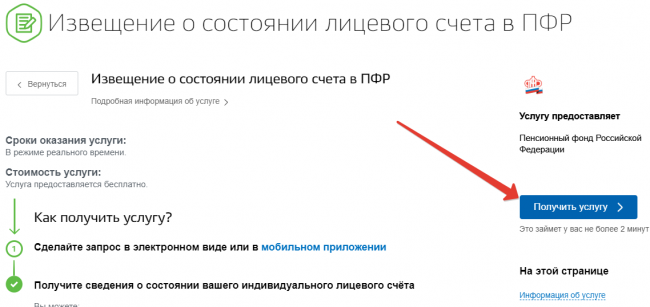

Самый быстрый и экономный по затратам времени вариант – проверить пенсию по СНИЛС с помощью официального портала, однако имеются и иные методы:

- Самостоятельно обращаться к ПФР или Фонду по соответствующему субъекту.

- Сделать прошение через работодателя.

- Обратиться в негосударственное учреждение.

- В банковской организации, которая выпускала карточку для обретения зарплаты.

- За счет официальных порталов.

Самым быстрым методом обретения информации о величине финансовых поступлений на лицевой счет – бесплатное применение портала «Госуслуги». Для проверки пенсионных скоплений требуется осуществить прохождение регистрирования на портале.

После этого человеку будет доступным список определенных услуг, которыми он способен воспользоваться онлайн. Среди данных услуг будут значиться обретение справок, запись к доктору, проверка наличия штрафных санкций, иных полезных услуг.

Выбирая в меню электронную услугу по обретению сведений о величине накопленных пенсионных отчислений, останется лишь произвести заполнение полей сведений и подождать соответствующего результата.

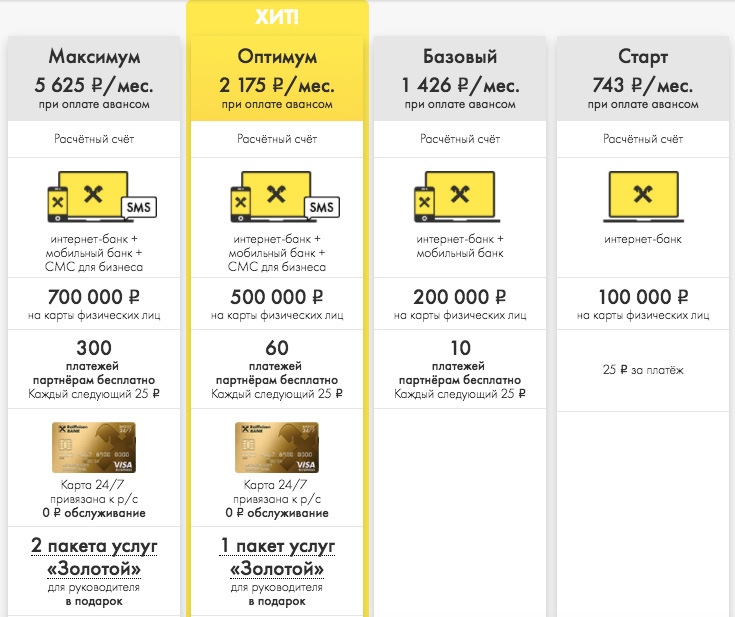

узнайте больше про куб сейчас

Автоматизация выставления счета

Автозаполнение реквизитов покупателя по ИНН

Автопроверка правильности реквизитов банка по БИКу

Правильно настроенные формулы, в том числе по

расчету НДС и Итого счета

Автоматическое формирование суммы прописью по

итоговым цифрам суммы счета

Автоматизация отправки счета

Год создания организации

Чем старше учреждение, тем оно надежнее. Эксперты советуют выбирать компании, которые были учреждены до 1998 г. Это говорит о том, что у них получилось успешно переживать кризисные ситуации 1998 и 2008 гг.

К основным критериям выбора пенсионного учреждения стоит отнести:

- Количество индивидуальных финансов.

- Показатель прибыльности управления финансами пенсионных отчислений прошлых годов.

- Общая величина денег пенсионных скоплений физических лиц, располагающиеся в управлении.

- Показатель надежности управляющих фирм.

- Время труда НПФ, УК на рыночном поприще.

Никакая управляющая организация, НПФ не стоит на одном месте при рейтинге. Она постоянно совершенствуется, уступает индивидуальные позиции перспективным компаниям.

Состав учредителей

Рекомендуется отдавать предпочтение учреждениям, учредителям, работникам сектора экономики России. Учреждения таких компаний, ориентирующиеся на добыче полезных ископаемых, будут в основном представителями металлургической, энергетической сферы.

Не требуется относиться с доверием управляющим компаниям, во главенстве которых стоит маленькая негосударственная организация, отдельное юридическое лицо, маленькие фирмы.

Куда НПФ инвестируют мои деньги? Могут ли они вложить их в какую-то аферу?

Банк России очень жестко регламентирует, во что НПФ и УК могут вкладывать пенсионные деньги, и очень строго следит за выполнением этих требований. Будущие пенсии можно инвестировать только в надежные финансовые инструменты.

Тем не менее любые инвестиции несут в себе риск: они могут обернуться как прибылью, так и убытками. При этом размер инвестиционного дохода определяется не столько случаем, сколько профессионализмом экспертов, которые управляют деньгами НПФ. Если определенный фонд на протяжении нескольких лет показывает доходность выше среднего по рынку, то велика вероятность, что его специалисты умеют грамотно планировать вложения.

Как и почему изменится внешний вид сигаретных пачек

Сходства и различия НПФ и ПФР

Это две разные структуры с примерно одинаковым принципом работы. ПФ – это государственная устоявшаяся структура, занимающаяся оборотом, накоплением и перераспределением пенсионных средств. Отчисления на будущую пенсию идут со взносов работодателей. В последние годы застрахованные по обязательному пенсионному страхованию получали письма с выпиской с лицевых пенсионных счетов. В них также видно, что помимо собственных отчислений ПФ также индексирует накопления, защищая их от инфляции и обесценения. Для индексации ПФР вкладывает накопления в различные инструменты, правда, этот список ограничен. В основном это гособлигации.

НПФ занимаются аккумулированием накопительной части пенсии (страховая часть может копиться только в ПФ). Ежегодно накопления пользователей пополняются за счет дохода НПФ. Доход негосударственный фонд также получает за счет инвестирования. Поскольку что перечень инструментов инвестирования здесь более широкий, НПФ может получать более высокую прибыль по сравнению с ПФРом. Однако, за счет этого НПФ может и «прогореть», если выбранные инструменты окажутся неэффективными или убыточными.

Таким образом, можно выбрать НПФ или ПФР для накопления своей будущей пенсии.

Проблемы в пенсионной системе

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Государственная система пенсионного страхования – проблема, возникшая не сегодня. Количество трудоспособного населения сокращается, а иждивенцев преклонного возраста растет. В России ситуация усугубляется недоверием к государственной системе пенсионного обеспечения. Я допускаю обстановку, при которой поступлений в пенсионный фонд может не хватить для выплат. Характерный случай: в 2017 году правительство предпочло сэкономить порядка 150 млрд руб., заменив индексацию пенсий одноразовой выплатой пяти тысяч рублей. В экономическом прогнозе ВЭБа уже заложено повышение пенсионного возраста с 2020 года. Судя по плачевному состоянию пенсионного бюджета, этот прогноз с большой вероятностью сбудется. К такому решению подталкивает и демографическая ситуация со стареющим населением. Прежде чем анализировать проблему, вспомним, что такое НПФ.

Негосударственный пенсионный фонд – это юридическое лицо со статусом некоммерческой организации, которое занимается накоплением и управлением пенсионными активами. НПФ распоряжается средствами вкладчиков в установленных законодательством рамках. За управление деньгами НПФ получает вознаграждение в размере 8–15% от инвестиционного дохода. Более 90% всех пенсионных накоплений, не считая ПФР, приходится на топ-15 крупнейших НПФ.

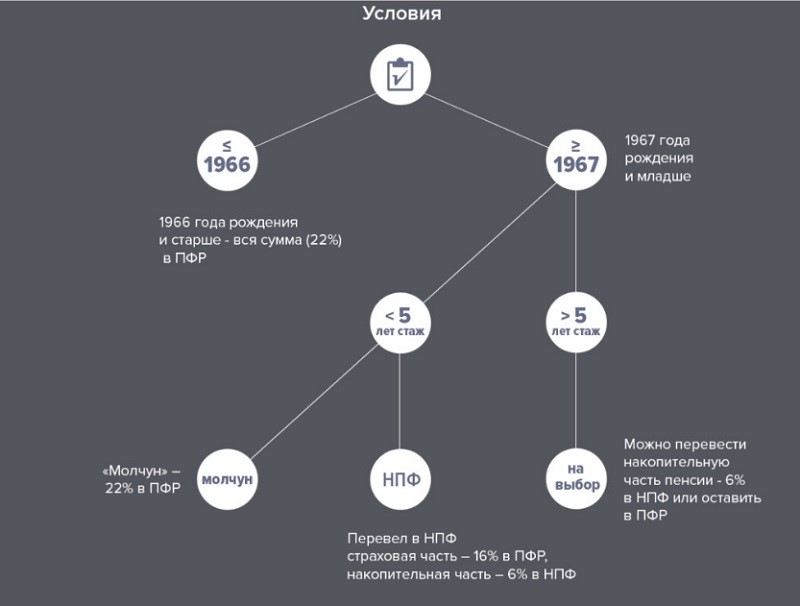

Напомню, что будущая пенсия с 2002 года делится на 2 части: страховую и накопительную. Из 22% отчислений работодателя с ФОТ (фонда оплаты труда):

- 16% идет в страховую часть, на текущие выплаты пенсий через ПФР;

- 6% — в накопительную часть, которая аккумулируется на лицевом счете застрахованного.

По умолчанию накопительная часть направляется в ПФР, где ею распоряжается Управляющая компания ВЭБ (Внешэкономбанк). Гражданину дается право выбрать УК в рамках того же ПФР или перевести накопительную часть в негосударственный фонд.

До конца 2015 года каждый застрахованный должен был сделать выбор:

- Ничего не предпринимать и стать «молчуном», то есть, согласиться с тем, что накопительная часть объединяется со страховой в ПФР. ВЭБ вкладывает деньги в консервативные бумаги – гособлигации, акции «голубых фишек» ипотечные портфели.

- Перевести накопительную часть в частный НПФ. Такой выбор сделали около 35% работающих россиян. Этот процент год от года увеличивается.

В 2014 году был введен мораторий на накопительную часть, который будет действовать как минимум до 2020 года. Из-за этого НПФ лишились значительной части поступлений. Согласно отчетности Агентства по страхованию вкладов (АСВ) 34 НПФ ушли с рынка и остались должны кредиторам и будущим пенсионерам 96 млрд рублей. 30 находятся в процессе ликвидации, из них 5 имеют признаки преднамеренного банкротства. То есть, помимо политики государства, на эффективность пенсионной системы повлияла недобросовестность менеджмента некоторых фондов. На момент написания статьи, на рынке осталось 66 действующих фондов с лицензией. Это в два раза меньше, чем в 2012 году.

Негосударственный пенсионный фонд «Сафмар»

Клиентская база: 215 тысяч.

Величина накоплений: 5 млрд. рублей.

Средний по году доход: 8,8%.

Рейтинг по «Эксперт РА»: А(++) – наивысшая надежность.

Один из крупнейших российских НПФ. Компания имеет широкие инвестиционные возможности: вкладывает деньги в нефтедобычу и нефтехимию, газовую промышленность, добычу полезных ископаемых, строительную и гостиничную сферу, финансовые предприятия.

«НПФ Сафмар» – один из крупнейших в стране обладателей коммерческой недвижимости. Помимо деятельности по пенсионному страхованию, осуществляется участие в организованной государством программе софинансирования пенсий, реализуются множественные программы по пенсионному обеспечению юридических и физических лиц.