Из чего состоит пенсия по старости? расчет пенсии

Содержание:

- Величина ИПК

- Как насчитывается пенсия на сегодняшний день

- Государственная пенсия по старости

- Порядок выплаты

- Формула расчета пособия по стажу: фиксированная + страховая

- Оставьте комментарий или поделитесь опытом

- Пенсионная реформа 2018 года

- Пенсия по старости: понятие и законодательная база

- Самые популярные виды инвестиций:

- Страховая и досрочная страховая пенсия по старости

- Как работает система государственного пенсионного обеспечения?

- Условия потребительского кредитования в Ульяновске

- Доля СП

- Порядок назначения в РФ

- Отзывы и жалобы на отделение Сбербанка по адресу — Балашиха, ул. Советская 13 (0)

- Продление моратория в 2017 году

- SWOT анализ

- Способы пополнения

- Денежный перевод с карты на карту через Почту России

- Как оформляют пенсию

- Выводы

- Заключение

Величина ИПК

ИПК является параметром, отражающим объем пенсионных прав граждан, и имеет числовое выражение в форме баллов. Кроме этого, величина ИПК непосредственно влияет на саму возможность назначения соответствующего материального обеспечения

Так, в 2019 году общее значение ИПК, которое необходимо набрать, составляет 16,2. Однако этот показатель не является окончательным. В связи с очередной реформой, инициированной Правительством РФ и начавшейся в 2019 году, ужесточаются требования не только к возрасту выхода на пенсию, который увеличивается с каждым годом, но и к цифрам ИПК.

Начиная с 2019 года, минимальная величина коэффициента будет становиться больше на 2,4. После 2025 года, когда текущая реформа будет закончена, значение коэффициента будет составлять 30.

При отсутствии необходимой величины ИПК пенсионер не сможет претендовать на страховую пенсию, а лишь только на социальные выплаты по старости.

Внимание! На размер социальной выплаты значение коэффициента не влияет, поскольку в данном случае действуют иные механизмы, принципы и основания расчета и начисления.

Также существует и максимальный предел накопления баллов за год. На него влияет метод формирования пенсионных накоплений. Если взносы направляются только на страховую часть, то максимум, который можно накопить, составляет 9,13. Если работник формирует в дополнение к страховой еще и накопительную часть, то максимум – 5,71.

Данные цифры приведены только лишь на 2019 год. В течение времени, что продлится реформа, максимальный рассматриваемого коэффициента будет увеличиваться.

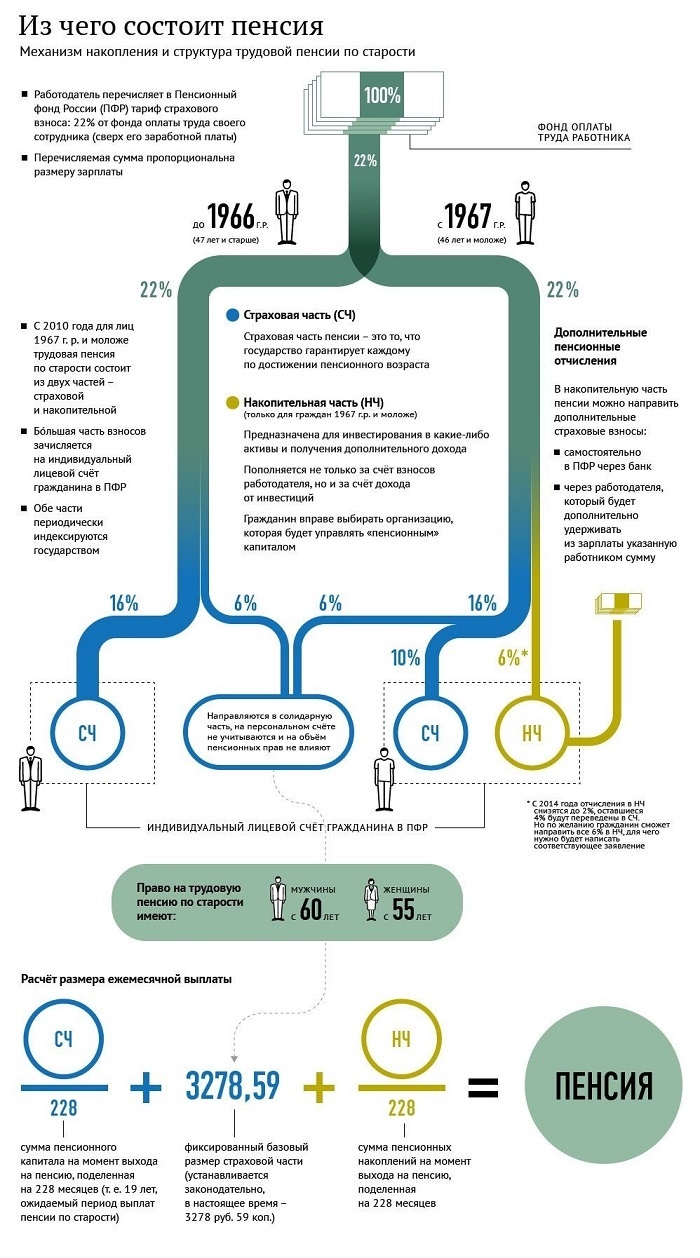

Как насчитывается пенсия на сегодняшний день

Для граждан старше 50 лет расчет пенсии для родившихся до 1967 г. выполняется особым образом. Сумма состоит из обязательной фиксированной государственной части и страховой. Величина будет зависть от следующих факторов:

- возраста человека;

- количества отработанных лет, профессии;

- от размера получаемой заработной платы.

Порядок расчета пенсии для родившихся до 1967 г. зависит от таких факторов:

- Является ли человек участником программы софинасирования. Софинсирование – это поддержка государства в виде дополнительных начислений к компенсациям по старости, позволяющим гражданину увеличить личные взносы на свою будущую накопительную долю. В софинансировании могут участвовать несколько сторон: сам гражданин, государство (это является делом добровольным и осуществляется на основании заявления), работодатель (это необязательно, но многие предприятия это считают дополнительной мотивацией в рамках предоставляемого им социального пакета)

- Совершает ли гражданин регулярные платежи в счет накопительной части будущей компенсации.

Нормативно-правовая база

Расчет пенсии для родившихся до 1967 г. регулируется федеральным законодательством 400-ФЗ от 28 декабря 2013 г. В данном законе рассматриваются аспекты расчета страховой части. Предусматриваются следующие виды страховых пенсий: страховая по старости, страховая по инвалидности, страховая по случаю потери кормильца. К нормативно-правовой базе можно отнести и федеральный закон 173-ФЗ «О трудовых пенсиях», в котором тоже можно ознакомиться с аспектами пенсионных выплат.

Общий порядок расчета пенсионных выплат

Чтобы гражданин мог рассчитывать на получение пособия по страховой части, у будущего пенсионера должны быть соблюдены такие условия:

- Мужчины могут рассчитывать на компенсацию в возрасте 60 лет, женщины – в возрасте 55 лет (некоторые категории людей могут обратиться за получением компенсации по старости до наступления данного возраста).

- Страховой стаж должен быть не менее 15 лет.

- Важны индивидуальные коэффициенты, по которым можно рассчитать пенсию по ИПК. За каждый период трудового стажа человеку начисляется определенный балл (коэффициент). Сумма их должна быть не менее 30.

Если нужно произвести расчет пенсии для родившихся до 1967 г., каждое условие необходимо рассмотреть отдельно. Трудовая компенсация по старости назначается людям, достигшим возраста: для мужчин – 60 лет, для женщин – 55 лет. Есть определенные категории граждан, которые могут рассчитывать на досрочный выход, на заслуженный отдых. К ним относятся:

- граждане, которые трудились в определенных условиях (вредных и т.п.);

- имеющие определенные специальности и должности;

- имеющие определенный стаж работы, трудовой или страховой.

К таким можно отнести:

- лиц, работавших в подземных сооружениях или в цехах с повышенными температурами, с особо тяжелыми условиями работы;

- женщин, трудившихся с высокой интенсивностью или управлявших тяжелой техникой;

- железнодорожников;

- геологоразведчиков, поисковиков;

- рабочих морских и речных судов;

- горнорабочих;

- работников авиационной отрасли;

- спасателей;

- педагогов;

- медиков, работающих с населением.

Есть и другие категории людей, которые смогут получить пенсионное обеспечение досрочно:

- многодетные матери с пятью детьми, или от двух и более, трудившиеся в условиях Крайнего Севера;

- инвалиды по зрению или получившие травму в результате боевых действий.

К досрочным компенсациям можно отнести льготный тип пенсии, который могут получить следующие группы граждан:

- Если их деятельность была связана с тяжелым физическим трудом или работой в неблагоприятных условиях.

- Если работа выполнялась в условиях Крайнего Севера или в местности, приравненной к таким же.

- Если в условия работы включался определенный срок выполнения, после которого независимо от возраста наступало время выхода на заслуженный отдых.

На страховую долю могут рассчитывать люди, занимающиеся воспитанием детей в одиночку. Если у единственного кормильца имелся определенный срок работы, то страховая доля тоже начисляется. Чтобы оформить любой вид выплат по старости, нужно подтвердить, что кормилец отсутствует или умер, предоставив свидетельство о смерти или решение суда о признании безвестно отсутствующим.

Государственная пенсия по старости

Этот вид выплат полагается гражданам, которые пострадали в результате

Наиболее распространенной категорией таких граждан являются лица, связанные с аварией на ЧАЭС (ликвидаторы, инвалиды, лица, проживающие на зараженной территории и т. п.). Также данная выплата доступна для лиц, проживающих на территории с тяжелыми климатическими условиями.

В зависимости от конкретной категории для таких граждан устанавливается определенный возраст, после наступления которого они имеют право получать помощь. Он меньше возраста, который нужен для трудовой и страховой пенсии, на 5-10 лет.

При этом к таким лицам все равно предъявляются требования относительно наличия у них минимального трудового стажа. Что касается размера пенсии, то она устанавливается в процентном отношении к социальной – 200 или 250%, в зависимости от конкретной категории граждан.

Порядок выплаты

Пенсия выплачивается пенсионеру ежемесячно. Он самостоятельно может выбрать способ доставки:

- Традиционный через Почту России. Получатель приходит в почтовое отделение в назначенный для этого день, или ему доставляют деньги на дом.

- Через банк. Пенсионер получает пенсию в отделении или на свою банковскую карту.

- Через организацию, которая уполномочена ПФР выдавать пенсии пенсионерам. Списки таких организаций есть в территориальном отделении фонда.

Пенсионер выбирает наиболее удобный для него способ получения денег путем:

- подачи заявления письменно в территориальный ПФР,

- подачи электронного заявления в личном кабинете фонда.

Формула расчета пособия по стажу: фиксированная + страховая

Разобраться в схеме-формуле расчета выплат становится сегодня довольно сложно для многих, впервые задумавшихся о том, какова ожидается месячная сумма их грядущей или будущей пенсии.

На самом деле, у страха глаза велики, если же разобраться, то рассчитать размер месячного пособия будет просто, даже не используя популярные сегодня пенсионные калькуляторы.

Шаг 1. Общая расчетная схема-формула выглядит следующим образом.

Шаг 2. В первой части – первым определяющим показателем является ФВ – это т.н. базовый минимум выплат для граждан, не подпадающих в одну из особых категорий, для которых установлены свои дополнительные коэффициенты. Данная сумма установлена государством и подлежит ежегодному индексированию. Сегодня она равна 5334,19 рублей.

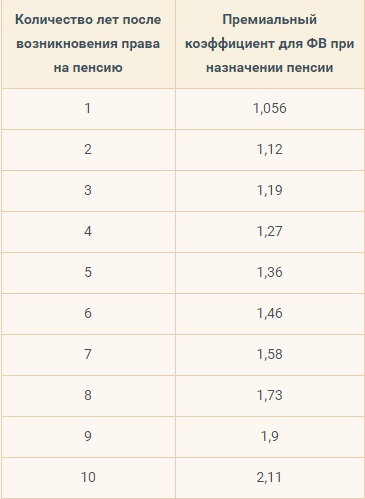

Указанный при ней повышающий коэффициент КПВ – это процентный показатель, на который будет увеличена ФВ, если граждане, достигнув установленного пенсионного возраста и стажа, не намерены прекращать трудовую деятельность. При сроке дополнительного стажа он возрастает следующим образом.

Коэффициент повышающий ФВ по годам дополнительного стажа

Шаг 3. Разобрать суть страховой части гражданам обычно труднее всего. Сложность возникает из-за непонимания сути показателей-коэффициентов, из которых она складывается. Давайте разбираться.

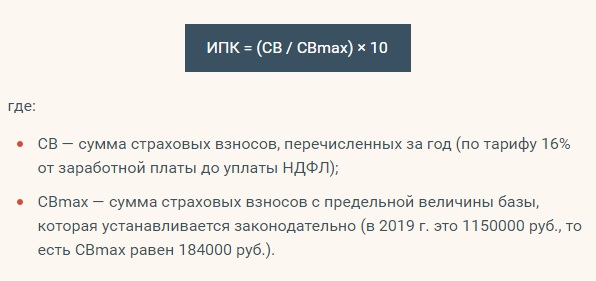

Индивидуальный показатель-коэффициент пенсионных баллов или ИПК – это основа страховой части. Баллы за год высчитываются исходя из тех взносов работодателя (16% из тех 22%, которые он каждый месяц отчислял за работника).

Показатель ИПК за год также возможно посчитать самим. Он равен:

ИПК на год стажа — расчет на 2019 г.

Здесь, СВmax – это установленный министерством финансов законодательно предельный показатель выплат, то есть те же 16%, с базы исчисления, которая на 2019 г. составляет 1150000 руб., то есть СВmax на сегодня равняется 184000 руб.

Лучше всего это продемонстрировать на примере:

Пример расчета на год стажа

Таким образом, в нашу общую формулу ИПК подставляется как сумма всех баллов, полученных за каждый год трудового стажа.

Указанный нами суммарный ИПК затем следует умножить на стоимость балла, показатель СПК, который определяется законодательным образом. Он индексируется каждый год. Согласно данным, озвученным правительством, на нынешний, 2019 год его размер составляет 87,24 руб. Это значит, что в этом году завершающий свой трудовой стаж гражданин, должен будет умножить сумму своих баллов на указанный показатель.

Наконец, для расчета страховой части также следует добавить повышающий коэффициент, если гражданин выходит на пенсию позже минимального порогового срока.

Пока пенсионер осуществляет трудовую деятельность его пенсия не индексируется

Таблица 1. Государственное индексирование цены пенсионного балла

| Период начислений | Цена пенсионного балла в руб. | Индексационный коэффициент |

|---|---|---|

| С января 2015 | 64,10 | – |

| С февраля 2015 | 71,41 | 1,1140 |

| С февраля 2016 | 74,27 | 1,0401 |

| С февраля 2017 | 78,28 | 1,0540 |

| С апреля 2017 | 78,58 | 1,0038 |

| Далее с января каждого года, начиная с 2018 | 81,49 | 1,0370 |

| 2019 | 87,24 | 1,0706 |

| 2020 | 93,00 | 1,0660 |

| 2021 | 98,86 | 1,0630 |

| 2022 | 104,69 | 1,0590 |

| 2023 | 110,55 | 1,0560 |

| 2024 | 116,63 | 1,0550 |

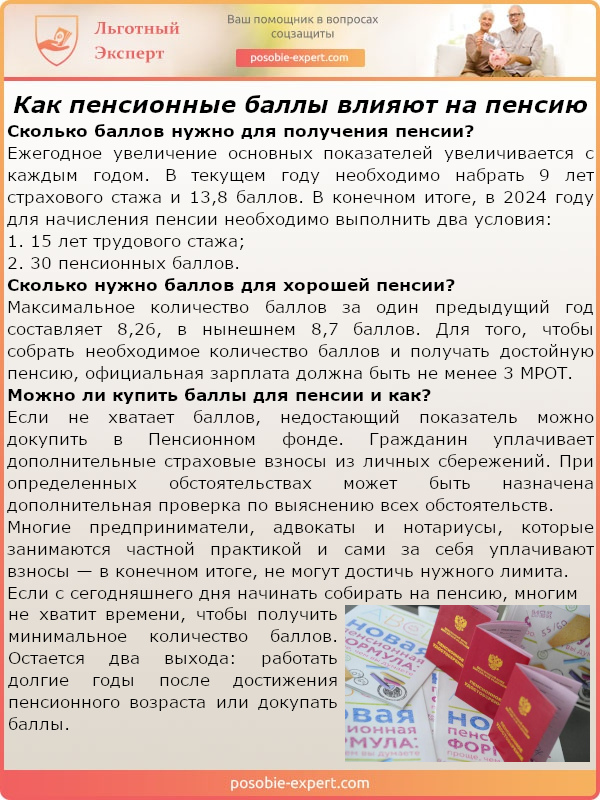

О том, как именно пенсионный балл сказывается на пенсионных выплатах можно прочесть ниже.

Как пенсионные баллы влияют на пенсию

Оставьте комментарий или поделитесь опытом

Пенсионная реформа 2018 года

Нововведения, разработанные в результате преобразований в пенсионной системе, коснулись и страховой части начислений.

Регламентируются изменения ФЗ №350 от 3 октября 2018 года.

Они заключаются в том, что:

- Индексация назначена на 1 января;

- Индексация определена как 7,05%. Согласно закону, происходит перерасчет сумм в соответствии с индексом инфляции;

- Состоялся перерасчет общей суммы пенсии в среднем на 1 000 рублей, благодаря чему произошло покрытие инфляции с опережением;

- Возраст перехода гражданина на пенсионное денежное обеспечение пересмотрен на 6 месяцев в сторону увеличения и составляет в 2019 году 60,5 лет для мужчин, а для женщин – 55,5 лет. После 2019 года возраст, достаточный для выхода на пенсионные дотации продолжит постепенное увеличение на 6 месяцев ежегодно;

- Необходимо набрать 30 индивидуальных специальных пенсионных баллов в течении всего трудового стажа, который должен составить не менее 15 лет или 6 лет для начисления минимального уровня льготы.

На 1 января 2019 года фиксированная страховая часть предусмотренных каждому пенсионеру денежных страховых начислений по старости составляет от 5 334 рублей 19 копеек.

Пенсия по старости: понятие и законодательная база

Пенсия по старости – это денежная помощь, которая назначается нетрудоспособным гражданам после достижения ими установленного законом возраста. На данный момент порядок их применения и расчета регулируется следующими нормативно-правовыми актами:

- ФЗ «О страховых пенсиях»;

- ФЗ «О государственном пенсионном обеспечении в Российской Федерации»;

- ФЗ «О трудовых пенсиях в Российской Федерации».

Последний документ с начала 2015 года не применяется, за исключением некоторых норм, которые связаны с исчислением размера трудовых пенсий.

Пенсия по старости делится на три вида:

- страховая;

- государственная;

- трудовая.

Условия назначения и порядок выплаты каждой из них стоит рассмотреть более подробно.

Самые популярные виды инвестиций:

Страховая и досрочная страховая пенсия по старости

Данный вид помощи является наиболее новым, ведь в отдельный вид страховая пенсия была выведена только в 2015 году. Для ее получения необходимо, чтобы гражданин соответствовал нескольким критериям:

- Достиг установленного законодательством возраста. В зависимости от пола он составляет:

- 55 лет – для женщин;

- 60 лет – для мужчин;

Отдельные категории работников могут рассчитывать на право выйти на такую пенсию раньше установленного срока.

Перечень профессий и должностей, которым предоставляется данная возможность, утверждается Правительством РФ.

страхового стажазаработной платы

3. Накопил определенное количество пенсионных баллов. Этот показатель также ежегодно растет – в 2016 году он составляет 9 и до 2025 года должен достигнуть значения 30.

В данном случае размер помощи формируется на основании взносов, которые за период трудовой деятельности совершались из заработной платы сотрудника.

Размер данной выплаты будет зависеть от нескольких факторов:

- величина заработной платы (в этом случае размер отчислений прямо пропорционален размеру зарплаты);

- длительность страхового стажа (чем она продолжительнее, тем больше на счету гражданина формируется накопительных баллов);

- возраст выхода на пенсию (чем позже это происходит, тем больше ее размер).

Средства, которые отчисляются на формирование страховой пенсии, переводятся в пенсионные баллы и фиксируются на счету гражданина.

Как работает система государственного пенсионного обеспечения?

Целью государственного пенсионного обеспечения является начисление базовой части:

- пенсии по труду;

- пенсии по выслуге лет;

- по достижении пожилого возраста;

- по причине инвалидности;

- социальной пенсии.

Финансируется государственное пенсионное обеспечение из федерального бюджета. Производится это из сумм единого социального налога, за перечисление которого отвечает работодатель.

Государственную систему пенсионного обеспечения составляют две части:

- государственное пенсионное обеспечение;

- государственное пенсионное страхование.

Аспекты обязательного страхования

Главное в системе страхования, обеспечивающего обязательную выплату пенсии – это создание определенного запаса средств за счет постоянного перевода работодателем определенной суммы на лицевой счет работника:

- в Пенсионном Фонде России;

- на Негосударственном пенсионном фонде.

Пенсионные накопления гражданина могут быть увеличены в результате грамотного управления ими и благодаря правильному инвестированию. В частности, заключив договор с негосударственным пенсионным фондом, а кроме того в результате самостоятельных дополнительных пенсионных взносов по государственной программе софинансирования пенсий или дополнительного пенсионного обеспечения.

Итак, теперь можно рассматривать средства, направляемые лицам, вышедшим на пенсию, как сумму трех составляющих, которыми являются обязательные пенсионные системы РФ:

- Страховая;

- Накопительная;

- Дополнительная.

В чем суть частных пенсионных фондов?

В 2004 году появилась возможность передать свои пенсионные накопления для их сохранения и преумножения в частную компанию.

Накопить на старость теперь можно в таких крупных негосударственных пенсионных фондах:

- Внешэкономбанк;

- Сбербанк;

- АО НПФ «Открытие»;

- КИТ Финанс;

- Наследие;

- Благосостояние.

Это не полный перечень таких организаций, но эти компании имеют большинство участников. Полный перечень можно посмотреть на официальном сайте ПФР.

Чем занимаются и отличаются от ГПФ

Пенсия, на которую переводит отчисления работник, делится на 2 части. Первая распределяется между нынешними пенсионерами, а вторая остается за работником и накапливается в течение жизни. Но чтобы инфляция не съела все сбережения, они должны приносить доходы. Именно для этого были созданы негосударственные фонды. Основное отличие от государственного фонда – возможность делить средства лица между несколькими компаниями и формировать портфель.

Фатально ошибиться с их выбором невозможно. Все фонды на территории РФ работают по единым принципам, имеют лицензию от ЦБ и проходят его регулярные проверки.

Механизм перевода накоплений из государственного фонда в негосударственный прописан в Постановлении Правительства.

Перевести финансы довольно просто. Нужно выбрать НПФ, с которым хочется сотрудничать, затем заключить договор. Если это индивидуальный пенсионный план, то потребуется также оплатить первый взнос.

На большинстве сайтов НПФ можно перевести пенсию удаленно, через их сайт. Потребуется подтвержденная учетная запись в «Госуслуги», данные паспорта и СНИЛС.

Начисление пенсионных баллов

Для постепенного повышения пенсионного возраста предусмотрен длительный переходный период продолжительностью 10 лет (с 2019 по 2028 год). Адаптацию к новым параметрам пенсионного возраста в первые несколько лет переходного периода также обеспечивает специальная льгота – назначение пенсии на полгода раньше нового пенсионного возраста. Она предусмотрена для тех, кто должен был выйти на пенсию в 2019 и 2020 годах по условиям прежнего законодательства. Это женщины 1964–1965 года рождения и мужчины 1959–1960 года рождения. Благодаря льготе пенсия по новым основаниям будет назначаться уже в 2020 году: женщинам в возрасте 56,5 лет и мужчинам в возрасте 61,5 лет.

В течение всего переходного периода продолжают действовать требования по стажу и пенсионным баллам, необходимым для назначения страховой пенсии по старости. Так, в 2020 году для выхода на пенсию требуется не менее 11 лет и 18,6 коэффициента пенсионных балла. Для правильно расчета пенсионного возраста вы можете воспользоваться пенсионным калькулятором.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Условия потребительского кредитования в Ульяновске

Доля СП

При формировании вашей будущей пенсии огромное значение играет множество факторов, таких как стаж, пенсионные баллы и суммы отчислений. Однозначно ответить на вопрос, какую часть всей пенсии составляет СЧ, не получится, это происходит по одной простой причине.

Накопительная пенсия составляет меньшую часть в части отчислений в месяц, но при этом каждый имеет право пополнять накопительный счет для будущей пенсии. Делать это можно одноразово или регулярно, в этом вопросе у вас имеется свобода выбора.

Если не учитывать самовольные взносы в накопительной части, то более 50 процентов пенсии составляет СЧ, на втором месте будет накопительная часть и самая маленькая из них – это фиксированная выплата. Но все эти цифры неоднозначны, у граждан имеется масса способов увеличить каждую из составляющих частей.

Порядок назначения в РФ

Определение и порядок установления выплат по страховым пенсиям описаны в ФЗ № 400 «О страховых пенсиях» от 28.12.2013. В данном документе также можно ознакомиться с порядком обращения граждан и основными условиями для получения компенсации. Рассмотрим основные критерии, которым должен удовлетворять потенциальный пенсионер:

- Для получения страховых выплат в виде пенсии нужно иметь основания – старость, инвалидность или потеря кормильца.

- Если речь идет о старости, то нужно достичь пенсионного возраста.

- Минимальный страховой стаж должен составлять определенное количество лет. Все зависит от того, на какой момент вы будете оформлять данные выплаты.

Очень важно понимать, что размер будущих доходов пенсионера зависит от размера его заработной платы и чем она выше, тем отчислений больше и соответственно страховая пенсия будет выше. Если прошлая практика показала, что нет разницы в том, кто и сколько получает, поскольку в дальнейшем на эти показатели внимания не обращали, была уравниловка по размеру пенсии, то теперь ситуация кардинальным образом изменилась, эти показатели играют важную роль

Если прошлая практика показала, что нет разницы в том, кто и сколько получает, поскольку в дальнейшем на эти показатели внимания не обращали, была уравниловка по размеру пенсии, то теперь ситуация кардинальным образом изменилась, эти показатели играют важную роль.

Для получения права начисления страховой пенсии необходимо:

- достичь пенсионного возраста – 55 и 60 лет для женщин и мужчин соответственно;

- иметь минимальный стаж – на 2017 год он составляет 7 полных лет, при этом каждый год этот показатель увеличивается на один год, то есть к 2025 году он будет находиться на уровне 15лет, то есть пенсия назначается при наличии стажа не менее 5 лет;

- индивидуальный пенсионный коэффициент должен быть равен или больше минимального показателя – на 2017 год это 11,4, а к 2024 году он будет находиться на уровне 30.

ИПК для каждого рассчитывается в индивидуальном порядке, то есть и вся процедура назначения пенсии для конкретного человека будет отличаться от остальных.

Список необходимых документов

Для того чтобы вам назначили страховые выплаты необходимо обратиться в ПФ с соответствующим заявлением и предоставить пакет документов, подтверждающих выполнение всех условий получения выплат.

Рассмотрим приблизительный перечень документов, которые вам нужно предоставить:

- заявление;

- паспорт;

- трудовая книжка и другие документы, которые могут подтвердить наличие стажа (как оформить пенсию без ТК?);

- справка о зарплате за предшествующие пять лет работы;

- документы о браке, разводе, рождении детей, наличии иждивенцев и так далее;

- СНИЛС.

Совет! Собрав все эти бумаги необходимо обратиться в ПФ лично или другим способом, например по почте или через интернет.

Далее нужно получить разъяснения от работников ПФ, возможно, необходимо будет донести еще некоторые документы. После выполнения всех требований по вашему заявлению будет вынесено решение.

Учет стажа

Для получения страховой или трудовой пенсии необходимо иметь строго определенный минимум по показателям ИПК и стажа, это кроме обязательного условия по достижению пенсионного возраста.

Чем больше страховой стаж, тем выше будет установлена пенсия у гражданина. В законе прописано требование, которое заключается в том, что человек, который является потенциальным пенсионером, должен достичь определенного возраста и при этом нужно иметь трудовой стаж на уровне 20 и 25 лет для женщин и мужчин соответственно.

Отзывы и жалобы на отделение Сбербанка по адресу — Балашиха, ул. Советская 13 (0)

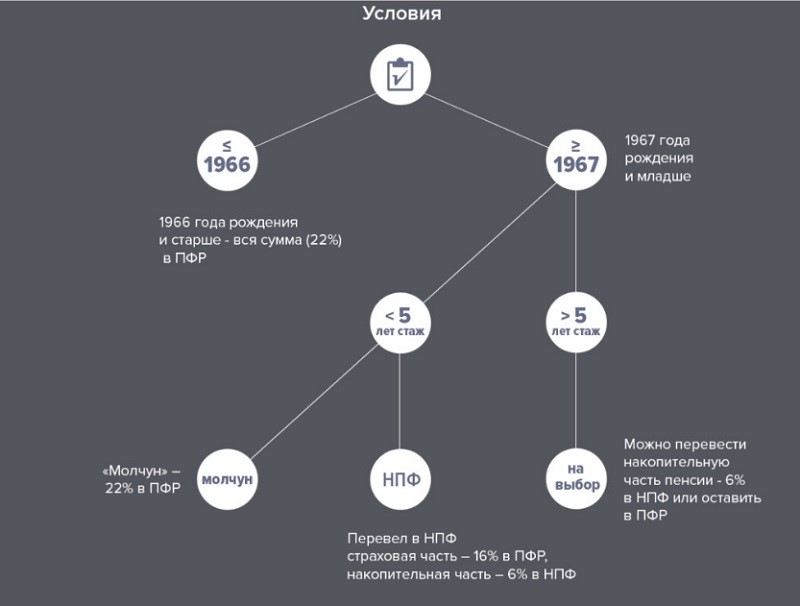

Продление моратория в 2017 году

Сколько продлится мораторий?

С 1.01.2014-го вступил в силу мораторий на формирование одной из составляющий пенсионного пособия. А именно накопительной части пенсии.

Как итог взносы вносимые работодателями в 2014, 2015, 2016 годах целиком переводились в распределительную часть системы. В то же время все суммы произведённых накоплений должны быть учтены на личном счете застрахованных граждан.

Данный мораторий на формирование накопительной части пенсий из страховых взносов был продлен до 2019-го года. При этом стоит отметить, что на накопление могут быть направленны только взносы уплаченные добровольно.

В следующем видео Вы узнаете подробнее о пенсиях в России:

https://youtube.com/watch?v=RiZ21DdwhPg

Июн 15, 2017

SWOT анализ

Ключевые положительные моменты:

- КБ «Ренессанс Кредит» (ООО) является средним российским банком (49-е место по активам и 51-е по собственному капиталу на 01.09.2018 г.).

- Банк имеет развитую сеть: 2 представительства, 22 доп. офиса, 1 операционная касса вне кассового угла, 121 кредитно-кассовый офис.

- Запас по нормативам достаточности капитала (Н1.0 = 10,686%, Н1.1 = 8,129% на 01.08.2018 г. при пороговых 8% и 4,5% соответственно). Существующие уровни достаточности капитала обусловлены значительными вливаниями капитала, осуществленными акционером Банка в период с 2014 по 2016 год главным образом для покрытия убытков из-за создания дополнительных резервов под проблемные кредиты.

- Высокая вероятность оказания Банку поддержки со стороны основного акционера – со стороны ключевого бенефициара и принадлежащих ему компаний.

Ключевые отрицательные моменты:

- Значительная доля необеспеченного розничного кредитного портфеля – 99,16% на 01.09.18. Текущий уровень просроченного кредитного портфеля отражает период восстановления рынка необеспеченного потребительского кредитования, возможен очередной рост объема и доли проблемных кредитов.

- Нестабильные финансовые результаты – прибыль за 2017 год и убытки за 3 года – 2014 – 2016 гг.

- Подавляющая доля вкладов физических лиц в привлеченных средствах клиентов (92,99% от привлечённых средств по РСБУ на 01.09.2018) — формирует потенциальную угрозу ликвидности, в связи с предусмотренной законодательством возможностью досрочного истребования (угроза частично нивелируется значительной долей остатков менее страховой суммы ГК «АСВ»).

Способы пополнения

Денежный перевод с карты на карту через Почту России

Безналичный перевод денег с одной карты на другую – блицоперация. Перечислять финансовые средства можно по России и за границу с банковских карт платежных систем Visa, MasterCard:

- Переводить деньги по РФ можно только в рублях.

- Перечисления за границу делаются в рублях, долларах США и евро.

- За услугу будет взиматься комиссионный процент:

- 1,8% (не менее 65 р.) – за отправление денег по России;

- 2,8% за перевод средств из РФ за рубеж: от 140 р. – в национальной валюте, от 5 долл. США – в долларах США, от 4 евро – в евро.

Перевести деньги одной карты на другую можно онлайн через сайт pochta.ru. Выберите опцию «Денежные переводы», кликните по вкладке «Перевод с карты на карту», перейдите на защищенную страницу сервиса. Заполните пустые поля. Перечислите деньги реципиенту по номеру его карты.

Как оформляют пенсию

Теперь понятно, что общий размер трудовой пенсии складывается из многочисленных составляющих. Ввиду произведенных реформ некоторые считают пенсионную систему РФ сложной. На практике население активно обращается в НПФы и формирует самостоятельно накопительную часть выплат к старости.

А как можно получить положенную поддержку от государства? Оформить ее не так уж и трудно. Достаточно обратиться в ПФР с некоторым перечнем документов. А именно:

- удостоверением личности;

- СНИЛС;

- трудовой книжкой;

- свидетельствами о рождении всех детей;

- реквизитами счета, на который перечислять деньги;

- доказательствами ведения предпринимательской деятельности;

- военным билетом (при наличии);

- любыми справками, которые подтверждают нетрудовые периоды, засчитываемые в трудовой стаж;

- наградами и иными бумагами, подтверждающими особое положение гражданина.

После этого человеку будет произведен расчет по ранее предложенным схемам, а также произойдет назначение пенсии.

Выводы

Накопительная часть пенсии считается добровольной дополнительной пенсией, на которую граждане вправе направить отчисления в размере 6% от своих пенсионных отчислений. Также ее размер можно увеличивать за счет дополнительных вложений.

Этот вид пенсии не гарантируется государством и зависит от успешной деятельности фонда. В случае его банкротства гражданин может получить только номинальную стоимость вложенных сумм.

Получить пенсию можно единовременно, в строго определенное время или бессрочно в зависимости от соответствия необходимым условиям. Более подробно о том, когда можно получить накопительную часть пенсии рекомендуем прочитать в данном материале.

Для назначения пенсии необходимо обращаться в тот пенсионный фонд, куда направлялись отчисления.

В настоящее время на индексацию вложенных сумму наложен государственный мораторий, что накладывает сомнения на долгосрочное перспективное развитие данной пенсионной программы.