Займ под материнский капитал: отзывы, условия

Содержание:

- Законные способы: как правильно получить деньги?

- Как оформить?

- Что такое займ под материнский капитал?

- Можно ли получить деньги, не дожидаясь 3 лет

- Стоит ли оформлять займ под материнский капитал

- Как получить целевой займ под материнский капитал

- Типовые услуги Альфа банка в городе Волгоград

- Виды займов под маткапитал

- На что можно тратить материнский капитал?

- Выдача ипотеки под семейный капитал

- На какие цели можно взять займ под семейный капитал – варианты улучшения жилищных условий

- Косвенное получение МК наличными

- Условия использования маткапитала для кредита

- Требования и порядок оформления займа под маткапитал

- Как взять займ под материнский капитал?

- Как оформить

Законные способы: как правильно получить деньги?

На самом деле, действуя лишь частично нелегально можно получить деньги без правонарушений. Небольшое ограничение – сделать это можно вполне законно, но только при условии направления всей суммы или ее части на определенные мероприятия.

Можно получить деньги за сертификат легально, соблюдая все законы и решения, принятые в 2018 году, несколькими способами:

Ежемесячные выплаты

Выплаты на второго ребенка в семье, которые назначаются и выплачиваются детям до достижения ими возраста 1,5 года.

Здесь все просто: обращаемся с заявлением в фонд, представляем на проверку все документы, а также сертификат о назначении материнского капитала. Далее потребуется подождать не более 10 рабочих дней, после чего деньги начнут поступать ежемесячно на счет заявителя. Это самый простой вариант.

Погашение ипотеки (полное или частичное)

Если у семьи, в которой родился второй ребенок, есть ипотечный кредит, его можно погасить частично за счет указанных средств. Для этого необходимо обратиться в кредитную компанию с заявлением, имея на руках сертификат. Или погасить часть ипотеки.

Вложение в дом

Строительство нового дома или капитальная реконструкция ранее построенного здания (жилого).

Здесь порядок действий следующий:

- Изучаем рынок, условия сделки,

- Жилье, которое строится, следует выбирать с учетом финансовых возможностей, а также того, что средства из фонда будут поступать поэтапно,

- Сначала будет переведена первая половина суммы, а затем, приблизительно через полгода – остальные деньги,

- Чтобы начать получать деньги на жилье по частям, необходимо обратиться в соответствующую организацию с заявлением, представить все необходимые документы, и дождаться перевода.

Пополнение пенсионного накопительного счета

Если родитель желает направить деньги на накопление будущей пенсии, необходимо обратиться в Пенсионный Фонд. Здесь также подается заявление, представляется комплект документов и ожидается решение. После положительного ответа сумма перечисляется на счет заявителя и будет накапливаться до достижения пенсионного возраста.

Деньги на средства адаптации ребенка-инвалида

Если необходимо получить деньги на лекарства, проведение лечебно-восстановительных мероприятий, долю капитала можно взять и истратить. Для этого необходимо обратиться в соц. защиту или отделение МФЦ с заявлением.

Как оформить?

Первоначально необходимо обратиться к кредитному инспектору, объяснить ситуацию и совместно подобрать оптимальную программу. Выбрав нужный продукт, вам необходимо будет собрать рекомендуемый пакет документов.

Обычно в него входят паспорт с отметкой о прописке, справка о доходах и документы и кредитуемый объект. Также могут понадобиться справки о доходах и паспорта созаемщиков и поручителей.

Супруги являются созаемщиками по умолчанию.

На стадии подписания договора потребуется оформление страховки титульного заемщика. Несмотря на то, что российский закон предусматривает добровольность страховки, банки отказываются в предоставлении ипотечного займа при ее отсутствии. Зато страховку можно будет вернуть после закрытия ипотеки.

На стадии подписания договора клиенту выдается график гашения, договор и закладная. Деньги перечисляются на расчетный счет продавца или хранятся в банковской ячейке.

Также возможно предоставление кредитной линии, если банковские средства используются для строительства индивидуального жилого дома.

Что такое займ под материнский капитал?

Займ под материнский капитал — это выдача денежных средств на возмездной основе для их последующего целевого использования владельцем сертификата для покупки или строительства жилья. Деньги предоставляются по договору займа, условия заключения и действие которого регулирует ст. 807 Гражданского кодекса РФ.

Между кредитами, которые широко используются при распоряжении средствами МСК, и займами есть ряд различий:

- Если берется займ, то отношения между владельцем и организацией, выдавшей средства, регулируются Гражданским кодексом РФ. При оформлении кредита применяется не только ГК РФ, но и банковское законодательство.

- Договор займа начинает действовать с момента получения владельцем сертификата средств, кредитный договор — с момента подписания.

- Договор займа может быть беспроцентным. Но чаще всего проценты по нему выше, чем по кредиту, так как средства выдаются на более короткий срок при меньшем количестве требований к заемщику.

- Согласно ч. 2 ст. 881 ГК РФ, если заемщик не вносит платеж вовремя, то организация, предоставившая займ, имеет право потребовать досрочного возвращения оставшейся суммы вместе с процентами за использование средств. В случае просрочки по кредиту будут начислены штрафы и пени, но срок погашения не изменится.

Согласно ч. 6.1. закона № 256-ФЗ, использовать материнский капитал для погашения жилищного займа можно, не дожидаясь трех лет со дня рождения или усыновления ребенка, с появлением в семье которого возникло право на сертификат.

Так как жилое помещение, на которое расходуется займ, будет находиться в залоге у организации, предоставившей средства, в органы ПФР вместе с другими документами необходимо подать обязательство о выделении долей детям и супругу, заверенное нотариусом.

Материнским капиталом выплачивается не только основной долг по займу, но и проценты за использование денежных средств. Заемщиками это часто воспринимается, как комиссия за обналичивание маткапитала, хотя это не так.

Сумма, которая составляет проценты, изначально закладывается в договор и может составлять несколько десятков тысяч рублей.

Можно ли получить деньги, не дожидаясь 3 лет

Законодательно установлено, что воспользоваться мерой государственной поддержки в форме материнского капитала семья может только по истечению трех лет с момента рождения второго ребенка.

Однако из этого правила имеются исключения. Так, допускается использование маткапитала в любое время после получения сертификата при погашении займов на приобретение недвижимости. Соответственно, распорядиться маткапиталом указанным выше способом можно до достижения ребенком возраста трех лет.

Собственно, именно необходимость в скорейшем распоряжении материнским капиталом и обуславливает востребованность займов, выдаваемых КПК.

Стоит ли оформлять займ под материнский капитал

С одной стороны, привлечение материнского капитала поможет вам сэкономить при оформлении ипотеки. Вы сможете таким образом компенсировать первоначальный взнос – самую проблемную часть кредита – и получить более выгодные условия. Не нужно дожидаться трехлетия ребенка – обратиться за кредитом можно уже после рождения.

При этом, под залог капитала можно оформить только ипотеку. Получение кредита может затянуться из-за сбора дополнительных документов проверки Пенсионным фондом сделки. Если решение фонда будет отрицательным, то оформление займа может сорваться.

В некоторых регионах уже рассматривают варианты оформления под маткапитал других видов целевых займов – например, автокредитов или образовательных кредитов. Будут ли доступны другие варианты на федеральном уровне – неизвестно.

Обращайтесь за займом под маткапитал, только если вы хотите купить новую квартиру или дом для своей семьи. Если жилья, которое у вас уже есть, достаточно для семьи, то лучше сберечь капитал для какой-нибудь другой цели – например, оплаты обучения детям. Помните, что получить второй материнский капитал вы уже не сможете.

Как получить целевой займ под материнский капитал

Чтобы направить, полностью или частично, материальную гос.помощь на целевые нужды, необходимо обратиться в региональное отделение ПФР и написать заявление рукой на бумажном бланке. Разрешено воспользоваться услугами онлайн портала ПФ и оформить заявку в электронном виде. Также для этих целей можно использовать портал госуслуг.

Кроме решения пенсионных органов, нужно убедить и самого кредитодателя в том, что потенциальный заемщик обладает финансовым обеспечением и способен обслуживать долг. Однако многие компании отказываются работать с привлечением государственных средств, так как продавец получит полную сумму только через неопределённое время. Не все готовы ждать долго.

Материалы по теме

Пред. След. 1 из 43

В такой ситуации заемщик может поступить одним из трех способов:

- Заключить кредитный договор с банком на общих основаниях, рассчитаться с продавцом из своего кармана, а затем возместить расходы за счёт материнского капитала.

- Составить письменную расписку, заверенную нотариусом, о том, что оплата будет произведена сразу же после начисления средств маткапитала. Однако кредиторы нечасто идут на такое соглашение.

- Займодатель вправе самолично установить особые условия кредитования на период ожидания перевода средств.

Маткапитал может быть направлен на ограниченное количество направлений:

- ипотечные кредиты;

- кредиты на приобретение нового жилья;

- кредиты на строительство или реконструкцию дома.

Ипотечное кредитование

Государственные деньги разрешено направлять на оплату первоначального взноса и погашение части существующей задолженности.

Большинство банков имеют такую опцию, но у каждого из них существуют индивидуальные требования к потенциальному заемщику, который должен:

- обладать стабильным и официальным источником дохода;

- иметь хороший кредитный рейтинг;

- иметь определенный трудовой стаж по официальному месту работы.

Требования со стороны ПФ:

- недвижимость должна обладать жилым статусом;

- жильё должно быть расположено на территории РФ;

- получатель капитала обязан оформить жильё в долевую собственность каждого члена семьи, включая детей либо составить нотариально заверенное обязательство о том, что данное будет осуществлено уже после приобретения имущества.

Кредит на приобретение недвижимости

Здесь также необходимо согласовать сделку с ПФ. Какие-либо сделки с коммерческой или другой нежилой недвижимостью с использованием гос.субсидии запрещены. Таким образом, приобрести дачный домик с привлечением государственных денег не разрешается. Также необходимо, чтобы общий уровень износа приобретаемого объекта недвижимости не был более 50%.

Целевой кредит на строительство либо реконструкцию

Варианты применения субсидийных средств на реконструкцию:

- пристройка комнаты;

- надстройка этажей;

- увеличение площади;

- превращение чердачного помещения в мансарду;

- и др.

Законом установлены следующие условия, при которых можно использовать государственные деньги на реконструкцию дома:

- Недвижимость должна располагаться на территории РФ;

- Земельный участок должен официально находиться во владении одного из родителей. Допускается также владение на других законных основаниях, таких как право безвозмездного пользования, аренда и др;

- Участок должен иметь формальный статус — “для индивидуального жилищного строительства”.

Типовые услуги Альфа банка в городе Волгоград

Виды займов под маткапитал

Существует большое количество типов кредитования, направленны, но далеко не все из них можно погасить посредством сертификата.

- Ипотека и погашение задолженности по кредиту на приобретение жилья. Это наиболее популярный способ применения сертификата из списка допустимых. Решение проблем с жилищем, таких как приобретение, расширение и ремонт жилых помещений имеет огромное значение для любой семьи.

Существует несколько способов использовать сертификат на жилищное кредитование:

- осуществление обязательного первого взноса по ипотеке;

- погашение задолженности по уже имеющимся банковским кредитам на жилье или ипотеке в виде покрытия основного долга или процентов;

- частичное участие в долевом строительстве;

- погашение ссуды на закупку стройматериалов.

Ипотека и целевые кредиты на покупку жилья можно погашать средствами материнского сертификата

- Автокредит. Погашение автокредита посредством сертификата невозможно, согласно ФЗ № 256 о расходовании средств материнского капитала.

Несмотря на то, что наличие автомобиля в семье (особенно в той, где воспитывается ребёнок-инвалид) решает многие бытовые затруднения, Госдума не включила данный способ кредитования в список разрешенных.

- Целевой потребительский кредит. Потребительский заем подразумевает под собой получение некоторой суммы наличными для удовлетворения определенных материальных потребностей. Целевой потребительский кредит – это ссуда, направленная на решение конкретного денежного вопроса (приобретение жилья или автомобиля, покупка предметов роскоши или первой необходимости).

Нельзя использовать материнский капитал для погашения задолженностей по потребительским кредитам.

Исключением является целевой потребительский заем на приобретение жилплощади, но такой способ кредитования осуществляют только крупные банки, которые решают данный вопрос с Пенсионным Фондом России напрямую.

Нельзя использовать маткапитал для расходования на собственные нужды

- Потребительские кредиты без цели использования. Когда денежные средства требуются на определённые нужды, которые не входят ни в одну из разрешенных категорий растраты материнского сертификата, многие пытаются прибегнуть к попытке взять кредит без установления целей его использования.

К сожалению, нецелевой кредит также невозможно погасить посредством маткапитала.

С 2009 и до 2020 года, можно было рассчитывать на получение единовременной выплаты из средств по материнскому сертификату в размере 25 000 рублей.

Сумму можно было использовать на любые цели, в том числе, на погашение задолженностей по иным кредитам. Однако, данная практика была упразднена, так как Министерство труда отметило повышение доходов граждан РФ.

- Микрозайм. Обращение в микрофинансовые организации с целью займа под родительский капитал имеет больший процент одобрения, но при этом его сопровождает ряд специфических особенностей:

- большой годовой процент переплаты;

- оформление микрозайма происходит только для осуществления разрешенных законодательством вопросов;

- заем в микрофинансовой организации может получить как мать, так и отец ребенка.

- Социальные программы. Доверительные банковские программы – это льготное кредитование на выгодных условиях для постоянного клиента банка, доказавшего свою материальную состоятельность и ответственное отношение к уплате задолженности.

В данном случае заем оформляется при минимальных рисках, как со стороны банка, так и со стороны клиента.

Но даже здесь под программу маткапитала подходят только те способы кредитования, которые входят в список разрешенных.

На что можно тратить материнский капитал?

Во всем, что относится к материнскому капиталу, этот вопрос главный. Условия назначения такой выплаты ясны и одинаковы для всех российских граждан. Но в поиске выгодного варианта использования материнского капитала рассчитывать на господдержку нельзя, это вопрос личного выбора и личной ответственности.

Система начисления материнского капитала действует в России с 2007 года. В прошлые периоды материнский капитал можно было получать наличными выплатами по 25 тысяч рублей. Сейчас этой возможности нет ни у кого, кроме семей, совокупный доход которых в расчете на одного человека, меньше 1,5 прожиточного минимума. Таким семьям может выплачиваться ежемесячное пособие равное одному детскому прожиточному минимуму для данного региона. Это составит от 8 тысяч 247 рублей до 22 тысяч 222 рублей. Выплачивается пособие до достижения ребенком полутора лет.

Все другие способы распоряжения материнским капиталом являются целевыми. Средства можно потратить на:

- покупку жилья на первичном или вторичном рынке;

- строительство жилья своими силами или с помощью профессионалов;

- возмещение уже понесенных расходов на строительство и реконструкцию жилья;

- выплату первого и последующих взносов по ипотечным и прочим договорам займа (кредита) на покупку, строительство и реконструкцию жилья;

- платежи в рамках долевого строительства жилья;

- увеличение рассчитанной из величины текущих доходов суммы жилищного кредита на величину мат. капитала;

- образование любого ребенка в семье;

- поддержку детей-инвалидов;

- формирование накопительной части пенсии матери.

Последний пункт из этого списка популярностью не пользуется, момент получения материнского капитала и потребность в платном образовании обычно разделяет значительный отрезок времени.

Приобрести жилье только за счет мат. капитала не всегда возможно. Дома и квартиры в большинстве российских регионов стоят дороже. Строительные фирмы обычно не хотят ждать поступления денег из Пенсионного фонда (на это уходит 2 месяца), но предлагают оформлять заем (кредит), которые потом гасится за счет материнского капитала.

В результате наиболее популярным способом потратить материнский капитал становятся мероприятия по приобретению и улучшению качества семейного жилья. Целевой займ под материнский капитал обычно расходуется именно на это.

Выдача ипотеки под семейный капитал

Если банк одобрил выдачу кредита, клиенту поступит СМС с положительным решением. После этого требуется представить кредитору документы на приобретаемую собственность и сертификат.

Оформление документов по ипотеке включает в себя представление договора купли-продажи. Далее банк зачисляет денежные средства заемщику на указанный счет. После получения наличные автоматически переводятся продавцу собственности.

Субсидия под первоначальный взнос

После того как клиент получил на руки кредитный договор, он должен обратиться в ПФР для разрешения использовать сертификат. Если заемщик выбрал семейный капитал в качестве обязательного капитала (5 – 20 % от цены жилья), он должен принести копию договора по ипотеке. Иногда по целевому займу требуется регистрация жилья в процессе оформления документов. В таком случае необходимо принести справку из Росреестра.

Подать заявление, чтобы воспользоваться денежными средствами в виде материальной поддержки для семей от Правительства РФ, граждане могут лично в ПФР, МФЦ или с помощью портала «Госуслуги». При подаче онлайн нужно найти одноименный раздел.

При личном посещении ПФР или МФЦ у заемщика, кроме сертификата, должен быть с собой паспорт, СНИЛС, свидетельство о браке, данные о детях (свидетельства о рождении или паспорта).

В каких случаях могут отказать?

Отрицательное решение по заявке в 90 % случаев не связано с объектом недвижимости. Оформление ипотеки с государственной поддержкой доступно тем, кто имеет стабильный заработок и хорошую кредитную историю.

Так как информация о приобретаемой собственности под мат. капитал предоставляется после решения кредитора, в случае несоответствия дома требованиям компании придется искать другое жилье. В таком случае нельзя изменить параметры кредитования, выбрав вариант «Строительство дома». Придется отказаться от выдачи заявки и подождать 60 дней, если заемщика устраивает такой вариант.

Особенности погашения процентов и основного долга

Если при покупке жилья по ссудному договору клиент решил использовать финансовые средства, выданные государством, чтобы погасить часть долга и проценты, порядок действий и документы отличаются. В отличие от предыдущего варианта, не имеет значения, когда владелец собственности решит воспользоваться сертификатом.

С помощью субсидии при покупке дома допускается погашать только основной долг и проценты. Штрафы, пени и неустойки, начисленные в случае просрочки целевого займа, клиент должен погашать из собственных средств.

Как погасить целевой кредит с помощью сертификата ПФР?

При обращении в банк за документами для Пенсионного фонда менеджер финансовой организации должен предоставить клиенту копию кредитного договора, справку об остатке основного долга и процентов, копию платежного поручения или чека о безналичном зачислении кредита на счет заемщика. Для предоставления в ПФР также требуется выписка из Росреестра.

На какие цели можно взять займ под семейный капитал – варианты улучшения жилищных условий

Банки и другие финансовые организации выдают целевые займы под семейный капитал только при условии их использования на улучшение условий жилья.

На нашем сайте есть более подробный и развернутый материал о том, как улучшить жилищные условия с помощью материнского капитала.

Несколько общих положений относительно займов под маткапитал:

- взятие займа на покупку недвижимости предполагает оформление квартиры в общую собственность родителей и всех детей;

- доступна оплата займа на покупку или строительство, взятого ещё до рождения второго ребенка;

- с 2015 года погашать долги микрофинансовым организациям независимо от целей займа запрещается;

- взять займ можно матери, отцу ребенка, а также его официальному усыновителю.

Владельцам сертификатов доступны уникальные и эксклюзивные программы кредитования, которые предлагают конкретные российские банки. Однако в любом случае вопрос о выдаче займа решается в индивидуальном порядке.

Ниже рассмотрены все варианты займов под обеспечение материнским капиталом. Выбор того или иного способа зависит от целей и возможностей семьи.

Займ на покупку или строительство дома

Некоторые банки дают займы или ипотечные кредиты на покупку дома, дачи, коттеджа. В основном в таких услугах нуждаются жители сельской местности или горожане, желающие жить в своём доме.

Во всех подробностях о данной разновидности кредитования рассказано в отдельной публикации – «Покупка дома под материнский капитал».

В данном материале мы рассмотрим все виды кредитования в рамках общего обзора.

Есть 2 вида займов на покупку дома:

- внесение первоначального взноса за дом со средств маткапитала;

- погашение основного долга по займу.

Оба варианта предполагают полное или частичное использование средств, обеспеченных государственным сертификатом.

Можно поучить займ на строительство дома, правда, в этом случае получение разрешения от пенсионного фонда займёт больше времени и моральных сил у владельцев сертификата.

Представителям ПФР нужно убедиться, что будущее жильё будет соответствовать всем требованиям удобства и надёжности, и что кредит, выданный банком, пойдёт именно на нужды строительства.

Все подробности по данному вопросу в статье «Маткапитал на строительство дома».

Займ на покупку квартиры

По данным Пенсионного Фонда, это самый распространенный вид займов под семейные деньги. Большинство крупных российских банков охотно работает с материнским капиталом, когда речь идёт о покупке первичного жилья.

Заемщики имеют право внести маткапитал в виде первоначального взноса или использовать его как средство снижения процентной ставки и погашения основного долга.

Требования к заёмщикам в разных банках отличаются набором документов, видами страхования, сроками кредитования. Владелец сертификата вправе выбрать самый выгодный для себя вариант и воспользоваться государственной поддержкой для существенного улучшения условий жилья.

Займ на реконструкцию жилья

Помимо покупки и строительства, семьи имеют законное право направить средства материнского капитала на другие жилищные нужды.

В частности на:

- реконструкцию жилья;

- восстановление;

- расширение площади частного дома.

При этом важнейшее значение имеет правильное оформление данной процедуры: все работы, связанные с реконструкцией должны быть документально зафиксированы и подтверждены.

Речь идёт только о реконструкции жилья – проведении строительных работ, направленных на кардинальное улучшение текущих технических показателей жилья и повышение эффективности помещения.

Другими словами, с помощью займа под маткапитал можно изменить габариты помещения, увеличить полезную площадь, соорудить пристройки и надстройки, сделать дополнительный этаж в частном доме, переделать чердак в мансарду и т.д.

Запустить средства семейного капитала на такие работы можно только после трехлетия ребенка. В принципе, реконструкцию можно выполнить и до этого срока, а после трех лет запросить компенсацию, но в этом случае такое решение нужно согласовать с ПФР заранее, а все работы должны быть документально зафиксированы.

Косвенное получение МК наличными

Под косвенным обналичиванием подразумевается получение денежных средств на:

- строительство,

- реконструкцию,

- покупку жилья.

Дело в том, что фактически владелец сертификата изначально имеет на руках денежные средства, которые потом возвращаются за счет МК. Кроме того, если сумма тела кредита с его процентами оказывается меньше средств МК, можно его погасить в полном объеме.

Помимо того, на руки удастся получить половину МК на реконструкцию и строительство дома. Для этого придется подать в ПФР следующие бумаги:

- документы о праве собственности на участок, где будет происходить строительство (реконструкция) будущего дома,

- обязательство владельца сертификата после постройки оформить жилье на всех членов семьи, оформляется письменно и подтверждается подписью нотариуса,

- разрешение на строительство либо реконструкцию.

Каждый из вышеперечисленных документов должен предъявить владелец сертификата, который и будет являться заявителем.

Обратите внимание! Обналичивание МК вышеуказанным способом разрешено только через ПФР либо кредитные учреждения, в которых предусмотрена программа выдачи денег с возможностью погашения кредита средствами МК. Простые кредиты на потребительские нужды в программе не участвуют.

Условия использования маткапитала для кредита

В каждом правиле есть свои исключения, а потому банки порой предоставляют заем под залог сертификата на материнский капитал.

- При оформлении ипотеки. В этом случае средства сертификата рассматриваются как первый взнос и должны составлять 10% от стоимости жилой площади.

- При оформлении ипотечного кредита до принятия закона о материнском капитале. При данном раскладе деньги могут быть направлены на уплату ипотеки или ее части.

- В обоих указанных выше случаях сертификатом можно воспользоваться сразу же после его получения.

- При долевом строительстве или вступлении в жилищно-строительный кооператив.

- При приобретении частного дома или квартиры. Жилая площадь должна соответствовать стандартам, установленных для комфортного проживания ребенка.

- При начале строительства частного дома. Для его начала необходимо собрать пакет всех документов, в который будет входить разрешение на строительство.

Для того, чтобы воспользоваться материнским капиталом для удовлетворения одной из этих нужд, необходимо дождаться момента, когда ребенку исполнится три года.

Порядок оформления под материнский капитал в 2020

- Поиск банков, работающих с материнскими капиталами по закону. Следует избегать ранее упомянутых фирм, обещающих невозможное.

- Выбор программы, подходящей по всем параметрам. Необходимо изучить все условия и выбрать самое выгодное кредитование в данной ситуации. Как правило, ипотека под материнский капитал имеет довольно низкие проценты. Так, через Сбербанк России можно оформить программу ипотечного кредитования «Молодая семья».

- Поиск со-заемщика на тот случай, если банк не выдаст ипотеку на основании недостаточной величины дохода заемщика. В этом случае следует выбрать человека с достаточно высокими доходами и постоянной прибылью.

- Подготовка документов о подтверждении владения сертификатом и уровне доходов заемщика и созаемщика.

- В случае положительного решения, обращение в Пенсионный фонд с заявлением о переводе средств с материнского капитала в выбранный ранее банк.

- Рассмотрение заявления и перевод средств в банк.

Этого момент является отправной точкой, после которой все финансовые операции происходят между финансовой организацией и Пенсионным Фондом, последний обязуется погасить кредит.

Необходимые документы для оформления ипотеки

- Ксерокопия всех страниц паспортов обоих родителей;

- Свидетельство о браке (копия);

- Свидетельство о рождении или усыновлении ребенка, для которого предоставляется государственная помощь;

- Оригинал сертификата на право распоряжения материнским капиталом;

- Документ о данных счета материнского капитала;

- Подтверждение собственности на объект недвижимости

- Выписки из домовой книги о составе семьи

- Сертификат материнского капитала

- Документы, удостоверяющие личность и место проживания

- Копия кредитного договора, справка об остатке долга, история выплат погашения займа

*Для различных программ кредитования пакеты необходимых документов могут отличаться.

При приобретении семьей жилья, используя сертификат материнского капитала, необходимо прописать в долевое владение детей, на которых был получен капитал. Это главное и основное правило взятия займа.

Особенностью его является то, что браться займ может только для решения жилищного вопроса и никак иначе.

Где и как можно получить ипотеку под материнский капитал?

Взять займ под материнский капитал можно не у всех профессиональных участников кредитного рынка. С недавнего времени из этого списка исключены микрофинансовые организации (МФО). Рассчитываться с МФО средствами материнского капитала также нельзя. И это не единственное ограничение пользования такими деньгами в заемных отношениях.

Самое массовое предложение займов под материнский капитал обеспечивают банки. Вот условия нескольких известных кредитных учреждений:

|

Банк |

Сумма кредита |

Период погашения |

Ставка по кредиту |

Минимальный первый взнос |

Кредитный продукт |

|

от 300 тысяч рублей |

до 30 лет |

9,49% и выше |

не менее 10% |

Материнский капитал |

|

|

от 300 тысяч рублей |

до 30 лет |

8,59% и выше |

не менее 15% |

Любой договор ипотечного кредитования |

|

|

от 300 тысяч рублей |

до 25 лет |

5,9% и выше |

не менее 10% |

Ипотека в ползунках (для семей с 2 и более детьми) |

|

|

от 300 тысяч рублей |

до 25 лет |

7,39% и выше |

не менее 15% |

Готовое жилье |

|

|

от 600 тысяч рублей |

до 30 лет |

7,9% и выше |

не менее 10% |

Вторичное жилье |

Однако взять жилищный заем под материнский капитал можно не только в банках, но и в потребительских кооператива, а также других организациях предлагающих такие займы. Однако дешевле всего обходится именно банковский кредит.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Требования и порядок оформления займа под маткапитал

К заявителю имеется ряд абсолютно стандартных и, можно сказать, унифицированных требований. Поэтому выполнить их очень просто:

- Заявитель должен быть гражданином Российской Федерации. Наличие постоянной прописки необязательно, но вот документ, подтверждающий временную регистрацию, могут потребовать;

- Возраст заявителя должен быть не меньше 21-го года;

- У заемщика должен быть постоянный доход, достаточный, чтобы регулярно и в полной мере выполнять обязательства по кредитному договору. Подтвердить факт платежеспособности придется соответствующими документами;

- В обязательном порядке заявитель должен обладать хорошей кредитной историей. Просрочки в прошлом по кредитам, даже в МФО или других банках — это веский повод отказать клиенту в предоставлении займа;

- Наконец, одно условие выдвигает сам Пенсионный Фонд: в обязательном порядке в квартиру, купленную с участием маткапитала, должны быть прописаны дети заявителей. Это касается как новостроек и вторичной недвижимости, так и квартир, домов, таунхаусов и т.д.

Если все условия выполнены, клиент может приступать к получению материнского капитала и, в частности, кредита. Алгоритм действий выглядит следующим образом:

- Сначала собираем документы и направляем их в Пенсионный Фонд России (скачать бланк заявления на выдачу материнского капитала можно здесь);

- По итогам решения комиссии заявителю выдается или не выдается сертификат о семейном капитале. Нужно заметить, что сотрудники ПФР не станут рассматривать заявление срочно, даже если их просить об этом. В среднем требуется несколько месяцев на вынесение решения;

- Далее полученный сертификат вместе с остальными бумагами, подтверждающими вашу платежеспособность, необходимо направить в банк. Руководство организации должно в течение нескольких дней решить, выдавать вам кредит или нет;

- Если ответ положительный, с вами будет заключен кредитный договор. Банк через вас запросит деньги у ПФР, предоставив им копию договора. Вы же получаете то, за чем изначально шли: квартиру, образование или что-то еще.

Однако заметим, что порядок получения кредита прежде всего начинается со сбора всех необходимых документов. Без требуемого пакета бумаг родители не просто не получат кредит — их заявление даже не будет принято к рассмотрению комиссией ПФР. Поэтому отнестись к сбору всех документов следует со всей ответственностью.

Как взять займ под материнский капитал?

Схема оформления сделки с привлечением КПК или иной организации может незначительно отличаться в зависимости от политики конкретной фирмы. Но в любом случае, компания должна подготовить документы на каждом из этапов, рассказать порядок действий и отвечать на ваши вопросы.

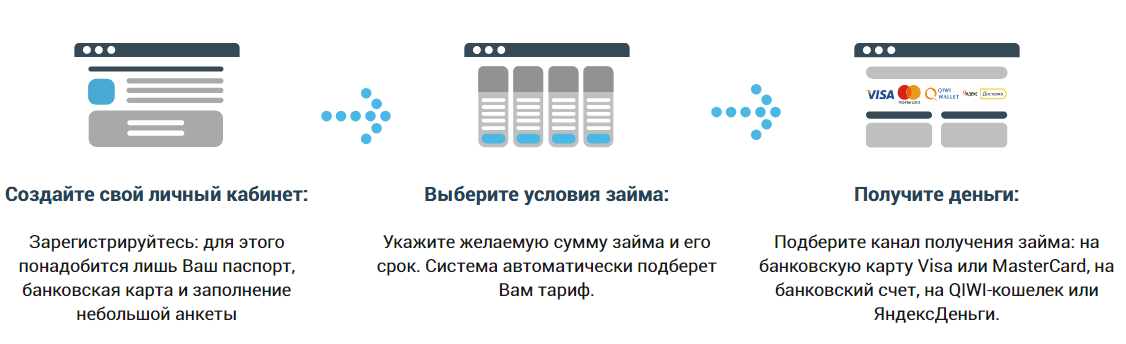

Основные этапы оформления:

- Рассмотрение заявки на займ. Если на момент обращения вы уже подобрали недвижимость, сотрудники организации помогут собрать минимальный перечень документов (обычно это удостоверение личности, сертификат МСК и сведения об объекте недвижимости). На основе этих данных будет принято решение о выдаче займа. Как правило, процедура занимает 1 день. Если объект недвижимости еще не определен, многие организации сами помогут подобрать подходящую для сделки недвижимость.

- В случае одобрения заявки, вы оформляете сделку купли-продажи недвижимости и подписываете договор займа. После государственной регистрации договора деньги перечисляют безналичным расчетом вам или напрямую продавцу недвижимости. До перевода средств материнского капитала на счет компании, выдавшей займ, недвижимость находится под обременением (залогом — ипотекой).

- Вы обращаетесь в Пенсионный фонд по месту регистрации с пакетом документов для распоряжения средствами материнского капитала. После подачи заявления оно рассматривается в течение 1 календарного месяца. В случае принятия положительного решения деньги перечисляются на счет организации, выдавшей займ, в течение еще 10 рабочих дней. После погашения Пенсионным фондом основного долга и уплаты процентов по займу финансовая организация снимает обременение, и вы становитесь полноправным собственником жилья.

Как оформить

Так как процесс оформления кредита тщательно контролируется не только сотрудниками банковской организации, но и ПФР, стоит уделить ему максимальное внимание. Шаг № 1

Выбираем банковскую организацию и кредитный продукт

Шаг № 1. Выбираем банковскую организацию и кредитный продукт.

Хотя многие банковские учреждения отказались от предоставления подобных кредитов, выбор у вас есть. Проанализируйте предложения на рынке и выбирайте максимально выгодное для себя.

Шаг № 2. Обращаемся в ПФР.

Идеальный вариант — обратиться в учреждение заранее. Без одобрения фонда ни взять, ни погасить кредит вы не сможете. В ПФР предоставьте:

- свидетельства о рождении детей;

- паспорт;

- сертификат;

- ксерокопию кредитного договора (если хотите погасить уже имеющийся заем);

- реквизиты счета для перевода средств.

Шаг № 3. Оформляем договор.

Не забывайте внимательно изучить все условия, прочитайте каждый пункт, который написан мелким шрифтом. Бывает, что сумма переплаты меняется в большую сторону, чем было до оформления документа.

Самые выгодные кредиты