Основные отличия дебетовой карты от кредитной

Содержание:

- Для чего нужна дебетовая карта?

- Что такое кредитная карта?

- Чем отличается дебетовая карта Сбербанка от кредитной?

- Нюансы дебетовой карты

- Что такое дебетовая карта?

- Главные особенности кредитной карты

- В чем заключается отличие дебетовой карты от кредитной?

- Как различают карточки?

- Как отличить дебетовую карту от кредитной: проверенные способы

- В чем отличие дебетовой карты от зарплатной и чем они похожи?

- Образец кредитного отчета БКИ «Эквифакс»

- Что такое зарплатная карта?

- Реквизиты Альфа банка Москва

- Условия получения займа

- Как выбрать лучшую кредитную карту

- Специфика оформления

- Как отличить кредитку от дебетки?

- Статус «14»

- Оформить заявку на кредит в банке «ВТБ»

- Что лучше – кредитная карта или дебетовая

- Севастопольский Морской банк отделение № 3 г. Симферополь

- Кредитная карта и дебетовая карта. Сходства

Для чего нужна дебетовая карта?

Пожалуй, основная функция дебетовой карточки — сохранять имеющиеся на ней сбережения. То есть, это то, о чем мы говорили, дебетовая карта — это электронный кошелек. Оформляют такую карту для следующих выплат: зарплата, стипендия, пенсия и даже социальные пособия.

Все, кто имеет такие карты сразу подтвердят, что это очень удобно:

- карта заменяет обычный кошелек, с ней вы можете совершить любые покупки;

- вероятность потерять карту в разы ниже;

- если вы потеряли карту, то для сохранности средств достаточно заблокировать ее счет, а позже обратиться в банк и получить новую.

Ну и последнее, вы всегда можете использовать огромный спектр услуг карты:

- бонусы и кэшбек;

- участие в акциях и скидках;

- зачисление процентов на остаток, что позволит весьма выгодно накапливать собственные сбережения без оформления обременительных депозитов.

Что такое кредитная карта?

Кредитный пластик — это предложение, противоположное дебетовому. Собственник данного инструмента способен распределять капитал банка для своих личных целей на временной основе. Следовательно, взяв определённую денежную сумму, клиент должен будет через определённое время вернуть не только её величину, но и процент банка за пользование финансами. Каким он будет, зависит от конкретного тарифного плана, под который выпустили продукт. Кредитки всегда имеют лимитные ограничения по временному промежутку, в ходе которого дополнительная плата не взимается. Они могут быть именными, а также классическими, не хранящими персональные сведения о владельце.

Чем отличается дебетовая карта Сбербанка от кредитной?

На сегодняшний день Сбербанк готов предложить своим клиентам возможность открыть как дебетовую, так и кредитную карту. Разница у них будет ровно такой же, как мы и описывали ранее. Среди дебетовых карт предложено 2 вида карт: «Подари жизнь» применяемая для зарплатных проектов, и «Аэрофлот» дополненная бонусной программой «мили за покупки». Обе карты предназначены исключительно для сбережения собственных средств. А в процессе использования для безналичных расчетов начисляются либо бонусные баллы, либо осуществляются отчисления на счета благотворительной организации.

Кредитные же карты выпускаются в 4 вариантах. Три из них являются классическими с поддержкой системы визы и мастер кард, а также в формате голд. А четвертая кредитка участвует в бонусной программе «Аэрофлот». На каждую из них можно оформить лимит до 600 тыс. рублей, и использовать как средство для расчетов за покупки. Клиентам нужно знать, что Сбербанк предлагает только 50 дней грейс-периода, а потом придется заплатить до 27,9% годовых.

Это интересно: Чем отличается карта мир от карты виза и остальных платежных систем: излагаем детально

Нюансы дебетовой карты

Дебетовая карточка — персональный платежный инструмент, позволяющий держателю совершать безналичные оплаты и обналичивать деньги в банкоматах и банковских отделениях.

Дебетовая карта привязана к текущему счету клиента и позволяет совершать платежи только в рамках существующего остатка. Другими словами, чтобы ее получить, сначала открывают счет, затем пользователь вносит на него деньги и только потом можно пользоваться средствами в безналичном виде.

Пластиковая карта

Это своего рода пластиковый «кошелек». С его помощью оплачивают покупки в онлайн и розничных магазинах или супермаркетах, вносят деньги за предоставление разного рода услуг, переводят средства на другие карты, получают наличные. За обслуживание «пластика» банковское учреждение берет комиссию. Это может быть плата за выпуск карточки, годовое обслуживание счета, снятие наличных в банкоматах других банков. Некоторые услуги предоставляются бесплатно, например, SMS-информирование и интернет-банк.

Выпускают карточки платежных систем VISA, MasterCard, «Мир», American Express, UnionPay. Каждая из них имеет несколько подтипов, которые характеризуются ограниченным или расширенным функционалом. Картами MasterCard Maestro и Visa Electron не всегда можно рассчитываться в интернете и за рубежом.

Виза и Мастер кард

При перечислении денег средства зачастую приходят не моментально, а в течение нескольких дней. Но их годовое обслуживание весьма невысоко. И наоборот, Visa Classic или Mastercard Standart позволяют совершать платежи без ограничений, их принимают во всем мире. Деньги при переводе зачисляются мгновенно.

Зарплатные карты

Разновидностью дебетового пластика являются зарплатные карты. Они оформляются в рамках зарплатного проекта — договора между банком и конкретной компанией. По условиям этого соглашения банковское учреждение выдает всем сотрудникам компании дебетовые карты, куда перечисляются зарплаты.

Нередко такие карточки оформляются бесплатно, на них даже может предоставляться овердрафт — кредитная линия, открываемая на небольшой срок. Банк предоставляет овердрафт, если уверен, что в ближайшее время на счет пользователя поступят деньги.

Овердрафт отличается от обычного кредита тем, что не имеет льготного периода. Обычно по нему устанавливаются высокие проценты, которые начисляются сразу.

Овердрафт нельзя гасить частями, нужно внести всю сумму долга с процентами. Любое поступление на дебетовый «пластик» с овердрафтом сразу идет в счет погашения задолженности, пока не появится положительный остаток.

Преимущества и недостатки

Плюсами считаются:

- Быстрая процедура оформления только по паспорту.

- Невысокий размер комиссии за обслуживание счета или ее отсутствие.

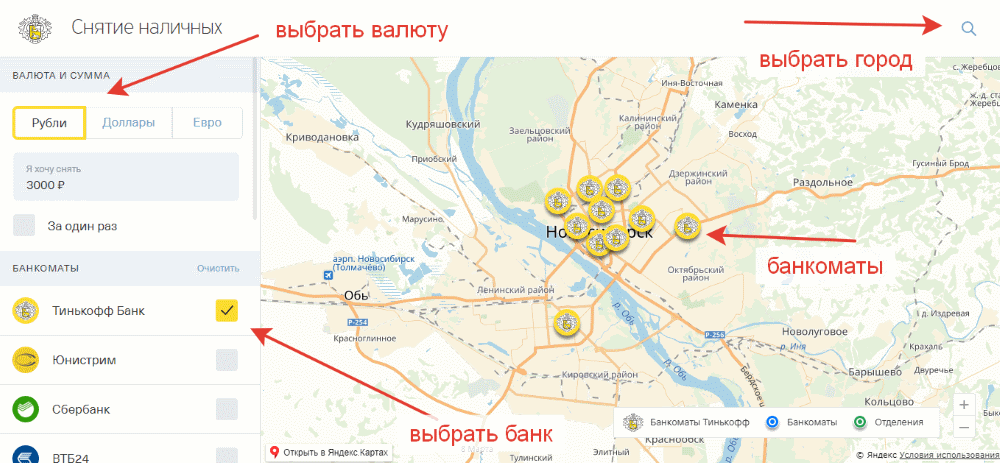

- Снятие наличных без комиссии в «родных» банкоматах.

- Совершение платежей через интернет, в супермаркетах.

- Переводы другим пользователям.

- На остаток денег возможно начисление процентов.

- Возможность совершать платежи в других государствах.

Главное достоинство этого продукта заключается в том, что на счету хранятся только собственные деньги клиента. Их не нужно в дальнейшем возвращать банку, оплачивать проценты и дополнительные комиссии.

Что касается недостатков, то на некоторые виды дебетовок устанавливается высокая ежегодная плата за обслуживание.

Что такое дебетовая карта?

Под данным термином понимают финансовый продукт, имеющий прямую привязку к персональному счёту гражданина и позволяющий пользователю совершать транзакции только с учётом состояния счёта. Простыми словами собственник пластика имеет право по своему усмотрению тратить только ту долю финансовых активов, что на конкретный момент времени находится на его личном балансе. Чтобы оформить пластик, человек должен сначала активировать личный счёт, положить на него определённую сумму денег, в рамках которой он будет совершать траты. Под спектр услуг, которые компании предлагают владельцам таких карт, попадают:

- вывод наличных денег;

- пополнение баланса;

- расчёт за товары и услуги;

- финансовые операции на интернет-ресурсах.

Это интересно: Как узнать дебетовая карта или кредитная: полная инструкция 2017-2018

Главные особенности кредитной карты

Когда есть кредитная и дебетовая карта, в чем разница проще всего разобраться, остановившись на условиях выдачи кредитки. Для того чтобы получить ее, необходимо собрать пакет документов и дождаться одобрения в банке, это может занять некоторое время.

Таким пластиком тоже можно оплачивать услуги и товары, снимать наличные. Главное отличие кредитной карты заключается в том, что ее держатель распоряжается не своими деньгами, а средствами банка. Клиент обязан возместить эту сумму на условиях, прописанных в кредитной договоре. Среди других особенностей кредитных карт стоит отметить:

- Это платежный инструмент, который имеет кредитный лимит;

- За заимствованные средства приходится платить процент;

- Сроки возмещения являются весьма строгими.

Каждый банк сам устанавливает процентную ставку, а также льготный период, в течение которого средства могут использоваться без взимания процента.

В чем заключается отличие дебетовой карты от кредитной?

По своим функциям эти карты сильно отличаются, и предназначены совсем для разных целей. Хотя, некоторые клиенты и называют дебетовые карты «кредитками».

Дебетовая карта используется для операций с личными средствами клиента. С ее помощью можно осуществлять покупку товаров и услуг, ввод и вывод денег, их хранение. Сейчас для многих дебетовых карт предусмотрена функция «процент на остаток», которая позволяет сравнивать их с вкладами. При пользовании дебетовой картой банк взимает средства только за ее обслуживание, или когда деньги снимаются в банкоматах других банков. Зарплатная и расчетная карты по своим функциям являются дебетовыми, однако, за обслуживание зарплатной карты платит работодатель.

На кредитной карте «лежат» деньги банка, и на каждую из них установлен кредитный лимит – сумма, которую может использовать клиент. Так как это средства банка, то за их использование приходится платить. Кстати, сейчас многие банки выпускают кредки с льготным периодом, в течение которого за пользование деньгами не начисляются проценты. Например, если льготный период составляет 60 дней, то первые 60 дней вам не придется платить.

Таким образом, дебетовая и кредитная карты имеют следующие отличия:

- На дебетовой лежат личные деньги клиента, на кредитной — средства банка.

- С дебетовой карты в банкомате выдавшего ее банка деньги можно снимать без процентов, за снятие с кредитной карты они обычно начисляются, причем, довольно ощутимые.

- Дебетовую карту можно сравнить с кошельком для хранения денег, сумма которых может даже увеличиваться за счет начисления процентов на остаток; на кредитной карте есть лимит, и снятые с нее средства нужно возвращать банку вместе с процентами.

Работать с кредитной картой очень просто:

- Вы используете заемные деньги.

- Для погашения долга пополняете счет.

- При возобновлении кредитного лимита вы снова можете тратить деньги с карты.

Этот цикл можно повторять снова и снова.

Как различают карточки?

Главное различие – источник средств для совершения расчетов. На дебетовой карте человек держит свои личные сбережения, по кредитной – деньги берутся в долг.

Чтобы понять, дебетовая или кредитная карточка у вас, посмотрите на ее лицевую сторону. На кредитном пластике есть особая надпись – буква «С» после номера выдавшего его филиала. К тому же, отличить кредитку можно по ее внешнему виду. На текущий момент выпускается несколько типов кредитных карт:

- Золотая кредитка выполнена в соответствующей цветовой гамме. Она выпускается по предодобренному предложению для постоянных клиентов банка, в том числе зарплатников. Для них обслуживание бесплатно, а процент за пользование деньгами начинается от 23,9% годовых. Для всех остальных клиентов карта стоит 3000 рублей ежегодно. Лимит ограничен 600 тысячами рублей.

- Классическая кредитная карта Сбербанка стоит дешевле. Она серого цвета с зеленой полосой в цвет бренда Сбербанка. Ее годовая стоимость составляет 750 рублей, а процентная ставка 23,9%-27,9%. Кредитный лимит – 300 тысяч рублей.

- Карта премиум-класса черного цвета. Она обойдется своему владельцу в 4900 рублей в год, а воспользоваться по ней можно 3 млн. рублей. Кроме этого, для клиентов предусмотрены различные привилегии и повышенные бонусы по программе лояльности. Примерно те же условия действуют и по другой карте Signature «Аэрофлот».

- Карты «Аэрофлот» выпускаются в сотрудничестве с авиакомпанией и дают владельцам бонусы при частых авиаперелетах. Стоимость годового обслуживания начинается от 900 рублей, а процентная ставка от 21,9%. На лицевой стороне пластика изображен воздушный шар в виде облака, а фон зависит от класса карты: золотая желтого цвета, классическая – голубого, а премиум – черного.

- Карты «Подари жизнь» доступны в золотом и классическом вариантах, на них изображены детские рисунки. Они также стоят от 900 рублей в год, ставка немного выше – от 23,9%.

Однозначно нельзя сказать, какая карта наиболее выгодна, потому как они рассчитаны на различные категории клиентов и предназначены для разных нужд. «Аэрофлот» позволяет накапливать бонусные баллы и менять их на мили авиаперелетов. Карты «Подари жизнь» создана совместно с благотворительным фондом. Определенный процент с каждой покупки перечисляется больным детям, нуждающимся в финансовой помощи.

Основные условия обслуживания кредиток не отличаются. По всем видам действует беспроцентный период почти два месяца. Разница лишь в величине кредитного лимита, процентной ставке, программах лояльности и привилегиях для карт премиум-сегмента.

Как отличить дебетовую карту от кредитной: проверенные способы

Для обоих типов характерен ряд одинаковых свойств:

- возможность оформления нескольких продуктов одного банка;

- управлять счётом можно как через сайт банковской организации, так и через приложение для смартфона;

- средства можно снимать, вносить, перечислять через банкоматы и терминалы самообслуживания;

- возможность получения различных бонусов;

- возможность подать заявку на получение дополнительной карточки;

- возможность хранения средств в разных валютах.

Одним из методов, как отличить кредитную карту от дебетовой, является способ оплаты. Для покупки товара дебетовым «пластиком» изначально необходимо внести на него средства. Оплачивая кредиткой, клиент может использовать деньги финансового учреждения. Изучив все нюансы, можно определить, что лучше в конкретной ситуации – дебетовая или кредитная карточка.

Обращение в банк

Самым надёжным способом является обращение в банк. Если вы покажете сотруднику договор, то он расскажет вам подробно об особенностях пользования, типе, преимуществах данного продукта. Если нет возможности посетить финансовую организацию, можно связаться и узнать всю информацию по телефону.

При оформлении дебетового продукта необходимо предоставить только некоторые персональные данные (идентификационный код, Ф.И.О. и т. д.). Чтобы получить кредитку с желаемым лимитом денег, обязательно нужно предоставить справку о доходах. Таким образом человек подтверждает свою способность выполнять обязательства перед банком. Поэтому на этапе обращения в банк сразу можно понять, какой вид карты – дебетовую или кредитную – лучше заказывать. Однозначно для последнего вида требования к клиенту намного больше.

Посмотреть в договоре

Самый простой способ – изучить содержание договора. Если в нём будут указаны: размер кредитного лимита, льготный период, дата обязательного ежемесячного взноса, то перед вами кредитная карта. Если же можно найти только сумму овердрафта, то вы владелец дебетовой карточки.

Дизайн карты

На многих носителях банк сам указывает его тип. Это может быть название на английском или отечественном языке. Также, если карточки работают с международной платёжной системой, пишется их название – Visa или MasterCard.

Некоторые банки, выдающие специальный пластик с программами для отдельных категорий населения, разрабатывают уникальный дизайн и указывают её название. Например, слово «пенсионная» точно указывает на дебиторский тип.

Узнать вид также можно по первым 4 цифрам номера. Существуют специальные программы, которые в режиме онлайн определяют, какая финансовая организация выдала карту, и её особенности. Однако распознать программа может «пластик» не каждого банка.

Услуга интернет-банкинга

Практически каждый банк позволяет своим клиентам зарегистрироваться и управлять счетами онлайн с помощью специальных приложений. В личном кабинете можно найти всю информацию, включая транзакции. Если есть данные о кредитном лимите, льготном периоде, то клиент – обладатель кредитной банковской карточки.

Найти имя и фамилию владельца на карте

Часто банк наносит фото, имя и фамилию владельца на банковский «пластик». При предоставлении такой карточки не требуется дополнительное подтверждение личности. Если мошенник попытается рассчитаться, то продавец может определить по фотографии, что он не является владельцем. Какая карта будет иметь такую информацию, зависит только от правил банка и желания клиента. Чаще всего имя и фамилия наносится на кредитку.

В чем отличие дебетовой карты от зарплатной и чем они похожи?

Если рассматривать внешние данные, то все карточки похожи друг на друга. На лицевой стороне каждой из них указан номер карты, фамилия и имя владельца, срок действия в формате месяц/год. Они могут отличаться:

- дизайном;

- принадлежностью к определенной платежной системе;

- наличием/отсутствием бонусов;

- премиальностью;

- функционалом.

Если детально рассматривать, чем отличается дебетовая карта от зарплатной, то есть существенные отличия. Начнем с того, что дебетовая карточка используется владельцем для накопления и сохранения средств. К ней привязан накопительный или сберегательный счет, на который пользователь может самостоятельно переводить средства. Особенности карты:

- нет ограничения на сумму пополнения;

- карта может быть использована для расчетов, доступно снятие наличных в банкоматах;

- в распоряжении владельца карты вся сумма, зачисленная им на счет, за исключением минимального остатка;

- некоторые дебетовые карты можно открывать в рамках зарплатных проектов.

В таблице приведен сравнительный анализ трех дебетовых карт Сбербанка, из которого видно, что в своем ряде они тоже отличаются друг от друга, есть существенное различие в тарифах обслуживания.

|

№ п\п |

Условия банка |

Классическая карта Visa |

Дебетовая карта Visa Platinum |

Карта Аэрофлот Visa Classic |

|

1 |

Оформление в рамках зарплатного проекта |

Возможно |

Нет |

Возможно |

|

2 |

Валюта |

RUB, USD, EUR |

RUB |

RUB, USD, EUR |

|

3 |

Размер годового обслуживания, рублей |

750 |

15 000 |

900 |

|

4 |

Среднесуточный лимит на снятие наличных, рублей |

150 |

500 |

150 |

|

5 |

Стоимость дополнительных услуг |

600 |

2500 |

450 |

По сути, зарплатные карточки можно характеризовать также, они тоже отличаются годовым обслуживанием, доступными для расчетов валютами. В чем же тогда разница между дебетовой и зарплатной картой? По-порядку:

- зарплатную карту выдает банк-партнер нанимателя, а дебетовую нужно заказать в банке, подав письменное заявление;

- процедура оформления зарплатной карты не касается работника, наниматель централизованно передает банку сведения и все нужные документы в банк;

- зарплатная карта (чаще всего) отличается более выгодными условиями пользования. Речь идет о возможности оформить овердрафт, получить скидку в несколько процентов при оформлении кредита в банке, который выдал карточку, о реализации бонусных программ участникам зарплатных проектов и других возможностях;

- зарплатные карты банки выдают бесплатно, а при заказе дебетовой карты, предъявляют сумму к оплате за оформление и выдачу;

- на остаток, образовавшийся на зарплатной карте на конец месяца, банки часто начисляют повышенный процент.

Можно ли оформить дебетовую карту при наличии зарплатной?

Начнем с того, что пользователь может получить оба этих вида карт в одном банке. Дебетовая карта оформляется по заявительному принципу при минимальных требованиях к получателю. В перечне требований:

- российское гражданство;

- возраст 18+;

- регистрация в районе нахождения банка;

- наличие действующего паспорта.

Есть только один нюанс. Если у клиента есть дебетовая и зарплатная карта разница будет в прикрепленных к ним счетам: накопительный (дебетовая) и зарплатный. Пользователь может самостоятельно совершать переводы между этими счетами через системы интернет- банк или мобильный банк.

Иногда в роли дебетовой карточки выступает одна из банковских карт, выданных в рамках зарплатного проекта. Банк может изначально предложить пакет, состоящий из нескольких карт или по заявлению клиента выпустить одну-две дополнительные карты для родственников. По каждой из дополнительных карт клиент может определить лимит расходования средств за конкретный период времени.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Образец кредитного отчета БКИ «Эквифакс»

Что такое зарплатная карта?

В статье 136 ТК РФ говорится, что организация обязана выплачивать заработную плату сотрудникам не реже 1 раза в полмесяца. Период предоставления денег фиксируется правилами внутреннего распорядка, коллективным или трудовым договором.

Работодатель может выдавать зарплату наличными или перечислять на банковский счет (в том числе карточный). Первый способ слишком сложный и дополнительно нагружает бухгалтерию – а если у фирмы нет кассы, она не может официально выдавать зарплату наличными. Поэтому работодатели массово переходят на использование банковских карт для перечисления зарплаты сотрудникам.

Эти карты выпускают и предоставляют банки в рамках зарплатного проекта – так принято называть эту услугу для работодателей. В рамках проекта кредитные организации открывают специальные карточные счета, и работодатели ежемесячно перечисляют на них деньги. Владельцы счетов – сами сотрудники организации, благодаря чему они могут получать деньги в любое удобное время, не отвлекая бухгалтерию фирмы.

Для работодателя такая услуга часто выгодна – банки, как правило, открывают зарплатные проекты практически бесплатно. Например, Сбербанк предлагает подключить услугу онлайн за 0 рублей и готов помочь перечислять зарплаты сотрудникам без выходных. Работодатели, если верить отзывам, довольны зарплатными проектами.

Банки тоже остаются в плюсе – они получают новых клиентов, которые совершают операции по картам. В результате на балансе банка аккумулируется большее количество денежных средств.

Реквизиты Альфа банка Москва

Условия получения займа

Как выбрать лучшую кредитную карту

Универсального рецепта нет, но есть правила, которые позволят найти идеальный вариант с учетом именно вашего финансового положения, стратегии растрат и умения считать деньги наперед. Предлагаю 5 важных рекомендаций, которые помогут подобрать идеальную карту:

- Внимательно читайте договор, в частности, на предмет размера комиссий, штрафов, сроков погашения.

- Сотрудничайте с банком, у которого надежная репутация.

- Просчитайте наперед, какой кредитный лимит вам нужен и какой сможете покрывать.

- Подумайте, для каких именно покупок вам нужен инструмент и подберите вариант с учетом возможного кэшбека, акций, бонусов.

- Отдавайте предпочтение тем картам, в которых есть мобильное приложение или смс-информирование о растратах.

Специфика оформления

Чтобы купить ОСАГО для такси, нужно обратиться в одну из страховых компаний. Процедуру можно совершить, посетив офис предприятия или приобрести страховку дистанционно через интернет. Последний вариант используется редко, что является одной из особенностей оформления полиса для коммерческих ТС.

Отличия от стандартного ОСАГО

На первый взгляд при страховании такси может показаться, что эта процедура не сложнее, чем оформление обычной автогражданки. Однако при более детальном рассмотрении можно отметить ряд специфических аспектов.

К ним относятся:

- Стоимость. Как правило, цена ОСАГО такси выше, чем для обычного транспортного средства, которое не используется в коммерческих целях. Это объясняется тем, что водители, осуществляющие перевозку пассажиров, подвергаются повышенному риску. Следовательно, страховой случай может наступить с большей вероятностью и базовый тариф возрастает.

- Процедура оформления. Большинство компаний перед тем, как заключить договор, обязывают владельца ТС пройти технический осмотр, чтобы выявить неисправности, увеличивающие вероятность аварий. Кроме этого, собственник такси обязан предъявить полный пакет документов.

- Наличие отметки. Когда оформляется страховка ОСАГО для такси, в договоре непременно указывается, что автомобиль используется в коммерческих целях. При покупке полиса для машины, не применяемой для перевозки пассажиров, ничего не отмечают.

Специфика страхования отличается у каждой компании. Поэтому перед заключением соглашения следует тщательно ознакомиться с условиями.

Какие документы потребуются?

При наличии всех необходимых бумаг оформление полиса занимает не дольше 30-40 минут. Поэтому водителю перед посещением офиса следует удостовериться в том, что он собрал полный список документов.

Он включает:

- Паспорт владельца ТС.

- Свидетельство о регистрации.

- Паспорт ТС.

- Водительское удостоверение.

- Карта о прохождении диагностических осмотров.

- Договор с компанией-перевозчиком.

- Лицензия, свидетельствующая о том, что водитель официально занимается перевозкой пассажиров.

- Медицинское заключение об отсутствии противопоказаний к управлению ТС.

- Заполненный бланк заявления.

Если у таксиста нет документов, которые подтверждают, что он работает легально, получить полис невозможно

Поэтому перед посещением офиса СК следует уделить внимание сбору необходимых бумаг и справок

Как отличить кредитку от дебетки?

Хорошо, мы уже поняли, чем дебетовая банковская карта отличается от кредитной. Но как понять, к какому виду относится пластик?

На западе лицевая сторона карточки часто содержит не только стандартную информацию — имя и фамилию клиента, номер и срок действия пластика, — но также краткое указание: debit или credit. У нас это встречается реже, но все-таки иногда попадается, так что такой вот простой способ тоже может быть полезным при определении вида пластика.

Абсолютно всегда вид карты прописывается в договоре банковского обслуживания. Однако, не всегда есть возможность изучить документацию, поэтому мало кто пользуется данным способом.

Если у клиента есть доступ к основным инструментам контроля средств, открываются дополнительные методы:

- Поход в банк вместе с паспортом. Буквально через несколько минут общения с сотрудником организации, как только будет пробита информация в базе, клиент узнает о разновидности своего пластика;

- Мобильное приложение или сайт банка, куда был интегрирован интернет-банкинг организации. Войдите под своим логином и паролем, посмотрите раздел «Карты», выберете нужную вам и изучите характеристики;

- Позвонить на горячую линию банка. Будьте готовы озвучить контрольную информацию, иначе оператор откажется вас обслуживать. После этого вы узнаете все, что вам нужно.

Статус «14»

Оформить заявку на кредит в банке «ВТБ»

Что лучше – кредитная карта или дебетовая

Вопрос закономерный, но некорректный. Смотря как вы тратите деньги, смотря каковы ваши доходы, смотря кто вы такой вообще.

С точки зрения финансовой безопасности дебетовые карты надёжнее, а с позиции возможностей потребителя кредитки более перспективны. За использование ДК платить не нужно, а за покупки по КК вне льготного периода начисляют проценты.

Многое зависит от обстоятельств. К примеру, покупать в магазинах и оплачивать гостиничные номера, тем более в другой стране, выгоднее кредиткой. При условии, конечно, что карта принадлежит международным платежным системам Виза и МастерКард.

Примеры креативного дизайна карт известных банков

Примеры креативного дизайна карт известных банков

Бывают ещё универсальные карты, которые сочетают в себе свойства дебеток и кредиток, но такой продукт в банках – пока ещё редкость.

Севастопольский Морской банк отделение № 3 г. Симферополь

Кредитная карта и дебетовая карта. Сходства

Внешние отличия кредитной и дебетовых карт вы не обнаружите. Только самые внимательные смогут увидеть эмбоссированные (выдавленные) надписи на лицевой стороне карточки на английском языке credit или debet, в зависимости от типа карточки. Ну а знатоки определят тип по её номеру.

Основное предназначение и той и другой карточки – безналичная оплата, которая не облагается комиссией. Инструменты управления счётом у них тоже ничем не отличаются: интернет-банкинг (на примере Сбербанка – Сбербанк Онлайн), смс-банкинг (мобильный банк у того же Сбербанка), вежливые кассиры-операционисты да банкоматы (терминалы). И та и другая карточка позволяет делать интернет-покупки и бронировать гостиничные номера и автомобили

Магазинам ведь неважно, чьими деньгами вы оплатили за товар – своими или заёмными. Деньги не пахнут!

Самое интересное, что многие люди термин «кредитная карта» или «кредитка» воспринимают буквально, как обычная банковская карточка. Видимо, перенимая зарубежные технологии (карты-то не у нас придумали), люди переняли и зарубежную терминологию. Дело в том, что кредитки в развитых странах появились первыми, можете ознакомиться с историей их появления, и они фактически стали синонимом «банковской карточке». А вот дебетовые карточки появились уже потом. У нас же в России всё наоборот. Сначала дебетовые, а уже потом кредитные. У нас ведь, чтобы получить кредит в любом виде, надо ещё постараться – пройти кучу проверок и доказать, что ты добросовестный гражданин, а не потенциальный неплательщик.

Любопытно, что сегодня многими банками предлагаются кредитно-дебетовые или универсальные карты. По ним вы можете уходить в минус, своевременно погашая долг, и пользоваться собственными средствами, предварительно закинув их на счёт. Довольно-таки удобно, кстати.