Что такое овердрафт?

Содержание:

- Банки предоставляющие карты с овердрафтом

- Лимит овердрафта — что это простыми словами

- Что такое овердрафт на карту простыми словами

- Примеры использования овердрафта

- Преимущества и недостатки овердрафта втб 24

- ✅ Как подключить разрешенный овердрафт и как им пользоваться

- Почему образовался технический овердрафт?

- Классификация овердрафта

- Овердрафт по дебетовой карте Тинькофф Black

- Чем отличается овердрафт от кредита?

- Банковский овердрафт для клиентов

- Виды овердрафта

- Как закрыть овердрафт

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно — так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка — 18% годовых для рублевых счетов, 16% — для валютных. Срок предоставления — один год. Срок погашения — один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% — для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка — от 12,9% годовых, для частных лиц — от 20%. Срок предоставления — один год для физлиц, до 2 лет для юрлиц. Срок погашения — один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч — 0,19% в день, от 10 до 25 тысяч — 0,16% в день, от 25 и выше — 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка — от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц — от 20%. Срок предоставления — один год. Срок погашения — до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы — основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа — для физлица, для юрлица — деятельность от 1 года;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц — для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период — то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами — личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Лимит овердрафта — что это простыми словами

Овердрафт по своей сути – краткосрочный займ для организации или физического лица, выраженный в сумме средств, предоставляемых в пользование сверх остатка по счету. Для того, чтобы получить данную услугу, необходимо соответствовать требованиям положительной кредитной истории и деловой репутации, опыта ведения бизнеса либо быть клиентом банка с зачислениями на карт-счета в банке. Но что представляет из себя лимит овердрафта?

Данный займ (овердрафт) выдается в пределах рассчитанной исходя из вашей платежеспособности суммы денежных средств, называемой лимитом. В рамках данной суммы вы можете производить операции с вашим счетом как и обычно, но выходя за рамки реального остатка средств по счету – вы берете средства в кредит у банка.

Использование овердрафта имеет ряд преимуществ:

- оплата за сумму фактически использованных средств (при необходимости);

- автоматическое списание суммы вознаграждения при зачислении средств;

- доступны все операции, производимые со счетом;

- финансовая поддержка при недостаточной ликвидности;

- не требуется предоставлять документы о назначении используемых средств – некоторые банки выдают более дешевые целевые кредиты, которые можно потратить в рамках конкретных мероприятий с предоставлением документов об использовании денег, что может стать проблемой для клиента.

Лимит овердрафта: виды лимитов

В рамках выдаваемой возобновляемой кредитной линии существует лимит единовременной задолженности и максимальный лимит выдач. Единовременный лимит предполагает сумму средств, ограничивающую сумму по выдаче кредита – не более определённой суммы задолженности. Например, единовременный лимит установлен в сумме 180,0 тыс. руб.

Максимальный лимит предполагает несколько оборотов средств в рамках возобновляемой кредитной линии, т.е. в нашем примере – 10 оборотов средств составят лимит в 1800,0 тыс. руб. Подводя итог, клиент выбирает средства, пока не достигнет суммы в 180,0 тыс. руб. При достижении данного барьера происходит погашение средств, которые снова можно выбирать в счет кредита; при этом всего максимально выдать средств за весь период кредитования можно 1800,0 тыс. руб.

Сумма предоставляемого лимита овердрафта напрямую зависит от постоянных поступлений по счету: зачисления заработной платы либо чистого кредитового оборота по расчетному счету за анализируемый период. Так как овердрафт относится к краткосрочным, срок погашения транша (части кредита) составляет до 1 года, а на практике – 1-3 месяца для физических лиц, около 120 дней для организаций.

Рассмотрим некоторые особенности, касающиеся овердрафтных средств:

- На практике сложилось, что выдача овердрафта несет в себе большие риски, чем, например, выдача целевых кредитов, что и отражается на процентной ставке за пользование средствами, при этом срок возврата транша (части кредита) будет меньше, чем по целевому кредиту.

- Положительный остаток средств списывается в счет погашения задолженности по овердрафту. При выдаче кредита же вы можете использовать кредитные средства даже при наличии средств на счете.

- Если банк выдает вам вместе с зарплатной картой кредитную карту с лимитом средств (овердрафт), вы имеете право отказаться. На практике банки для привлечения и удержания клиента могут сразу оформить зарплатную карту с овердрафтом.

- Овердрафт более простой по оформлению и скорости прохождения согласований, административных процедур.

Как известно, овердрафт относится к категории банковских кредитных продуктов. В этом случае потенциальный заемщик получает лимитированное право пользования денежными средствами сверх остатка средств на текущем счете.

В дальнейшем, погашение задолженности по такому виду кредита происходит методом пополнения текущего счета за счет других источников денежных средств с целью сокращения временного разрыва между расходной частью и непосредственным зачислением.

Являясь оживленным участником на рынке платежных карт и кредитования, Банк ВТБ-24 постоянно стремится к внедрению дополнительных продуктов для своих постоянных и потенциальных клиентов

Так, в рамках развития зарплатного проекта, банк предлагает их держателям обратить внимание на дополнительную услугу – овердрафт

Ознакомиться подробнее с банковским продуктом под названием «счет овердрафт» можно на примере Банка ВТБ-24.

Что такое овердрафт на карту простыми словами

Овердрафт (от англ. «overdraft» — «перерасход») — это одна из форм предоставления кредита клиенту на его банковскую карту. Банк даёт некий лимит средств на карте, который клиент автоматически может взять взаймы в случае необходимости.

Многие покупки мы совершаем безналичным путем с помощью банковских карт (чаще всего с помощью дебетовых карт). Бывает, что собственных средств не хватает на покупки каких-то товаров. Например, бытовая техника, ювелирные изделия, путешествия. Чтобы каждый раз не брать потребительские кредиты, банки придумали механизм, который позволяет клиенту совершить покупку с автоматически выданным небольшим кредитом.

Овердрафт относится к особой форме краткосрочного банковского кредита. Банк предоставляет клиенту возможность тратить больше, чем есть на его дебетовой карте. При этом от клиента не нужно никаких одобрений, походов в банк. Кредит выдается автоматически в случае превышения собственных средств на карте.

Воспользоваться овердрафтом можно при покупке любого товара, поэтому является нецелевым. Подключается лишь с согласия клиента. По умолчанию эта услуга на дебетовых картах не предоставляется.

Тем, кто знаком с принципами работы кредитных карт могут найти много общего с овердрафтом. Ведь кредитки также дают возможность брать краткосрочные нецелевые займы. Правда в пользу кредиток выступает то, что они обычно дают кэшбэк при оплате.

Виды овердрафта

- Доступный (стандартные условия);

- Технический (неразрешенный, который возник в случае ошибки банка, неправильного списания и т.д.);

- Зарплатный (устанавливается на зарплатные карты);

- Микро (небольшая сумма для залога);

- Залоговый (в банке можно оставить залог: недвижимость, авто);

- Зонтичный (предназначен для сети компаний);

- Беззалоговый;

Из Википедии:

Первый овердрафт был выдан в 1728 году (почти 300 лет назад), когда Уильяму Хогу (William Hog) было разрешено взять на 1000 фунтов стерлингов больше, чем было на его счёте. Кредит был выдан банком Royal Bank of Scotland, который открылся в Эдинбурге за год до этого.

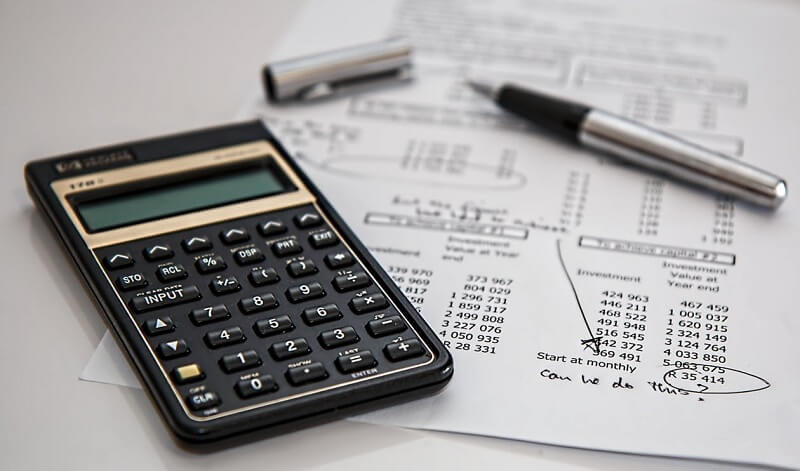

Примеры использования овердрафта

Чтобы было легче понять, как работает овердрафт, приведем примеры, описанные простыми словами.

Пример 1. ООО «Ракета» обслуживается в коммерческом банке в течение 3 лет. Средние ежемесячные поступления по счету за последние 12 месяцев составляют 1 125 000 руб. (15 000 $ или 435 000 грн.).

В июне текущего года необходимо закупить крупную партию товара на сумму 750 000 руб. (10 000 $ или 290 000 грн.), который поставщик предоставляет со скидкой. Чтобы не потерять скидку, оплата должна происходить в несколько этапов:

- 1 июня – 225 000 руб. (3 000 $ или 87 000 грн.);

- 10 июня – 225 000 руб. (3 000 $ или 87 000 грн.);

- 20 июня – 225 000 руб. (3 000 $ или 87 000 грн.);

- 25 июня – 75 000 руб. (1 000 $ или 29 000 грн.).

Кроме того, 15 июня нужно выплатить заработную плату и налоги в размере 525 000 руб. (7 000 $ или 203 000 грн.), а в последний день месяца оплатить аренду и коммунальные платежи в сумме 105 000 руб. (1 400 $ или 40 600 грн.). Также банк взимает комиссию за расчетно-кассовое обслуживание – 1 500 руб. (20 $ или 580 грн.), платежи другим поставщикам составят примерно 225 000 руб. (3 000 $ или 87 000 грн.).

Подсчитаем расходы:

10000+7000+1400+20+3000=1 606 500 руб. (21 420 $ или 621 180 грн.).

ООО «Ракета» обратилось в банк за овердрафтом. Отделом кредитования было вынесено положительное решение. Договор был заключен на 12 месяцев со ставкой 10 % годовых. Сумма лимита – 562 500 руб. (7 500 $ или 217 500 грн.), что составляет 50 % от ежемесячных поступлений на расчетный счет.

Обороты по счету составили ($):

| Поступление (+) | Расход (-) | Остаток на конец дня | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 27300 | 28427 | ||||||||||

| Дата | Остаток на начало дня | Оплата от покупателя | Овердрафт | Оплата поставщику | Погашение овердрафта | Выплата ЗП | Уплата налогов | Арендная плата и КУ | Проценты банка за РКО | Проценты по овердрафту | |

| 1.06 | 1500 | 1250 | 250 | 3000 | |||||||

| 5.06 | 6000 | 1500 | 250 | 4250 | |||||||

| 7.06 | 4250 | 1500 | 5750 | ||||||||

| 10.06 | 5750 | 4500 | 1250 | ||||||||

| 15.06 | 1250 | 2000 | 3750 | 5500 | 1500 | ||||||

| 17.06 | 4250 | 3750 | 500 | ||||||||

| 20.06 | 500 | 2500 | 3000 | ||||||||

| 23.06 | 3000 | 2500 | 500 | ||||||||

| 25.06 | 500 | 500 | 1000 | ||||||||

| 30.06 | 2300 | 500 | 1400 | 20 | 7 | 373 | |||||

| ИТОГО: | X | 20300 | 7000 | 13000 | 7000 | 5500 | 1500 | 1400 | 20 | 7 | X |

562 500 руб. (7 500 $ или 217 500 грн.)525 000 руб. (7 000 $ или 203 000 грн.)

Проценты были начислены следующим образом:

\[ \% = p* \sum * 365/t , где \]

p – процентная ставка;

\( \sum \) – выданные средства;

t – количество дней пользования средствами.

| Сумма, $ | Период пользования средствами, дней | Начисленный процент, $ |

|---|---|---|

| 250 | 5 | 0,34 |

| 3750 | 3 | 3,08 |

| 2500 | 4 | 2,74 |

| 500 | 6 | 0,82 |

| ИТОГО: | 6,98 |

Пример 2. Александр оформил дебетовую карту, по которой договором был предусмотрен овердрафт в размере 37 500 руб. (500 $ или 14 500 грн.) в месяц (это примерно половина зарплаты Александра, ежемесячно зачисляемой на карту).

На начало месяца остаток по карте составлял 15 000 руб. (200 $ или 5 800 грн.). Далее было зачислено:

- 5 числа – зарплата за предыдущий месяц (41 250 руб. (550 $ или 15 950 грн.));

- 12 числа – отпускные (82 500 руб. (1 100 $ или 31 900 грн.)).

До отъезда в отпуск Александр потратил 22 500 руб. (300 $ или 8 700 грн.) и на момент прибытия в другую страну остаток по карте составлял: 200+550+1100-300=86 250 руб. (1 150 $ или 33 350 грн.).

В отпуске Александру понадобились деньги на покупки в размере 135 000 руб. (1 800 $ или 52 200 грн.). Из них 123 750 руб. (1 650 $ или 47 850 грн.) имелось на карте, включая овердрафт и 11 250 руб. (150 $ или 4 350 грн.) наличными.

Во время пребывания Александра в отпуске курс доллара резко подскочил, что привело к образованию курсовой разницы в размере приблизительно 8 250 руб. (110 $ или 3 190 грн.). В результате возник технический овердрафт на эту сумму.

О долге перед банком Александр узнал не сразу. Спустя несколько недель он получил заработную плату, с которой автоматом были списаны 8 250 руб. (110 $ или 3 190 грн.) плюс штрафные санкции в размере 0,1 % от этой суммы за каждый день технического овердрафта.

Преимущества и недостатки овердрафта втб 24

Безусловно, втб овердрафт обеспечивает владельцу зарплатной карты целый ряд преимуществ, связанных с возможностью осуществления свободных расчетов сверх сумм собственных средств.

Процентная ставка за пользование кредитными средствами составляет всего 19% годовых, что возводит этот вид банковского продукта в разряд приоритетных. Дело в том, что стандартные банковские «аппетиты» по программам кредитования на собственные нужды концентрируются на вполне привлекательной для учреждения ставке в 36% годовых. Безусловно, среднестатистический заемщик в этом случае оказывается в «проигрыше».

Существуют также небольшие подводные «камни» того кредита, который предлагает банк овердрафт может показаться невыгодным продуктом.

- Прежде всего, заемщик должен уяснить, что для платежных карт с лимитом «овердрафт» не существует понятия «льготный период». В связи с этим, погашение процентов начинается уже с 1-го месяца пользования средствами.

- Кроме того, для любителей несанкционированного овердрафта предусмотрены весьма жесткие штрафные санкции, тем более, если причитающиеся суммы основного долга и процентов по нему уплачены несвоевременно.

- Основная проблема пользования появляется в тот момент, когда происходит увольнение с места работы. В этом случае заемщик должен быть готов к тому, что лимит будет полностью обнулен, а банк, скорее всего, потребует досрочного возврата денежных средств.

Овердрафт – удобный финансовый инструмент, но нужно уметь ним пользоваться с максимальной выгодой!

ВИДЕО: Овердрафт. Финансовая грамотность

Удобство овердрафта уже успели оценить многие пользователи банковскими продуктами. Однако ещё не все наши соотечественники полностью осознают, что это за вид кредита и какие у него есть разновидности. Ведь овердрафт, как и многие иные кредитные продукты, имеет свои виды, которые имеют существенные отличия. Так вот, если потенциальный заёмщик желает взять в своём банке овердрафт, но не знает, какой именно тип этого займа ему подойдёт больше всего, ему лучше внимательно изучить какие бывают виды овердрафта для физических и юридических лиц и разобраться в их главных особенностях. Ведь овердрафт бывает разный, и от грамотного выбора напрямую будет зависеть выгодность займа.

Для начала надо сказать о том, что есть две главные разновидности овердрафта, которые отличаются друг от друга:

- разрешённый;

- неразрешённый.

Рассмотрим их подробнее.

Разрешенный

В данном случае, между кредитором и заёмщиком происходит согласование суммы предстоящего размера овердрафта, которой заёмщик сможет воспользоваться в любой момент, даже если у него на счету не осталось средств.

Неразрешенный

Однако в том случае, если заёмщик по какой – то причине, нечаянно или специально превысил сумму разрешённого овердрафта, то он автоматически начинает пользоваться неразрешёнными кредитными средствами сверх оговоренного лимита. Отсюда и вытекает вторая разновидность овердрафта – неразрешённый овердрафт. В этом случае, разрешённый займ автоматически превращается в неразрешённый. А это чревато для заёмщика последствиями, например такими, как штрафы или, что ещё хуже, полное расторжение соглашения по инициативе банка.

Итак, какие всё же бывают виды овердрафта.

✅ Как подключить разрешенный овердрафт и как им пользоваться

Легче всего подключить овердрафт в том банке, где у человека есть зарплатная карта. Некоторые банки вообще отказались от оформления дебетовых карт с овердрафтом, кроме зарплатных. Лимит кредитных денег на счете обычно зависит от уровня зарплаты.

Чтобы подключить овердрафт, достаточно обратиться в банк. При этом рекомендуется сначала позвонить туда, чтобы узнать о такой возможности, особенно, если у человека еще нет в выбранном банке карты и счета. При разговоре со специалистом нужно обязательно уточнить, что вас интересует именно разрешенный овердрафт.

Пользоваться овердрафтом очень просто. После подключения услуги становятся доступны заемные средства и ими можно оплачивать покупки сразу после того, как на карте закончатся свои деньги.

После открытия овердрафта придется платить процент за фактическое пользование деньгами (иногда бывают льготные периоды, или же процент не взимается, если потрачено меньше определенной суммы).

При пользовании овердрафтом все поступающие на карты средства идут на погашение потраченной суммы. На погашение задолженности в среднем дают 30-60 дней. Овердрафт никогда не оформляется на такой же долгий срок, как обыкновенный кредит. Это более быстрый и оперативный финансовый инструмент.

Также рекомендуется уточнить о плате за пользование овердрафтом, если на карте есть свои деньги и списания заемных средств не происходит. Обычно в таких случаях плата не взимается.

Незаконная банковская комиссия. Как ее оспорить и вернуть деньги

Читать

Почему могут заблокировать банковскую карту и что при этом делать

Подробнее

Кэшбэк. Зачем банки и сервисы возвращают клиенту деньги

Смотреть

Почему образовался технический овердрафт?

При совершении покупок с карты необходимо отдавать себе отчет о том, что транзакция не происходит мгновенно, и есть регламент проведения операции и перечисления средств.

Понятным для восприятия является то, что нельзя допускать перерасхода средств по счету, однако такая ситуация все же не редкость. Остановимся более подробно на причинах образования технического овердрафта:

- Прошел временной интервал между совершением покупки, и принятием операции в обработку банком. За данное время может, например, измениться курс валют в большую сторону, что и повлечет перерасход средств.

- С карт-счета произведены операции, по которым не получено подтверждение о перечислении средств, и деньги просто оставались на карте в заблокированном платежном системой состоянии на балансе карт-счета. При их перечислении по назначению возможно образование технического овердрафта.

- При работе с мультивалютными картами, перечислении валюты, отличной от валюты карт-счета, на образование отрицательного остатка влияют изменения курсов валют. Перечисление средств производится по текущему курсу на дату списания с баланса средств, а не совершения клиентом покупок.

- Банком либо платежной системой списывается вознаграждение за произведенную операцию, что повлекло перерасход средств по карт-счету.

- Производилась операция без подтверждения (некоторые операции предполагают списание средств без подписи, в автоматическом режиме).

- Программные сбои в работе также могут являться причиной образования на счете технического овердрафта.

- При попытке произвести операцию произошел отказ, но средства были списаны, а операция производилась повторно. Уточнить статус операции можно через процессинговый центр, и известен он будет через временной промежуток 1-2 суток.

Что делать, если образовался технический овердрафт?

Образование минусового остатка средств, не разрешенного банком, расценивается как пользование чужими денежными средствами, и накладывает на вас обязательство по возврату данной суммы, с учетом начисленных процентом и пеней. Размер взимаемых процентом можно узнать в вашем договоре на открытие карт-счета, овердрафтного кредитования, уточнить в контакт-центре либо у специалиста в банке.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

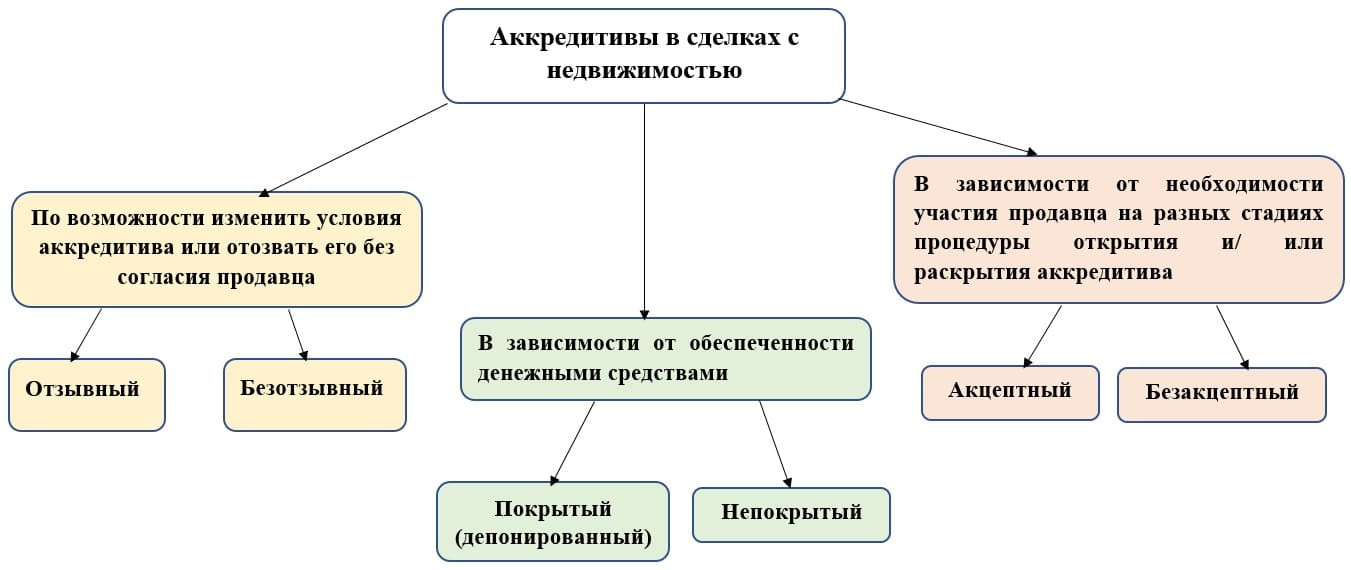

Классификация овердрафта

Овердрафт имеют свою классификацию. Прежде чем оформлять продукт, следует разобраться с каждым видом, чтобы выбрать подходящий вашим запросам. Выделяют овердрафт:

- разрешенный. Это классический овердрафт, когда вы выступаете инициатором его оформления и получаете на то согласие банка;

- неразрешенный (технический) овердрафт еще называют несанкционированным. Он может возникнуть даже, если человек не подключал овердрафт. Например, вы оплачиваете товары, услуги за рубежом в рублях. Деньги спишутся через пару дней. Если в течение этого времени произойдет резкое изменение курса валют, может возникнуть на счету минус. Второй вариант рассмотрим на примере оплаты ежемесячных платежей. Если вы снимите все наличные и придет время списания комиссии за обслуживание, смс-информирование и т.д., на карте образуется отрицательный баланс. И третий случай – это техническая ошибка банковской системы, из-за которой может произойти двойное снятие комиссионных, а у человека на счету недостаточно денег;

- авансовый – это вид кредитования, доступный для юридических лиц, ИП, имеющих расчетный счет в банке. Кредитор предлагает авансовый овердрафт только надежным клиентам, способным доказать соответствующей справкой наличие необходимого оборота и регулярного поступления на счет денежных средств. Предоставляется авансовый овердрафт на 6-12 мес. с единоразовым взиманием комиссии при оформлении;

- под инкассацию – овердрафт, открываемый для предприятий, которые работают в сфере торговли, услуг, и инкассируют как минимум 75% от выручки. Он выгоден для лиц, средства которых поступают на р/с после инкассации, а текущие платежи производятся в первой половине дня. В результате этого расчеты будут совершаться за счет денег банка, т.к. % насчитываются в конце расчетного дня. Овердрафт погасится после внесения наличных. Таким образом, можно экономить. Главное условие – ежедневный возврат долга.

Порядок оформления овердрафта

Если вы заинтересованы в том, чтобы подключить овердрафт, необходимо известить об этом банк. Но в большинстве случаев кредиторы сами решают, кому его давать. Так принято, что инициатива принадлежит именно банкам. Чтобы получить такое предложение, необходимо:

- быть российским гражданином, клиентом определённого банка и сотрудничать с ним длительное время (от 3-6 мес.);

- на карту или счёт должны приходить постоянные платежи-обновления, например, заработная плата;

- человек обязан иметь прописку и работу в том городе, где находится организация, продолжительный непрерывный стаж;

- обладать хорошей кредитной историей;

- соответствовать требованиям банковской структуры по возрасту и другим параметрам;

- предоставить паспорт и еще документ, удостоверяющий личность, справку о платежеспособности (не все банки спрашивают ее).

Процесс оформления выглядит следующим образом:

- Вы приходите в отделение своего банка, пишите заявление либо заполняете заявку онлайн, если есть такая возможность.

- Пока будет рассматриваться ваш запрос, вы можете направить все усилия на сбор и подготовку необходимых документов (паспорта, справки о доходах и др.).

- При положительном вердикте кредитор определит ставку, лимит и срок овердрафта.

- Вы ознакамливаетесь с договором. Рекомендуется использовать калькулятор для расчета переплаты. Если вас устраивают предложенные условия, подписывайте документ.

- Деньги поступают на ваш счет. Теперь остается не просрочивать задолженность и не забывать, что она погашается в полном объеме. Проверяйте состояние счета в интернет-банкинге или подключите услугу смс-информирования, чтобы не допустить просрочки.

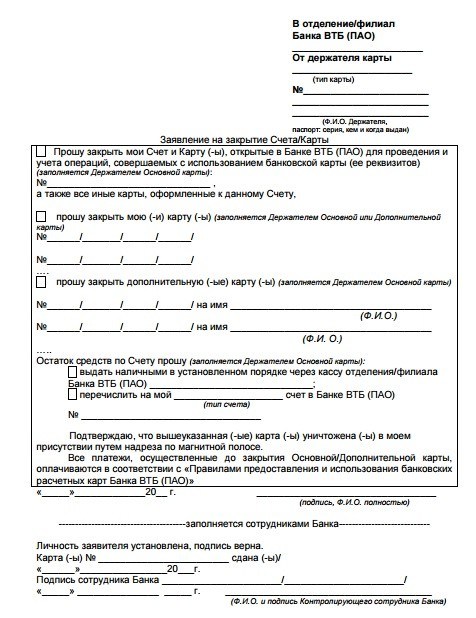

Закрытие овердрафта

Когда клиентам, которые уже пользовались услугой, без надобности овердрафт, необходимо прибегнуть к расторжению договора. Его закрытие сопровождается написанием соответствующего заявления. Банк проверит, нет ли у вас задолженности, ведь вы могли забыть о комиссии, не доплатить какие-то копейки, которые впоследствии превратятся в приличную сумму.

Вы в свою очередь должны удостовериться в этом лично. Даже если вам скажут, что долга по овердрафту нет, попросите тому письменное подтверждение. Если вы смените место работы, ликвидация зарплатной карты не решит вопрос. Следует закрыть карту правильно, т.е. написать заявление (образец смотрите ниже), отключить все платные опции, погасить задолженность, если она все-таки есть, и дождаться, когда вас пригласят в офис.

Явившись, попросите о выдаче справки о закрытии счета

Обратите внимание, что не все банки позволяют отключить овердрафт. Если ваш кредитор отказывается закрывать его, посмотрите в договор

Там должен быть прописан пункт об этом. Тогда скажите, чтобы лимит установили нулевым.

Овердрафт по дебетовой карте Тинькофф Black

Овердрафт — это платное удовольствие. Как и процент по кредитной карте, условия по овердрафту устанавливаются Тинькофф Банком в индивидуальном порядке.

В общем случае условия выглядят примерно так:

- Бесплатно для сумм до 3 000 рублей. Никаких комиссий, сколько вы «перебрали» по карте, столько и возвращаете.

- На суммы сверх 3 000 рублей налагается ежедневная комиссия. По овердрафту принципиально нет никаких «процентов», устанавливается специальная фиксированная сумма, которая будет вычитаться каждый день, пока вы не погасите овердрафт полностью. В общем случае устанавливается 19 рублей для сумм от 3 000 до 10 000 руб., плата в 39 рублей устанавливается для сумм между 10 000 и 25 000 руб, а для сумм свыше 25 000 рублей плата — 59 руб. в день.

- Овердрафт нужно погасить полностью до конца расчетного периода после ближайшей выписки, в которой зафиксирован овердрафт. Например, сегодня у вас овердрафт, через неделю будет ближайшая выписка, где он будет отражен, а затем у вас есть 25 дней, когда вы должны погасить овердрафт, чтобы не нарваться на штраф. Штраф также является фиксированной суммой — 990 рублей.

Чем отличается овердрафт от кредита?

- Главное отличие овердрафта от другого похожего банковского продукта является и основным его недостатком. Речь идёт о завышенной процентной ставке.

- Также отличительной чертой овердрафта является необходимость погашения не частями, а единым платежом.

- Такой банковский продукт очень тесно связан с текущим счётом клиента. Сроки овердрафта могут варьироваться от нескольких месяцев до нескольких лет. При этом во время сотрудничества осуществляется мониторинг плательщика касательно уровня его платёжеспособности. В случае, если у сотрудников банка возникают определённые сомнения, касающиеся изменений данного показателя в меньшую сторону, то финансовое учреждение может прекратить сотрудничество.

- Ещё одно отличия овердрафта от потребительского кредита заключается в том, что в первом случае продукт предлагается банком самостоятельно. Клиент не должен подавать заявку на получение необходимой суммы. От овердрафта плательщик может отказаться без каких-либо последующих санкций после этого. А условия, на которых будет осуществляться погашение долга, оговариваются сторонами на предварительном этапе сотрудничества.

Банковский овердрафт для клиентов

Для клиентов банка, располагающих дебетовой пластиковой картой для получения ежемесячной заработной платы, может быть принято решение о разрешении овердрафта.

Другими словами, получить возможность оформления такого кредитного продукта имеют право владельцы дебетных зарплатных карт Visa и Master Card предприятий, с которыми у ВТБ-24 имеются заключенные договора в рамках зарплатного проекта

Это крайне важно для тех, кто желает добиться льготного кредита у ВТБ-24

Овердрафт считается разрешенным, если у клиента появляется возможность перерасхода средств, превышающих остаток на карточном счете. В этом случае, не требуется заключение договоров, но клиент должен осознавать, что банк имеет право изымать денежные средства в качестве собственного процентного вознаграждения.

Договор овердрафта регулирует отношения между банком и заемщиком, определяя также права и обязанности сторон.

Как правило, стоимость займа вполне приемлема для обеих сторон, поэтому можно с легкостью забыть о собственном нервозном состоянии за неделю до «получки». Овердрафт от ВТБ-24 решит все проблемы!

Оплата вознаграждения по процентам за пользование заемными средствами в рамках установленного на счете лимита производится при зачислении денежных поступлений на основной счет. Если сумма овердрафта не превышает размер зачисленных средств, тогда лимитированный кредит погашается в полном объеме, в противном случае, – может быть погашен при последующем зачислении средств на счет.

Надо учитывать, что проценты по овердрафту начисляются на сумму задолженности и погашаются ежемесячно.

Кроме того, плата за овердрафт установлена на уровне годовой ставки 19%, тогда как за несанкционированный овердрафт банк готов взимать целых 50% годовых, что, согласитесь, весьма ощутимо.

Виды овердрафта

Предлагаю ознакомиться с видами овердрафта для физических и юридических лиц. Есть две основные разновидности:

- Разрешенный (сумма лимита согласована с банком).

- Технический или неразрешенный (сумма расходов превысила установленный лимит).

С первым пунктом все понятно. На втором остановимся более подробно.

Как может произойти, что клиент израсходовал средств на большую сумму, чем ему позволяет банк? Причин может быть несколько.

- Курсовая разница. Далеко не все клиенты пользуются картами в иностранной валюте. Очень часто, отправляясь в отпуск за границу, мы используем дебетовую карту в национальной валюте для расчетов. При совершении операции нам приходит SMS о списании средств в иностранной валюте, однако фактически эти средства не уходят со счета сразу, а резервируются по курсу на текущий день. Списание происходит в течение нескольких дней. Если за это время курс сильно скакнул в большую сторону, денег на карте может оказаться недостаточно.

- Задолженность перед судебными приставами. Когда в банк поступает исполнительный документ, сумма задолженности списывается со счета сразу же. Если остаток менее этой суммы, возникает технический овердрафт.

За пользование средствами по техническому овердрафту может взиматься дополнительная плата. Чтобы избежать штрафных санкций, нужно соблюдать простые требования:

- Совершая покупки за границей, обеспечьте достаточный остаток по карте.

- Проверьте, нет ли у вас задолженности, переданной на взыскание. Если таковая имеется, лучше погасить ее самостоятельно, не дожидаясь списания средств с вашей карты.

Другая классификация видов овердрафта

- Классический. Это стандартный вид овердрафта по счету или карте, согласованный с банком, с утвержденной суммой лимита.

- Авансовый. Предоставляется надежным клиентам банка с целью привлечения заемщика для расчетно-кассового обслуживания. Для получения авансового овердрафта необходимо иметь стабильные поступления денежных средств по счету, отсутствие задолженности перед банком и бюджетом.

- Инкассационный. Этот вид иногда используют розничные магазины и предприятия сферы услуг, где в значительном размере присутствует наличная выручка, которая сдается в банк. При этом расходы компании (этот вид овердрафта доступен только юридическим лицам) должны составлять не менее 75 % от инкассируемой выручки.

Как закрыть овердрафт

Клиент может обратиться в отделение банка. Сотрудник выдаст ему заявление на отключение услуги «Овердрафт». В нем указывают информацию о заемщике. После принятия заявление услуга будет отключена через несколько дней.

На счету заемщика должны быть денежные средства на случай оплаты процентов по овердрафту. Это при условии, если они ранее не были оплачены.

Также отключить овердрафт можно по телефону. Для этого надо позвонить в контактный цент «Сбербанка». Ответить на вопросы менеджера. После подтверждения данных запросить закрытие овердрафта. В случае возникновения спорных вопросов, менеджер попросит клиента прийти в банк для уточнения информации.

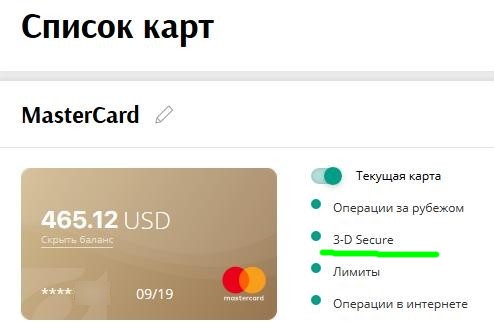

Самый простой и быстрый способ – закрыть овердрафт в личном кабинете на сайте или в мобильном приложении. Для этого клиенту нужно зайти в личный кабинет, выбрать пункт «Кредиты», найти действующий овердрафт. Затем изменить значение лимита на «0». После подтверждения овердрафт будет закрыт.