Осаго: что это такое и как работает

Содержание:

- Принцип действия страховки

- График работы

- Действителен ли он, у кого и как работает?

- Что такое ДГО в ОСАГО

- Плюсы и минусы е-ОСАГО — могут ли возникать проблемы при использовании электронного полиса ОСАГО

- Когда применяется «Европротокол»?

- О кредитной программе

- Курсы валют:

- Где купить ОСАГО

- Для чего он нужен?

- Как получить выплату по ОСАГО

- Офисы страховой компании «Ренессанс Страхование» в Владикавказе

- Чтобы получить кредит под залог сам бизнес должен быть:

- Как изменился полис ОСАГО с 8 марта

- Что это такое простым языком: определение и расшифровка аббревиатуры

- Где покупать полис ДСАГО

- Виды и размер штрафов

- Выбор офиса для обращения

- Возможные проблемы с оформлением ОСАГО

- Электронный полис Е ОСАГО

- Сколько стоит сделать страховку?

- Где можно воспользоваться «Помощником ОСАГО»?

- Стоимость страхования на 3 месяца

- Меняются ли реквизиты?

- Какие еще изменения в части ОСАГО нужно учесть

- Как не купить фальшивый полис ОСАГО

- Россияне экономят на еде, а доходы падают уже четыре года подряд

- Как возмещают ущерб

- Как получить выплату по расширенному ОСАГО?

- Как работает полис ОСАГО?

- Сколько стоит электронный полис

- Отзывы о дебетовых картах в Почта Банке

- Какие существуют виды страхования автомобилей

- Что это такое?

Принцип действия страховки

Изначально по принятии Федерального закона «Об ОСАГО» потерпевшая сторона для получения компенсации должна была обращаться непосредственно в страховую компанию, заключившую договор с виновником аварии.

С недавних пор в законодательство было внесено несколько поправок, согласно которым если в ДТП не было нанесено вреда здоровью людей, а также при соблюдении некоторых других условий для получения компенсации можно обратиться напрямую к своему страховщику (особенности прямого урегулирования убытков по ОСАГО).

Стоит помнить, что существует ограничение по сумме страховой выплаты, то есть сумма страховки может не покрыть весь причиненный ущерб. В этом случае доплачивать сверх лимита придется самому виновнику ДТП.

При попадании в аварию необходимо вызвать сотрудников ГИБДД для составления протокола, в котором подробно описываются обстоятельства ДТП. После этого нанесенный ущерб оценивается независимыми специалистами. Более детально об особенностях оформления ДТП по ОСАГО можно узнать тут.

При попадании в аварию необходимо вызвать сотрудников ГИБДД для составления протокола, в котором подробно описываются обстоятельства ДТП. После этого нанесенный ущерб оценивается независимыми специалистами. Более детально об особенностях оформления ДТП по ОСАГО можно узнать тут.

В некоторых случаях участники ДТП могут не обращаться к сотрудникам ГИБДД – применяется Европейский протокол. Для этого должны соблюдаться следующие условия:

- сумма ущерба не должна превышать более 50 тысяч рублей;

- участников ДТП должно быть не более 2-х;

- участники должны самостоятельно прийти к общему решению относительно виновности одного из них.

В этом случае важно определить сумму нанесенного ущерба, ведь 50 тысяч рублей является максимальной суммой компенсации при данном виде регистрации дорожно-транспортного происшествия. При задействовании Европейского протокола важно подтвердить факт совершения ДТП

Обстоятельства аварии должны быть записаны на камеру видеорегистратора или засняты на фото со всех ракурсов. При этом обязательно должны быть видны номера автомобилей, участвующих в ДТП, окружающих домов, а также светофоры и дорожные указатели

При задействовании Европейского протокола важно подтвердить факт совершения ДТП. Обстоятельства аварии должны быть записаны на камеру видеорегистратора или засняты на фото со всех ракурсов

При этом обязательно должны быть видны номера автомобилей, участвующих в ДТП, окружающих домов, а также светофоры и дорожные указатели.

Полис ОСАГО является гарантией того, что пострадавший в ДТП по вине водителя транспортного средства получит компенсацию причиненного ущерба в соответствии с законодательством. Полис ОСАГО должны в обязательном порядке иметь все владельцы авто, так как вождение без него запрещено.

График работы

Действителен ли он, у кого и как работает?

Несмотря на то, что такой документ отличается от бумажного полиса, имеющего защитные знаки, электронный полис ОСАГО является действительным и имеет законную силу, как и обычный бумажный экземпляр договора. С 2017 года все страховые компании, имеющие лицензию на выдачу полисов автострахования, обязаны создать для своих клиентов все условия для оформления электронных договоров.

Важно! Согласно постановлению правительства, с января 2017 года страховая компания, имеющая лицензию на заключение договором автогражданской ответственности, не имеет права отказать клиенту в оформлении электронного полиса. Поэтому, как для сотрудников ГИБДД, так и для любых других государственных учреждений, полис е-ОСАГО имеет юридическую силу, и никто не имеет права отказать в принятии распечатанного документа из-за отсутствия бумажного экземпляра договора

Поэтому, как для сотрудников ГИБДД, так и для любых других государственных учреждений, полис е-ОСАГО имеет юридическую силу, и никто не имеет права отказать в принятии распечатанного документа из-за отсутствия бумажного экземпляра договора.

Что такое ДГО в ОСАГО

ДГО — это добровольный вид страхования ответственности граждан, идущий в совокупности с ОСАГО, которое является обязательным. Многих автолюбителей интересует вопрос, а для чего вообще нужно ДГО?

А дело тут вот в чем: по закону страховая выплата по ОСАГО потерпевшему не может превышать лимит (400 тыс.руб «по здоровью» и 500 тыс. руб. «по железу» каждому потерпевшему), а вот ДГО как раз и позволяет расширить данное ограничение лимита ответственности собственника авто перед лицами являющимися потерпевшими в ДТП.

ВНИМАНИЕ! Сначала сумма ущерба выплачивается по ОСАГО, а в том случае если сумма ущерба выше установленного лимита по данному договору, то в дело вступает ДГО – и оставшаяся сумма не перекрытая автогражданкой, перекрывается этой страховкой.

Договор ОСАГО — это договор между страхователем и страховщиком (больше нюансов о том, кто такой страхователь, можно узнать в этом материале). Объект, который страхуется в данном случае, это имущественные интересы третьих лиц, которые могут возникнуть в результате причинения вреда здоровью и жизни или имуществу потерпевшего при ДТП.

Договор ОСАГО — это договор между страхователем и страховщиком (больше нюансов о том, кто такой страхователь, можно узнать в этом материале). Объект, который страхуется в данном случае, это имущественные интересы третьих лиц, которые могут возникнуть в результате причинения вреда здоровью и жизни или имуществу потерпевшего при ДТП.

Если говорить проще, то приобретая полис ОСАГО, страхует владелец авто прежде всего себя от следующей ситуации: Вы стали виновником ДТП, разбили потерпевшему машину — в данном случае материальную ответственность за вас возместит страховая и оплатит ущерб потерпевшему. А виновный в данном случае ничего платить потерпевшему не будет.

Плюсы и минусы е-ОСАГО — могут ли возникать проблемы при использовании электронного полиса ОСАГО

Возможные проблемы, которые могут возникнуть при заключении электронного страхового полиса невелики, но они всё же есть.

Минусы:

- Оформление е-ОСАГО чревато путаницей с реквизитами и как результат — отсутствие выплат. Если однажны допустить ошибку в каких-то данных, договор может быть аннулирован. Вернуть потраченные деньги в этом случае практически невозможно.

- Бланк с голограммами, который можно «пощупать», многие считают более надежным. Его можно показать другому участнику аварии, можно отнести судьям или полицейским, показав копию договора. С электронным документом всего этого сделать нельзя. Но зато его невозможно потерять, в отличие от бумажного.

- Обменять электронный полис на бумажный нельзя.

- Сайты часто работают с перебоями, и сайты страховых компаний тоже не исключение. Бывает, что полис нужно оформить срочно, а Интернет «тормозит».

Но, несмотря на ряд минусов, страховые компании е-ОСАГО указывают на его значительные преимущества.

Плюсы:

Главный плюс электронного полиса ОСАГО заключается в его доступности. Если данные о водителе и его машине занесены в систему РСА (Российского союза автостраховщиков), оформить полис можно за несколько минут, не вставая с дивана. При этом стоимость договора остается неизменной.

Когда применяется «Европротокол»?

Разумеется, есть ряд условий, при которых он может применяться. А водители, как следствие, могут сэкономить свое время:

- Если в результате ДТП ни один из его участников или пассажиров автомобилей участников ДТП не пострадал и не получил никакого вреда здоровью или жизни.

- Также если в результате ДТП вред был получен только столкнувшимися транспортными средствами. Тут речь о том, что если те же два авто столкнутся и въедут, например, еще и в киоск у дороги, то тут электронным документом не отделаться.

- ДТП представляло собой столкновение двух транспортных средств. В том числе ТС с прицепом.

- Ответственность всех участников ДТП застрахована согласно закону про ОСАГО.

Поскольку в России данная инициатива только начинает работать, напоминаем и дополнительные «локальные» правила:

- ДТП произошло в одном из пилотных регионов РФ.

- Разногласий между водителями участниками ДТП нет.

- Водители участники ДТП являются физлицами.

- Также участники ДТП имеют подтвержденные учетные записи на портале Госуслуг.

О кредитной программе

Курсы валют:

Где купить ОСАГО

Полис можно купить в офисе любой страховой компании, у страхового агента, брокера или в автосалоне.

Покупка ОСАГО в офисе страховой компании

Для того, чтобы купить страховку в страховой компании, необходимо посетить офис компании, предоставить необходимые документы.

Покупка полиса у страховых агентов или брокеров

Покупка полиса возможна у страхового агента или брокера. Такие посредники предлагают на выбор полисы разных страховых компаний и могут осуществить продажу с доставкой полиса в удобное для вас место и время.

Что такое е-полис: как оформить ОСАГО онлайн

В январе 2017 года в ФЗ об ОСАГО внесены изменения, которые коснулись оформления договора. С этого момента ОСАГО стало возможным оформить в электронном виде. Первоначально этот процесс осуществлялся через сайт РСА и систему е-Гарант, которая сама выбирала страховую компанию для того или иного клиента. В 2019 году, поскольку некоторые СК саботировали продажи электронных полисов, в закон внесли изменения.

Теперь электронный вариант ОСАГО должны продавать все без исключения страховщики, у которых есть соответствующая лицензия. Поэтому с 2019 года е-ОСАГО можно купить на сайте любой страховой компании.

Отличие е-полиса только в том, что срок его действия начинается спустя 3-е суток с момента оформления договора. Такая мера позволяет исключить случаи мошенничества, когда полис покупается уже после ДТП.

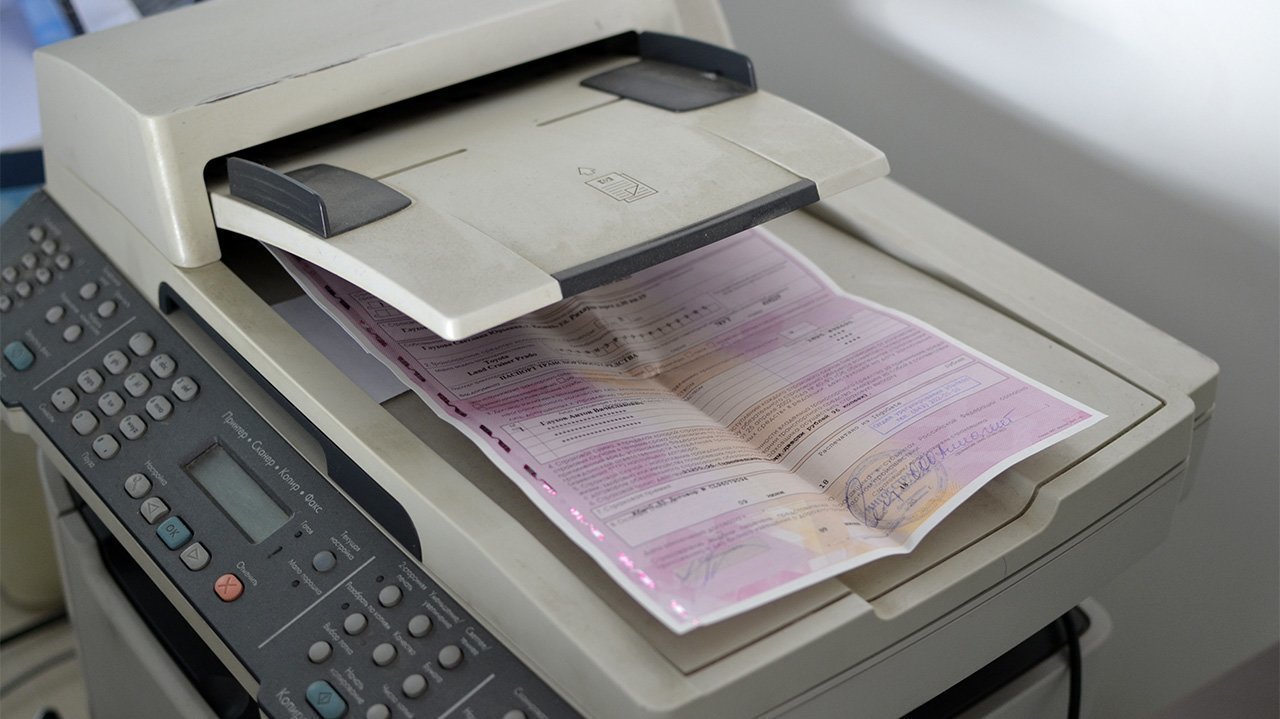

Необходимые документы

Для того, чтобы купить полис, клиенту необходимо предоставить документы представителю страховой компании, или подгрузить их на сайте, при покупке е-полиса.

Обязательны следующие документы:

- Паспорт владельца ТС и страхователя, если страхователь и собственник авто – разные лица.

- ПТС или СТС.

- Водительские удостоверения всех водителей, которые будут управлять ТС.

- Для автомобилей старше 3-х лет – действующая диагностическая карта.

Оплата

Оплата страхового полиса осуществляется в момент оформления, в противном случае полис будет считаться недействительным. Плата за полис взимается со страхователя за тот период времени, в котором будет использоваться ТС. То есть, если вы, например, страхуете свой автомобиль только на летний период – 3 месяца, а в остальное время машина стоит в гараже, то и платить вы должны только за три месяца.

Рассрочка в оплате страховой премии отсутствует. Оплатить можно наличными денежными средствами или банковской картой. Фактом оплаты является квитанция установленного образца или виртуальный чек при безналичном расчете.

Минимальный срок действия

Срок действия страховки ОСАГО – всегда год. Но, в рамках этого года, вы можете указать период использования ТС, если пользуетесь автомобилем, например, только в летний период. Минимальный период, на который можно застраховать авто – 3 месяца.

Для чего он нужен?

Каждый автовладелец во время вождения в обязательном порядке должен иметь при себе действующий полис ОСАГО. Наличие данного полиса является гарантией возмещения ущерба, нанесенного транспортным средством, всем пострадавшим в дорожно-транспортном происшествии. Причем возмещением убытков будет заниматься не лично владелец авто, признанный виноватым в аварии, а страховая компания, с которой заключен договор автострахования.

Именно введение обязательного страхования позволило упростить решение проблем, возникающих при попадании в ДТП, таких как компенсация убытков пострадавшим. Сумма выплат для компенсаций рассчитывается для каждого пострадавшего отдельно, с учетом вреда причиненного его здоровью либо исходя из повреждений его транспортного средства. При этом если транспортное средство уже имело повреждения, из страховой выплаты вычитается сумма износа запчастей. Подробнее о том, как оценивают ущерб по ОСАГО, мы рассказывали здесь.

Важно! Наличие страхового полиса позволяет свести все спорные ситуации к минимуму, при этом ежемесячный страховой взнос намного меньше суммы компенсации, выплачиваемой пострадавшим.

Как получить выплату по ОСАГО

Если вы пострадали в ДТП, то вам необходимо обратиться в свою страховую компанию. В течение 5 рабочих дней с момента аварии нужно прийти в офис СК, написать заявление. К заявлению прикладываются документы:

- Копия действующего полиса ОСАГО;

- Паспорт участника ДТП;

- Заполненное извещение о ДТП;

- СТС или ПТС на авто;

- Документы из ГАИ при наличии;

- Документы, подтверждающие дополнительные расходы, например, на эвакуацию, если авто не может передвигаться своим ходом;

- Реквизиты для перечисления страхового возмещения для выплаты в денежном эквиваленте.

Затем, страховщик осмотрит автомобиль, для определения величины ущерба. Если машина не может передвигаться своим ходом, то осмотр осуществляется с выездом специалиста. После проведенного осмотра, страховщик в течение 30 дней должен выдать направление на ремонт или перечислить компенсацию в денежном эквиваленте. А в случае, если случай не признают страховым -отправить пострадавшему мотивированный отказ.

Офисы страховой компании «Ренессанс Страхование» в Владикавказе

Чтобы получить кредит под залог сам бизнес должен быть:

Как изменился полис ОСАГО с 8 марта

В России действуют два типа страхования для автовладельцев: обязательное страхование ОСАГО и добровольное — КАСКО. Без обязательной страховки ОСАГО водитель не может пользоваться авто, тогда как договор КАСКО он подписывает по своему желанию.

По измененным правилам полис ОСАГО и КАСКО будут оформляться в виде единого документа. Теперь не нужно будет заключать договор на добровольное страхование, как отдельный документ. Сведения о подписанном договоре КАСКО теперь можно внести на оборот полиса ОСАГО. Измененная форма полиса будет иметь бумажную и электронную версии. При этом КАСКО по-прежнему останется добровольным и принуждать к его заключению автовладельца никто не вправе.

Сроки действия договоров ОСАГО и КАСКО в новой версии полиса должны быть одинаковыми: заканчивается ОСАГО — и в тот же день заканчивается и КАСКО. При этом уточняется, что от добровольной страховки можно отказаться без завершения договора обязательного страхования, при отказе от ОСАГО аннулируется и КАСКО.

В новом формате полиса также будут содержаться дополнительные пункты: о рисках утраты или повреждения авто. ОСАГО может предусматривать франшизу на ремонт в пределах 20% от суммы страховки.

Что это такое простым языком: определение и расшифровка аббревиатуры

ОСАГО – это полис, который страхует автогражданскую ответственность автовладельца. В народе, он имеет название «автогражданка».

Данный полис действует на территории Российской Федерации.

Полис страхует ответственность водителя (физических и юридических лиц) за причинение вреда имуществу, здоровью или жизни потерпевших при возникновении негативных обстоятельств.

Так как же происходит расшифровка ОСАГО — это обязательное страхование гражданской ответственности. Понятие введено в 2002 году и регламентируется на законодательном уровне.

Ответственность возникает, если вред другому субъекту был причинен транспортным средством, которое находилось в движении

Здесь, важное слово «движение», так как вред может быть причинен и без использования ТС (например, автомобиль сорвался с ручного тормоза)

Где покупать полис ДСАГО

Оформить ДСАГО можно в любой страховой компании, у которой есть соответствующая лицензия. Перед покупкой полиса проверьте компанию в реестре Банка России (вы также можете сделать это в разделе Справочник участников финансового рынка). Страховщик не вправе продавать полисы ДСАГО, если его лицензия отозвана, приостановлена или ограничена, и оформлять страховку у такой компании точно не стоит.

Разумнее всего покупать полисы ДСАГО и ОСАГО в одной страховой компании. Это избавит вас от лишних хлопот: при наступлении страхового случая выплатой компенсации будет заниматься одна и та же организация. Однако если же вы решили докупить страховку ДСАГО уже после оформления ОСАГО, ничто не мешает вам заключить договор с другой компанией, например, если ее тарифы выгоднее.

Виды и размер штрафов

Даже если вы имеете на руках все документы на машину и права, которые позволяют вам управлять транспортным средством, но при этом у вас нет полиса автогражданской ответственности, то штрафных санкции со стороны сотрудников ГИБДД вам не удастся избежать. Размер штрафных санкций напрямую зависит от вида правонарушения.

Какие штрафные санкции предусмотрены за вождение авто без страховки:

- Если водитель забыл данный документ (дома, в офисе и т.д),то ему грозит штраф в размере 500 рублей.

- Если водитель по каким-то причинам не оформил данный документ, то ему грозит штраф в размере 800 рублей.

- Если у водителя имеется в наличие полис ОСАГО, но действие данного договора просрочено, то ему будет выписан штраф в сумме 800 рублей.

- При поездке на авто вне периода действия договора штраф 500 рублей.

- Если водитель не вписан в договор страхования, то штраф за такое нарушения выписывается в сумме 500 рублей.

Выбор офиса для обращения

Возможные проблемы с оформлением ОСАГО

В настоящее время достаточно много проблем, с которыми сталкиваются водители, намеревающиеся приобрести страховой полис ОСАГО:

- Отсутствие бланков ОСАГО;

- Неправильное применение коэффициента бонус-малус;

- Навязывание дополнительных страховых продуктов;

- Огромные очереди в офисах продаж.

ОСАГО – это социальный вид страхования. Без автогражданского страхования водители не могут эксплуатировать свои автомобили. Именно поэтому государство защищает граждан при нарушении их прав страховщиками. На любые неправомерные действия агента автовладелец может пожаловаться в контролирующие органы – ЦБ РФ и РСА.

Жалобу можно оформить, не выходя из дома. Достаточно зайти на сайт вышеуказанных организаций и составить обращение, приложив подтверждающие документы. Надзорный орган направит запрос страховщику и проведет проверку. Если по результатам расследования будут выявлены нарушения, компания создавшая проблему с оформлением ОСАГО будет оштрафована. Жалобщик получит письменный ответ с результатами проделанной работы.

Электронный полис Е ОСАГО

В ситуации, когда возникает ДТП, понесённый ущерб пострадавшей стороны возмещает страховая компания. При отсутствии обязательного полиса виновнику ДТП придётся выплачивать компенсацию из личного бюджета. Обязательная защита предусмотрена законодательством РФ и должна быть у каждого автовладельца. Выезд на дорогу без полиса запрещён на законном уровне и грозит водителю штрафами.

Электронный ОСАГО — как предъявить инспектору ГИБДД

Автоводитель любого средства передвижения должен иметь при себе документ обязательного автострахования или распечатанные на бумаге сведения о заключённом соглашении. Кроме того, водитель имеет полное право возить с собой страховку в электронном варианте и передавать все необходимые данные для проверки сотрудникам госорганов. Об этом говорит статья 32 Федерального закона от 25 апреля 2002 № 40-ФЗ.

Предъявлять электронный ОСАГО ГИБДД удобно, тем более что такой документ по назначению не отличается от своего бумажного собрата. После приобретения данной страховки можно распечатать её сразу при оформлении или позже через личный кабинет на ресурсе организации. После чего распечатка предоставляется при проверке сотруднику ДПС.

Второй вариант — скачать нововведённую версию на смартфон или планшетный компьютер. Некоторые сотрудники ДПС не возражают против такого документа, но из-за того, что программа пока недостаточно развита отмечаются негативные прецеденты. Должностное лицо проверяет действительность страховки посредством входа в базу Российского Союза Автостраховщиков, однако, далеко не у всех инспекторов есть доступ к такому порталу.

Сколько стоит сделать страховку?

В соответствии с законодательством РФ страховая компания не может самостоятельно менять цену страхового полиса. Вы можете с помощью специального онлайн-калькулятора рассчитать ее.

Так, для физических лиц, владеющих легковым автомобилем, базовая стоимость страховки составляет 1980 рублей. Когда владельцем ТС является юридическое лицо, то эта сумма возрастает до 2375 рублей (об особенностях страхования ОСАГО для юридических лиц мы рассказывали здесь).

Так, для физических лиц, владеющих легковым автомобилем, базовая стоимость страховки составляет 1980 рублей. Когда владельцем ТС является юридическое лицо, то эта сумма возрастает до 2375 рублей (об особенностях страхования ОСАГО для юридических лиц мы рассказывали здесь).

Для того чтобы определить, какова будет цена страховки, ее базовую стоимость необходимо умножить на коэффициенты. Существуют показатели, которые влияют на стоимость страховки. К таким относятся:

- Возраст автовладельца и его водительский стаж. Чем меньше будет данный показатель, тем больше будет коэффициент. Так, например, если срок стажа составляет более трех лет, а автовладелец старше 22 лет, то показатель равен 1. Если стаж вождения меньше, а владельцу ТС менее 22 лет, коэффициент будет равен 1,8.

- Место где зарегистрирован автомобиль. Для каждого отдельно взятого региона существует свой показатель. Самый большой коэффициент – в Москве. Он равен двум. Разница в коэффициентах для разных регионов связана с тем, что в больших городах повышается риск возникновения ДТП (подробнее об этом здесь).

- Мощность двигателя транспортного средства. Чем выше будет данный показатель, тем больше риск возникновения аварии на дороге. Если мощность двигателя меньше 50 лошадиных сил, то коэффициент будет равняться 0,6; если 150 и более – 1,6.

- Количество лиц, которые будут пользоваться ТС. Все те, кто будет использовать автомобиль, должны быть внесены в полис. Тогда коэффициент будет ровняться 1. Если число водителей не ограничено, то он будет составлять 1,8.

- Срок страхования автомобиля. Самым выгодным вариантом является страхование автомобиля на 10 месяцев. Максимальный срок страховки составляет 1 год.

- Коэффициент безаварийности. Если в течение года, пока действует страховой полис, автовладелец не попадает в ДТП, то он может рассчитывать на выплату ежегодной премии.

Так, сумма, которую вам придется заплатить за полис ОСАГО, складывается из нескольких показателей – базовой стоимости и коэффициентов.

Где можно воспользоваться «Помощником ОСАГО»?

Стоимость страхования на 3 месяца

Чтобы купить ОСАГО на три месяца онлайн, необходимо подсчитать стоимость. Цена на 3-месячную страховку равна половине стоимости годичной автозащиты. Такие расценки подталкивают водителей к покупке длительного договора.

При расчете стоимости ОСАГО наибольшее влияние оказывает территориальный коэффициент, КБМ, возраст и стаж водителя.

Расчет стоимости ОСАГО

Пример: Физ лицо страхует транспортное средство, относящееся к категории В. Согласно ПТС мощность двигателя – 100-200 лошадиных сил. Стаж вождения клиента – 3 месяца. Несколько раз в год совершает длительные поездки. Постоянно проживает в Москве. Как показывает онлайн-расчет ОСАГО на 3 месяца, учитываются:

- стаж вождения;

- мощность автомобиля;

- место проживания;

- тип ТС;

- индивидуальный коэффициент КБМ;

- год выпуска;

- иные факторы.

Каждая страховая компания имеет на своем сайте онлайн-калькулятор, который учитывает факторы, влияющие на стоимость полиса

При расчете принимаются во внимание базовые ставки, коэффициент КБМ, год выпуска автомобиля и т. д

Обычно обозначенной суммы достаточно для оплаты страховки, но иногда денег может не хватить.

Меняются ли реквизиты?

Какие еще изменения в части ОСАГО нужно учесть

Изменения формы полиса стали одной из инноваций, связанных с правилами страхования транспортных средств. Так, в сентябре 2019 года вступили в силу поправки к закону об ОСАГО, которые сделали возможным оформление европротоколов без сотрудников полиции. Его стало возможно оформить в электронном виде с помощью мобильного приложения Госуслуги. Затем появилась возможность получения результатов рассмотрения в электронном виде.

С января 2020 года также изменился комплект документов, которые должен предъявить водитель при проверках на дороге. Из него исключили полис ОСАГО на бумажном носителе. До этого водители обязаны были иметь при себе бумажную копию полиса. Теперь полицейский может запросить сведения о договоре страхования электронно в автоматизированной системе.

Права и обязанности водителя при остановке сотрудниками ДПС

Права и обязанности водителя при остановке сотрудниками ДПС

Как не купить фальшивый полис ОСАГО

-

Проверьте лицензию

Проверить, имеет ли компания лицензию на ОСАГО, можно на сайте Банка России. Скачайте таблицу «Субъекты страхового дела», найдите там нужную компанию и сверьтесь. Также наличие лицензии можно проверить онлайн с помощью Справочника участников финансового рынка (официальная информация Банка России). Страховщик не вправе продавать полисы, если его лицензия отозвана, приостановлена или ограничена.

-

Покупайте в надежном месте

Приобретайте полис в офисе продаж или на официальном сайте лицензированной страховой компании.

Переходите по ссылкам на официальные сайты страховщиков с сайта РСА.

Мошенники создают сайты-клоны известных страховщиков. Проверяйте адресную строку в браузере, в том числе при переходе на другие страницы сайта. Если возникли сомнения, прежде чем оплатить полис, позвоните на горячую линию страховой организации и уточните все вопросы.

Полис в бумажном и электронном виде также можно приобрести у страховых агентов и брокеров, уполномоченных на заключение договоров ОСАГО. Чтобы избежать возможных неприятностей, проверьте договор страхового посредника со страховщиком.

-

Проверьте полис

С 1 января 2018 года на каждом полисе на бумажном бланке должен быть QR-код в правом верхнем углу. Это дополнительная защита от подделки. Считайте QR-код (например, с помощью специального приложения на смартфоне) и посмотрите название страховой компании, номер полиса, дату выдачи и срок его действия. Обязательно проверьте также марку, модель, VIN-код и госномер вашей машины. Если найдете хотя бы одну ошибку, не приобретайте полис — он не защитит вас от убытков в случае аварии по вашей вине.

Полисы ОСАГО можно также проверить на сайте РСА. Там вы узнаете, какой страховой компании он принадлежит и действует ли ее лицензия. Если полис не значится в в реестре РСА, немедленно обратитесь в полицию и оформите новый страховой полис.

Россияне экономят на еде, а доходы падают уже четыре года подряд

Как возмещают ущерб

С апреля 2017 года по закону об ОСАГО приоритетная форма возмещения ущерба — восстановительный ремонт. Страховщики отправляют пострадавшие легковые автомобили россиян на свои партнерские станции технического обслуживания (СТО). Если у вас новый автомобиль — не старше двух лет, вас направят к официальному дилеру вашей марки.

-

Без учета износа

При восстановительном ремонте, в отличие от денежной выплаты, страховая компания не учитывает износ деталей и агрегатов. На ваш автомобиль поставят только новые запчасти.

-

Гарантия качества

Минимальный гарантийный срок на ремонт автомобиля — 6 месяцев, на кузовные и лакокрасочные работы — 12 месяцев.

-

Фиксированный срок

Предельный срок ремонта — 30 рабочих дней со дня поступления автомобиля на СТО. За нарушение сроков ремонта страховщик заплатит вам неустойку — 0,5% от суммы страхового возмещения.

Можно ли выбрать автосервис самому

Вы можете выбрать любой автосервис из списка страховщика в радиусе 50 км от вашего дома или места аварии. Сделать выбор можно как при покупке полиса, так и на этапе урегулирования убытка.

Страховщик обязан публиковать на своем сайте актуальный список партнерских СТО с адресами, марками обслуживаемых автомобилей и примерными сроками ремонта.

Если вы хотите отремонтировать автомобиль в автосервисе, с которым у страховщика нет договора, надо получить письменное согласие страховой организации. В заявлении о страховом возмещении укажите полное наименование выбранной СТО, ее адрес и платежные реквизиты, чтобы страховщик мог перевести ей оплату за ремонт.

Получить деньги можно в следующих случаях:

- В списке страховой компании нет СТО недалеко — в пределах 50 км — от вашего дома или места аварии. И вы не согласны на транспортировку автомобиля за счет страховой компании в удаленный автосервис.

- Автомобиль новый, а в списке страховой компании нет официального дилера нужной марки.

- Страховая компания не может направить машину на ремонт на СТО, выбранную при заключении договора.

- Ущерб от ДТП превышает 400 тысяч рублей, и потерпевший не согласен доплачивать за ремонт на СТО страховщика.

- Машина не подлежит восстановлению.

- Владелец поврежденного автомобиля — инвалид.

- Владелец погиб или получил сильные травмы. Деньги могут получить близкие: супруг, родители или дети.

- Все участники ДТП признаны виновными и не согласны сами доплачивать за ремонт. Автовладелец и страховая компания заключили соглашение о возмещении ущерба деньгами.

Что делать, если качество ремонта не устраивает

Во время гарантийного срока вы можете написать заявление страховщику с требованием исправить недостатки. Эксперт страховой компании обязан осмотреть ваш автомобиль в течение 5 дней и отправить на ремонт, если информация о недостатках подтвердится.

Как получить выплату по расширенному ОСАГО?

Выплата по ДСАГО осуществляется в соответствии с правилами, которые приняты по ОСАГО. Для этого используется тот же пакет документации от пострадавшего, который в большинстве случаев должен обращаться к своему страховщику:

- Удостоверение личности (гражданский паспорт или иной документ, который может его заменить) или его заверенная копия;

- Страховой полис ОСАГО;

- Договор ДСАГО;

- Автомобильная документация на поврежденное ТС (СТС и ПТС);

- Заявление на страховое возмещение (на имя своего страховщика);

- Извещение страховщика о страховом случае (по стандартной форме);

- Документация с места происшествия (справка о ДТП 154-Ф, копии необходимых дополнительных документов – постановление или определение об отказе по админнарушению, протокол осмотра, акт освидетельствования и т. п.);

- Копия ОСАГО виновника происшествия (или основные данные его полиса);

- Доверенность на представление интересов (при необходимости);

- Финансовые реквизиты потерпевшего для перечисления возмещения (при безналичной выплате.

Процедура применяется также стандартная:

- Страховщик ставится в известность о происшествии;

- Собираются необходимые документы;

- В положенные срок подается заявление, извещение и остальной пакет документации, авто предоставляется на осмотр;

- При необходимости назначается независимая экспертиза от страховщика;

- Получается страховая выплата;

- При несогласии с суммой выплаты она оспаривается по очередности в претензионном или судебном порядке.

Важно: при необходимости ДСАГО, как и ОСАГО можно расторгнуть досрочно (например, при продаже ТС) и получить остаток уплаченной суммы за неиспользованный период.

Как работает полис ОСАГО?

Полис ОСАГО является документом, который страхует гражданскую ответственность владельцев транспортных средств. Последнее следует понимать дословно: страховая компания покроет убытки пострадавшей стороны, а не виновника ДТП.

Страховой случай наступает, когда автовладелец становится пострадавшим в дорожно-транспортном происшествии. Представители компании виновника аварии оценивают нанесенный ущерб и отправляют автомобиль пострадавшего в ремонтную мастерскую.

До апреля 2017 года при покупке полиса можно было выбирать способ возмещения убытков: ремонт или денежная компенсация. В соответствии со вступившими 28.04.2017 в закон об ОСАГО поправками, приоритет назначается ремонту в мастерской. Денежное возмещение выплачивается только в особых случаях.

ДТП может быть оформлено с участием сотрудников ГИБДД или без их присутствия. Во втором случае оформляется Европротокол, который должен быть направлен виновником происшествия в свою страховую компанию до истечения 5 дней.

Сколько стоит электронный полис

Стоимость данной программы равна стандартному варианту, а в некоторых случаях даже дешевле. Многие компании предлагают страховку по сниженной стоимости, если клиент оформит её онлайн. На цену влияют такие факторы, как:

- Возраст и водительский стаж автовладельца.

- Мощность авто (чем больше лошадиных сил, тем дороже).

- Регион проживания автовладельца.

- Количество вписанных в соглашение водителей.

- Марка, модель и год выпуска транспортного средства.

- Количество аварийных ситуаций (за безаварийную езду предусмотрены скидки).

Кроме того, на стоимость страховки влияет и период страхового соглашения. Это может быть 3, 6 или 12 мес. Самое выгодное предложение — 1 год. В остальных случаях автовладельцу придётся переплачивать.

Отзывы о дебетовых картах в Почта Банке

Какие существуют виды страхования автомобилей

Большинство граждан знает, что ОСАГО — обязательная страховка. Однако, существуют и другие виды автострахования в России, которые относятся к категории добровольного страхования. «Дополнительные» страховки на машину бывают следующих видов:

- ДСАГО;

- КАСКО.

ДСАГО представляет собой дополнительное страхование к стандартному полису ОСАГО. Такой «расширенный пакет» позволяет получить больший размер выплат. Полисы могут быть оформлены в разных страховых компаниях, но на один и тот же срок действия, а также на одно транспортное средство. Максимальный размер выплаты и стоимость тарифа зависит от условий конкретной страховой организации. Обычно такой «предел» составляет не более 3 000 000 рублей. ДСАГО покрывает ущерб, нанесенный жизни и здоровью третьих лиц, а также их имуществу.

КАСКО рассчитан на покрытие широкого спектра рисков, но не имеет отношения к гражданской ответственности. КАСКО возмещает убытки материального характера, нанесенные имуществу: угон автомобиля, повреждения любого характера, включая стихийные бедствия или иные обстоятельства. Несмотря на то что КАСКО не является обязательным видом страхования, если машина приобретена за счет кредитных средств, полученных в банке, собственнику придется оформить КАСКО.

Полное страхование автомобиля позволяет получить максимальные выплаты не только при получении ущерба в случае дорожно-транспортного происшествия, но и в случае угона или повреждения транспортного средства другими способами.

Что это такое?

ОСАГО – обязательное страхование гражданской ответственности владельцев транспортных средств.

Данный договор гарантирует возмещение убытков пострадавшей стороне в пределах установленного лимита.

Важно! Электронный ОСАГО – документ, идентичный по своей правовой форме бумажному экземпляру договора автострахования. Полис имеет такую же законную силу и правомочность, как оформленный в офисе страховой компании (нужно ли его распечатывать?)

Полис имеет такую же законную силу и правомочность, как оформленный в офисе страховой компании (нужно ли его распечатывать?).

До недавнего времени заключить договор обязательного автострахования владельцы транспортных средств могли только при личном посещении отделения компании.

До недавнего времени заключить договор обязательного автострахования владельцы транспортных средств могли только при личном посещении отделения компании.

Однако с 4 квартала 2015 года у них появилась возможность оформления полиса онлайн.