Дебетовые карты онлайн

Содержание:

- Возможные проблемы

- Официальный сайт Сетелем Банка www.cetelem.ru

- Дебетовая карта это… Виды, классификация, простыми словами

- Отделение на Дмитровское ш., 13а

- Настройка учетной записи

- Подпись договора

- Реквизиты Альфа банка Москва

- Полезные ссылки Займ-Экспресс

- На что обратить внимание при выборе пластиковой карты

- Виды дебетовых карт

- Реквизиты Альфа банка Москва

- Как получить карту?

- Оставьте свой отзыв

- Оформить кредитную карту срочно

- Особенности МФО

- Отличия и ключевые особенности

- Услуги Альфа Банка Москва для юридических лиц

- О Генбанке

- Отделение на ул. 1-я Тверская-Ямская, 32

- Условия годового обслуживания дебетовой картой Сбербанка и проценты

- Для чего нужна дебетовая карта?

Возможные проблемы

Если дебетовая карта украдена или вы ее потеряли, следует сразу же заблокировать пластик. Дело в том, что при наличии самого носителя можно легко вывести деньги со счета, даже не зная ПИН-код. Каким образом блокируется карта:

- По телефону горячей линии. Будьте готовы назвать кодовое слово и паспортные данные. Они потребуются для идентификации личности;

- В мобильном приложении или в личном кабинете;

- Через оператора в банке. Обязательно возьмите с собой паспорт.

Случается, что дебетовую карту захватывает банкомат. Если это произошло в отделении банка, подойдите к сотруднику и попросите достать пластик. Для его возврата вам потребуется паспорт.

Если же карточка оказалась внутри банкомата вне офиса банка, позвоните по номеру телефона, указанному на корпусе устройства. Вам подскажут, через сколько дней и по какому адресу подойти за своей картой. Во время инкассации пластик достанут и отправят в банк. Останется только прийти с паспортом и забрать карту.

Если вы отключили на своем дебетовом пластике функцию овердрафта, можно быть спокойным, что вы случайно не уйдете в минус. Однако есть ситуации, когда по карте возникает вынужденный, или технический овердрафт. К примеру, вы сняли деньги за границей с конвертацией или списалась годовая плата, а денег на счете не хватило. При проведении сверки банк принудительно списывает средства. Баланс вашей дебетовой карты отображается со знаком «-».

Когда вы обнаружили, что по карточке возник овердрафт, выясните его происхождение и погасите как можно скорее. Проценты за пользование средствами не начисляются, но до момента погашения долга пользоваться пластиком вы не сможете.

Обычно пользование дебетовой картой не вызывает проблем у банковских клиентов. Гораздо чаще с жалобами обращаются владельцы кредиток, вот с чем действительно нужно внимательно разобраться, прежде чем заказать.

Официальный сайт Сетелем Банка www.cetelem.ru

Сайт банка содержит официальную информацию о финансовом учреждении и основных направлениях его деятельности.

На отдельных страницах представлена подробная информация о банковских продуктах: автокредитование, покупки в кредит, потребительское кредитование.

В разделе «Кредиты» можно ознакомиться с основными кредитными программами, порядком предоставления денежных средств, требованиям к заемщикам, способах оплаты.

В целях экономии времени клиенты могут оформить заявку на кредит в режиме реального времени. Используя кредитный калькулятор, можно самостоятельно рассчитать сумму кредита, ежемесячный взнос с учетом процентов и сумму при досрочном гашении займа.

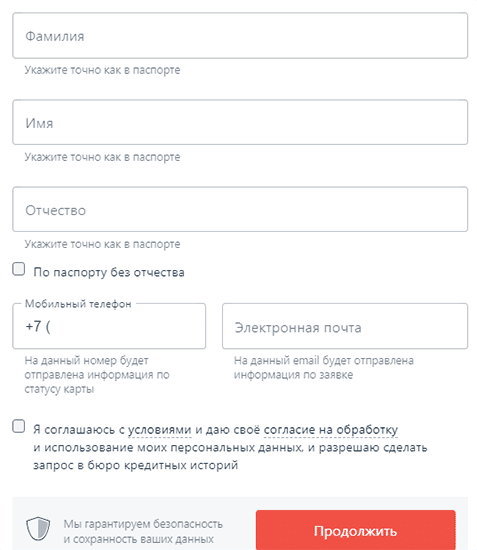

Для оформления заявки необходимо заполнить анкету, указав личные данные серию и номер паспорта, номер контактного телефона и электронную почту.

Кроме заявки на кредит, клиенты могут подать заявку на выпуск кредитной карты, предварительно ознакомившись с информацией на сайте.

На сайте размещен номер телефона горячей линии, специалисты которой готовы ответить на вопросы о программах кредитования и работе с личным кабинетом.

Вход в личный кабинет осуществляется на главной странице сайта компании. Для входа следует использовать вкладку «Мой банк».

Для заинтересованных лиц размещена информация о программах страхования от банка Сетелем банка: ОСАГО, КАСКО, страхование путешественников, имущества, добровольного медицинского страхования.

Дебетовая карта это… Виды, классификация, простыми словами

Виды дебетовых карт можно определить в зависимости от того, какой классификацией воспользоваться. Опять же, если не вдаваться в подробности, а говорить простыми словами, то существуют:

- дебетовые карты почтой без визитов в банк (это моментальные дебетовые карты),

- дебетовые карты с международной платежной системой — Visa, MasterCard или American Express (можно расплачиваться в любой стране мира).

- дебетовые карты с локальной платежной системой — Мир, Сберкард (расплачиваться можно тольков пределах страны).

- с магнитной полосой (стандартные). Недорого, но поэтому подвержены влиянию магнитных полей и информация может быть потеряна и защита слабее.

- чиповые дебетовые карты, это с дополнительной защитой от мошенников.

- дебетовая карта paypass. Это карта, для которой нет необходимости вводить пинкод. Картой просто прикасаешься к терминалу и он считывает информацию сам. Поэтому paypass называется бесконтактной технологией.

- дебетовая карта с овердрафтом — то есть возможностью уйти в минус. Овердрафт — это ситуация, когда клиент тратит больше денег, чем есть на карте, в этом случае у него появляются заёмные (кредитные средства) банка. О наличии овердрафта по карте узнавайте при заказе дебетовой карты.

- дебетовые карты с процентом на остаток. Это достаточно выгодные дебетовые карты с начислением процентов на остаток по карте.

- дебетовые бесплатные карты — это карты без оплаты за обслуживание.

Отделение на Дмитровское ш., 13а

Настройка учетной записи

Подпись договора

Реквизиты Альфа банка Москва

Полезные ссылки Займ-Экспресс

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

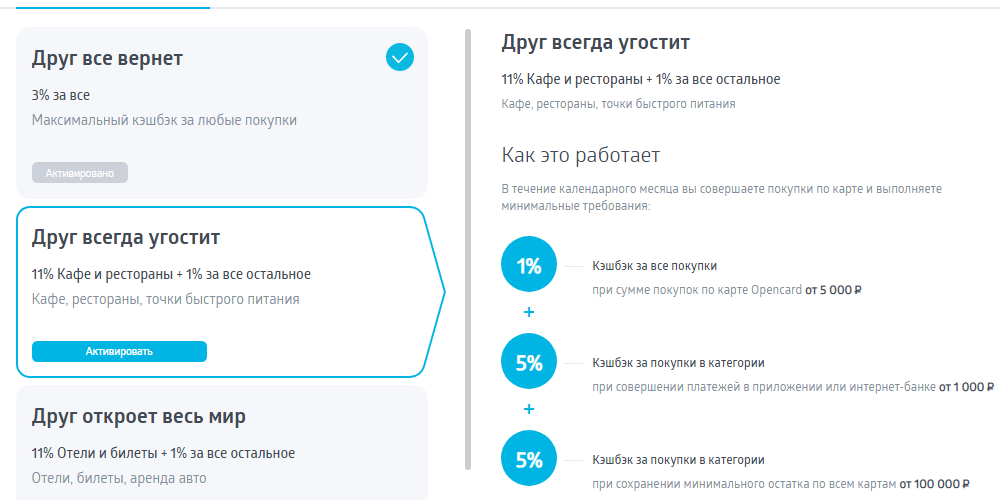

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Виды дебетовых карт

Выделяют несколько признаков, по которым можно классифицировать огромное многообразие выпускаемых в настоящее время дебетовых карт:

- по принадлежности к международной платежной системе: Visa, MasterCard, American Express, МИР;

- по уровню престижности: электронные (начального уровня), стандартные, золотые и платиновые.

Кроме того, дебетовые карты могут различаться по предоставляемому ими функционалу, техническим возможностям, количеству эмитентов и используемой платежной схеме.

Visa

Платежная система Visa (наряду с MasterCard) заслуженно считается самой известной и распространенной не только в России, но и в мире. Практически все отечественные банки предоставляют возможность оформить карту Visa, а наличие чрезвычайно широкого ассортимента существующих предложений позволяет любому потенциальному клиенту найти подходящий его запросам финансовый продукт. На российском рынке представлена вся линейка карт Visa, начиная от самого простого Electron и заканчивая премиальными Gold или Platinum.

Диаграмма №2. Доля платежных систем на российском рынке карт

MasterCard

Платежная система MasterCard практически всегда и везде соседствует с описанной выше Visa. Это вполне логично и легко объяснимо – они являются явными лидерами по сравнению с другими существующими системами. Клиент может заказать карту MasterCard в любом отечественном банке, причем линейка продуктов аналогична той, что выпускает Visa. Главное отличие состоит в том, что валютой расчета в Visa признан доллар США, а в MasterCard – выпущенный Евросоюзом евро. Подобная разница абсолютно незаметна, если клиент открывает рублевый счет. Остальные условия, предлагаемые обеими системами практически идентичны.

American Express

Платежная система American Express значительно менее популярна в России. Однако в последнее время она становится все активнее на отечественном финансовом рынке. А наиболее заметную роль в этом играют два основных банка, являющихся ее партнерами в России – Русский Стандарт и Сбербанк. Учитывая такую серьезную поддержку, несложно предположить, что дебетовые карты American Express, ориентированные, главным образом, на премиальный сегмент, займут достойное место на российском рынке банковских услуг.

МИР

МИР является национальной системой платежных карт (НСПК). Она была разработана в течение 2015 года. Причиной появления отечественной НСПК стало введение финансовых санкций, в результате которых деятельность мировых платежных систем на территории России была существенно ограничена. По результата конкурса на лучшую НСПК была выбрана карта Мир. В настоящее время система проходит активное тестирование в различных банках. Дебетовые карточки были выпущены МДМ-банком, Газпромбанком, Связь-банком и несколькими другими кредитными организациями. При благоприятных результатах возможно переведение бюджетных расходов на обслуживание в этой системе.

Чиповые дебетовые карты

Одной из важных разработок последних лет стало изобретение специального чипа для использования в различных банковских картах. Он постепенно приходит на смену магнитной дорожке, которой снабжались выпускаемые ранее банковские пластики. Микро-чип значительно повышает безопасность использования карты для самых различных операций. Считать данные с магнитной ленты достаточно просто, но практически нереально выполнить это, если карта имеет чип. Поэтому вполне очевидно, что в ближайшее время практически все банковские карты будут выпускаться именно в таком виде, пока не будет изобретен другой, еще более надежный способ защиты.

Золотые дебетовые карты

Главные отличия золотых карт заключаются в предоставлении их обладателям целого ряда разнообразных привилегий. Конкретный перечень зависит от банка-эмитента и платежной системы. Чаще всего владельцы золотой карты получают:

- большой размер лимита на снятие наличных (дневной, недельный, месячный и т.д.);

- участие в программах страхования;

- скидки при получении услуг определенных торговых сетей или других коммерческих организаций;

- дополнительный сервис по бронированию билетов, мест в гостиницах, столиков в ресторанах и т.д.

Очевидно, что итоговый размер бонусов может составлять весьма крупную сумму. Однако, тариф за обслуживание золотой дебетовой карты также зачастую достигает нескольких тысяч рублей в год.

Платиновые дебетовые карты

Данный вид платежного инструмента относится к премиальному сегменту. Стоимость годового обслуживания подобной карты нередко составляет несколько десятков тысяч рублей. При этом ее владелец получает:

- повышенный лимит на снятие средств в наличной форме, значительно превосходящий размер, установленный для золотой карты;

- участие в страховых и дисконтных программах, предоставляющих высокий уровень обслуживания и серьезные скидки;

- персонального менеджера и выделенную телефонную линию, работающую круглосуточно.

Перечень привилегий, предоставляемых владельцу платиновой карты, ограничивается только фантазией креативных сотрудников банка-эмитента. Зачастую клиентам предлагаются самые экзотичные и оригинальные возможности, что не удивительно, учитывая стоимость годового обслуживания и заинтересованность банка в подобном сотрудничестве.

Ко-брендинговые дебетовые карты

Популярность кэш-бэка, ставшая особенно заметной в последние годы, привела к появлению специальных ко-брендинговых дебетовых карточек. Они представляют собой сочетание функции обычной банковской и дисконтной карт. Выше отмечались основные преимущества, предоставляемые подобным сотрудничеством между банком и его партнером, в качестве которого наиболее часто выступают сотовые операторы, авиакомпании и крупные торговые сети. Конкретная выгода каждого из участников зависит от условий, предоставляемых картой, и может очень сильно варьироваться.

Реквизиты Альфа банка Москва

Как получить карту?

В зависимости от того, какой банк вы хотели бы выбрать, в качестве обслуживающего, меняются условия на получение карты и открытие текущего счета. Одним банкам достаточно вашей онлайн-заявки, другие же предусматривают только личное присутствие для заполнения бумаг. Давайте рассмотрим некоторые варианты.

В Сбербанке, к примеру, для открытия социальной, пенсионной, личной и моментальной карты, независимо от цены на годовое обслуживание, необходимо лично посетить ближайшее отделение банка и заполнить анкету-заявку. При себе должен быть паспорт, после чего вам сразу выдадут неименную карточку (Моментум) либо, оформят персонифицированную, ее придется подождать сроком до 1 месяца. А вот в случае с картами «Молодежными» было предусмотрено исключение, заказать такую карту можно на официальном сайте Сбербанка, где можно даже выбрать уникальный дизайн карты.

В банке Тинькофф единственным способом оформления карты является онлайн-подача заявки. Для этого заполняется простая анкета, куда вводятся ваши персональные данные, указывается тип желаемой карты и вписывается будущее тайное слово. После этого с вами свяжется консультант, спросит ваше точное местонахождения, куда следует доставить карту, и если ваш город находится в радиусе покрытия, тогда курьер привезет ее прямо к вам домой.

В банке ВТБ предусмотрена возможность онлайн-подачи заявки для любой выпускаемой карты. На официальном сайте вы выбираете нужный вам продукт и заполняете заявку. Если вы проживаете в Москве и области, тогда можете заказать курьерскую доставку карты на дом. Если же нет, тогда карта будет доставлена в ближайшее к вам отделение банка. ВТБ предусматривает открытие карты и для нерезидентов, им онлайн-заявка недоступна. Для оформления карты необходимо обратиться в удобное отделение банка.

В банке МТС можно выбрать одну из 4 дебетовых карт, направленных на решение разных задач клиента. Так, для открытия карточки Викенд, достаточно подать заявку на сайте и получить карту в ближайшем отделении банка. А вот если вам нужна карточка платинум, детская или МИР, тогда заявку придется подавать непосредственно в банке. Карту обещают выдать в этот же день.

Оставьте свой отзыв

Оформить кредитную карту срочно

Срочные кредитные карты с быстрым оформлением доступны во многих российских банках. Решение по заявке чаще всего принимается в течение часа. Наиболее высокие шансы на одобрение быстрого кредита имеют официально трудоустроенные граждане с высоким уровнем дохода и хорошей кредитной историей. Выдача быстрых кредитов сопряжена с высоким риском невозврата, которые банки компенсируют повышенными процентными ставками.

Условия получения

Требования к заемщику и условия получения кредитной карты определяются каждым банком отдельно. Стандартными для большинства кредитных программ являются следующие условия:

- гражданство РФ;

- постоянная регистрация в регионе обращения;

- возраст от 18 лет;

- стабильный доход достаточного уровня.

Требуемые документы:

- паспорт РФ;

- справка о доходах установленной формы.

В зависимости от категории заемщика и условий кредитной программы могут потребоваться:

- справка из ПФР;

- военный билет;

- загранпаспорт;

- выписка со счета;

- документы на автомобиль.

Кредитные карты с моментальным оформлением легче всего получить заемщикам со стабильным заработком и хорошей кредитной историей. В некоторых банках кредит могут одобрить гражданам с плохой КИ, однако при наличии текущих просрочек по другим займам шансы на одобрение невелики.

Топ срочных карт банков

Условия выдачи срочных кредитных карт зависят от статуса заемщика, его кредитного рейтинга и запрашиваемой суммы. Процентная ставка и величина кредитного лимита в большинстве банков определяются индивидуально для каждого заемщика. Минимальная процентная ставка составляет 10%, максимальная может достигать 78%. Средний размер кредита – 300 000 рублей.

Кредитная карта без физического носителя, предназначена для оплаты покупок через интернет или с помощью телефона в кассах магазинов-партнеров.

Условия:

- Процентная ставка – 0% в год

- Льготный период – 12 месяцев

- Максимальная сумма – 14 999 рублей (лимит определяется при оформлении кредита)

- Проценты на остаток собственных средств – до 6,5%

- Срок рассрочки – от 1 до 18 месяцев

Кэшбэк начисляется на покупки за свои деньги.

- При оплате телефоном:

- 6% — за покупки на сумму от 10 000 руб.

- 4% — за покупки на сумму от 5 000 до 9 999 руб.

- 2% — за покупки до 4 999 руб.

- При оплате картой: 2%

- При любом способе оплаты: 1%

Заявки рассматриваются в течение одного часа. За выпуск, перевыпуск и обслуживание карты плата не взимается. Карту можно забрать самостоятельно или заказать бесплатную доставку курьером в удобное для получения место.

Карта с бесплатным обслуживанием, без комиссий за выдачу наличных и штрафов за просрочки.

Условия:

- Процентная ставка – 20,9%

- Льготный период – до 120 дней (не распространяется на определенные операции)

- Максимальная сумма – определяется индивидуально, для новых клиентов лимит составляет 300 000 руб.

Владельцам карт Ситибанка доступны скидки и спецпредложения в магазинах-партнерах. Оформить карту можно онлайн с любого устройства.

Кредитная карта с бонусами в виде кэшбэка и миль. Увеличить доход можно, если заказать кредитки для семьи и близких. Категория для получения повышенного кэшбэка определяется в зависимости от потраченной в текущем месяце суммы.

Условия:

- Процентная ставка – от 25,9%

- Льготный период – 2 месяца

- Максимальная сумма – 600 000 руб.

Кэшбэк:

- 10% — в категориях, где потрачено больше всего средств.

- 1% — на все остальные покупки.

Мили:

- до 4 бонусных миль – за каждые 100 рублей со всех покупок

- до 10 бонусных миль – за каждые 100 рублей на сайте «Газпромбанк – Travel»

При тратах свыше 5 000 рублей или перечислении заработной платы на карту банка (не менее 15 000 рублей) обслуживание бесплатно. В других случаях – 199 рублей в месяц.

Онлайн-заявки на кредитные карты обрабатываются в течение пяти минут. Получить карту можно самостоятельно в отделении банка или заказать доставку по указанному адресу.

Как заказать кредитную карту срочно?

Посмотреть предложения банков и отправить онлайн-заявку на срочную карту онлайн вы можете на нашем сайте.

- Укажите желаемые параметры карты – кредитный лимит, продолжительность льготного периода, наличие кэшбэка, процентов на остаток, тип платежной системы.

- Изучите предложенные варианты. Подробные условия можно посмотреть, кликнув по кнопке «Подробнее».

- Выберите оптимальное предложение и нажмите кнопку «Оформить карту».

Доступные варианты можно отсортировать по размеру кредитного лимита, величине процентной ставки и продолжительности льготного периода.

Особенности МФО

Отличия и ключевые особенности

На сегодняшний день Сбербанк предлагает своим клиентам возможность открыть одну из 11 дебетовых карт, каждая из которых предназначена под разные нужды населения. Так, среди карт есть как премиальные продукты по типу Gold и Platinum, так и обычные зарплатные, мгновенные, пенсионные и даже «Молодежная» карта. Основное их отличие и особенность состоит в обслуживающей системе, фиксированной стоимости за годовое обслуживание, а также в наборе предложенных бонусов: кешбек, остаток на счет, приложение «Тройка».

Еще одна особенность карт в том, что на некоторый пластик устанавливаются чипы, гарантирующие дополнительную защиту для своих владельцев.

Дизайн — это еще одна отличительная черта карт Сбербанка. Стоит отметить, что довольно заурядный вид отмечается только у Классической карты. Она открывается под любую из возможных денежных систем. Обычные карты имеют стальную окраску, карты gold, соответственно, золотую, а платиновые — черную. Все остальные карты наделены привлекательными рисунками. И чего уж скрывать, Молодежную карту и Классическую Визу можно оформить в эксклюзивном дизайне. Правда, стоимость услуги составит 500 рублей.

Рис.1. Дизайн карт

Услуги Альфа Банка Москва для юридических лиц

О Генбанке

Генбанк — универсальный кредитный институт с широко развитой сетью региональных подразделений. С 13 сентября 1993 г. имеет лицензию Банка России на проведение операций с денежными средствами граждан и предприятий в рублях и иностранной валюте. Генбанк внесен в реестр банков – участников системы обязательного страхования вкладов, является профессиональным игроком на рынке ценных бумаг. Осуществляет все виды банковских услуг, представленных на финансовом рынке.

Головной офис находится по адресу: 140105, Московская обл., г. Раменское, ул. Фабричная, д. 38. Всего в Раменском расположено 1 отделение.

К услугам держателей пластиковых карт в Раменском – 0 банкоматов.

Генбанк предлагает своим клиентам обширный перечень финансовых услуг. Для частных лиц разработана широкая продуктовая линейка, включающая различные предложения.

Срочные вклады размещаются на выгодных условиях. Клиент может выбрать подходящую программу из 4. Максимальная ставка – 3.55%. Наибольшей популярностью у вкладчиков пользуются следующие виды депозитов: До востребования, Мобильный, Почтенный.

Генбанк предлагает клиентам в Раменском оформление дебетовых карт. Общее число программ – 3. Максимальная ставка на остаток составляет 3.50%. В числе самых выгодных программ – Моя Карта Привилегия, Моя Карта Бонус, Моя карта.

У каждой программы потребительского кредитования (их 5) минимальная процентная ставка – 8.90%. Наиболее популярные продукты: Доступный, Доступный для ИП, Обеспеченный.

Количество ипотечных программ – 4, ставки от 5.50%. Самыми выгодными предложениями, по мнению клиентов, считаются Своя квартира — апартаменты, Новостройка, Новостройка с господдержкой.

Количество программ в рамках автокредитования в Раменском — 3, процентные ставки целевых займов – от 11.50%. Чаще всего клиенты выбирают программы Классический (на приобретение автомобиля с пробегом), Классический (на приобретение нового автомобиля), Автокредит-Госпрограмма.

Отделение на ул. 1-я Тверская-Ямская, 32

Условия годового обслуживания дебетовой картой Сбербанка и проценты

Наличие дебетовой карты не такое уж и затратное мероприятие для большинства клиентов. Практически в рамках всех дебетовых карт предоставляется возможность бесплатного ведения личного кабинета как через мобильное приложение, так и через компьютер. Перевыпуск по сроку карты также является бесплатным. Совершенно без комиссии осуществляется пополнение собственного счета как в кассе банка, так и через терминалы.

При подключении мобильного банка в эконом-режиме, плата никакая не предусматривается. Но если вы планируете использовать полную версию, тогда бесплатно получится попользоваться только первые 2 месяца, а каждый следующий месяц вам обойдется в 60 рублей.

Карты с бесплатным обслуживанием

Среди предложенных к оформлению карт есть и совершенно бесплатные. К данной категории относят пенсионный пластик и моментальный

Обращаем внимание, что карты для пенсионеров выпускаются только в системе МИР, как впрочем и для сотрудников бюджетных организаций. Моментальные карты становятся все более популярными, ведь их можно оформить буквально за 10 минут, вот, правда, бонусов они дают не так уж много как хотелось бы.

Рис.2. Бесплатные карты

Начисление процентов на остаток

Сбербанк предлагает возможность пенсионерам получать небольшой доход с услугой накопления. Вы просто храните свои деньги на счету, а взамен банк гарантирует до 3,5% годовых. Это, конечно, не 5-7% как при обычном депозите, но вы всегда можете снять свои деньги со счета не разрывая никаких контрактов с банком, в любое удобное время.

Лимиты

Что же касается лимитов, то здесь все довольно лояльно:

- для держателей пенсионных карт суточный лимит на обналичивание карты составляет — 50 тыс., а за месяц — 500 тыс. рублей;

- для классических карт Visa и MasterCard, «Аэрофлот» и «Подари жизнь», «Молодежной» и с уникальным дизайном ограничения меньше: до 150 тыс. в сутки как в собственных кассах и банкоматах, так и в партнерских, а за месяц можно обналичить не более 1,5 млн. рублей.

Бонусы

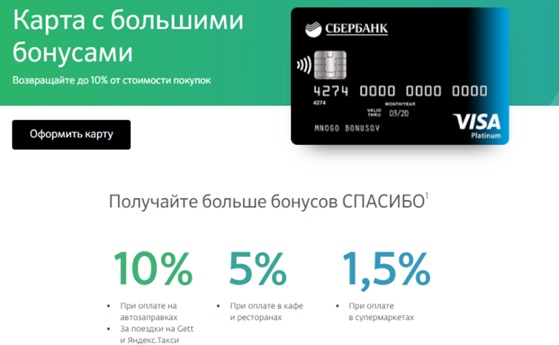

Вот и добрались до самого интересного. Самым важным и интересным, для заинтересованных в открытии дебетовой карты лиц, является бонусная программа. Что может быть приятнее получать различные скидки и участвовать в акции? Да только постоянная возможность самому накапливать для себя любую сумму будущей скидки. Так, Сбербанк предусмотрел бонусную программу для своих клиентов: «Спасибо от Сбербанка». Все что вы делаете — осуществляете покупки и получаете за каждые 30 потраченных рублей баллы. Позже их можно будет потратить на покупки в партнерской сети, которая активно развивается.

Cash Back для каждой карты устанавливается индивидуально. Например, для карты «Аэрофлот» он будет выражаться в милях, и потратить их можно будет на приобретение билетов Аэрофлота. А вот для остальных карт, он будет зачислен в виде реальных денег для оплаты товаров и услуг. Давайте рассмотрим детальнее:

для золотых карт предусмотрен кешбек до 5% при использовании карты для оплаты товаров в супермаркетах, а также при расчетах в кафе и ресторанах, а еще до 20% при покупках у партнеров;

для платиновых карт предусмотрели бонусную программу с возвратом до 10% при оплате на АЗС, в магазинах, ресторанах и такси;

для молодежной карты тоже гарантируют до 11% кэшбека за покупки в молодежных магазинах, и 0,5% при остальных тратах;

при оформлении остальных карт также предусмотрено участие в программе «Спасибо» но максимальный кешбек составит 0,5% за различные покупки.

Для чего нужна дебетовая карта?

Пожалуй, основная функция дебетовой карточки — сохранять имеющиеся на ней сбережения. То есть, это то, о чем мы говорили, дебетовая карта — это электронный кошелек. Оформляют такую карту для следующих выплат: зарплата, стипендия, пенсия и даже социальные пособия.

Все, кто имеет такие карты сразу подтвердят, что это очень удобно:

- карта заменяет обычный кошелек, с ней вы можете совершить любые покупки;

- вероятность потерять карту в разы ниже;

- если вы потеряли карту, то для сохранности средств достаточно заблокировать ее счет, а позже обратиться в банк и получить новую.

Ну и последнее, вы всегда можете использовать огромный спектр услуг карты:

- бонусы и кэшбек;

- участие в акциях и скидках;

- зачисление процентов на остаток, что позволит весьма выгодно накапливать собственные сбережения без оформления обременительных депозитов.