Статья 834. договор банковского вклада

Содержание:

Где смотреть данные

Права и обязанности сторон по договору банковского вклада (депозита)

Обязанности

банка:

а)выдать

вкладчику в соответствии с заключенным

договором именную сберегательную книжку

или сберегательную книжку на

предъявителя; б)осуществлять

выдачу вклада, выплату процентов по

нему и исполнение распоряжений вкладчика

о перечислении денежных средств со

счета по вкладу другим лицам только при

предъявлении сберегательной

книжки; в)выдать

вкладчику новую сберегательную книжку

по заявлению последнего в случае утраты

именной сберегательной книжки или если

она приведена в негодное для предъявление

состояние; г)возвратить

вкладчику сумму вклада и выплатить

проценты на нее на условиях и в порядке,

предусмотренных договором; д)выдать

сумму вклада или ее часть по первому

требованию вкладчика; е)выплачивать

вкладчику проценты на сумму вклада в

размере, определяемом договором, а при

отсутствии в договоре условия о размере

выплачиваемых процентов — выплачивать

проценты в размере, определяемом в

соответствии с ГК РФ; ж)обеспечивать

возврат вкладов граждан путем:

обязательного страхования вкладов

граждан за счет средств Федерального

фонда обязательного страхования вкладов;

введения субсидиарной ответственности

РФ, субъектов РФ и муниципальных

образований по долгам банков — в случаях,

установленных законодательством;

добровольного страхования вкладов;

использования традиционных способов

обеспечения исполнения обязательств

в гражданском праве; з)зачислять

на счет по вкладу денежные средства,

поступившие в банк на имя вкладчика от

третьих лиц, с указанием необходимых

данных о его счете по вкладу; и)выплатить

сумму вклада и проценты, выплачиваемые

по вкладам до востребования, если

условиями сертификата не установлен

иной размер процентов, в случае его

досрочного предъявления к оплате банку.

Права

банка:привлекать

денежные средства во вклады в соответствии

с разрешением (лицензией), выданным в

порядке, установленном законом; изменять

размер процентов, выплачиваемых на

вклады до востребования.

Банк

не вправев

одностороннем порядке уменьшать размер

процентов на вклад, определенный

договором банковского вклада.

Правомочия

вкладчикавыражаются

в праве требования немедленного возврата

суммы вклада (а также уплаты на нее

процентов, предусмотренных ст. 395 ГК), в

следующих случаях: а)при

неисполнении или ненадлежащем исполнении

обязанности по обеспечению возврата

вклада; б)при

ухудшении условий обеспечения; в)при

принятии депозита от граждан

неуполномоченным лицом или с нарушением

законодательства о вкладах. В этом

случае у вкладчика возникает дополнительное

право требовать возмещения сверх суммы

процентов всех причиненных ему

убытков; г)при

невозврате вклада, его неправомерном

удержании или невыплате процентов.

Условия кредитования физических лиц

Условия потребительского кредитования в Мытищах

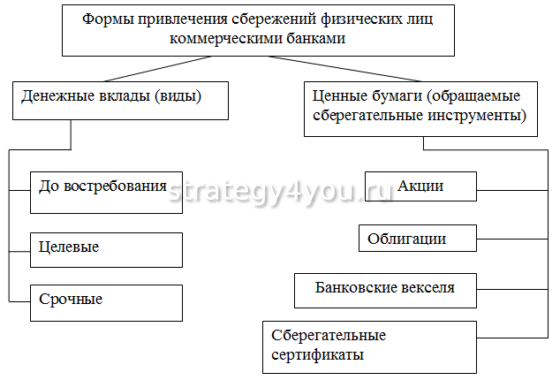

Виды банковских депозитов

Существует несколько стандартных видов депозитов, имеющих свои отличительные особенности. Выделяют разновидности депозитов по сроку, а также по целевым критериям.

По срокам

- Вклад «до востребования» — данный вид депозита предполагает сниженную процентную ставку, поскольку клиент в любое время может снять средства личного счёта.

- Срочные вклады. Денежные средства могут храниться в банковском учреждении до 12 месяцев — краткосрочные, а также до 36 месяцев — долгосрочные. Процентная ставка здесь значительно повышена, но клиент ограничен в своих правах и не может снять личные сбережения до окончания срока договора.

По целям

- Накопительный депозит — вкладчик может переводить ограниченную сумму денежных средств несколько раз в месяц. Депозитный счет позволяет значительно расширять сумму вклада.

- Сберегательный депозит. Клиент может положить определенную сумму на счёт в целях сохранности сбережений.

- Целевой депозит — данный вид склада открывают преимущественно родители для своих детей с целью дальнейшей оплаты учебы в университете. При этом необходимо представить документ, подтверждающий, что обучение производится на платной основе.

Страхование кредита

Как хранить и выгодно купить валюту

Страхование кредита

Начисления по депозиту — в договоре по вкладу

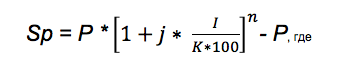

Присутствует разница и в понятиях «расчет», «выплата» и «начисление» прописываемых в договоре. Начислять доход по депозиту можно и каждый день (программное обеспечение может делать это автоматически), а вот рассчитывать — 1 раз в установленный период. Выплата делается обычно еще реже. Под выплатой доходов по вкладу понимается момент, когда клиент может воспользоваться процентным доходом. Точная методика процесса начисления по депозиту в каждом банке своя, от клиентов ее не скрывают. Последнему надо лишь изучить договорные условия начислений по депозиту, чего многие не делают.

Встречаются договоры, в которых в дополнительном приложении содержится график начисления процентов по депозиту и их выплаты по конкретным датам. Больше всего это актуально для тех, кто планирует регулярно использовать рентный доход. За расчетный период банки принимают календарный или фактический срок. К примеру, вкладчик внес деньги 12 января и планирует получить ренту спустя месяц. День, в который фактический месяц истечет полностью, — 13 февраля. Мы рассказали о первом варианте начислений по депозиту. При втором варианте проценты будут начисляться в первый день каждого календарного месяца. Это означает, что выплата произойдет не ранее 1 февраля (за прошедшие 19 суток) или 1 марта (за истекшие 47 или 48 суток).

Очень интересны вклады с опцией «капитализация процентов». Здесь важна эффективная ставка по депозиту, поскольку она не совпадает с озвученной в договоре. Допустим, размещая 100000 под 10% в конце срока (то есть спустя 365 дней), прибыль получится 9998 рублей. В случае ежеквартально капитализированных процентов мы заработаем уже 10379. В этой ситуации годовая эффективная ставка — 10,38%. А ежемесячная капитализация процентов по депозиту принесет нам за годовой период 10469 рублей (эффективная ставка по депозиту — 10,47%).

Напомним, что под капитализацией процентов понимается добавление их к телу депозита, то есть начисление дохода на добавочную сумму процентов, заработанных в предыдущих периодах. Доходность депозита будет еще привлекательнее, если бы капитализация процентов происходила каждый день.

Тем не менее, выбирая вклады с капитализацией, узнайте про дополнительные условия в договоре по депозиту, например: «проценты с учетом опций». Эта хитрая фраза, она может означать, например, ограничение эффективной доходности вклада. Рассчитать окончательный доход поможет работник банка при помощи «калькулятора депозитов» на своем ПК.

Рекомендуемые вклады

Вклад «МКБ. Практичный»

Московский Кредитный Банк Лиц. №1978

от 50 000 руб. до 20 000 000 руб.

Сумма

300 дней

Срок

до 5.5 %

Ставка

Вклад «Открытый (выплата процентов в конце срока)»

ПАО Банк «ФК Открытие» Лиц. №2209

от 50 000 руб.

Сумма

от 91 дня до 730 дней

Срок

до 6,55 %

Ставка

Накопительный счет (при использовании карты)

Московский Кредитный Банк Лиц. №1978

от 1 руб.

Сумма

от 1 дня

Срок

до 6.0 %

Ставка

Вклад «Отличный старт»

Росгосстрах Банк Лиц. №3073

от 50 000 руб.

Сумма

от 181 дня до 732 дней

Срок

до 5.0 %

Ставка

Вклад «Открытый (ежемесячная выплата процентов)»

ПАО Банк «ФК Открытие» Лиц. №2209

от 50 000 руб.

Сумма

от 91 дня до 730 дней

Срок

до 6,51 %

Ставка

Счет депозита юридического лица.

Депозиты – довольно актуальная тема на сегодняшний день не только в нашей стране. Счет депозита юридического лица можно открывать не только на физические лица, но и на юридические лица и предприятия. Большинство компаний, фирм и организаций уже давно зарабатывают таким образом.

Депозиты – довольно актуальная тема на сегодняшний день не только в нашей стране. Счет депозита юридического лица можно открывать не только на физические лица, но и на юридические лица и предприятия. Большинство компаний, фирм и организаций уже давно зарабатывают таким образом. То есть вкладывают заработанные средства в банки по определенным условиям и получают доход. По истечению договора, они забирают свою изначально вложенную сумму и доход.

Если депозит оформляет юридическое лицо, то пользоваться средствами по истечению срока договора он не имеет права. То есть совершать покупки, передавать другому лицу, перевести на другой банк.

Что же делать, если могут срочно понадобиться деньги?

В этом случае можно изначально открыть несколько депозитных счетов. В этом случае, можно спокойно закрыть один депозит (то есть часть счета), но при этом получать прибыть от остальных двух.

Депозитные деньги, принадлежащие юридическим лицам, хранятся на отдельных банковских счетах. Прежде, чем что-либо оформлять, стоит знать, что существуют два вида договоров. Первый – «до востребования», второй – «срочный договор». Во втором случае, сумма дохода будет больше. Однако, деньги нельзя будет снимать до полного окончания срока, иначе доход не будет получен.

Много предприятий таким образом уже увеличивают заработанные средства. Эти деньги используются в дальнейшем для каких-то расчетов и постоянно задействованы.

Если предприятие имеет какие-то долгосрочные проекты, то деньги можно спокойно вкладывать в банки, без особых осложнений.

Суммы сроков вкладов самые разнообразные, все зависит от банка и договора.

Для того, чтобы открыть вкладной счет депозита юридического лица, предприятие должно предоставить ряд документов. В первую очередь, должно быть предоставлено заявление. Далее все данные о юридическом лице.

Многие юридические лица используют наемную работу. Согласно с законодательством, он является плательщиком взноса. Нужно предоставить и эти документы, или копии, заверенные нотариусом. Нужны также документации от пенсионного фонда.

Нельзя дать исчерпывающий список всех необходимых документов. Он зависит от различных факторов. В отдельных случаях могут востребоваться дополнительные документы.

Основной список всех документов:

- 1. Заявление.

- 2. Копии всех учредительных документов, заверенные нотариусом.

- 3. Документ со свидетельством о регистрации предприятия или организации в государственном реестре.

- 4. Подтверждение того, что на момент подписания договора не были внесены изменения.

- 5. Копия договора должна быть заверена банком.

- 6. Список всех лиц, которые «имеют дело» с юридическим лицом. То есть все учредители, подчиненные и т.д.

- 7. Право на первую и вторую подпись, опять же, заверено нотариусом.

- 8. Полный список сведений о клиенте

Судебная практика

В случае четко составленного договора, и выполнения своих обязательств обеими сторонами, каждый из участников Вкладной операции останется в выигрыше. Но существуют некоторые нюансы, когда одна из сторон нарушает свои обязанности в другой стороне приходится обращаться в суд.

Как правило, суд практически всегда остается на стороне пострадавших. Истцом может проходить как банк, так и вкладчик. Наиболее частыми причинами обращения в судебные инстанции являются:

- отказ от выплаты процентов банком;

- банкротство банка и как следствие невозможность выплатить как основную сумму вклада, так и процентов;

- требование клиентом вернуть деньги ранее срока вместе с процентами и многое другое.

То на что обязательно нужно обратить внимание — правильность заполнения документов: ФИО, паспортные данные и другое. При некорректном заполнении данных банк может отказать в дальнейшем в выдаче вклада

Еще один важный нюанс — гражданин обязан оповещать финансовое учреждение обо всех изменениях в его личной информации — смена фамилии, прописки и другом.

Это обезопасит клиента от дальнейших проблем.

Депозиты в банках для физических лиц — что это такое простыми словами и как работает

При решении вопроса, что такое депозит в банке, требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций. Метод приобретения пассивного дохода прибылен, безопасен и надежен.

При решении вопроса, что такое депозит в банке, требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций. Метод приобретения пассивного дохода прибылен, безопасен и надежен.

Депозит — это также более обобщенные понятия:

- инвестиции в ценные бумаги;

- подтверждение участия в аукционах;

- взносы в судебные инстанции для выполнения судебных производств;

- взносы таможенникам для обеспечения оплаты за пошлины и т.д.

Депозитный вклад позволяет решить следующие задачи:

- обеспечение сохранения денег на счете;

- получение регулярного дохода посредством начисления процентов.

Вклады могут быть в национальной либо иностранной валюте. Финансисты советуют размещать сбережения в разных валютах для сохранения средств и приумножения доходов в меняющихся рыночных условиях.

Признаки и преимущества

При определении, что такое банковские депозитные счета, учитывают следующие признаки:

- вклад оформляют с помощью письменного соглашения, бумага подписывается 2 сторонами;

- необходимо открытие специального счета для банковского депозита;

- средства возвратные, т.к. принадлежат клиенту организации на основании права собственности;

- вклад имеет срок использования, даты прописываются в договоре;

- банковская организация переводит клиенту проценты за возможность выполнять финансовые операции с его средствами;

- банки получают прибыль от вкладов клиентов.

Преимущества вкладов:

- деньги на счете позволяют получать пассивный доход стабильно;

- для открытия счета нет необходимости в получении специальных знаний;

- счет можно открыть онлайн либо в офисе банка;

- разрешена невысокая сумма вложений;

- вклады страхуются.

История возникновения

С латинского определение депозита простыми словами переводится как имущество, которое передается для сохранения. Историки определили появление данного понятия в период Эллады. Эпоха признается важным этапом в формировании банковской сферы. Храмы получали прибыль от приношений, взыскания штрафов, перевода земельных наделов в использование.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

В России первый банк со структурой коммерческого типа открылся в 1864 г. в виде акционерного общества. Характеристики депозита сохранились и в современной банковской сфере.

Отличие депозита от вклада в банке

При планировании использования денежных средств важно учитывать что значит банковский вклад и депозит, а также различия в определениях. Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли

Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли.

Депозит является более широким понятием, включающим любой вид имущества, и передаваемым владельцем на сохранение в банковскую структуру. Задача депозита — обеспечить сохранность имущества.

В качестве депозита могут применяться:

- деньги;

- ценные бумаги (акционные пакеты, облигации, опционы и т.д.), передаваемые банку;

- средства, переведенные таможенникам для выполнения гарантий;

- взносы в суды и другие инстанции.

Получение прибыли по депозитам гарантируется не всегда. При подписании соглашения о заказе ячейки в банке для сохранения ценных вещей, драгоценностей владелец не имеет прибыли. При этом потребуются расходы на аренду.

Средства, которые размещают в банке юридические лица, часто называют депозитами. При открытии счета физлицу можно применять оба понятия (депозит и вклад).

Как купить и продать доллары США, евро в Фора-банке в Московской области

Виды банковских кредитов

Можно ли вернуть стартовый капитал?

Если обстоятельства изменились, то как вернуть заемщику уплаченный первый взнос, нужно решать напрямую с банком. Если окончательный договор еще не подписан, то сделать возврат средств будет легче. Заемщику потребуется просто отказаться от ипотечного кредита.

Если договор уже был подписан, деньги переведены продавцу, а квартира как собственность уже оформлена, то нужно внимательно перечитать ипотечный договор, в особенности, пункт об одностороннем расторжении соглашения и сроках, в которые это возможно. В любом случае заемщику потребуется обратиться в банк. Самый доступный вариант возврата средств – продажа недвижимости. В этом случае после реализации квартиры банк вернет себе сумму займа, а клиент – первоначальный взнос.

Отличия депозита от вклада

Понятие «вклад» чаще всего применяется к частным клиентам – физ. лицам. К юр. лицам в банковской среде оно не применяется. Но условно обозначения «вклада» и «депозита» применяются к любым категориям клиентов самых различных финучреждений. В законодательстве отсутствуют четкие разграничения этих понятий, они считаются условно тождественными.

Понятие «депозит» наделено более глубоким значением, в то время как «вклад» относят к одному из разновидностей депозита. Он подразделяется по срокам, видам размещаемых валют, прочим признакам на мелкие разновидности услуг, предоставляемых банковскими организациями. Для хранения в виде депозита самые различные средства могут передаваться банку, какому-либо официальному учреждению, иным организациям , в то время как вклад относится исключительно к банковской услуге.

Сделки по вкладам осуществляются на договорных условиях между клиентами и банковскими организациями. Если будет оформлен вклад до востребования, нужно указать валюту, минимально возможную сумму, проценты. При оформлении срочного вклада указывается:

- срок хранения денег;

- условия, которые должны соблюдаться в случае досрочного расторжения;

- требования по внесению дополнительных платежей, частичных снятий денег;

- порядок выплаты средств по процентам.

Если изменяется предмет сделки – вместо денег по вкладу вносятся ценности на депозит, условия договора будут отличаться. Если, к примеру, будет вноситься в виде депозита золото в слитках, частично пополнить или снять его частями, скорее всего, не получится.

Договора по депозитам могут заключаться в финансово-кредитных небанковских учреждениях, зачастую не имеющих страхового резерва. В случае заключения договора с банком, гарантируется возврат вложенных средств, если банк обанкротится.

Как осуществляется налогообложение процентов?

После открытия депозита, компания обязана самостоятельно уведомить об этом налоговую. Некоторые банки предоставляют эту услугу и все делают за клиента. Доход от вклада практически никогда не облагается налогом. Для этого процентная ставка должна быть выше установленной ЦБ РФ на 5 пунктов (Налоговый кодекс, ст.214.2). По состоянию на 2017 год она составляет 8,25%. При этом налог учитывается только на сумму разницы. Например, если взять ставку 13,65%, то платить государству придется только с 0,40% от полученной прибыли (8,25+5=13,25, что всего на 0,40% ниже, чем ставка условного банка). Исходя из представленной выше информации, можно заметить, что подобных ставок не существует, так что с депозитов налоги практически никогда не платятся.

Для наглядности, приведем ту же ситуацию в цифрах. Есть 50 миллионов, которые размещаются на депозитном счету на 1 год под 13,65% годовых. Согласно достигнутым между сторонами договоренностям, проценты в полном объеме выплачиваются в конце срока. Ровно через 12 месяцев клиент получает на свой счет все свои 50 миллионов и проценты. Всего их должно быть 6 825 000 (13,65% от 50 миллионов), но 0,40% облагается налогом. Это получается 200 тысяч. С них нужно заплатить 35% налога (Налоговый Кодекс, ст.224). Итого остается 200 000 – 35%=130 000 рублей. Всего клиент получает на свой счет 50 000 000 («тело» депозита) + 6 625 000 (проценты необлагаемые налогом) + 130 000 (проценты, облагаемые налогом после вычета) = 56 755 000,00 рублей.

Отделение на ул. Долгоруковская, 27, стр. 1

Основные характеристики и юридические тонкости договора

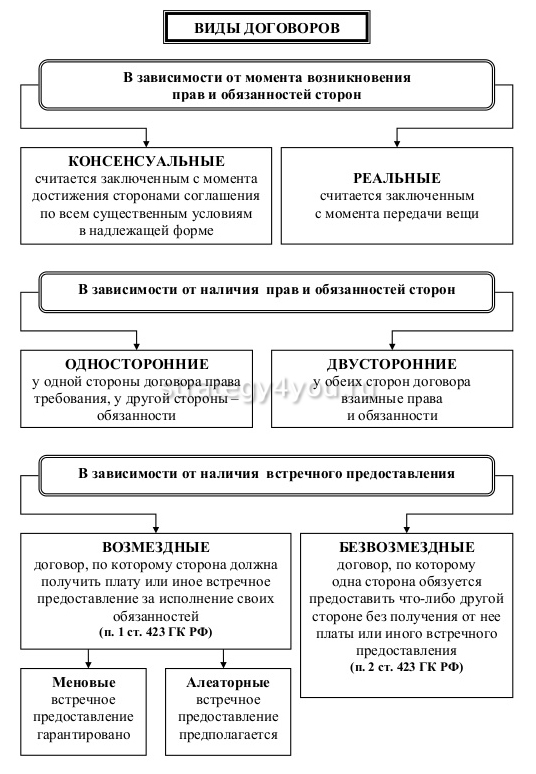

По юридической классификации договор депозита является реальным, публичным для физических лиц и непубличным для юридических лиц, односторонним и возмездным договором. Оговоренная в контракте обязанность банка выплатить проценты является платой за использование вклада и защитой вкладчика от обесценивания его денег. В этом отличие депозита от займа, который может быть безвозмездным.

Заинтересованными сторонами сделки являются банк и вкладчик. Государство лицензирует банковскую деятельность и предъявляет жесткие требования к кредитным организациям, имеющим право принимать вклады населения и юридических лиц.

Юридическая квалификация договора остается неизменной независимо от статуса вкладчика. Однако договор с физическим лицом является публичным, а с юридическим – непубличным, что влечет за собой применение различных специальных правил. Отмечаем также, что договор депозита может быть заключен в пользу третьих лиц, что регулируется Гражданским кодексом РФ.

Предмет договора депозита – наличные или безналичные деньги. В то же время банк может, например, оплачивать из денег вкладчика его коммунальные расходы, то есть предметом договора становятся также услуги. Ценой за использование вклада являются проценты по вкладу.

Как правило, их размер и корректировка в зависимости от периода нахождения вклада в распоряжении банка, оговаривается в договоре. В противном случае размер процентных начислений регулируется положениями ГК.

Депозитный счет в Сбербанке

Процентные ставки по депозитам в Сбербанке не самые большие в стране, но зато уровень доверия к этому финансовому учреждению один из самых высоких. Несмотря на хорошие рейтинги банка, под защитой государства находятся только депозиты размером до 700 тысяч рублей. По этой причине банкиры используют более высокую ставку, чтобы привлечь клиентов с крупными депозитами.

С ассортиментом финансовых услуг у Сбербанка все в порядке. Размещение свободных средств доступно не только в рублях, евро или долларах, но также в швейцарских франках, фунтах стерлингов, японских иенах и даже в канадских долларах. По желанию клиент выбирает дополнительные опции в виде возможности снятия вложенных средств до востребования, частичного снятия или максимизации уровня доходности.

https://youtube.com/watch?v=nYs7yrjoS74

Как оформить кредит без справок?

Подача заявки на онлайн-займ в МФК «Джой Мани» — буквально за 10 минут

Чтобы подать заявку на онлайн-займ в МФО «JoyMoney», используйте следующий алгоритм.

Шаг №1. Перейдите на Joy.Money и выберите сумму займа

Перейти можете вот по этой ссылке.

Как выбирать сумму займа, думаю, объяснять не надо.

После того, как выбрали сумму, нажмите «Получить деньги».

Шаг №2. Зарегистрируйтесь в системе

Введите номер телефона и подтвердите его.

Введи ФИО, дату рождения и адрес электронной почты. Придумайте пароль. Заполните паспортные данные. Внесите информацию о работе, доходах и имеющихся задолженностях.

Шаг №3. Дождитесь одобрения займа

И получите деньги.

Только не забудьте их вовремя вернуть. А то иначе проценты очень большие накапают. Вы же не хотите попасть в долговую яму?

Различия договоров

Договор банковского вклада и договор банковского счета могут отличаться по форме, условиям и массе нюансов, которые меняются в принципе при заключении договоров. Во многом рассматриваемые виды договоров схожи, но, тем не менее, предполагают определенные особенности.

Договор банковского вклада и договор банковского счета могут отличаться по форме, условиям и массе нюансов, которые меняются в принципе при заключении договоров. Во многом рассматриваемые виды договоров схожи, но, тем не менее, предполагают определенные особенности.

Отношения по вкладу юридически могут оформляться двумя методами – через счета, куда клиент будет вносить средства либо через выдачу вкладчику ценной бумаги (в виде , например, или сберегательной книжки). Понятие банковский счет включает разнообразные виды счетов в банке.

И к отношениям между вкладчиком и банком (если был выбран первый вариант оформления договора по вкладу в формате открытия счета) по счету со вкладом могут применяться правила регулирования договора банковского счета (при условии, что договор не указывает другие условия и что противоречия в положениях отсутствуют). Но, несмотря на пересечение сфер и действий, отличие есть в определениях и предмете.

Оба вида договора предполагают две стороны взаимодействия – банк либо любая кредитная организация и физическое/юридическое лицо. ДБС, кроме того, может заключаться еще и с государством. Понятия договоров банковских вклада и счета поданы в главах 44 и 45 ГК РФ.

Так, предмет ДБВ – это обязательство банка взять деньги вкладчика и через определенный срок вернуть их с процентами. Предмет ДБС – обязательство банка зачислять/выдавать средства клиента и реализовывать по указаниям разные операции с деньгами с выплатой комиссии банку за работу.

То есть, в первом случае клиент дает свои средства банку как кредитор для пользования и получает за это проценты, во втором – банк выполняет для клиента работу и получает за это комиссию.

Несколько отличий договоров вклада и счета:

- Договор банковского вклада является реальным, он начинает работать с момента внесения средств клиентом на счет. Если средства внесены не были, договор считается незаключенным. А вот договор счета консенсуальный – общие обязанности и права контрагентов появляются в момент подписания, независимо от времени внесения средств и наличия их на счету.

- ДБВ обязывает лишь одну сторону (банк должен вернуть деньги с процентами), ДБС – двусторонний (клиент платит комиссию и дает указания, банк выполняет).

- Вклад считается доходным счетом, ведь открывается он с целью получения процентов на имеющуюся на счету сумму. По окончании зафиксированного срока банк должен вернуть вклад и выдать проценты. Договор счета предполагает не только возврат средств при желании клиента, но и выполнение операций (договор вклада возможности свободно распоряжаться средствами, как правило, не предполагает, либо ограничивает).

- При нарушении обязательств банком в случае с ДБС он должен выплатить клиенту проценты на спорную сумму. К числу нарушений относят зачисление средств с опозданием, списание средств без оснований, невыполнение поручений клиента. Договор вклада нарушениями считает невозврат средств, утрату обеспечения возврата вклада, ухудшение условий данного обеспечения. И в таком случае клиент может требовать одномоментного возвращения средств с выдачей процентов и даже возмещением убытков.