Господдержка 2020 в сбербанке

Содержание:

- Процентные ставки на готовое и строящееся жилье

- Пример расчета Евро к российскому рублю и российского рубля к eвро

- Общие условия и требования к заемщикам в этом году

- О ВанКликМани

- Какие документы требуются для получения ипотеки

- Основные условия для получения ипотечного кредита на постройку

- Обзор предложений: условия и процентные ставки

- Что важно учитывать

- Ставка

Процентные ставки на готовое и строящееся жилье

В 2020 году ставки на недвижимость в новостройках и на вторичном рынке жилья заметно снизились. На это повлияло как снижение Центробанком ключевого показателя, так и введение новой программы ипотеки с господдержкой под 6,5%. Сравнение ставок для готового и строящегося жилья приведено в таблице.

| Название банка | Ставки на готовое жилье, % от | Ставки на строящееся жилье, % от |

|---|---|---|

| Сбербанк | 7,3 | 4,1 |

| ВТБ | 7,4 | 7,4 |

| Райффайзенбанк | 8,19 | 7,77 |

| Газпромбанк | 7,5 | 7,5 |

| Росбанк | 6,39 | 6,39 |

| Россельхозбанк | 7,50 | 7,50 |

| Промсвязьбанк | 8,1 | 7,65 |

| УралСиб | 8,19 | 8,19 |

| Ак Барс | 7,75 | 7,75 |

| ФК Открытие | 7,6 | 7,5 |

| Альфа-банк | 9,39 | 8,79 |

| Юникредит банк | 8,9 | 8,9 |

| Транскапиталбанк | 6,99 | 6,99 |

| Металлинвестбанк | 8,30 | 8,30 |

| Банк Зенит | 7,99 | 7,99 |

| Банк Санкт-Петербург | 9,0 | 9,0 |

Важно! Процентные ставки по ипотеке могут изменяться в зависимости от различных условий.

Пример расчета Евро к российскому рублю и российского рубля к eвро

Общие условия и требования к заемщикам в этом году

Банки выдвигают схожие требования к заемщикам:

- Российское гражданство. Большинство организаций-кредиторов готовы сотрудничать только с гражданами РФ. В последнее время наметилась тенденция к послаблению требований – ряд организаций начал сотрудничать с гражданами Украины, Казахстана и других бывших союзных республик.

- Постоянная регистрация на территории РФ. Есть исключения – например, ВТБ сотрудничает с заемщиками, временно зарегистрированными в России, и даже с клиентами без регистрации.

- Возраст от 21 до 65 лет, хотя бывают исключения. Например, Сбербанк устанавливает верхний возрастной порог на момент погашения кредита – 75 лет. Банки не смогут выдать ипотечный кредит на срок более 15 лет, если заемщик достиг 50-летнего возраста.

- Стаж работы. В большинстве случаев требуется отработать на последнем месте трудоустройства не менее 6 месяцев. Общая продолжительность стажа – от 1 года. Наличие постоянного устройства и стабильного дохода служит гарантией того, что заемщик сможет исполнить обязательства по договору. Многие банки предоставляют возможность ипотеки без подтверждения официального дохода. Однако подобные программы отличаются более высоким процентом и увеличенным первоначальным взносом.

- Достаточный уровень дохода для погашения ипотеки. Полученных средств должно хватать не только на ежемесячный платеж, но и на жизнь: питание, оплату коммунальных услуг, покупку необходимых вещей и. т. д. Оптимально, если на ипотеку уходит не более 40% совокупного дохода семьи заемщика.

- Хорошая кредитная история и высокий рейтинг заемщика. Если у вас были просрочки в прошлом, или сейчас имеется непогашенная задолженность, шансы получить одобрение будут ничтожно малы.

- Наличие созаемщиков или поручителей. Кредитор рассматривает доходы всех привлеченных лиц, что повышает шансы на одобрение кредита. В некоторых случаях – например, если квартиру приобретают в совместную собственность супруги – они становятся созаемщиками в обязательном порядке.

Важно! Банк вправе отклонить вашу заявку без объяснения причин.

Приобретаемое жилье тоже должно соответствовать минимальным требованиям кредитора. В частности, учитывается возраст здания — если оно было построено до 1975 года, то получить одобрение будет проблематично

Во внимание принимается этажность постройки и ее состояние. Квартиру в аварийном или ветхом доме приобрести в ипотеку тоже вряд ли получится

О ВанКликМани

Какие документы требуются для получения ипотеки

Для оформления вам потребуются:

- Заявка-анкета на кредит. Скачать бланк можно на сайте финансовой организации, либо заполнить бумажную версию в офисе обслуживания.

- Паспорт РФ. Для нерезидентов подойдет удостоверение личности и вид на жительство.

- Документы, подтверждающие занятость и уровень дохода заемщика – справка 2-НДФЛ или по форме банка;

- Для мужчин младше 27 лет потребуется военный билет.

Это обязательный минимум. В зависимости от финансовой организации и условий конкретной программы перечень может быть расширен. Так, отдельные банки могут затребовать дополнительные документы заемщика – диплом или аттестат об образовании, свидетельство о браке и о рождении детей, бумаги на имеющуюся недвижимость.

Если речь идет о специальных федеральных или региональных программах, потребуется соответствующий жилищный сертификат.

Основные условия для получения ипотечного кредита на постройку

Условия колеблются в зависимости от предложений банков. В первую очередь, каждый банк предъявляет требования к будущему объекту недвижимости. Так как ликвидность частных строений намного ниже, риски банка возрастают в разы.

Такие банки, как «ВТБ 24», «Сбербанк», «Россельхозбанк» выдвигают следующие условия, которые касаются будущего объекта недвижимости:

- стоимость будущего дома не должна быть ниже суммы, взятой для ипотечного кредитования;

- недвижимость должна быть без обременения;

- обязательно наличие права собственности на землю, на которой будет возводиться объект недвижимости;

- необходимо наличие экспертной оценки дома;

- сам земельный участок должен предназначаться для частного строительства.

При выдаче кредита сотрудники банка оценивают множество факторов:

- удаленность от крупных торговых центров и иных объектов инфраструктуры;

- месторасположение объекта недвижимости (наличие подведенных коммуникаций, к примеру);

- удаленность земельного участка от других населенных пунктов.

Помимо всего прочего, банки выдвигают требования и к личности самого заемщика. Он:

- не должен быть младше 21 года и не старше 65-75 (в зависимости от банка) лет;

- трудоустроен;

- зарегистрирован в регионе, в котором намерен требовать ссуду;

- имеет созаемщиков, которые в случае возникновения сложностей смогут взять часть финансовых обязательств заемщика перед банком на себя.

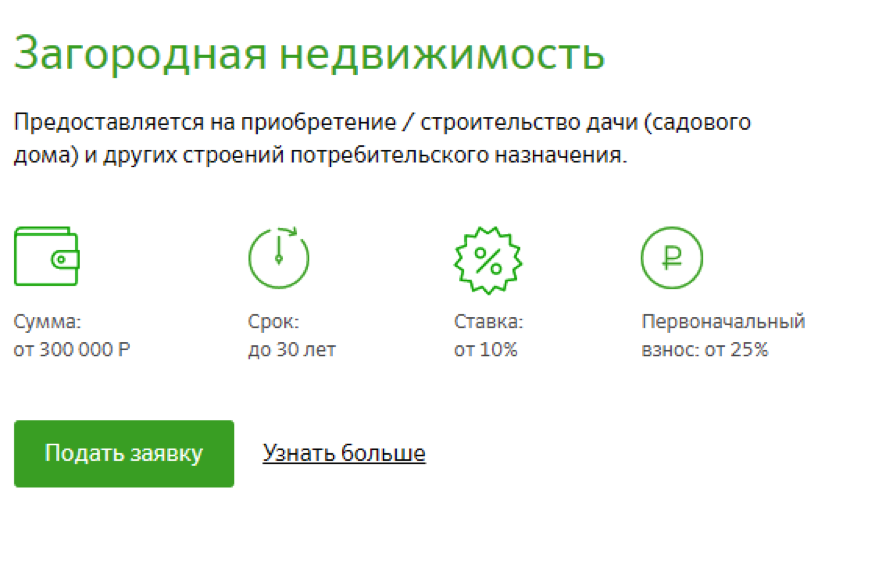

Размер первого минимального взноса составляет 15% от общей суммы. Это – кредитное предложение ВТБ банка. Наибольшая первоначальная ставка – в «Сбербанке», и составляет она 25%.

Все процентные ставки колеблются в районе 12-13% годовых. Взять ипотеку можно максимум на 30 лет.

Для деревянного жилья

С 2018 года Правительство РФ принято .

Средние ставки колеблются в районе 9-10% годовых. При этом размер ипотечного кредита не может превышать 3.5 млн рублей. Заемщик обязуется внести 10% от общей стоимости объекта в качестве первого взноса.

Льготная программа окончится 30.11.2018 года. Для получения льготных условий кредитования необходимо подать заявку не позднее 30.11. 2018 года.

Требования к строительству деревянного дома:

- строиться объект может из определенных пород древесины;

- располагаться в черте населенного пункта.

Обязательно наличие капитального фундамента и возможность проживать в доме круглый год.

Ипотечное кредитование в «Сбербанке» не распространяется на деревянные дома. Кроме этого, получить ипотеку от «Сбербанка» можно в случае, когда на руках у заемщика есть согласованная со строителями смета.

Для дачи

Проблема получить кредит на дачный дом состоит в том, что сама по себе дача является неликвидной недвижимостью, которую можно использовать в качестве залога.

Особенности получения ипотеки на дачу следующие:

- Программы кредитования. Так как недвижимость неликвидная, процентные ставки на строительство дачи завышены и могут достигать 15%.

- Условия кредитования – не льготные. Сроки на строительство дачи также жесткие – чаще всего кредит можно взять на срок не более 10 лет.

Требования к объекту:

- наличие кадастрового плана;

- обеспечение высокого уровня пожарной безопасности;

- проложенные объездные пути вокруг;

- обязательно наличие всех необходимых коммуникаций.

Больше о том, можно ли получить ипотечный кредит на постройку частного жилья и каковы требования к заемщику и объекту недвижимости, можно узнать здесь.

Обзор предложений: условия и процентные ставки

Финансовые организации готовы предоставить лицам преклонного возраста займы на покупку авто. Причем некоторые из них разработали целый ряд программ кредитования для данной категории граждан. Все они различаются условиями и требованиями к потенциальному заемщику.

Работающим и неработающим

При подаче заявки на автокредит неработающие пенсионеры все же могут претендовать на помощь некоторых банков

При рассмотрении анкеты клиента особое внимание уделят размеру пенсионной выплаты

Для таких заемщиков доступны предложения с размером процентной ставки от 15 до 35%. Размер самого кредита может достигать 4 000 000 рублей. А максимальный срок достигает 7 лет.

В обязательном порядке каждый заемщик должен застраховать автомобиль и оформить личную страховку.

Сегодня наиболее выгодные условия по кредиту готовы предложить следующие банки.

Совкомбанк

В данной организации можно оформить автокредит лишь в официальных точках продаж. Максимальный возраст клиента – 85 лет. Возраст подержанного отечественного автомобиля не может превышать 6 лет, а вот иномарка может быть и старше (до 15 лет).

- максимальная сумма кредита – 4,9 миллиона рублей;

- период предоставления займа – до 6 лет;

- процентная ставка варьируется от 14,9% годовых.

Допустимо оформление кредита без внесения первоначального взноса.

Cбербанк

Является одним из лидеров на рынке кредитования и предлагает свои услуги практически в любой точке страны, однако на своем сайте предлагает подать заявку на автокредит в Сетелем Банк. В офисе организации можно оформить деньги как на покупку нового автомобиля, так и на подержанную машину. Максимальный возраст заемщика – 75 лет.

- первоначальный взнос не может быть ниже 10% от стоимости ТС;

- максимальный размер кредита: 4 миллиона рублей;

- деньги передаются заемщику не более чем на 5 лет;

- минимальный процент 16,4% (размер его определяется в индивидуальном порядке).

ВТБ

В любом отделении банка возможно оформление кредита на покупку автомобиля на комфортных условиях для клиента.

- минимальная процентная ставка — 2% годовых;

- время, на которое банк готов предоставить деньги – 7 лет;

- максимальный размер кредита – 7 000 000 рублей.

Банк предлагает взять в кредит как новое, так и подержанное транспортное средство. Возможно оформление займа без первоначального взноса.

Восточный

На момент погашения задолженности заемщику должно быть не более 76 лет. Основные условия кредитования при этом будут выглядеть так:

- сумма: до 1 миллиона рублей;

- срок: до 5 лет;

- ставка: от 19%.

Допускается оформление ссуды без первого взноса.

Газпромбанк

Получить ссуду на авто могут граждане в возрасте до 70 лет. Передача автомобиля в залог не обязательна, но снижает ставку по кредиту.

- сумма: до 5 миллионов рублей;

- срок: до 5 лет;

- ставка: от 6,9%.

Первоначальный взнос не обязателен.

В какие еще банки можно обратиться?

Помимо вышеперечисленных финансовых организаций, люди пенсионного возраста могут обратиться за оформлением денежного займа на покупку автомобиля в такие банки, как Россельхозбанк, Хоум Кредит и Альфа-банк. При этом нередко кредит будет иметь статус потребительского займа, а верхняя возрастная граница заемщиков установлена на уровне 75 лет.

Загрузка …

Что важно учитывать

Важно знать, на какие цели рассчитана ипотека под 3 процента годовых – на покупку готовой недвижимости или строительство дома в городе или сельской местности, приобретение земельного участка

Обратите внимание на условия, при соблюдении которых вы сможете получить жилищный кредит

Важно! На период выплаты ипотеки под 3 процента годовых квартира или дом передается в залог банку. Это значит, что вы не сможете ее продать или подарить.. Узнайте максимальный и минимальный размер жилищного займа в Зеленограде, срок его выплаты, величину первоначального вноса (условия указаны в карточке программы)

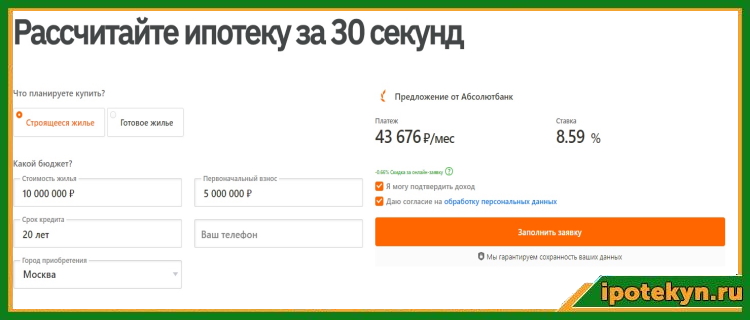

Чтобы увидеть, как те или иные параметры отразятся на погашении кредита, используйте калькулятор Выберу.ру. В меню на странице ипотеки задайте нужные параметры займа под 3 процента годовых за 2020 – 2021 год и узнайте размер ежемесячного взноса, сумму переплаты, возможный график и другие условия погашения

Узнайте максимальный и минимальный размер жилищного займа в Зеленограде, срок его выплаты, величину первоначального вноса (условия указаны в карточке программы). Чтобы увидеть, как те или иные параметры отразятся на погашении кредита, используйте калькулятор Выберу.ру. В меню на странице ипотеки задайте нужные параметры займа под 3 процента годовых за 2020 – 2021 год и узнайте размер ежемесячного взноса, сумму переплаты, возможный график и другие условия погашения.

Ставка

Во всех банках минимальная ставка возможна, только если заёмщик заключает договор страхования жизни и здоровья. В противном случае ставка повышается на 1 процентный пункт. Но по закону она всё равно не может быть больше 7,5% годовых.

Четыре банка из списка предлагают низкую ставку, если соблюсти дополнительные условия. Так, в ТКБ ставка 4,84% действует, если внести единовременный платёж за снижение ставки в размере 4,99% от суммы кредита (иначе — 6,49%). Ставка 5,5% в банке Возрождение возможна, если у заёмщика есть банковская карта «Непростокарта» (иначе — 6%). В Альфа-Банке ставка в 5,99% действительна, если брать кредит с первоначальным взносом в 40% и суммой от 6 миллионов ₽ в Москве и Московской области, от 5 миллионов ₽ в Санкт-Петербурге и Ленинградской области и от 2,5 миллионов ₽ в других регионах (при тех же суммах, но первоначальном взносе 20-40% ставка будет 6,19%; в других случаях — 6,5%). Банк Санкт-Петербург предлагает ставку 6% только зарплатным клиентам (иначе — 6,25%). В Сбербанке ставка 6,1% увеличится, если отказаться от «Сервиса электронной регистрации» (до 6,4%).